来源:招商宏观静思录

核心观点

一、「需求决定方向,供给影响弹性」框架对原油并不适用

(一)需求并未决定油价方向

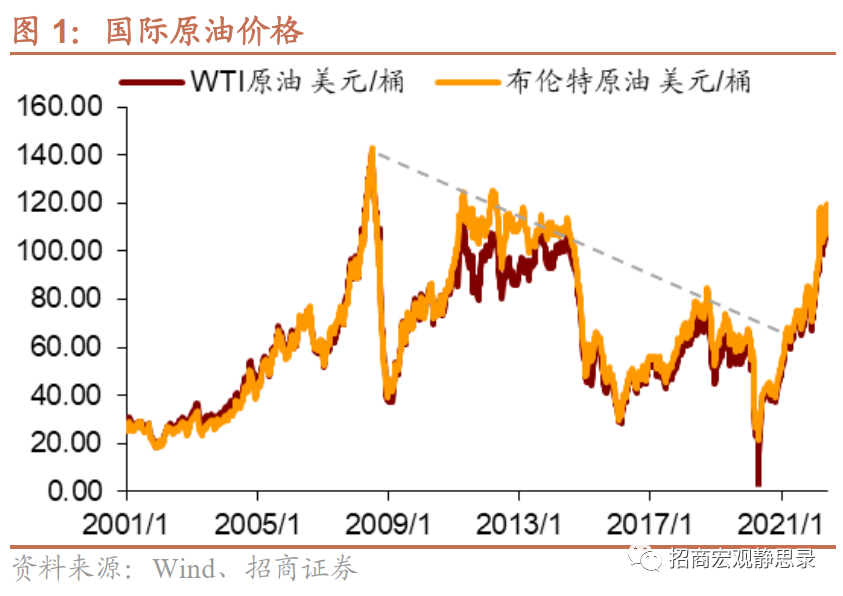

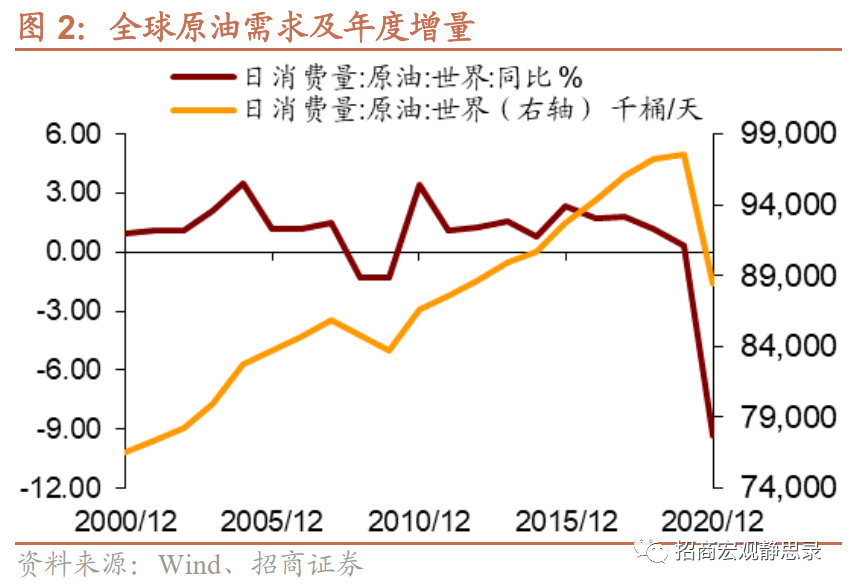

2008年至疫前油价高点不断下移,原油历经了12年熊市。相信很多人会因此误以为金融危机后原油需求疲软,但事实恰好相反。2001-2008年原油需求年均增长为1.3%,2010-2019年年均增长则为1.6%。

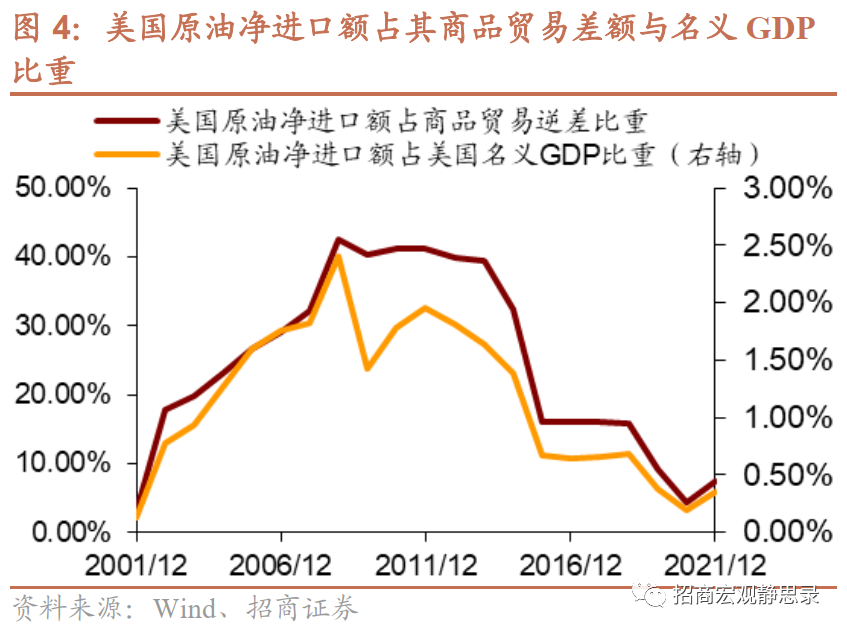

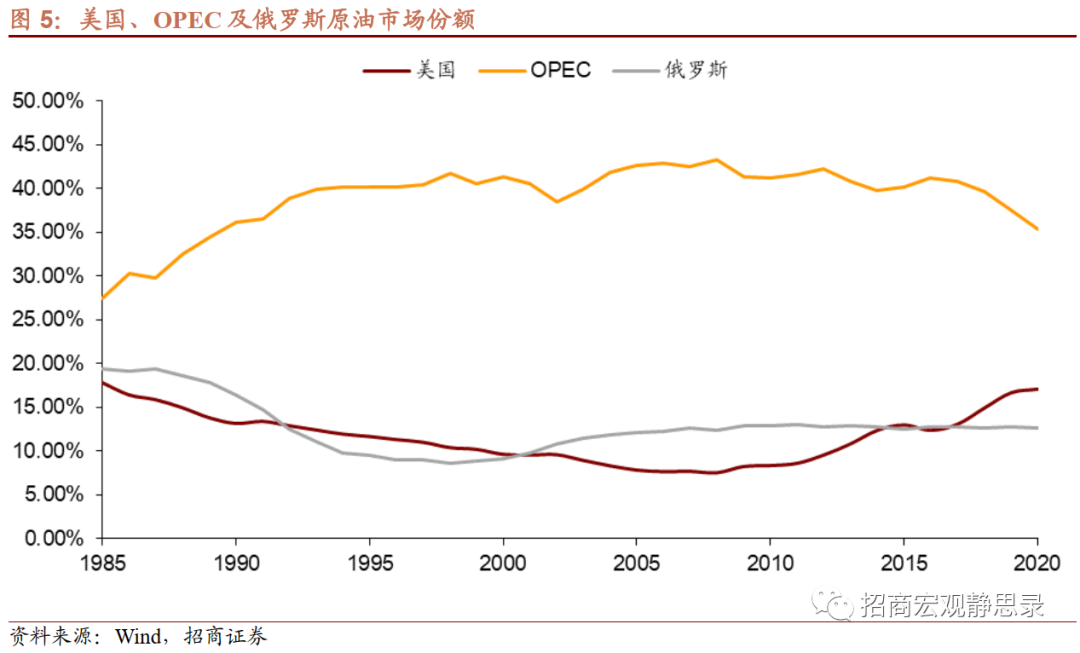

(二)定价权转移,市场化程度提升才是原油经历12年熊市的主因

2008年至疫前原油熊市的主因在于定价权转移,市场化程度提升。

金融危机后美国大力发展页岩油,与传统原油相比,美国页岩油有三个特征:生产周期更短;更为市场化;技术不断进步推动成本中枢下移。

进而美国逐渐获得原油定价权,疫前12年熊市反映的就是页岩油成本下移的过程。

(三)供需决定油价方向:疫情为原油价格牛熊切换分水岭;原油牛市大概率持续至2025年左右

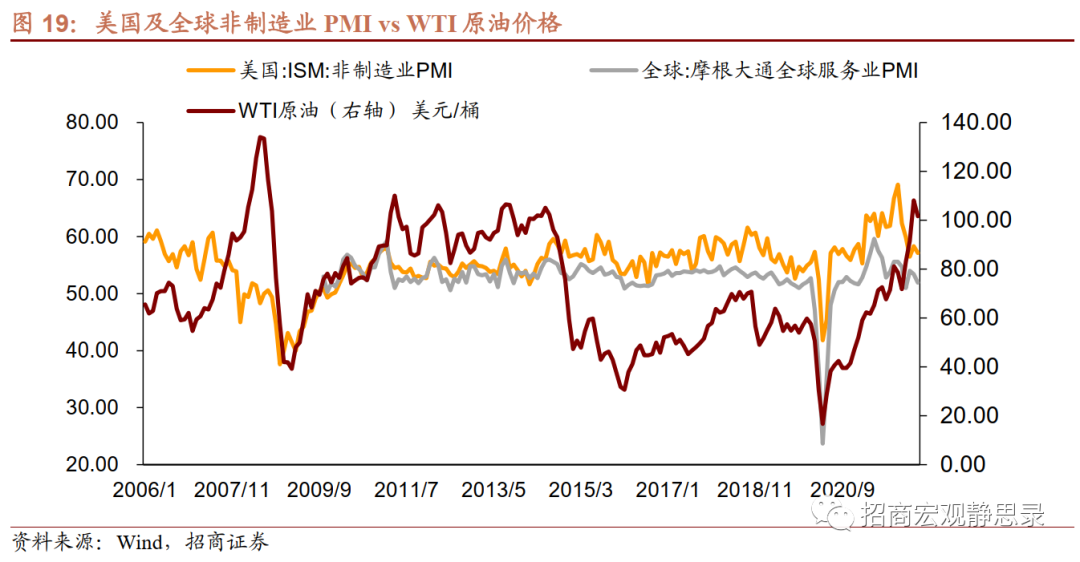

供需决定油价方向:疫情为原油价格牛熊切换分水岭;长期仍处牛市,但未来3-12个月调整风险加剧。拜登上任后美国开启新能源发展时代,亦对传统能源进行政策性约束。新能源取代传统能源并非一蹴而就,原油需求峰值或出现在2025年。以疫情为分水岭,国际原油已经迎来需求边际上升、供给边际收缩共振的牛市,并且该牛市逻辑大致会持续至2025年左右。但,这是长期逻辑。就原油的中短期走势来说,我们更需要关注两点:一是供需的边际变化;二是由库存与价格反映的原油「估值」。

二、有没有衡量油价的标尺?库存水平

(一)库存水平可作为衡量原油价格的标尺

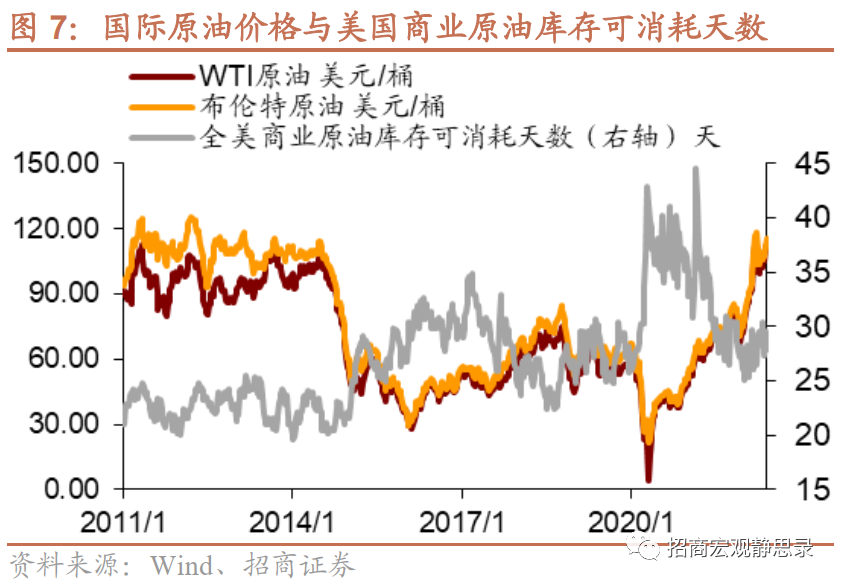

库存水平显示目前油价「估值」偏高。库存水平可作为衡量原油价格的标尺。目前全美商业原油库存仍略高于2018年低点水平,彼时WTI原油价格高点为75.1美元/桶、布油85.0美元/桶,截至今年6月3日WTI原油价格为116.5美元/桶、布油119.6美元/桶;当前全美原油可消耗天数甚至仅相当于2019年水平,彼时WTI原油价格均值为57.2美元/桶、布油64.2美元/铜。

三、当前原油「估值」有点高

目前原油价格显著高于历史可比阶段,表明「估值」过高,或包含了供给不足,以及全球疫情降温出行需求大幅反弹的预期。

2020年11月以来原油价格运行主要受到疫情波动以及供给冲击两因素驱动。

突发疫情→油价大跌;疫情降温→油价回升;供给冲击(预期)→油价就会大涨;供给约束降温→油价调整。此外,疫后国际原油市场的「买预期卖事实」特征鲜明。

原油的「看多期权」短期或仍有效,但「时间价值」也在衰减。在经历海外出行、中国上海复工复产复市等脉冲提振后,原油需求端的矛盾或将在Q3的某个时点切换至需求转弱。届时,若无供给冲击的预期或事实提振,那么国际原油价格大概率将冲高回落。此外,若伊朗核谈判达成、或者俄乌局势好转,则油价或将面临更大调整压力。

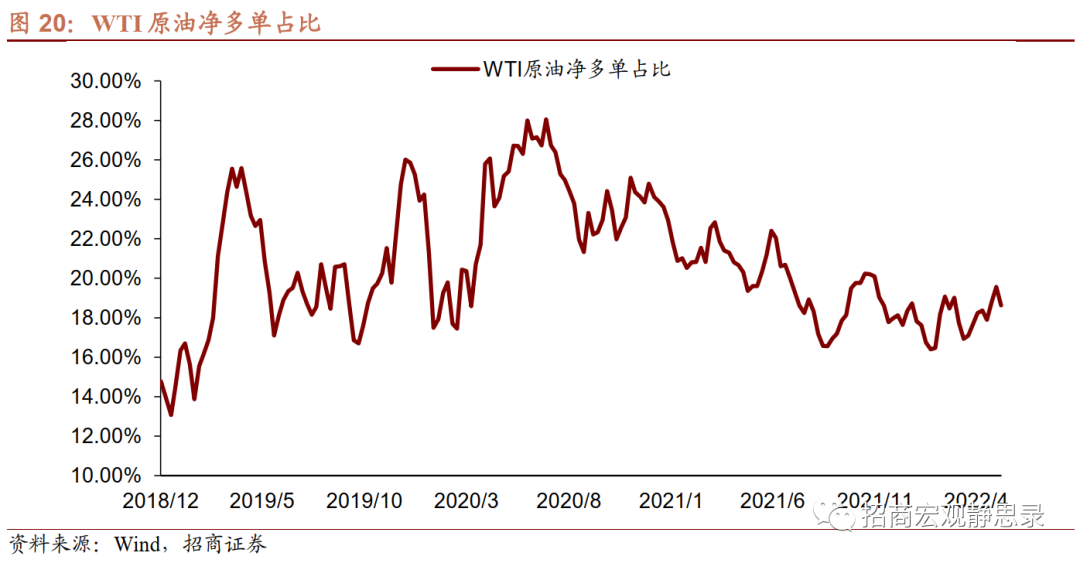

应警惕油价或有的最后一冲。

原油价格并非一定在需求转弱初期就转入跌势。在情绪亢奋、交易不拥挤的状态下,不能排除在突发因素或基本面短期变化驱动下,国际油价再度向上脉冲的可能性。一旦如此,全球市场风险偏好也可能会阶段性快速收紧,此后油价也将自高位重挫直至需求再度回暖。