5月快結束,股市整體上依然維持震盪狀態。

不過,題材炒作卻一直很火熱,大家都見證了像軍工、核電、新消費這類題材的快速上升。

5、6月份,是上市公司財報發佈完結,也是政策上處於真空期,傳統上的“五窮六絕”,反倒容易成為題材炒作的黃金期。

題材機會,一般分兩種,一種是突發性的,猶如印巴衝突引發的軍工題材,另一種,是有能見度,可能不知道何時會爆發,但大概知道有這麼一回事。

客觀地講,6月份有什麼突發性的題材機會,還不知道,只能等到真正出現的時候,手速快點就行。

但説到有能見度的,倒是有幾個。

01

AI手機

先説第一個,是蘋果的WWDC大會。

最大的看點,其實只有一個,AI手機。

AI手機可以説和人形機器人差不多的AI硬件機會,可能體量上還差一點,但確定性方面可是一點都不差。

AI技術吹得天花亂墜,始終還是需要硬件作為應用載體。而清晰可見、觸手可及的硬件,大概也就是消費電子(手機、PC、XR等)、機器人、智能汽車這幾類,外加一些諸如智能製造工具(主要是B端)。

AI手機一直是消費電子中最重要的一個硬件,沒有之一,單單説用户規模,其他消費電子就已經被甩開一大截。

而且,AI和手機的結合,可以説是珠聯璧合,毫無阻礙,AI需要手機做落地應用,手機也需要AI,以結束其長時間沒有創新點的尷尬。

如果AI手機能夠觸發換機潮,那整個產業鏈都將受益。

更重要的是,目前產業鏈正處於相對低位。

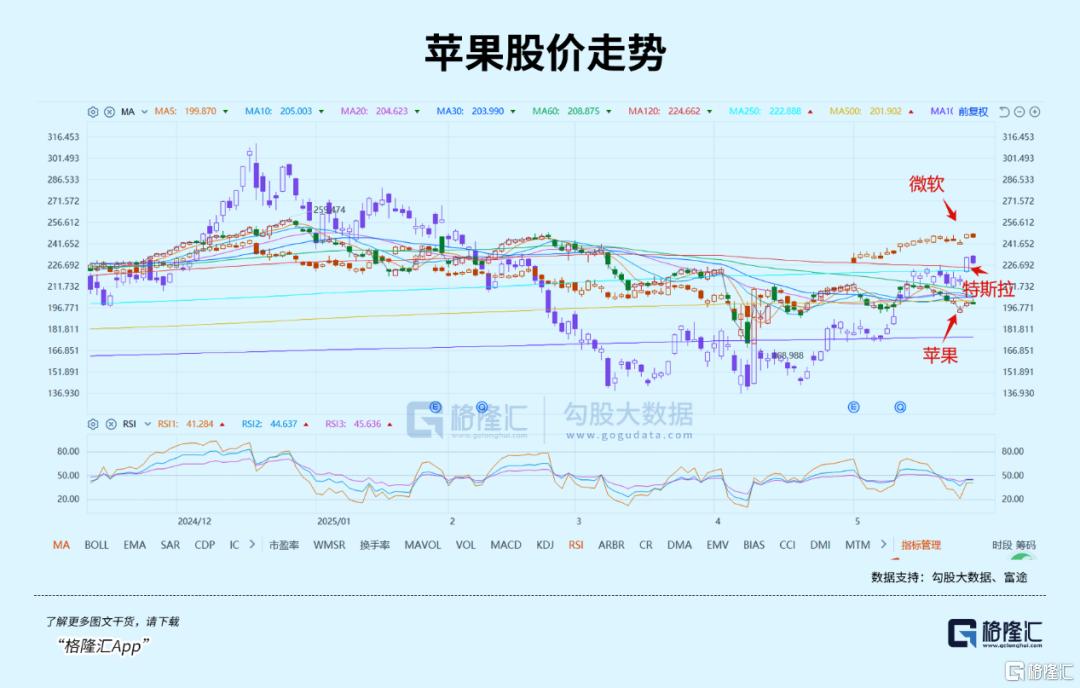

典型公司如蘋果,股價表現和其他科技巨頭相比,差了一大截。

估值上,蘋果只有30倍,和英偉達、特斯拉這類當紅公司無法比,即使和傳統的對手,像微軟(35倍),估值依然相差不少,後者的股價已經逼近去年的歷史高位,但蘋果距離去年的歷史高位(260美元),還差30%。

A股這邊,果鏈也沒什麼表現,概念股龍頭立訊精密已回落多時,估值低至15倍,不能説地板價,但確實也不算貴。

但只要仔細分析一下,其實蘋果以及果鏈的機會是有的。

首先,AI手機是一個確定性極高的事件,市場對於這個邏輯也是接受的,過去一年多,也時不時會炒作這個題材。只不過,因為AI手機一直是猶抱琵琶半遮面的狀態,所以熱炒過後,又會回落,這跟機器人有點類似。

不過,AI手機的推出是遲早的事,技術層面的磨合,也只是時間問題,這點跟機器人也是非常類似的。

其次,在全球範圍內,引領AI手機創新風潮的,蘋果是最重要的一個,另一個則是國內的HW,至於其他,暫時不用看,他們大概率是等龍頭公司做出來之後,再模仿跟進。

雖然蘋果自己的AI技術不怎麼樣,但和它合作的,基本都是全球最頂尖的AI大模型公司,open AI、谷歌,以及國內的阿里和百度,所以市場也一致預期,蘋果將很大概率,像當年做智能手機一樣,成為AI手機的開山鼻祖。

當然,股價想要反彈,還需要一些催化劑。如果6月份的WWDC上,蘋果宣佈AI手機有突破性進展,將刺激蘋果股價,以及整個果鏈走出低迷狀態。

另外,隨着關税政策對市場的影響邊際減弱,市場的風險偏好上升,也有利於科技成長題材,蘋果以及果鏈是有機會繼續修復的。

以上內容源自格隆匯投顧尹紀宗,登記編號A0160624110002;內容僅供參考,不構成投資建議,據此操作風險自擔。

02

機器人

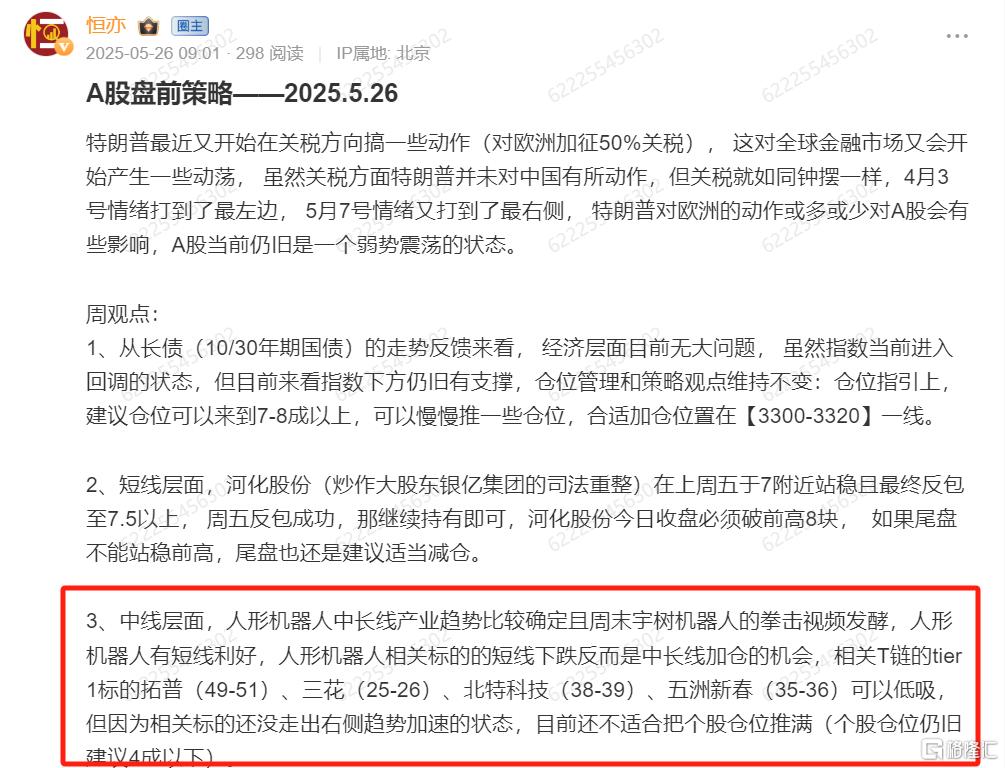

另外一個,是機器人。

機器人6月份也有一些展會,如武漢世界機器人嘉年華、杭州國際人形機器人與機器人技術展覽會,現在也經常會有一些展示機器人機動性的表演。

不過,這裏説機器人,並不是因為這些展會,而是因為機器人板塊集體回調後,展示出不錯的性價比。

回顧這一輪機器人的行情,從1月份開始,原因是國內的DS、宇樹機器人,國外的特斯拉宣佈今年量產等等。

行情到2月份觸頂,隨後進入調整,期間還經歷關税問題的“空襲”。至今3個多月,時間長度、調整幅度上,應該説是比較充分的。

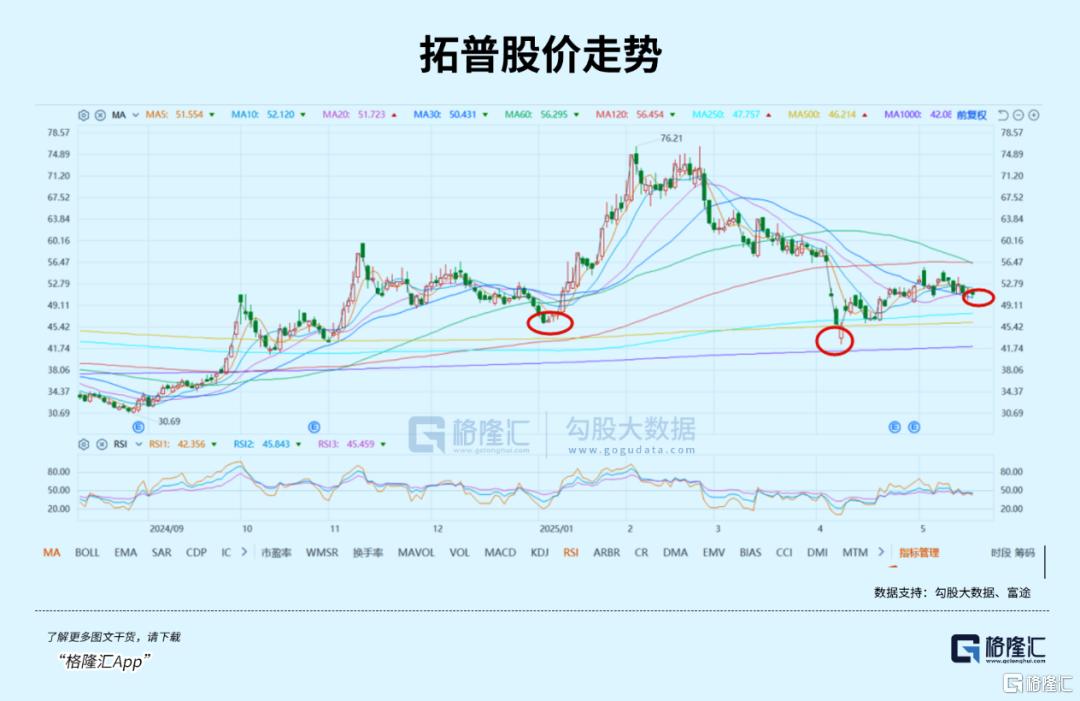

以一些較為有代表性的公司為例,如拓普,2月最高是76元,4月(關税戰)後跌至42元,跌幅45%,目前的股價在50元左右,跌幅為33%。

雖然股價和前兩個低位(4月的42、1月的46),還有一定的距離,鑑於目前關税博弈已經進入談判階段,所以再次下探至42元的位置,概率不太高,去到1月底的低位,倒是存在一定可能性的,這個位置恰好是年線位置。

單從技術面上看,如果這次真的能夠回撤到46元的位置,可能會是一個不錯的交易機會。

從估值上看,拓普的動態PE為30倍。

這裏要拆開來看,拓普傳統的汽車業務,給予15倍左右的估值,是合理的。意味着,另外的15倍,是市場給予未來的機器人業務,算下來,和汽車業務的估值差不多了。

這15倍究竟是否合理呢?

從產業角度看,機器人業務是比汽車業務還要大的一個市場,給予15倍並沒有什麼不合理。

只不過,機器人業務尚沒有放量,如果未來業績不及預期,那這15倍的估值就會出現很大的波動。

本質上,這是一種類似期權性質的估值。

另外,這類估值高度依賴流動性以及市場情緒。當流動性和市場情緒都好的時候,估值可以給得很高,反之就會出現大回撤。

同樣的情況經常發生在特斯拉身上,因為特斯拉的估值也屬於這種類型,這也是特斯拉股價波動率遠高於其他6姐妹的原因。

所以,求穩的話,在股價出現比較大的回撤時介入機器人板塊,是一個不錯的策略。

鑑於機器人板塊已回撤了一段時間,能否確認底部還需要再觀察一下,但無論如何,投資者都值得多多關注機器人板塊走勢,以捕捉隨時可能出現的機會。

以上內容源自格隆匯投顧曾潤,登記編號A0160623020001;內容僅供參考,不構成投資建議,據此操作風險自擔。

03

其他題材

至於其他題材,包括半導體國產替代、自動駕駛、新消費等,仍然值得關注,雖然有些在5月份已經升了不少,但因為有中長線增長邏輯支持,市場反覆炒作是大概率事件。

還有一個需要提醒的點,那就是投資者要習慣前沿科技板塊的高波動性,流動性好,有利好因素催化時,市場情緒容易過熱,股價暴升,估值出現泡沫;而在相反情況時,股價暴跌,估值大幅回撤。

過山車般的行情走勢,容易眩暈,但從另外一個角度看,高波動性往往能夠提供跑贏市場的機會。

投資者需要做的,是在價值被大幅低估時大膽介入,在高估甚至出現泡沫時果斷拋掉。

簡而言之,要少一些線性思維,多一點逆向思維,下跌期多留意機會,上升期則多留意風險。

實際上,市場一直在證明這個觀點,遠的不説,剛過去的關税問題,股市大跌,但只不過數週時間,市場就已經修復到對等關税發佈前的位置,不少個股甚至已經超過之前的位置。

老巴説的那句話,別人貪婪時我恐懼,別人恐懼時我貪婪,確實沒有錯。

甚至因此催生了“TACO交易”,指的是投資者利用美國總統特朗普在關税政策上的反覆變化進行市場操作的一種策略。

具體來説,當特朗普宣佈提高關税時,市場通常會下跌,因為投資者擔心貿易緊張關係升級會對經濟產生負面影響。

然而,由於特朗普在關税政策上經常“變臉”,投資者會預期他最終可能會降低或取消這些關税,從而使得市場反彈。

TACO,是"Trump Always Chickens Out”(特朗普總是臨陣退縮)的縮寫。

交易員們利用這種模式,在特朗普發出關税威脅後市場下跌時買入,預期市場會在特朗普改變主意後反彈,從而獲利。

例如,特朗普曾威脅對歐盟商品徵收50%的關税,導致市場下跌,但隨後他又推遲了關税的實施,市場因此反彈。

這種策略的核心,是投資者對特朗普關税政策的不可預測性和最終可能讓步的預期。

看到了吧?

逆向思維,反向交易,就是這麼簡單。

作為投資者,必須要有能力穿越迷霧,看見真相。

因為現實中噪音實在太多了,在真正機會出現時,身邊總充斥着悲觀的論調,而在真正危險出現的時候,身邊又總充斥着樂觀的聲音。

回過頭看,這些噪音,往往成為你做錯決策,導致失敗的罪魁禍首。

我不能説這些聲音全都錯,他們也有正確的時候,但事實不斷證明,大多數時候,反着看,反着想,反着做,或許就是最簡單的賺錢之道。(全文完)