存儲芯片在各類應用場景幾乎不可或缺,更是伴隨AI應用爆發需要升級迭代的硬件基礎,“內存牆”的桎梏,讓三星電子、美光、SK 海力士等吃到第一波豐盛的果實。

但今年以來,隨着國產大模型DeepSeek在應用端的高歌猛進,A股算力、機器人、半導體等科技主題概念集體爆發,存儲芯片這一細分領域也不例外。

以存儲概念爲例,板塊自1月7日開始企穩反彈,目前累計漲幅已超30%。

然而,供不應求的只有企業級存儲市場,消費級市場芯片價格處於跌勢當中,整體拖累了存儲芯片市場的復甦。

現如今,曙光終於迎來。

01

算力需求轉移:從訓練到推理

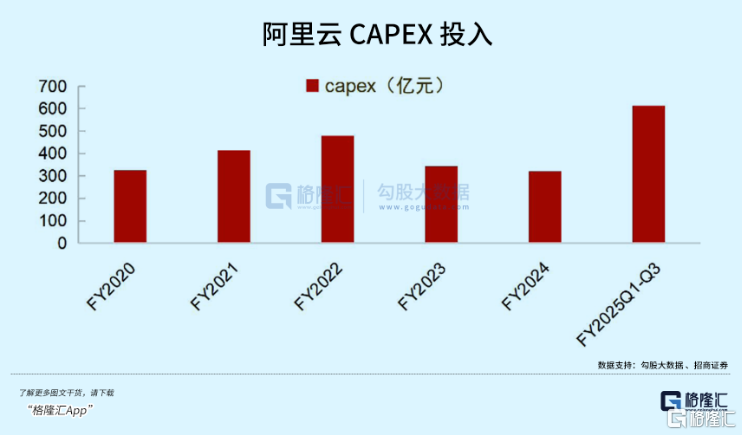

前不久,阿里宣佈未來三年雲和AI基建投入預計超過去10年總和,到近期多家A股公司公佈算力訂單,驗證AI基建需求大趨勢。

在以阿里爲首的國內雲廠商資本開支增加的推動下,AI應用落地有望加速,AI商業模型有望閉環。

而存力作爲貫通上遊算力設施和下遊終端設備的重要部分,在AI基建浪潮的下半場也同樣應該得到重視。

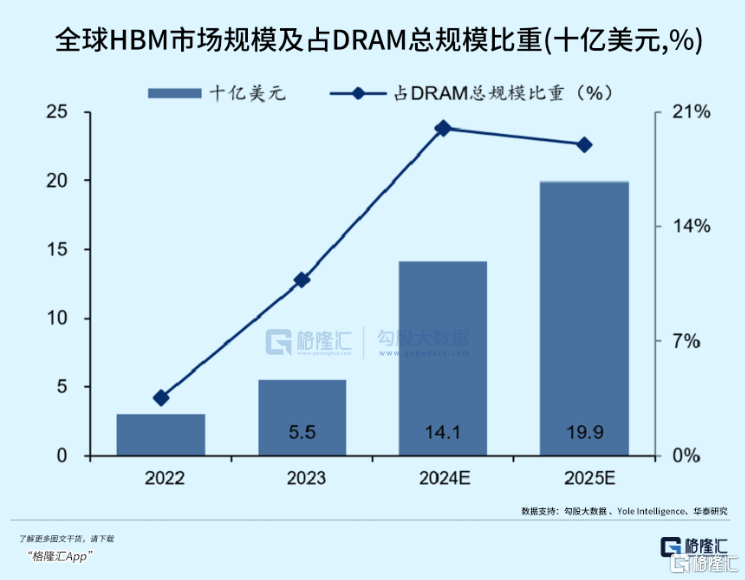

當前,用於AI訓練和推理的數據中心對HBM(高帶寬內存)和SSD(固態硬盤)的需求旺盛。

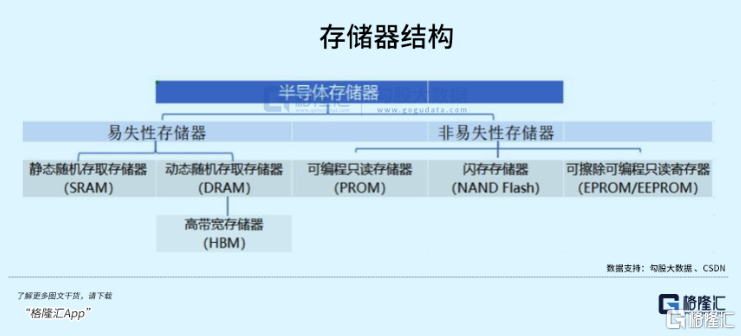

HBM由多個DRAM顆粒堆疊而成,是高性能AI芯片的剛需,而SSD則由NAND Flash顆粒(一種非易失性存儲介質,下稱閃存)製成,用於存儲大量數據,兩種顆粒佔據了高性能存儲芯片市場。

這類高性能存儲芯片在性能上滿足了現代數據中心對高效能、低延遲的需求。一方面需要HBM(高帶寬內存)將數據快速交給處理器運算,另一方面又需要大容量SSD(固態硬盤)存儲大量數據。

並且,隨着數據量和算力的提升,存儲芯片的價值增量更大。

根據行業測算,單臺通用服務器用內存DRAM+硬盤NAND合計價值量在5000美元左右,AI服務器(不考慮HBM)價值量則預計超過10000美元。去年頭部存儲芯片企業便吃到了紅利。

受益於作爲英偉達的主要供應商,高帶寬內存(HBM)銷售強勁,韓國SK海力士四季度收入和運營利潤雙雙創歷史新高,當季利潤首次超越“老大哥”三星。

公司全年實現“歷史最佳年度業績”,總營收實現66.19萬億韓元,淨利潤率爲30%。

在業績指引方面,公司還表示2025年HBM的銷售額還會再翻一倍,計劃擴大HBM3E供應,並適時開發HBM4以滿足客戶需求。

去年下半年以來,隨着豆包、DeepSeek國產大模型應用的成功出圈,國產AI產業鏈預期將引來需求推動的新一輪基建投入。

再深入細化,算力需求並非主要依靠強調先進算力的模型訓練側支撐,也就是要用上最爲先進的AI芯片,而是遵循“傑文斯悖論”的神奇規律,未來推理端需求的增長將大幅促進AI芯片的用量。

雖然,美國一系列制裁有意限制國產AI算力發展,譬如只提供閹割版的英偉達。這種情況下,國產AI芯片作爲國產算力基建的底座,積極去適配DeepSeek大模型應用,反而會加強協同上下遊互相支持,帶動整個市場快速成長。

近幾年,合肥長鑫、長江存儲等企業奮起直追,帶領國內存儲產業鏈重複中國電動汽車的故事。

國內企業正加大對技術研發的投入,特別是在高密度存儲技術、低功耗技術以及存算一體融合上,取得了重要進展。

據Techpowerup報道,雖然在製程上與三星美光等廠商仍有差距,但長鑫存儲在DDR5芯片生產的良品率上取得重大進展,已達到約80%,與最初量產時的50%相比有了大幅度的提升。

並且,據稱,目前全球最先進的HBM開發到了HBM3e,長鑫存儲已經在HBM2上取得了進展,正在進行客戶取樣,預計2025年中期開始小批量生產。

而長江存儲率先將名爲“晶棧(Xtacking)架構”的混合鍵合技術應用於3D NAND閃存並不斷迭代。目前已經正式上市開售的新款致態TiPro9000 PCIe 5.0 SSD已經確認搭載該款新架構閃存。

據外媒消息表明,三星有望從其第10代NAND開始採用長江存儲的專利混合鍵合技術,成爲了國產存儲的里程碑時刻。

根據IT之家報道,市場調研機構 TrendForce 集邦諮詢表示,2024年四季度全球DRAM內存產業實現 280 億美元營收,較一年前的行業低谷期則錄得63.8%增長;全球NAND Flash市場規模達174.1億美元,同比增長 42.4%。

看似強勁的反彈跡象下,不同存儲市場產品結構和庫存水平依然存在不平衡的問題。

不過隨着下遊市場需求回暖,新的AI硬件放量,供給端芯片廠商主動減產,或戰略性調整產品結構,退出低附加值芯片並轉向高附加值存儲芯片,給予庫存更快的調整動力。

02

復甦已經啓動?

在去年這輪“潑天富貴”之前,存儲芯片行業此前經過了很長時間的低谷期。

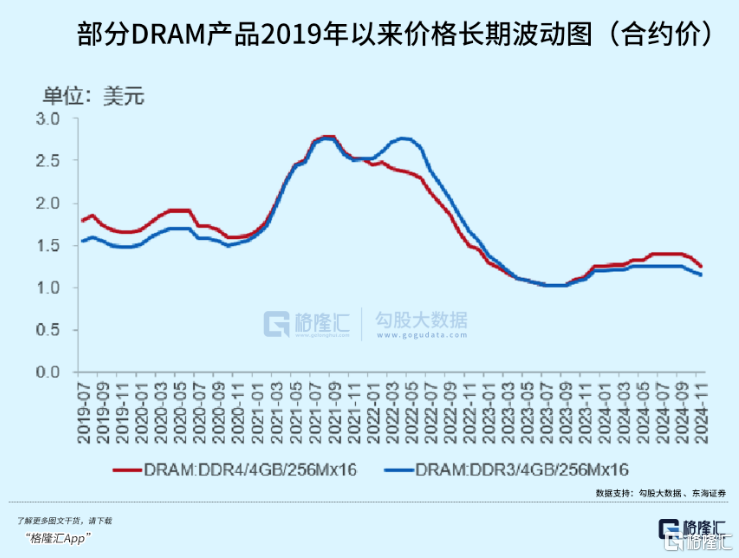

早在疫情剛開始的2020年,由於全球性的芯片短缺,讓很多廠商對疫情和局勢產生了錯判,囤積了大量的芯片。最終結果就是導致供大於求,存儲芯片成爲了廠商巨大的庫存壓力,因此在2022年到2023年上半年間,存儲芯片價格一直處於低位。

於是頭部存儲芯片廠商帶頭通過削減資本開支、持續減產、提價清庫存等一系列“自救”措施後,存儲芯片的行情自2023年第三季度起開始回升。

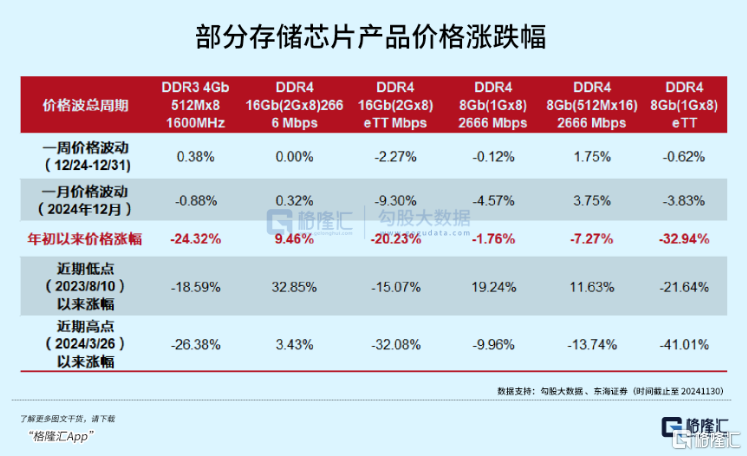

但在去年三季度以後,存儲芯片價格趨勢在不同應用領域呈分化現象,企業級的強勁需求推動平均售價上漲近15%,而消費級訂單減少,價格出現下滑。

消費級存儲芯片的兩大下遊應用手機、筆記本電腦去年政策補貼,促銷後時隔兩年再次恢復增長,亦難以改變上遊存儲芯片供過於求的局面。

主流存儲器(DRAM和 NAND)價格自24年下半年開始下跌,消費類已據高點下調超20%,企業級存儲器也下調約10-20%。

除了存儲芯片需求不振以外,端側移動設備正在經歷着AI革命,如同企業級存儲產品需要迭代,算力和數據的加持實現了各種智能功能,而數據存放及高效讀寫需要更強大的存儲芯片爲其提供助力。

去年手機、電腦廠商用AI硬件打響了高端化設備的競爭,存儲芯片的容量、速度和能效成爲影響用戶使用體驗的一環,這類產品銷量佔比的提升,未來還將持續擠壓低端存儲芯片產品的需求,因此加快了庫存堆積。

另一方面,企業級存儲市場吃到飽的頭部芯片廠商,都有意願進行產品結構調整,部分DDR4與HBM產能轉向服務器DDR5,更加重去庫存壓力。

存儲原廠爲應對部分應用市場供應過剩已積極實施轉產和減產舉措,但目前整體上存儲

市場仍處於供需失衡狀態,而存儲價格也從2024年四季度起,除AI服務器外的應用市場外普遍走跌,行情的轉變逐漸傳導並反映國內外存儲品牌廠商的業績當中。

譬如三星電子表示,像DDR4和LPDDR4等傳統產品,2024年銷售額佔比已經30%以下,計劃2025年將大幅縮減至個位數;SK海力士的銷售比例里,去年四季度的HBM佔DRAM 總營收比例已經超過四成,預測今年HBM銷售將增加一倍。

因此,由於PC、智能手機一季度淡季可能不會有太好的表現,根據TrendForce,預測2025年第1季度NAND Flash平均合約價環比下降 10~15%;DRAM合約價環比下降 8~13%。

不過,持續低迷的價格到了二季度,應該會變得好一些。每當存儲芯片價格跌到低谷,減產、清庫存、提價就會慢慢提上日程。

根據科創板日報援引 TechPowerup 報道,三星、SK 海力士、鎧俠、美光均已開始研究 NAND 閃存減產計劃,從而緩解供需失衡並穩定價格,預計相關廠商計劃會按照市場實際情況分階段進行。

就在週五,存儲產品供應商閃迪(SanDisk)發予客戶的漲價函披露,將於今年4月1日開始實施漲價,漲幅將超10%,該舉措適用於所有面向渠道和消費類產品。不僅如此,閃迪還預告將繼續進行頻繁的定價審查,預計在接下來的季度還會有額外的漲幅。

國內幾家專門存儲芯片模組的上市公司中,包括江波龍、德明利、佰維存儲等出於消息面上漲,其中德明利一度漲停。對於對國內存儲模組廠商而言,漲價預計將會迅速跟進,由於市場非常透明,傳導速度會很快。

此前機構預計,今年下半年消費類存儲價格年中或將迎來反彈,企業級存儲價格將保持穩定。Trendforce集邦諮詢預計2025年三季度、四季度 NAND整體價格將環比增長10%-15%、8%-13%。

03

尾聲

和算力需求轉移一塊,國產替代作爲AI基建下半場的另一條主旋律,推動了今年半導體板塊估值的繼續提升,主要環節服務器CPU\GPU、算力PCB等迅速錄得巨大漲幅,股價甚至屢創新高。

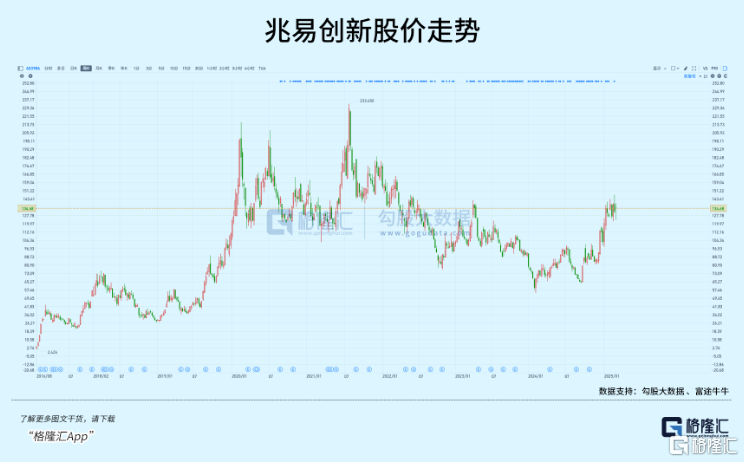

而國內領先的存儲芯片廠商,譬如兆易創新、北京君正,在下半年存儲芯片價格下跌的情況下,相較此前市值跌勢,股價纔剛剛走出低點。

隨着廠商減產、去庫存作用逐漸顯現,低價資源供應緊俏將有助於減緩市場競價出貨,進而減少低價產品供應並擡高價格底線,加速供需關係走向平衡。

至於AI硬件,是更長線的故事。無論是芯片廠商還是模組廠商,有望憑藉技術升級抓住這波機遇。(全文完)