全球碳中和背景下,光伏、風電、氫能等成為資本市場追捧的對象。不過,華爾街近期出現了唱空氫能的聲音。

英國對沖基金Argonaut Capital Partners的創始人兼首席投資官Barry Norris表示,對於在可預見的未來有興趣賺錢的投資者來説,氫能是一個失敗的賭注。

Norris更是直言:“不幸的是,這完全是在浪費時間。”

他説,他“對許多此類公司的商業模式能否奏效持懷疑態度”,這就是為什麼他“做空了一些氫能企業”。

不過,他並未透露,具體做空的目標是哪些公司。

綠氫的經濟性受質疑

通常來説,氫氣有潛力在幾乎不排放二氧化碳的情況下產生能源,但氫氣首先需要提取,提取氫氣可以通過多種方式實現,一些方式會更清潔。

目前,最常見、最便宜生產氫氣的方式依賴化石燃料,而這又有點違背使用氫能的初衷。

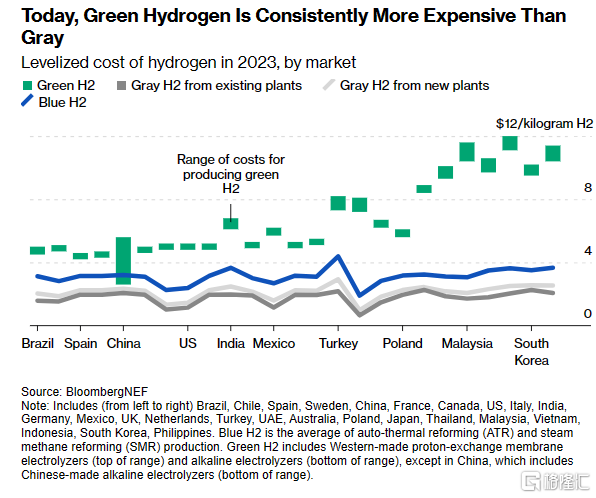

利用可再生能源驅動的電解槽生產的氫氣,被稱為綠氫,且這一過程代價高昂,這也是許多投資者對其持懷疑態度的原因。此外,氫能還面臨儲存上的困難。

Norris表示:“建造電解槽的氫氣需要巨大的資本成本。為了償還資本成本,產能利用率必須非常高。因此,你必須有一個穩定、一致的電源,在電解槽中生產氫氣。”

Norris指出,唯一在成本方面具有競爭力的制氫形式是由化石燃料、水力或核能生產的電力,依賴可再生能源的電力生產氫氣,產能利用率會低得多。

Norris稱,他無法想象由可再生能源提供動力的氫氣在經濟上是可行的替代品。

“如果你有這麼大的資本支出來建造電解槽,並且它們使用風能和太陽能,你會發現產能利用率相當於風能和太陽能的產能利用率,最多為30%-40%。”“如果它們由風能和太陽能供電,成本永遠不會有競爭力。如果它們不由風能和風能供電,那又有什麼意義呢?”

不看好短期前景

除了Norris,Impax資產管理公司首席執行官Ian Simm也對氫的短期前景持謹慎態度。

他表示,拜登政府的氣候法案是氫能的“潛在遊戲規則改變者”,但補貼在實踐中如何發揮作用仍存在“重大不確定性”。

根據BNEF的數據,美國和其他國家政府已宣佈向低碳氫行業提供超過2800億美元的補貼,這一金額自2021年以來翻了四番。

同時,BNEF分析師王曉婷表示,電解槽製造商開始承認,他們的“樂觀情緒已經走得太遠,正在放緩擴張”。不過,王曉婷透露,儘管如此,電解槽出貨量仍在繼續飆升。

今年以來,Solactive全球氫指數下跌超20%,自2021年11月的峯值以來,該指數已下跌約70%。

據悉,Impax監管着約400億英鎊的客户資產,是世界上最大的低碳基金管理公司之一。該公司押注氫能股即使在被拋售後仍定價過高。

Simm表示:“最近,綠色氫相關股票的估值有時會為支持綠氫的有效、快速的政策過渡定價。這可能過於樂觀了。”

長期來看,Simm表示:“我們非常看好10到15年的氫氣,因為這是我們實現工業供暖脱碳的關鍵途徑之一。但短期內,很難看到需求迅速擴大到我們可以投資的規模。”

Simm認為,“關鍵障礙”是“可擴展且清晰的商業模式可見性有限”。這是因為大多數上市的氫能公司都專注於電解槽,而電解槽因“對商品化的擔憂”而陷入困境。