本文來自格隆匯專欄:國元證券楊為斆,作者:楊為斆

摘要

1、這一輪大家都關注了疫後復甦,但沒有關注外圍的貨幣收緊所帶來的不利影響:

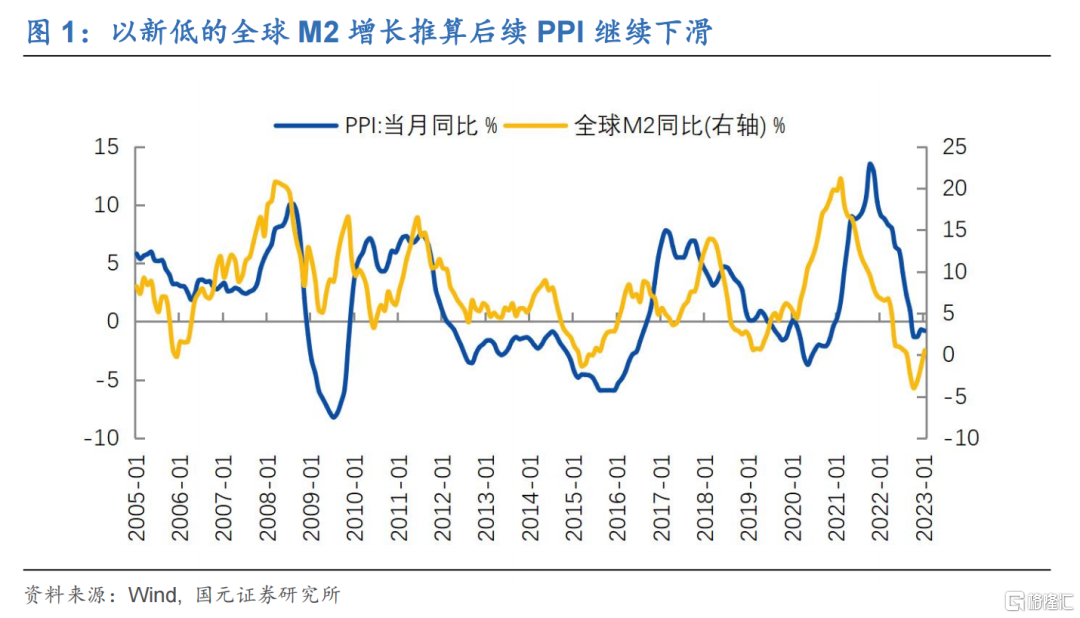

1)發達國家的鷹派加息的直接後果是:全球的貨幣增長因此而大幅下降,繼而從金融屬性的角度壓制了大宗商品的價格;

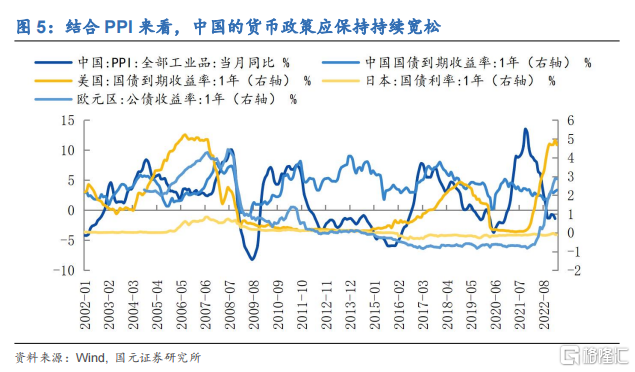

2)PPI的下滑尚未結束,後續PPI可能會下滑到-5%附近甚至更低的水平。

2、商品的預期差在這個時點顯得非常重要,畢竟之前我們沒有經歷過這種內外政策的巨大背離:

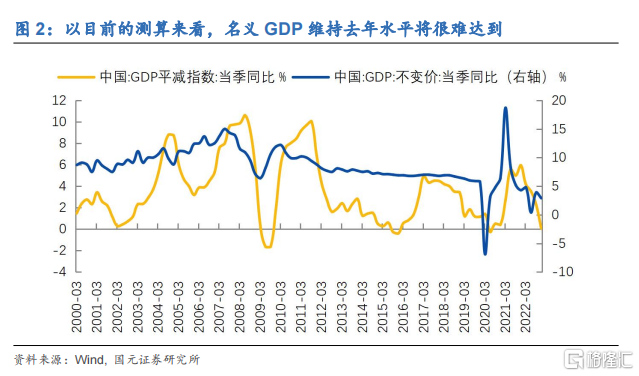

1)如果商品價格還會深跌的話,這種復甦就顯得更加非主流,榮枯真正的分水嶺是名義增長率,雖然GDP往上抬了,但價格也許還會扯着名義增長率往下走;

2)今年的名義增長率也許不如去年Q4,PPI可能會拖累名義增長率2.6%左右,CPI已經對名義增長率造成了0.7%的拖累,如果讓今年的名義增長率與去年Q4持平的話,GDP必須要升至6.2%或以上;

3)在這種全球價格收縮的環境之下,今年的企業表觀感受甚至可能不如去年。

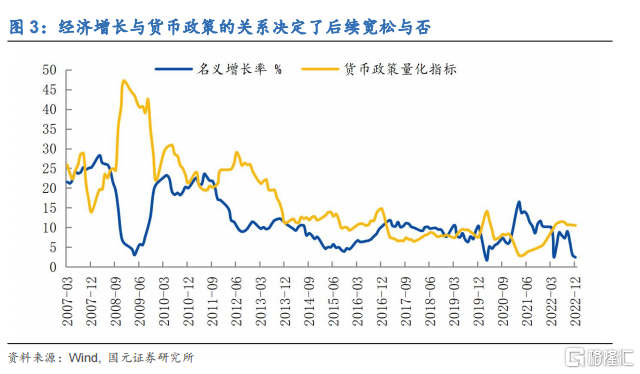

3、當前的週期可能仍然在左側,貨幣政策應該還在寬鬆的狀態之內,後續降準和降息都可能看到:

1)必須要知曉的事實是:去年面對着起起落落的經濟增長,貨幣政策的表現非常冷靜,在去年Q2和Q4因疫情而導致的經濟短時衰退時,貨幣政策並沒有相應放寬貨幣去對沖經濟增長,因此,現在貨幣政策的位置和去年Q3的基本面是匹配的;

2)如果今年的名義增長率還不如去年Q4的話,那應和去年Q3差得更遠,這導致貨幣政策不但不會因為疫後復甦而收緊,反而可能會更堅定地走在寬鬆的道路上;

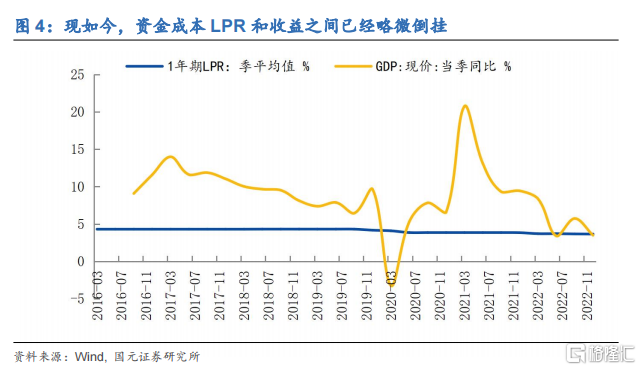

3)LPR代表着資金成本,而名義增長率則代表着資金回報率,現如今,資金成本和收益之間已經略微倒掛。一旦後續名義增長率有更為明顯的降幅,降息是一個必選項。

4、至於何時週期才能走到右側,其必要條件是PPI需要終止下行,這不是個短期能完成的事情:

1)經驗上,在美歐中日四大經濟體中,最少有兩個經濟體施行了明確的寬鬆政策,且各自的寬鬆至少維持一年時間,才有可能止住PPI下行的步伐;

2)PPI的見底至少要等到今年臨近年末之時,今年絕大部分的時間裏,貨幣政策應還是寬鬆的。

5、今年的流動性是第一配置線索,剩餘流動性是第二配置線索:

1)所謂流動性是賭貨幣寬鬆,當前純債品種的配置價值是可觀的,前期利率債和信用利差已經大幅price-in了經濟的疫後復甦所遭受的利空,但對後續回報率的下降及貨幣寬鬆定價不足;

2)所謂剩餘流動性,是在流動性和實體產生裂口的情形之下,賭資產荒的深化和短期不可證偽的資產行情。一方面我們可以在利率債上適當維持長久期,另一方面,成長股科技股的行情也許還沒有走完。

風險提示:疫情反覆超預期,地緣政治衝突超預期

正文

這一輪大家都關注了疫後復甦,但沒有關注外圍的貨幣收緊所帶來的不利影響。美國等發達國家的鷹派加息的直接後果是:全球的貨幣增長因此而大幅下降,繼而從金融屬性的角度壓制了大宗商品的價格。當然,目前我們雖然已經看到了PPI的明顯下滑,但從目前新低的全球M2增長推算,這種下滑尚未結束,後續PPI可能會下滑到-5%附近甚至更低的水平。

商品的預期差在這個時點顯得非常重要,畢竟之前我們沒有經歷過這種內外政策的巨大背離。

1)如果商品價格還會深跌的話,這種復甦就顯得更加非主流,榮枯真正的分水嶺是名義增長率,雖然GDP往上抬了,但價格也許還會扯着名義增長率往下走。只有名義增長率才能代表企業通過經營業務所獲取利潤的能力,也只有名義增長率才能表達企業的冷暖體感。而價格向下重估對名義增長率的拖累不容小視,簡單測算的話,如果PPI今年向下的幅度為5.7個百分點左右的話,那名義增長率受此影響將被拖累2.6個百分點。

2)照此推算的話,也許今年的企業表觀感受甚至不如去年。GDP改善只代表着產品銷路好,但價格向下代表着單個產品毛利率的減少。除了PPI可能會壓降2.6個百分點名義增長率之外,CPI當前已經壓降名義增長率的幅度為0.7個百分點左右,這意味着,如果讓今年的名義增長率維持在去年Q4的水平的話,GDP必須要升至6.2%或以上,這是個很難達成的目標。

當前的週期可能仍然在左側,那麼,貨幣政策應該還在寬鬆的狀態之內。

1)去年面對着起起落落的經濟增長,貨幣政策的表現是非常冷靜的,這是貨幣繼續寬鬆的一個重要安全墊。可以看到,貨幣政策在去年兩次因疫情而導致的經濟短時衰退時,並沒有相應放寬貨幣去對沖經濟增長,因此,現在貨幣政策的位置和去年Q3的基本面是匹配的,如果今年的名義增長率還不如去年Q4的話,那應和去年Q3差得更遠,這導致貨幣政策不但不會因為疫後復甦而收緊,反而可能會更堅定地走在寬鬆的道路上。

2)從價的角度來説,LPR代表着資金成本,而名義增長率則代表着資金回報率,現如今,資金成本和收益之間已經略微倒掛。往後看的話,如果資金回報率較去年Q4繼續下降的話,則資金成本和收益之間的倒掛幅度會更大,這意味着,當前的宏觀政策尚沒有對接下來的經濟回報率的下降出台應對政策,一旦後續名義增長率有更為明顯的降幅,那麼降息也變成了一個必選項。

至於何時週期才能走到右側,其必要條件是PPI需要終止下行,這不是個短期能完成的事情。歷史上,在美歐中日四大經濟體中,最少有兩個經濟體施行了明確的寬鬆政策,且各自的寬鬆至少維持一年時間,才有可能止住PPI下行的步伐。當前來看,在過去一年的時間裏,只有中國是寬鬆的,且中國寬鬆的幅度很明顯要低於美歐收緊的幅度,照此來看,PPI的見底至少要等到今年臨近年末之時,今年絕大部分的時間裏,貨幣政策應還是寬鬆的。

在資產配置上,後續應該還是債券時間。今年的流動性是第一配置線索,純債品種的投資性價比在各類資產中應居前,況且,前期利率債和信用利差已經大幅price-in了經濟的疫後復甦所遭受的利空,但對後續回報率的下降及貨幣寬鬆定價不足,當前純債品種的配置價值是可觀的;剩餘流動性則是今年配置的第二大線索,在流動性和實體產生裂口的情形之下,我們可以在利率債上適當維持長久期,也要關注成長股科技股的行情也許還沒有走完。

注:本文來自國元證券於2023年4月10日發佈的《我們重視的和我們忽視的:我們仍然走在貨幣寬鬆的大道上》;分析師:楊為斆