本文來自格隆匯專欄:中金研究,作者:胡驥聰 朱垠光等

摘要

全球:發達和新興市場股票ETF資金流均邊際上升

各類型產品:全球權益類ETF資金流持續上升。上週,全球權益類ETF資金流邊際上升,具體,資金由此前的淨流入114億美元升至156億美元。而債券類ETF資金淨流入邊際下降,上週資金由淨流入54億美元轉為淨流出19億美元。貨幣ETF產品資金由淨流入5億美元轉為淨流出4億美元。

主要市場:發達和新興市場股票ETF資金流均邊際上升。上週,發達市場股票ETF資金邊際走強,由淨流入68億美元升至97億美元,新興市場股票ETF資金由淨流入46億美元升至59億美元,目前發達和新興市場整體資金流入均處於近一年高位。債券ETF方面,發達市場債券ETF資金大幅回落,由淨流入40億美元轉為淨流出26億美元,處於近一年低位,新興市場債券ETF資金上週大幅流入7億美元。

風格及行業:大盤和平衡風格資金相對強勢。1)風格:上週,大小盤風格方面,大盤風格ETF資金淨流入123億美元,中盤風格ETF淨流入11億美元,小盤風格ETF淨流入17億美元。綜合產品歷史資金流情況,大盤風格產品資金流入相對強勢。成長價值風格方面,成長風格ETF資金淨流出2億美元,平衡風格ETF淨流入128億美元,價值風格ETF淨流入24億美元。綜合產品歷史資金流情況,平衡風格產品資金流入相對明顯。2)行業:上週下游行業資金流入相對明顯,中游行業資金流出相對明顯。其中中游基礎設施和公用事業行業資金流出居前,資金流出分別佔規模比例0.35%和0.33%,下游金融和上游材料行業資金流入居前,資金流入分別佔規模比例0.56%和0.48%。

國內:股票寬基和行業主題ETF資金流分化,金融地產和TMT主題佔優

市場規模:1)存量:截至2023年2月3日,國內股票型ETF規模合計12,351億元,其中寬基類產品規模為6,221億元,行業主題產品規模為5,802億元。2)市場格局:華夏、易方達和華泰柏瑞非貨幣ETF規模居於前三,管理規模分別為3,006億元、1,865億元和1,346億元,規模前十大公司市場份額穩定在80%左右。

市場概況:上週國內非貨幣ETF資金小幅流出,流出金額43億元,其中跨境、債券和商品型ETF均錄得淨流出,流出金額分別為24億元、20億元和8億元,股票型ETF資金小幅流入9億元。股票型ETF中,寬基和行業主題ETF資金流向分化,其中寬基ETF資金淨流出靠前,為35億元,而行業主題ETF資金淨流入44億元;行業主題型ETF中,金融地產和TMT主題ETF資金淨流入領先,分別淨流入19.7億元和15.0億元。在產品資金流向上,證券公司、科創50、國證芯片和創業板指數ETF資金淨流入居前,滬深300和中證500指數ETF資金淨流出居前。

產品動態:上週沒有ETF產品上市,本週有1只ETF產品登記上市。

正文

全球市場:發達和新興市場股票ETF資金流均邊際上升

產品及市場

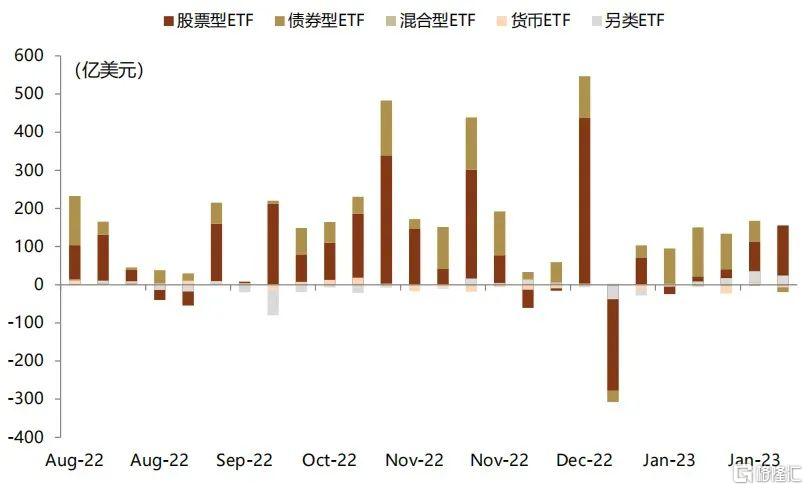

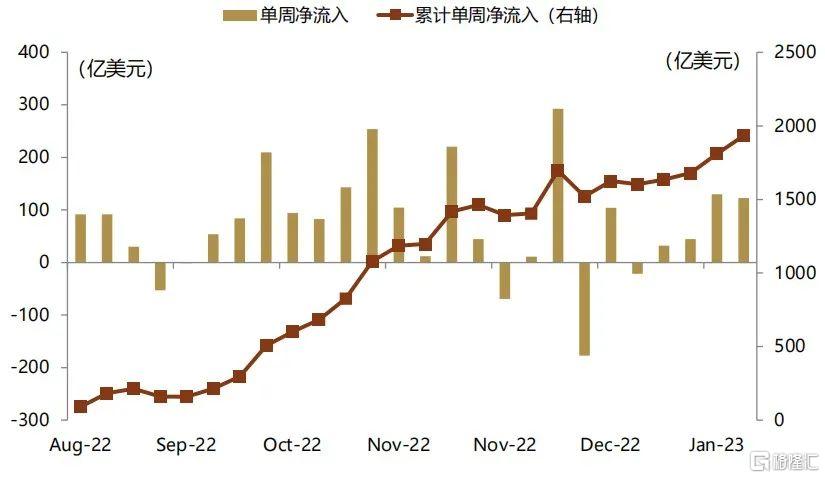

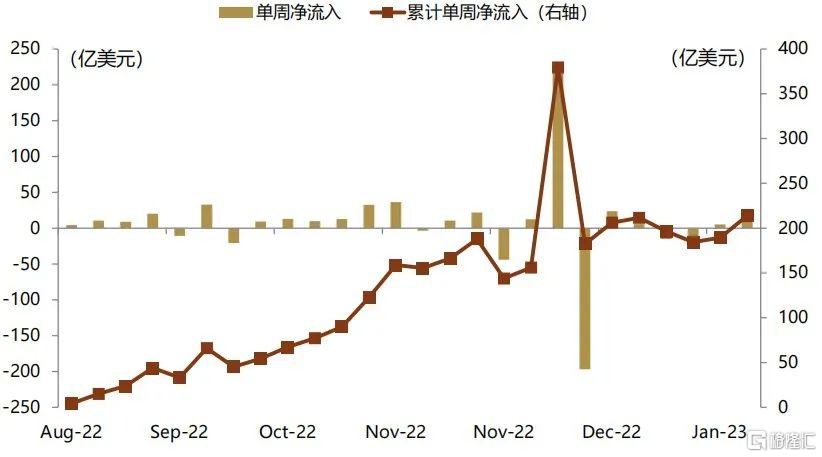

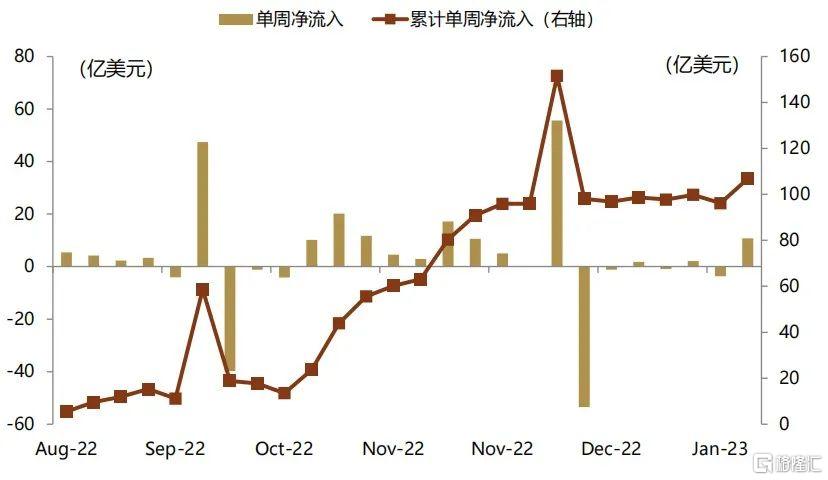

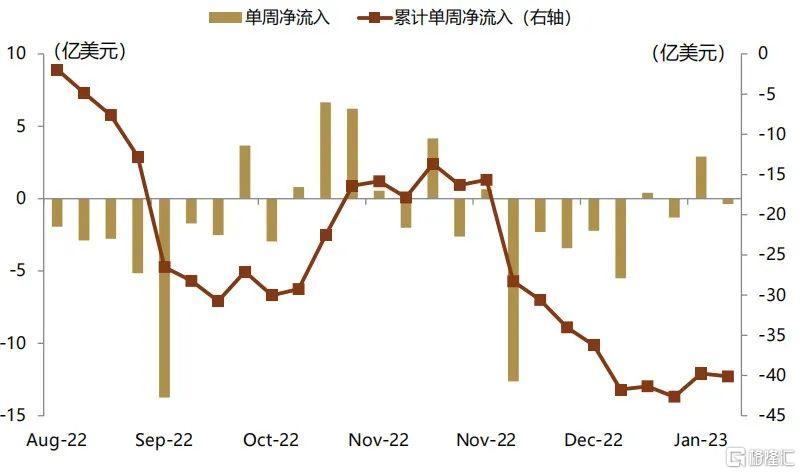

各類型產品:全球權益類ETF資金流持續上升。上週,全球權益類ETF資金流邊際上升,具體,資金由此前的淨流入114億美元升至156億美元。而債券類ETF資金淨流入邊際下降,上週資金由淨流入54億美元轉為淨流出19億美元。貨幣ETF產品資金由淨流入5億美元轉為淨流出4億美元。

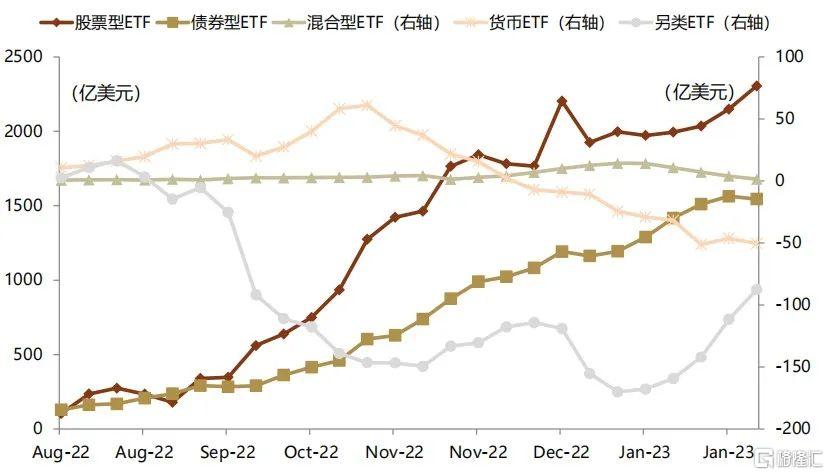

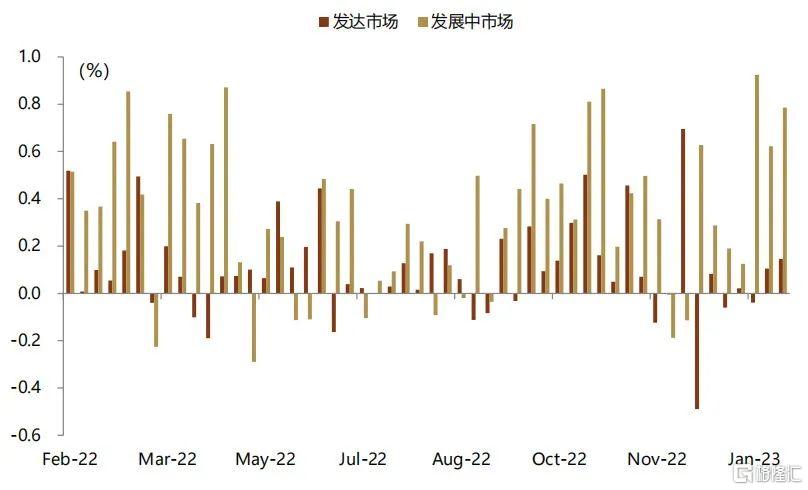

主要市場:發達和新興市場股票ETF資金流均邊際上升。上週,發達市場股票ETF資金邊際走強,由淨流入68億美元升至97億美元,新興市場股票ETF資金由淨流入46億美元升至59億美元,目前發達和新興市場整體資金流入均處於近一年高位。債券ETF方面,發達市場債券ETF資金大幅回落,由淨流入40億美元轉為淨流出26億美元,處於近一年低位,新興市場債券ETF資金上週大幅流入7億美元。

圖表1:過去半年每週全球各類ETF資金流入

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表2: 過去半年每週全球各類ETF資金淨流入

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表3: 發達市場/新興市場股票ETF資金流入/淨資產

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表4: 發達市場/新興市場債券ETF資金流入/淨資產

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

風格及行業

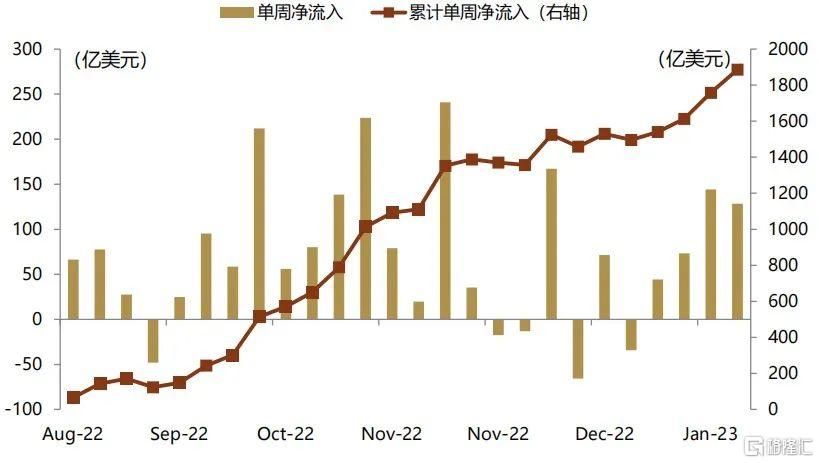

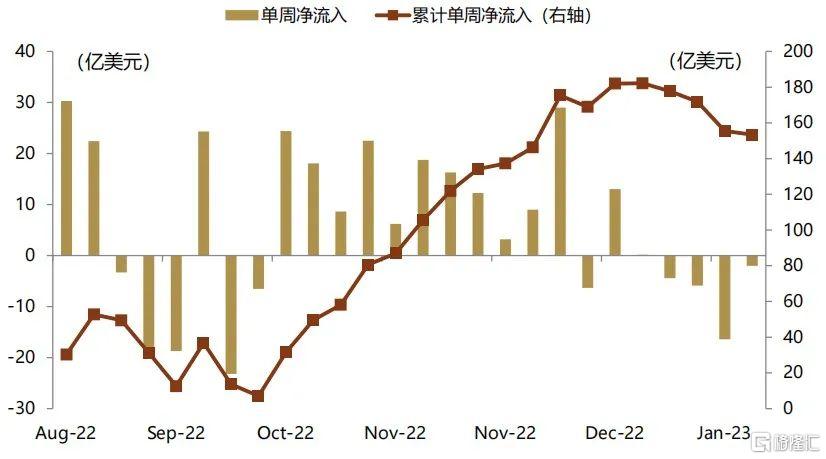

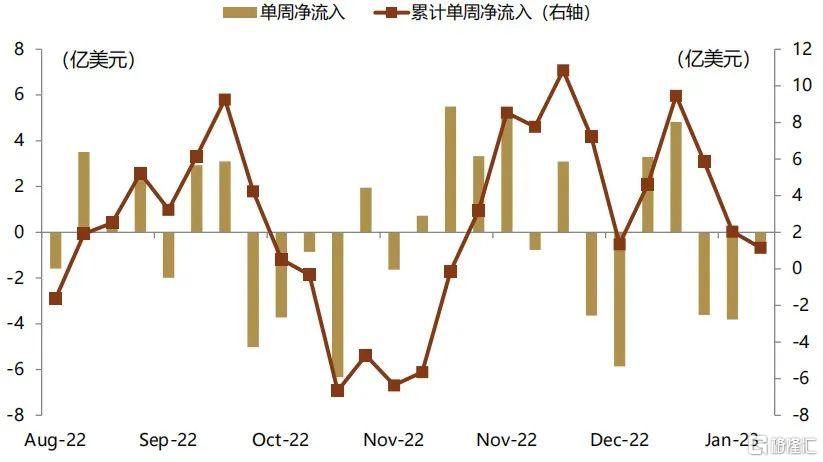

風格及行業:大盤和平衡風格資金相對強勢。1)風格:上週,大小盤風格方面,大盤風格ETF資金淨流入123億美元,中盤風格ETF淨流入11億美元,小盤風格ETF淨流入17億美元。綜合產品歷史資金流情況,大盤風格產品資金流入相對強勢。成長價值風格方面,成長風格ETF資金淨流出2億美元,平衡風格ETF淨流入128億美元,價值風格ETF淨流入24億美元。綜合產品歷史資金流情況,平衡風格產品資金流入相對明顯。2)行業:上週下游行業資金流入相對明顯,中游行業資金流出相對明顯。其中中游基礎設施和公用事業行業資金流出居前,資金流出分別佔規模比例0.35%和0.33%,下游金融和上游材料行業資金流入居前,資金流入分別佔規模比例0.56%和0.48%。

圖表5: 全球大盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表6: 全球中盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表7: 全球小盤風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表8: 全球價值風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表9: 全球平衡風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表10: 全球成長風格股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表11: 上週行業ETF資金流入/淨資產(%, 全球)

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表12: 全球上游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表13: 全球中游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

圖表14: 全球下游行業股票ETF資金流入情況

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

機構情況

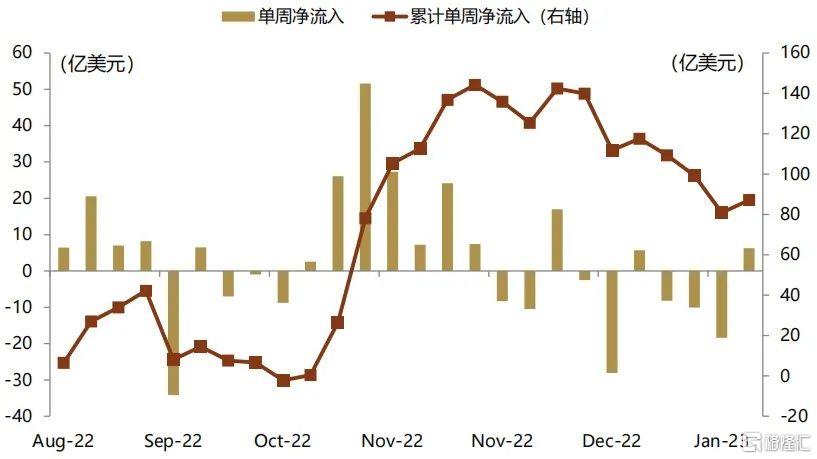

圖表15: 全球權益類ETF管理規模前二十的基金公司

資料來源:EPFR,中金公司研究部;注:數據截至2023.2.1

國內市場:股票寬基和行業主題ETF資金流分化,金融地產和TMT主題佔優

各類型產品

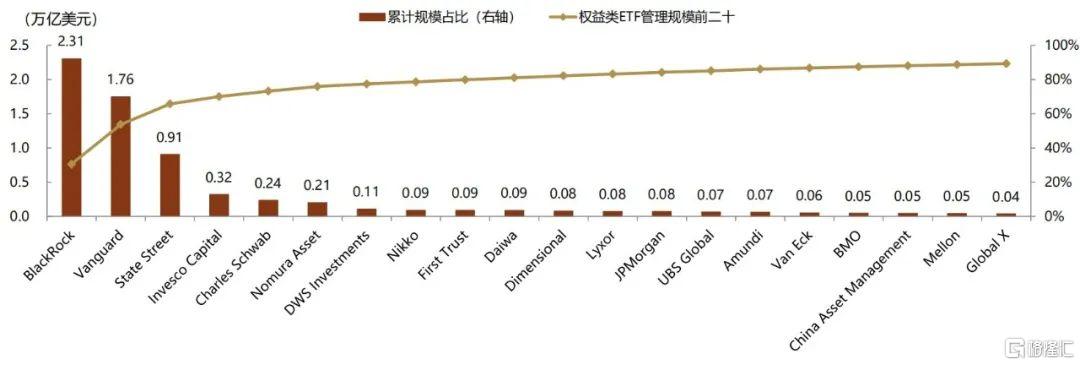

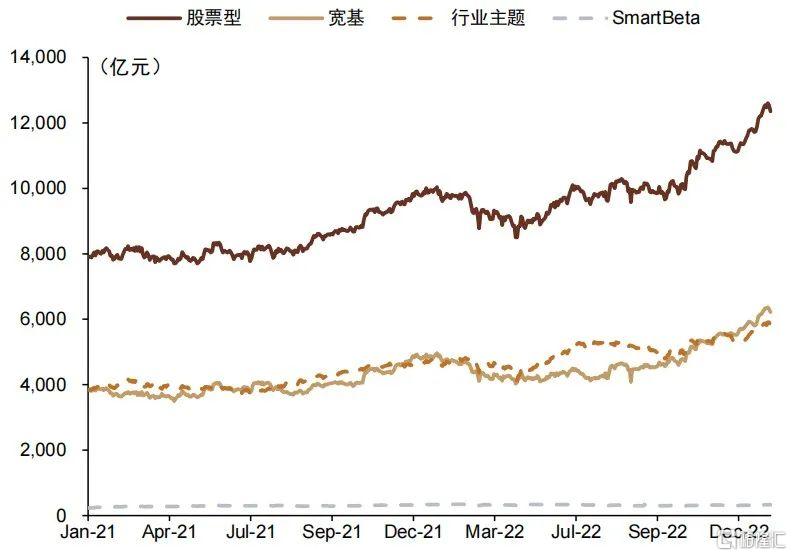

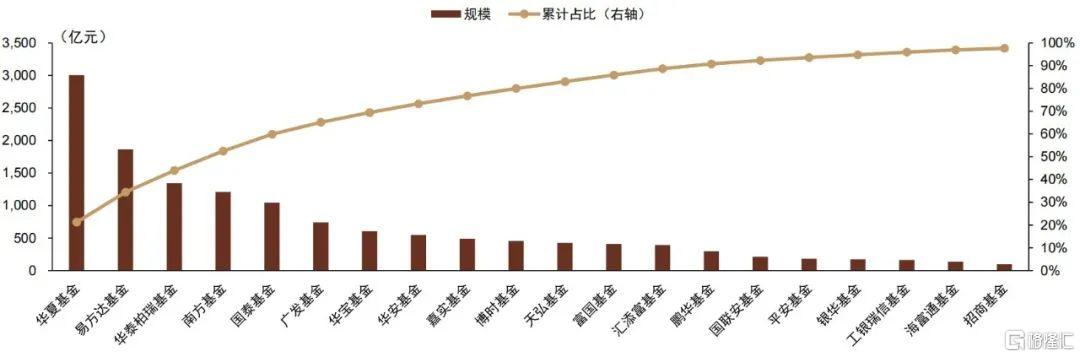

市場規模:1)存量:截至2023年2月3日,國內股票型ETF規模合計12,351億元,其中寬基類產品規模為6,221億元,行業主題產品規模為5,802億元。2)市場格局:華夏、易方達和華泰柏瑞非貨幣ETF規模居於前三,管理規模分別為3,006億元、1,865億元和1,346億元,規模前十大公司市場份額穩定在80%左右。

圖表16: 國內股票ETF規模變化(按指數類別)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

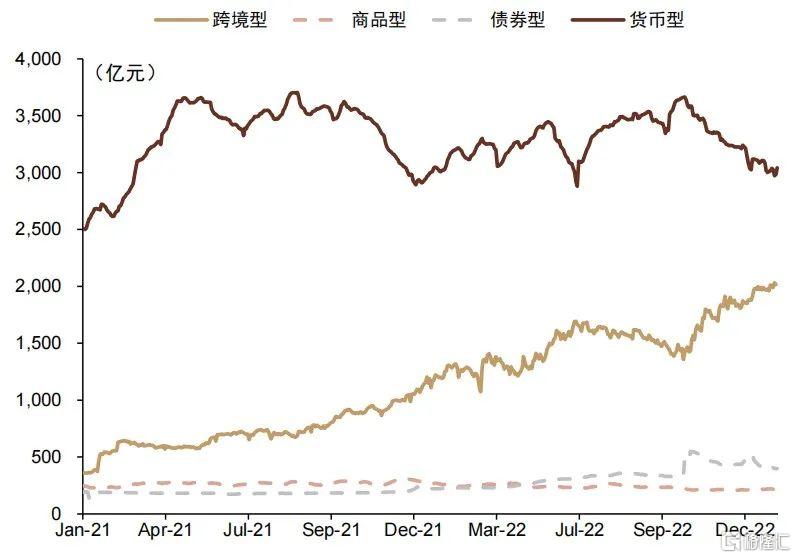

圖表17: 國內非權益ETF規模變化(按資產類別)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

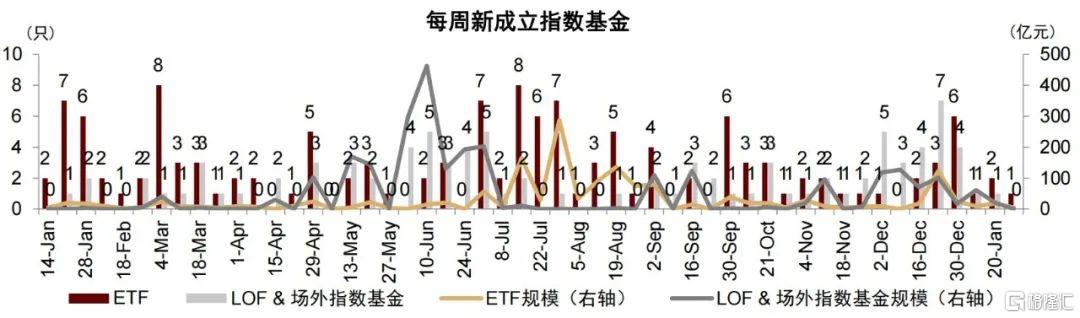

圖表18: 2022年以來每週新成立指數基金數量&規模

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

圖表19: 國內ETF管理規模前二十的基金公司

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

資金流向

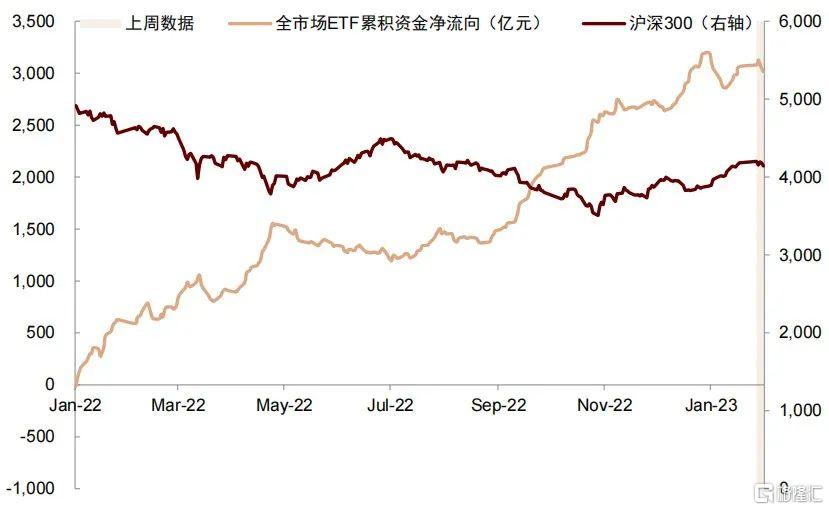

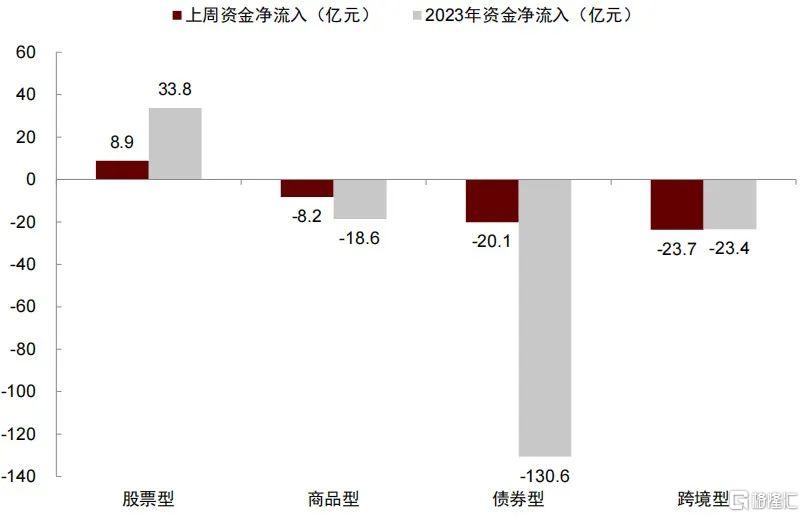

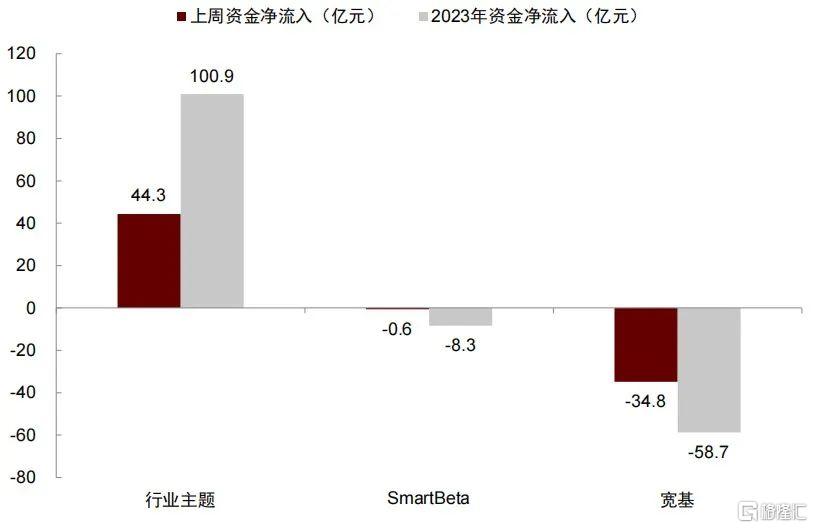

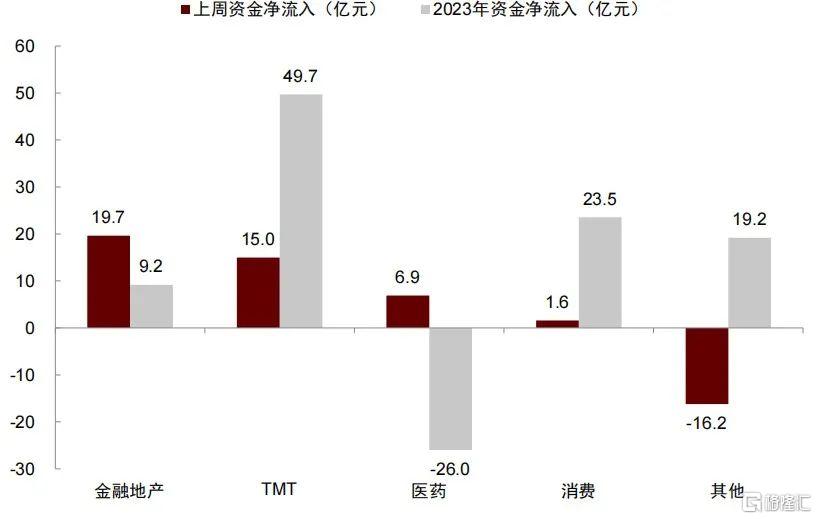

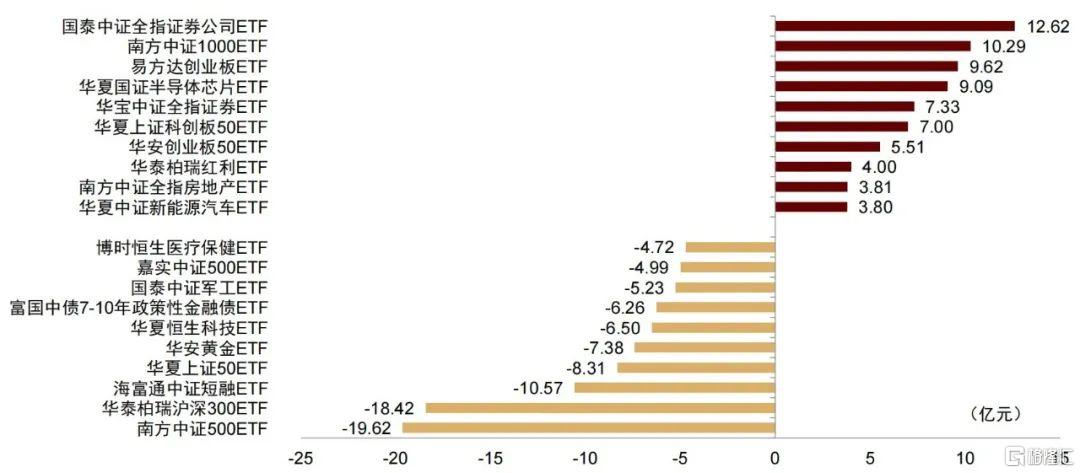

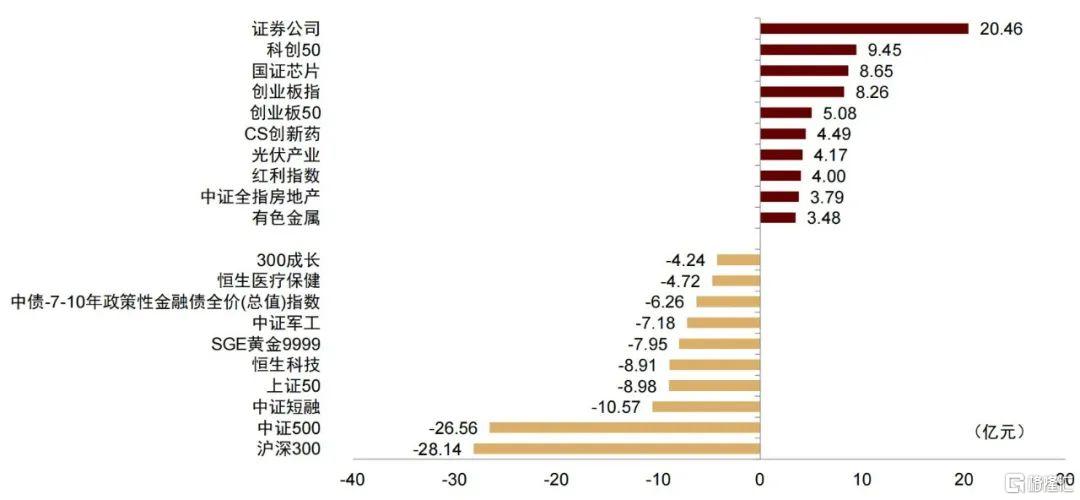

市場概況:上週國內非貨幣ETF資金小幅流出,流出金額43億元,其中跨境、債券和商品型ETF均錄得淨流出,流出金額分別為24億元、20億元和8億元,股票型ETF資金小幅流入9億元。股票型ETF中,寬基和行業主題ETF資金流向分化,其中寬基ETF資金淨流出靠前,為35億元,而行業主題ETF資金淨流入44億元;行業主題型ETF中,金融地產和TMT主題ETF資金淨流入領先,分別淨流入19.7億元和15.0億元。在產品資金流向上,證券公司、科創50、國證芯片和創業板指數ETF資金淨流入居前,滬深300和中證500指數ETF資金淨流出居前。

圖表20: 國內ETF資金淨流向與滬深300指數走勢

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

圖表21: 國內非貨幣ETF資金淨流量(按資產類別)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

圖表22: 國內股票ETF資金淨流量(按指數類別)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

圖表23: 國內行業主題ETF資金淨流量(按細分類別)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

圖表24: 上週國內非貨幣ETF資金淨流入(出)前十

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3,紅色表示流入(出)前十、金色表示流入(出)後十

圖表25: 上週國內非貨幣ETF跟蹤指數資金淨流入(出)前十

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3,紅色表示流入(出)前十、金色表示流入(出)後十

產品動態:上週沒有ETF產品上市,本週有1只ETF產品登記上市。

圖表26: 上週、下週上市產品明細(ETF & LOF &場外指數基金)

資料來源:Wind,中金公司研究部;注:數據截至2023.2.3

風險提示

1)ETF在基金管理運作過程中,可能面臨市場風險、管理風險、技術風險、贖回風險,從而影響基金的整體收益水平。2)基金產品及基金管理人的歷史業績並不代表未來表現。3)本報吿不涉及證券投資基金評價業務。