本文来自格隆汇专栏:中金研究,作者:胡骥聪 朱垠光等

摘要

全球:发达和新兴市场股票ETF资金流均边际上升

各类型产品:全球权益类ETF资金流持续上升。上周,全球权益类ETF资金流边际上升,具体,资金由此前的净流入114亿美元升至156亿美元。而债券类ETF资金净流入边际下降,上周资金由净流入54亿美元转为净流出19亿美元。货币ETF产品资金由净流入5亿美元转为净流出4亿美元。

主要市场:发达和新兴市场股票ETF资金流均边际上升。上周,发达市场股票ETF资金边际走强,由净流入68亿美元升至97亿美元,新兴市场股票ETF资金由净流入46亿美元升至59亿美元,目前发达和新兴市场整体资金流入均处于近一年高位。债券ETF方面,发达市场债券ETF资金大幅回落,由净流入40亿美元转为净流出26亿美元,处于近一年低位,新兴市场债券ETF资金上周大幅流入7亿美元。

风格及行业:大盘和平衡风格资金相对强势。1)风格:上周,大小盘风格方面,大盘风格ETF资金净流入123亿美元,中盘风格ETF净流入11亿美元,小盘风格ETF净流入17亿美元。综合产品历史资金流情况,大盘风格产品资金流入相对强势。成长价值风格方面,成长风格ETF资金净流出2亿美元,平衡风格ETF净流入128亿美元,价值风格ETF净流入24亿美元。综合产品历史资金流情况,平衡风格产品资金流入相对明显。2)行业:上周下游行业资金流入相对明显,中游行业资金流出相对明显。其中中游基础设施和公用事业行业资金流出居前,资金流出分别占规模比例0.35%和0.33%,下游金融和上游材料行业资金流入居前,资金流入分别占规模比例0.56%和0.48%。

国内:股票宽基和行业主题ETF资金流分化,金融地产和TMT主题占优

市场规模:1)存量:截至2023年2月3日,国内股票型ETF规模合计12,351亿元,其中宽基类产品规模为6,221亿元,行业主题产品规模为5,802亿元。2)市场格局:华夏、易方达和华泰柏瑞非货币ETF规模居于前三,管理规模分别为3,006亿元、1,865亿元和1,346亿元,规模前十大公司市场份额稳定在80%左右。

市场概况:上周国内非货币ETF资金小幅流出,流出金额43亿元,其中跨境、债券和商品型ETF均录得净流出,流出金额分别为24亿元、20亿元和8亿元,股票型ETF资金小幅流入9亿元。股票型ETF中,宽基和行业主题ETF资金流向分化,其中宽基ETF资金净流出靠前,为35亿元,而行业主题ETF资金净流入44亿元;行业主题型ETF中,金融地产和TMT主题ETF资金净流入领先,分别净流入19.7亿元和15.0亿元。在产品资金流向上,证券公司、科创50、国证芯片和创业板指数ETF资金净流入居前,沪深300和中证500指数ETF资金净流出居前。

产品动态:上周没有ETF产品上市,本周有1只ETF产品登记上市。

正文

全球市场:发达和新兴市场股票ETF资金流均边际上升

产品及市场

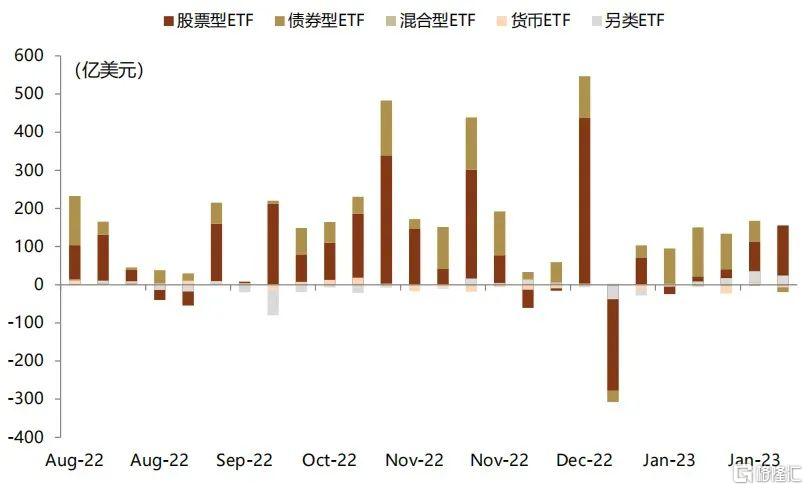

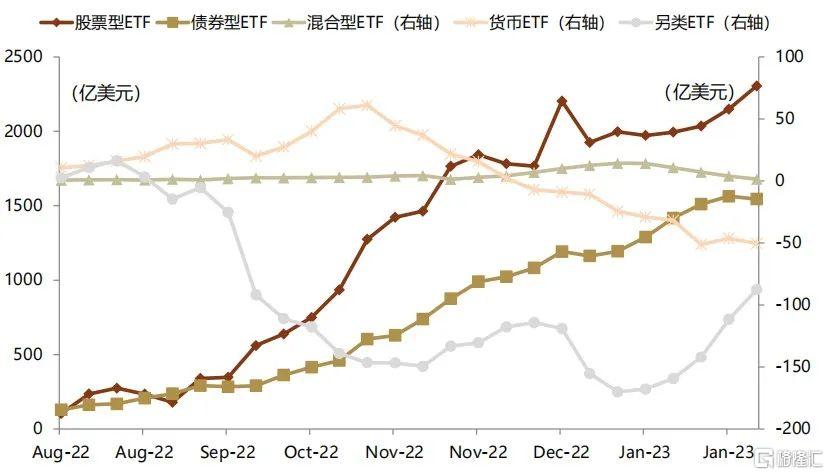

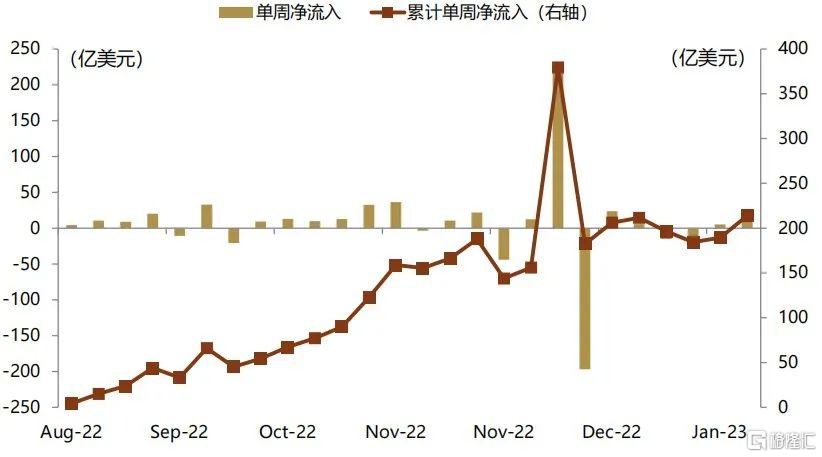

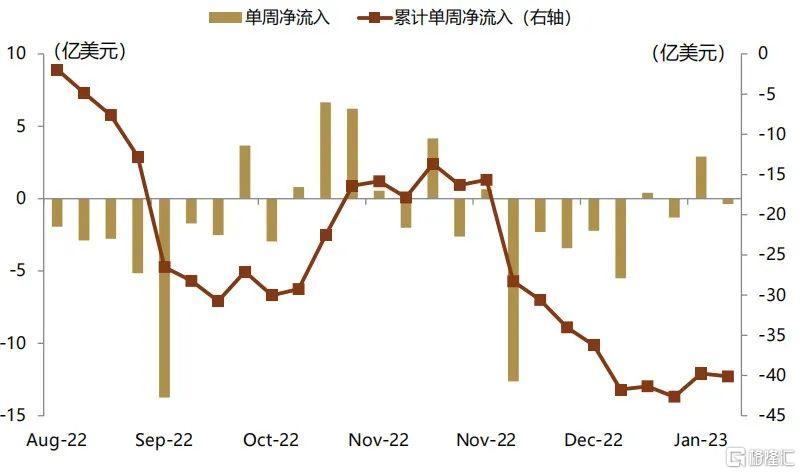

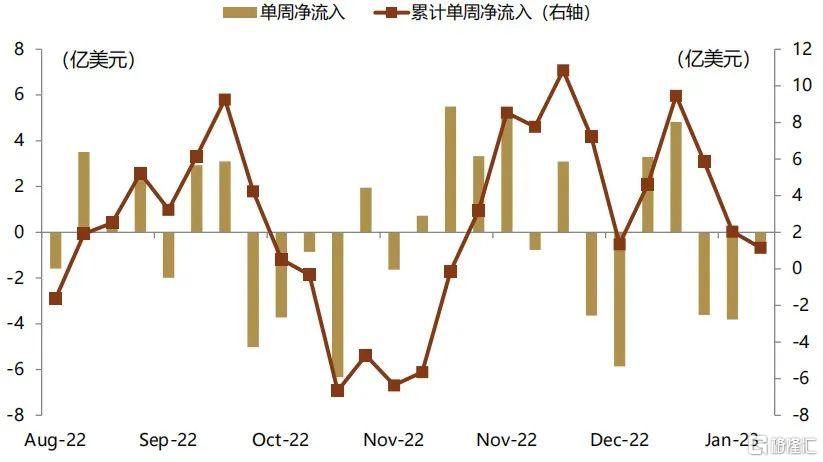

各类型产品:全球权益类ETF资金流持续上升。上周,全球权益类ETF资金流边际上升,具体,资金由此前的净流入114亿美元升至156亿美元。而债券类ETF资金净流入边际下降,上周资金由净流入54亿美元转为净流出19亿美元。货币ETF产品资金由净流入5亿美元转为净流出4亿美元。

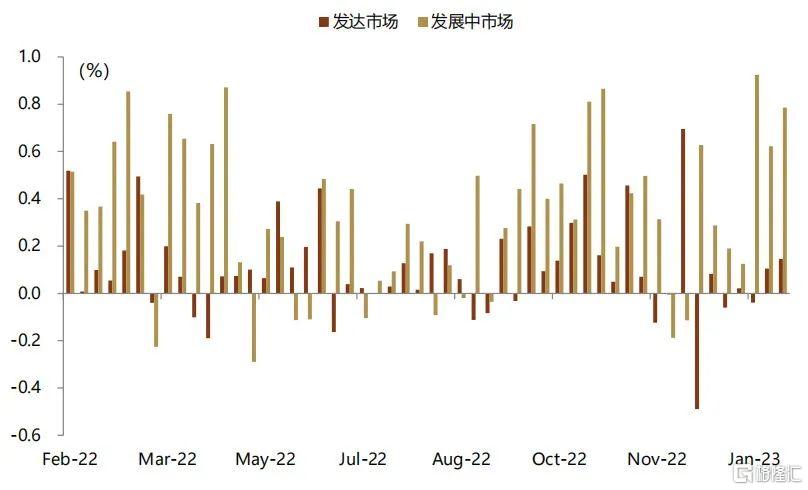

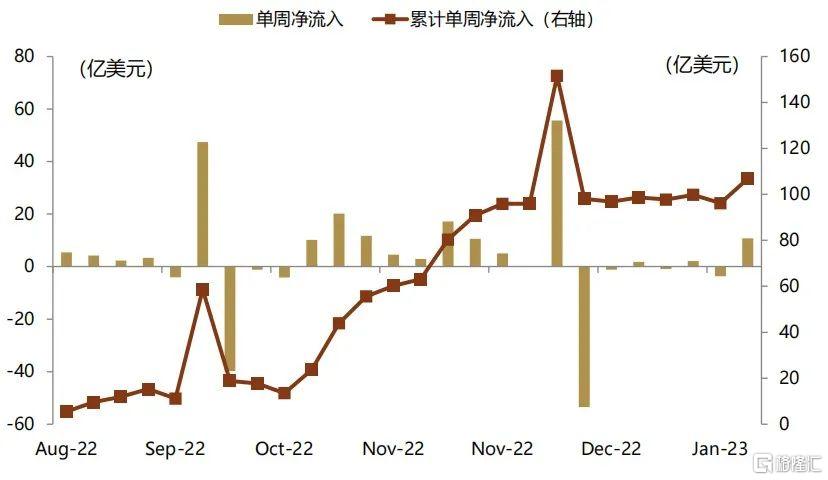

主要市场:发达和新兴市场股票ETF资金流均边际上升。上周,发达市场股票ETF资金边际走强,由净流入68亿美元升至97亿美元,新兴市场股票ETF资金由净流入46亿美元升至59亿美元,目前发达和新兴市场整体资金流入均处于近一年高位。债券ETF方面,发达市场债券ETF资金大幅回落,由净流入40亿美元转为净流出26亿美元,处于近一年低位,新兴市场债券ETF资金上周大幅流入7亿美元。

图表1:过去半年每周全球各类ETF资金流入

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表2: 过去半年每周全球各类ETF资金净流入

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表3: 发达市场/新兴市场股票ETF资金流入/净资产

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表4: 发达市场/新兴市场债券ETF资金流入/净资产

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

风格及行业

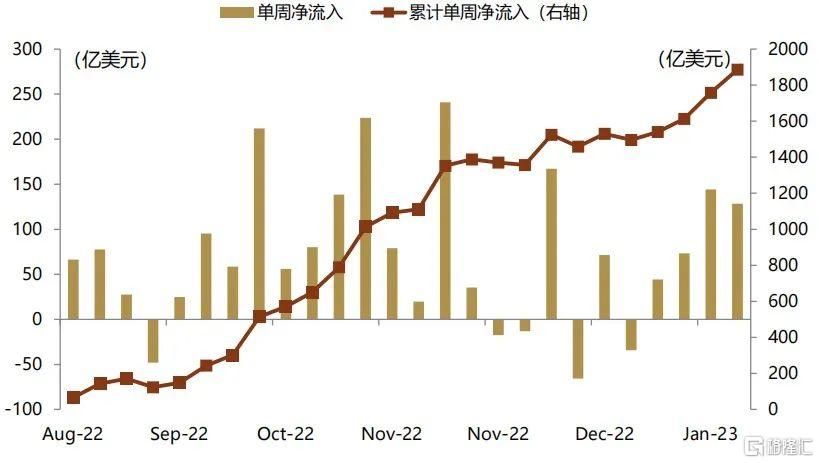

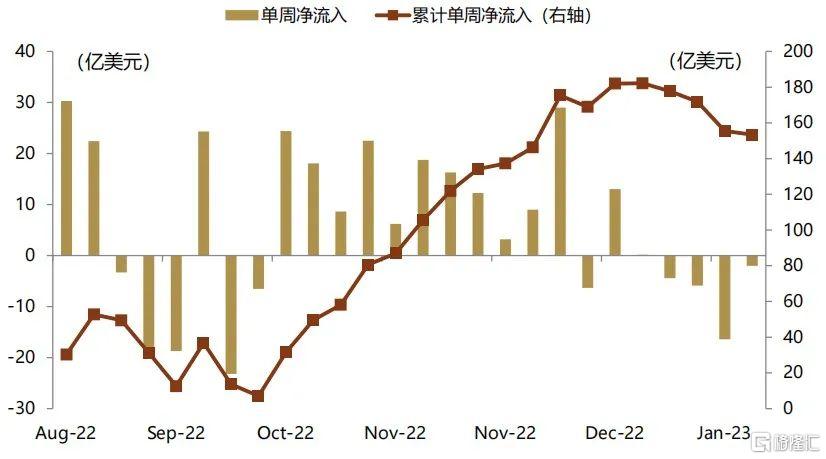

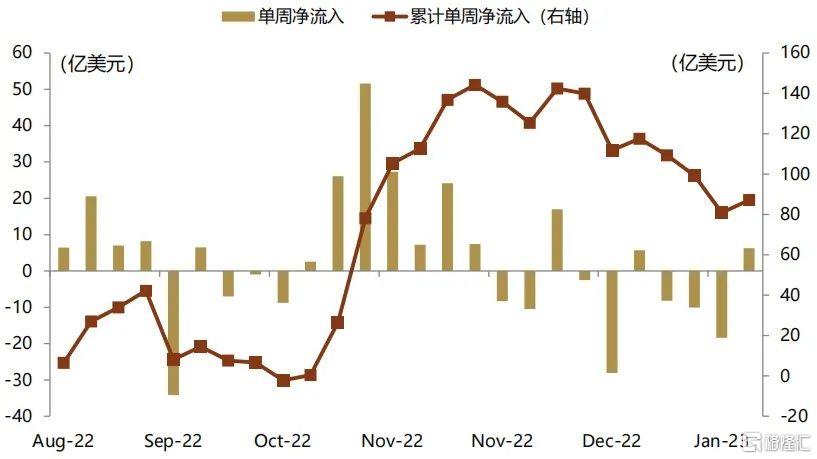

风格及行业:大盘和平衡风格资金相对强势。1)风格:上周,大小盘风格方面,大盘风格ETF资金净流入123亿美元,中盘风格ETF净流入11亿美元,小盘风格ETF净流入17亿美元。综合产品历史资金流情况,大盘风格产品资金流入相对强势。成长价值风格方面,成长风格ETF资金净流出2亿美元,平衡风格ETF净流入128亿美元,价值风格ETF净流入24亿美元。综合产品历史资金流情况,平衡风格产品资金流入相对明显。2)行业:上周下游行业资金流入相对明显,中游行业资金流出相对明显。其中中游基础设施和公用事业行业资金流出居前,资金流出分别占规模比例0.35%和0.33%,下游金融和上游材料行业资金流入居前,资金流入分别占规模比例0.56%和0.48%。

图表5: 全球大盘风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表6: 全球中盘风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表7: 全球小盘风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表8: 全球价值风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表9: 全球平衡风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表10: 全球成长风格股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表11: 上周行业ETF资金流入/净资产(%, 全球)

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表12: 全球上游行业股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表13: 全球中游行业股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

图表14: 全球下游行业股票ETF资金流入情况

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

机构情况

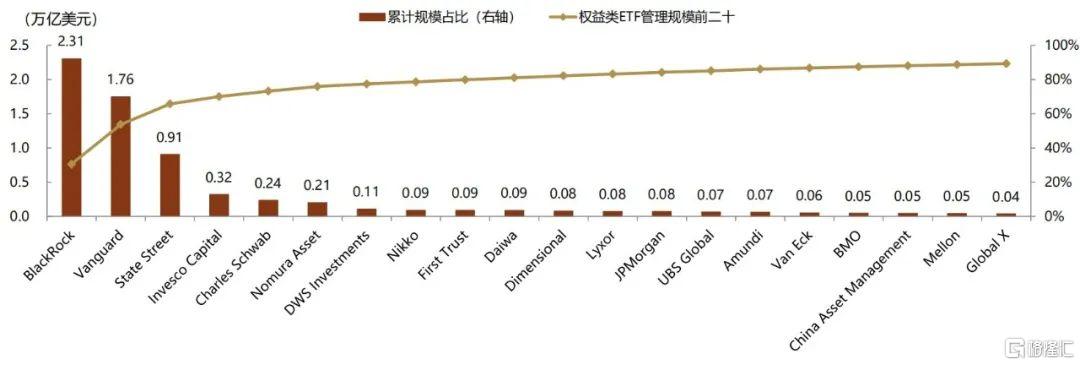

图表15: 全球权益类ETF管理规模前二十的基金公司

资料来源:EPFR,中金公司研究部;注:数据截至2023.2.1

国内市场:股票宽基和行业主题ETF资金流分化,金融地产和TMT主题占优

各类型产品

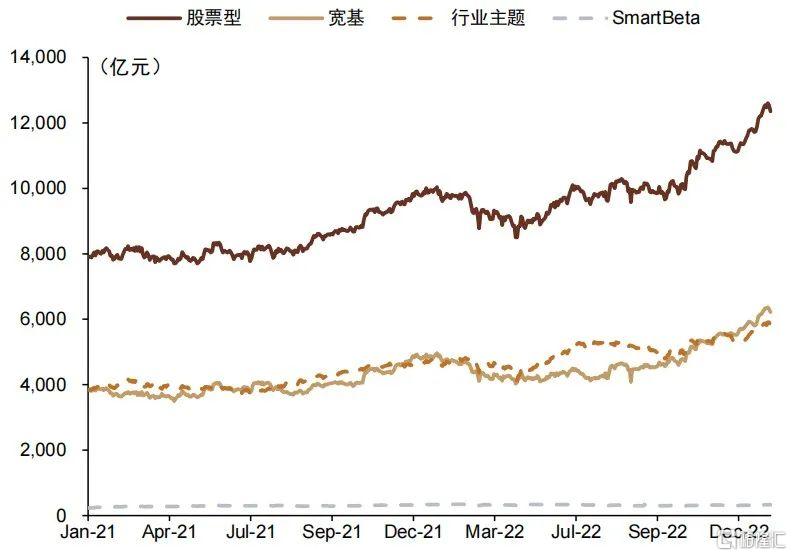

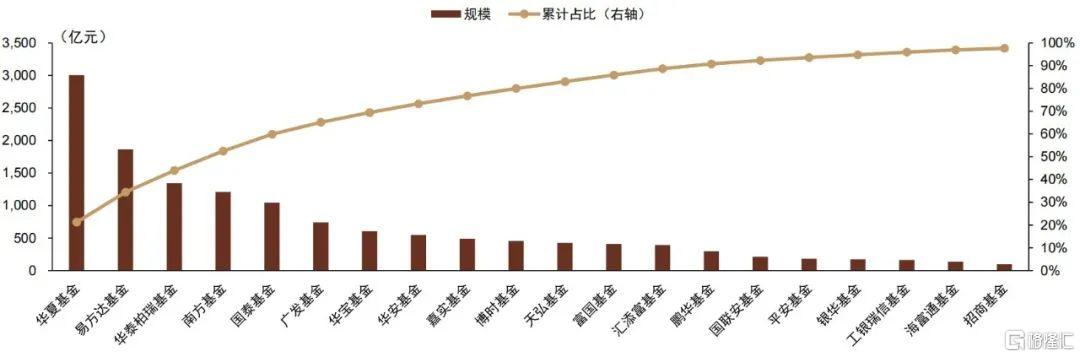

市场规模:1)存量:截至2023年2月3日,国内股票型ETF规模合计12,351亿元,其中宽基类产品规模为6,221亿元,行业主题产品规模为5,802亿元。2)市场格局:华夏、易方达和华泰柏瑞非货币ETF规模居于前三,管理规模分别为3,006亿元、1,865亿元和1,346亿元,规模前十大公司市场份额稳定在80%左右。

图表16: 国内股票ETF规模变化(按指数类别)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

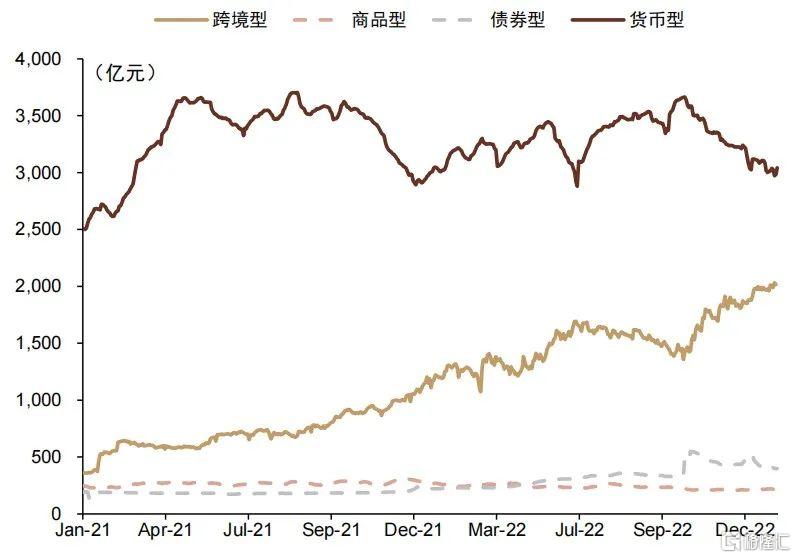

图表17: 国内非权益ETF规模变化(按资产类别)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

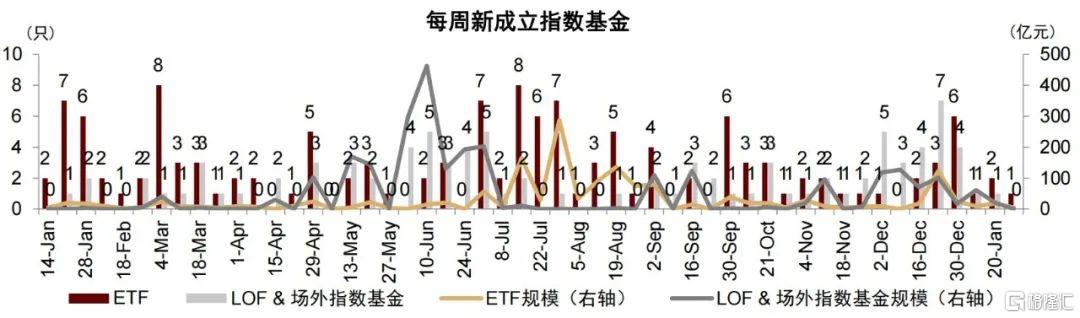

图表18: 2022年以来每周新成立指数基金数量&规模

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

图表19: 国内ETF管理规模前二十的基金公司

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

资金流向

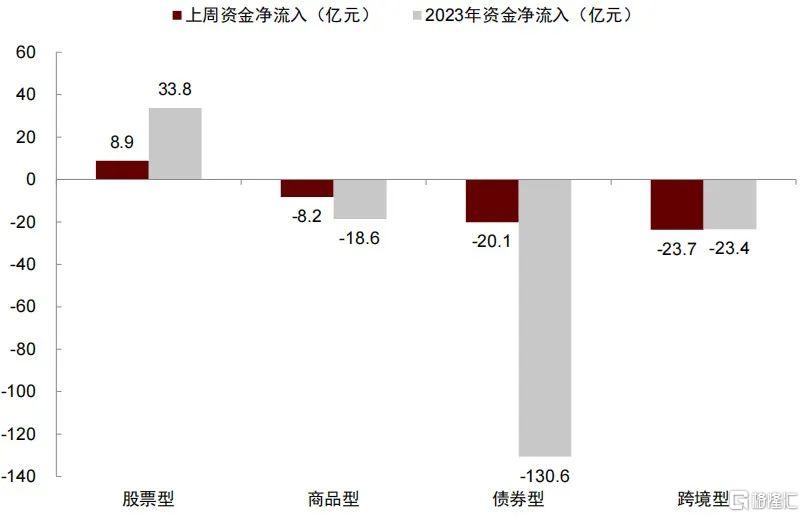

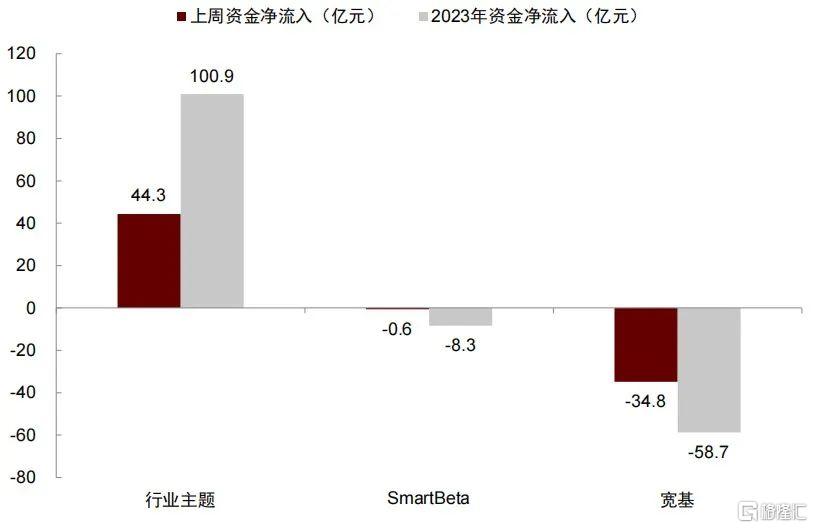

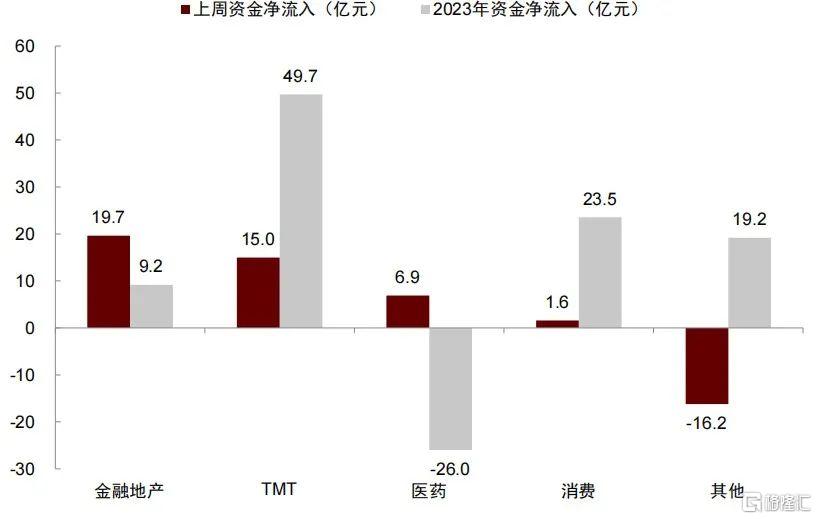

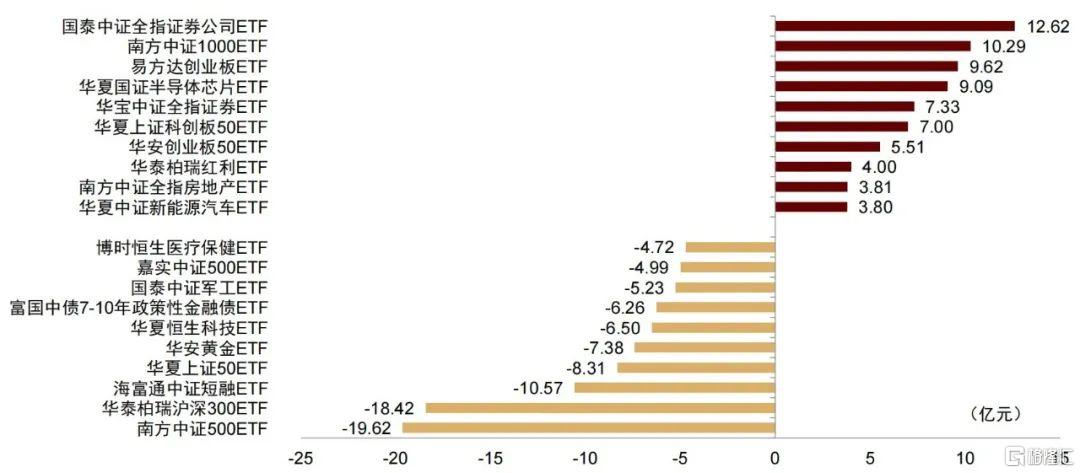

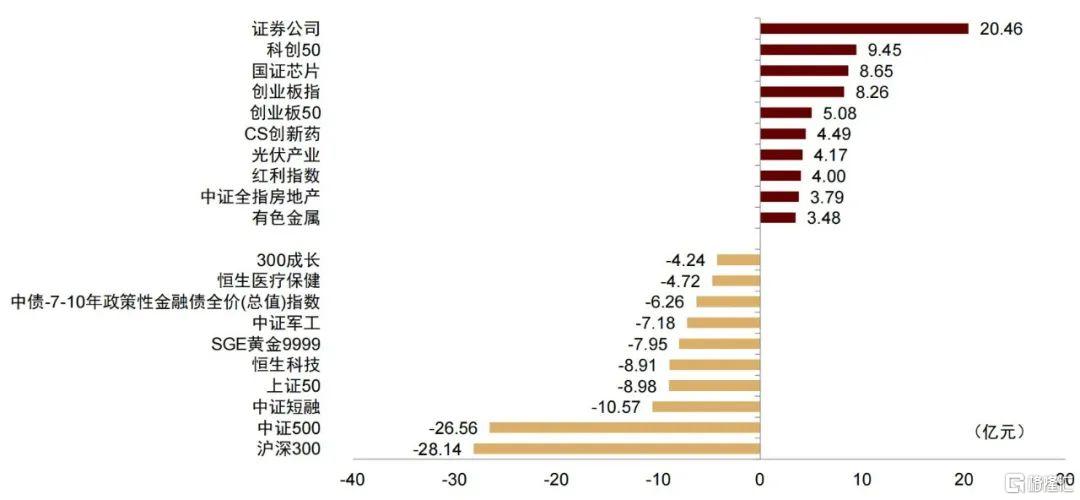

市场概况:上周国内非货币ETF资金小幅流出,流出金额43亿元,其中跨境、债券和商品型ETF均录得净流出,流出金额分别为24亿元、20亿元和8亿元,股票型ETF资金小幅流入9亿元。股票型ETF中,宽基和行业主题ETF资金流向分化,其中宽基ETF资金净流出靠前,为35亿元,而行业主题ETF资金净流入44亿元;行业主题型ETF中,金融地产和TMT主题ETF资金净流入领先,分别净流入19.7亿元和15.0亿元。在产品资金流向上,证券公司、科创50、国证芯片和创业板指数ETF资金净流入居前,沪深300和中证500指数ETF资金净流出居前。

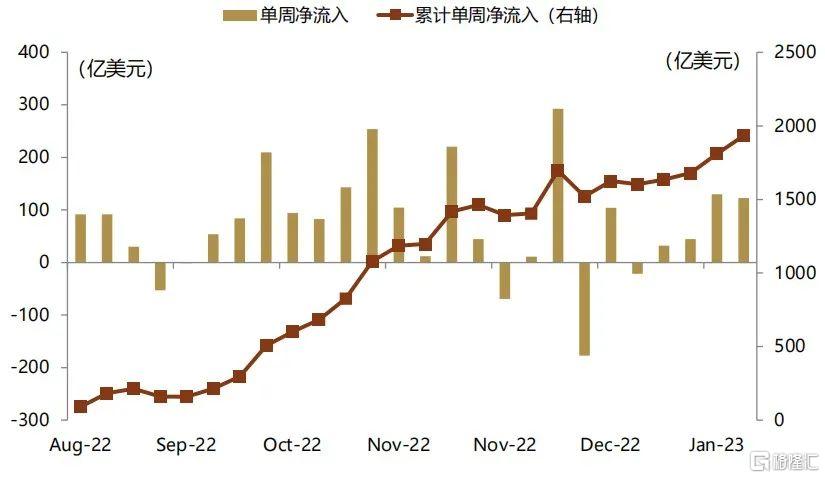

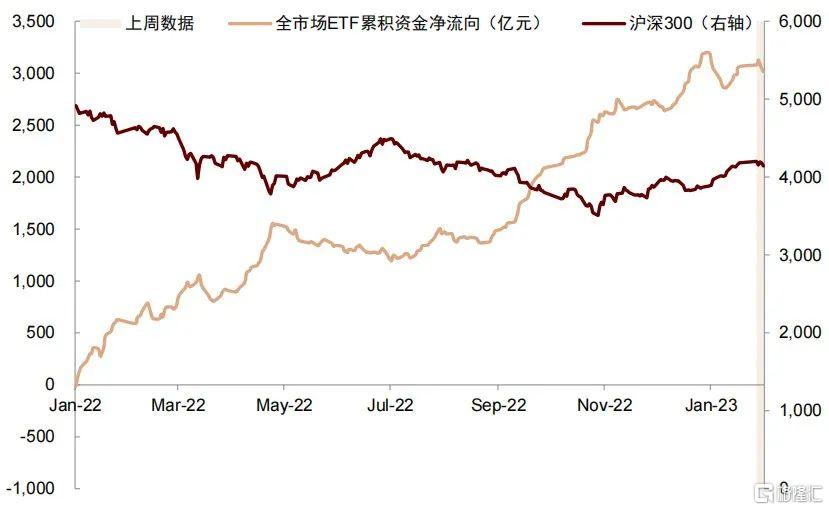

图表20: 国内ETF资金净流向与沪深300指数走势

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

图表21: 国内非货币ETF资金净流量(按资产类别)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

图表22: 国内股票ETF资金净流量(按指数类别)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

图表23: 国内行业主题ETF资金净流量(按细分类别)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

图表24: 上周国内非货币ETF资金净流入(出)前十

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3,红色表示流入(出)前十、金色表示流入(出)后十

图表25: 上周国内非货币ETF跟踪指数资金净流入(出)前十

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3,红色表示流入(出)前十、金色表示流入(出)后十

产品动态:上周没有ETF产品上市,本周有1只ETF产品登记上市。

图表26: 上周、下周上市产品明细(ETF & LOF &场外指数基金)

资料来源:Wind,中金公司研究部;注:数据截至2023.2.3

风险提示

1)ETF在基金管理运作过程中,可能面临市场风险、管理风险、技术风险、赎回风险,从而影响基金的整体收益水平。2)基金产品及基金管理人的历史业绩并不代表未来表现。3)本报吿不涉及证券投资基金评价业务。