盤前市場動向

1. 10月27日(週四)美股盤前,美股三大股指期貨漲跌不一。截至發稿,道指期貨漲0.59%,標普500指數期貨跌0.13%,納指期貨跌0.69%。

2. 截至發稿,德國DAX指數漲跌0.92%,英國富時100指數跌0.09%,法國CAC40指數跌1.18%,歐洲斯託克50指數跌0.98%。

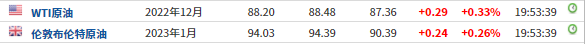

3. 截至發稿,WTI原油漲0.33%,報88.20美元/桶。布倫特原油漲0.26%,報94.03美元/桶。

市場消息

三季度GDP公佈在即,美國經濟能否恢復增長?在經歷了連續兩個季度的負增長和技術性衰退後,美國商務部將於週四(北京時間週四20:30)公佈第三季度GDP的初步數據,這將提供美國經濟的最新快照。分析師預計,美國經濟將在今年第三季度由跌轉漲,摺合成年率的增幅爲2.3%。與第一季度和第二季度分別收縮1.6%和0.6%的情況相比,這將標誌着一個急劇的逆轉,並可能意味着美國經濟能夠承受美聯儲比此前預期更多的加息。

油價波動加劇市場風險,美國或被迫放寬對俄羅斯石油限價。據報道,由於原油波動導致金融市場風險上升,美國被迫放寬對俄羅斯石油實施價格上限的計劃。美國財政部部長耶倫此前提議將油價上限設定在40- 60美元/桶,旨在削減俄羅斯的石油收入。但參與制定該計劃的官員正在考慮將油價上限設定在更高水平。據報道,只有七國集團(G7)成員國和少數其他國家承諾遵守這一計劃。俄羅斯總統普京表示,俄羅斯不會向支持價格上限計劃的國家出售石油。業內人士甚至一些美國盟友都批評這一計劃不切實際。一位美國官員表示,預計80%-90%的俄羅斯石油將繼續在價格上限機制之外流動。

美國經濟亮紅燈!美聯儲最愛的衰退指標閃動。典型的衰退預警信號正在美國國債市場閃爍,10年期美國國債收益率低於3個月期美國國債收益率,這一罕見情況表明,投資者預計美聯儲抗擊通脹的行動將帶來可怕的經濟後果。在週二和8月初出現短暫且規模較小的倒掛之後,週三的10年期美國國債收益率一度較3月期美國國債收益率低0.08個百分點。這部分國債曲線的倒掛通常發生在美聯儲收緊週期的後期,因爲3個月期美債跟蹤的是政策利率,而較長期借貸成本反映的是對經濟增長和通脹的預期。儘管在今年的大部分時間裏,其他受到廣泛關注的收益率曲線部分都出現了嚴重倒掛,但美聯儲更密切地關注3個月/10年期曲線部分。

Fundstrat:標普500指數有望反彈至4500點。Fundstrat聯合創始人兼研究主管Tom Lee表示,美股已經被“抹殺”了,最近的股市上漲看起來不只是一次簡單的熊市反彈。他表示,美聯儲可以接受標普500指數反彈至4500點,他建議投資者爲股市強勁反彈做好準備。在2022年的大部分時間裏,市場普遍認爲標普500指數將跌至3200點。但Lee在報告中寫道,投資者對風險的看法不再是片面的,通脹壓力緩解,美聯儲也變得更加依賴數據。標普500指數“名義價格下跌了20%,但‘實際價格’(經CPI調整後)下跌了28%,”Lee表示。“美聯儲贏了。股市被抹殺了。”

歐洲央行利率決議今晚公佈。市場預計歐洲央行今日將把主要利率上調至10多年來的最高水平,以應對歐元區創紀錄的通貨膨脹率,將日益加劇的經濟衰退擔憂暫時拋在腦後。儘管包括意大利新任總理梅洛尼在內的一些政界人士對歐元區借貸成本上升感到不滿,但數據顯示,幾乎所有受訪經濟學家都預計週四歐洲央行將連續2次加息75個基點。除了加息幅度,歐洲央行行長拉加德及其他央行決策者還將討論其他重要議題,市場仍然認爲他們在應對物價飆升方面落後於形勢。對此,央行的官員們可能會採取行動,限制從利率上升中過度受益的銀行的收益,同時也會討論何時開始撤銷在最近幾次危機中實施的數萬億歐元資產購買計劃,即縮減資產負債表。

個股消息

Meta(META.US)Q3淨利潤腰斬且指引疲軟。Meta第三季度營收277.1億美元,較上年同期下降了4%,好於預期;但成本和支出增長了19%,因此利潤同比下降了46%至56.6億美元,低於市場預期,並警告稱近期銷售面臨挑戰;營業利潤率幾乎減半,爲20%,上年同期爲36%。在實際稅率大幅提高的情況下,淨利潤下降逾一半,至44億美元。展望下季度,該公司預計第四季度營收爲300億- 325億美元,而市場預期爲322億美元。這是在假設外匯對經濟同比增長造成7%的不利影響的前提下得出的結論。預計2022年的總開支爲850億至870億美元,而此前的預期爲850億至880億美元。

福特汽車(F.US)Q3營收同比增長10%,鉅額自動駕駛投資致淨虧損8.27億美元。福特汽車Q3營收爲393.92億美元,同比增長10%;其中,汽車業務營收爲371.94億美元,同比增長12%,好於市場預期的369億美元。不過,歸屬於公司的淨虧損爲8.27億美元,上年同期的淨利潤爲18.32億美元。財報指出,福特對Argo AI(該公司持股的自動駕駛技術公司)的投資計入了27億美元的非現金稅前減值,導致第三季度淨虧損8.27億美元。攤薄後的每股虧損爲0.21美元,上年同期的攤薄後每股收益爲0.45美元。經調整的攤薄後每股收益爲0.30美元,符合分析師預期。

默沙東(MRK.US)Q3銷售額同比增長14%超預期,新冠口服藥銷售額4.36億美元。默沙東Q3銷售額爲149.59億美元,同比增長14%,市場預期140.91億美元,排除新冠口服藥LAGEVRIO銷售額同比增長10%;淨利潤爲32.48億美元,同比下降29%,市場預期39.09億美元;每股收益爲1.28美元,上年同期爲1.80美元,市場預期1.44美元。Non-GAAP下淨利潤爲47.03億美元,同比增長4%;每股收益爲1.85美元,上年同期爲1.78美元。展望2022年全年,默沙東上調並收窄全年全球銷售額預期範圍至585億美元至590億美元之間,同比增長20%至21%,排除LAGEVRIO同比增長約12%,其中外匯的負面影響約爲4%。

麥當勞(MCD.US)Q3營收58.72億美元,淨利潤19.82億美元。麥當勞(MCD.US)2022年Q3營收爲58.72億美元,上年同期爲62.01;淨利潤爲19.82億美元,上年同期爲19.02億美元,市場預期爲21.50;每股收益爲2.68美元,上年同期爲2.86美元,市場預期爲2.57。展望未來,麥當勞表示,隨着宏觀經濟形勢的不斷髮展和不確定因素的持續存在,我們正在以競爭優勢爲基礎進行運營。截至2022年9月30日九個月,與出售俄羅斯業務有關的稅前費用爲12.8億美元。

Shopify(SHOP.US)Q3營收13.66億美元,淨虧損1.58億美元。Shopify2022年Q3營收爲13.66億美元,同比增長22%;淨虧損爲1.58億美元,上年同期爲虧損11.48億美元,市場預期爲虧損3.48;EPS爲虧損0.12美元,上年同期虧損爲0.9美元,市場預期爲虧損0.27。展望未來,Shopify預計,第四季度商品交易總額將繼續“跑贏零售市場”。

西南航空(LUV.US)Q3營收同比增長32.9%,預計Q4營收優於2019年同期。西南航空Q3總營收達到62.2億美元,和市場普遍預期基本一致,同比增長32.9%;Q3淨利潤爲2.77億美元,與上年同期相比下降37.9%。不過,該公司公佈的Q3調整後每股收益爲0.50美元,高於市場普遍預期的0.42美元。管理層預計,展望第四季度。與2019年的同期相比,今年第四季度的營收將增長13% - 17%,可用座位裏程數(ASM)將僅比2019年水平低2%。

意法半導體(STM.US)Q3淨營收同比增長35.2%,淨利潤同比增長131.8%。意法半導體Q3淨營收爲43.21億美元,同比增長35.2%,高於市場預期的42.4億美元;淨利潤爲10.99億美元,同比增長131.8%;攤薄每股收益爲1.16美元,超出市場預期,上年同期爲0.51美元。毛利潤爲20.59億美元,同比增長54.7%;毛利率爲47.6%,略高於市場預期,上年同期爲41.6%,上一季度爲47.4%。意法半導體預計第四季度的淨營收爲44.0億美元,同比增長23.7%,環比增長1.8%,市場預期爲44.4億美元;毛利率預計約爲47.3%。意法半導體還預計全年淨營收約爲161.0億美元,同比增長26.2%,毛利率約爲47.3%。

瑞信(CS.US)Q3淨營收同比下降30%,淨虧損環比擴大153%至40.34億瑞士法郎。瑞信Q3淨營收爲38.04億瑞士法郎,同比下降30%。歸屬於普通股股東的淨虧損爲40.34億瑞士法郎,上一季度的淨虧損爲15.93億瑞士法郎,環比擴大153%,上年同期的淨利潤爲4.34億瑞士法郎;值得一提的是,這是瑞信連續第四個季度報告虧損。基本和攤薄後每股虧損爲1.53瑞士法郎,上年同期爲每股收益0.16瑞士法郎。信貸損失準備金爲2100萬瑞士法郎,上一季度爲6400萬瑞士法郎。CET1資本比率爲12.6%,低於上一季度爲13.5%,也低於其2024年14%以上的目標。CET1槓桿率爲4.1%,上一季度爲4.3%。一級槓桿率爲6.0%,上一季度爲6.1%。

殼牌(SHEL.US)Q3淨利潤達94.5億美元超預期,計劃大幅提高股息。歐洲能源巨頭殼牌公佈第三季度調整後淨利潤爲94.5億美元,高於市場預期的90億美元,但低於上季度114.7億美元的創紀錄水平,原因是煉油和天然氣交易走弱。殼牌還宣佈,計劃在年底前大幅提高股息。由於歐洲天然氣庫存價值的變化導致營運資本流出42億美元,殼牌的現金流從上一季度的186億美元大幅下降至125億美元。殼牌計劃在第四季度將股息增加15%,屆時首席執行官範伯登(Ben van Beurden)將在掌舵9年後卸任。

微軟(MSFT.US)高管:遊戲業務可以抵禦經濟疲軟。微軟遊戲業務執行副總裁Phil Spencer週三表示,視頻遊戲可以幫助該公司抵禦經濟疲軟。相比嚴重依賴廣告的Alphabet(GOOGL.US)和Meta(META.US),微軟的業務更加多元化,遊戲業務仍然是它的重中之重。該公司正努力以687億美元收購動視暴雪(ATVI.US)。微軟財務主管Amy Hood週二在電話會議上表示,預計在本季度將有更多用戶註冊Xbox Game Pass服務。該服務爲用戶提供對數百種視頻遊戲的無限制訪問。Spencer對微軟遊戲部門的前景表示樂觀,他表示:“多年來已證明,在家庭經濟不確定的時候,遊戲業務具有一定的韌性。”

重要經濟數據和事件預告

北京時間20:15:歐洲央行公佈利率決議。預計歐洲央行將開始縮減資產負債表的談判進程。這一轉變將標誌着歐洲央行加大力度取消貨幣刺激政策以期降低通脹。專家警告,歐洲央行開啓量化緊縮或造成市場動盪。

北京時間20:30:美國9月耐用品訂單月率初值(%)、美國第三季度實際GDP年化季率初值(%)、美國第三季度核心PCE物價指數年化季率初值(%)、美國截至10月22日當週初請失業金人數(萬)。

北京時間20:45:歐洲央行行長拉加德召開貨幣政策新聞發佈會。

業績預告

週五早間:蘋果(AAPL.US)、亞馬遜(AMZN.US)、英特爾(INTC.US)、Pinterest(PINS.US)

週五盤前:賽諾菲(SNY.US)、埃克森美孚(XOM.US)、高露潔(CL.US)、雪佛龍(CVX.US)、好未來(TAL.US)、晶科能源(JKS.US)