本文來自格隆匯專欄: 李美岑投資策略 ,作者:李美岑、 張日升

核心觀點

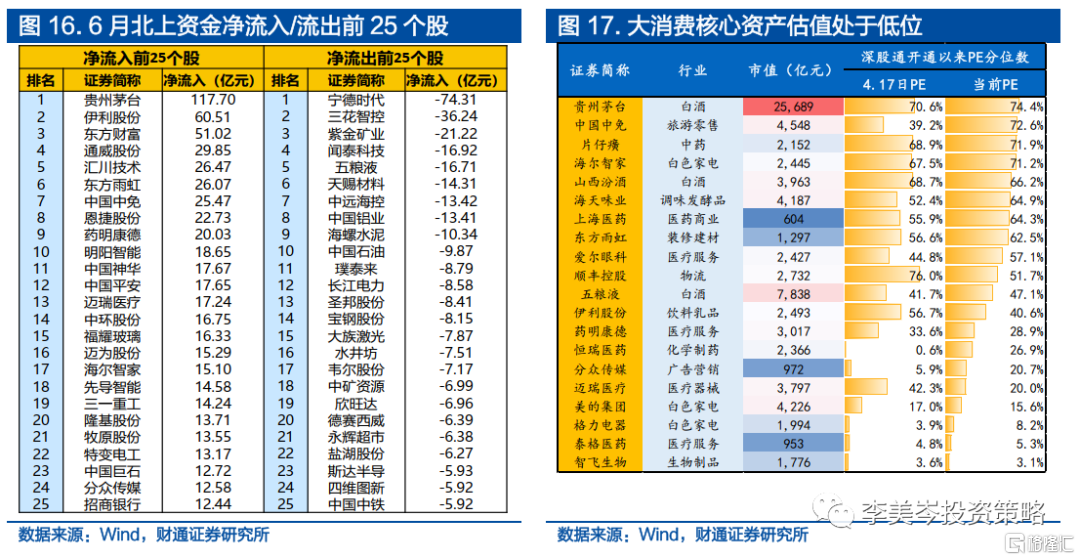

近期接連出台的美國景氣數據持續向下:密歇根消費者信心指數達新歷史低點,PMI 自高點下降5.6、3;美國衰退風險逐漸積累。

回顧美國衰退期A股表現,A股走出獨立於美股行情,其中消費、金融板塊領先明顯、科技時而亮眼,行業看,銀行、社服、家電錶現突出。

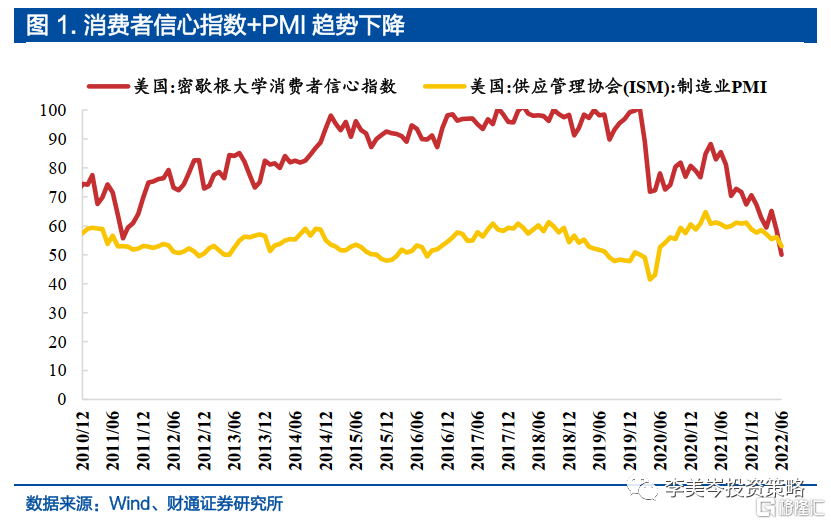

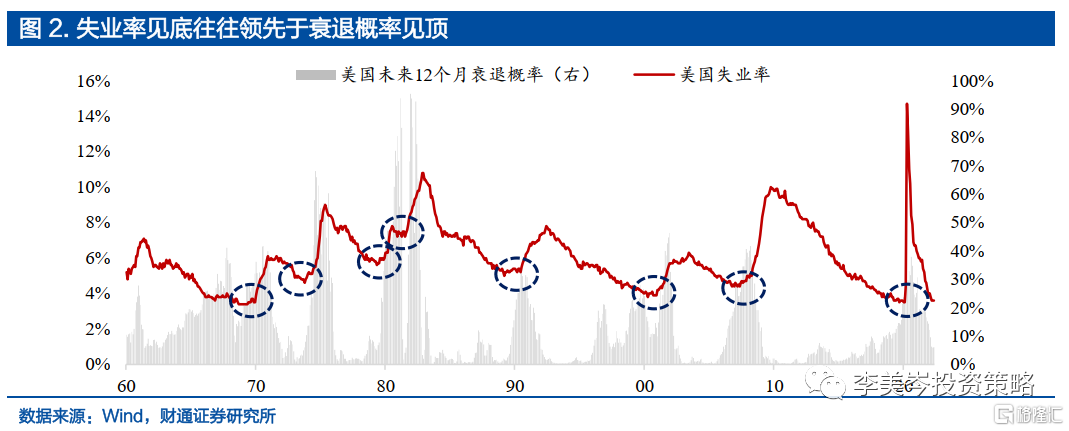

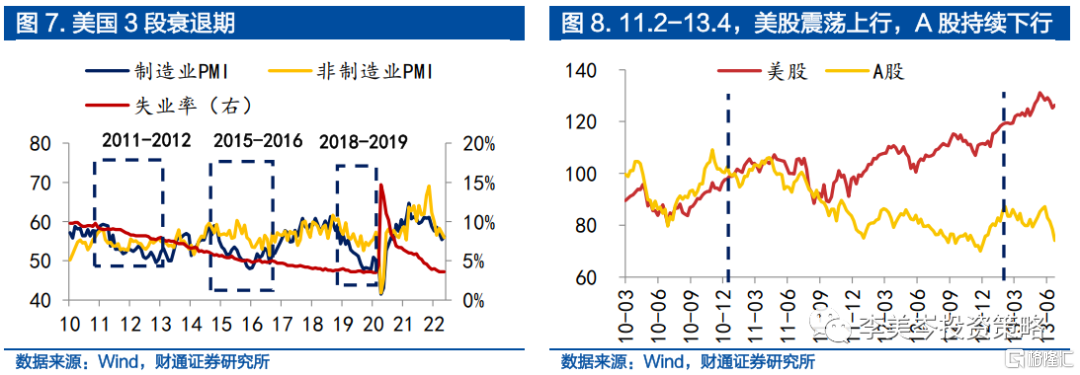

當前前瞻指標失業率觸底,PMI、銅油價格均趨勢下行,未來衰退可能逐漸累積。1)失業率:歷史失業率見底時領先衰退7-8月。22年3-5月失業率達3.6%,歷史最低。2)PMI:美國製造業PMI和非製造業PMI較今年高點分別下降5.6、3。3)銅油價格:從歷史看,銅油齊跌顯示衰退信號;當前銅油價格分別較6月高點回落17%、15%,向下趨勢明顯。

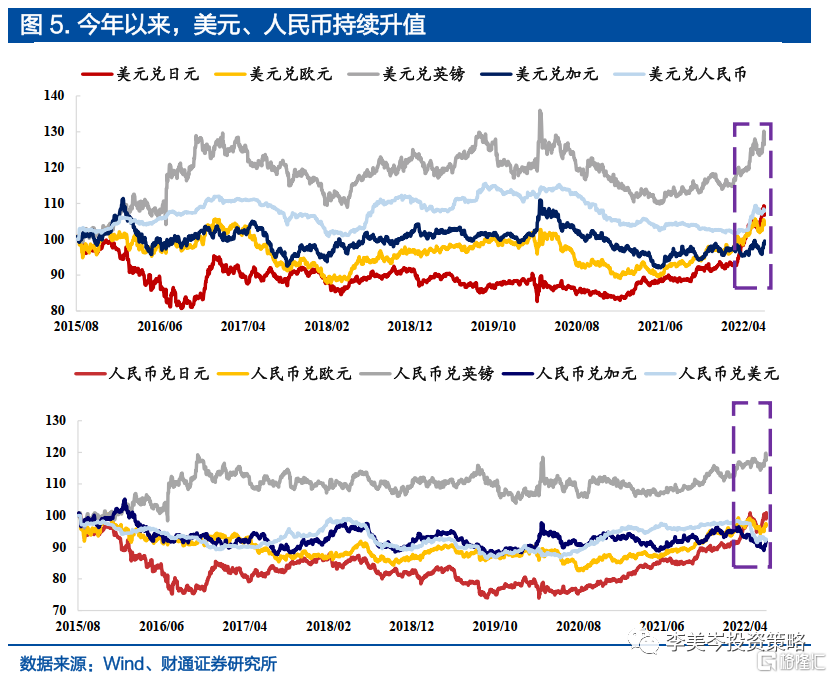

近期當前外資持續流入A股購買核心資產,引領A股走出獨立於全球行情。1)長期看,人民幣儲備貨幣佔比增加將抬升人民幣匯率和資產價值。22年以來,美元對各國、人民幣兑歐日分別升值8.9%、6.3%正是其中體現。2)中期看,全球流動性聯動結束,基本面分化中領先,A股核心資產獨立上行,迎來外資全面迴流並加倉中國“穩增長”板塊。在聯儲進一步超預期抬升“收水”幅度前,A股獨立的“穩增長”行情越走越清晰。

回顧近十年美國3段衰退期,美股均呈現震盪走勢,A股受影響表現不一、獨立於美股。板塊金融、消費表現突出,行業銀行、社服、家電領跑。

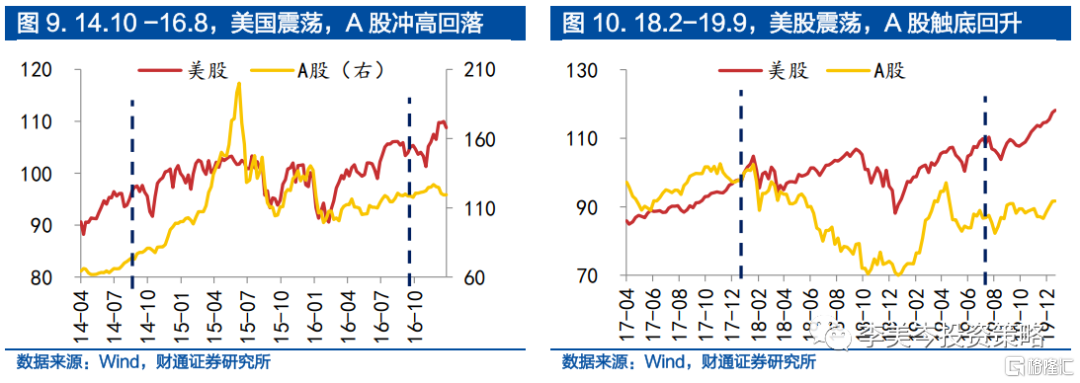

1)3段衰退期,美股均呈現震盪走勢;A股受影響表現不一,表現獨立於美股。3段衰退期(11.2-13.4、14.10-16.8、18.2-19.9)美股均呈現衝高回落、再度上行的趨勢,股價變化分別為22.9%、9.6%、1.9%;A股11-13持續下行、14-16衝高回落、18-19觸底回升,股價變化分別為-15.5%、44.9%、-15.4%。

2)板塊看,大金融+大消費表現領先,科技時而亮眼:

①大金融:第一段銀行、房地產位列前3,非銀第8;第二段銀行、房地產位列第5、7;第三段非銀、銀行位列第6、8。②大消費:第一段家電、傳媒、社服、食品飲料處於5-9名;第二段紡服、社服、家電處於2-4名;第三段食品飲料、農林牧漁、社服位列前3。③科技時而亮眼:第一段均低於中位,第二段通信、計算機位列1、8,第三段計算機、電子位列4、9。

3)行業看:銀行、社服、家電錶現領先,有色、鋼鐵較為落後:

3段衰退期,銀行位列1、5、8,社服位列7、3、3,家電位列5、4、10;有色位列25、24、26,鋼鐵位列27、28、27。

從基本面看, A股獨立性行情邏輯下,結合未來中國基本面復甦,外資購買復甦邏輯突出的大金融和大消費核心資產趨勢明顯,未來持續看好。

1)大金融:6月社融數據創歷史同期最高,未來寬信用也難迴轉,“大金融”(銀行、地產鏈)有望繼1月3日,我們全市場獨家領先推薦的《輪到大金融了》之後,再度迎來增配的黃金機會,推薦關注地產鏈+銀行機會。

2)大消費核心資產:我們過去2個多月持續推薦的大消費核心資產不經意間已有30%以上收益。當前受疫情影響,短期復甦進程受到擾動、情緒有所降温,但下半年復甦+外資流入邏輯依然清晰、建議慢慢從低配置。按照復甦受益和政策力度,逐步依次關注汽車、白酒、社服(免税、餐飲、酒店、醫美、化粧品)、豬、消費醫療、醫療服務、家電家居等。

風險提示:俄烏衝突升級、海外加息超預期、疫情擴散超預期

正文

1. 三大指標顯示美國衰退風險:失業率見底+PMI回落+銅油齊跌

近期接連出台的美國景氣數據持續向下:密歇根消費者信心指數達50,創歷史低點;美國6月ISM製造業PMI達53,4個月下降5.6;當前市場對美國未來衰退可能十分關切。回顧美國曆次衰退,除上述前瞻指標外,我們發現失業率、PMI、銅油價格的前瞻指引效果明顯。當前,失業率達3.6%已至週期低點,銅價、油價較6月高點下降17%、15%,未來衰退可能逐漸累積。

PMI和標普也顯經濟疲態。當前美國6月製造業、非製造業PMI達53、55..較今年高點分別下降5.6、3。同樣作為經濟晴雨表的股市同樣呈現下行趨勢,6月標普500較去年同期下降12%。

當前銅油價格分別較6月8日高點回落17%、15%,向下趨勢明顯。從歷史看,銅油齊跌,衰退信號出現。回顧過去四輪銅油在經濟週期末尾的表現:交易滯脹時,銅跌油漲;下一步過渡到交易衰退時,銅油齊跌。

2. 人民幣替代+基本面分化,未來衰退期A股有望走出獨立行情

當前外資持續流入A股購買核心資產,引領A股走出獨立於全球行情,核心邏輯有二:長期人民幣儲備替代,中期中美基本面分化。

長期看,人民幣的儲備貨幣佔比增加抬升匯率和資產價值。22年以來,美元對各國、人民幣兑歐日分別升值8.9%、6.3%。這一輪貨幣升值背後是國際儲備貨幣的競爭輪替;隨着人民幣在國際貨幣儲備中佔比不斷提升,未來人民幣及相關資產也將持續升值。

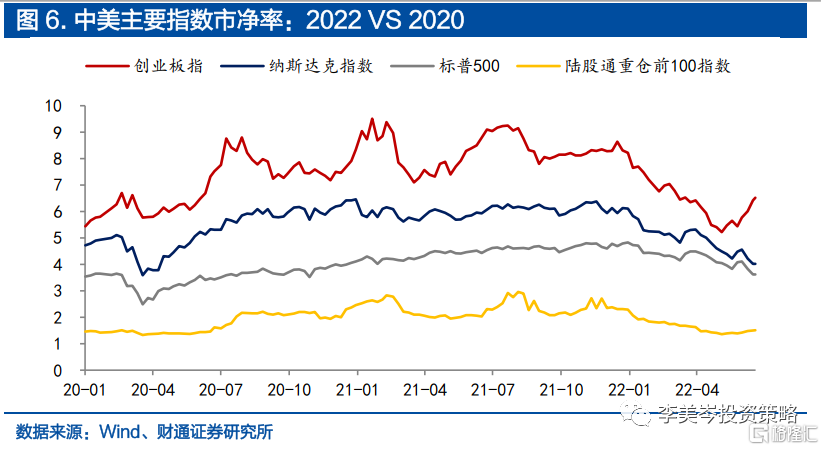

中期看,當前以A股核心資產為代表的全球定價部分,與全球流動性聯動趨於結束:實際對比創業板指、外資100大重倉股5月初相對2020年初估值,市淨率收縮0.5%、5.2%。在基本面分化中領先發達市場:美國PMI從高點回落5%,中國PMI已轉頭向上,較低點上升2%,領先於美國。未來獨立上行趨勢顯現,迎來外資全面迴流並加倉中國“穩增長”板塊。

在聯儲進一步超預期抬升“收水”幅度前,A股獨立的“穩增長”行情越走越清晰。倘若全球實質衰退,全球聯動進入二階段,未來中國股市可能無法完全獨善其身。

3. 美股衰退期回顧:A股金融、消費領先,銀行、社服、家電領跑

3.1. 三段美股衰退期,美股震盪,A股走出獨立行情

回顧近十年美國3段衰退期,美股均呈現震盪走勢;A股受影響表現不一,表現獨立於美股。根據PMI峯谷劃分,美國10年以來經歷3段衰退期:11年2月-13年4月、14年10月-16年8月、18年2月-19年9月。

衰退期美股均在震盪:3段衰退期,股價變化分別為22.9%、9.6%、1.9%,均呈現衝高回落、再度上行的趨勢。

A股三段趨勢不一,表現獨立於美股:A股11-13持續下行、14-16衝高回落、18-19觸底回升,股價變化分別為-15.5%、44.9%、-15.4%。

3.2.從板塊看,消費和金融是A股投資首選,科技時而亮眼

美國衰退期,A股行業分化明顯:板塊看,大金融+大消費表現領先,週期較為落後,製造弱於平均,科技時而靠前:

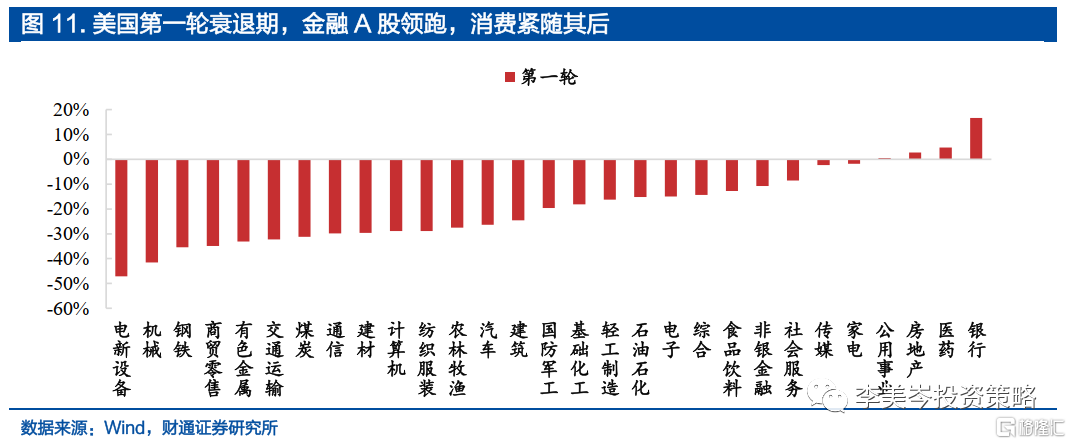

1)第一輪衰退期,大金融中銀行、房地產位列前3,非銀位列第8;大消費中,家電、傳媒、社服、食品飲料處於5-9名。週期板塊中,鋼鐵、有色位列後5。製造和科技板塊僅電子高於中位。

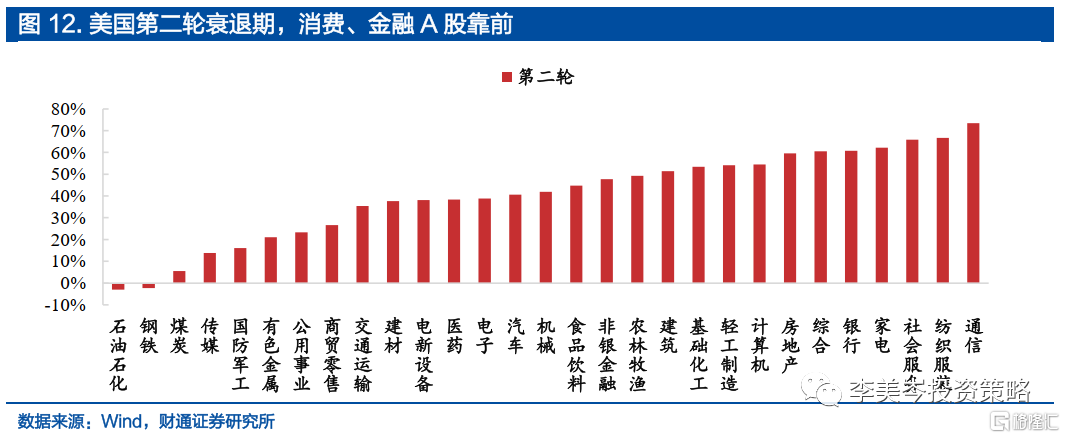

2)第二輪衰退期,大金融中銀行、房地產位列第5、7;大消費中,紡服、社服、家電處於2-4名,輕工位列第9。週期中,石油石化、鋼鐵、煤炭位列後3。製造板塊均低於中位,科技板塊中通信和計算機位列第1、8,表現較好。

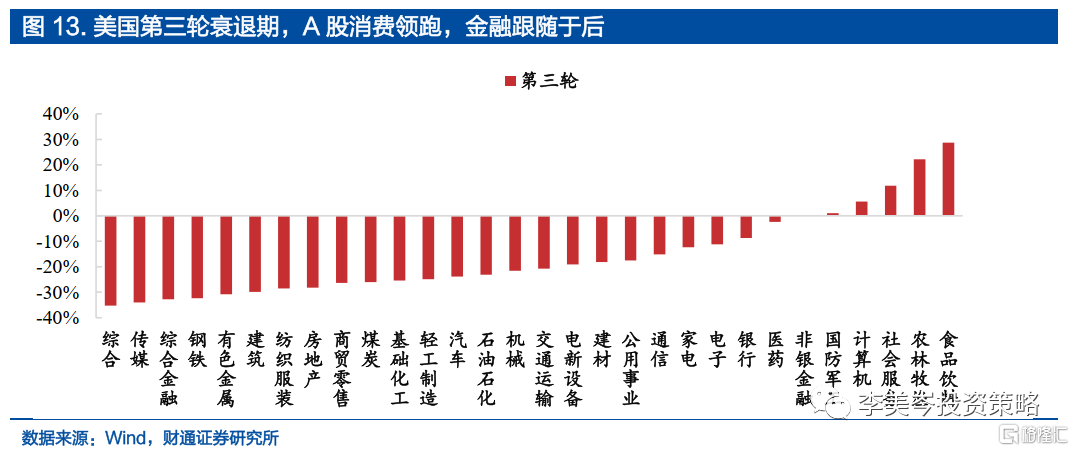

3)第三輪衰退期,大金融中非銀、銀行位列第6、8;大消費中,食品飲料、農林牧漁、社服位列前3。鋼鐵、有色位列後5。製造板塊中,軍工排名第5,其餘低於中位。科技板塊計算機、電子位列第4、9。

3.3.從行業看:銀行、社服、家電領先,有色、鋼鐵較為落後

3段衰退期:

領跑行業:銀行表現位列1、5、8,社服位列7、3、3,家電位列5、4、10,領先突出;

落後行業:有色位列25、24、26,鋼鐵位列27、28、27,較為落後。

4. 增配大金融(銀行、地產鏈) 良機

在A股走出獨立性行情邏輯下,結合未來中國基本面復甦,外資購買復甦邏輯突出的大金融和大消費核心資產趨勢明顯。

大金融:安全邊際提升,再迎配置良機。

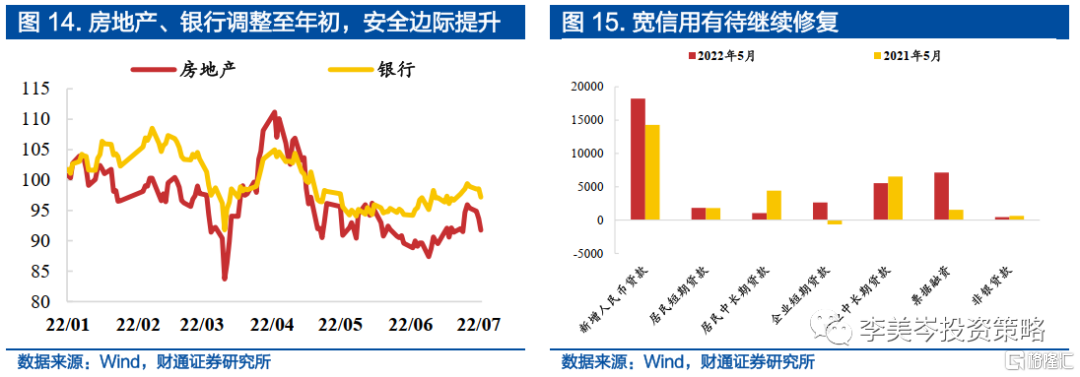

從勝率、賠率、安全邊際來看,“大金融”(銀行、地產鏈)有望繼1月3日,我們全市場獨家領先推薦的《輪到大金融了》之後,再度迎來增配的黃金機會。一季度重點推薦的地產、銀行自4月以來出現回調,調整至年初上漲前位置,相關標的估值性價比再度凸顯。

6月社融數據超預期,寬信用有望延續一季度,地產有望迎更大力度寬鬆。6月社融數據超預期,創歷史同期最高值。“寬信用”之王,需要地產更大力度寬鬆,從四線到三線,甚至到一線,直到信用起。加上“綠色智能家電、綠色建材下鄉”正在逐步落地實施,這將有助於大金融迎來基本面數據改善良機。

大消費:大消費核心資產為北上資金持續增配目標,估值已經處於相對便宜的舒適位置,具備定價權外資已開始搶籌大消費便宜核心資產:

過去2個多月持續推薦的大消費核心資產不經意間已有30%以上收益。當前受疫情影響,短期復甦進程受到擾動、情緒有所降温,但下半年復甦+外資流入邏輯依然清晰、建議慢慢從低配置。按照復甦受益和政策力度,逐步依次關注汽車、白酒、社服(免税、餐飲、酒店、醫美、化粧品)、豬、消費醫療、醫療服務、家電家居等大消費核心資產。

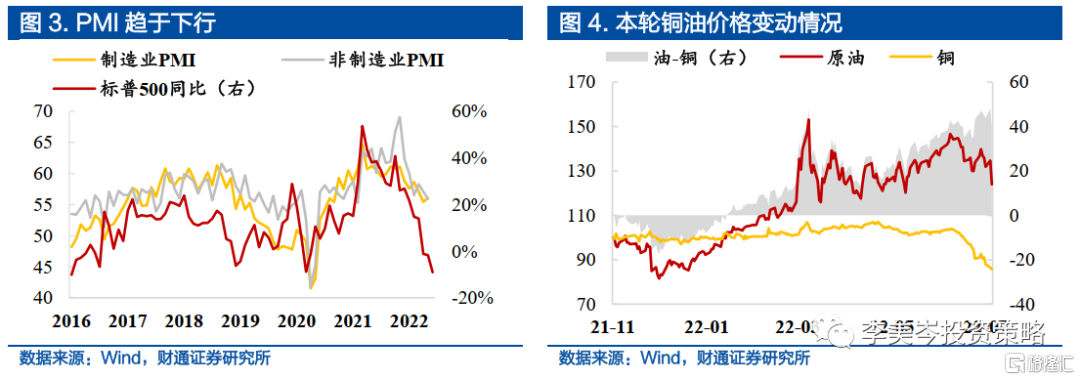

6月外資持續買入大消費核心資產。貴州茅台、伊利股份北上資金淨流入分別達117.7、60.5億元,顯著領先其他標的。中國中免、海爾智家等也在北上淨流入排名中榜上有名。

當前部分消費核心資產估值處於深股通開通以來的相對低水平,如五糧液、伊利股份、藥明康德等消費龍頭公司。自我們4月17日我們強調大消費迎來性價比和賠率、勝率較為舒適的時點,要慢慢配,慢慢買,打好“游擊戰”以來,大消費核心資產如茅台、中免、海天味業、愛爾眼科等估值均有大幅提升。