本文来自格隆汇专栏: 李美岑投资策略 ,作者:李美岑、 张日升

核心观点

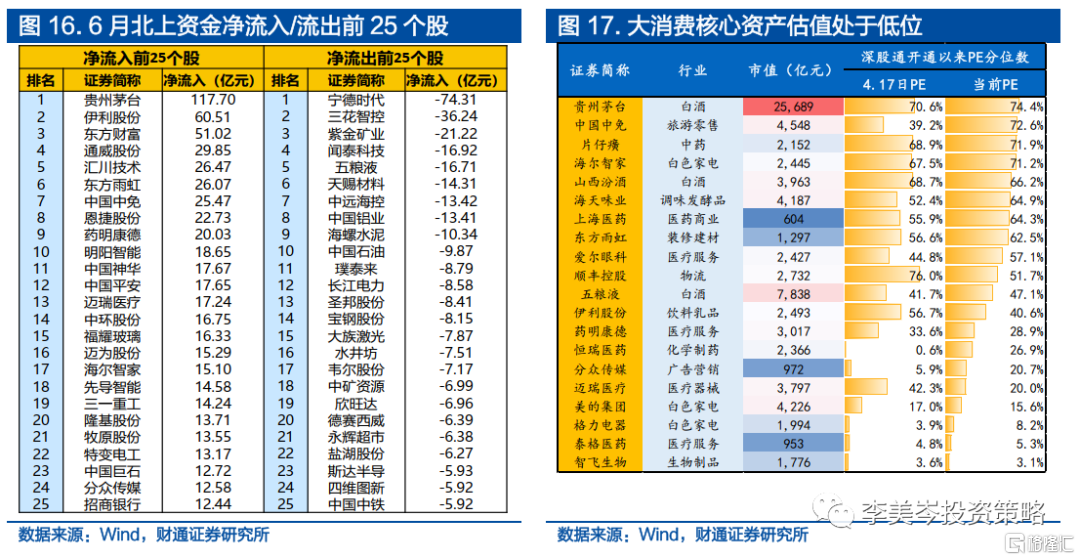

近期接连出台的美国景气数据持续向下:密歇根消费者信心指数达新历史低点,PMI 自高点下降5.6、3;美国衰退风险逐渐积累。

回顾美国衰退期A股表现,A股走出独立于美股行情,其中消费、金融板块领先明显、科技时而亮眼,行业看,银行、社服、家电表现突出。

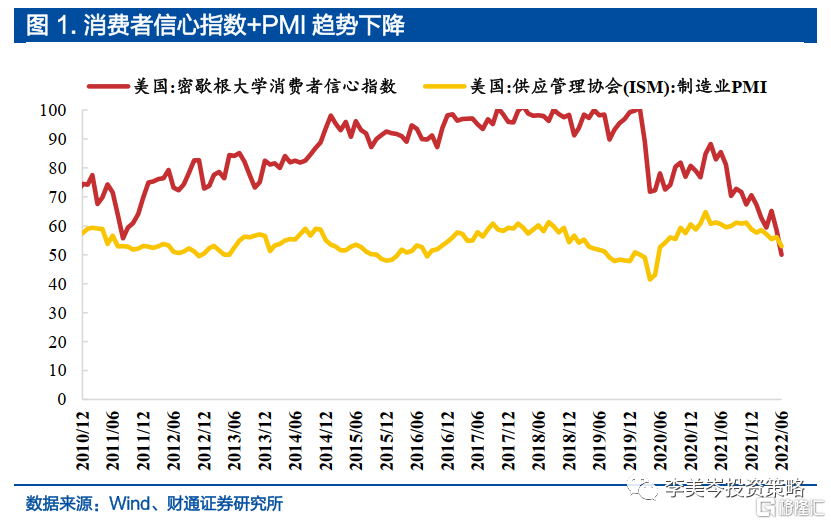

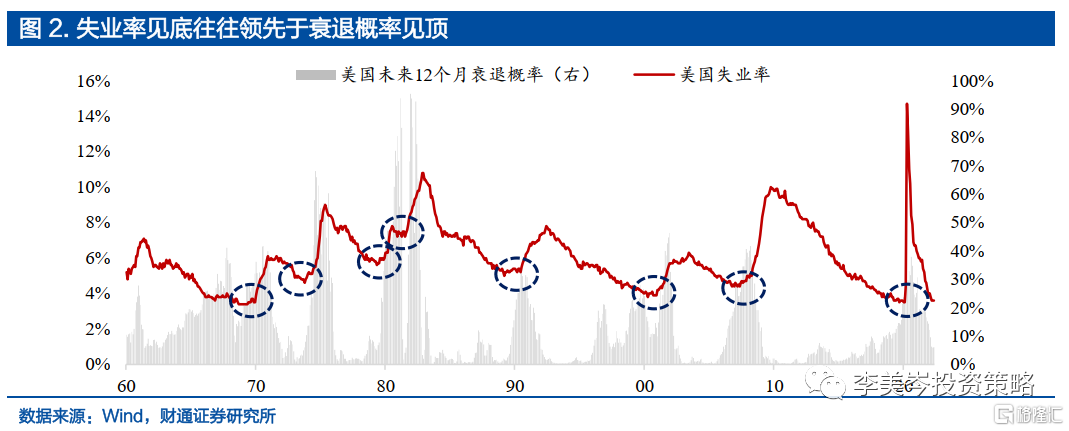

当前前瞻指标失业率触底,PMI、铜油价格均趋势下行,未来衰退可能逐渐累积。1)失业率:历史失业率见底时领先衰退7-8月。22年3-5月失业率达3.6%,历史最低。2)PMI:美国制造业PMI和非制造业PMI较今年高点分别下降5.6、3。3)铜油价格:从历史看,铜油齐跌显示衰退信号;当前铜油价格分别较6月高点回落17%、15%,向下趋势明显。

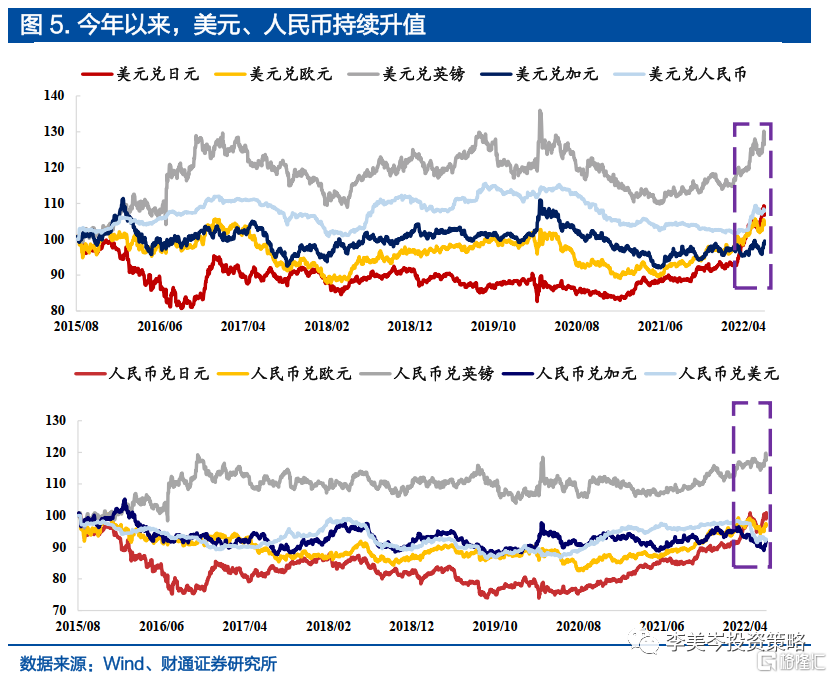

近期当前外资持续流入A股购买核心资产,引领A股走出独立于全球行情。1)长期看,人民币储备货币占比增加将抬升人民币汇率和资产价值。22年以来,美元对各国、人民币兑欧日分别升值8.9%、6.3%正是其中体现。2)中期看,全球流动性联动结束,基本面分化中领先,A股核心资产独立上行,迎来外资全面回流并加仓中国“稳增长”板块。在联储进一步超预期抬升“收水”幅度前,A股独立的“稳增长”行情越走越清晰。

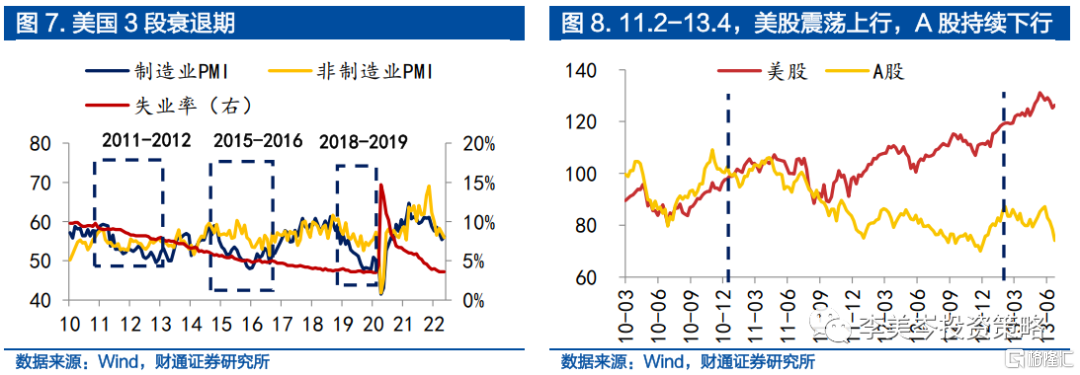

回顾近十年美国3段衰退期,美股均呈现震荡走势,A股受影响表现不一、独立于美股。板块金融、消费表现突出,行业银行、社服、家电领跑。

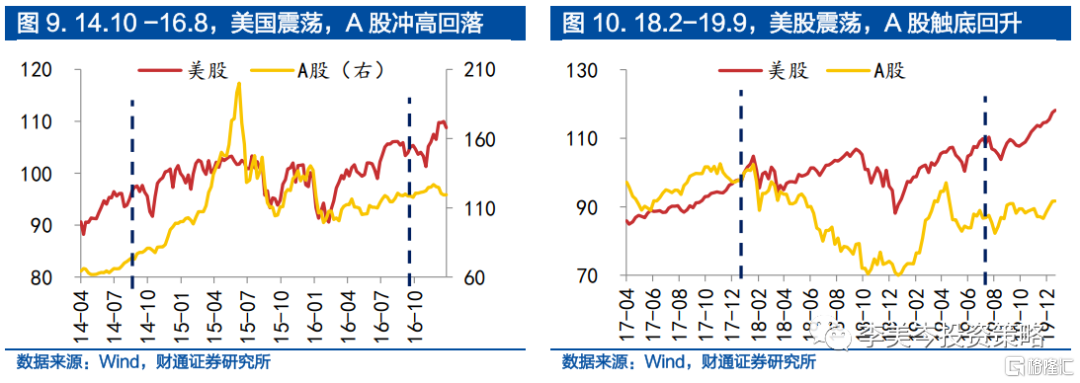

1)3段衰退期,美股均呈现震荡走势;A股受影响表现不一,表现独立于美股。3段衰退期(11.2-13.4、14.10-16.8、18.2-19.9)美股均呈现冲高回落、再度上行的趋势,股价变化分别为22.9%、9.6%、1.9%;A股11-13持续下行、14-16冲高回落、18-19触底回升,股价变化分别为-15.5%、44.9%、-15.4%。

2)板块看,大金融+大消费表现领先,科技时而亮眼:

①大金融:第一段银行、房地产位列前3,非银第8;第二段银行、房地产位列第5、7;第三段非银、银行位列第6、8。②大消费:第一段家电、传媒、社服、食品饮料处于5-9名;第二段纺服、社服、家电处于2-4名;第三段食品饮料、农林牧渔、社服位列前3。③科技时而亮眼:第一段均低于中位,第二段通信、计算机位列1、8,第三段计算机、电子位列4、9。

3)行业看:银行、社服、家电表现领先,有色、钢铁较为落后:

3段衰退期,银行位列1、5、8,社服位列7、3、3,家电位列5、4、10;有色位列25、24、26,钢铁位列27、28、27。

从基本面看, A股独立性行情逻辑下,结合未来中国基本面复苏,外资购买复苏逻辑突出的大金融和大消费核心资产趋势明显,未来持续看好。

1)大金融:6月社融数据创历史同期最高,未来宽信用也难回转,“大金融”(银行、地产链)有望继1月3日,我们全市场独家领先推荐的《轮到大金融了》之后,再度迎来增配的黄金机会,推荐关注地产链+银行机会。

2)大消费核心资产:我们过去2个多月持续推荐的大消费核心资产不经意间已有30%以上收益。当前受疫情影响,短期复苏进程受到扰动、情绪有所降温,但下半年复苏+外资流入逻辑依然清晰、建议慢慢从低配置。按照复苏受益和政策力度,逐步依次关注汽车、白酒、社服(免税、餐饮、酒店、医美、化粧品)、猪、消费医疗、医疗服务、家电家居等。

风险提示:俄乌冲突升级、海外加息超预期、疫情扩散超预期

正文

1. 三大指标显示美国衰退风险:失业率见底+PMI回落+铜油齐跌

近期接连出台的美国景气数据持续向下:密歇根消费者信心指数达50,创历史低点;美国6月ISM制造业PMI达53,4个月下降5.6;当前市场对美国未来衰退可能十分关切。回顾美国历次衰退,除上述前瞻指标外,我们发现失业率、PMI、铜油价格的前瞻指引效果明显。当前,失业率达3.6%已至周期低点,铜价、油价较6月高点下降17%、15%,未来衰退可能逐渐累积。

PMI和标普也显经济疲态。当前美国6月制造业、非制造业PMI达53、55..较今年高点分别下降5.6、3。同样作为经济晴雨表的股市同样呈现下行趋势,6月标普500较去年同期下降12%。

当前铜油价格分别较6月8日高点回落17%、15%,向下趋势明显。从历史看,铜油齐跌,衰退信号出现。回顾过去四轮铜油在经济周期末尾的表现:交易滞胀时,铜跌油涨;下一步过渡到交易衰退时,铜油齐跌。

2. 人民币替代+基本面分化,未来衰退期A股有望走出独立行情

当前外资持续流入A股购买核心资产,引领A股走出独立于全球行情,核心逻辑有二:长期人民币储备替代,中期中美基本面分化。

长期看,人民币的储备货币占比增加抬升汇率和资产价值。22年以来,美元对各国、人民币兑欧日分别升值8.9%、6.3%。这一轮货币升值背后是国际储备货币的竞争轮替;随着人民币在国际货币储备中占比不断提升,未来人民币及相关资产也将持续升值。

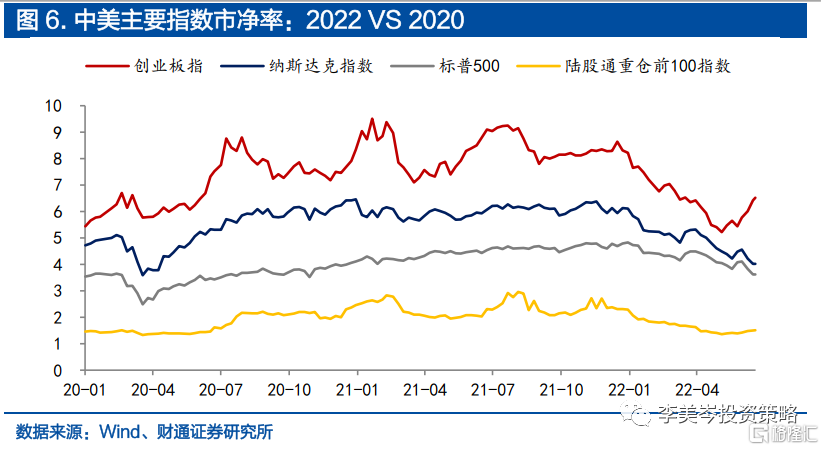

中期看,当前以A股核心资产为代表的全球定价部分,与全球流动性联动趋于结束:实际对比创业板指、外资100大重仓股5月初相对2020年初估值,市净率收缩0.5%、5.2%。在基本面分化中领先发达市场:美国PMI从高点回落5%,中国PMI已转头向上,较低点上升2%,领先于美国。未来独立上行趋势显现,迎来外资全面回流并加仓中国“稳增长”板块。

在联储进一步超预期抬升“收水”幅度前,A股独立的“稳增长”行情越走越清晰。倘若全球实质衰退,全球联动进入二阶段,未来中国股市可能无法完全独善其身。

3. 美股衰退期回顾:A股金融、消费领先,银行、社服、家电领跑

3.1. 三段美股衰退期,美股震荡,A股走出独立行情

回顾近十年美国3段衰退期,美股均呈现震荡走势;A股受影响表现不一,表现独立于美股。根据PMI峰谷划分,美国10年以来经历3段衰退期:11年2月-13年4月、14年10月-16年8月、18年2月-19年9月。

衰退期美股均在震荡:3段衰退期,股价变化分别为22.9%、9.6%、1.9%,均呈现冲高回落、再度上行的趋势。

A股三段趋势不一,表现独立于美股:A股11-13持续下行、14-16冲高回落、18-19触底回升,股价变化分别为-15.5%、44.9%、-15.4%。

3.2.从板块看,消费和金融是A股投资首选,科技时而亮眼

美国衰退期,A股行业分化明显:板块看,大金融+大消费表现领先,周期较为落后,制造弱于平均,科技时而靠前:

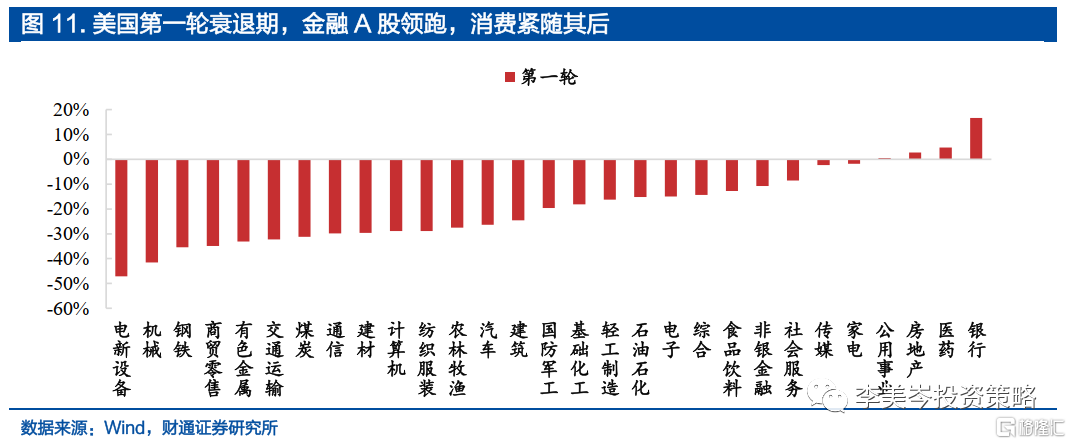

1)第一轮衰退期,大金融中银行、房地产位列前3,非银位列第8;大消费中,家电、传媒、社服、食品饮料处于5-9名。周期板块中,钢铁、有色位列后5。制造和科技板块仅电子高于中位。

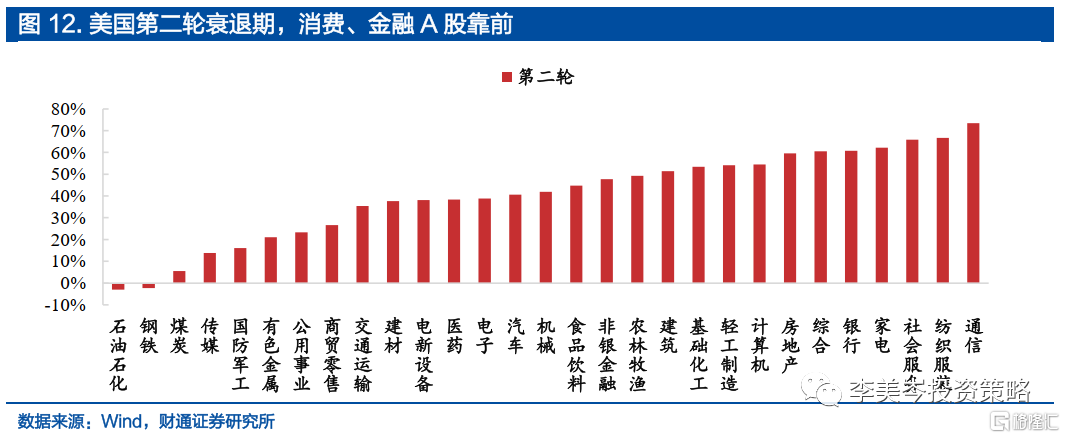

2)第二轮衰退期,大金融中银行、房地产位列第5、7;大消费中,纺服、社服、家电处于2-4名,轻工位列第9。周期中,石油石化、钢铁、煤炭位列后3。制造板块均低于中位,科技板块中通信和计算机位列第1、8,表现较好。

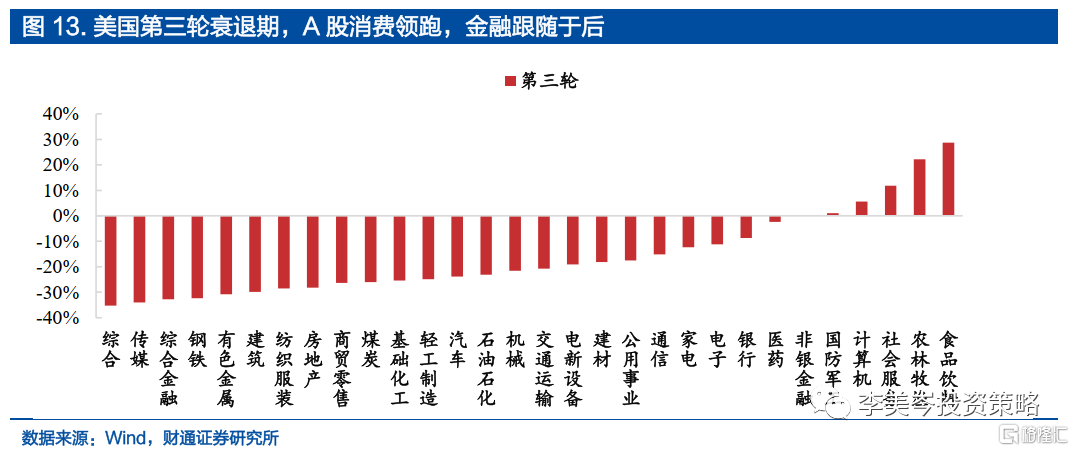

3)第三轮衰退期,大金融中非银、银行位列第6、8;大消费中,食品饮料、农林牧渔、社服位列前3。钢铁、有色位列后5。制造板块中,军工排名第5,其余低于中位。科技板块计算机、电子位列第4、9。

3.3.从行业看:银行、社服、家电领先,有色、钢铁较为落后

3段衰退期:

领跑行业:银行表现位列1、5、8,社服位列7、3、3,家电位列5、4、10,领先突出;

落后行业:有色位列25、24、26,钢铁位列27、28、27,较为落后。

4. 增配大金融(银行、地产链) 良机

在A股走出独立性行情逻辑下,结合未来中国基本面复苏,外资购买复苏逻辑突出的大金融和大消费核心资产趋势明显。

大金融:安全边际提升,再迎配置良机。

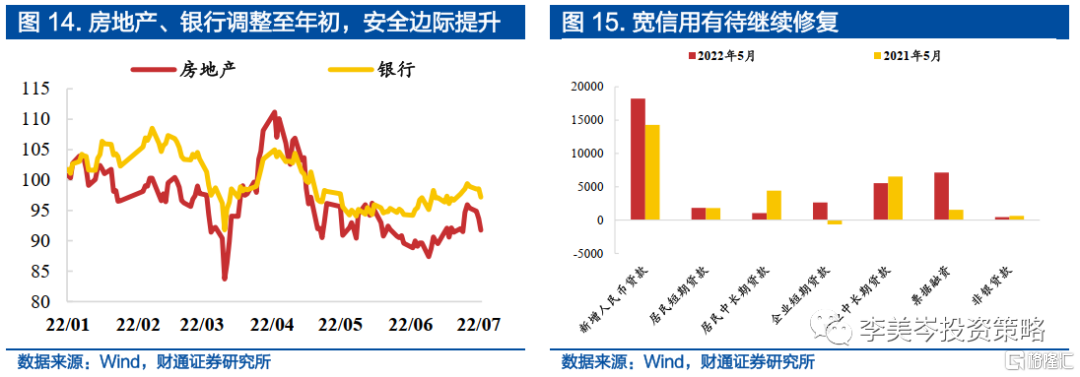

从胜率、赔率、安全边际来看,“大金融”(银行、地产链)有望继1月3日,我们全市场独家领先推荐的《轮到大金融了》之后,再度迎来增配的黄金机会。一季度重点推荐的地产、银行自4月以来出现回调,调整至年初上涨前位置,相关标的估值性价比再度凸显。

6月社融数据超预期,宽信用有望延续一季度,地产有望迎更大力度宽松。6月社融数据超预期,创历史同期最高值。“宽信用”之王,需要地产更大力度宽松,从四线到三线,甚至到一线,直到信用起。加上“绿色智能家电、绿色建材下乡”正在逐步落地实施,这将有助于大金融迎来基本面数据改善良机。

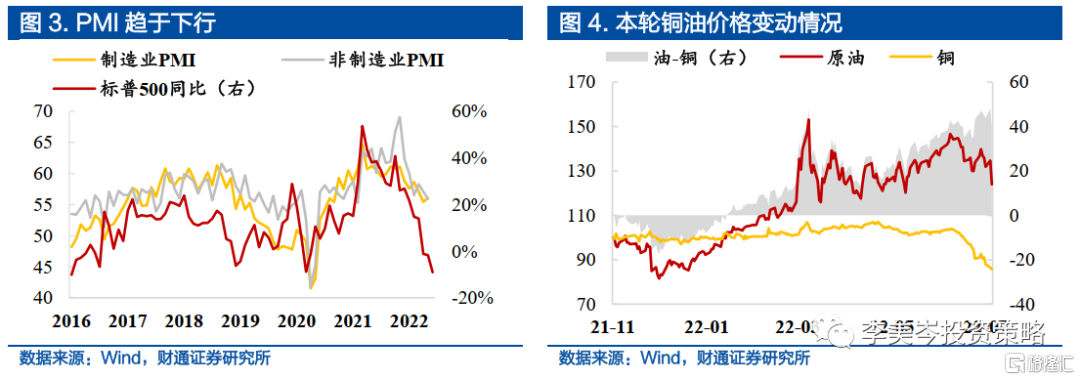

大消费:大消费核心资产为北上资金持续增配目标,估值已经处于相对便宜的舒适位置,具备定价权外资已开始抢筹大消费便宜核心资产:

过去2个多月持续推荐的大消费核心资产不经意间已有30%以上收益。当前受疫情影响,短期复苏进程受到扰动、情绪有所降温,但下半年复苏+外资流入逻辑依然清晰、建议慢慢从低配置。按照复苏受益和政策力度,逐步依次关注汽车、白酒、社服(免税、餐饮、酒店、医美、化粧品)、猪、消费医疗、医疗服务、家电家居等大消费核心资产。

6月外资持续买入大消费核心资产。贵州茅台、伊利股份北上资金净流入分别达117.7、60.5亿元,显著领先其他标的。中国中免、海尔智家等也在北上净流入排名中榜上有名。

当前部分消费核心资产估值处于深股通开通以来的相对低水平,如五粮液、伊利股份、药明康德等消费龙头公司。自我们4月17日我们强调大消费迎来性价比和赔率、胜率较为舒适的时点,要慢慢配,慢慢买,打好“游击战”以来,大消费核心资产如茅台、中免、海天味业、爱尔眼科等估值均有大幅提升。