本文來自:酒神驥

導讀

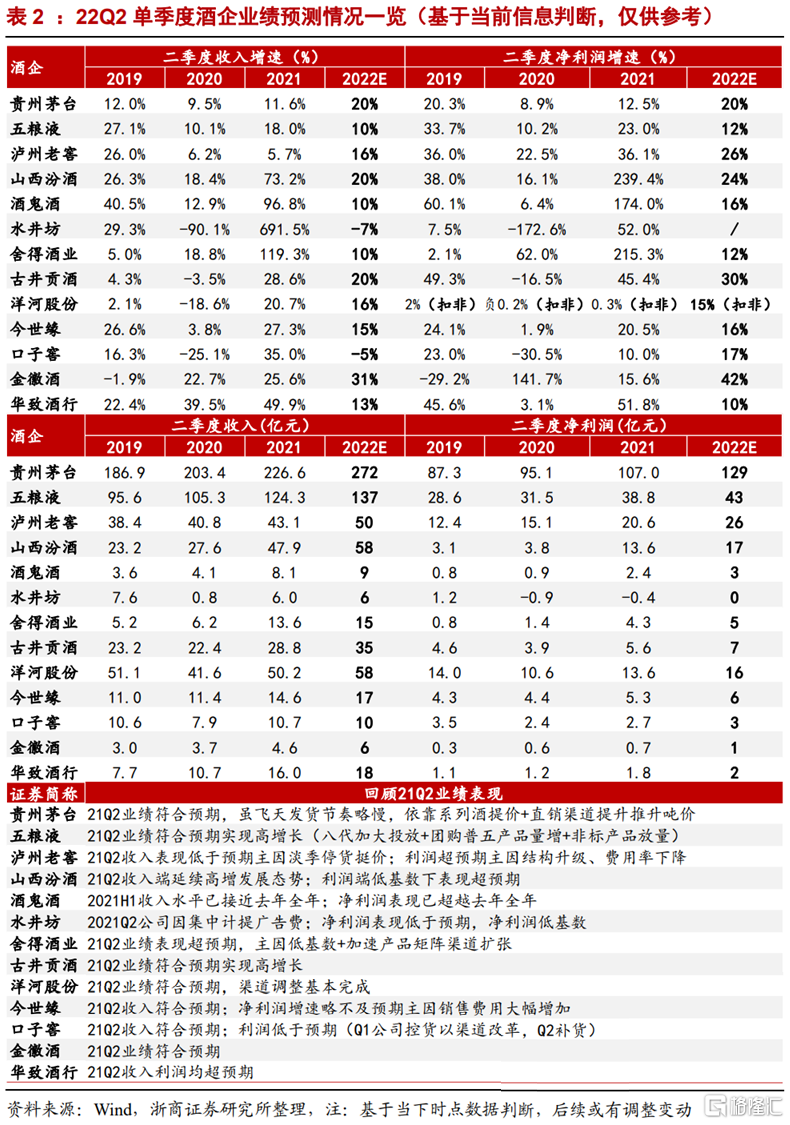

我們認為近期22Q2業績預期為重要催化劑之一(下個月即將進入業績披露期),預計高端酒保持雙位數穩健增長;次高端酒業績分化較大;區域酒勢能強勁。當前板塊已具性價比,建議積極佈局兩大主線,建議佈局兩條主線:1)階段性具備彈性(區域疫後恢復快&業績短期雖受疫情影響明顯但後續具彈性&前期股價超跌,推薦標的:捨得酒業、迎駕貢酒等);2)22Q2&中長期具備確定性(優選具備強經營實力及抗風險能力&業績驅動力來自成熟單品而非招商&22Q2業績增速較22Q1仍表現優異等酒企,推薦標的:貴州茅台、五糧液、洋河股份、古井貢酒等。)

主要內容

問題一:22Q2預計哪些酒企業績仍能在逆境中實現超預期?

【市場關注】

受疫情影響,22Q2白酒行業預計動銷整體下降20-30%,品牌酒企動銷亦受到不同程度損失,在此背景下,市場關心:①業績層面,哪些酒企回款進度會慢於去年同期;是否會有酒企業績超預期/大幅低於預期;②恢復速度層面,哪些酒企動銷將率先實現回正,提前搶抓回補需求;③經營質量層面,哪些酒企疫情期間舉措正確,在逆境中仍有強抗壓性,且優異的經營質量能實現中長期延續。

【我們認為】

疫情影響下酒企業績不確定性提升,當前市場預期波動較大,業績層面仍有較大預期差。在主要酒企上半年回款已臨近尾聲之際,我們通過分析酒企回款情況、動銷、庫存批價、預收等情況,對主要酒企22Q2業績進行前瞻性預判:

分析——

1) 回款情況:雖Q2酒企動銷均不同程度的受疫情影響,但回款進度大多與去年同期持平,端午臨近期間普遍加速,時間過半任務過半概率高,部分酒企回款進度甚至快於往年;主要酒企回款結構均有所提升,部分酒企大眾價位帶產品回款略有壓力(具體情況可參見《白酒行業2022年專題報吿(三):端午節已至,疫後酒企表現幾何?》);

2) 動銷方面:我們預計每年3-6月平均每個月動銷佔全年5-6%,而今年疫情對Q2動銷影響約20-30%,預計對全年動銷影響約5-6%,但考慮到後續回補性消費存在及&當前渠道信心仍較優&主要酒企端午節政策均為將費用更多的投向消費者而非渠道層面,當預計疫情對全年回款/動銷均影響有限;二季度酒企動銷隨着疫情的控制環比逐步好轉,且主要酒企動銷結構升級趨勢仍延續;

3) 庫存/批價方面:22Q2酒企仍將控量挺價作為工作重心,部分酒企階段性的進行全國/區域性停貨,因此庫存多位居2個月內(當前仍處於備貨期,短期庫存或略提升,6-8月為淡季消化期,將逐步正常下降),批價穩定,多家酒企渠道有提價/價盤繼續上移預期,酒企經營表現健康&具潛力;

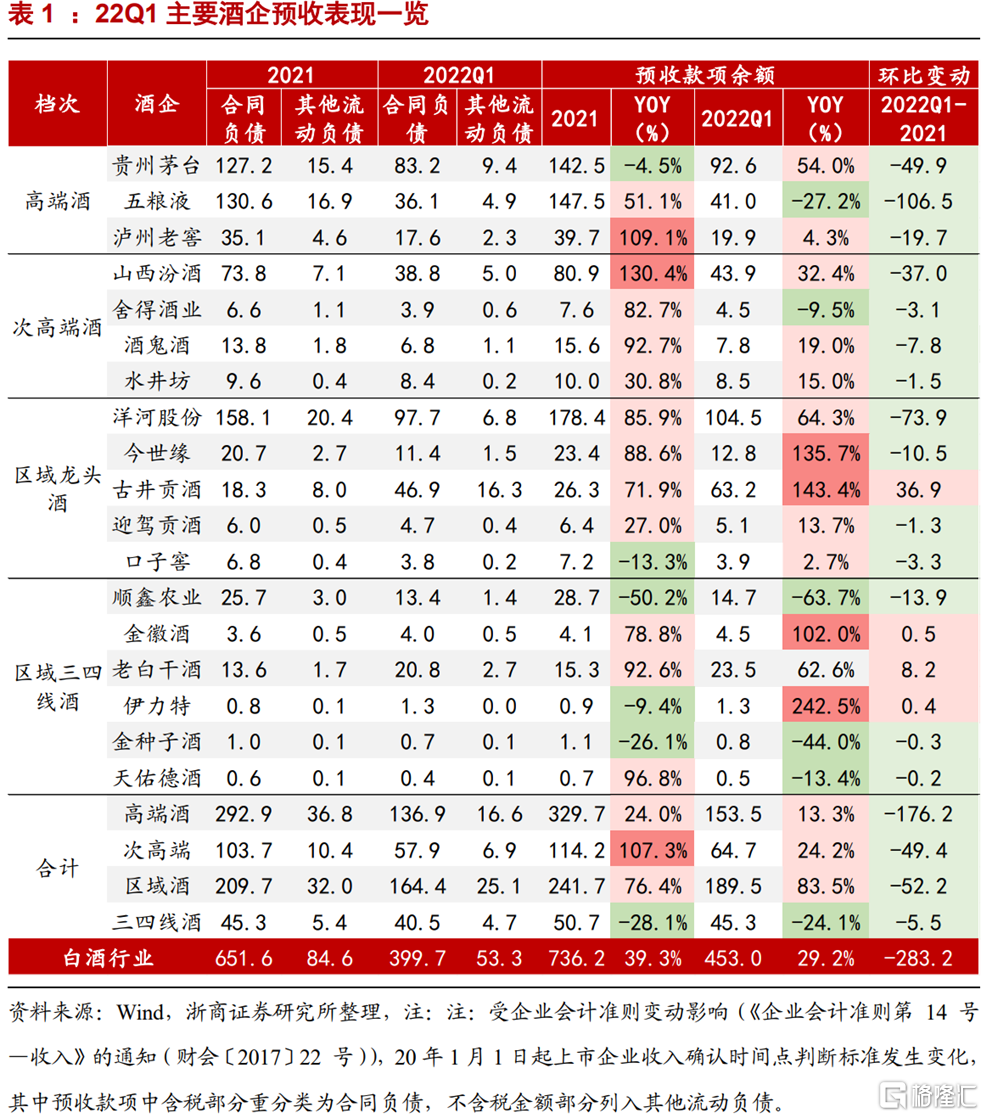

4) 預收情況:22Q1酒企總預收為453.01億元,同比提升102.51億元,其中區域酒預收整體增幅最大,今世緣、古井貢酒等酒企均實現超100%的增幅;瀘州老窖、山西汾酒、酒鬼酒、水井坊、洋河股份、今世緣、古井貢酒、迎駕貢酒、金徽酒、老白乾預收款均位居自2016年以來同期最高點,總結來看,當前主要酒企均擁仍擁有強實力的蓄水池,彈性可期。

5) 分類:①當前回款進度已與往年持平/接近持平:貴州茅台、五糧液、瀘州老窖、山西汾酒、捨得酒業等;②當前Q2回款進度較往年略快:洋河股份、古井貢酒等;③端午動銷或正增長:貴州茅台、五糧液、瀘州老窖、山西汾酒、古井貢酒、洋河股份等;④渠道有短期提價預期:山西汾酒、洋河股份、捨得酒業、迎駕貢酒等;渠道庫存位居1個月內:貴州茅台、山西汾酒等。

預判——

1) 高端酒:業績整體表現穩健。疫情期間高端酒需求韌性最強,且批價均保持穩定,預計茅五瀘22Q2業績將延續雙位數穩健增長;

2) 全國性次高端酒:驅動差異導致分化顯著。由於當前全國性次高端酒業績驅動力(招商驅動/原有大商驅動;新市場驅動/基地市場驅動等)不同,導致全國性次高端酒動銷受損及恢復速度分化大,我們認為擁有成熟單品/業績由大商及成熟基地市場驅動類型的酒企動銷表現較優秀。具體來看,山西汾酒保持強勢能,酒鬼酒及水井坊預計亦將保持穩健增長;

3) 次高端區域酒:整體穩健內部存分化。區域性酒動銷表現更多依賴於基地市場經濟/疫情情況,安徽地區受益於已超1個月無疫情+去年需求低基數+消費場景基本恢復+加速招商引資,率先在端午節開啟回補性消費,而江蘇地區斷斷續續的點狀式疫情仍對點狀式區域動銷略有影響。具體來看,徽酒內部呈現一定分化態勢,其中古井貢酒受益於預收表現優異疊加強發展勢能,預計業績增速或超20%;蘇酒亦保持15-20%的穩健增長。

問題二:各家酒企22Q2經營情況分別如何?

1) 貴州茅台:多措並舉盡顯強潛力,預計2022Q2利潤增速約為20%。當前回款進度45%+,發貨進度45+%;近期飛天茅台散裝/箱裝/1935批價分別穩定2740/3010/1400元左右,批價均環比略提升,庫存不足1個月,動銷平穩;受益於公司Q2非標量價雙升(22年1月公司對精品酒及年份酒等產品均實現提價)+系列酒提價紅利釋放(21年至今公司對大量系列酒進行提價)+渠道改革加速(近期i茅台產品矩陣已豐富至6個產品)+新品推出(22年已推出1935、珍酒、飛天茅台100ml等產品)將為主方向,營銷改革紅利或將持續釋放。

2) 五糧液:穩中有進批價將小步慢跑,預計2022Q2利潤增速約為12%。預計22Q2回款或達60%(大商基本回完全年款),小商回款過半,發貨進度接近過半(端午節期間加快發貨);近期八代五糧液批價約970-980元,庫存約1.5個月,端午動銷平穩;此前公司召開股東大會,表示“Q2第八代五糧液依舊保持穩中有進、略有增長的發展態勢,1-4月全國市場已實現50%左右的動銷目標,甚至有部分市場動銷同比增長15%以上;公司批價目標未來小步慢跑、穩中有漲”,受益於打款價同比提升疊加端午節前放量,預計22Q2公司業績仍將實現雙位數增長。

3) 瀘州老窖:價升趨勢延續,預計2022Q2利潤增速約為25%+。當前回款/發貨進度50-56%左右;近期國窖1573/窖齡60批價穩定在920/250元,庫存1.5-2個月,端午動銷平穩。受益於渠道打款價提升(預計下一次打款綜合成本仍將提升至930+元)+預收充裕+中檔酒表現優異,預計22Q2瀘州老窖利潤將延續穩健增長。

4) 洋河股份:產品順利升級回款加速明顯,預計2022Q2扣非淨利潤增速約為15%。當前全國面回款進度65%+,預計6月底回款進度70-75%,進度快於往年;近期M6+/M3水晶版/天之藍/海之藍省內批價分別650-680/450/315/143元,價盤穩定向上,M6+庫存良性;22Q受益於渠道利潤穩步向上,疫後回補 M6+恢復最快,同時天之藍、海之藍均表現較同期好,隨着天之藍完成升級換代、海之藍逐步上市,預計洋河股份22Q2受疫情影響有限。

5) 今世緣:穩紮穩打,預計2022Q2利潤增速約為16%。當前回款進度45-50%+;近期四開/對開批價穩定420/265元左右,價盤穩定,庫存低,端午動銷持續恢復;22Q2公司繼續重點發展V系列,V3調整進行中,四開勢能延續,業績穩定。

6) 古井貢酒:受益於Q1優異表現Q1壓力小,預計2022Q2利潤增速約為30%。預計Q2結束回款達成70%-75%,當前庫存處於正常水平;古20/古16/古8/古5成本價分別為550/330/225/115元,價盤穩定,端午動銷表現優秀;22Q2受益於消費場景受疫情影響較小+結構升級趨勢延續+22Q1預收充裕,預計22Q2公司業績具備強彈性。

7) 口子窖:回款進度雖慢於往年結構仍升級,預計2022Q2利潤增速約為15%+。省內回款進度預計超35%,預計Q2結束回款有望達40%-50%;口子30年/20年/10年/6年批價分別為720/300/215/100元,價盤穩定,庫存約1-1.5個月;考慮到口子窖二季度訂單佔全年比較古井、迎駕高,公司已積極和渠道溝通,多做宴席方面政策,當前中低端酒回款略有壓力,回款進度略慢於往年,預計22Q2業績略承壓,利潤端具存彈性。

8) 迎駕貢酒:結構升級趨勢顯著,預計2022Q2利潤高彈性。當前回款進度約50%,Q2結束回款有望達成60%,回款加速中;洞6/9促銷底價105-110/200-220元,價盤穩定;考慮到迎駕雖然4月受疫情影響明顯,但5月開始推出多項渠道支持舉措+回款期限至6月底+目前推進速度較好且訂單主要圍繞洞藏,預計迎駕貢酒業績具備強彈性。

9) 山西汾酒:配額制延續需求韌性強,預計2022Q2利潤增速約為24%。當前省內回款接近50%,省外回款進行中,整體庫存約0.5-1個月,近期玻汾增加投放;青花30復興版/青花20/老白汾10/老白汾15/玻汾批價分別為969/365/124/155/42元,價盤穩定庫存合理;22Q2山西汾酒結構升級趨勢強勁且終端動銷韌性強,在配額制下,渠道庫存保持低位,5月開始玻汾加大放量,預計22Q2業績保持高質量蓄力增長;

10) 酒鬼酒:回款進度保持穩定,預計2022Q2利潤增速約為15%+。當前省內內參回款進度約60%,酒鬼系列回款進度約為45-55%;省內內參/老紅壇批價穩定在810/300元左右,價盤穩定,省內庫存1-2個月內;考慮到預計22Q2末公司回款進度或達去年同期水平,預計仍可保持雙位數穩健增長。

11) 水井坊:嚴格控貨挺價,預計2022Q2利潤增速略承壓。當前典藏/井台/珍釀8號批價分別為635/428/320元,價盤穩定,新版井台仍在發貨,庫存在1.5個月左右;公司在疫情期間從發貨端主動進行了控制,庫存保持良性,穩紮穩打,預計22Q2業績略短暫承壓;

12) 捨得酒業:會戰模式開啟,預計2022Q2利潤增速約為10%+。當前沱牌系列回款約50%,捨得系列穩步回款中;智慧/品味/舍之道批價分別為450/348/140元,價盤穩定,庫存健康;22Q2受益於停貨(3-4月公司進行嚴格控貨)+挺價(6月開始部分老酒產品提升)+靈活市場攻堅(會戰模式),回款情況逐月向好,預計22Q2業績增速仍可保持雙位數增長;

13) 金徽酒:5月開始西北地區回款順暢,22Q2利潤增速或超40%。考慮到:① 全年公司收入目標25億背景下,雖4月仍受西北疫情影響,但5月起收入佔比約80%的甘肅大本營動銷順暢,回款於5月中已密集開始,當前回款進度符合預期;② 22Q1公司預收/收入比超60%,經營質量高;③ 自復星入主後,百元以上產品結構升級趨勢/省外市場加速開拓趨勢持續向好,其中22Q1高檔產品佔收入比達62%,同比提升44.5%,22Q2結構升級趨勢延續。

14) 華致酒行:疫情短暫影響精品酒銷售,預計2022Q2利潤增速約為10%。在4-5月疫情對公司動銷有較大影響背景下,公司積極開展營銷工作部署疫後消費,預計5-6月逐季實現改善,考慮到名酒韌性強,而精品酒受疫情影響較大,預計22Q2利潤增速將低於收入增速。

問題三:站在預期逐步清晰的當下,如何擇股?

當前板塊已具性價比,建議積極佈局兩大主線,建議佈局兩條主線:

1)階段性具備彈性(區域疫後恢復快&業績短期雖受疫情影響明顯但後續具彈性&前期股價超跌。相關標的:捨得酒業、迎駕貢酒等);2)22Q2&中長期具備確定性(優選具備強經營實力及抗風險能力&業績驅動力來自成熟單品而非招商&22Q2業績增速較22Q1仍表現優異等酒企。相關標的:貴州茅台、五糧液、洋河股份、古井貢酒等)兩條主線。

風險提示

1、海外疫情影響致國內二次爆發或防控升級,影響白酒整體動銷恢復;2、高端酒批價上漲不及預期。