去年7月至今,多數醫藥投資者都經歷過失望、煎熬、辛酸,甚至到絕望的心路歷程。

中證醫療連續下跌了10個月以上,累計跌幅高達46%,回調深度超過2008年全球金融危機。具體到個股,更是慘不忍睹,期間最大回撤超60%的有58家,超50%的有164家。

大醫藥中,創新藥、CXO、醫療服務、疫苗等細分明星賽道龍頭都出現了“崩盤式”暴跌。諸如,恆瑞醫藥最大回撤近70%,通策醫療回撤67%,智飛生物回撤56%,康龍化成暴跌51%。

而醫美細分賽道,整體受災相對最輕。愛美客最大回撤42%,貝泰妮回撤34%,華熙生物回撤59%,而珀萊雅更是回撤僅不足10%。

今年,中證醫療追隨大盤同樣繼續暴跌23%,並超過上證指數-15%。然而醫美賽道明顯抗跌,愛美客下跌12%,貝泰妮下跌3%,華熙生物下跌18.8%,珀萊雅下跌8%。

醫美巨頭相較於大醫藥與大盤呈現更強更足的韌性。市場究竟在演繹什麼邏輯?

01

商業模式

大醫藥行業持續暴跌,主要邏輯是估值與業績的戴維斯雙殺。

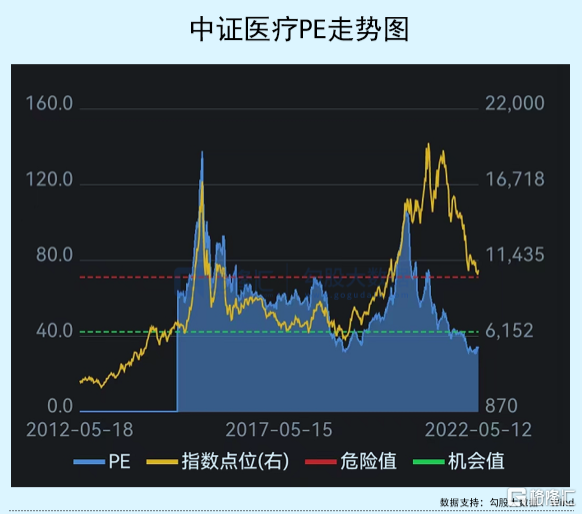

在去年7月之前,醫藥行業經歷了長達將近2年的極致抱團,中證醫療PE倍數一度去到了108倍,逼近2015年6月最高的130倍。不論是絕對值,還是歷史相對值,泡沫都極大。物極必反,醫藥整體估值快速回落,跌到現在的34.4倍,較最高回撤68%。

最近8年,中證醫療平均估值水平為60倍,而現在僅為34.4倍,遠遠低於前者。可見,市場這波狠殺不只是擠泡沫,不少細分領域基本面邏輯也一定程度上遭遇了動搖。否者,不太可能如此極端殺估值的。

在我之前的文章也分析過,大醫藥行業面臨重大變局。從最上層的宏觀維度來講,國家要實踐雙循環戰略(重點是內循環),重點是讓消費成為拉動經濟增長的主要增長引擎。

而人們的消費力和消費意願又明顯遭到三座大山的擠壓——住房、教育、醫療,那麼改革大方向就是破除,甚至移走三座大山(雖然過程會比較長)。其中,醫療改革大方向是過渡到公共服務屬性,而不是繼續容忍高度產業化,醫藥公司暴力賺錢的時代或許已經悄然過去。

過去,人們的醫療負擔很重,包括自己掏錢和醫保基金掏錢(國家財政)——中國衞生總費用從2000年的4586億元增長至2019年的65196億元。不足20年,醫療費用翻了13倍,年複合增長15%,遠超GDP的增速。並且,這幾年受到新冠疫情衝擊以及宏觀經濟下行壓力,財政收入會有一定程度的下滑。

總之,為財政降壓、患者減負就成為醫療改革的主線。比如,集採常態化,應採盡採,深度與廣度,持續超預期,成為改變創新藥行業投資的殺手鐗。

醫美賽道不一樣。當前,愛美客滾動市盈率(PE-TTM)為95倍,貝泰妮為85倍,華熙生物為73.4倍,珀萊雅為62倍。這些龍頭PE相較於中證醫療的估值倍數要高很多,這又是為什麼呢?

殺估值的時候,關鍵的基本面邏輯沒有動搖。

醫美雖然歸類於大醫藥行業,有一定醫療屬性,但同時又具備很強的消費屬性。大家都知道,消費型公司,市場給予的估值都比較慷慨,背後是商業模式尚佳。

醫美化粧品解決的是消費者愛美的需求。而這種需求幾乎是永續的,全民級消費,且一旦認定這個品牌,養成消費習慣,一般情況下就會終身復購。

從投資底層邏輯來看,只有自由現金流持續保持較高增長才能獲得高估值。基礎概念看,(股權)自由現金流=税後淨利潤+攤銷折舊一資本性支出一營運資本追加額一債務本金償還+新發行債務。

醫美化粧品基本都屬於不需要什麼投資,沒有什麼負債利息(很少短期借款和長期借款),還可以一手交錢一手交貨,賺取大量自由現金流的行業(淨利潤≈自由現金流)。從股票定價邏輯來看,這算是非常好的商業模式。

而創新藥、醫療器械、醫療服務等眾多醫藥細分領域,並沒有很強的消費屬性,在遭遇政策持續的改革預期之下,基本面有一定程度上的動搖,而醫美幾乎不受影響與衝擊。從內循環大戰略上看,醫美消費也是社零消費非常重要的領域,政策上應該多給予支持才對,而不是敲打。

02

基本盤

在大醫藥行業投資如此悲觀的大背景下,市場當前仍然給醫美幾大巨頭超60倍以上的估值。憑什麼?

從行業邏輯上看,醫美市場規模持續保持較高增長,且受到宏觀經濟下行影響相對要小一些,韌性會比較強。

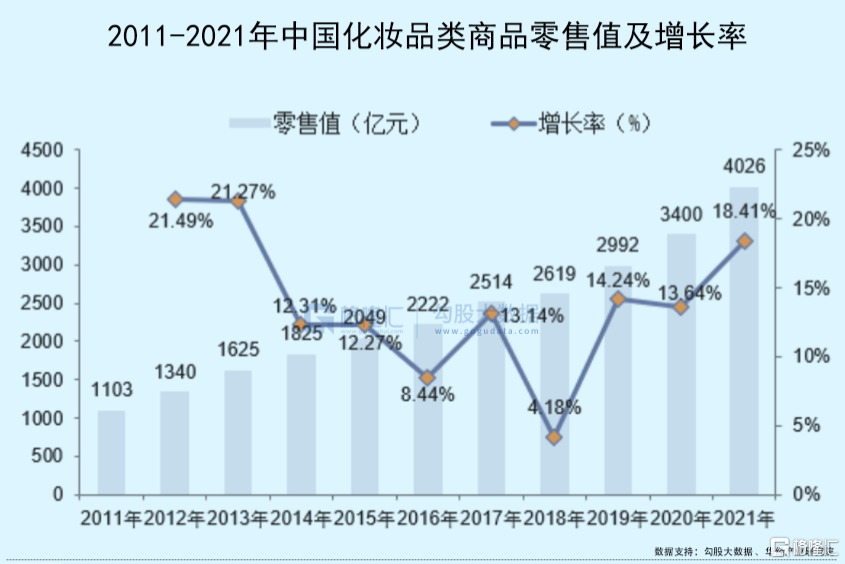

2020年,新冠疫情第一年。中國化粧品零售總額為3400億元,仍然同比大幅增長13.64%,遠超社會零售總額同比-3.9%。2021年,化粧品零售總額為4026億元,同比增長18.41%,超社會零售總額的12.5%。

從2011-2021年,中國化粧品零售額從1103億元猛增至4026億元,年複合增速13.82%,超過社會零售總額的9.38%,超過GDP的8.89%。此外,在2008年次貸危機,醫美化粧品下降幅度與速度要低於整體GDP和社零總消費,而經濟復甦週期,又要相對明顯快於後兩者。

很顯然,醫美化粧品受到宏觀經濟週期要小一些。比如今年,各行各業下行壓力較大,但醫美行業要相對要抗壓一些。這從上市公司的財報中能看出一些端倪來。

一季度,愛美客營收4.31億元,同比增長66.07%,歸母淨利潤為2.8億元,同比增長64.03%。銷售毛利率為94.45%,創下歷史最高記錄,銷售淨利率為65.03%,略低於去年全年的66.12%,處於絕對高位水平。期間,銷售費用5390.8萬元,同比大增94.59%,佔總營收的比例為12.5%,而去年末為10.8%。銷售費用率上升,大概率是為了推廣新品濡白天使。機構預測,該新品未來出貨量將超過10萬支,佔總營收的10%以上。

一季度,貝泰妮營收8.09億元,同比大增59.32%,歸母淨利潤為1.46億元,同比大增85.74%,均要快於去年業績增速水平(營收增52.57%,歸母淨利潤增58.77%)。

據Euromonitor數據顯示,薇諾娜在皮膚學級護膚品國內市場排名穩居第一,市場份額較2020年提升約2%,相較2020年,薇諾娜的國內市場份額接近第二、三名的總和。

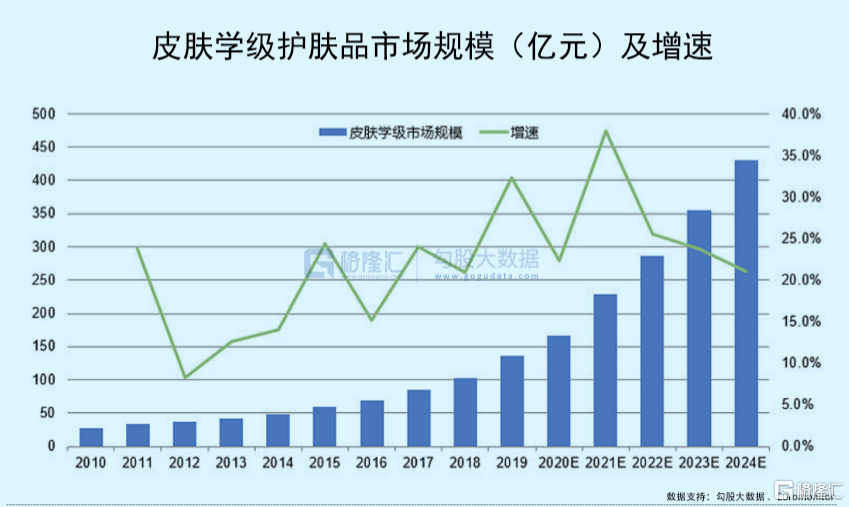

2015-2020年,中國皮膚學級護膚品市場規模從60億元增長至166億元,年複合增速高達24%,遠高於護膚品以及化粧品整體增速。並且,未來幾年,Euromonitor預計將不低於20%的增速增長,到2024年達到431億元。

皮膚學級護膚品屬於功能性護膚品大類領域。華熙生物最近幾年也明顯發力、轉型該賽道。2019年-2021年,華熙生物功能性護膚品營收分別為6.34億元、13.46億元、33.19億元,同比分別增長119%、112%、147%。

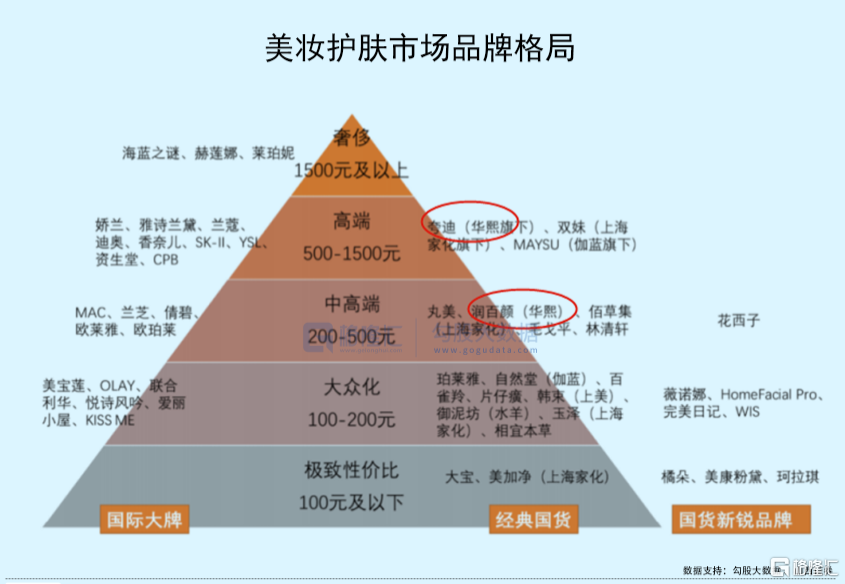

與貝泰妮王炸單品牌戰略不同,華熙生物一開始就是多品牌戰略,構建了潤百顏、誇迪、米蓓爾、BM肌活,分別切入玻尿酸護膚產品、抗初老產品、敏感肌產品、活性成分功效產品。其中,誇迪卡位高端,價格帶為500-1500元,潤百顏卡位中高端,價格帶為200-500元,擁有長期增長空間。

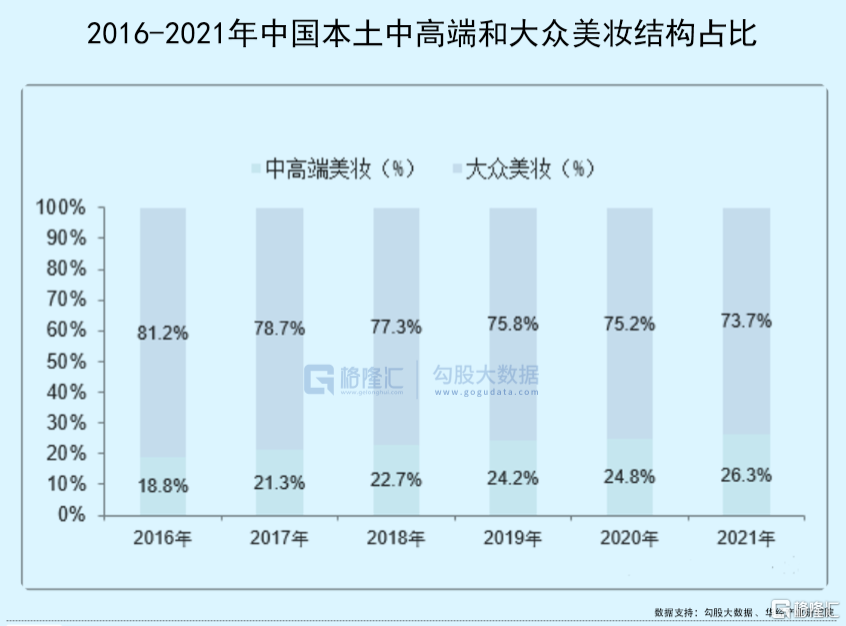

幾千億的化粧品盤子,大眾美粧市場仍佔主導,但中高端增速明顯快於前者。2017-2021年,中高端佔比從21.3%提升至26.3%,幅度為5%。

在大眾美粧市場,佔比73.7%,也會有機會。珀萊雅作為國貨經典,盈利能力、確定性以及戰略調整能力偏強。這波大醫藥崩盤,珀萊雅是回撤幅度最小的醫美龍頭了。

一季度,珀萊雅營收12.54億元,同比增38.5%,歸母淨利潤為1.58億元,同比增44.16%,業績整體增速明顯加快。同期,毛利率和淨利率分別為67.57%、13.5%,均穩步提高,盈利能力增強。

綜上分析,醫美化粧品行業賽道良好,未被宏觀政策(諸如集採)所改變,疊加龍頭們業績的持續高速增長,亦是市場當前仍然願意給予60倍以上估值的重要因素。

03

尾聲

機構掌握着市場的話語權。先看北向資金,珀萊雅(市值88.57億,股份比例為22.66%)、愛美客(22.15億,2.16%)、貝泰妮(12.06億,2.16%)、華熙生物(3.44億,0.55%)。整體行業持有水平在穩步提升,並沒有隨着今年外資大幅流出而流出。

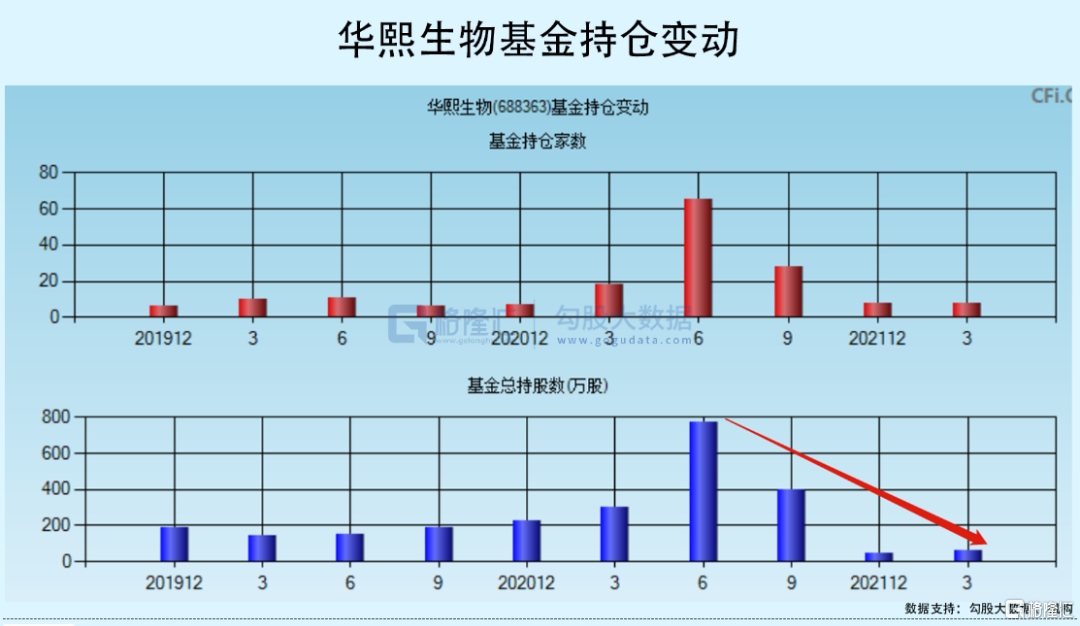

再看國內公募機構一季度持倉,愛美客(市值73.63億,股份比例為7.25%,大幅加倉)、貝泰妮(25.4億,3.2%,小幅加倉)、珀萊雅(7億,1.8%,小幅減倉)、華熙生物(0.76億,0.12%,大幅減倉)。可見,公募機構在最近幾個季度調倉較為明顯,愛美客加倉多,華熙生物則瘋狂減倉,與外資對待醫美龍頭倉位有較大不同。整體看,機構對待醫美化粧品的態度仍然是OK的,並不像創新藥等細分領域被大幅拋售。

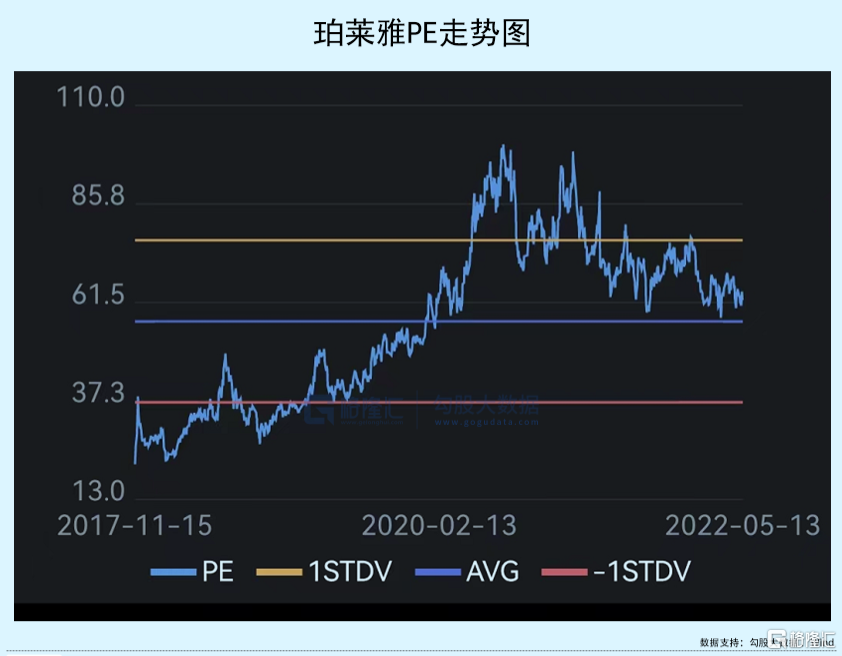

不可否認,醫美行業整體仍然會受到宏觀經濟下行帶來的衝擊。今年一季度,醫美龍頭增速尚可,但接下來一年半載應該也會有影響,只是相對抗壓一些。此外,當前佈局還要結合A股大盤是否企穩、個股估值狀態以及個人交易策略來綜合考慮,並沒有標準答案。諸如,珀萊雅當前PE為62倍,位於最近5年估值中位數以上,並沒有被低估,對於保守的投資者,是可以繼續等待的。

不過,有一點可以確定的是,一旦大盤以及大醫藥行業整體回暖走估值修復邏輯的時候,醫美不會缺席,應該還會有相對超額的回報率。