在全球“缺芯潮”的大背景下,半導體賽道可謂炙手可熱。風口之下,相關企業扎堆IPO的現象愈演愈烈。

今年以來,國芯科技、翱捷科技等多家半導體企業已成功登陸A股市場。今日又有兩家半導體企業正式開啟申購,分別是科創板的拓荊科技(688072.SH)、英集芯(688209.SH),發行價分別為71.88元/股和24.23元/股,發行市值分別為90.91億元和101.77億元。

接下來,我們具體來看看市值百億的英集芯。

毛利率2連降

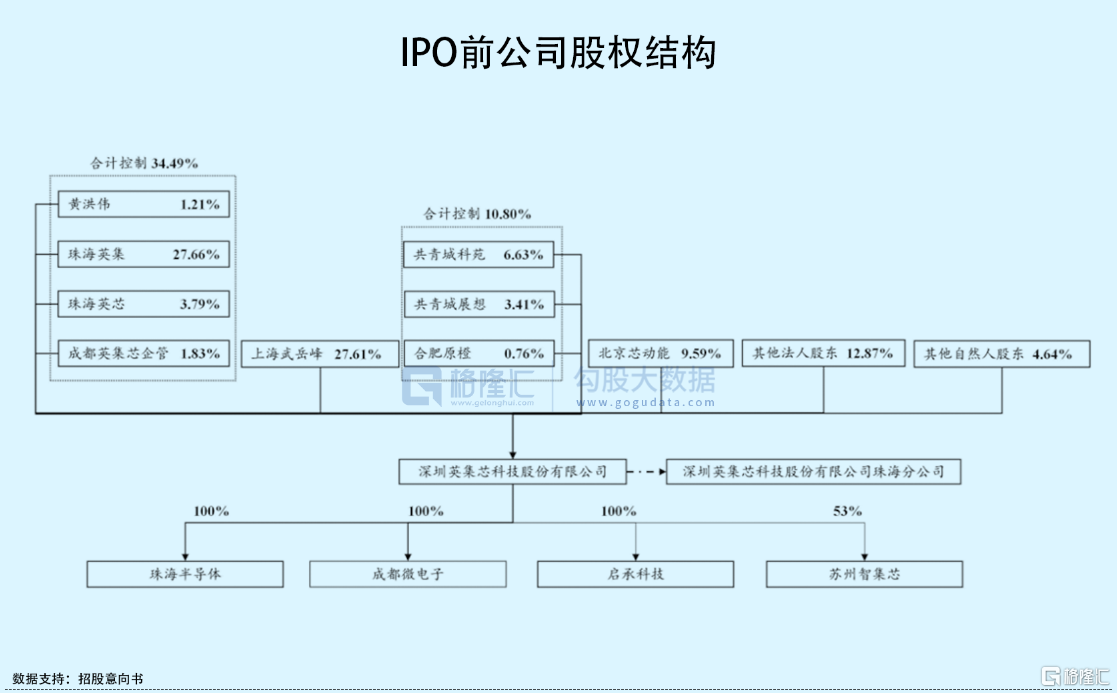

英集芯成立於2014年11月,由股東邱芳芳出資設立。但事實上,邱芳芳只是為黃洪偉、丁家平、曾令宇、戴加良、江力、唐曉等16名自然人代持股份,作為名義股東。

截至IPO前夕,公司無控股股東;黃洪偉直接持有公司1.21%股份,並通過珠海英集、珠海英芯、成都英集芯企管三家員工持股平台間接控制公司33.28%的股份,合計持股佔比34.49%,為公司實際控制人。除此之外,有17家其他機構股東持有公司部分股權,包括上海武嶽峯、北京芯動能、共青城科苑等。

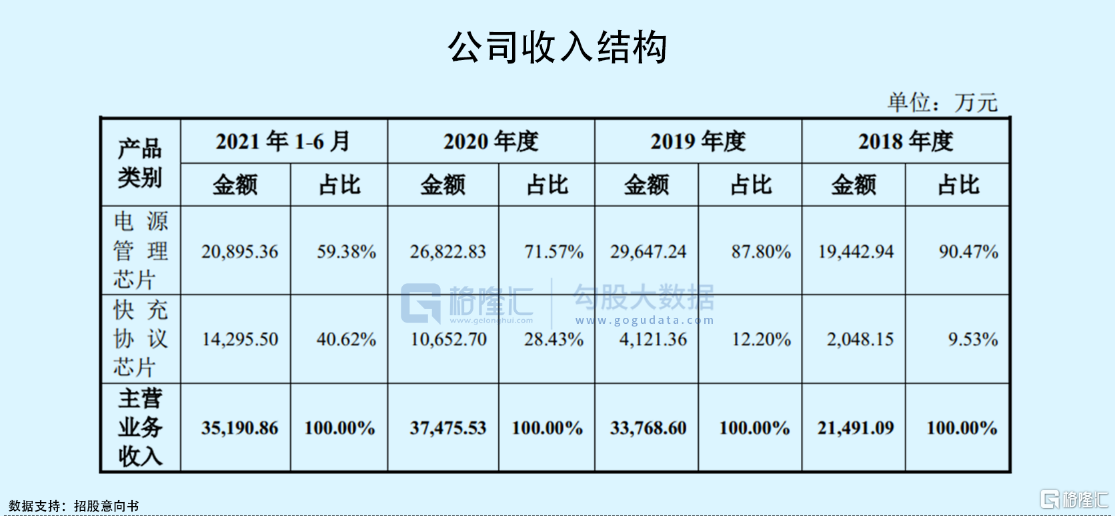

英集芯是一家專注於高性能、高品質數模混合芯片設計公司,主營業務為電源管理芯片、快充協議芯片的研發和銷售,其中電源管理芯片貢獻公司收入的大塊頭,收入佔比由2018年的90.47%下降至2021年上半年的59.38%;而快充協議芯片的收入規模近年來增長快速,2021年上半年的收入規模已超過2020年全年,達到1.43億元,佔比提升至40.62%。

由於電源管理芯片和快充協議芯片廣泛應用於移動電源、快充電源適配器、無線充電器、車載充電器、TWS充電倉等產品,下游客户主要包括小米、OPPO、海爾、vivo、三星等知名廠商。

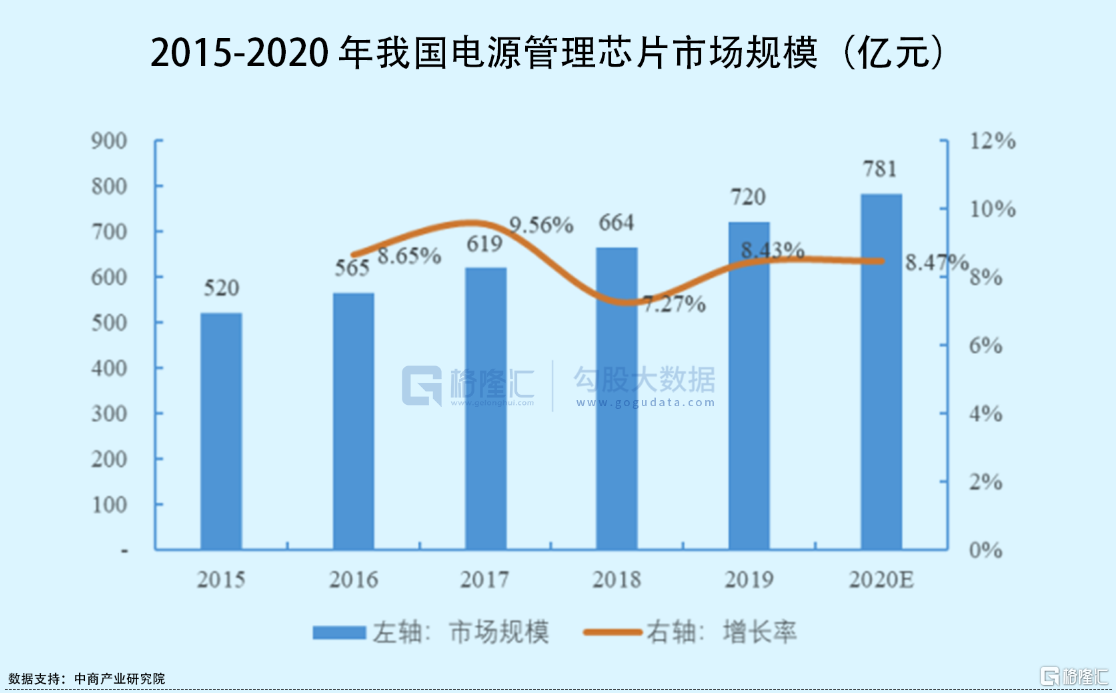

近年來,隨着中美貿易摩擦加劇,芯片行業的國產替代趨勢迫在眉睫,這也為國產企業帶來了發展機會。2015-2020年,中國電源管理芯片市場規模持續增長,由520億元增長至781億元,年複合增長率達8.48%。國內IC設計企業也在2020年突破2000家,達到2218家,2019年僅1780家。

受益於此,英集芯相關芯片產品的銷量逐年增長,電源管理芯片銷量由2018年的2.79億顆增長至2019年的3.99億顆,2020年則受疫情影響略有下滑至3.28億顆;快充協議芯片的銷量則由2018年的6007.71萬顆持續上升至2020年的1.77億顆。報吿期內,公司芯片銷售數量達到17.28億顆。

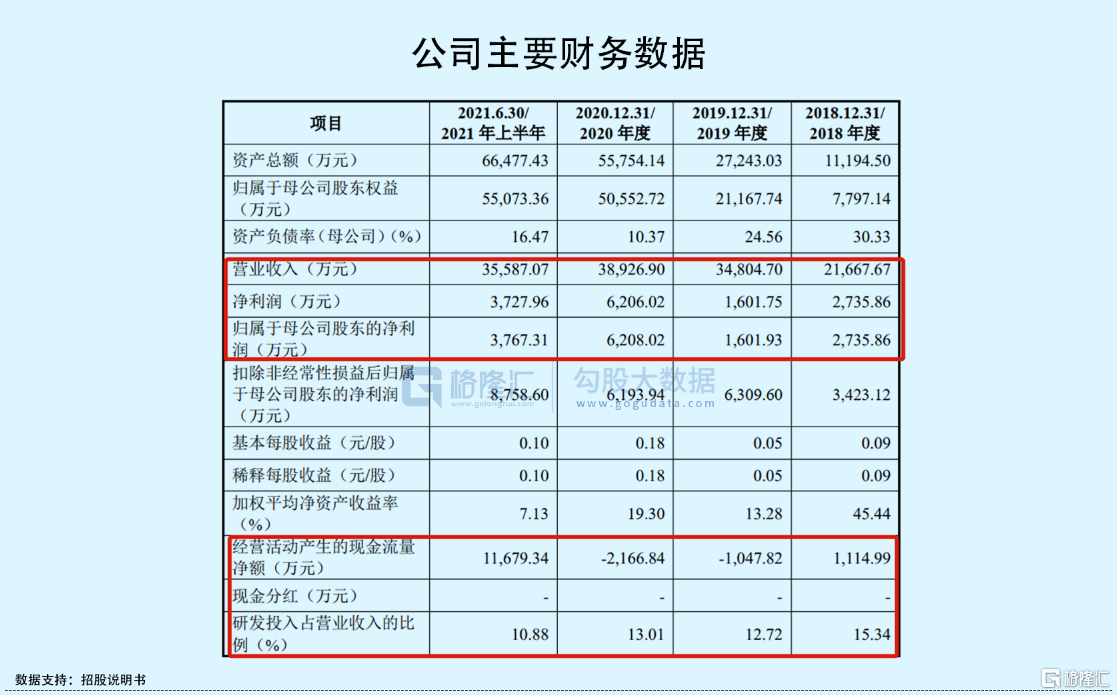

這也使得英集芯收入規模在報吿期內持續增長,實現收入由2.17億元增長至3.89億元,2021年上半年達到3.56億元。不過,期間內公司淨利潤和毛利率並未隨着收入擴大而持續增長,歸母淨利潤分別為2735.86萬元、1601.93萬元、6208.02萬元、3767.31萬元,呈現波動態勢;而毛利率連續2年持續下滑,由38.44%下降至35.47%。

此外,公司經營活動產生的現金流量淨額亦呈現波動態勢,且2019年-2020年連續2年為負。

事實上,英集芯所處的電源管理芯片產業的集中度較高,且多被海外巨頭佔據市場主要份額,包括TI、PI、Cypress、MPS等國際公司。由於電源管理芯片的技術要求較高,但在終端產品中價值較低,因此即便是國內下游企業在採購相關芯片的時候,往往選擇具有優勢地位的國際廠商。

而與此同時,國內已有聖邦股份、芯朋微、晶豐明源等相關公司搶先登陸資本市場並具有一定經營規模,在業務規模上高於英集芯。如此一來,英集芯在業務規模、產品技術上並沒有明顯的競爭優勢,以至於公司部分芯片產品需要通過降低平均單價,採用高性價比的銷售策略搶佔市場份額,進而導致部分產品毛利率有所下降。

採購成本上漲風險

除此之外,不容忽視的是成本端上漲的風險。

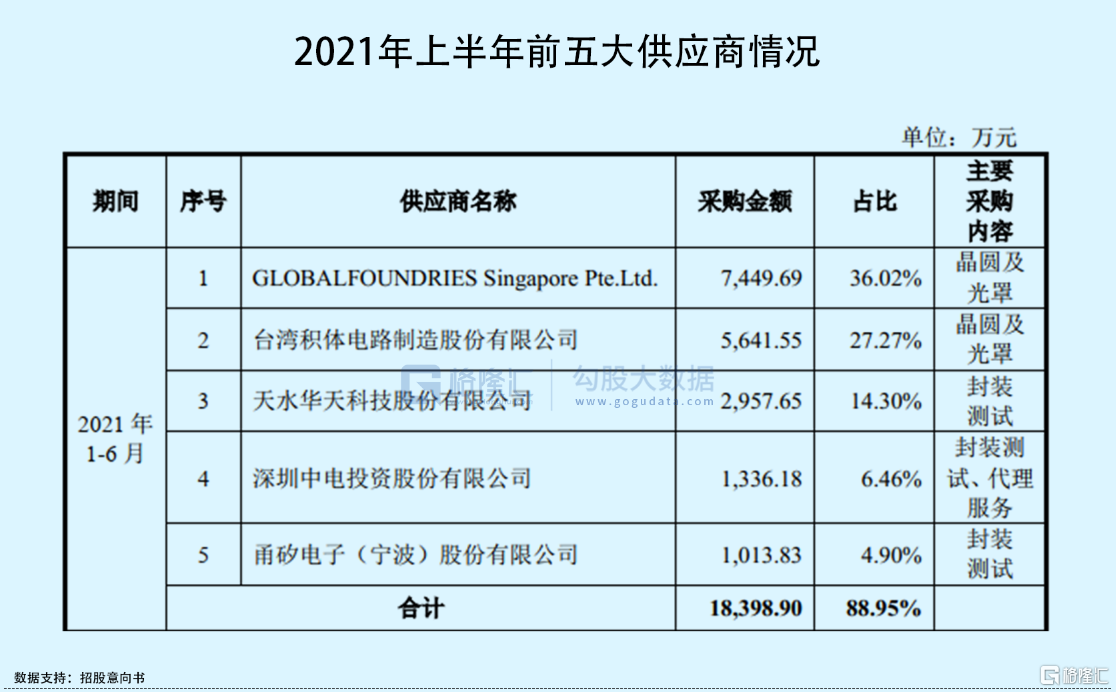

由於英集芯採用Fabless的經營模式,也就是隻做芯片研發和銷售,並將晶圓製造、封裝、測試等生產環節主要由供應商完成。這也導致,公司產品生產依賴於供應商,易受到其產能、產品交付週期等影響。報吿期內,公司前五大供應商的採購佔比處於90%左右的高位,且境外採購金額佔比逐年上升,2020年達到73%。其中GLOBALFOUNDRIES Singapore Pte.Ltd的採購佔比約40%。

且不説,貿易摩擦、出口管制政策、匯率波動等外部因素將影響其產品供應情況,當下疫情帶來的芯片市場供需變化的影響深遠,尤其在供給端,疫情導致全球物流受阻、部分廠商產能受限,行業內已經出現晶圓供貨短缺的情況。供應商交付時間明顯上升,加上原材料價格上漲等問題,IC設計廠商大多都面臨晶圓製造及封測產能緊張的局面,導致其採購成本增加。

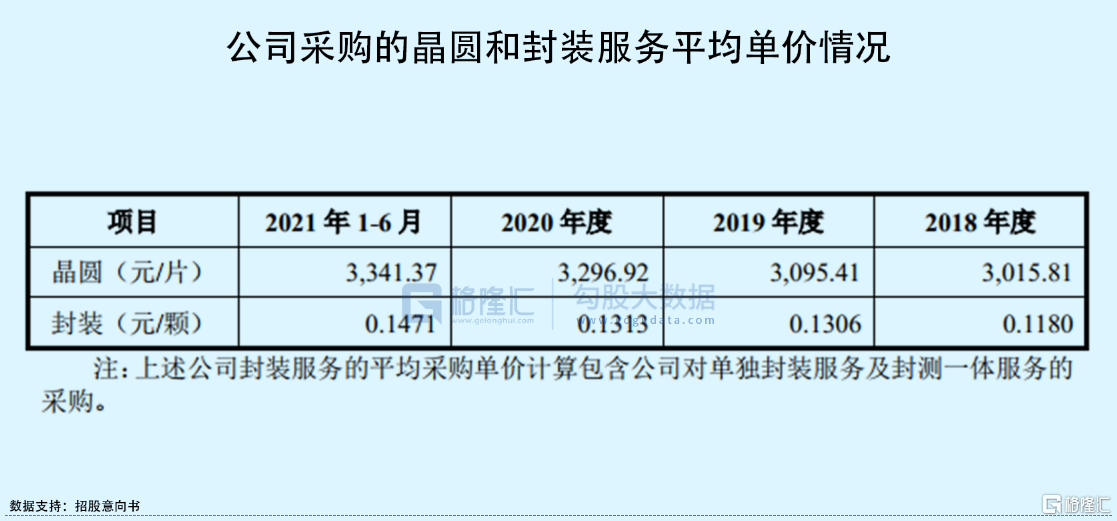

可以看到,2018年-2019年,英集芯採購的晶圓價格由3015.81元/片同比增長2.6%至3095.41元/片,而到了2020年,晶圓價格上升至3296.92元/片,漲幅提升到6.5%,2021年上半年漲價至3341.37元/片。同樣,封裝服務平均單價也由2018年的0.1180元/顆提升至2021年上半年的0.1471元/顆。

若未來晶圓、封測等上游廠商產能緊張的情況持續加劇,英集芯不僅存在產能受限的風險,還將面臨採購成本進一步上漲的可能,進而影響其毛利率水平。

小結

儘管這幾年半導體一直是一個熱度不減的話題,資本助推、需求倒逼加上國產替代讓相關企業嚐到了一點甜頭,但即便如此,國內廠商在相關領域的規模及技術實力仍與海外巨頭差距甚遠,如何衝破國外限制枷鎖,始終還是個難題。

對於英集芯而言,公司雖憑藉行業景氣度實現業績增長,但在市場地位、產能供應、成本管控等方面仍顯不足,若其想要真正成長為國內龍頭公司,還將面臨更多挑戰,IPO恐怕只是一個起點。

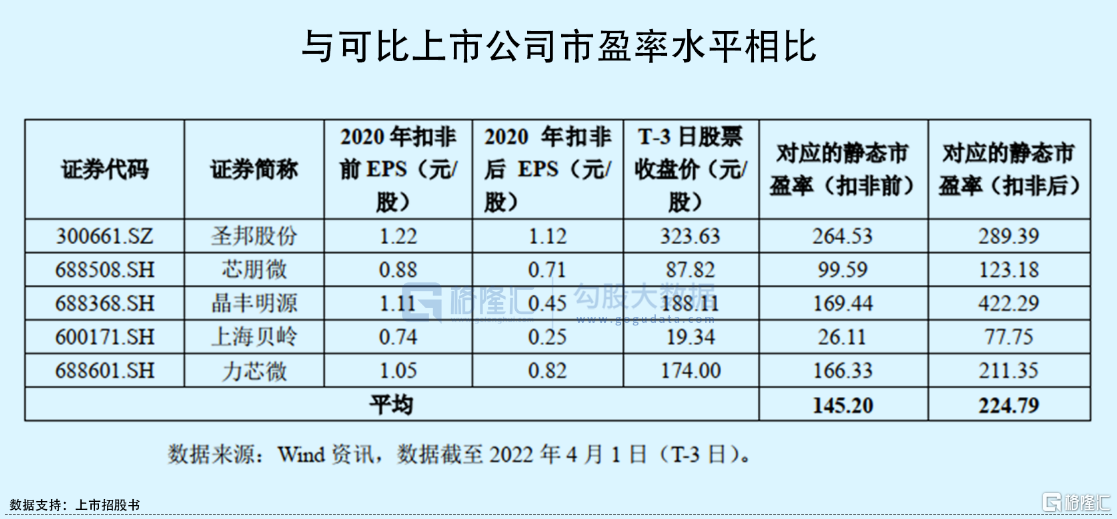

此次上市,英集芯市盈率在164.30倍,對比同行業可比公司來看,其實並不便宜。鑑於當前半導體行業走勢疲軟,公司上市之後可能也難有亮眼的表現。