在全球“缺芯潮”的大背景下,半导体赛道可谓炙手可热。风口之下,相关企业扎堆IPO的现象愈演愈烈。

今年以来,国芯科技、翱捷科技等多家半导体企业已成功登陆A股市场。今日又有两家半导体企业正式开启申购,分别是科创板的拓荆科技(688072.SH)、英集芯(688209.SH),发行价分别为71.88元/股和24.23元/股,发行市值分别为90.91亿元和101.77亿元。

接下来,我们具体来看看市值百亿的英集芯。

毛利率2连降

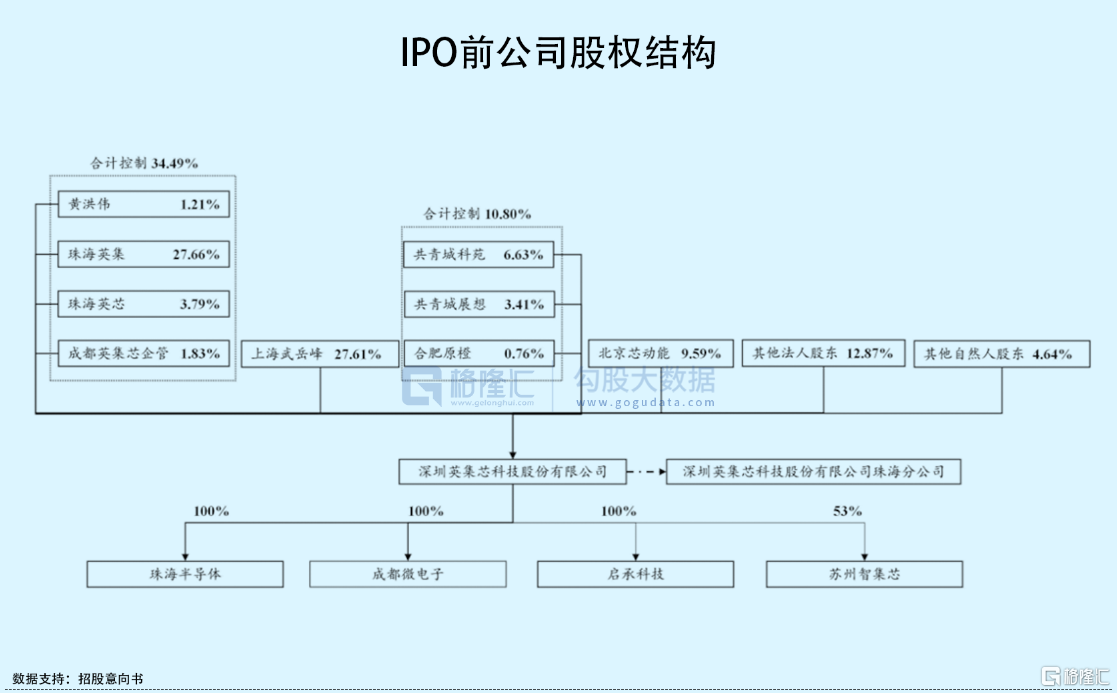

英集芯成立于2014年11月,由股东邱芳芳出资设立。但事实上,邱芳芳只是为黄洪伟、丁家平、曾令宇、戴加良、江力、唐晓等16名自然人代持股份,作为名义股东。

截至IPO前夕,公司无控股股东;黄洪伟直接持有公司1.21%股份,并通过珠海英集、珠海英芯、成都英集芯企管三家员工持股平台间接控制公司33.28%的股份,合计持股占比34.49%,为公司实际控制人。除此之外,有17家其他机构股东持有公司部分股权,包括上海武岳峰、北京芯动能、共青城科苑等。

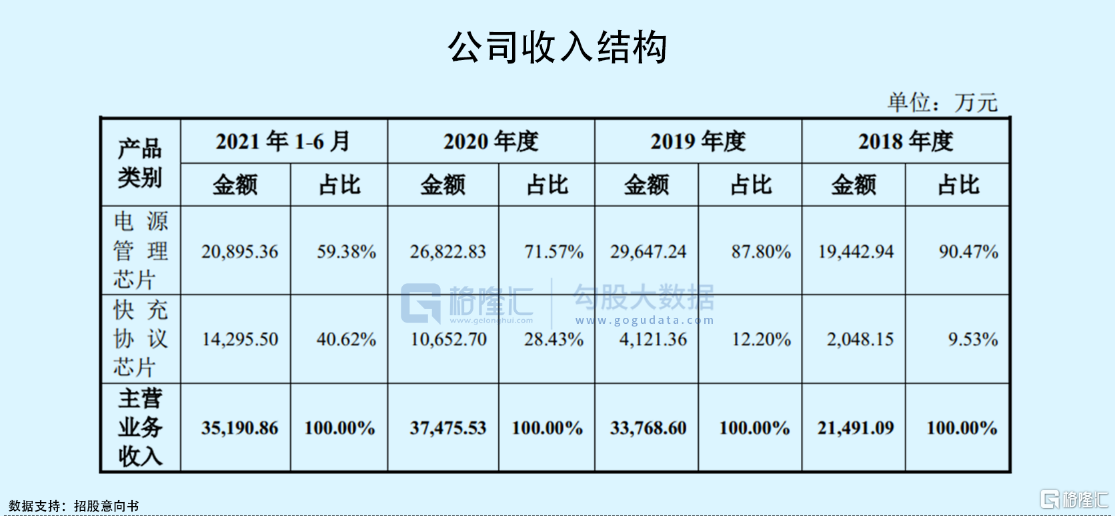

英集芯是一家专注于高性能、高品质数模混合芯片设计公司,主营业务为电源管理芯片、快充协议芯片的研发和销售,其中电源管理芯片贡献公司收入的大块头,收入占比由2018年的90.47%下降至2021年上半年的59.38%;而快充协议芯片的收入规模近年来增长快速,2021年上半年的收入规模已超过2020年全年,达到1.43亿元,占比提升至40.62%。

由于电源管理芯片和快充协议芯片广泛应用于移动电源、快充电源适配器、无线充电器、车载充电器、TWS充电仓等产品,下游客户主要包括小米、OPPO、海尔、vivo、三星等知名厂商。

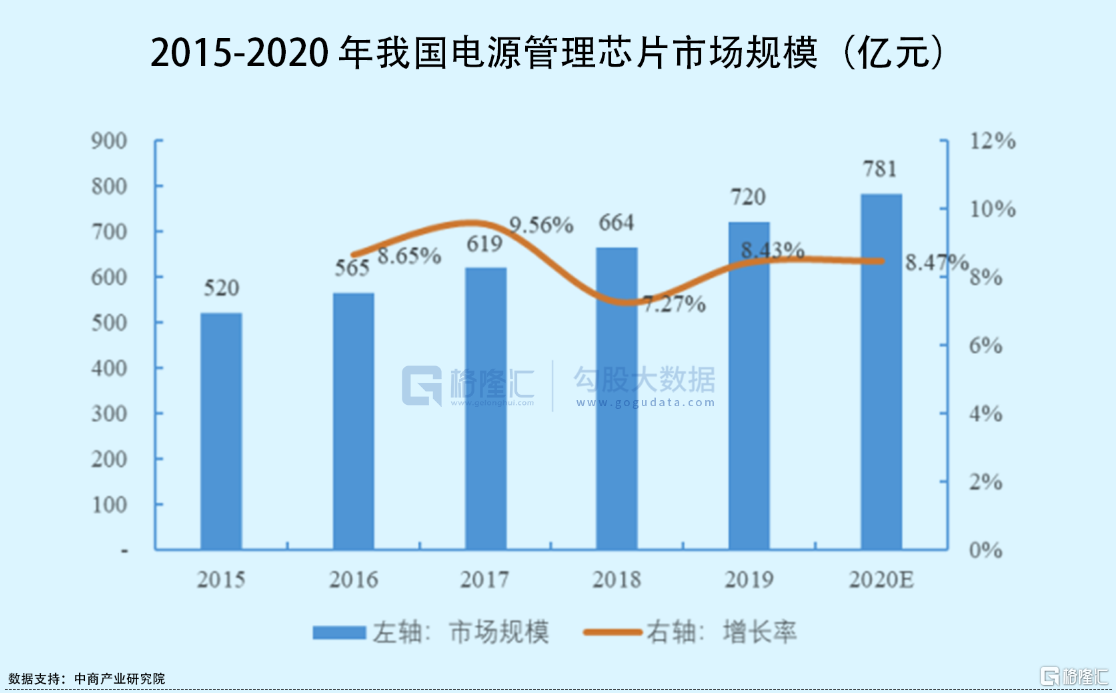

近年来,随着中美贸易摩擦加剧,芯片行业的国产替代趋势迫在眉睫,这也为国产企业带来了发展机会。2015-2020年,中国电源管理芯片市场规模持续增长,由520亿元增长至781亿元,年复合增长率达8.48%。国内IC设计企业也在2020年突破2000家,达到2218家,2019年仅1780家。

受益于此,英集芯相关芯片产品的销量逐年增长,电源管理芯片销量由2018年的2.79亿颗增长至2019年的3.99亿颗,2020年则受疫情影响略有下滑至3.28亿颗;快充协议芯片的销量则由2018年的6007.71万颗持续上升至2020年的1.77亿颗。报吿期内,公司芯片销售数量达到17.28亿颗。

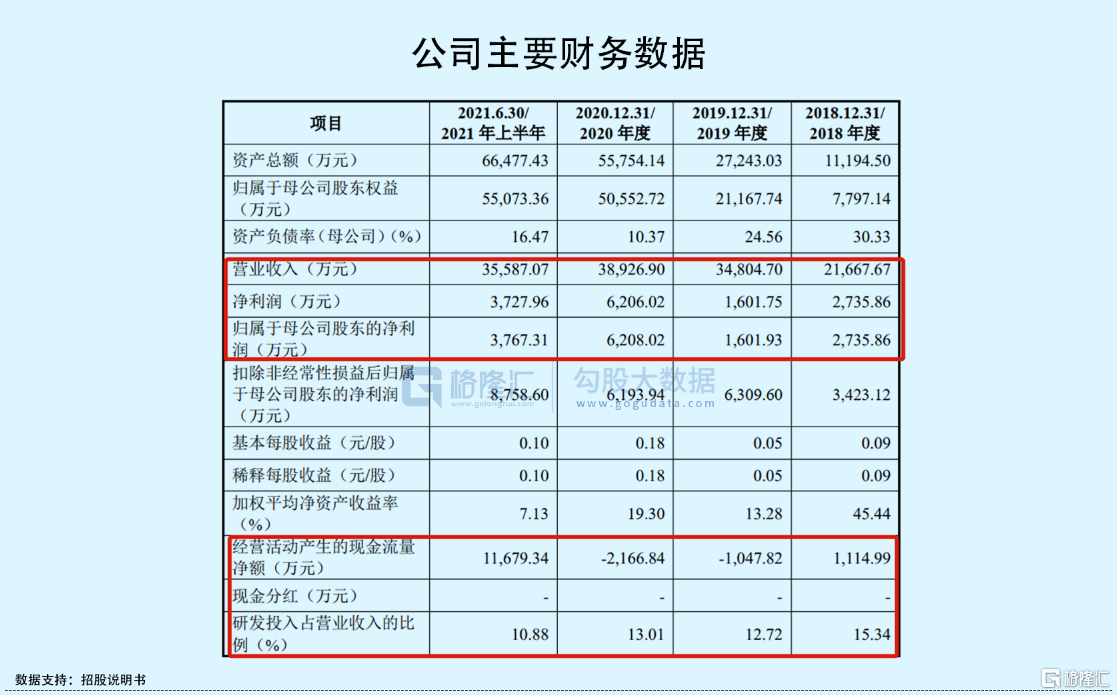

这也使得英集芯收入规模在报吿期内持续增长,实现收入由2.17亿元增长至3.89亿元,2021年上半年达到3.56亿元。不过,期间内公司净利润和毛利率并未随着收入扩大而持续增长,归母净利润分别为2735.86万元、1601.93万元、6208.02万元、3767.31万元,呈现波动态势;而毛利率连续2年持续下滑,由38.44%下降至35.47%。

此外,公司经营活动产生的现金流量净额亦呈现波动态势,且2019年-2020年连续2年为负。

事实上,英集芯所处的电源管理芯片产业的集中度较高,且多被海外巨头占据市场主要份额,包括TI、PI、Cypress、MPS等国际公司。由于电源管理芯片的技术要求较高,但在终端产品中价值较低,因此即便是国内下游企业在采购相关芯片的时候,往往选择具有优势地位的国际厂商。

而与此同时,国内已有圣邦股份、芯朋微、晶丰明源等相关公司抢先登陆资本市场并具有一定经营规模,在业务规模上高于英集芯。如此一来,英集芯在业务规模、产品技术上并没有明显的竞争优势,以至于公司部分芯片产品需要通过降低平均单价,采用高性价比的销售策略抢占市场份额,进而导致部分产品毛利率有所下降。

采购成本上涨风险

除此之外,不容忽视的是成本端上涨的风险。

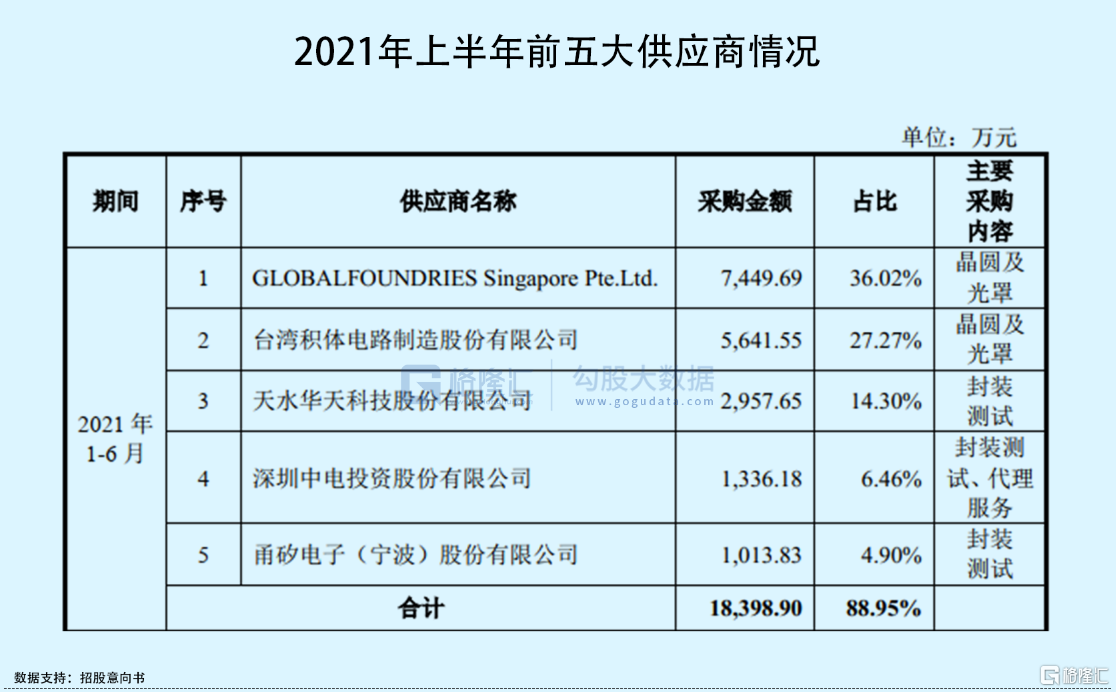

由于英集芯采用Fabless的经营模式,也就是只做芯片研发和销售,并将晶圆制造、封装、测试等生产环节主要由供应商完成。这也导致,公司产品生产依赖于供应商,易受到其产能、产品交付周期等影响。报吿期内,公司前五大供应商的采购占比处于90%左右的高位,且境外采购金额占比逐年上升,2020年达到73%。其中GLOBALFOUNDRIES Singapore Pte.Ltd的采购占比约40%。

且不说,贸易摩擦、出口管制政策、汇率波动等外部因素将影响其产品供应情况,当下疫情带来的芯片市场供需变化的影响深远,尤其在供给端,疫情导致全球物流受阻、部分厂商产能受限,行业内已经出现晶圆供货短缺的情况。供应商交付时间明显上升,加上原材料价格上涨等问题,IC设计厂商大多都面临晶圆制造及封测产能紧张的局面,导致其采购成本增加。

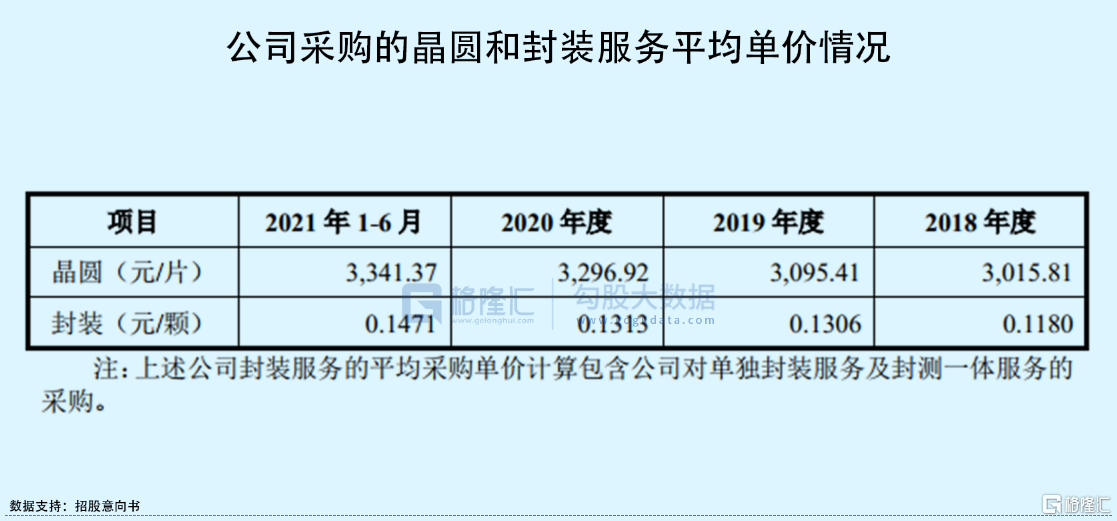

可以看到,2018年-2019年,英集芯采购的晶圆价格由3015.81元/片同比增长2.6%至3095.41元/片,而到了2020年,晶圆价格上升至3296.92元/片,涨幅提升到6.5%,2021年上半年涨价至3341.37元/片。同样,封装服务平均单价也由2018年的0.1180元/颗提升至2021年上半年的0.1471元/颗。

若未来晶圆、封测等上游厂商产能紧张的情况持续加剧,英集芯不仅存在产能受限的风险,还将面临采购成本进一步上涨的可能,进而影响其毛利率水平。

小结

尽管这几年半导体一直是一个热度不减的话题,资本助推、需求倒逼加上国产替代让相关企业尝到了一点甜头,但即便如此,国内厂商在相关领域的规模及技术实力仍与海外巨头差距甚远,如何冲破国外限制枷锁,始终还是个难题。

对于英集芯而言,公司虽凭借行业景气度实现业绩增长,但在市场地位、产能供应、成本管控等方面仍显不足,若其想要真正成长为国内龙头公司,还将面临更多挑战,IPO恐怕只是一个起点。

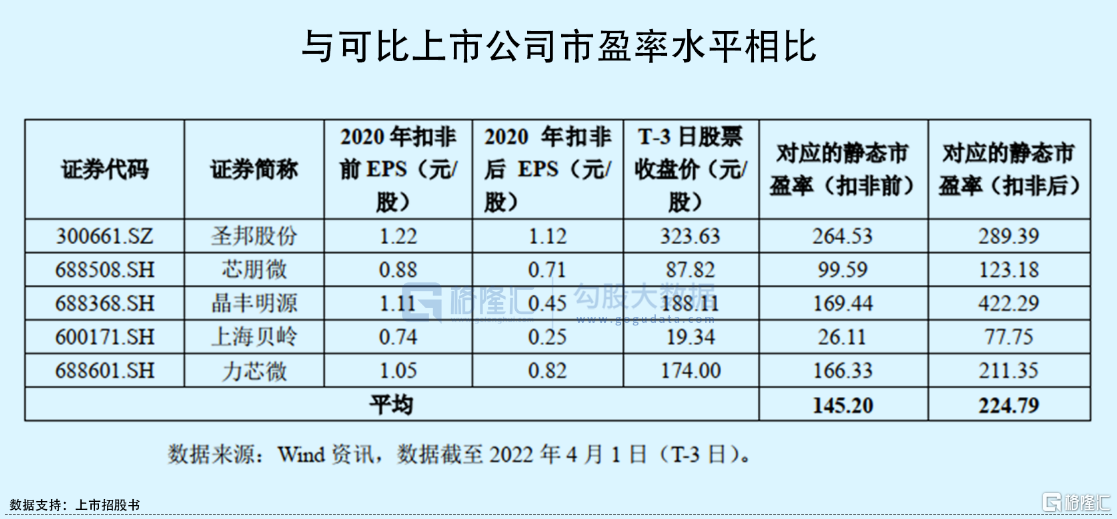

此次上市,英集芯市盈率在164.30倍,对比同行业可比公司来看,其实并不便宜。鉴于当前半导体行业走势疲软,公司上市之后可能也难有亮眼的表现。