本文來自:志明看金融,作者:廖志明、邵春雨

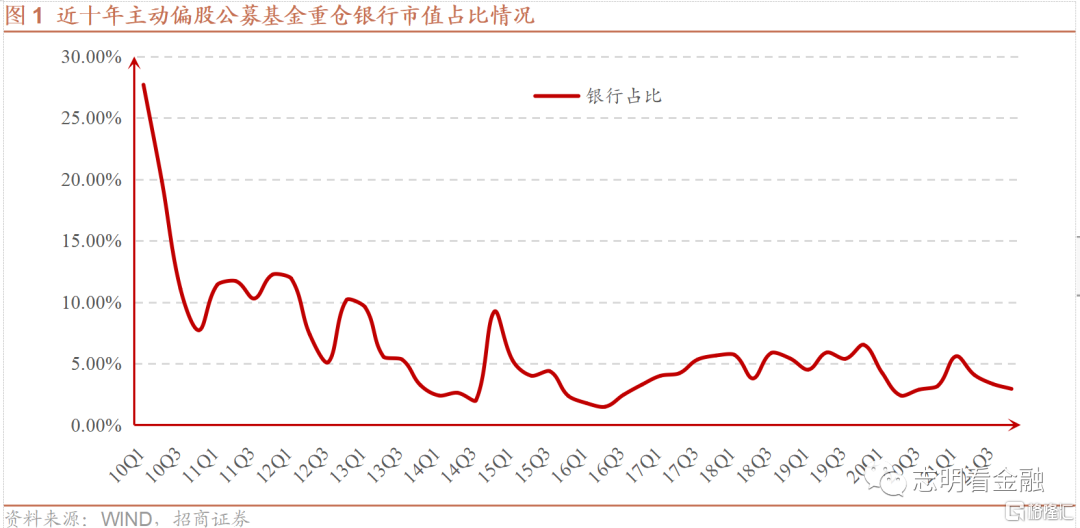

多數時期銀行業指數走勢與機構持倉比例呈較強的正相關性。本篇報吿根據歷年主動偏股公募基金的重倉持股數據進行統計分析,其中主動偏股公募基金主要包括普通股票型基金、偏股混合型基金、靈活配置型基金和平衡混合型基金。

1、21Q4機構重倉銀行板塊市值比例環比下降至2.94%

21Q4主動偏股公募基金重倉銀行板塊佔比為2.94%,環比下降了0.39個百分點。19年末公募重倉銀行板塊市值佔比曾達到6.52%的高位,20年前兩個季度持續下跌, 20Q3止跌啟升,21Q1回升至5.6%,21年後三個季度佔比持續下跌。21Q2、21Q3、21Q4重倉銀行板塊市值佔比下持續下行一方面反映21年下半年市場對經濟下行的預期,另一方面是主要由於個別房企流動性危機發酵,引發市場擔憂資產質量。

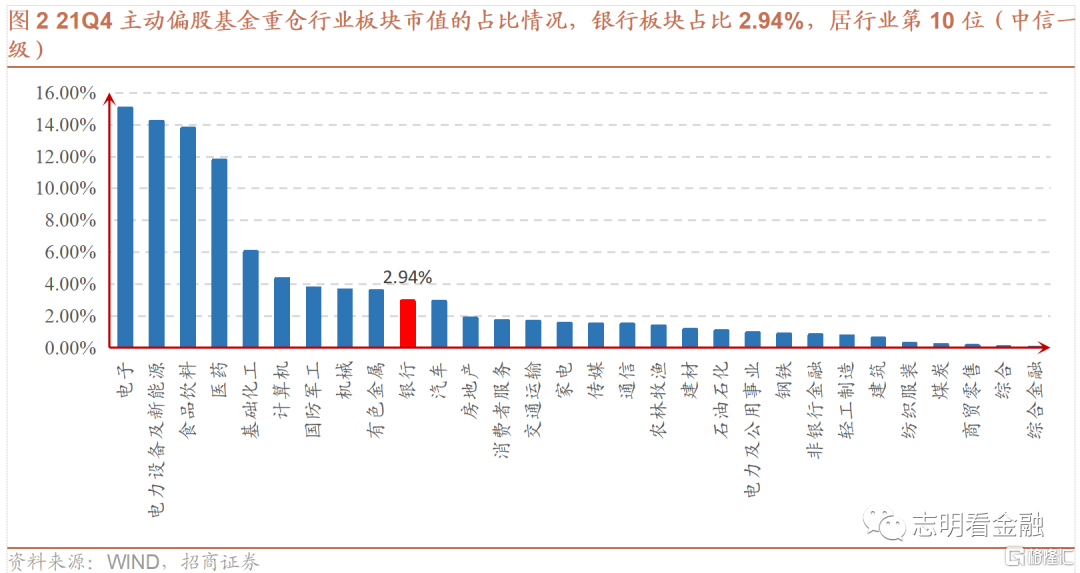

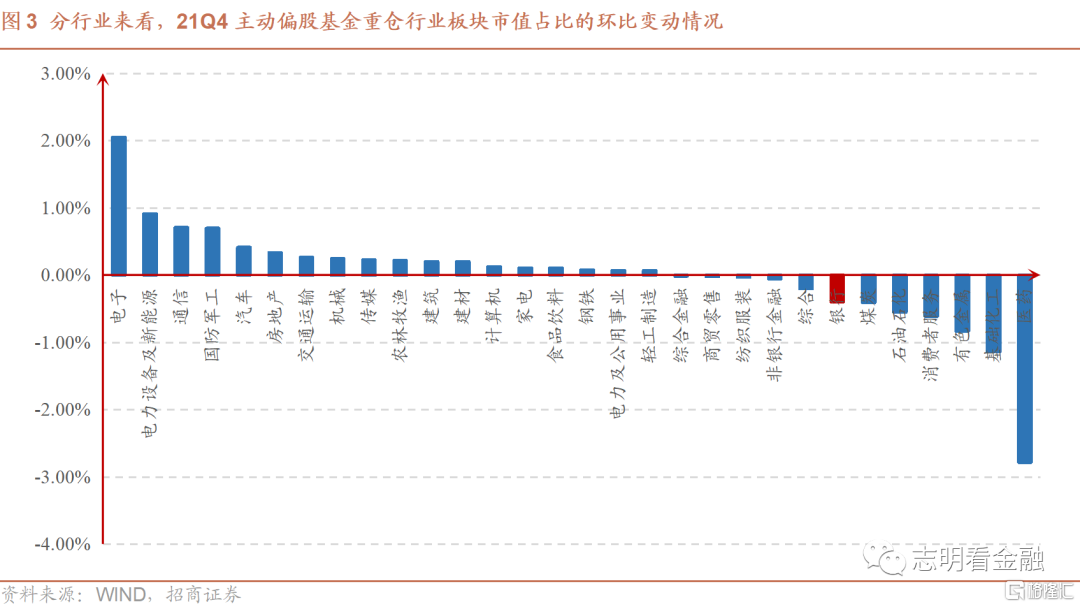

分行業來看,21Q4主動偏股公募基金重倉市值佔比前四名為電子、電力設備及新能源、食品飲料、醫藥。銀行板塊2.9%的佔比在中信一級行業中排名第10位,環比下降1名。

從行業佔比變動來看,21Q4基金重倉銀行市值佔比環比下降0.39個百分點,同樣佔比環比下降幅度較大的還有醫藥,醫藥下降2.78個百分點;提升幅度較大的是電子行業,電子行業環比提升2.05個百分點。

2、Q4機構明顯增配寧波銀行,持倉市值普遍下降

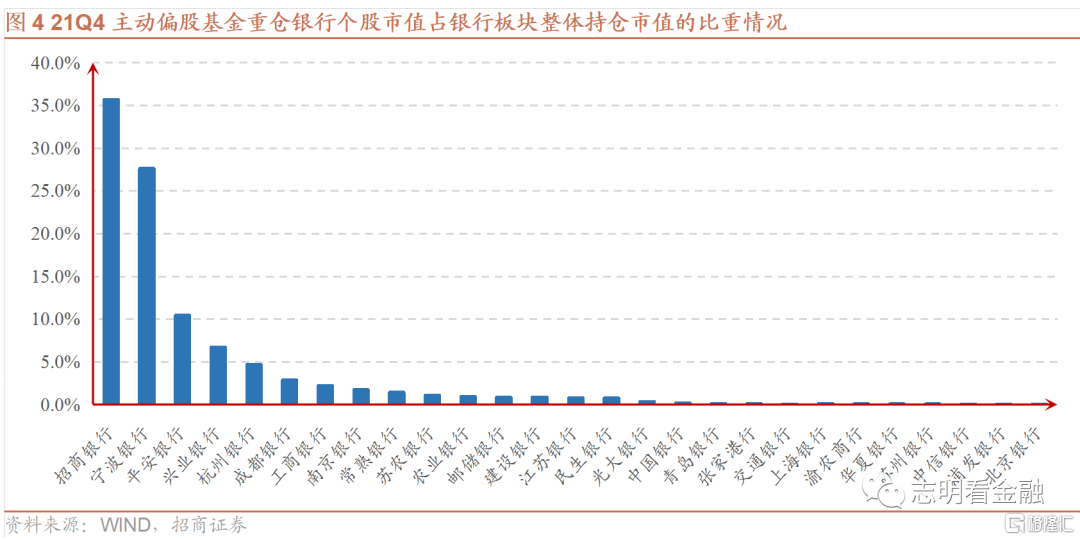

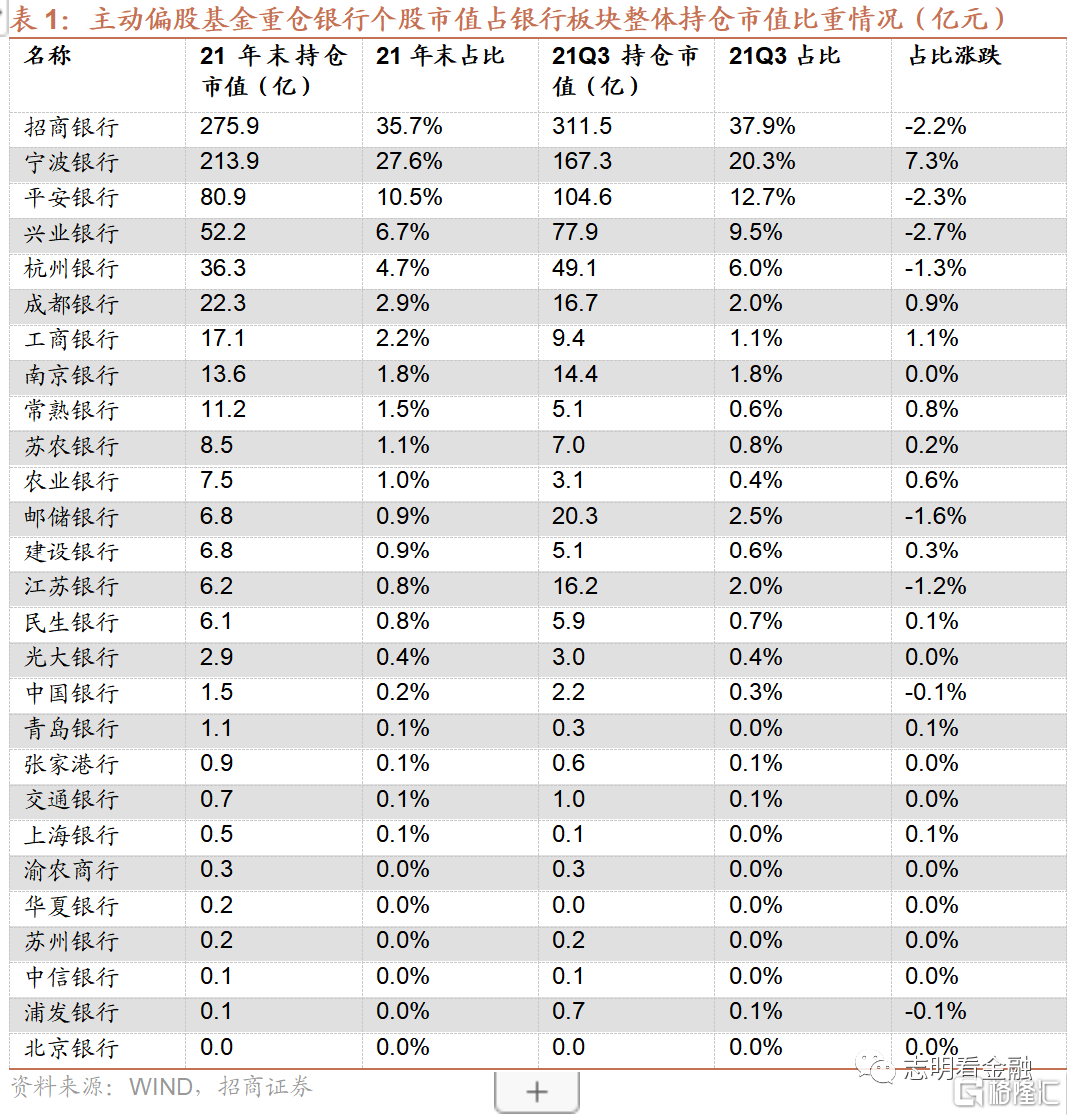

銀行重倉股集中度高。21Q4有27家銀行進入主動偏股基金重倉股榜單,與三季度末相比,銀行板塊內持倉市值佔比前5名不變,依次為招行、寧波、平安、興業、杭州,主要為業績持續向好的高ROE銀行。前5名佔板塊整體持倉市值比重合計為85.2%,其中招行、寧波和平安分別佔據35.7%、27.6%和10.5%。

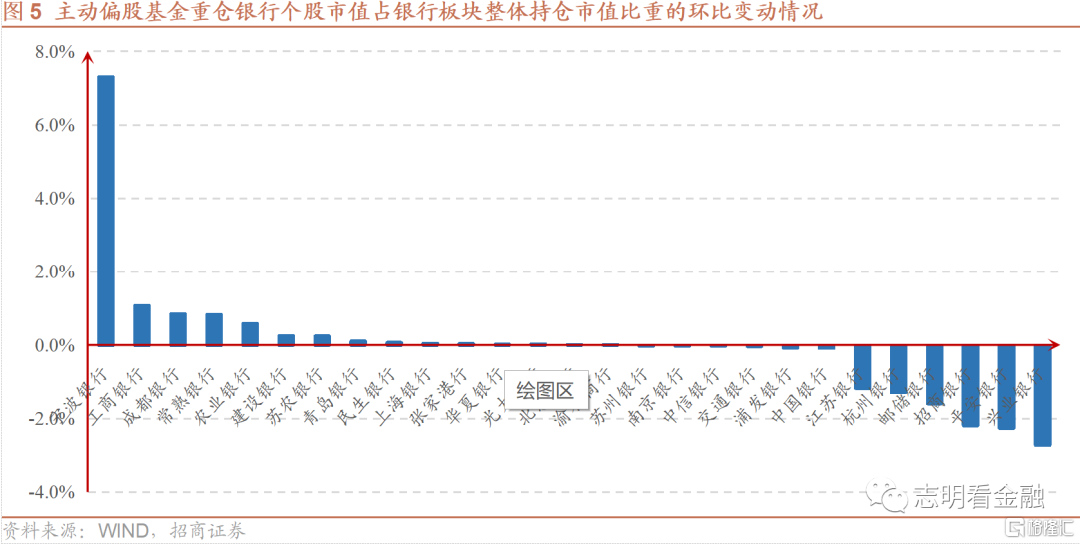

Q4機構增配寧波銀行,持倉市值普遍下降。從季度環比變化來看,21Q4板塊內持倉市值佔比提升較多的銀行為寧波銀行、工商銀行、成都銀行、常熟銀行、農業銀行,其中寧波銀行環比提升7.3個百分點,21年12月寧波銀行配股上市,配股對股價的影響到位,當前估值較低,機構增配。21Q4興業銀行、平安銀行、招商銀行持倉佔比下降明顯,分別環比下降2.7/2.3/2.2個百分點,和四季度股價回調有關。

主動偏股基金重倉銀行板塊市值環比減少5.9%,降速放緩。從持倉市值絕對值來看,21年3季度末主動偏股基金重倉銀行板塊市值總計為773.6億元,環比下降5.9%,降幅較Q3有所減緩(21Q3環比下降18.6%)。

3、投資建議

21Q4機構重倉股銀行佔比降至2.9%之低位,繼續積極看多

我們自12月中旬中央經濟會議重提逆週期調控以來,持續旗幟鮮明積極看多銀行。我們認為,2022年穩增長之下,社融增速有望小幅回升,宏觀利率環境類似2019年,連續兩年未漲的銀行板塊漲幅有望比肩2019年,或達20%。近期,業績快報大多靚麗,有望催化1月行情再進一步。

個股方面,我們主推估值較低、業績靚麗的優質銀行-江蘇、南京、常熟、興業及平安銀行等,看好估值相對較高的財富管理龍頭-寧波銀行等。

4、風險提示

金融讓利,信貸需求走弱,息差收窄;資產質量惡化等。