本文來自: 志明看金融,作者: 廖志明

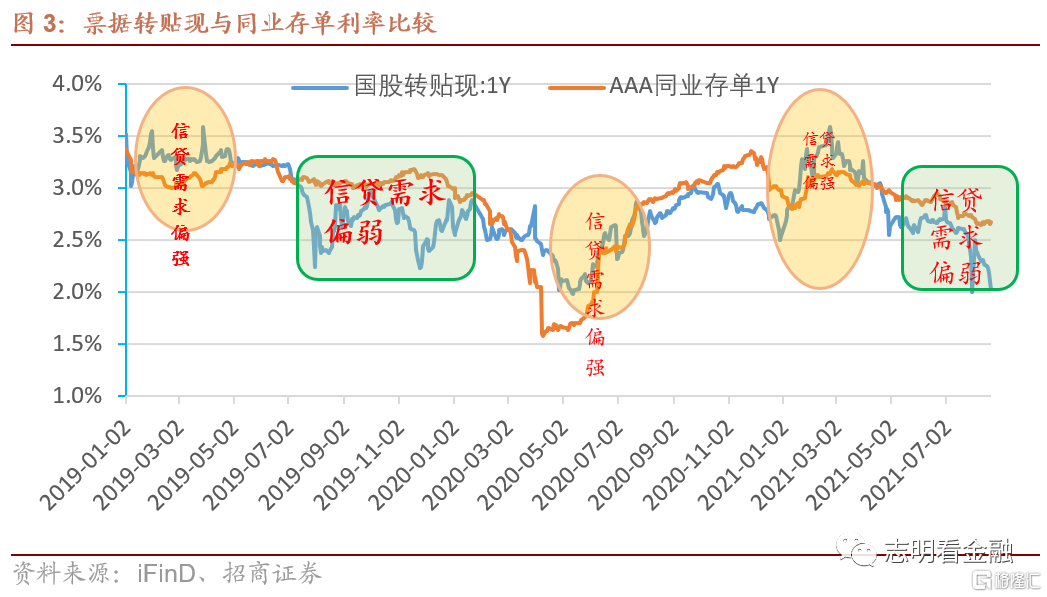

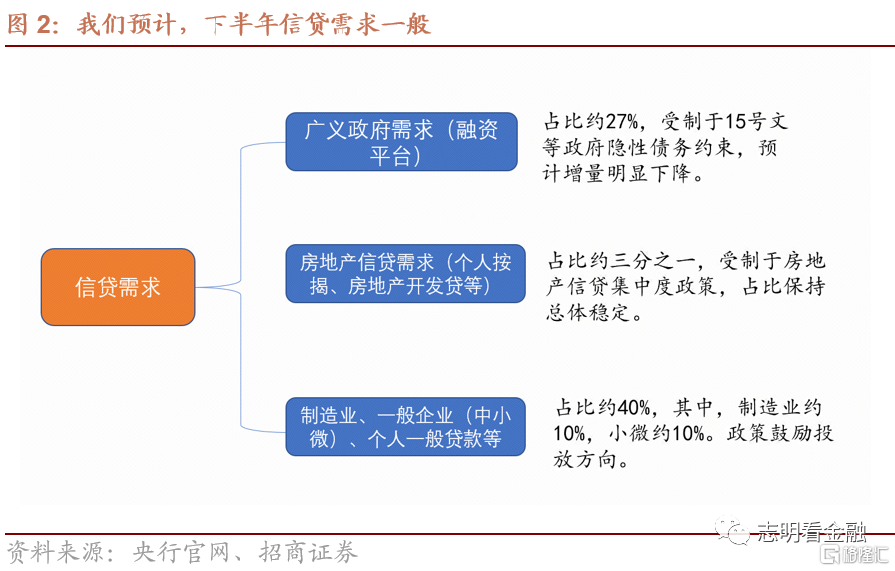

經濟進入下行期。7月經濟數據明顯回落,基建投資當月同比負增長,房地產投資增速回落明顯,出口增速下行。5月以來,信貸需求轉弱,房地產信貸集中度政策及融資平台融資明顯收緊之下,我們預計後續信貸需求持續偏弱。年初以來,社融增速已由上年末的13.4%大幅回落至7月末的10.7%,我們預計未來一年社融增速維持低位。融資平台融資收緊之下,雖有政府債券發行後置等影響,但預計基建投資增速難以改善。我們預計,未來一年國內經濟下行壓力加大。

經濟下行期銀行難有大行情,但或有相對收益。覆盤過去十年銀行股走勢,經濟下行期銀行股難有板塊性大行情,例外為2014年四季度,當時為經濟下行疊加利率下行且市場預期後續貨幣政策大幅寬鬆;其餘經濟下行期銀行板塊跑贏大盤的主要為相對收益。展望下半年,經濟下行壓力加大,國內貨幣政策偏寬鬆但難以大幅寬鬆,社融增速維持低位,類似2018年下半年,銀行板塊或有相對收益。

堅守優質銀行。零售銀行基本面受經濟下行影響較小。今年5月底-7月底期間,因經濟下行預期升温及機構資金“虹吸效應”等,銀行板塊估值明顯回落,優質銀行股價亦大幅回調。當前,優質銀行估值已從高位明顯回落,性價比較高。我們主推估值較低的優質銀行-平安銀行、興業銀行、江蘇銀行等。未來幾個月,銀行板塊相對收益或較明顯,有望跑贏大盤,體現一定的防禦價值。

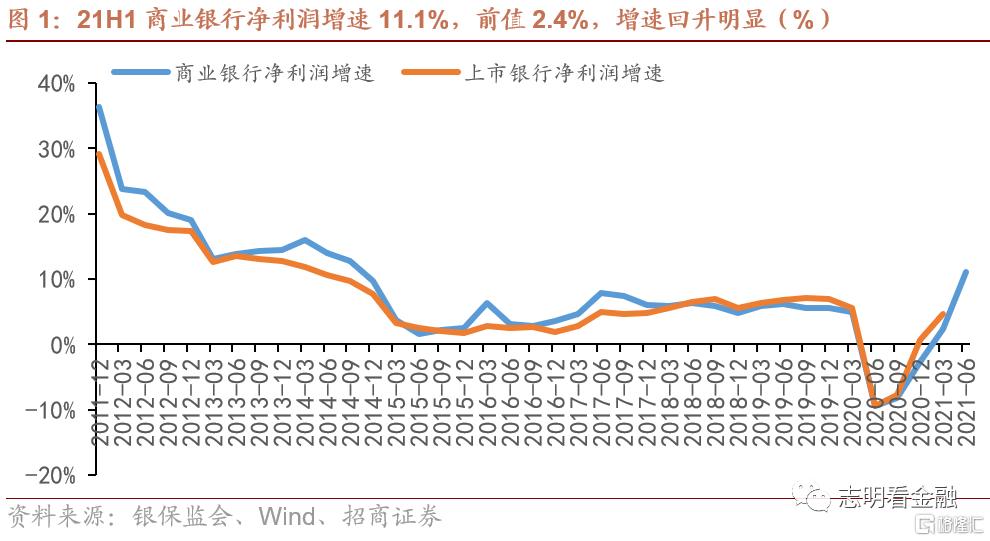

上半年業績較好。21H1商業銀行淨利潤1.1萬億元,同比增長11.1%,增速較21Q1提升8.8個百分點。主要原因為:一、由於20H1受疫情影響基數較低,20H1淨利潤同比下降9.4%;二、由於疫情得到有效控制,經濟持續恢復,資產質量好轉及息差降幅收窄。上市銀行整體淨利潤增速與商業銀行走勢一致,預計多數上市銀行1H21淨利潤增速較高。

一線龍頭為銀行板塊定價標杆。今年一季度,銀行板塊表現較好,銀行板塊的一線龍頭-招行、平安和寧波銀行估值不低,使得資金對業績靚麗的優質城商行-江蘇、蘇州、杭州等關注明顯上升,優質城商行股價崛起。隨着近兩個月,一線龍頭股價大幅回調,估值明顯回落,我們預計後續市場關注度將重回一線龍頭。相比其他銀行,一線龍頭-招行、平安和寧波銀行基本面受經濟下行影響較小。

風險提示:金融讓利及信貸需求走弱,息差收窄;經濟下行壓力加大,資產質量惡化等。