1

貴州茅台的信仰和神話,不是一朝一夕能夠破的。

今日早盤,茅台小幅低開後迅速拉高,一度上漲超0.5%。股價盤中觸及1427.9元高位,總市值為17936億元。

這可不簡單,意味着歷史上首次超越工商銀行(A+H),成為滬深兩市市值最高的公司,一改工行長期霸榜的格局。

(來源:Wind)

3月19日,茅台盤中見低960.1元,短短50個交易日股價突破1420元,累計漲幅超過40%。對於一家市值超萬億的巨頭,在如此之短的時間內,頻繁、持續創下歷史新高,聞所未聞,見所未見。

現在買一手茅台需要14萬+,小散們無奈又瞻仰這座A股的神像。自從2003年低點算起資金,茅台股價已經漲超400倍。什麼概念?你在17年前,斥資25萬元買入茅台,現在已經翻到了1個億。

不説那麼久遠。一位朋友從2015年下注茅台,即便在2018年深度回撤依舊卧倒不動。拿到現在,累計漲幅超過650%。對了,每年還有現金分紅哦!

一張截圖深深震撼了我:

(來源:交易軟件截圖)

長期價值投資,茅台給茅粉足夠優秀的回報率。但能配上這份榮譽的,只能是深刻理解茅台、並投資佛系的人。

2

看到這,你不禁要問:為何茅台50個交易日能夠暴漲40%?

3月下旬以來,A股市場主力扎堆配置消費、醫藥,追求所謂業績確定性。而茅台又是盈利能力、業績確定性最優的夢中情人,自然會有大量資金擁簇。

但別忘了,這是新冠疫情籠罩,經濟下行壓力加大的背景之下,機構抱團的結果。最近1個多月,優秀的消費、醫藥白馬紛紛暴漲。

比如,海天味業最近50個交易日暴漲超42%,階段低點同樣是3月19日,盤中見低76.16元。五糧液亦是如此,當日見低點98.63元,目前股價已經升至163元,累計漲幅超過47%。

(來源:Wind)

醫藥龍頭長春高新同樣在19日見階段低點434.5元,目前上漲至662元,累計漲幅42%。

看到沒,這跟主力資金的輪動、避險需求大致吻合。

3

茅台為何受到公募、私募、外資、保險資金、散户的喜歡甚至擁簇呢?

答案很簡單:茅台是中國少有的核心優質資產。

這裏有必要再提一提邏輯。茅台的商業模式很簡單,產酒賣酒。

茅台酒不是什麼地方都能生產出來的,只能在赤水河畔的茅台鎮。該鎮海拔高度約420~550m,四面環山,少風多雨,夏長冬短,年平均濕度在78%左右。形成了一個相對獨立的小氣候條件,長年的積累平衡,形成了與外界不同的微生物環境,因為少風而不與外界進行交換,形成了獨特的釀酒環境。

有了好酒,加之沉澱上百年的品牌,賣酒不是問題,並且還是長期供不應求的狀態。這奠定了長期盈利的堅實基礎。

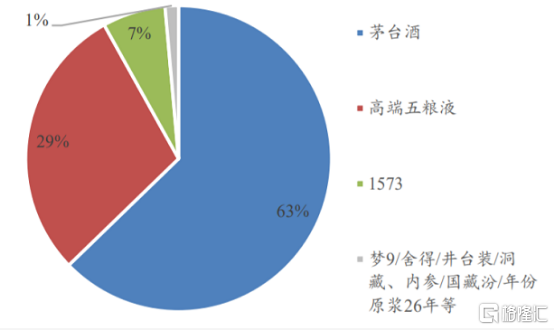

再看市場格局,茅台在高端白酒領域一家獨大,市佔率高達63%。而第二名的五糧液為29%,瀘州老窖旗下的1573為7%。

(來源:開源證券)

高端白酒,價高但成本一樣低,有足夠豐厚的盈利空間。這有點像蘋果,多年一直牢牢攫取了全球手機行業大部分利潤。茅台比蘋果商業模式更好,市場格局穩固,將長期保持業績增長。

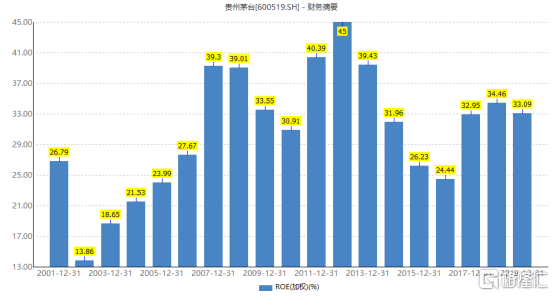

再看盈利能力,表現足夠優秀,這在A股鳳毛菱角。茅台毛利率長期維持在90%以上,淨利率依舊有50%以上。再看核心經營評估指標——ROE,長年在20%-30%以上,甚至還一度達到過45%。

(來源:Wind)

另外,沒有短期、長期借款,賬上擁有超過1100億現金(包括其他金融類流動性資產)。沒有應收賬款,有一點應收票據,但有很多的預收賬款和應付賬款。另外,存貨不但不貶值還升值,無需大筆研發費用,生產設備也無需經常更換。

這樣的商業模式、市場格局、財務表現,在A股哪裏去找?這也難怪,外資會扎堆買茅台,成為A股所有重倉股第一名。

(來源:Wind)

4

據Wind顯示,20多家酒企中,順鑫農業動態PE高達54倍、山西汾酒、酒鬼酒PE均超過45倍,而茅台位列第5位。

(來源:Wind)

品牌沒有超過茅台的,按理説估值不應該超過茅台。其次,品牌不如茅台,那麼就需要未來多年的業績增速超過茅台。

茅台雖然説增速區區只有10%,但確定性是很高的,而其它公司並不具備茅台的長期供不應求,如果要求這類酒企長期維持15%以上的高增速,其實並不可靠。

業績持續增長無非兩個維度,一個價,一個量。提價則需要受到茅台的壓制,但銷量提升到一定程度之後是維持不住的。所以,增速不能長期超越茅台,估值按理説要比茅台更低一些。

但現實中,山西汾酒、酒鬼酒、順鑫農業的估值倍數均比茅台要高,説明目前這些酒企股價經過持續大漲之後,估值出現了不同程度的泡沫。

回到茅台本身來看,PE-TTM處於估值區間上線,亦是最近10年高位區間。可見,當下的茅台並不便宜,可以説小有泡沫。

(來源:Wind)

2014年初,白酒行業危機之時,貴州茅台的估值僅僅不足9倍,2018年大盤恐慌之年跌落至22倍左右,現當下已經超過41倍。

如何理解茅台估值的持續上揚?

某社區創始人方三文曾分享過:股票有三性——確定性,成長性,持續性。這三性有先後關係,打分的話,確定性40%,成長性30%,持續性30%。確定性是基石,三者相輔相成,缺一不可。

茅台等高端白酒就是三個方面都沒有瑕疵的公司,所以市場給的估值一直都不會很低,當然也會有周期性但總體的估值都不會很低,最近由於預期很好,估值就上來了。

以我的理解,成長性是指業績增速,持續性業績增速的年限要長,確定性是指市場競爭地位和盈利能力。茅台就是三性都表現優秀的公司,估值就會很高。

當然,茅台估值走高,尤其是2019年快速反彈,跟央行貨幣放水有一定關聯。降準降息之後,中國10年期國債收益率快速走低。而它又是風險資產定價的錨。

(來源:英為才情)

現金流折現模型中,折現率是由於無風險收益率(10年期國債)和風險補償加合而來,如果前者降低,折現率將下降,整體現金流折現過來的估值就會上升。這亦是茅台估值上漲的一個客觀環境。

如果未來貨幣放水很厲害,利率持續下滑,那麼高端白酒的估值可能就低不下來。

5

在筆者前文--《貴州茅台險破1300,你看懂邏輯了嗎?》中有提及,今年茅台想要完成10%的業績增速,靠銷量基本是不行的,只有靠價。而提價又受制於多重因素,茅台更多的偏向於加大直銷渠道,從而變相提價來完成業績增長,但仍需幾個季度的觀察來確定銷售策略的調整。

2020年茅台營收增速目標為10%,但近來股價持續暴漲,表明市場對於茅台業績增速期望要遠遠樂觀於目標。

但實際表現怎樣,仍需確切的業績數據來佐證。在個人看來,今年茅台增速完成10%不成問題,但並不認為會超過很多。因為直接提價大概率會落空,其次加大直銷渠道可能會不及市場預期。

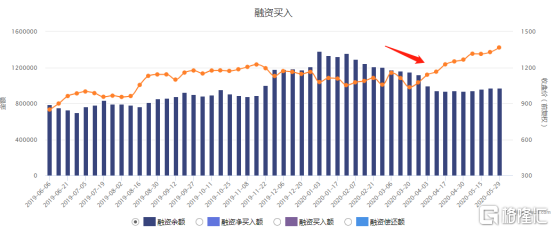

另外,從場內槓桿資金的角度看,今年1月3日茅台融資餘額一度達到138.24億,而5月29日僅為97.3億元,相當於仍有3成左右的槓桿資金並沒有殺回來。這與狂熱的股價表現並不一致。

(來源:Wind)

我還是那個觀點,擁有頭寸的投資者可以繼續持有,畢竟市場扎堆抱團不會那麼容易散開。但如果沒有頭寸,現在的價格並不太友好,即便後續再漲一些,收益率也不會太豐厚,但面臨回撤的風險較大。

俗話説,好公司也需要好價格。耐心等待,機會一定會給的。