作者 | 漢陽樹

4月29日,伊利發佈了2019年的年報,營收邁過了900億門檻,同比增長了13.97%,歸母淨利潤69億,同比增長7.67%。與此同時,伊利還發布了2020年一季度報告,營收205.44億,其實在九州閉户的情況下,依然做到了200億的營收,還是不錯的。

一季度主要是受疫情影響,這種影響是短期的,一次性的,從國內疫情的形勢來看,一季度應該是最差的時間點了,後面就逐步正常了。

所以主要還是來看2019年年報的情況。

2019年年報怎麼看?

2019年伊利的營收達到900.09億,比第二的蒙牛高出足足110億元,實際差距還要更大一些。蒙牛2019年營收達到790.3億,初一看,數據不錯。但是蒙牛2019年營收的最大功臣就是已經被蒙牛出售的君樂寶。據相關的信息報道,2018年君樂寶營收達130億,2019年增長了25%,也即達162.5億。

如果按照2019年11月20日完成君樂寶股權交割計算,君樂寶前10個月收入約為135億,刨除這筆收入後,蒙牛2019年營收就只有655.3億元,比伊利差了245億元。

然後看增速,伊利2019年增長了14%,這個增速有些人看來或許不以為然,但是,你要考慮,規模已經達到數百億的程度,10%的增長就意味着幾十億的營收增加,這是非常厲害的。

而且我們看另一個數據,行業增長情況。根據Euro monitor的數據,2019年中國乳製品行業規模增速是5.5%。行業增速只有5.5%,行業絕對的龍頭伊利增速卻有14%,這背後勾勒的故事是行業集中度的提升,而且是迅速地在向龍頭集中。

分產品來看,液體乳實現737.6億營收,同比增長12.31%,毛利率35.2%,在2019年原奶價格上升的背景下,繼續保持穩定。

奶粉及奶製品的收入比較喜人,邁過了100億的門檻,同比增長了25%。奶粉對蒙牛來説,是説不出的痛,2014年拉着達能一起以3.5元每股的價格收購了雅士利,現在雅士利不到5毛。但奶粉業務在伊利這邊一直髮展不錯,也是伊利拉開與蒙牛差距的因素之一。

冷飲產品56個億,同比增長了12.7%,這塊停滯了幾年,最近三年表現不錯。

伊利的產品線非常豐富,不過,營收貢獻上,還是要看重點產品,伊利的重點產品增長都不錯, “金典”、“安慕希”、“暢輕”、“金領冠”、“巧樂茲”、“暢意100%”等產品的銷售收入同比增長都超過了22.3%,這也顯示公司的產品力強勁。

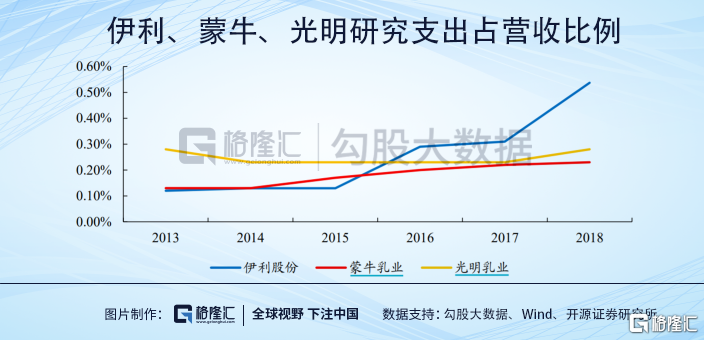

伊利在研發費用上並不吝嗇。2015年以來,公司的研發費用佔營收的比例不斷提升,2016年之後已經遠遠甩開蒙牛、光明這些同行了,2019年公司的研發費用達到了4.95億。

持續的研發投入是公司產品升級和結構優化的基礎,如果不出新的話,產品的生命週期就很快結束了。像金典、安慕希兩個大單品體量都已經百億了,但依然保持生命力,就是因為公司不斷推出新品、新包裝,開拓新的口味和新的消費場景。

這些投入雖然短期化為費用,但為公司的長期助力。捨得花錢投入研發,可以看出公司的思考比較長期主義,這對投資者來説是幸事。

所以,整體來講,這份年報是不錯的,它不如那些新興行業,像半導體等動不動100%的爆發性增長,但卻有着屬於消費大白馬的穩健性和確定性。

未來的成長來自哪?

一家公司的未來,既要看歷史的進程,也要看自身的努力。

歷史的進程,也就是所處的賽道。上面提到,2019年伊利增長了14%,而行業只增長了5.5%,這背後勾勒的故事就是行業集中度提升。所以,對於乳製品行業的玩家來説,一個成長來源就是搶奪市場份額。

但是,中國也已經發展幾十年了,走到今天,傳統領域裏的玩家已經不是百廢待興的那個時候,大家都是白手起家。今天,龍頭們有資金優勢,有品牌優勢,有渠道優勢,更重要的是,在以上優勢的加持下,龍頭們更能擁有人才優勢(這些就是自身的努力)。所以,搶市場份額早已不是公平的遊戲。

就以品牌力來説,經過許多年的品牌形象的塑造,伊利已經成功地佔領了消費者的心智,生產乳製品的技術也許不難得,但是,你要再打造這樣一個品牌,那花費的精力、時間和金錢,是指數級別的,直接來説,就是不可能。這是一個相當深的護城河。

然後渠道力上面來説,在這個物質過剩、消費流量見頂的年代,酒香也怕巷子深,渠道決定着你與消費者的接觸面有多大,你的產品能不能更快抵達更的消費者,是成敗的關鍵。今天大家都説渠道下沉,都説全渠道,但真正做得好的沒有幾家,伊利就是這些為數不多的幾家。

除了傳統渠道,伊利在新渠道上也發展得不錯。2019年,公司的電商業務增長了49%,母嬰渠道增長了27.1%,在便利店渠道上,伊利常温液態奶業務的零售額佔市場份額較2018年提升了4.2個百分點。

傳統領域,不會出現科技的逆襲,在品牌力和渠道力的加持下,再配合產品力,市場份額向龍頭集中是大勢所趨。

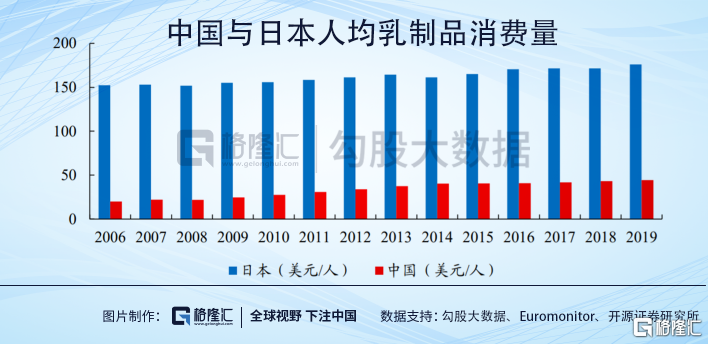

另外,乳製品行業目前還不完全是一個你死我活的存量競爭,行業的天花板還很高。中國的人均乳製品消費量2006年只有10千克/人,2019年已經達到了22千克/人。但是,我國的人均消費量與飲食習慣相近的日本差距仍然較大,2019年日本的人均消費量達40千克/人。

這裏面主要的原因是中國的經濟發展不平衡,一二線城市人均收入較高,乳制呂的人均消費量接近發達國家,但三四線,尤其是農村,還相當低。農村居民人均乳製品的消費量僅7千克。這就是未來行業的提升空間,推動提升的因素一來自農村居民收入的改善,二來自物流的發達,這得益於我國基建建設的不斷完善。

這種行業的紅利,在中國經濟的下半場,只會由龍頭來享受。

估值

當前伊利的市值是1777億人民幣,PE是25.3倍,蒙牛只有1086億港幣(按0.91匯率折算,為988億人民幣),PE是23.7倍。

初一看,900億營收的伊利,市值幾乎是790億營收的蒙牛的兩倍,是不是A股投資者給的估值太高了?

許多人有一個看法,就是港股出了名的吝嗇,給企業的估值普遍不高。但這其實真的是一個誤解,港股也許是吝嗇,但它對消費大白馬從來沒有吝嗇過的,不僅不吝嗇,而且貴得驚人。試舉幾個例子,華潤啤酒80倍,百威亞太40倍,維他奶40倍,頤海國際80倍。

所以蒙牛市值幾乎只有伊利的一半,絕非港股投資者吝嗇。

如果我們仔細瞧一下,會發現蒙牛2019年的利潤裏是有些水分的,2019年蒙牛的税前利潤是56.05億人民幣,但這個裏面包含了33.32億出售君樂寶的非經常性收益,去掉這個收益,蒙牛實際税前利潤只有22.73億。

刨除這個非經常性收益,可以看出,港股投資者給蒙牛的估值(用PE算)其實還貴些。伊利的市值近乎蒙牛的兩倍,一點也不誇張。

蒙牛未來面臨兩個問題,一個是沒了君樂寶後,低温酸奶業務和奶粉業務的未來增長怎麼辦?要知道,2015年-2019年,君樂寶佔蒙牛的業績分別為6.56%、7.59%、8.6%和13.8%,比重持續上升反映了君樂寶對蒙牛的重要性。二是資產減值問題,這幾年,因為奶粉業務的不振,蒙牛一直在減值,像2019年又發生了商譽及無形資產減值25.59億。目前蒙牛賬上仍然有規模不小的商譽和無形資產,是否繼續減值未可知。

相比之下,伊利各條線一直都發展不錯,沒有短板,而持續的研發投入助力產品升級和結構優化,未來的增長路徑要更清晰些。

所以,看下來,25倍的大白馬伊利並不算貴。