作者:遊家訓團隊

來源:電新產業研究

◾公司發佈三季報:前三季度公司收入、歸上淨利、扣非歸上淨利分別為247、15.9、14.3億元,同比分別增長39%、下降34%、下降38%,業績同比下降可能主要系公司集中交付整機低價訂單。風電搶裝已經啟動,風機整機的盈利能力拐點正在出現,預計四季度公司製造板塊盈利狀況將快速回升,迎來放量、提價的雙擊,若原材料價格能有所下降,盈利彈性會更高一些。維持“強烈推薦-A”評級,維持15.5-16.5元目標價。

摘要

1.業績下滑可能主要系集中交低價訂單:前三季度公司收入、歸上淨利、扣非歸上淨利分別為247、15.9、14.3億元,同比分別增長39%、下降34%、下降38%。其中Q3收入、歸上淨利、扣非歸上淨利分別為90、4.1、4.1億元,同比分別增長33%、下降54%、下降53%。公司前三季度業績同比下降的主要原因,可能是公司最近幾個季度集中交付低價風機訂單。

2.搶裝進行時,供需關係反轉:由於電價政策的調整,促動行業搶裝,目前絕大多數一二線風機廠商已無富餘產能,整機環節已轉變為賣方市場。前三季度公司出貨量接近去年全年水平,但應收賬款+票據同比下降2.43%至196億元、預收款項+合同負債同比增長82.15%至90億元,可能主要是供需偏緊,公司對現有合同交付相關條款進行了協商。

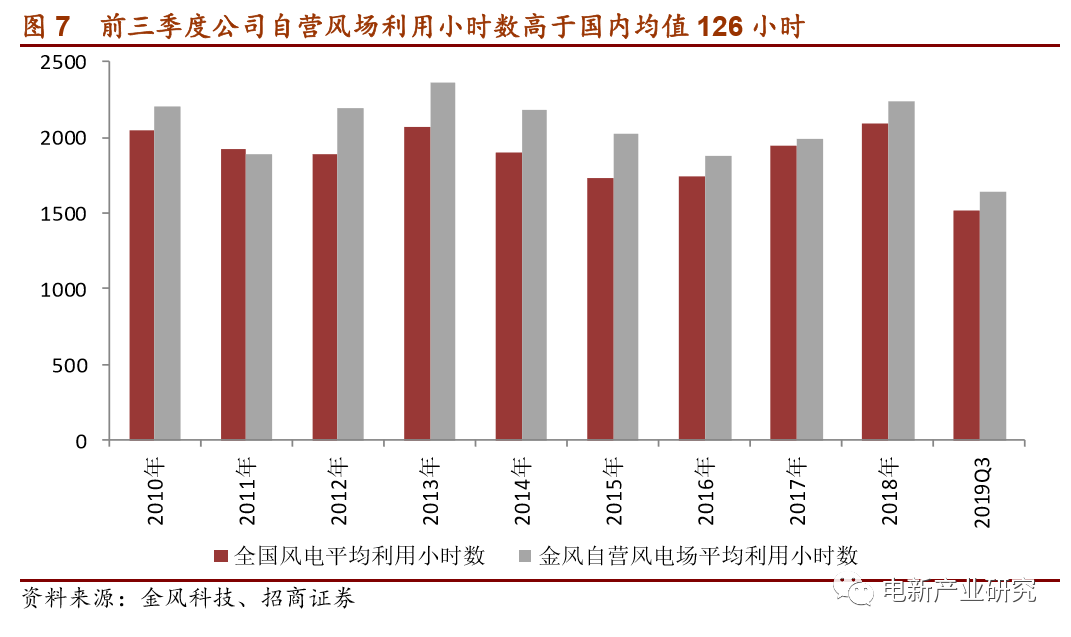

3.整機交付加速,盈利拐點已出現:前三季度國內招標量超過以往年份,單季度招標量為歷史高點,行業持續高景氣,公司在手訂單總量創歷史新高。上半年公司綜合毛利率為20.9%,第三季度毛利率19.1%,考慮到第三季度運營業務利用小時數同比下降5.74%且交易電量佔比同比提升11.81個百分點至34.81%,因此,我們分析,Q3毛利率較上半年僅下滑1.8個百分點,主要是整機業務毛利率較上半年已經有小幅回升。

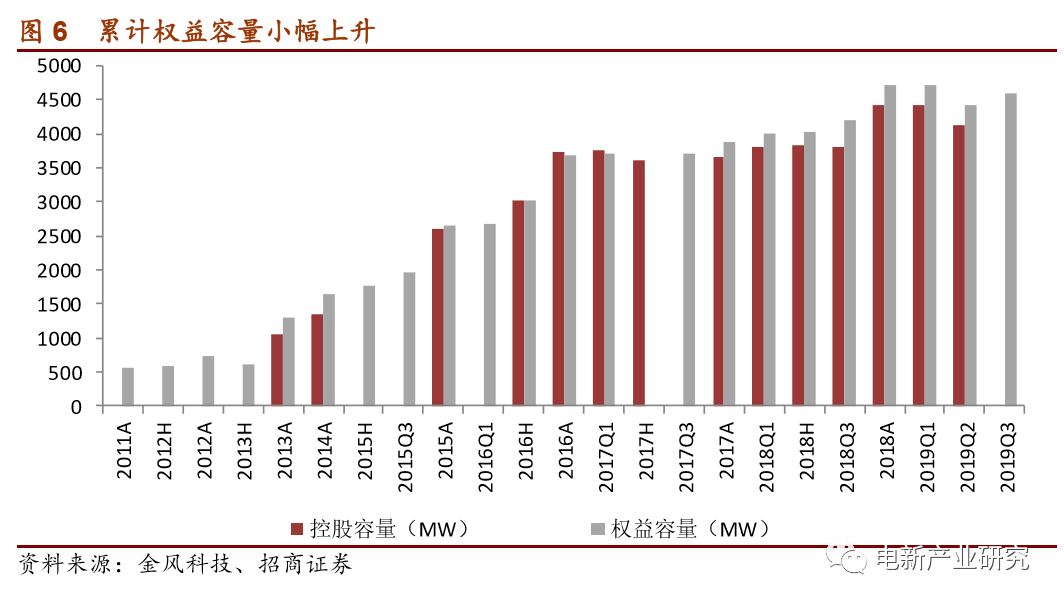

4.風電運營規模小幅增長:三季度公司新增權益併網裝機容量195MW,國內外權益在建容量分別為1.39GW、1.224GW,累計權益裝機容量4.6GW。隨着併網容量的增加,在消納持續改善的背景下,風場板塊將為公司貢獻持續穩健收益與現金流。公司的運營與開發板塊近幾年扣非收益率超過11%,進入良性發展階段。

5.投資建議。公司製造板塊2019上半年利潤率降低到2012年相當的低位,預計將快速回歸;運營與開發板塊有望保持一定增速。估值上,公司已走出低估值陷阱,維持“強烈推薦-A”評級,維持15.5-16.5元目標價。

風險提示:風電裝機需求低於預期,補貼款難以及時收回。

1.2019年三季報簡析

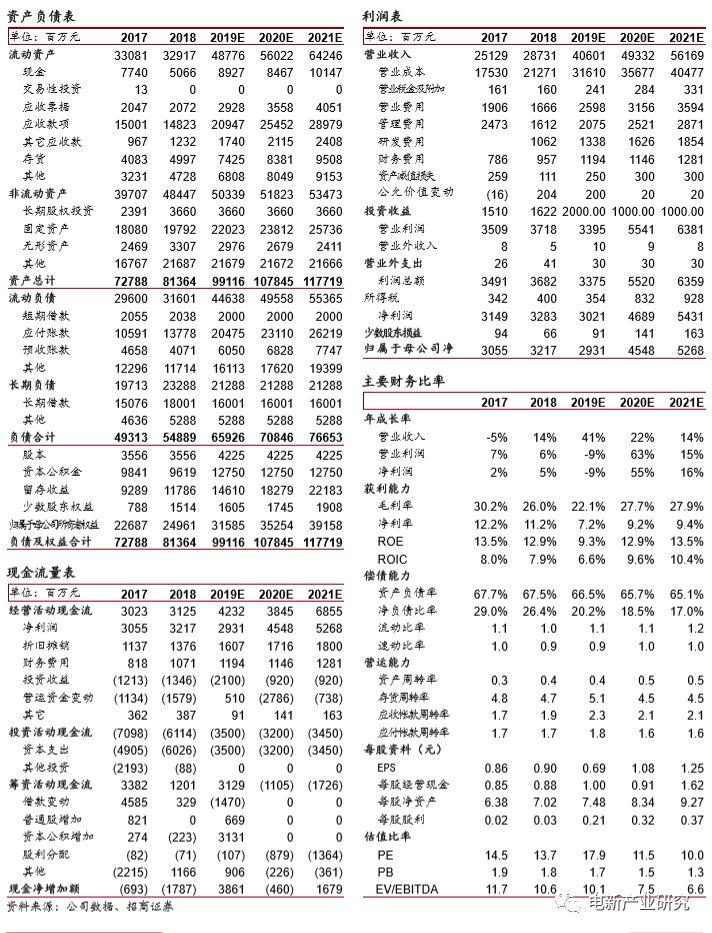

業績摘要。前三季度公司收入、歸上淨利、扣非歸上淨利分別為247、15.9、14.3億元,同比分別增長39%、下降34%、下降38%。

其中公司Q3收入、歸上淨利、扣非歸上淨利分別為90、4.1、4.1億元,同比分別增長33%、下降54%、下降53%。公司前三季度業績同比下降可能主要系集中交付整機低價訂單影響。

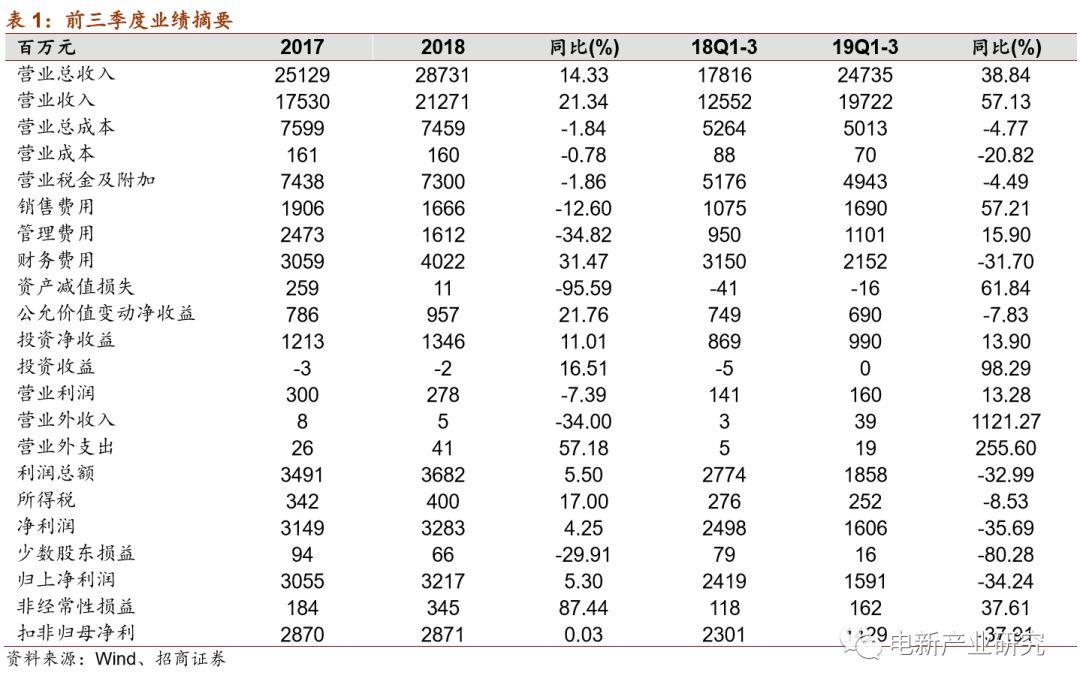

盈利能力分析。2019年上半年公司綜合毛利率為20.9%、第三季度毛利率19.1%,前三的季度綜合毛利率小幅下滑,考慮到運營業務第三季度利用小時與交易電量佔比的情況,估算公司Q3整機業務毛利率已經有小幅回升。2019年前三季度公司銷售、管理、財務費用率分別為6.83%、4.45%、2.79%,分別同比上升0.79、下降0.88、1.41個百分點。

前三季度公司銷售費用同比增速57.21%,系風機銷量增加,質保與運輸費相應增加。財務費率同比下降1.41個百分點,主要是因公司配股募集38億資金影響。

負債表相關款項驗證供需關係反轉。目前運營環節需求旺盛,絕大多數一二線廠商已無富餘產能。前三季度公司出貨量接近去年全年水平,前三季度公司應收賬款+票據同比下降2.43%至196億元,而預收款項+合同負債同比增長82.15%至90億元,主要是因供需偏緊,公司對現有合同交付相關條款進行了協商,回款加快。

前三季度公司預付款項同比增長46.82%至31億元,系需求放量對零部件採購增加。

2.業務拆分與展望

2.1 整機交付加速,毛利率拐點已經出現

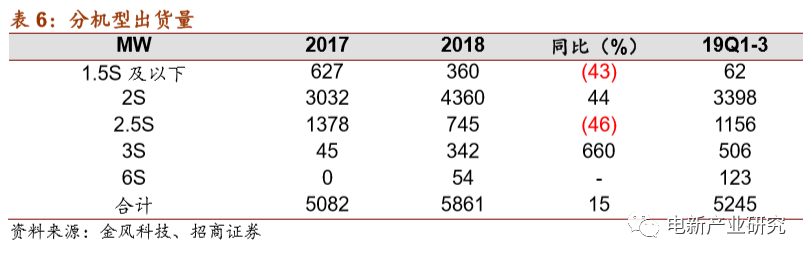

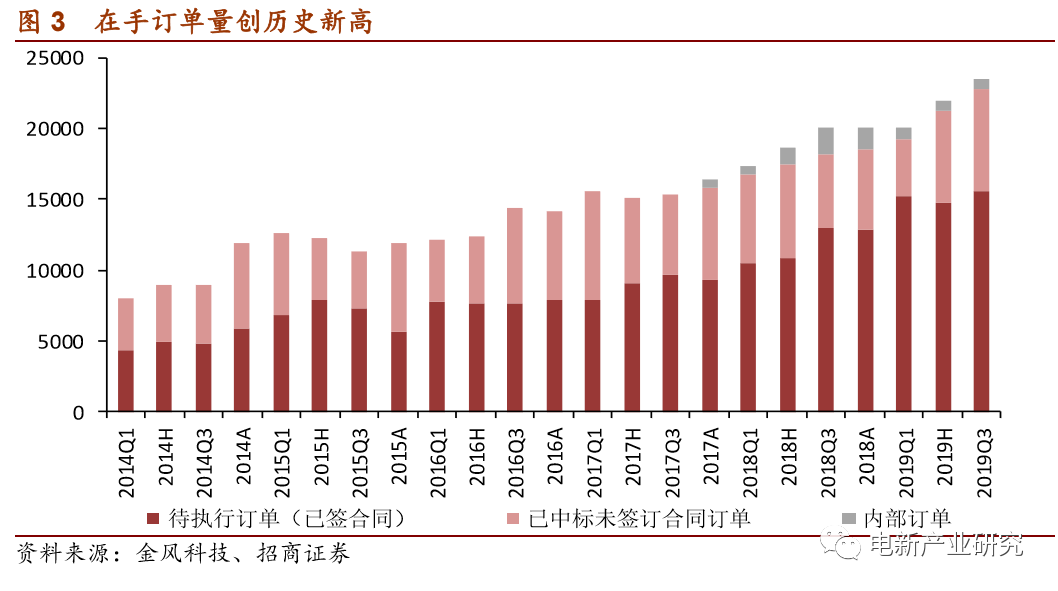

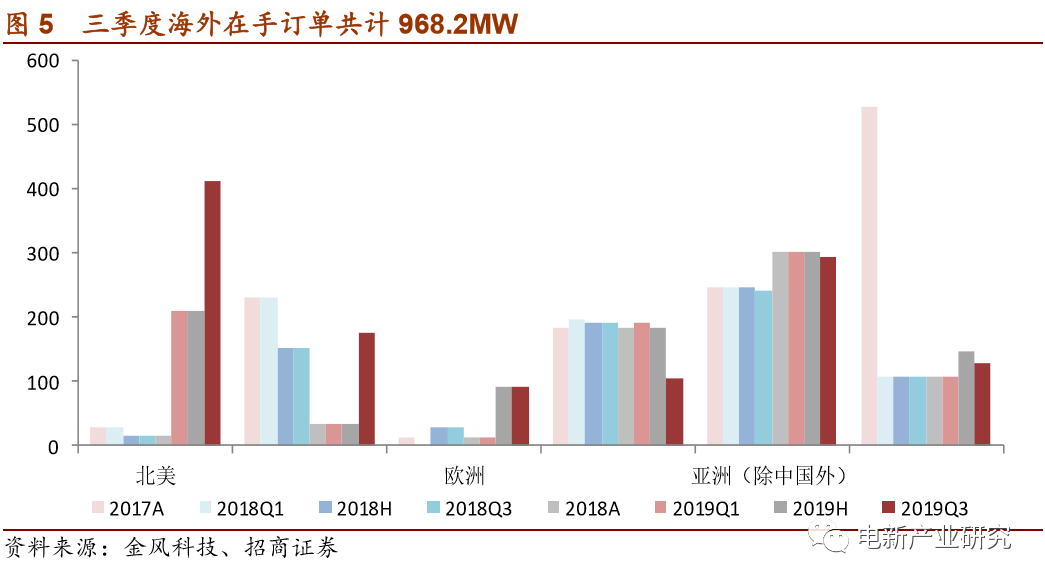

招標維持高位,在手訂單創新高。前三季度國內公開招標量49.9GW,同比增長108.5%,超過以往年份招標總量,其中第三季度招標17.6GW,單季度招標量為歷史高點,行業持續高景氣。目前公司在手訂單23.51GW,其中以前待執行訂單15.6GW,已中標未籤7.18GW,在手訂單總量創歷史新高。

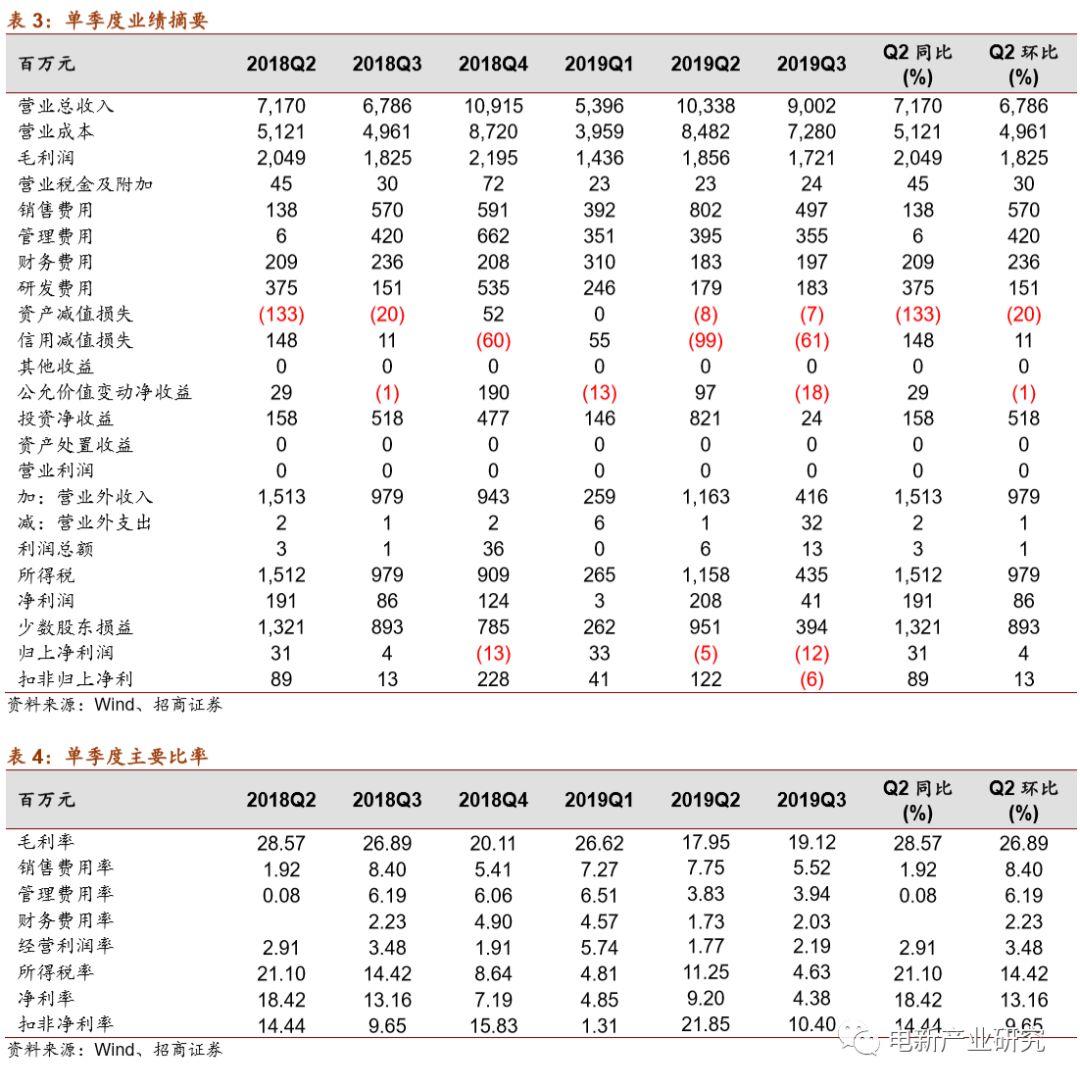

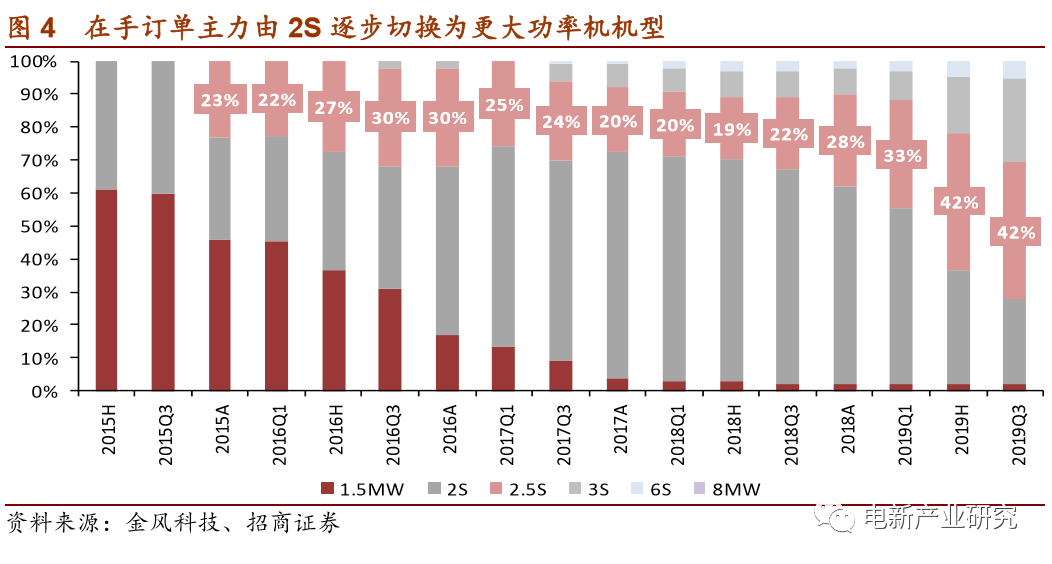

整機交付加速,大功率機型成本有望快速下降。2019年前三季度公司整機業務外銷容量5245MW,交付加速,接近2018年全年水平(5861MW),其中Q3外銷2054MW。分機型看,2S、2.5S、3S、6S銷售容量佔比分別為64.8%、22%、9.7%、2.4%,大功率機組銷售佔比提升,預計隨着銷量增加,2MW以上機組成本有望快速下降。

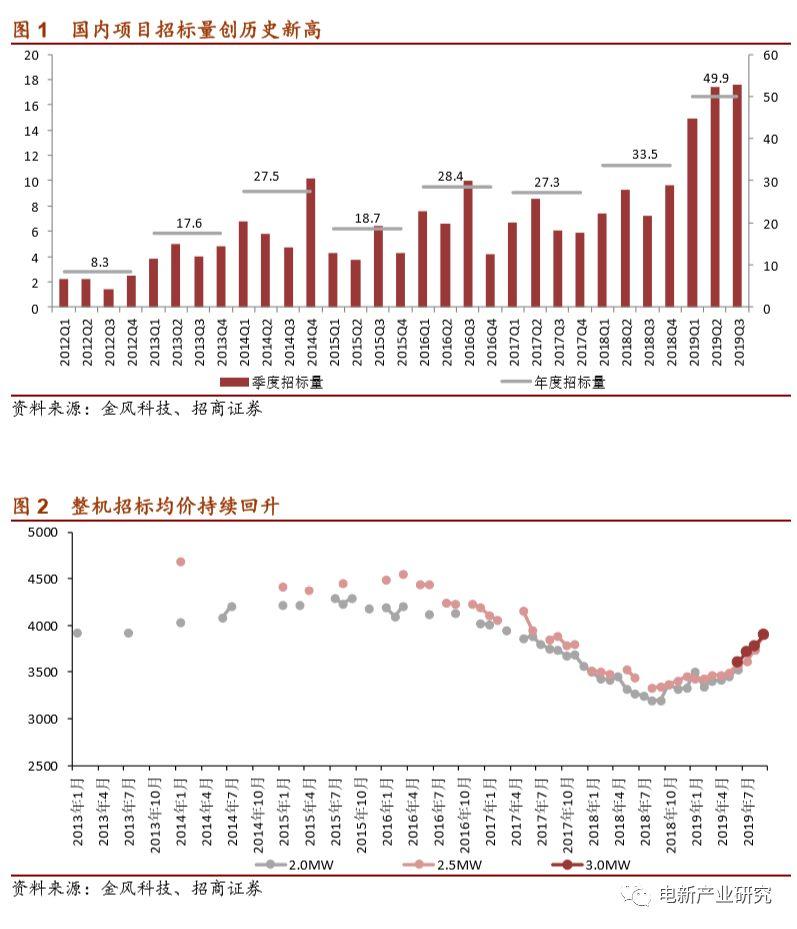

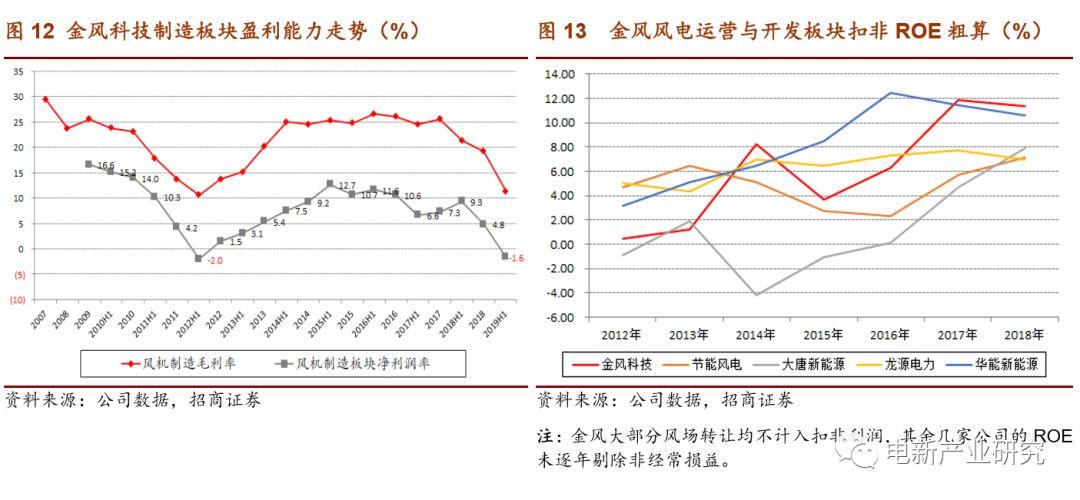

低價訂單交付基本結束,毛利率拐點已經出現。2018年9月主流機組招標均價降至3196元/Kw低點,目前2.5MW機組價格已回升至3898元/Kw。上半年公司綜合毛利率為20.9%,第三季度毛利率19.1%,考慮到第三季度運營業務利用小時數同比下降5.74%且交易電量佔比同比提升11.81個百分點至34.81%,運營業務Q3對綜合毛利率的貢獻可能要低於此前季度。我們判斷Q3毛利率較上半年僅下滑1.8個百分點,主要是因整機業務毛利率較上半年小幅回升。目前低價訂單基本交付結束,四季度公司整機業務會迎來放量、提價的雙擊,若原材料價格持續走低,其整機業務有望迎來放量、提價、降本的完美邏輯。

2.2 風電運營規模小幅增長

前三季度公司新增權益併網裝機容量195MW,累計權益裝機容量4596MW。目前公司尚有一定規模國內權益在建容量,其中國內權益在建容量1390MW,國際權益在建容量1224MW。前三季度公司合併報表口徑發電量為59.23億度,同比增長2%,參與直接電力交易量佔子公司天潤總髮電量的34.81%。

第三季度公司運營業務利用小時數下降,疊加交易電量佔比增加,預計運營業務對毛利率的貢獻要低於此前季度。隨着併網容量的增加,在消納持續改善的背景下,風場板塊將為公司貢獻持續穩健的現金流。

3.公司的經營拐點正在出現

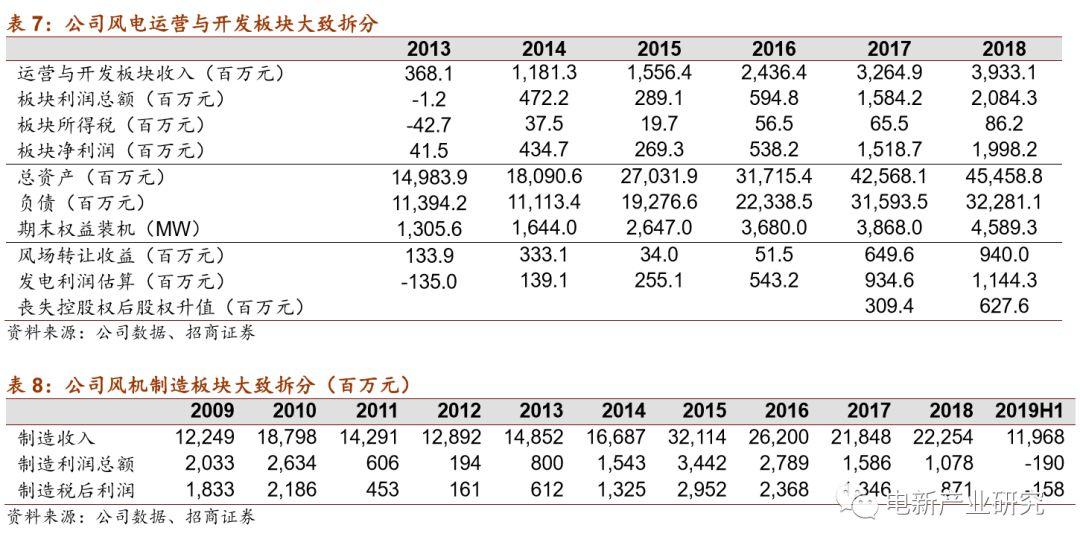

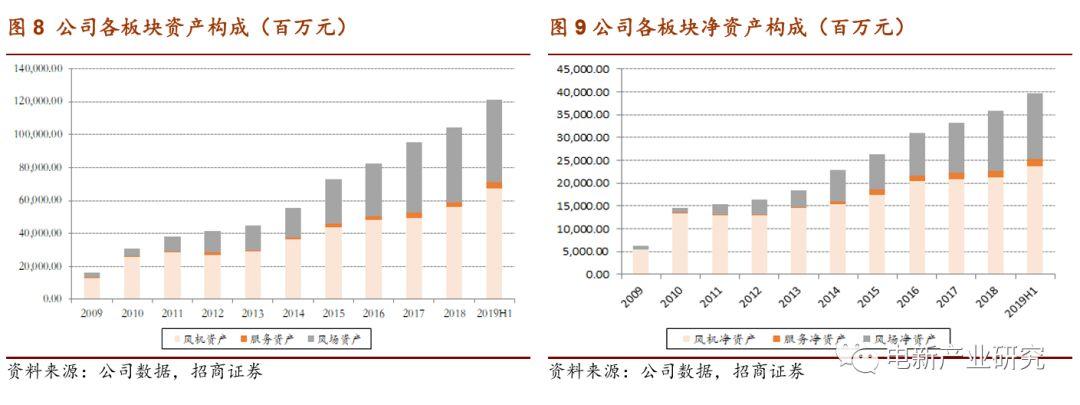

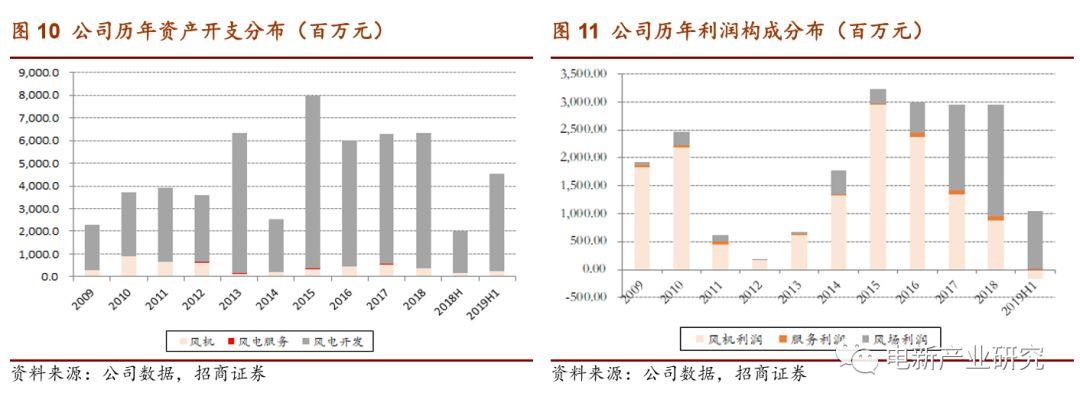

公司運營與項目開發板塊進入良性發展階段,有望保持一定增速。公司2009-2010年就開始加大運營板塊的資產投入,過去十年公司三分之二以上的資本開始都在風電運營與項目開發上。

2015年左右隨着大量在建項目投運,公司運營板塊回報率快速提升,近2年資產回報率超過11%,達到一線央企運營公司水平(央企未逐一剔除非經營性收益),預計在現有現金流滾動支撐下,運營與開發板塊有望實現中速甚至更高一些的增長。

製造板塊盈利將快速回歸。公司製造板塊呈現較強的週期特性,製造板塊2010年左右有一個大幅擴張過程,在2015年前後也有一定幅度擴張,過去公司製造板塊的波動主要是盈利能力的波動:在2012年見底時,2012H1板塊淨利潤率-2%,之後在近三年的時間,淨利率從-2%恢復到8-10%附近。當前,公司製造板塊淨利率降低到-1.6%,這是與上一輪相當的水平,長期看一定會迴歸,考慮到2019年搶裝已經啟動,預計後續盈利能力可能快速反彈。

4.結論與投資建議

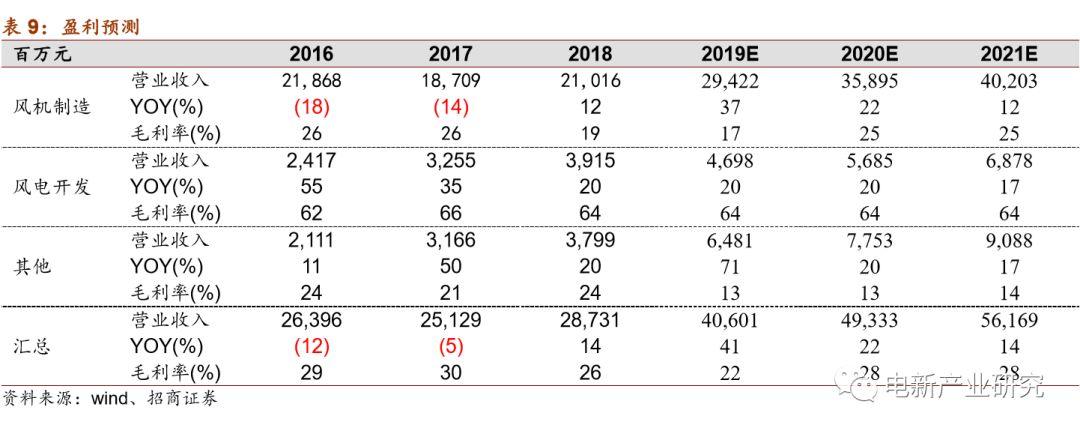

公司整機業務毛利率拐點已經出現,此後逐步交付價格上升期的訂單,盈利能力會快速回升。四季度公司將迎來放量、提價的雙擊,若原材料價格持續走低,其整機業務盈利彈性還會更大一些。

公司運營板塊的扣非淨資產回報率,近兩年已經達到11%以上,進入良性發展階段,並可能保持一定增長。

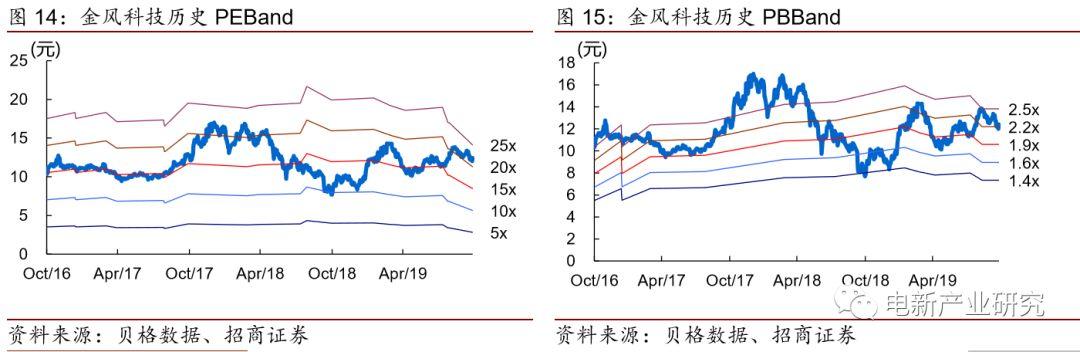

估值方面,公司走出來2015年以來典型的低估值陷阱。

綜上,基於2021年及之後的經營預期,維持15.5-16.5元目標價,維持“強烈推薦-A”評級。

5. 風險提示

1)風電裝機需求低於預期。中美貿易摩擦背景下全球經濟增長放緩,導致電力需求下滑,影響風力裝機需求。國內新能源政策也有可能出現變化,導致需求不及預期。

2)風電補貼款難以及時收回。風電補貼審批核發流程較長,如果補貼款長拖欠時間較長,會影響企業現金流。

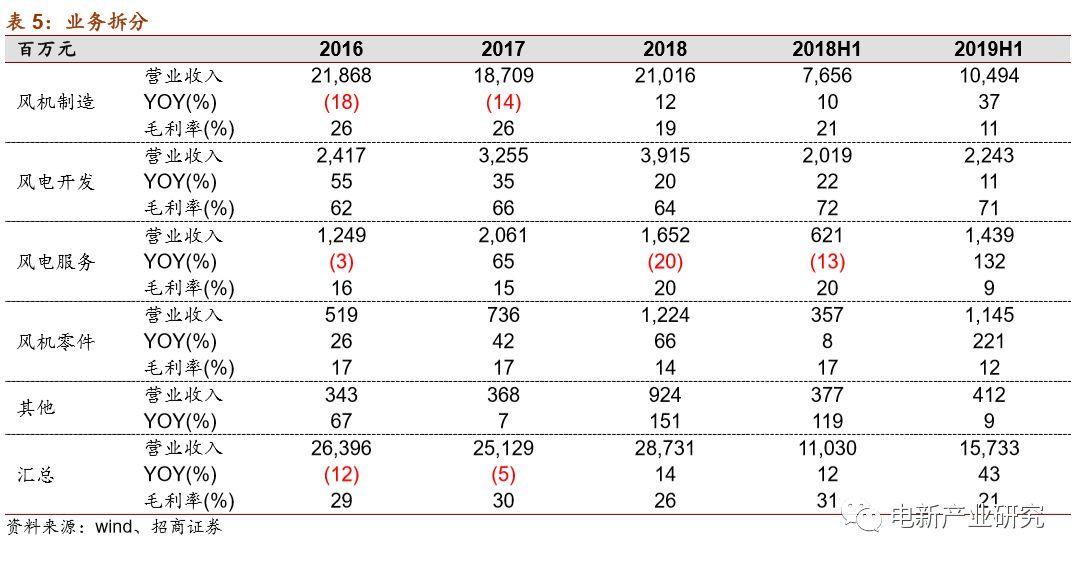

附:財務預測表