本文来自格隆汇专栏:一凌策略研究 作者:牟一凌/梅锴

摘要

1 宏观流动性

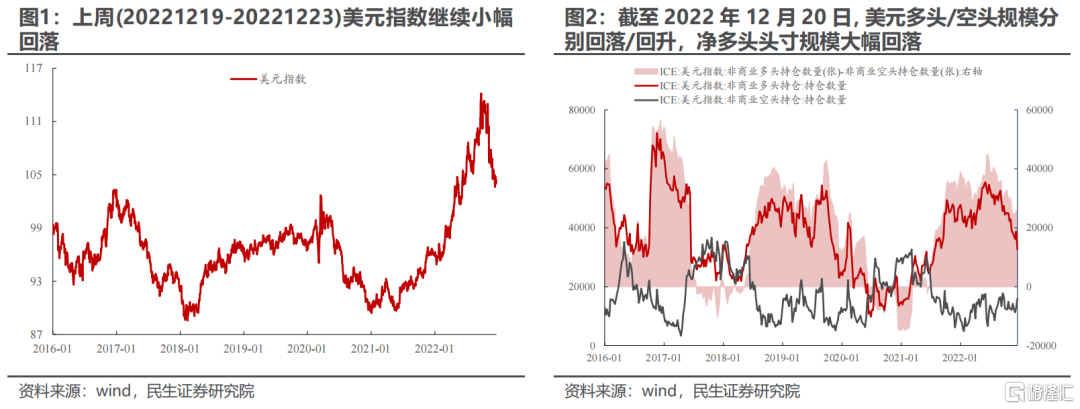

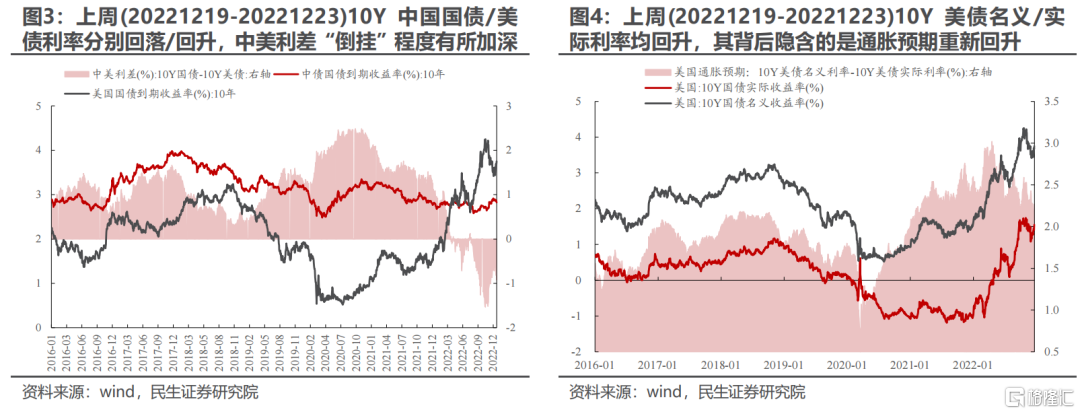

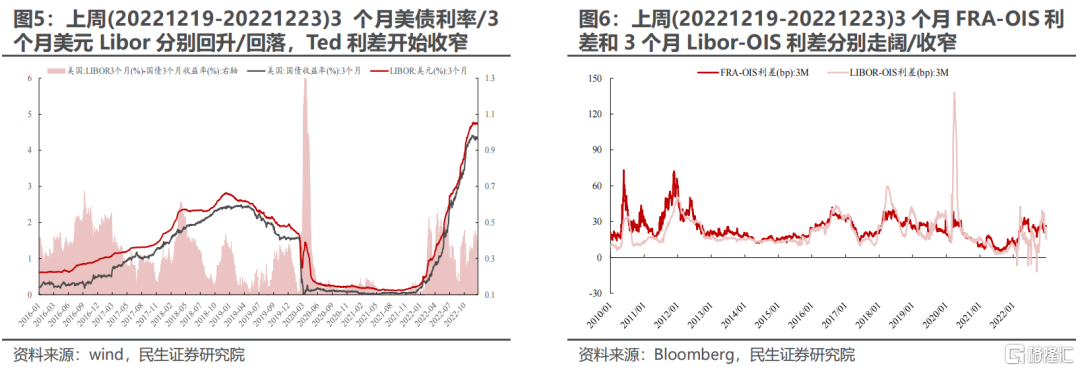

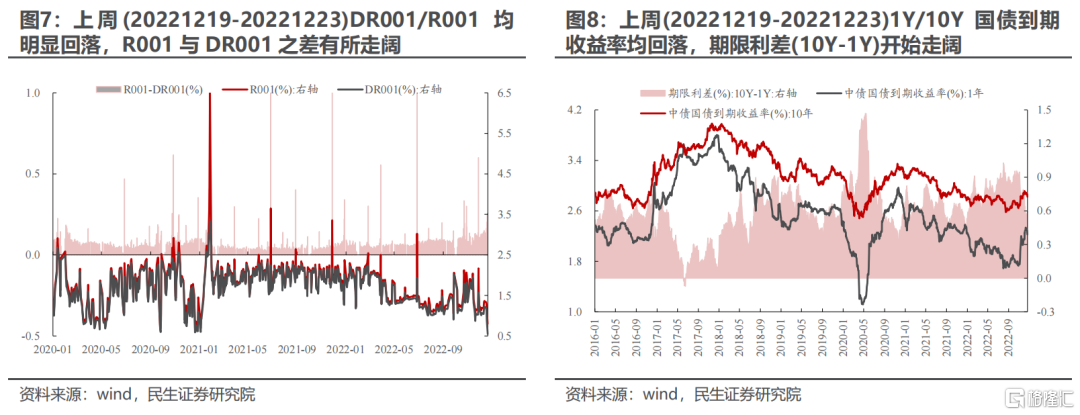

上周(20221219-20221223)美元指数继续小幅回落,中美利差“倒挂”程度加深。10Y美债名义/实际利率均回升,通胀预期重新回升。海外而言,离岸美元流动性边际有所宽松(Ted利差、3个月Libor-OIS利差均收窄)。对于国内而言,上周银行间资金面整体平衡宽松,期限利差(10Y-1Y)开始走阔。

2 交易热度与波动

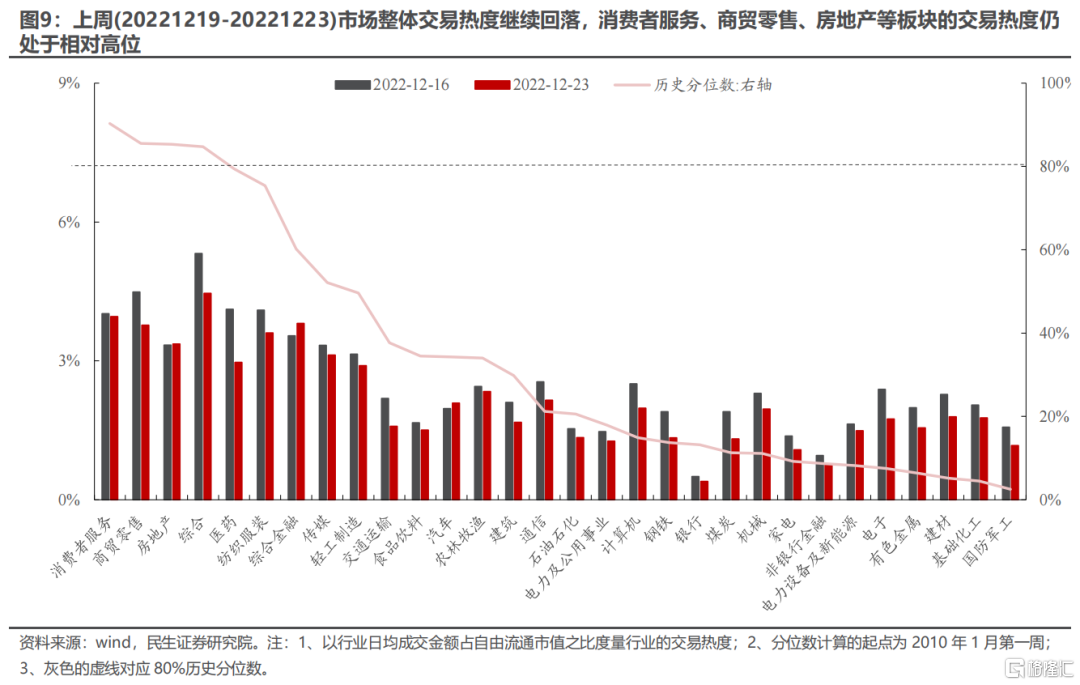

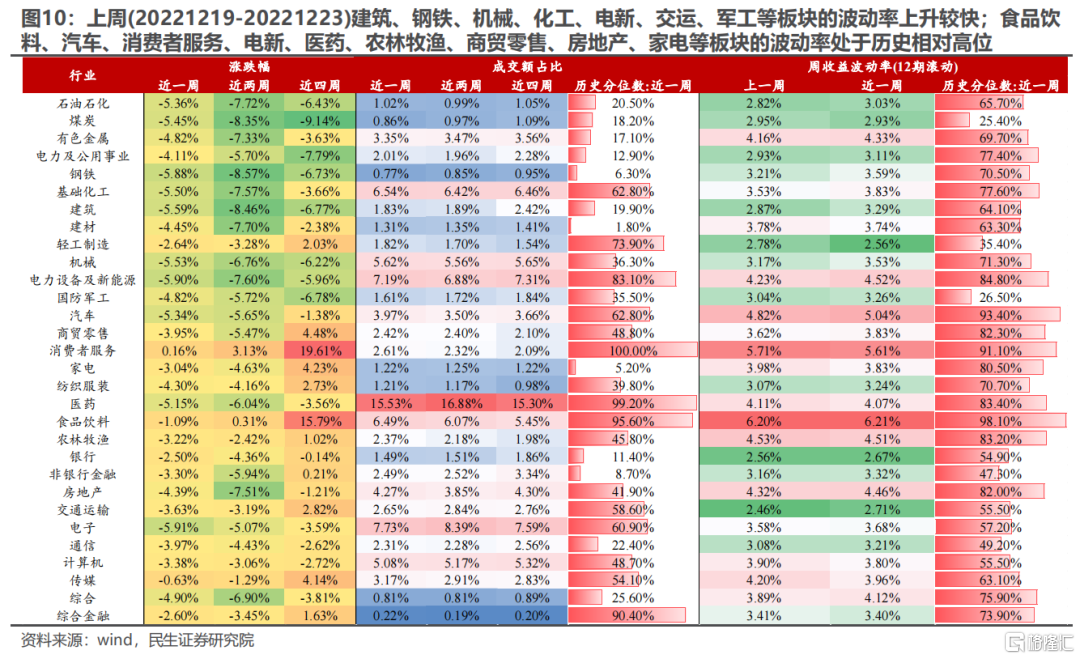

市场整体交易热度继续回落,消费者服务、商贸零售、房地产等板块的交易热度仍处于相对高位;食品饮料、汽车、消费者服务、电新、医药、农林牧渔、商贸零售、房地产、家电等板块的波动率处于历史相对高位。

3 机构调研

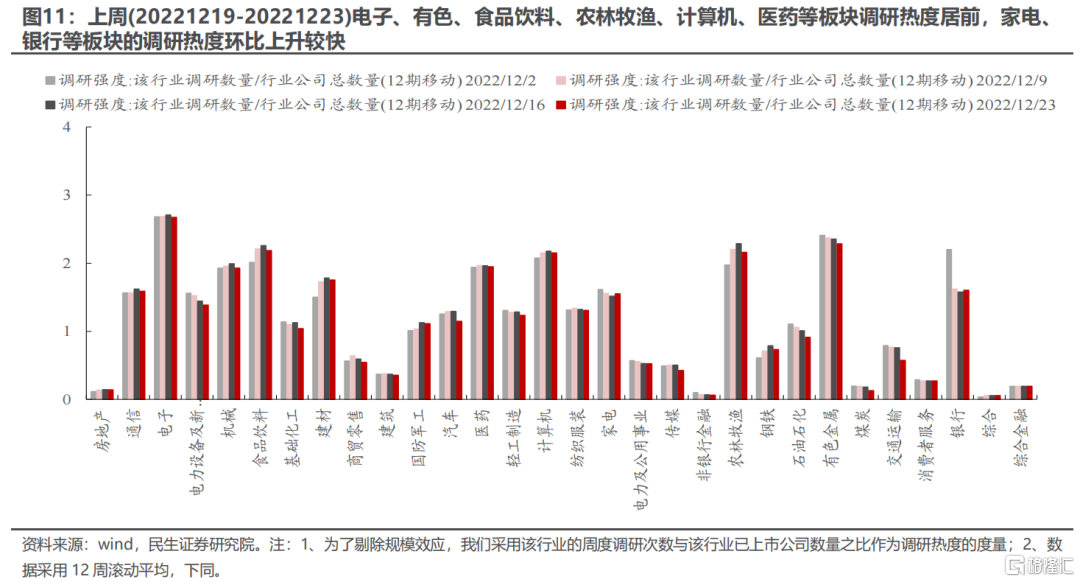

电子、有色、食品饮料、农林牧渔、计算机、医药等板块调研热度居前,家电、银行等板块的调研热度环比上升较快。

4 分析师预测

分析师分别下调/上调了全A今年/明年净利润预测。行业上,轻工、交运、军工、银行、传媒、汽车、医药等板块今年/明年净利润预测均有所上调。指数上,中证500今年/明年净利润预测均被上调,创业板指、上证50则均被下调,沪深300今年/明年净利润预测分别被下调/上调。风格上,对于今年/明年净利润预测而言,中盘价值均被上调,大盘/中盘成长则均被下调,小盘成长、小盘价值分别被下调/上调,大盘价值则分别被上调/下调。

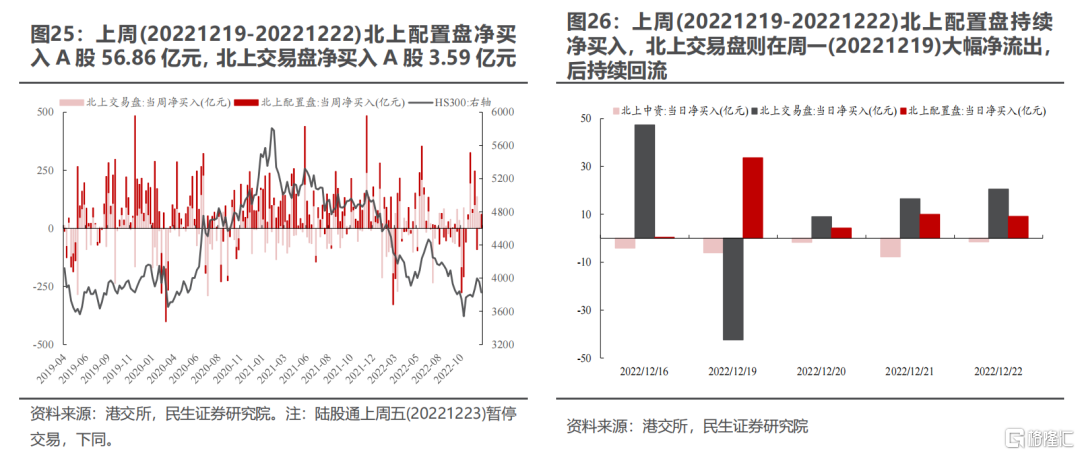

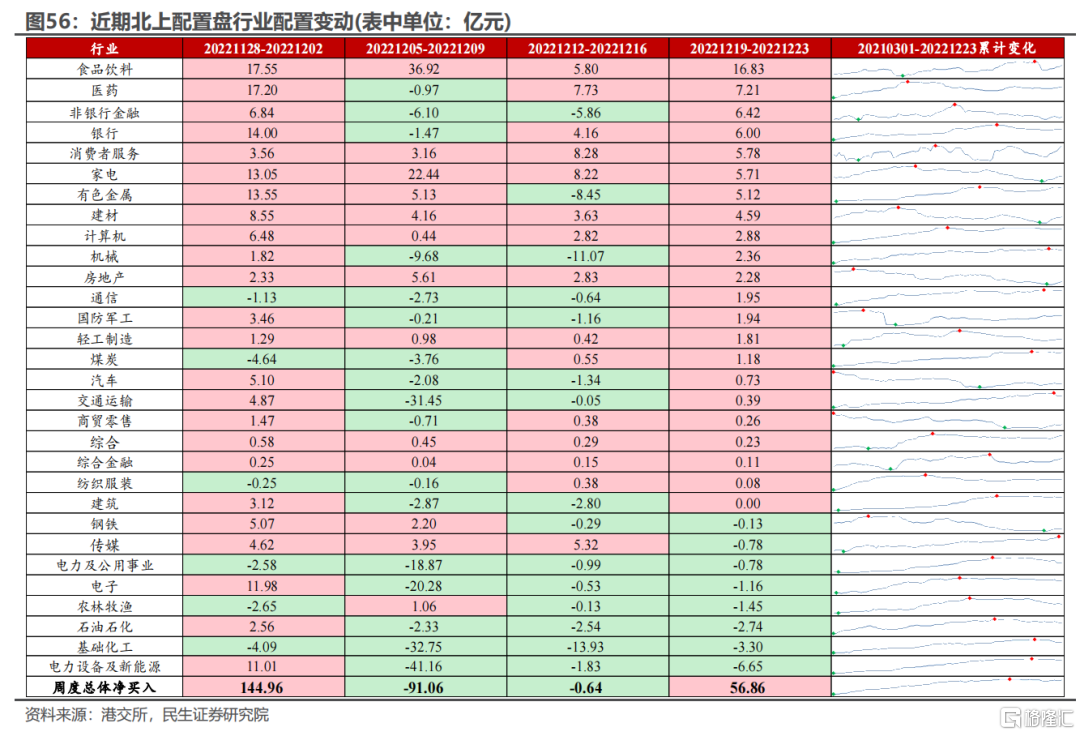

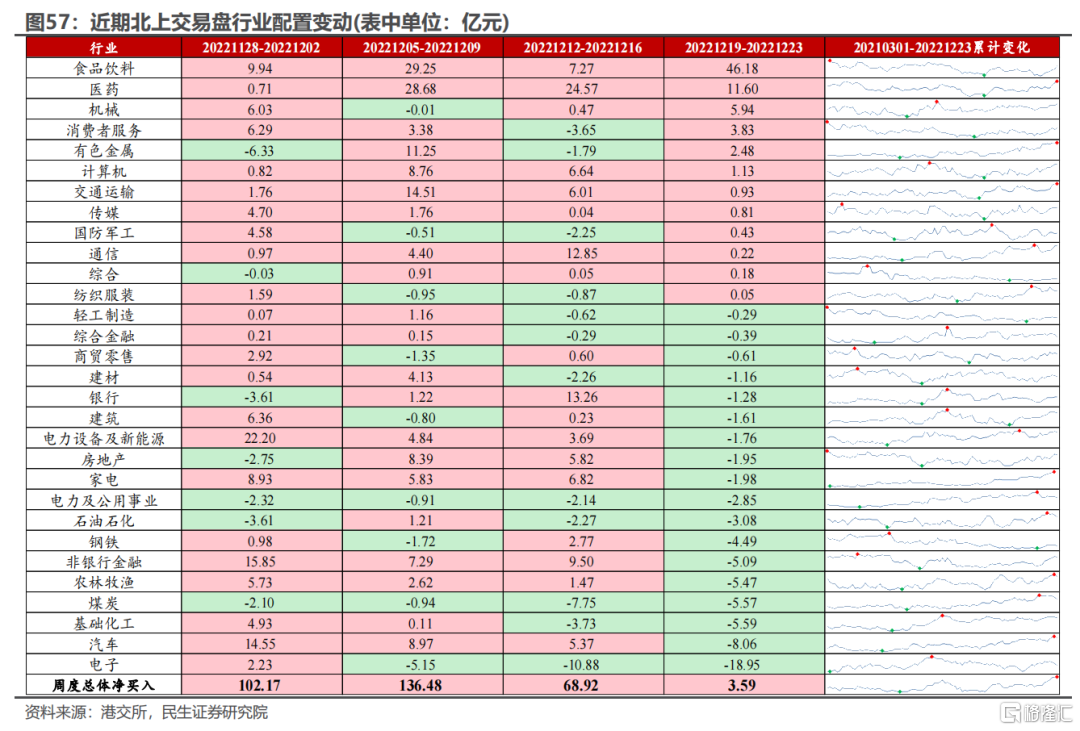

5 北上配置盘有所回补,北上交易盘则仍净买入,但幅度大幅收窄

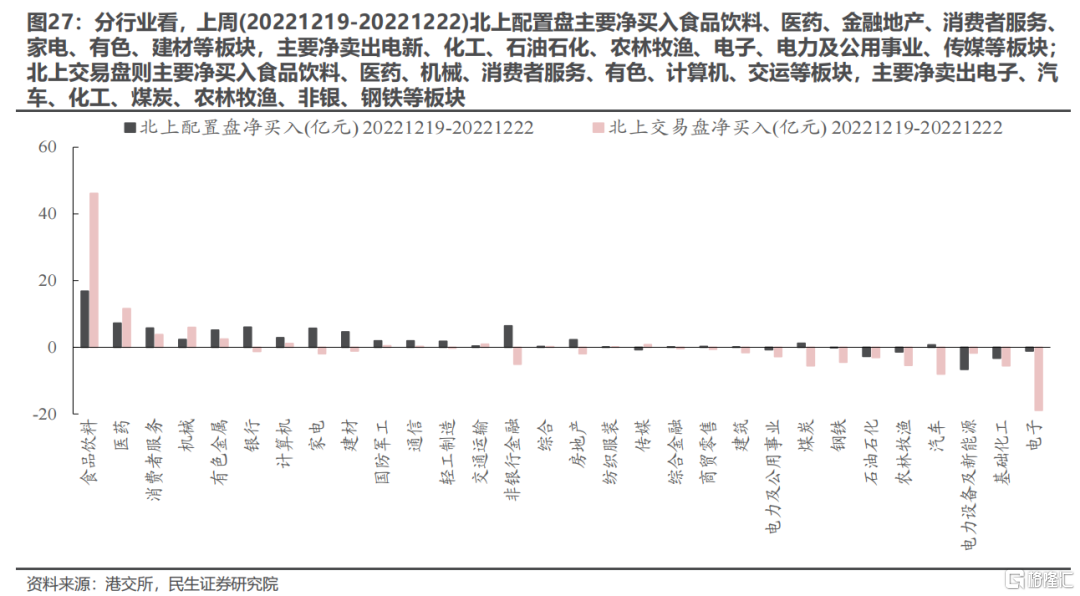

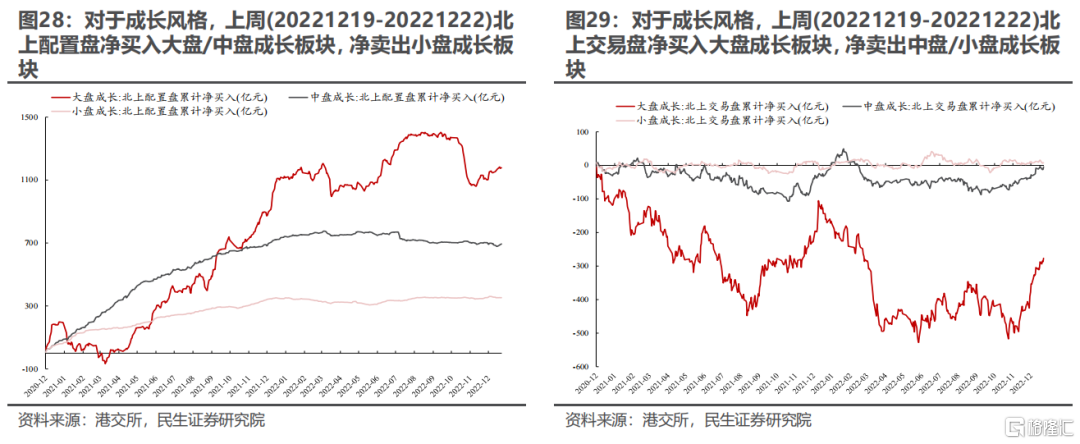

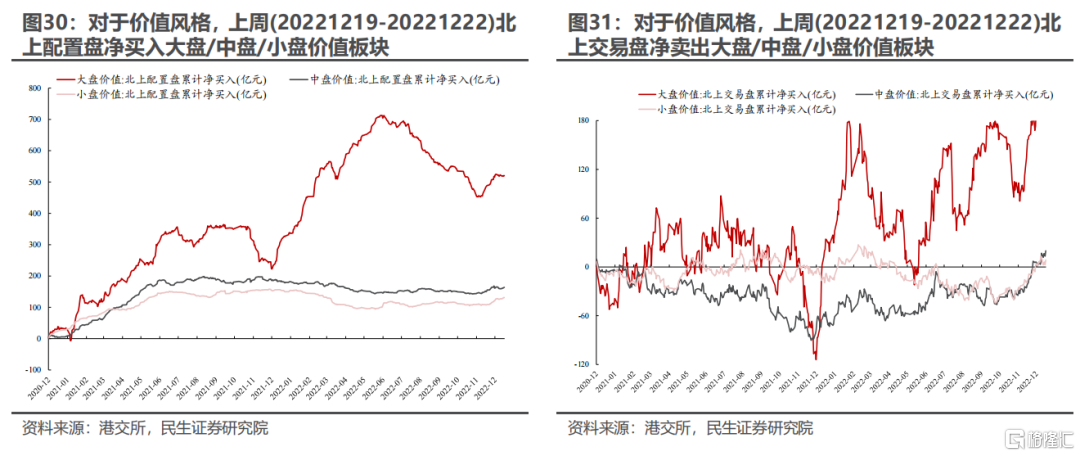

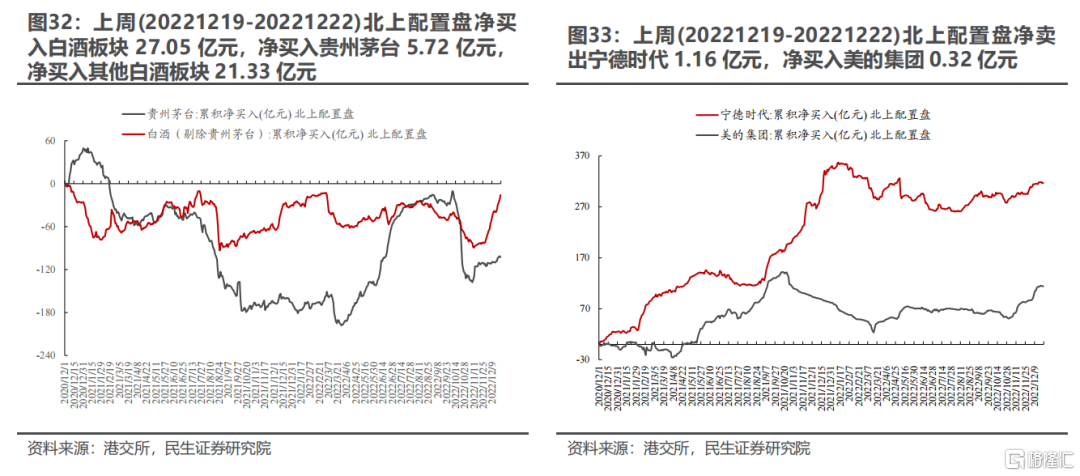

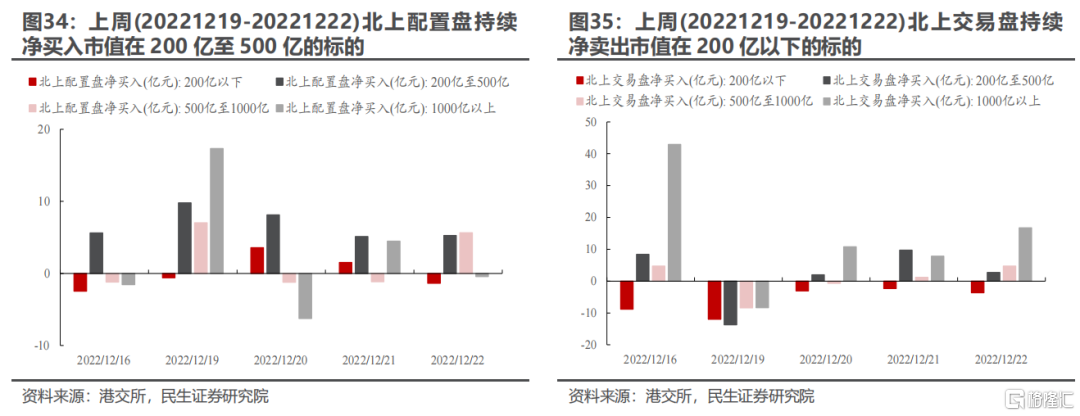

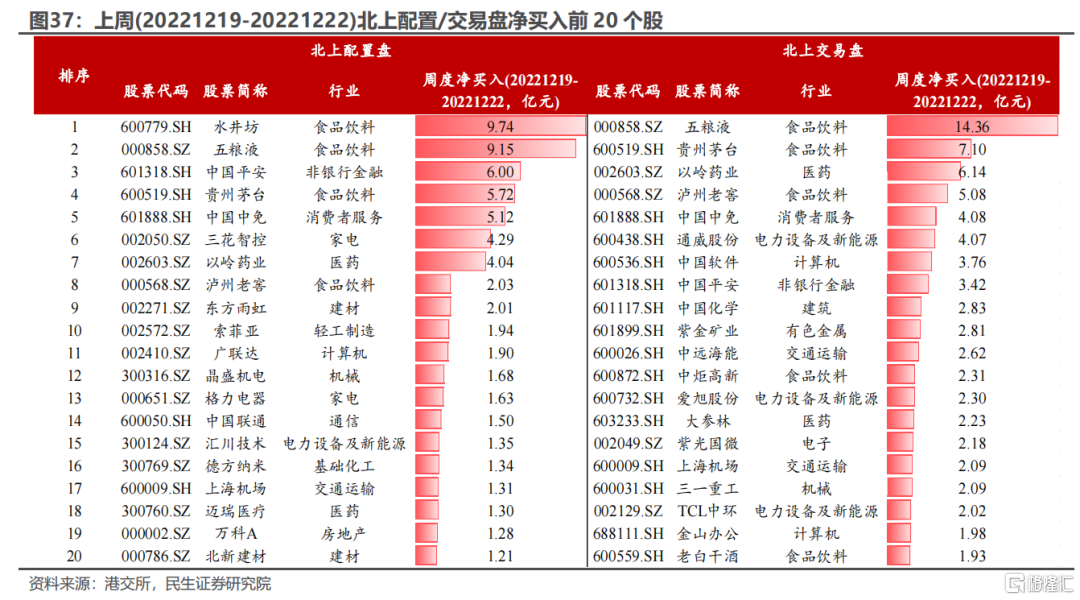

上周(20221219-20221222)北上配置盘净买入56.86亿元,交易盘净买入3.59亿元。分日度来看,北上配置盘持续净买入,北上交易盘则在周一大幅净流出,后持续回流。行业上,两者共识在于净买入食品饮料、医药、消费者服务、机械、有色、计算机、军工等板块,同时净卖出电子、化工、电新、农林牧渔、石油石化、钢铁、电力及公用事业等行业。风格上,北上配置盘与交易盘同时净买入大盘成长板块,同时净卖出小盘成长板块,而在其他风格板块存在分歧。对于配置盘前三大重仓股,北上配置盘分别净买入贵州茅台、美的集团5.72亿元、0.32亿元,净卖出宁德时代1.16亿元。分行业看,配置盘在食品饮料、电新、建材、轻工、军工等板块主要挖掘500亿元市值以下的标的。

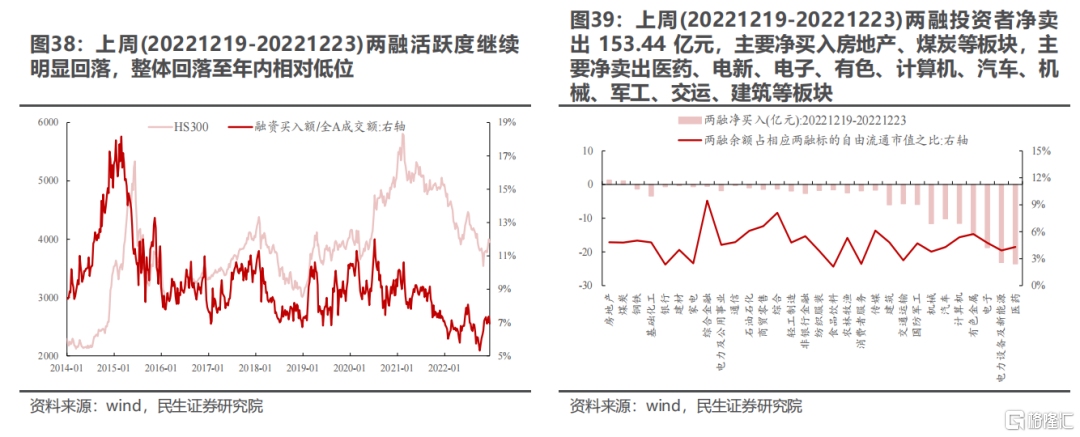

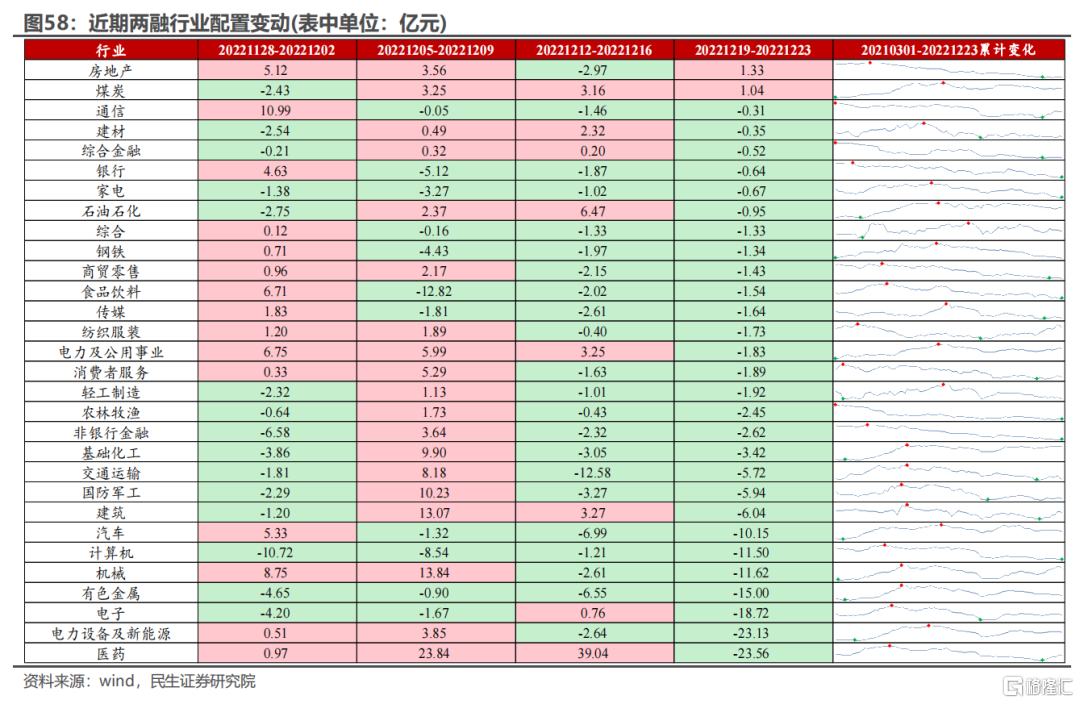

6 两融活跃度继续明显回落,整体回落至年内相对低位

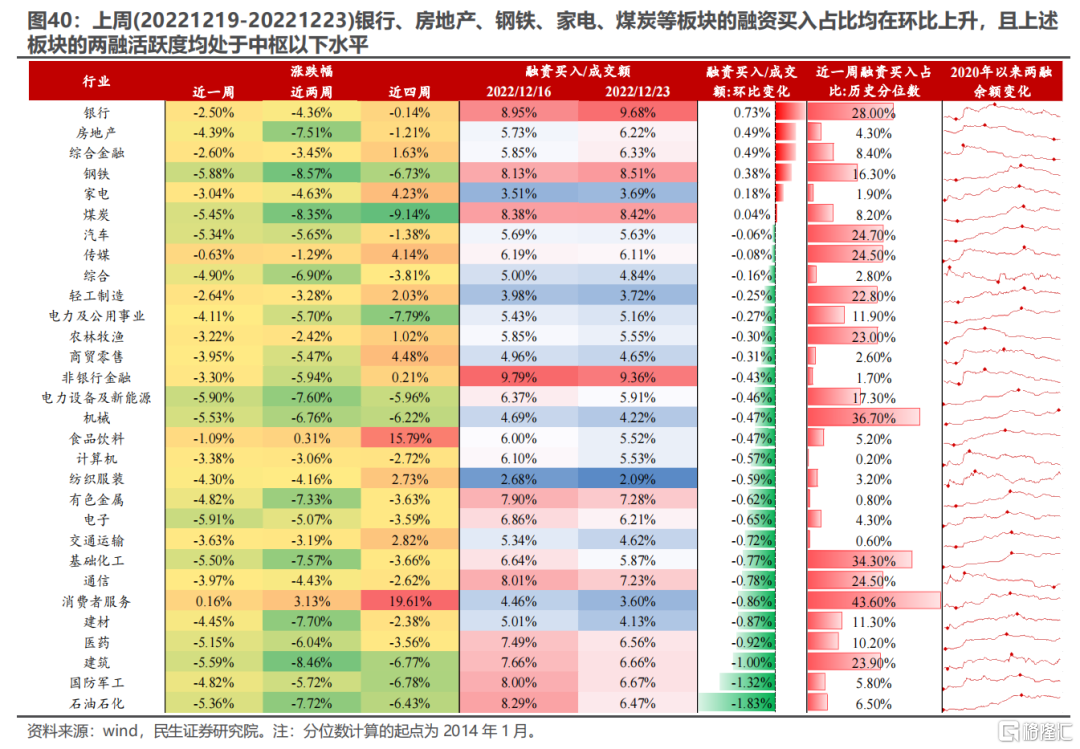

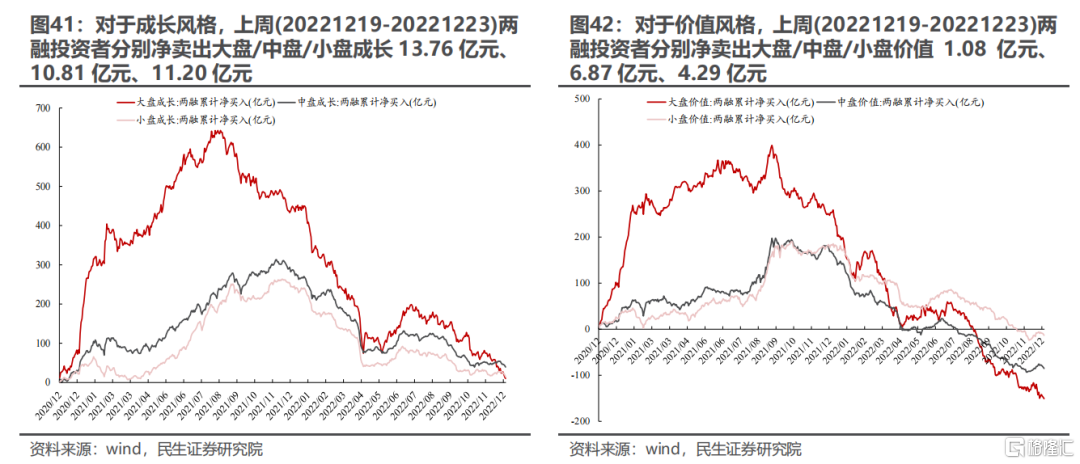

上周(20221219-20221223)两融净卖出153.44亿元,主要净买入房地产、煤炭等板块,主要净卖出医药、电新、电子、有色、计算机、汽车、机械、军工、交运、建筑等板块。银行、房地产、钢铁、家电、煤炭等板块融资买入占比上升。风格上,两融净卖出各类风格板块(大盘/中盘/小盘成长/价值)。

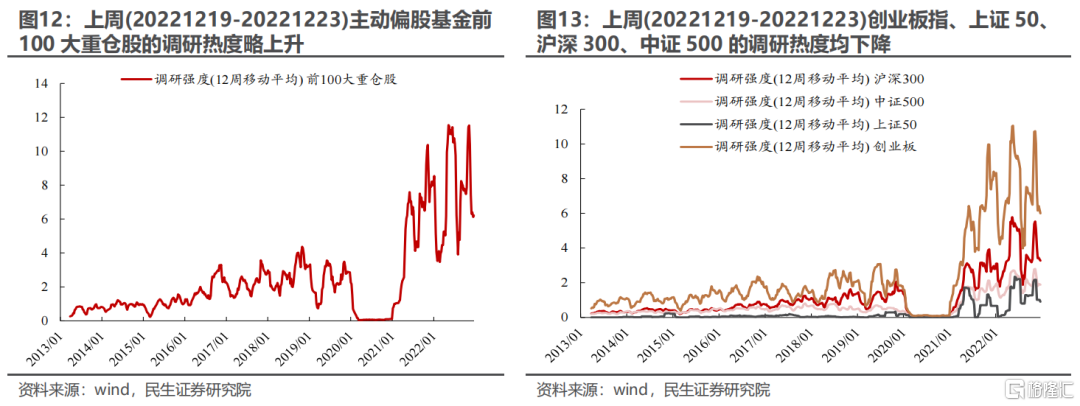

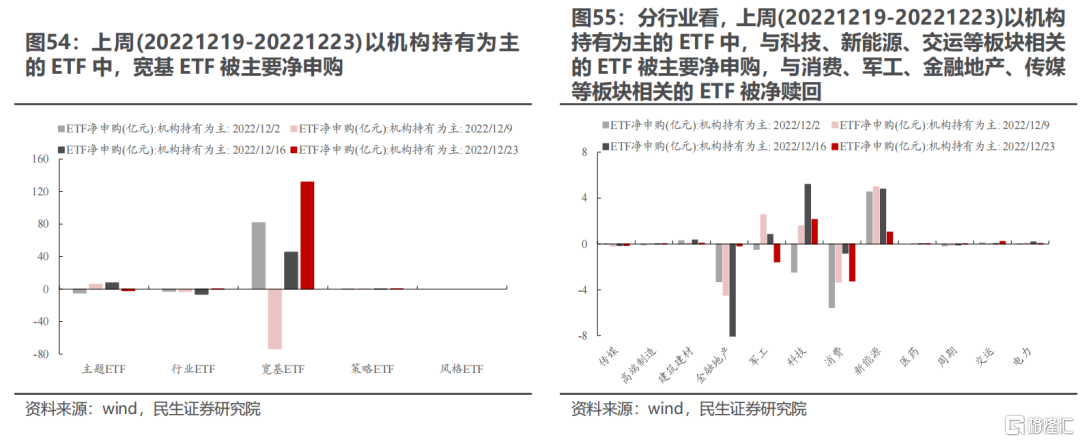

7 主动偏股基金仓位小幅回落,以个人持有为主的ETF作为代理变量显示:基民整体继续净申购基金

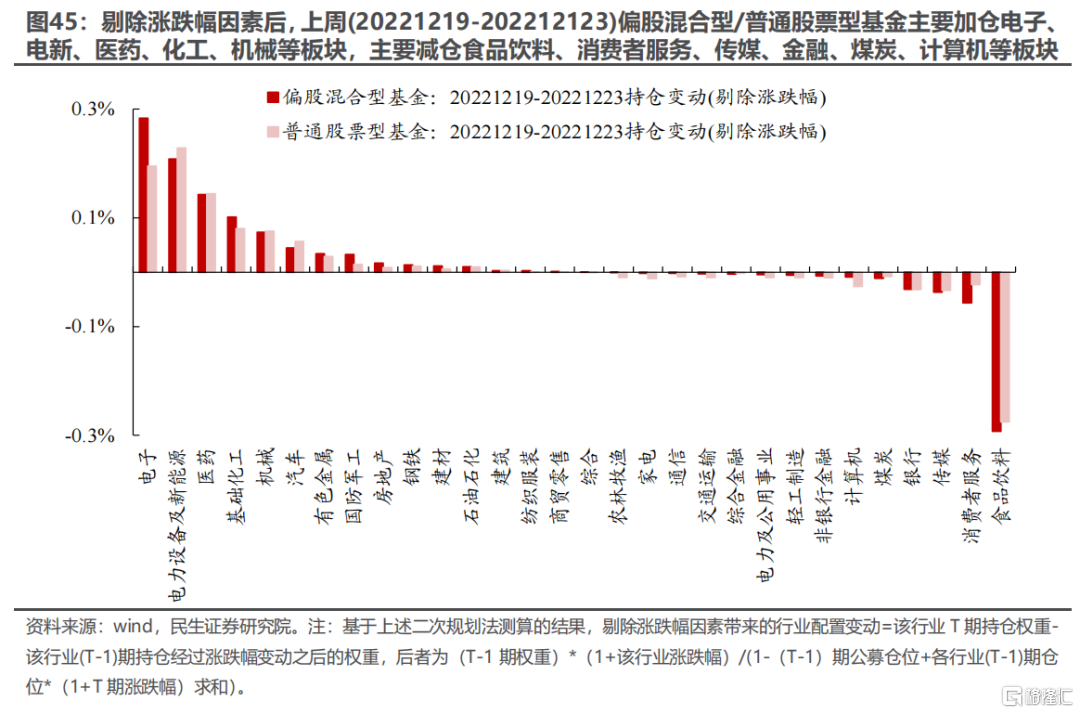

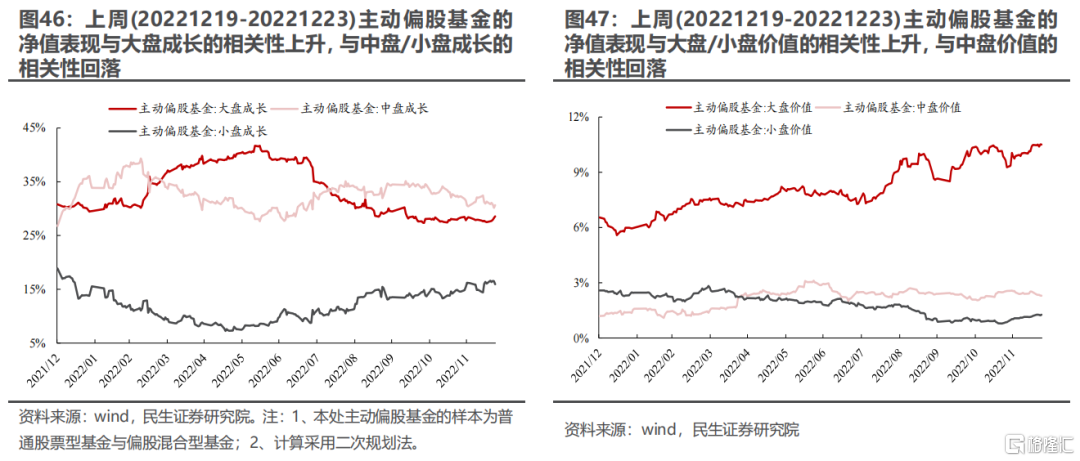

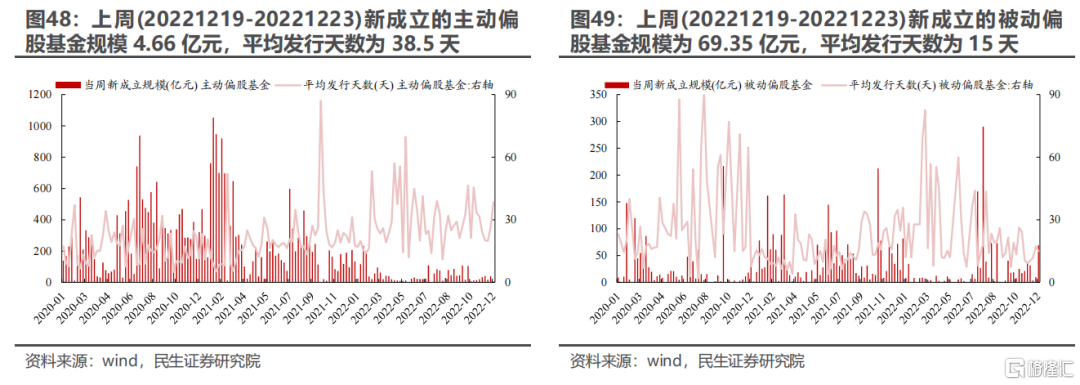

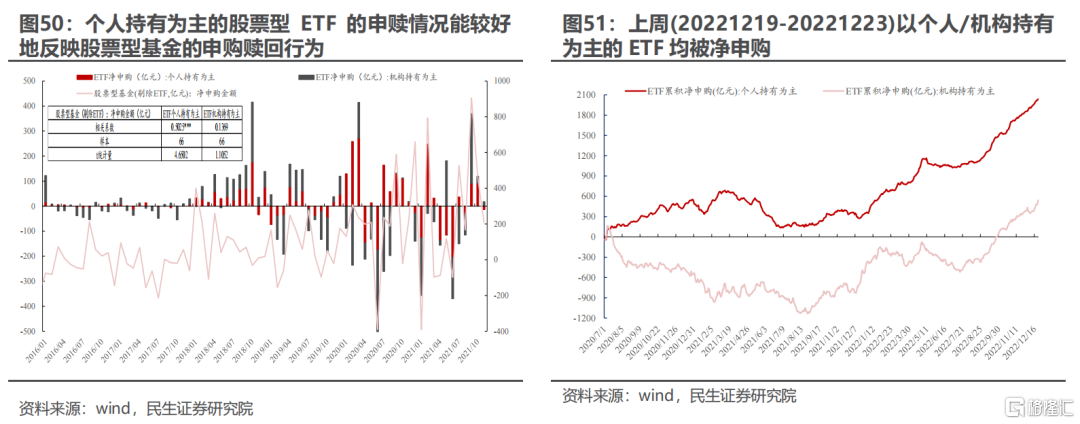

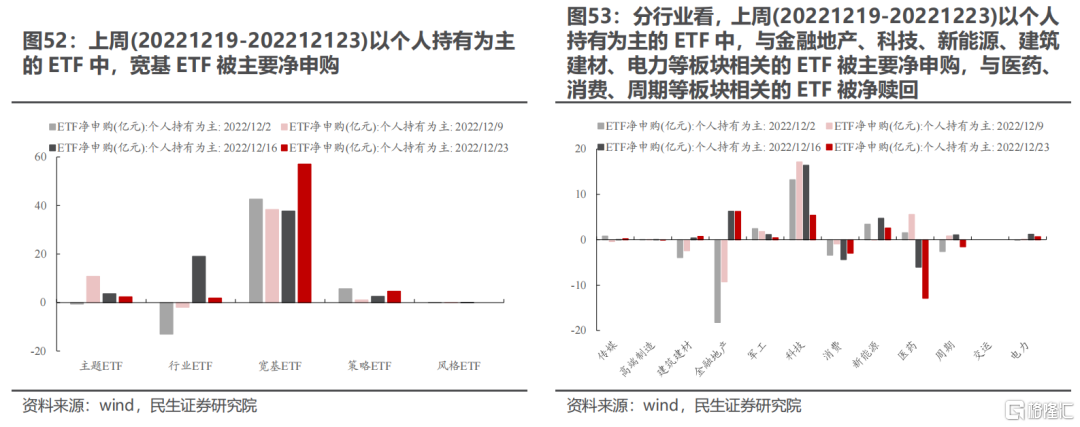

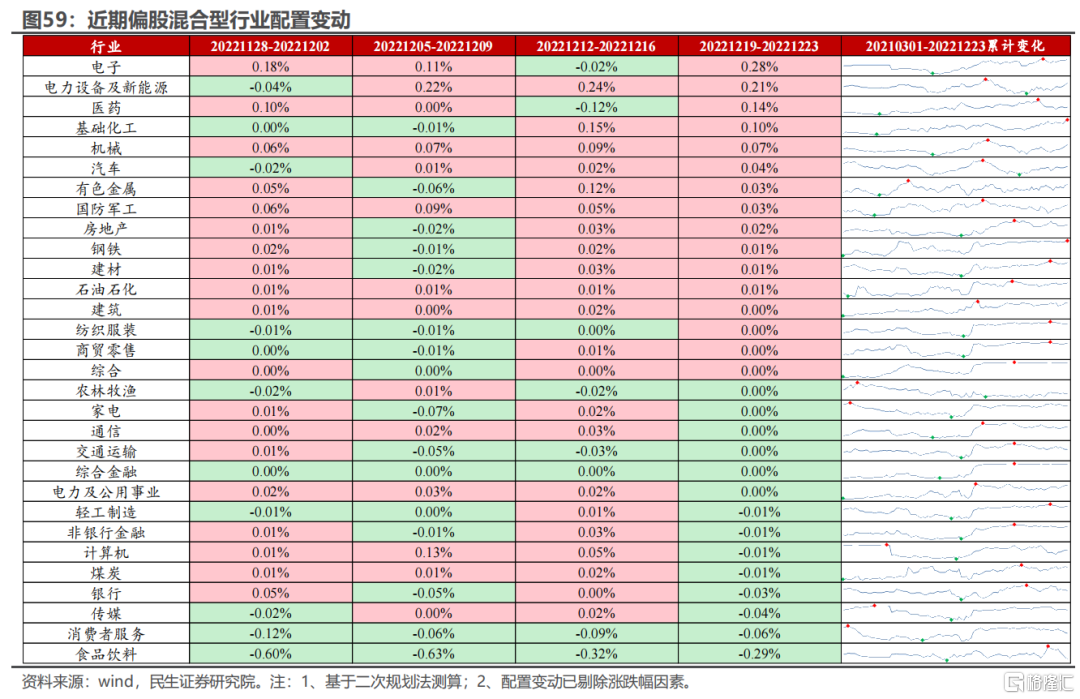

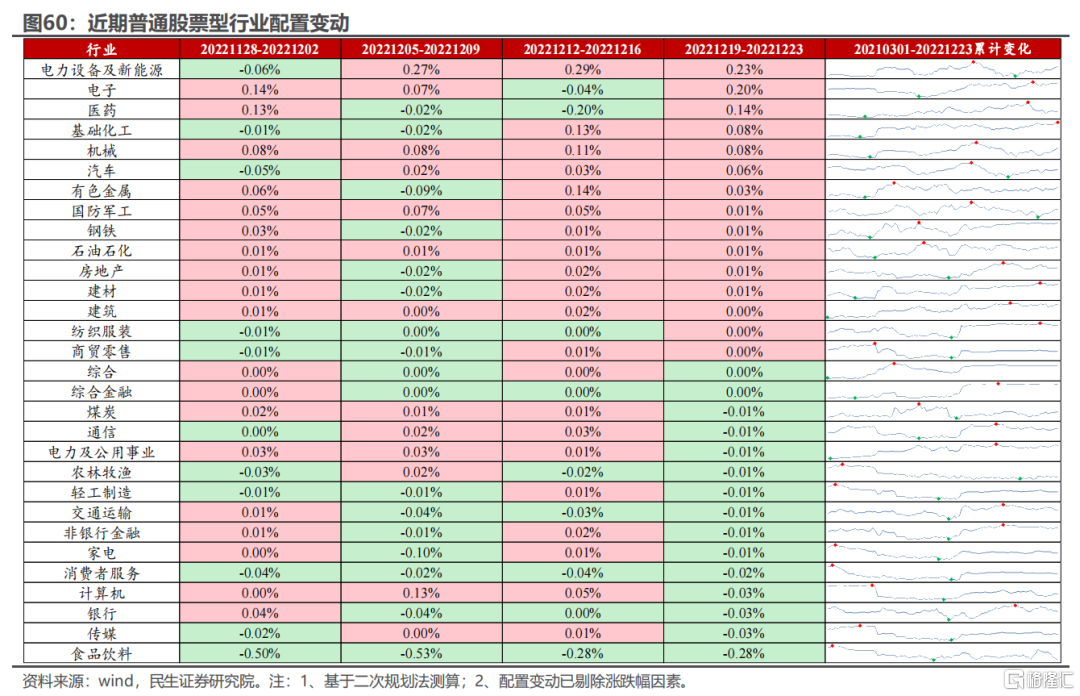

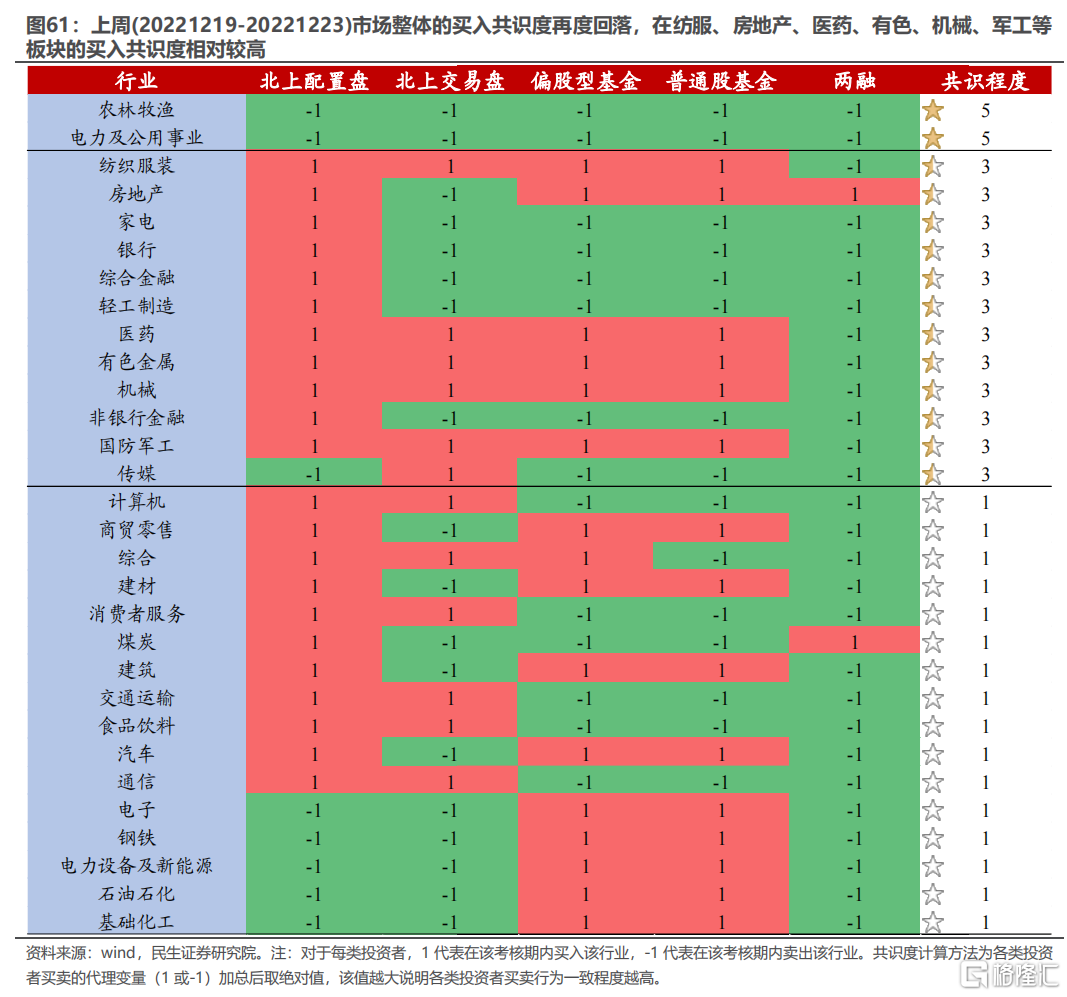

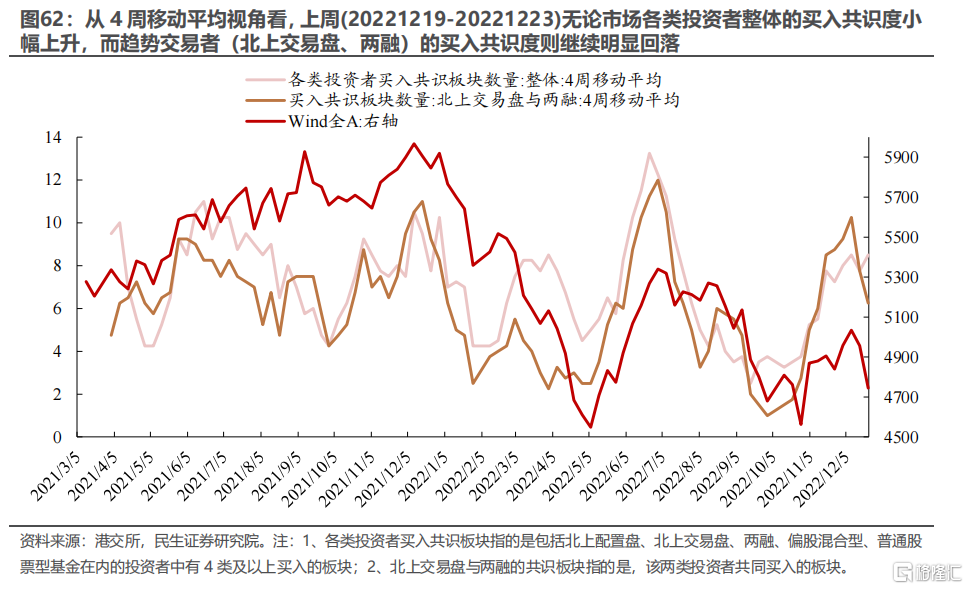

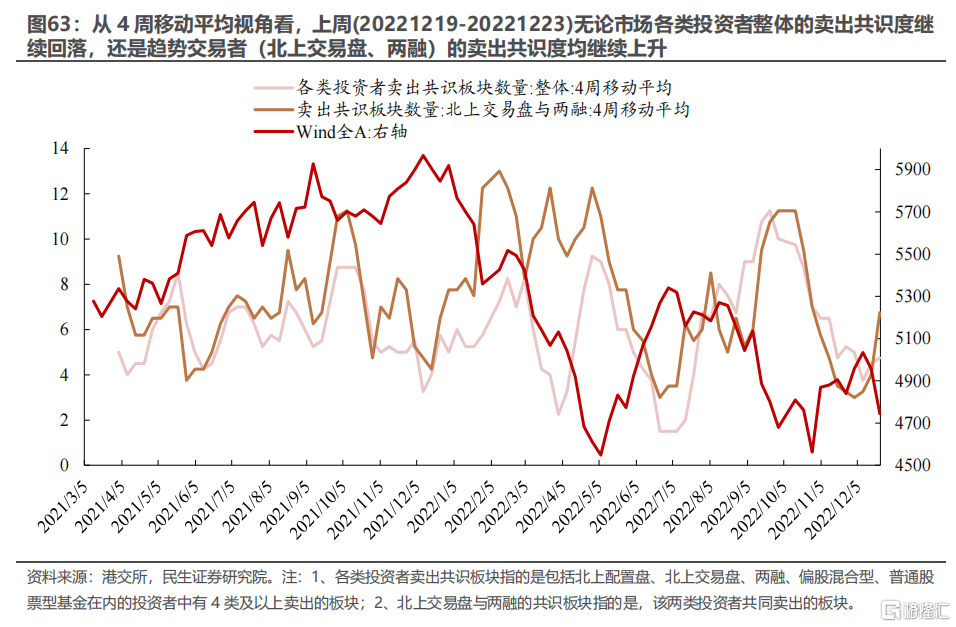

基于二次规划测算:剔除涨跌幅因素后,主要加仓电子、电新、医药、化工、机械等板块,主要减仓食品饮料、消费者服务、传媒、金融、煤炭、计算机等板块。风格上,主动偏股基金的净值收益与大盘成长、大盘/小盘价值板块的相关性上升,与中盘/小盘成长、中盘价值板块的相关性下降。上周新成立权益基金规模继续回升,其中,新成立的主动/被动偏股基金规模分别回落/回升。上周个人持有为主的ETF中,与金融地产、科技、新能源、建筑建材、电力等板块相关的ETF被主要净申购,与医药、消费、周期等板块相关的ETF被净赎回。结合主动基金的行为来看:公募与其负债端(个人)的共识在于同时买入科技、新能源、建筑建材、军工等板块,同时净卖出消费等板块,而在金融地产、电力、医药、周期、传媒等板块存在分歧。综合来看,上周市场整体的买入共识度再度回落,在纺服、房地产、医药、有色、机械、军工等板块的买入共识度相对较高。值得关注的是,市场持续调整背后,趋势力量持续“退潮”(北上交易盘买入幅度明显收窄、两融活跃度大幅回落),北上配置盘有所“回补”,但幅度相对有限。从这个维度看,市场来自交易层面的扰动可能仍未“解除”。

风险提示:测算误差。

正文

1、美元指数继续小幅回落,中美利差“倒挂”程度有所加深,通胀预期重新回升;离岸美元流动性边际有所宽松;国内银行间资金面整体平衡宽松,期限利差(10Y-1Y)开始走阔

1.1 美元指数继续小幅回落,中美利差“倒挂”程度有所加深,通胀预期重新回升

1.2 离岸美元流动性边际有所宽松;国内银行间资金面整体平衡宽松,流动性分层不明显,期限利差(10Y-1Y)开始走阔

2、市场整体交易热度继续回落,消费者服务、商贸零售、房地产等板块的交易热度处于相对高位;建筑、钢铁、机械、化工、电新、交运、军工等板块的波动率上升较快;食品饮料、汽车、消费者服务、电新、医药、农林牧渔、商贸零售、房地产、家电等板块的波动率处于历史相对高位

3、电子、有色、食品饮料、农林牧渔、计算机、医药等板块调研热度居前,家电、银行等板块的调研热度环比上升较快

4、分析师分别下调/上调了全A今年/明年的净利润预测。结构上,轻工、交运、军工、银行、传媒、汽车、医药等板块今明两年的净利润预测均有所上调

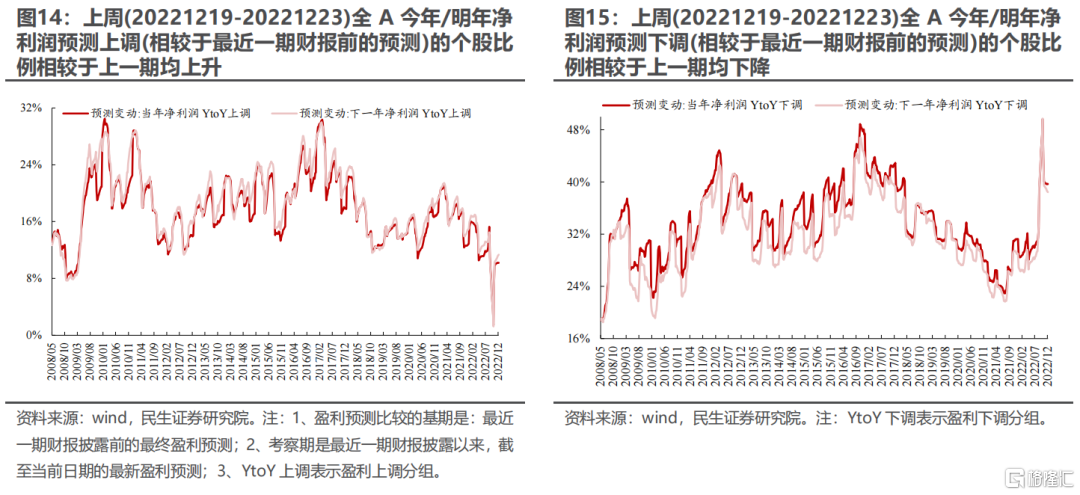

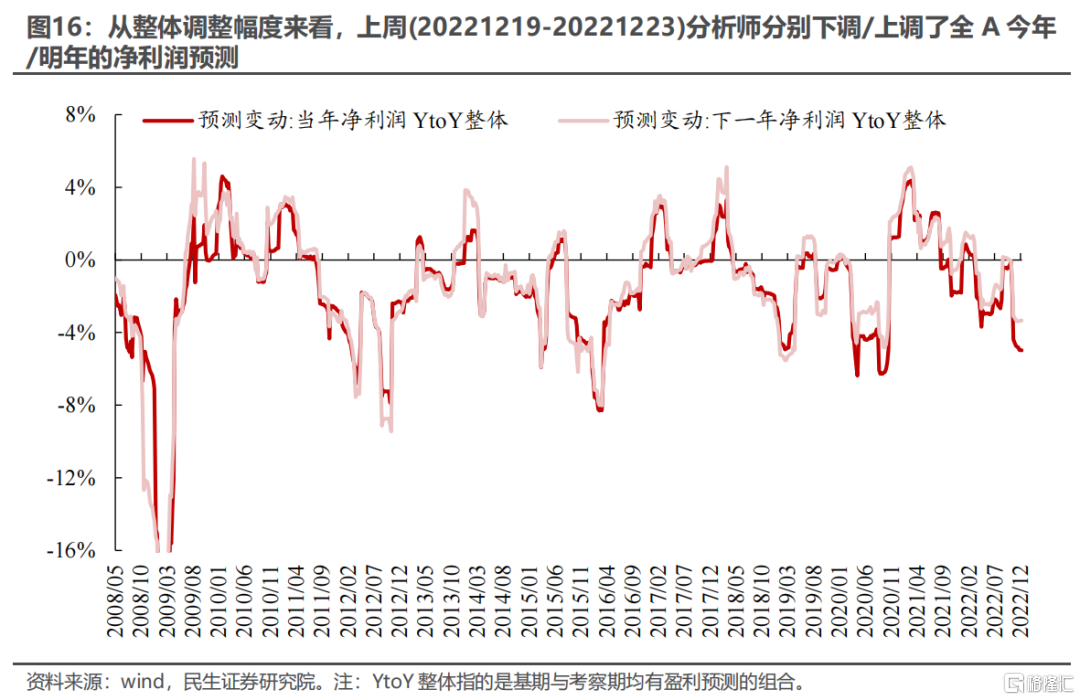

4.1 全A今年/明年净利润预测上调组合占比均上升;而今年/明年净利润预测下调组合占比均下降;分析师分别下调/上调了全A今年/明年的净利润预测

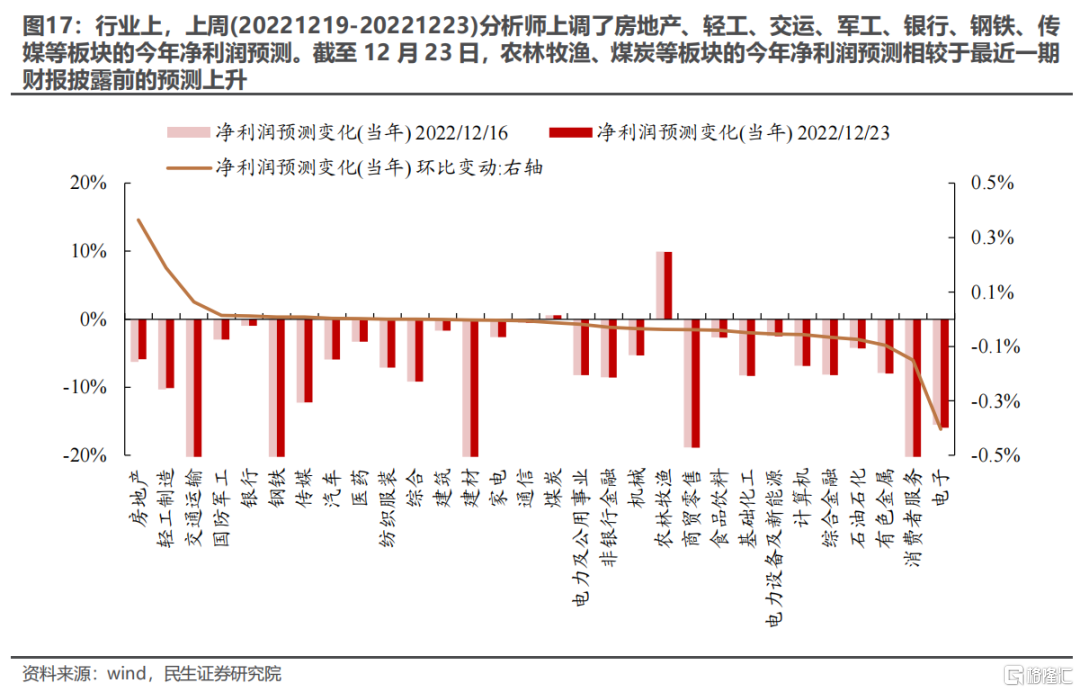

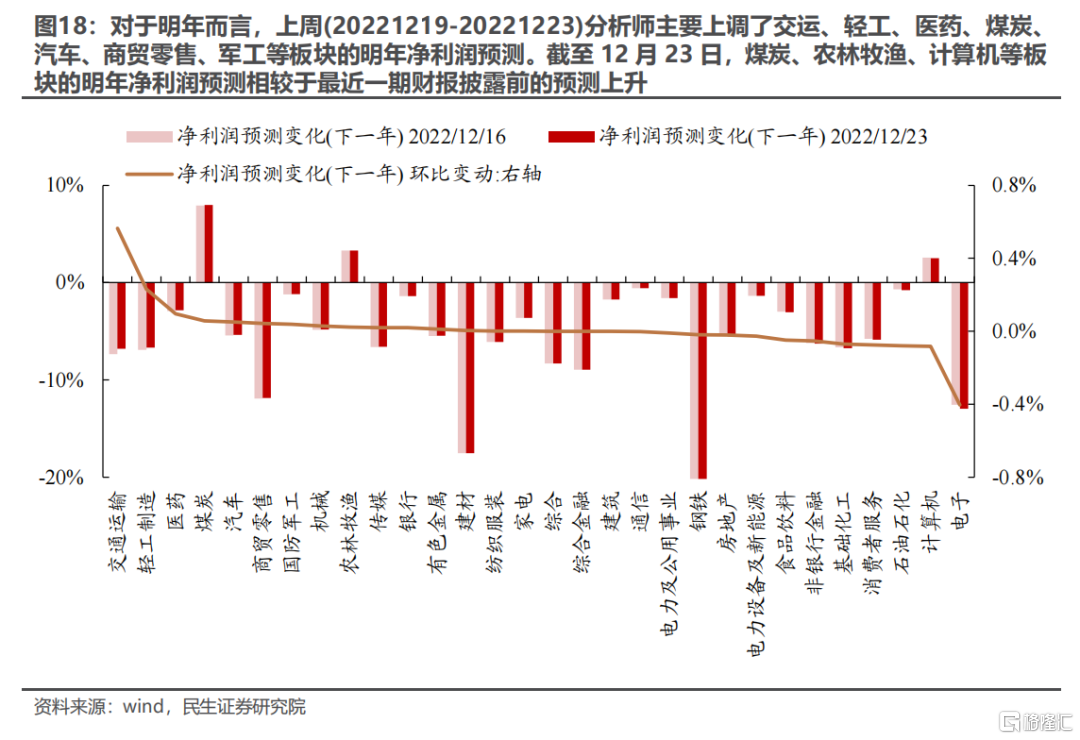

4.2 行业上,轻工、交运、军工、银行、传媒、汽车、医药等板块今明两年的净利润预测均有所上调

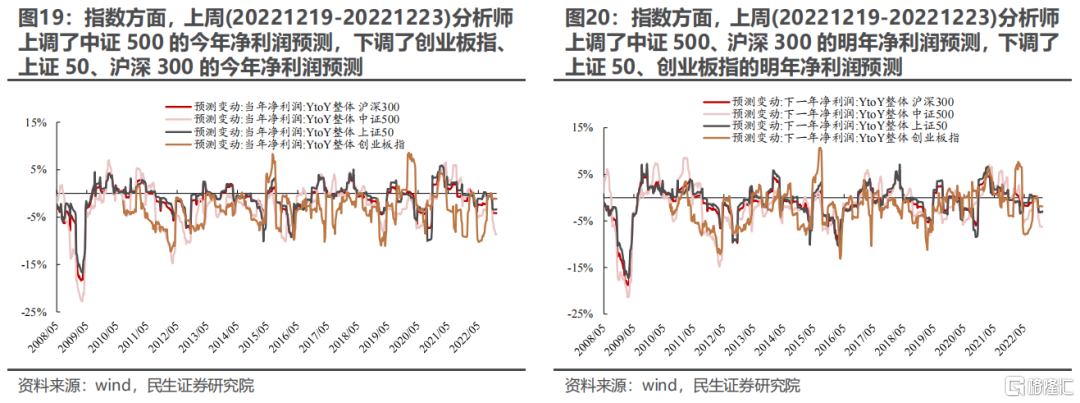

4.3 中证500今年/明年净利润预测均被上调,创业板指、上证50今年/明年净利润预测均被下调,沪深300今年/明年净利润预测分别被下调/上调

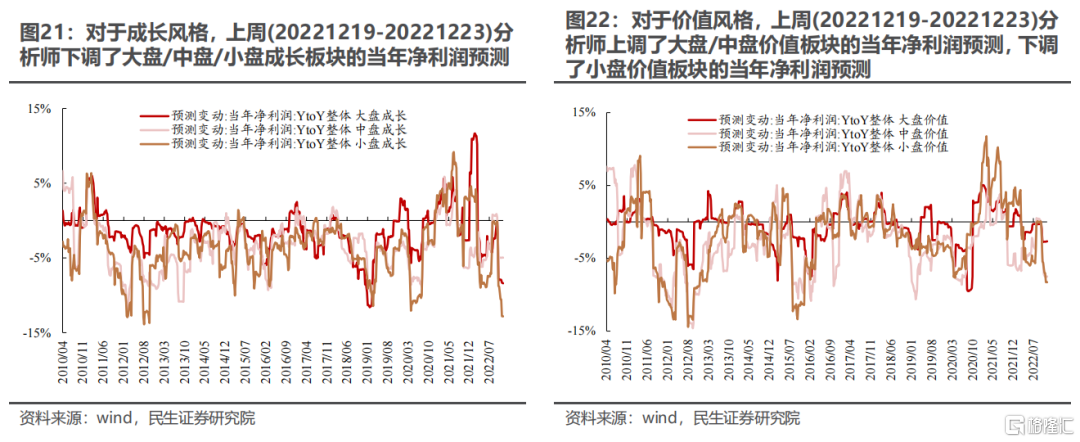

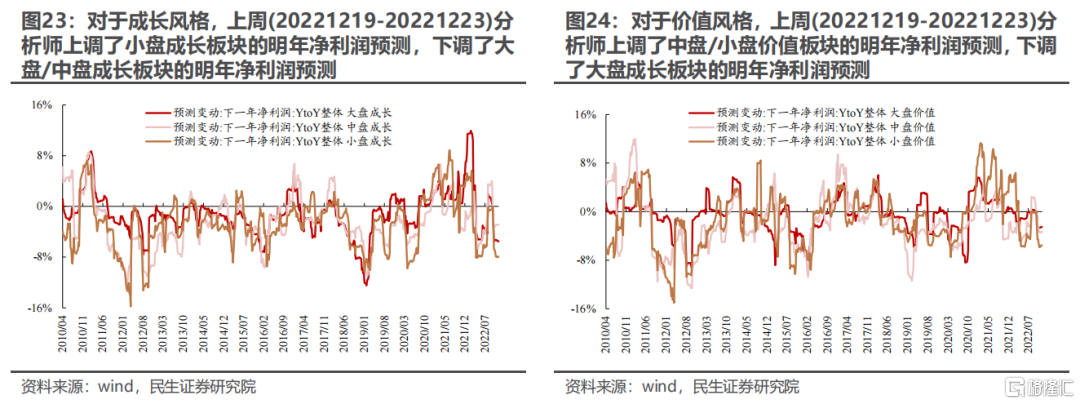

4.4 风格上,中盘价值板块今年/明年净利润预测均被上调,大盘/中盘成长板块今年/明年净利润预测均被下调,小盘成长、小盘价值板块今年/明年净利润预测分别被下调/上调,大盘价值板块今年/明年净利润预测分别被上调/下调

5、北上配置盘有所回补,北上交易盘则仍净买入,但幅度大幅收窄

5.1 北上配置盘与交易盘的共识在于净买入食品饮料、医药、消费者服务、机械、有色、计算机、军工等板块,同时净卖出电子、化工、电新、农林牧渔、石油石化、钢铁、电力及公用事业等行业

5.2 北上配置盘与交易盘同时净买入大盘成长板块,同时净卖出小盘成长板块,而在其他各类风格板块(中盘成长板块、大盘/中盘/小盘价值)存在分歧

5.3 北上配置盘净买入贵州茅台、美的集团,净卖出宁德时代

5.4 北上配置盘在食品饮料、电新、建材、轻工、军工等板块主要挖掘500亿元市值以下的标的

6、两融活跃度继续明显回落,整体回落至年内相对低位

6.1 两融主要净买入房地产、煤炭等板块,主要净卖出医药、电新、电子、有色、计算机、汽车、机械、军工、交运、建筑等板块

6.2 银行、房地产、钢铁、家电、煤炭等板块的融资买入占比均在环比上升,且上述板块的两融活跃度均处于中枢以下水平

6.3 两融净卖出各类风格板块(大盘/中盘/小盘成长/价值)

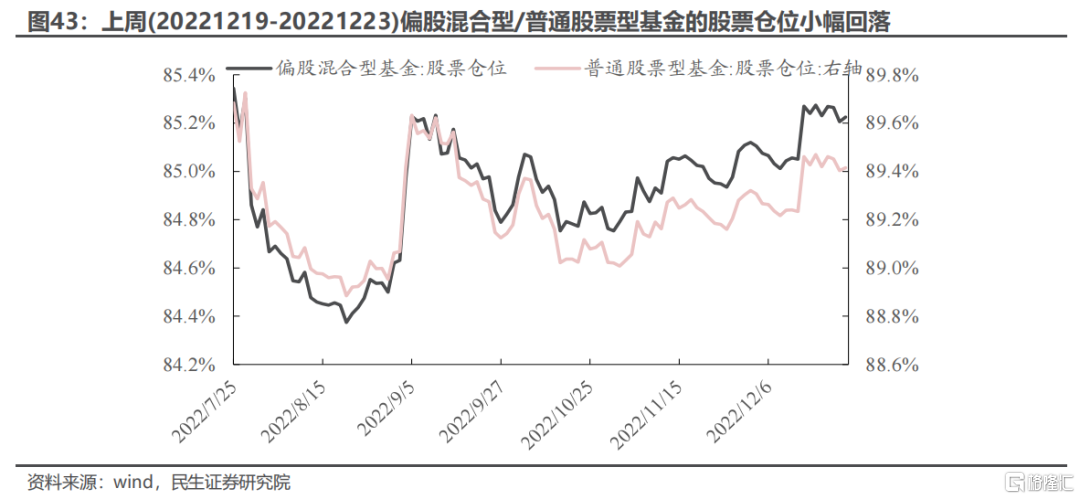

7、主动偏股基金仓位小幅回落,基民整体继续净申购基金

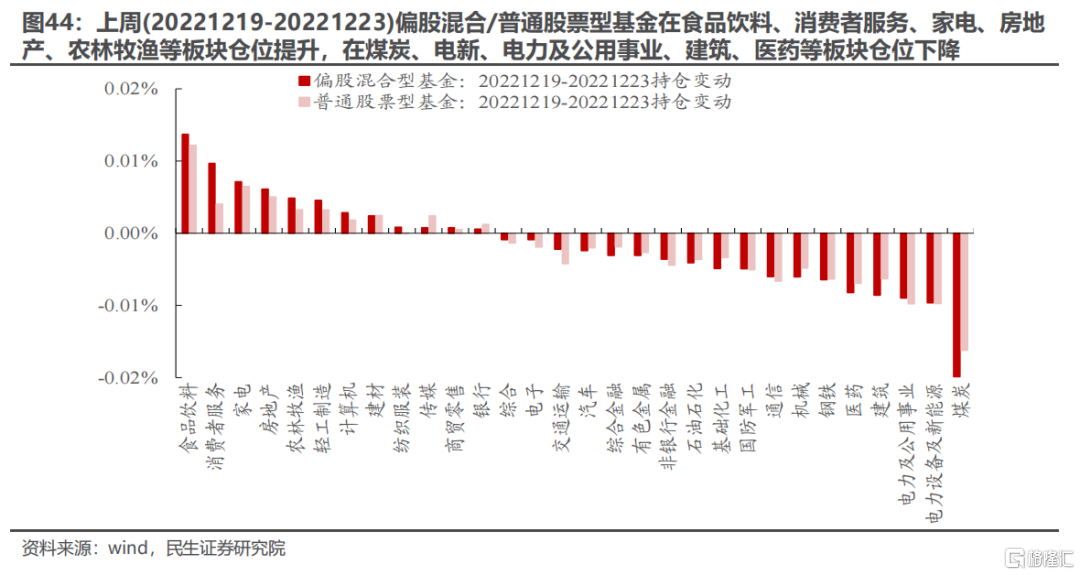

7.1主动股基仓位小幅回落,主要加仓电子、电新、医药、化工、机械等板块,主要减仓食品饮料、消费者服务、传媒、金融、煤炭、计算机等板块

7.2 主动偏股基金的净值收益与大盘成长、大盘/小盘价值板块的相关性上升,与中盘/小盘成长、中盘价值板块的相关性下降

7.3新成立权益基金规模继续回升,其中,新成立的主动/被动偏股基金规模分别回落/回升,平均发行天数分别上升/下降

7.4 个人投资者整体继续净申购基金,主要买入与金融地产、科技、新能源、建筑建材、电力等板块相关的基金,卖出与医药、消费、周期等板块相关的基金

风险提示

测算误差:数值模型是对历史的拟合,拟合本身存在误差,另外,统计样本本身也可能造成测算结果的误差。