本文来自:学恒的海外观察,作者:王学恒

核心观点

美股第一阶段调整结束。由于CPI处于较高水平,而且2022年依然伴随着较大的通胀压力,因此即便美联储计划在6、7月各加息50BP,使得美十年期国债收益率也难于继续上行。换而言之,我们倾向认为,美债最快速的下跌已经过去,这是美股短期企稳的重要原因。

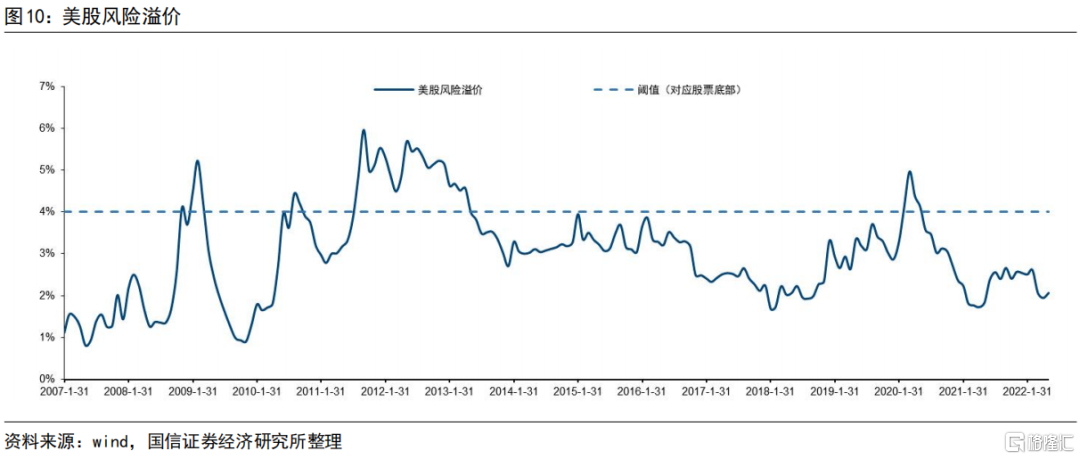

尽管如此,我们维持此前的判断,美股的中期调整尚未结束。理由有三:1、通胀压力较大,即美联储依然会把计划的加息实施下去;2、全球收缩期尚未结束,PMI、时薪等指标还在下行趋势中,对于二季度美国宏观经济尚无法乐观;3、美股的风险溢价尚未到4%的安全区,从短周期回调区间看,美股本轮尚未回撤43月线支撑,债券市场止跌往往领先股市5个月左右,目前看还需要时间。

稳经济会议与上海复产提振信心。当下,我国的货币非常宽松,表现为M2稳定增长,银行间、国债回购、理财收益率、信用利差等均处于较低水平。相对不利的是社融,尤其是企业的中长期贷款部分。

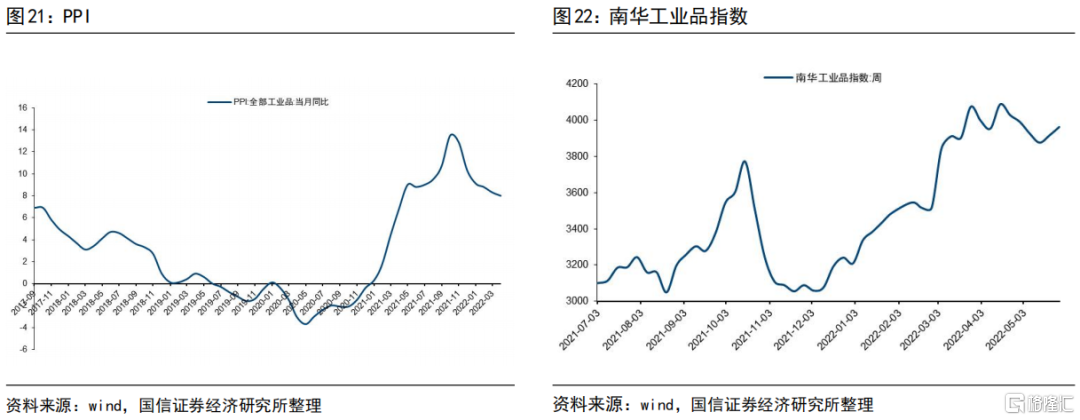

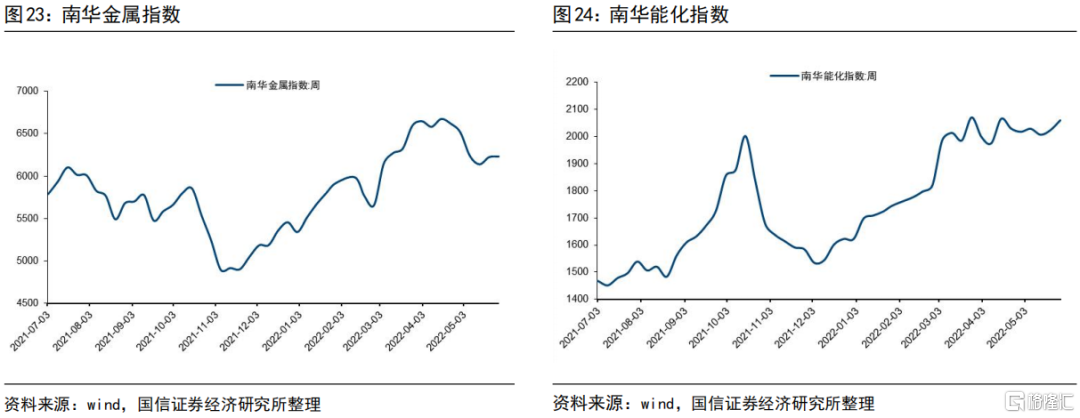

今年以来,商品价格的同比回落明显,即PPI回落明显,但商品价格绝对值依然维持在较高水平,这将对中下游的制造业带来持续的成本压力。

复工复产以及不断加码的稳经济政策,有助于社融数据的改善。我们耐心等待信用传导逐步通畅,以及产量数据的恢复。

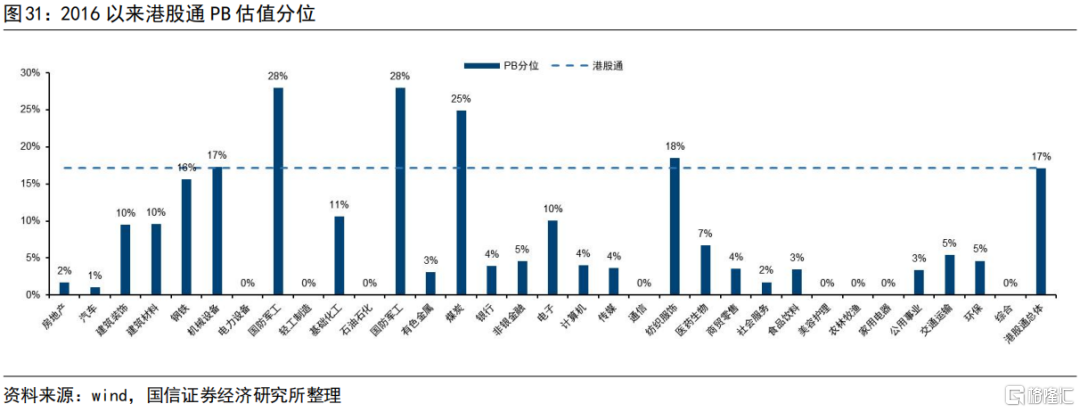

恒生互联网与医药或处在中长期底部区域。尽管5月,腾讯为代表的互联网龙头公司发布了业绩下滑的一季报,但股票已经止跌。结合政策面上促进平台经济健康发展的导向,我们认为恒生互联网或处在中长期的底部区域。伴随着A股的反弹,港股5月份的风格与此前呈现了不同的样貌:超跌的汽车、电子、光伏反弹,而前期胜出的地产、基建则下跌。而我们倾向于还是守在原有低估值、稳增长风格中。

投资建议:6月,积极的信号是政策的加码,以及上海的复工。需要观察的信号则是:1、美国6/7/9月的加息箭依然在路上,我们也分析了美股的风险溢价并未到安全区域;2、美国及全球2季度经济增速恐不达预期;3、对于2022年的企业盈利,预期较高,这依然可能有个下修的过程。我们维持港股的评级为标配。

在板块方面,我们依旧维持来自于二季度初的推荐方向(而非5月涨得好的板块):1、电信运营商;2、内资央企房企以及基建产业链;3、农业与食品饮料;4、绿电运营商;5、此外,我们认为互联网以及医药,已经处在中长期底部区域。

风险提示:疫情发展的不确定性,经济周期下行的风险,俄乌局势发展的不确定性,美联储加息的风险。

美股第一阶段调整结束

但尚未到谈论反转

美债收益率上行最快的时间已经过去

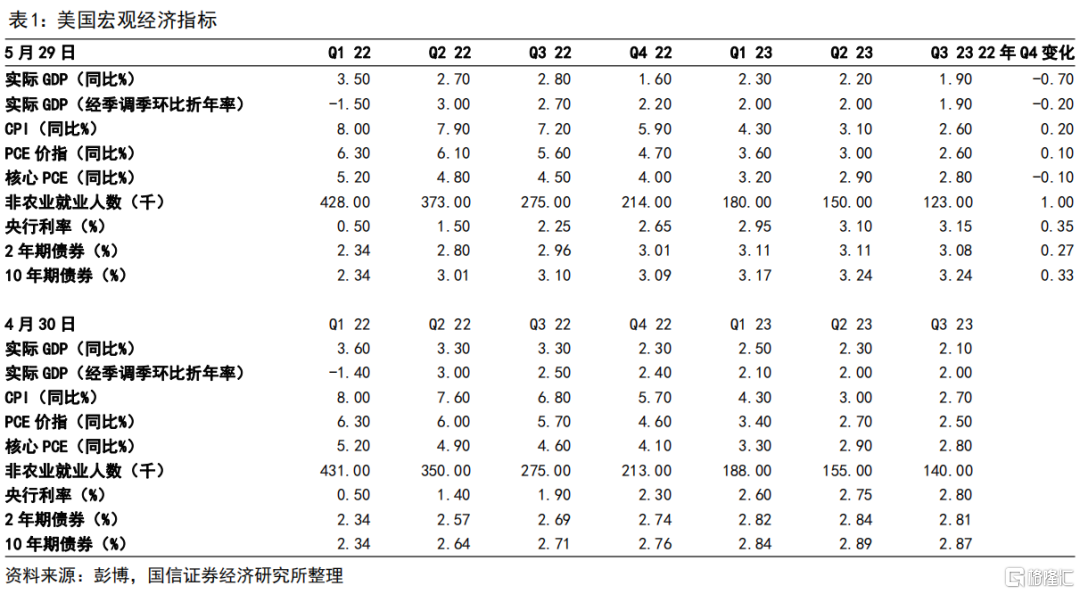

伴随着Q1美国实际GDP的下滑,市场下调了美国在2022年的GDP增速。与上个月比较,对今年实际GDP在Q4的增速从2.3%,下调至1.6%,下调幅度为0.7%。折年GDP也下调了0.2%。

加之对通货膨胀的担忧并没有解除,表现为Q4的CPI上调了0.2%至5.9%。且在明年下半年,CPI依然在2.6%左右。

故而,市场继续上修了今年的央行利率目标至2.65%,此间体现的今年的加息节奏为:6月份加息50BP,3季度加息75BP,4季度加息40BP,这比4月份来看,对于3季度的加息幅度要更胜一筹。

但需要指出的是,尽管伴随着加息预期的上修,我们可以看出,10年期债券收益率的变化开始变得比较迟钝。因为早在5月9日,10年期美债收益率就已经触及了3.2%的水平,然而,市场预期即便到今年年底,10年期美债收益率也仅为3.09%,甚至明年下半年,美债收益率也仅到3.2%左右。

这反映了:1、在对未来经济没有那么乐观的情形下,收益率继续上行的预期减弱;2、美债收益率相对吸引力提高,引起市场的逐步加配。

故而,美债已经度过了最快的下跌窗口期。

美国通胀边际走好,但依然是今年巨大的挑战

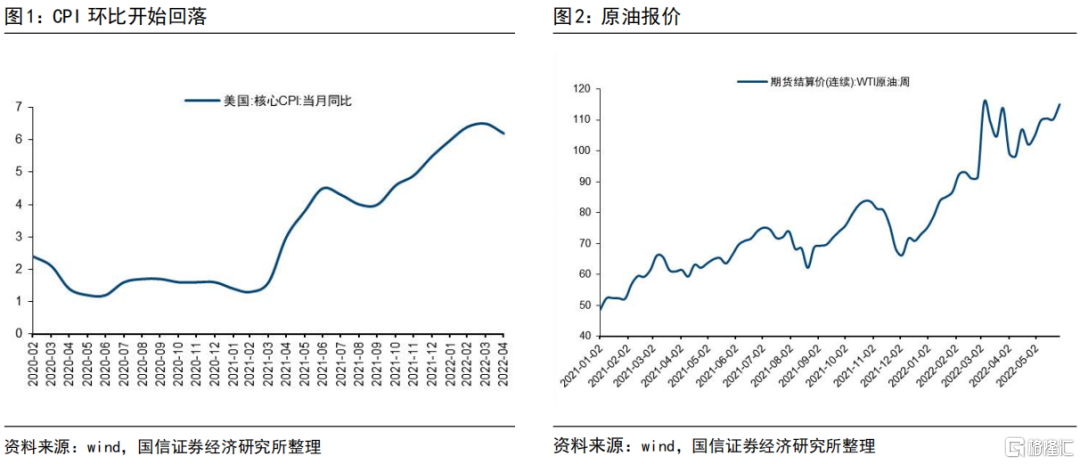

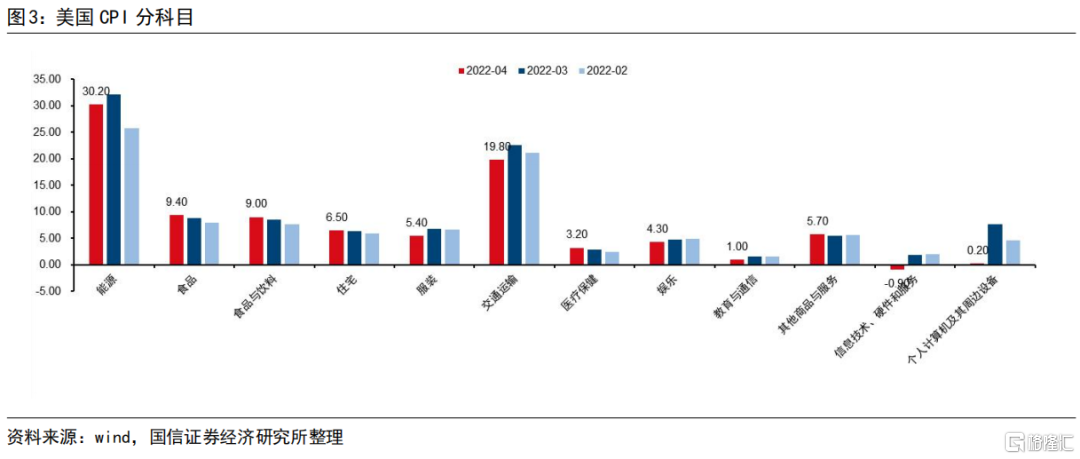

4月份的CPI为8.3%,较3月的8.5%环比有所回落,但如果在更高频的原油报价上可以看出,4月份原油价格有过回落,而进入5月份,原油价格继续攀升,因此短期压力犹在。

从美国CPI分科目看出,4月份对CPI边际回落影响较大的是能源,以及与能源强相关的交通运输,如果5月份原油价格较4月继续攀升,则当下的回落尚不构成趋势性下跌。

此外,食品、住宅、医疗保健、服务一些与劳动力成本推升相关的科目,CPI还在攀升。

故而,即便我们也认为从经济周期收缩的角度(表现为从去年5月,全球的制造业PMI就开始回落),将必然作用于大宗商品价格,使得商品、能源或早或晚地下跌,然而俄乌局势的不确定性,使得这次能源价格的高企比以往更有韧性。

加之,食品价格的上涨,尤其是今年粮食安全的威胁要更大,以及劳动力成本推升的科目,让2022年美国的通胀压力依然很大。

改善通胀,一来可以通过美联储的升息去抑制需求;二来可以通过美国政府来改变俄乌局势以缓解能源、粮食供应问题,或者降低中国关税来改善进口商品成本。但是显然到目前,后者尚未让资本市场看到可能性。

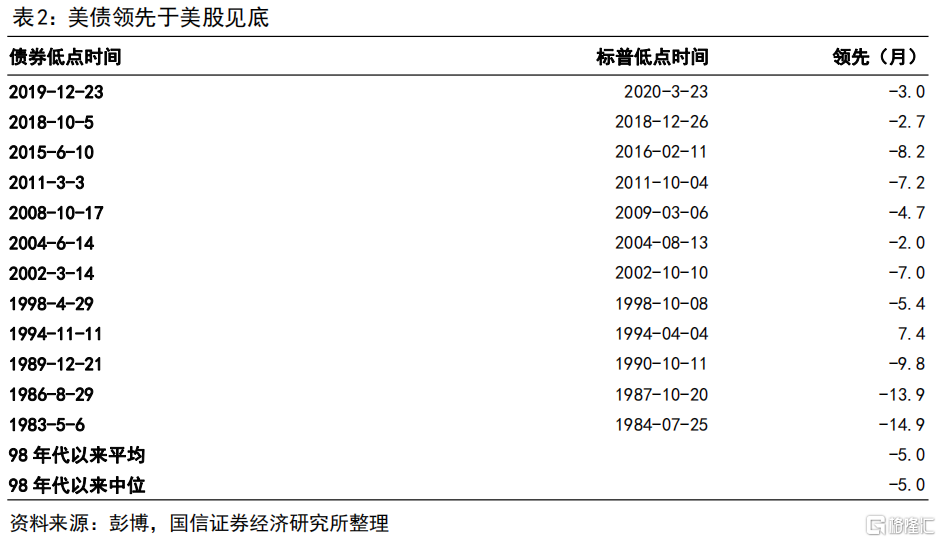

美债止跌是美股止跌的前提

我们曾提及,美债止跌是美股止跌的前提。美债平均领先美股5个月见底。或者说,在相对乐观的情形下,我们假设美债已经于5月中旬见底,那么股票市场也应该在今年的Q4前后才见底。

但是,这里的基本假设是5月中旬美债的底部就是本轮基钦周期的底部,这个结论还下得过早。如果按照分析师们的预期,由于明年下半年美债收益率继续创新高,因此已不能排除债券不会二次探底。这很大程度上由当下的通胀依然处在较高的水平而决定。

四月美国经济数据总体偏弱

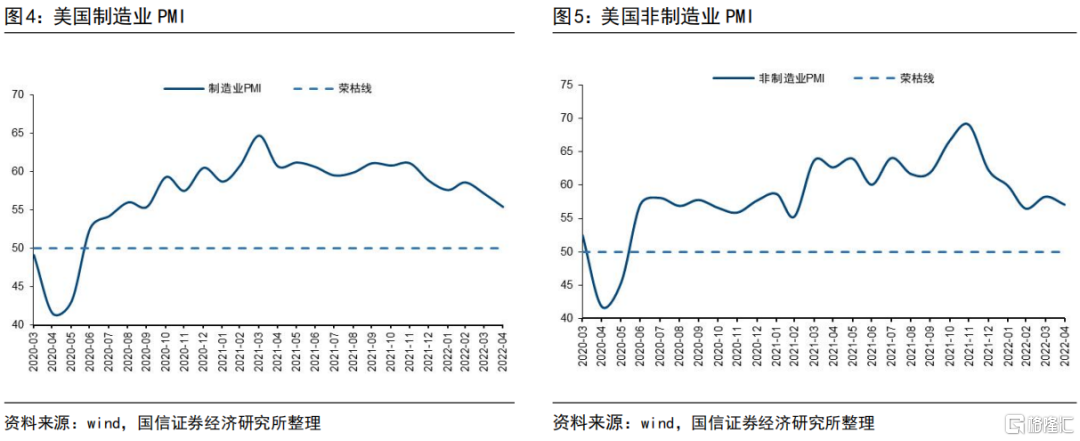

4月,美国制造业PMI回落至55,非制造业PMI回落至57,都表现疲弱。

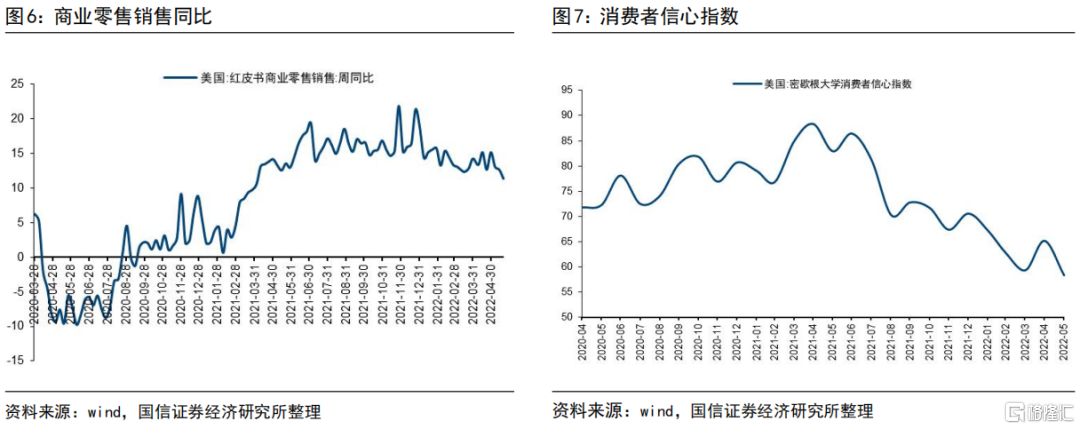

连锁商业零售销售数据同比,也在回落。密歇根大学消费者信心指数创了疫情以来的新低。

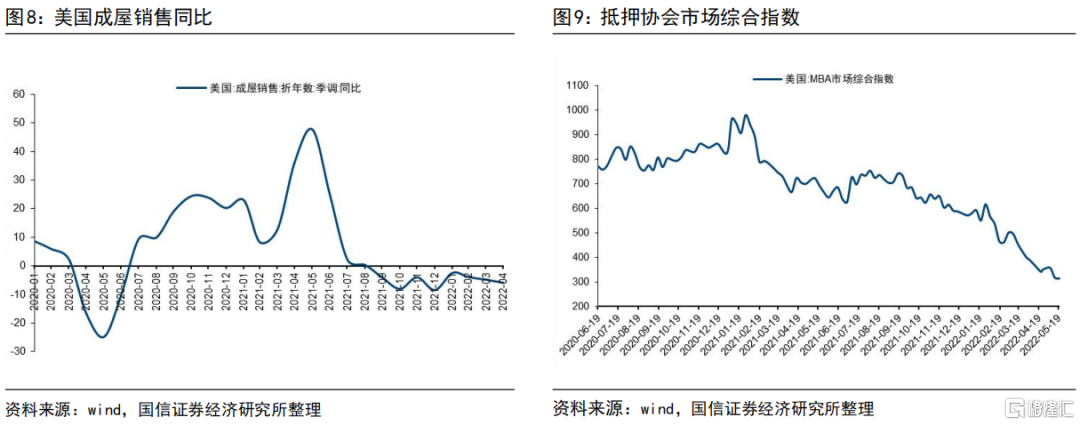

由于利率的上行,房地产销售数据同比依然较弱,MBA市场综合指数,继续创新低。

对股票市场的看法:美股调整将进入到第二个阶段

一种合理的讨论是:美股标普500最大回撤已经高达21%,纳斯达克最大回撤更是达32%,那么是否美股调整已经结束,或者离底不远?

我们在3月、4月、5月,以及专题讨论《当下美国经济周期处在什么位置?》已经多次讨论过这个问题。我们倾向美股的调整依然没有结束。

下图是美股的风险溢价水平。它的计算方式是标普500的市盈率倒数,与10年期美债收益率的差值。

在经济危机之后,美股的重要低点,对应着风险溢价水平在4%,或以上。尽管今年美股调整了较多,标普500估值有所回落,但考虑到美债收益率上行较多,所以美股的风险溢价水平并没有大幅攀升。即,美股到目前的调整,体现的是无风险收益率上行的影响,而非风险溢价的上行影响。

小结

在多篇报吿中,我们讨论了对当下美股依然不乐观,这里再做一个小结。

1、经济周期处在收缩期尚未结束;

2、今年伴随着与此前相较更加严峻的通胀压力;

3、美股在短周期的调整幅度统计为15%-25%,这或许是部分声音看调整结束的依据。但不容忽视的事实是,美股在疫情之后的上涨幅度明显较此前几轮都大,因此本轮下跌的幅度也可能更大。这反应在:美股每一次下跌都会回踩43个月的月线支撑,而本次距离这个目标还远;

4、目前的下跌,体现的是无风险收益率推升的影响,而非风险溢价提升的影响;

5、目前还不敢断言,债券的低点已经见到,而仅能判断债券下跌最快的时间已经过去,债券见底是股市见底的前提条件。

对于港股和A股,积极的信号是:

一旦美元指数走缓,即对两个市场的流动性抽水压力明显减小。目前来看,美元指数上涨趋势被减缓,如果按照当下美国经济增速下修,以及市场对于美联储加息的预期相对充分吸收的情况来看,已经具备了美元兑人民币中期走稳的条件。

国内:稳住经济会议与上海复产提振信心

上海、北京疫情逐步向好

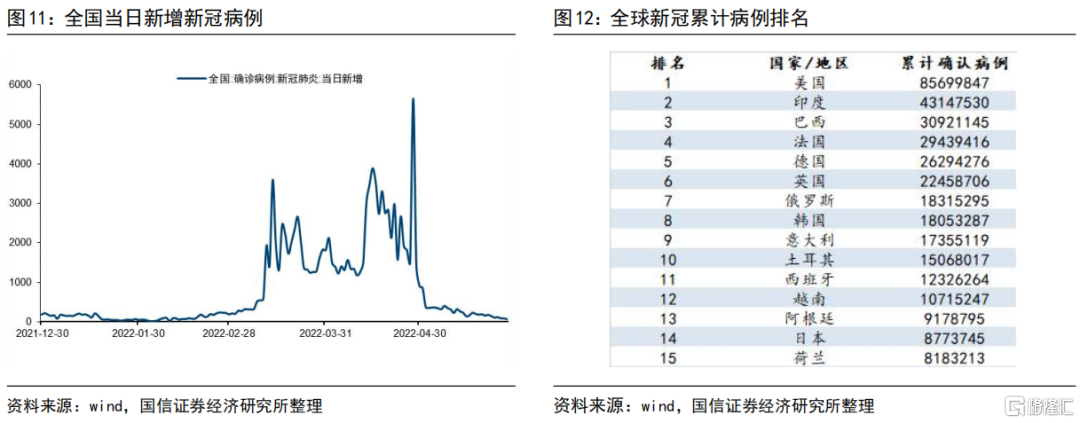

全球疫情在4月份从单日感染过千,在上海、北京等地的严控下,终于在5月份疫情平稳向好。全国5月底新冠疫情当日新增病例不足100。

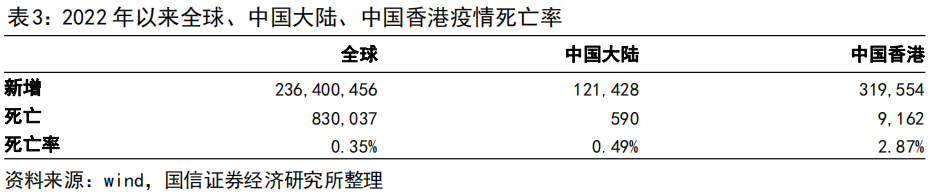

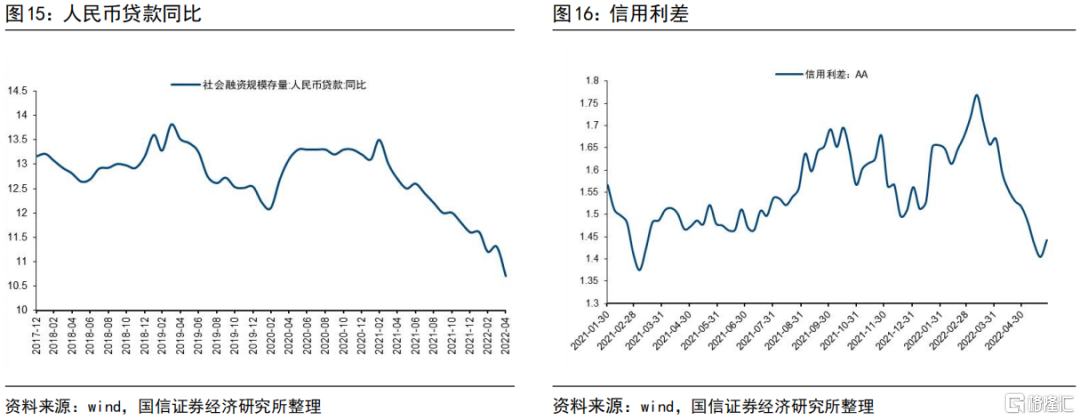

从2022年1月1日开始计算,全球新冠肺炎死亡率为0.35%,该口径是确诊病例(不包含无症状感染者),我们采用了相似的口径,中国大陆的确诊死亡率为0.49%,与全球相仿,中国香港死亡率则显著高过全球平均水平,达到了2.87%。这体现了疫苗注射率不高,加之医疗资源有挤兑的情形下,死亡率可能会激增。

由于,在上海无症状感染者的数量,显著高过确诊,因此我们计算了今年以来的新冠肺炎广义死亡率(分母是确诊+无症状感染者)为万分之八。按照疫情从最初毒株到德尔塔、欧米克戎,大约每半年到一年传染性更强但致死率更低的规律,期望未来其对人类的危害将继续降低,进而减少对生产、生活的负面影响。

政策面上,积极的信号频繁传出,提振人气。5月25日,国务院召开全国稳住经济大盘电视电话会议。国务院总理李克强表示,要努力确保二季度经济实现合理增长和失业率尽快下降,保持经济运行在合理区间。加大实施力度,国常会确定6方面33条稳经济一揽子政策措施,各部门5月底前要出台可操作的实施细则、应出尽出。帮扶市场主体纾困、稳岗拓岗等政策能出尽出。进一步打通物流和产业链上下游衔接堵点,推动复工达产。

5月29日,上海市最新发布了《上海市加快经济恢复和重振行动方案》。针对复工复产卡点堵点,上海提出了分类指导、动态修订复工复产复市疫情防控指引、取消企业复工复产复市不合理限制,6月1日起取消企业复工复产“白名单”制,扩大企业防疫和消杀补贴范围、建立健全长三角产业链供应链互保机制、畅通国内国际物流运输通道等政策措施,全力支持和组织推动各行业领域企业复工复产复市,稳步提高企业复产率。

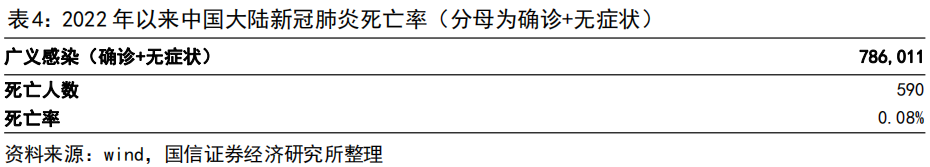

当下的货币非常宽松,信用受到疫情影响传导尚需时间

当下,我国的货币非常宽松,表现为M2稳定增长,银行间、国债回购、理财收益率、信用利差等均处于较低水平;但是社融同比增速却不明显。这种情况在历史上是相对罕见的:一来,由于疫情导致了上海以及北京的部分地区处于静态中,影响了生产、消费;另一方面,由于企业对未来自身发展的预期不稳,中长期贷款同比回落明显。

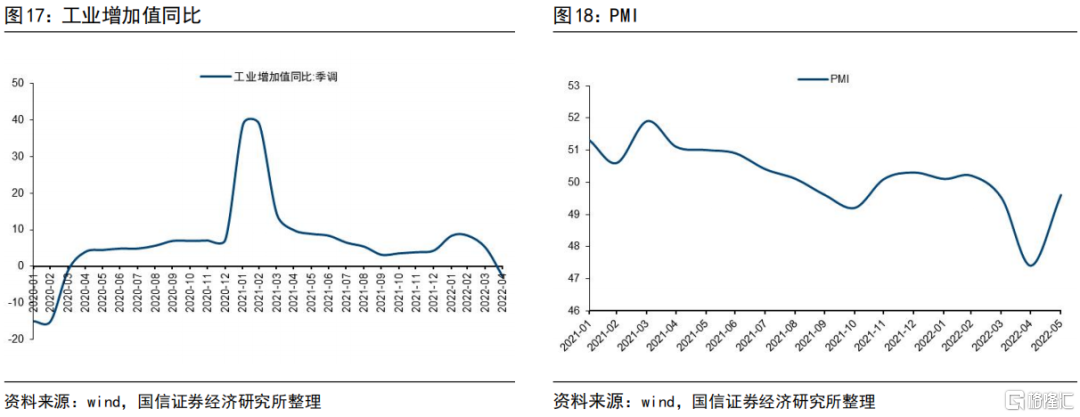

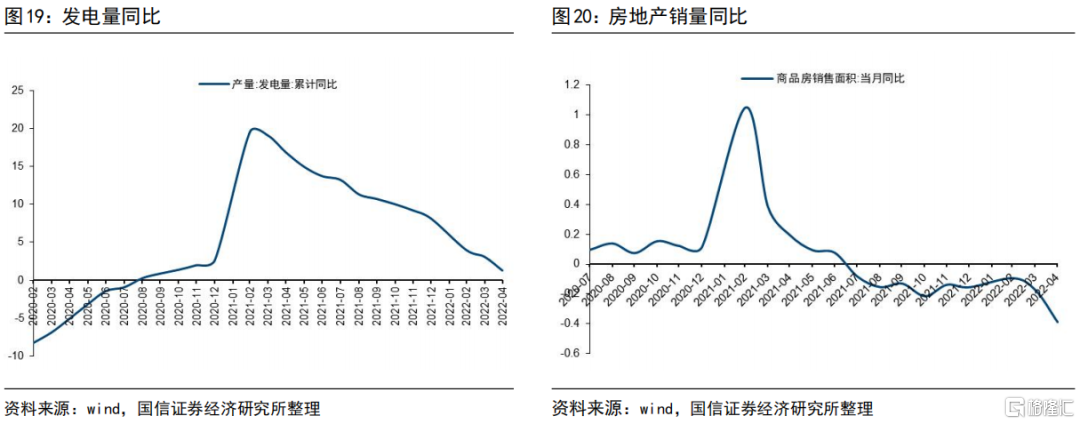

反映产量的数据,如工业增加值,PMI,发电量,房地产销量,汽车销量等等,在疫情的冲击下,于4月均创出了本年的新低,5月份在上海复工复产的预期下,PMI开始反弹。

PPI回落明显,但工业品价格仍处在高位

今年以来,商品价格的同比回落,即PPI回落明显,但商品价格绝对值依然维持在较高水平。

由于全球的局势,使得商品较以往经济收缩期表现地更加的强势。我们认为这是商品价格滞后于产量的一种体现,并目前已经在高位并将下跌。但由于其在高位的停留时间已经接近2个季度,这将对中下游的制造业带来持续的成本压力。

即便上游企业有不错的盈利能力,但我们也提示投资者要管理好对其股票收益的预期,因为股票价格往往领先于商品价格,一旦产量的传导效应作用于价格,则可能改变市场对此类企业未来盈利能力的预期。

小结

目前观察,北京与上海疫情均已得到了明显控制,6月份上海复工复产。

此外,稳住经济大盘的会议夯实了“政策底”,我们耐心等待产量数据的恢复。

港股:恒生互联网与医药或处在中长期底部区域

港股5月小幅反弹

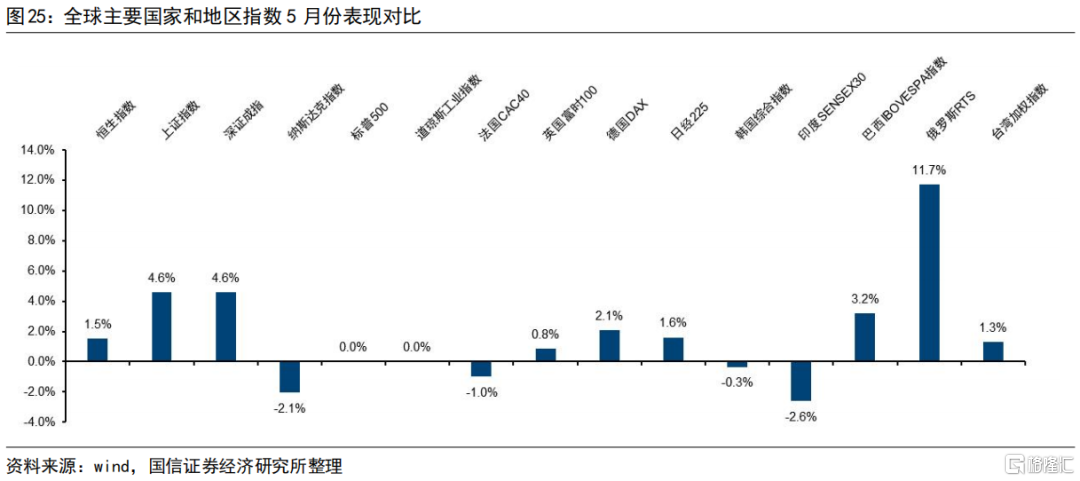

5月,港股小幅反弹了1.5%,逊于上证指数,但好过美股。由于5月份互联网龙头公司的一季报开始发布,腾讯利润同比下滑打压了市场人气。但目前互联网企业的估值具备较强的吸引力,因此利空释放下跌后又顽强地修复了行情。

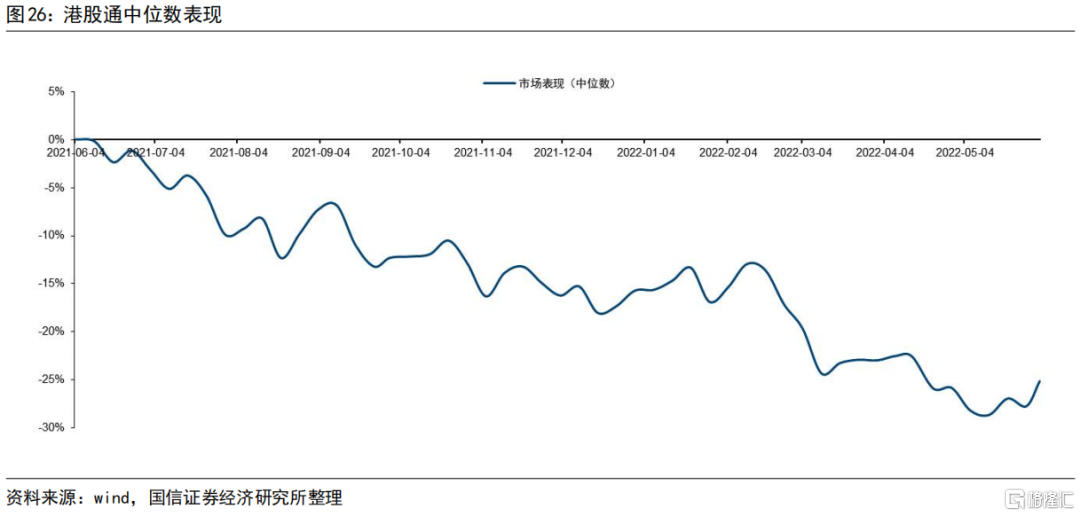

此外,尽管3月15日恒生指数创新低,但是在5月中旬,港股通中位数表现才触底。

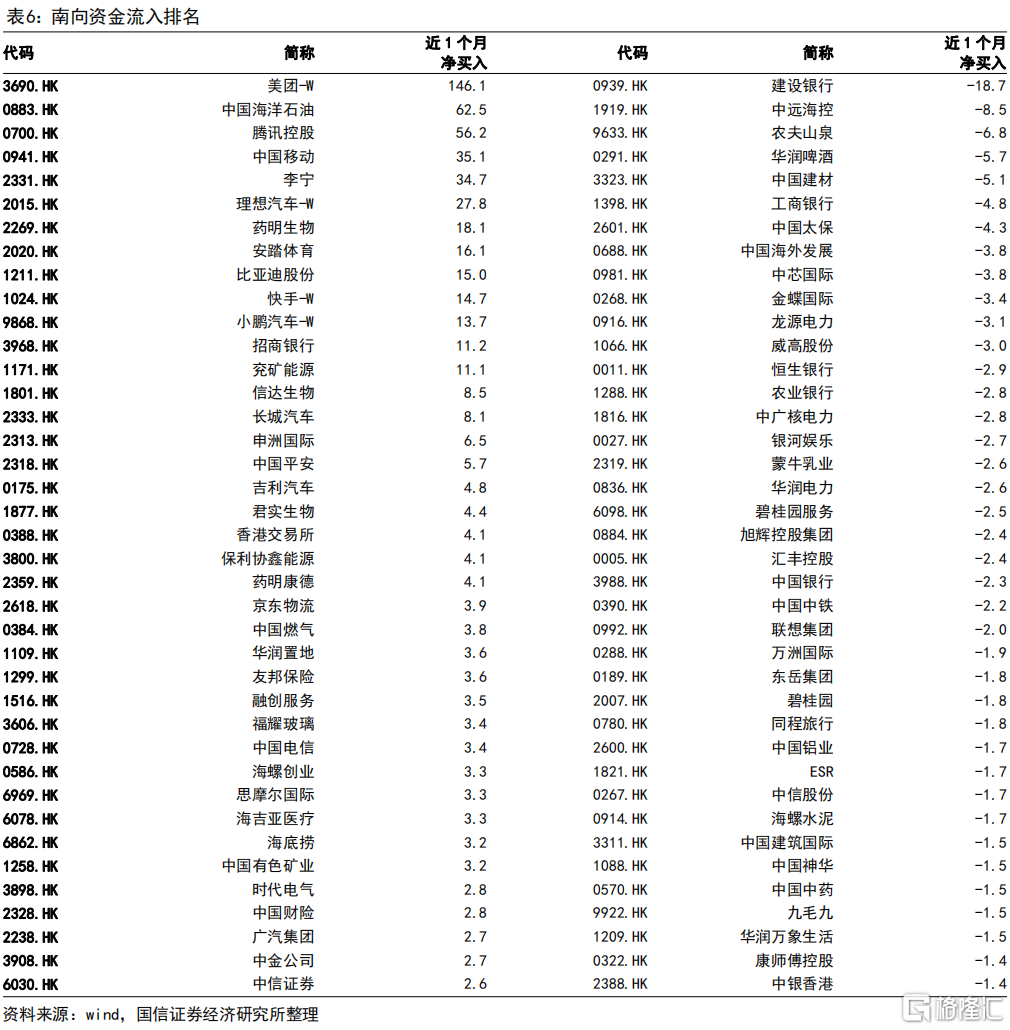

南向资金月度加仓创今年新高

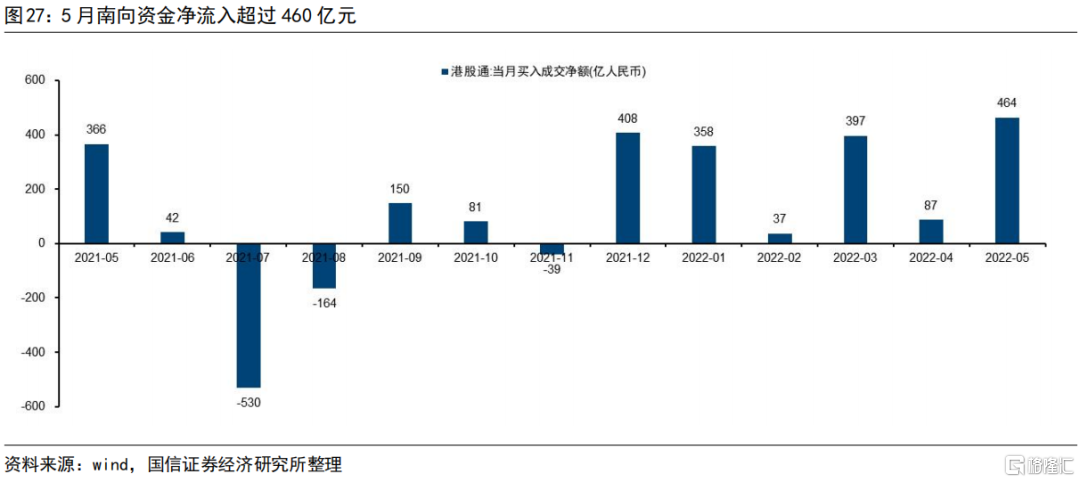

5月,南向资金加仓港股更加坚决,全月净流入超过460亿元,是今年以来最多的一个月。

我们曾提及,港股的低估值,加之上市企业的大规模参与回购,均给了大陆投资人以更强的信心。尽管Q1港股的业绩乏善可陈,但南向资金体现的是一种越跌越买的长期持股决心。

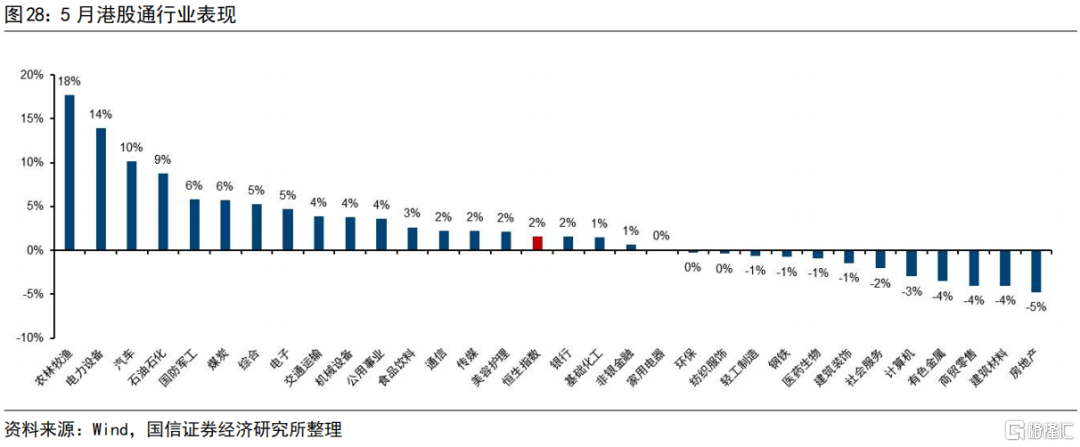

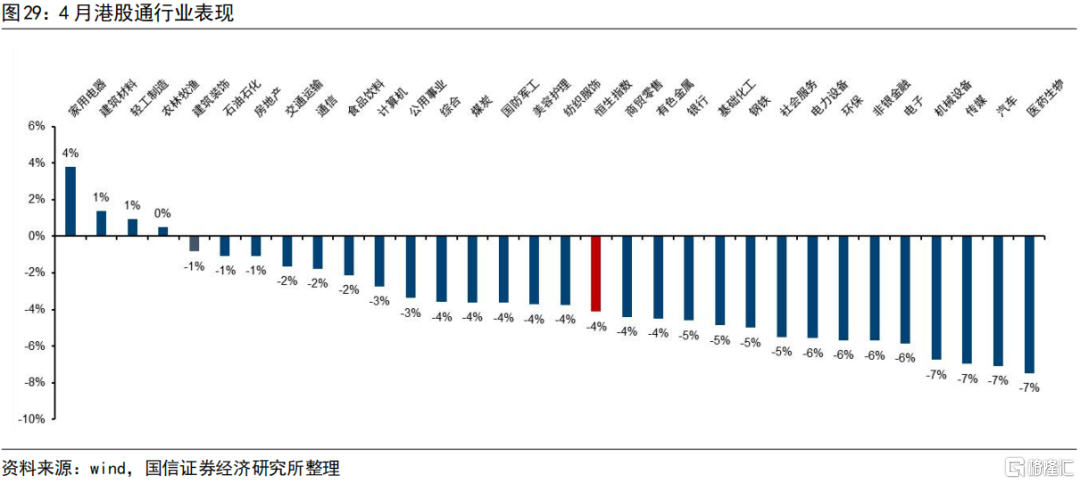

行业表现:5月份表现为清晰的超跌反弹

4月份的反弹是稳增长类和通胀。5月,农林牧渔依然维系了这个趋势。电力设备受益于政策面的刺激,涨幅排在第二。汽车、电子、机械是超跌反弹类行业。石油石化与煤炭,表现超出我们预期,本月继续录得正收益。其他板块如食品饮料、通信、传媒、美容护理、银行与大盘同步。

本月稳经济方向则回撤明显,包括房地产、建筑材料、建筑装饰。此外,计算机(互联网)、社服、医药生物表现欠佳。

所以,本月总体呈现了超跌反弹的走势。即,前期跌得多的涨得多,如光伏、新能源、汽车、电子;前期有超额收益的反倒表现一般,如房地产、建材。

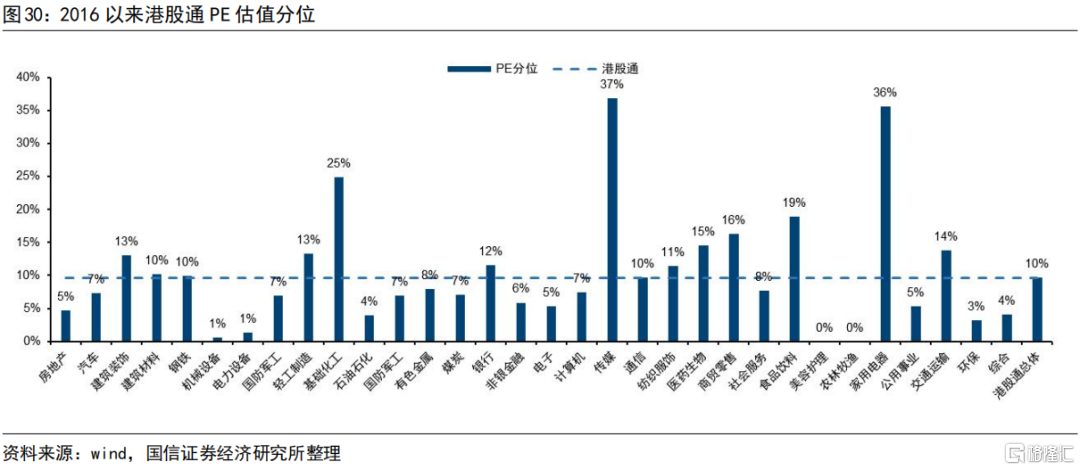

一个现实的问题是:如果判断此处即是调整结束,则这样的反弹可以持续;如果判断反弹依然是在调整中的中继或者弱势震荡的话,那么市场大概率还将沿着此前稳经济+通胀以及低估值高股息创造超额收益。

我们倾向于后者。理由是:

1、美国方面,加息尚未结束,而且6月、7月有两次50BP的加息,这对港股的影响尚不能忽略;

2、目前对于2022年盈利预期可能过高,我们在此前的月报中讨论过这个问题;

因此,我们依然把5月的这些超跌反弹行业视作一个短期现象。

但是,港股跌幅最深的互联网、医药板块,尽管在5月表现不佳,分别是-3%与-1%的收益,站在中期角度,我们认为这两个板块已经处于底部区域。迄今为止,它们已经调整了1年零4个月,同时互联网行业的“政策底”已经出现,尽管一季报不佳,但这可能已经包含在此前连续下跌的股价中。

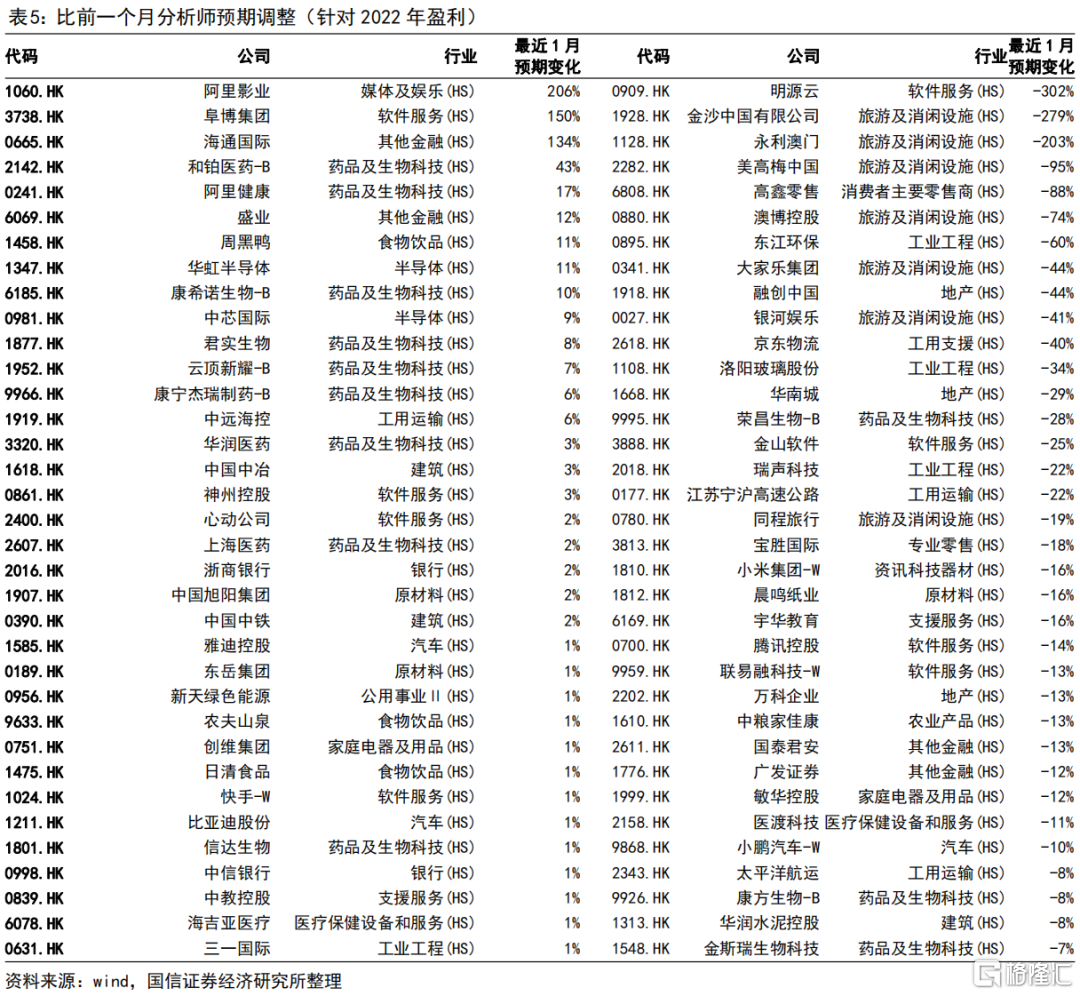

盈利预期:航空公司、线上药品、部分生物制药、家电被上修

分析师在当下与1个月之前,对于部分公司在2022年的业绩进行了修正,其中业绩上修34家,下修92家。

上修主要分布在原材料、银行、半导体、医药、公用事业几个板块;

下修主要分布在房地产、机械、保险、电子、运输、零售等几个板块。

南向资金净流入

南向资金加仓前十名:美团、中国海洋石油、腾讯控股、中国移动、李宁、理想汽车、药明生物、安踏体育、比亚迪股份、快手。

南向资金减仓前十名:建设银行、中远海控、农夫山泉、华润啤酒、中国建材、工商银行、中国太保、中国海外发展、中芯国际、金蝶国际。

投资建议

对于6月,我们依然维持震荡走势的判断。

积极的信号是政策的加码,以及上海的复工。

需要观察的信号则是:1、6/7/9月的加息箭依然在路上,我们也分析了美股的风险溢价并未到安全区域;2、美国及全球2季度经济增速恐不达预期;3、对于2022年的企业盈利,预期较高,这依然可能有个下修的过程。

我们维持港股的评级为标配。

在板块方面,我们依旧维持来自于二季度初的推荐方向(而非5月涨得好的板块):

1、电信运营商;2、内资央企房企以及基建产业链;3、农业与食品饮料;4、绿电运营商;5、此外,我们认为互联网以及医药,已经处在中长期底部区域。

风险提示

疫情发展的不确定性,经济周期下行的风险,俄乌局势发展的不确定性,美联储加息的风险。