本文来自格隆汇专栏:中金研究,作者: 中金大宗商品团队

近来国内外需求均较为疲软,黑色与有色金属等工业品价格出现明显回落。在海外,加息周期正式启动,需求可能承压。在国内,疫情反复仍是需求复苏的最大掣肘,本轮疫情对制造业生产、供应链物流等影响不容小觑,4月中采制造业PMI录得47.4%,环比上月下降2.1个百分点,其中生产、新订单、新出口订单等指数均处收缩区间且继续回落。以汽车业为例,据中汽协,4月汽车销量预计环比下降47.6%,同比下降48.1%。4月挖掘机销量下滑幅度也达到了47.3%。建筑业方面,据数字水泥网,当前水泥出货率较去年同期下降了约23PCT,水泥库容比则高了近20PCT,显示疫情反复对项目施工仍存在较大负面影响。

总体而言,近来工业品库存整体呈累库趋势,因而拖累价格表现。从内外价差来看,工业品也呈现出外强内弱的格局,但我们预计外部供应风险对国内出口与价格的带动较为有限。我们预计短期内工业品市场将维持供需两弱,往前看,在疫情逐步缓解后,我们认为工业品需求复苏的关键在于国内基建实物工作量的兑现与出口的韧性,另外,房地产的边际改善也将相对利好集中于地产后周期的有色金属。

黑色金属:需求预期落空,负反馈开启

五一假期后,黑色系开启下跌,我们认为本轮下跌的主要驱动因素在于下游需求预期落空后自钢材端向原材料端的负向反馈。今年以来黑色系价格走势偏强,一方面在于原材料价格上涨对成本的推升,另一方面也在于稳增长基调下市场对下游需求的预期,使得上游向下游的价格传导得以持续。但上半年旺季需求落空后,负向反馈开启。另外,除需求预期落空外,市场最近亦交易粗钢产量压减,因此我们看到盘面钢厂利润近来趋于走扩。

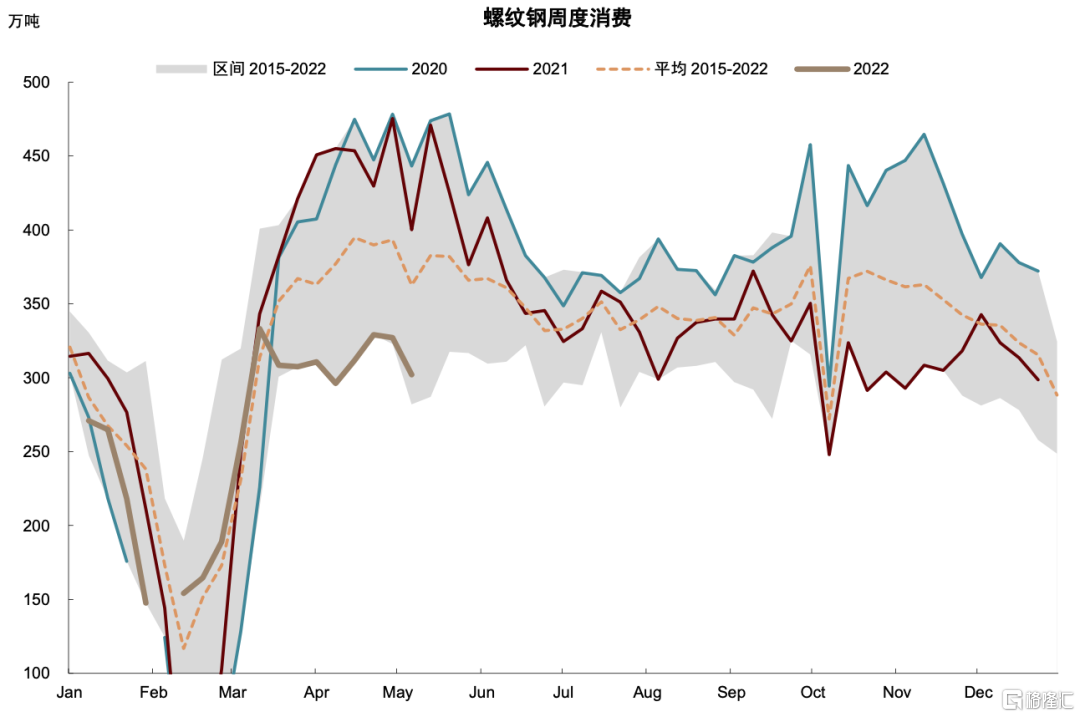

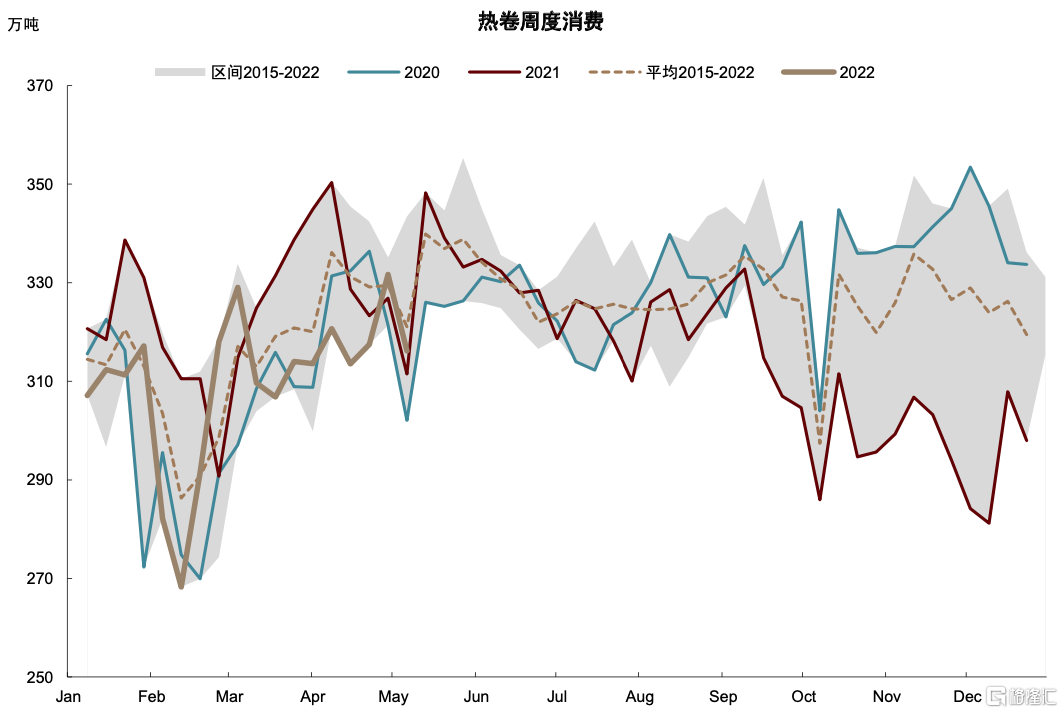

受疫情影响,国内下游需求最近仍未有明显起色。从周度的表观需求量来看,螺纹钢需求仍几乎是2015年以来最低的水平,同比去年同期下降约25%。热轧卷板的需求也低于过去几年的均值。近来南方降雨开始逐步增多,意味着下游需求淡季逐步到来,叠加疫情影响仍存,我们认为今年上半年留给下游需求开启的时间窗口已不多。我们预计,若疫情在上半年得到有效控制,需求在下半年将会有一定起色。

图表: 螺纹钢表观消费量

资料来源:Mysteel,中金公司研究部

图表: 热轧卷板表观消费量

资料来源:Mysteel,中金公司研究部

外需拉动有所证伪。直接出口方面,4月钢材出口同比下降约38%,环比仅增长0.6%。间接出口方面,4月出口同比增速也明显走弱,其中通用机械设备出口金额增速由上月的27.1%回落至2.8%。俄乌局势升级以来,内外钢材价差拉大,但钢材出口并未如市场预期出现大规模增长,这也验证了我们在2022年4月11日发布的《海外溢价上升,但国内钢价“洼地”或将延续》中的判断,即欧洲与国内钢材价差可能延续,但直接出口对国内需求与价格的拉动较为有限。双方的贸易政策是一方面,东南亚、韩国等地需求增长偏弱,对我国钢材出口也是一大制约。另外就是疫情对出口物流的扰动。我们看到4月东南亚、韩国等地制造业有边际好转的迹象,因此我们预计5月钢材出口可能较4月有一定提升。

4月制造业出口(钢材间接出口)仍维持在高位,但增速走弱,也符合我们之前的判断。一方面外需有所走弱,另一方面是疫情对外贸的扰动。总体而言,与去年相比,我们预计今年间接出口对国内需求的带动将比较有限。

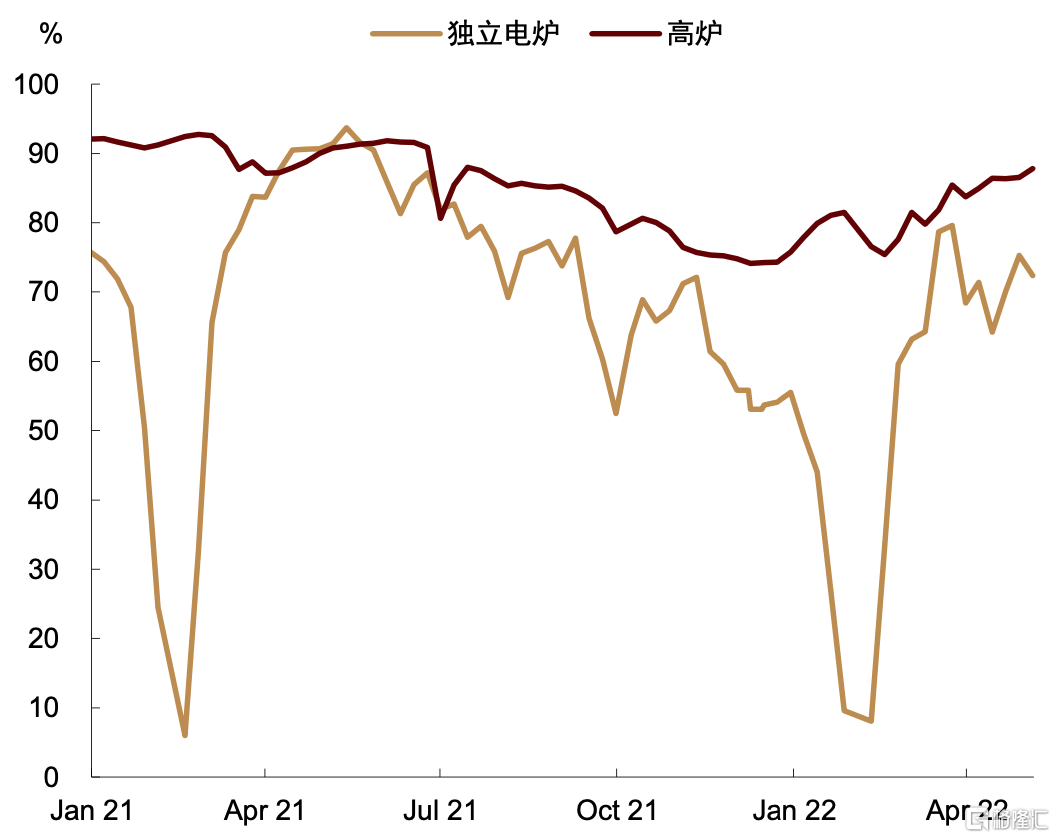

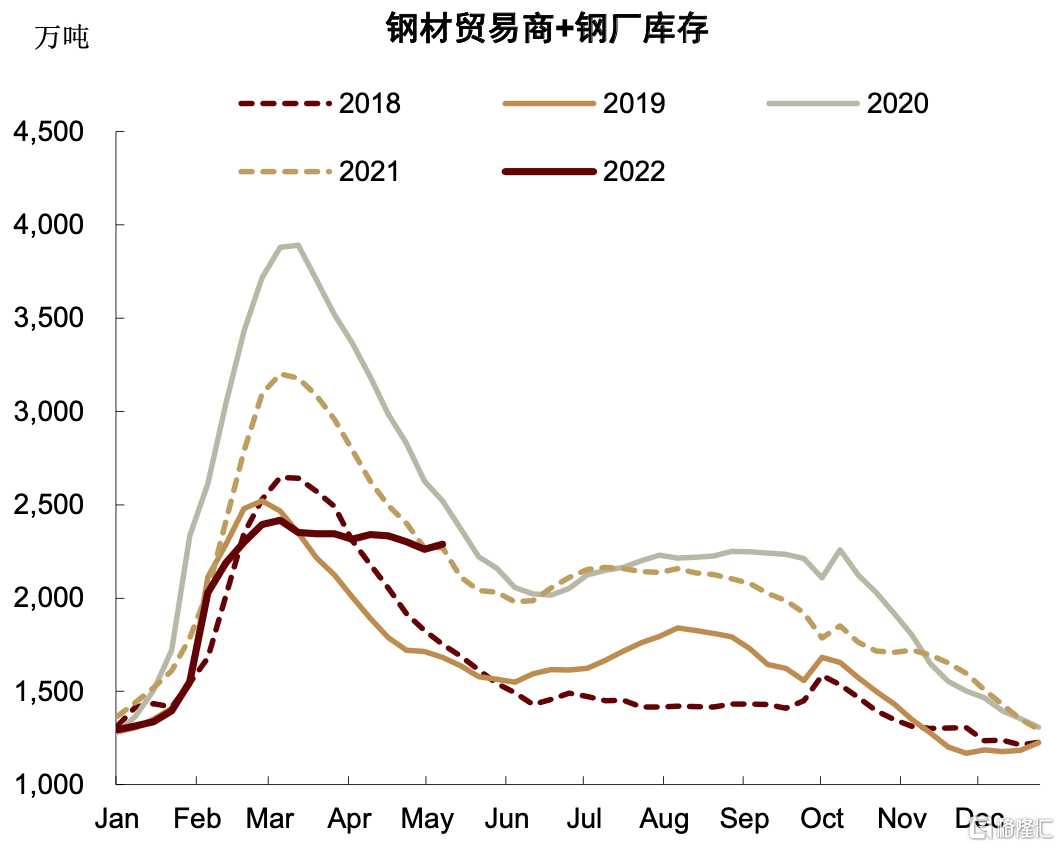

钢材供应方面,即便钢厂利润承压,钢材产出仍有小幅上升。数据显示,华东螺纹吨钢利润基本维持在盈亏平衡点附近,电炉螺纹则有小幅亏损。但近期全国247家钢厂的高炉产能利用率上升至87.75%,环比上周增加1.18%,49家独立电炉的产能利用率也回升至70%以上。供给压力下,我们看到钢材库存的季节性去化也基本停滞,钢价因而承压。向前看,利润低迷的情况下,我们预计钢厂继续扩产的动力有限,并对上游原材料形成负向反馈。值得注意的是,近来废钢到货量增多,价格走弱明显,意味着作为边际生产者的电炉成本对螺纹钢价格的支撑可能将有所走弱。

图表: 高炉与电炉产能利用率

资料来源:Mysteel,富宝资讯,中金公司研究部

图表: 钢材库存

资料来源:Mysteel,中金公司研究部

有色金属:国内疫情反复影响下游需求,加息环境下海外需求亦承压

二季度至5月9日,有色金属价格普跌,以LME结算价计,铜累计下跌11%,铝下跌22%,锌下跌13%。我们认为金属价格普跌的主要原因是需求端支撑较差,且市场对于未来的需求信心不足。一方面,以欧洲、美国为主的经济体在高通胀和加息环境下需求很难再有亮点,另一方面,二季度至今国内疫情反复对金属需求的影响大于供给,物流干扰导致的部分供应链中断影响了下游开工。有色金属中,电解铝除了需求受影响之外,国内复产产能提产较快也使得价格跌幅最大。

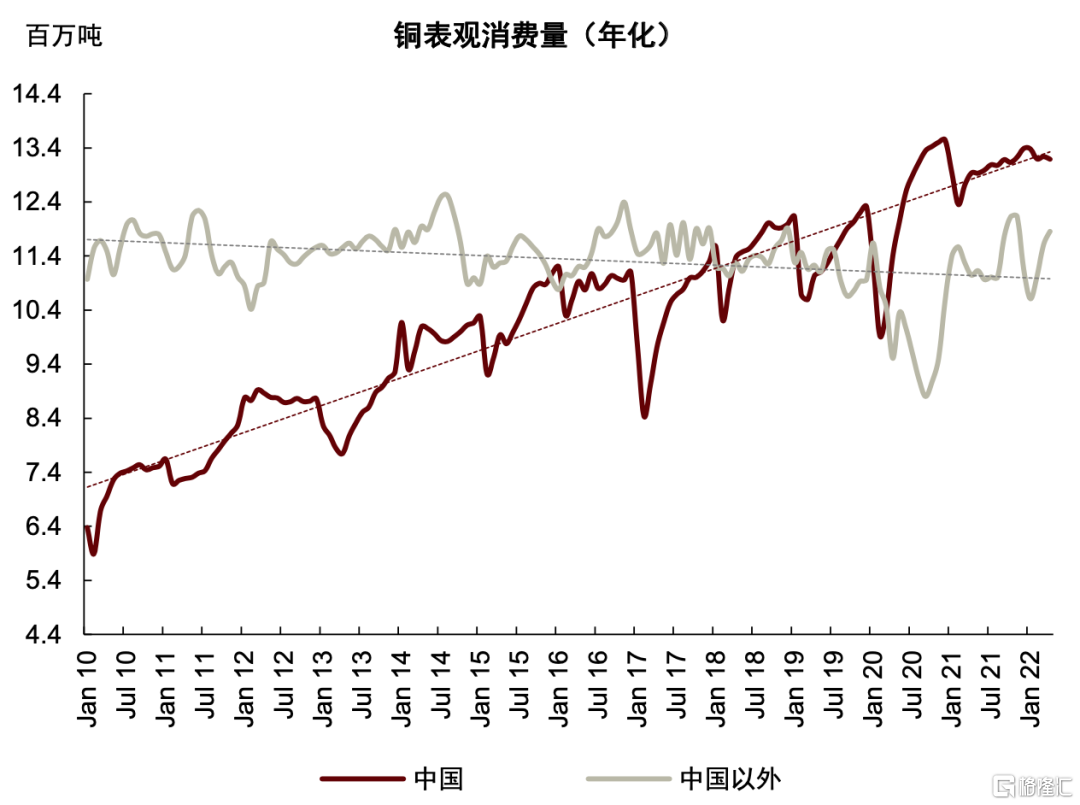

铜矿供给持续恢复,价格中枢下移。今年年初至今,国内铜下游消费主要以刚需补库为主,尚无超季节性的亮眼表现,年初至四月国内铜表观消费量同比下降约3%。华东区域疫情影响下,物流和终端工程开工率受扰。根据SMM调研,4月下旬南网、国网下单量减少,线缆厂成品库存堆积,资金压力增加。截至上周五,全国社会库存周环比上升8.5%至12万吨,旺季去库预期落空,但由于一季度铜进口大幅亏损,精炼铜进口同比降低20%,保税区库存相比年初几乎翻倍,国内社会库存仍然偏紧张。向前看,我们认为铜内外比价和进口恢复仍需下游需求反弹支撑,且国内冶炼供给仍有复产预期,需重点关注疫情缓解后需求反弹力度以及电网投资前置发力的程度。

图表: 铜表观消费量

资料来源:LME,SHFE,SMM,ICSG,中金公司研究部

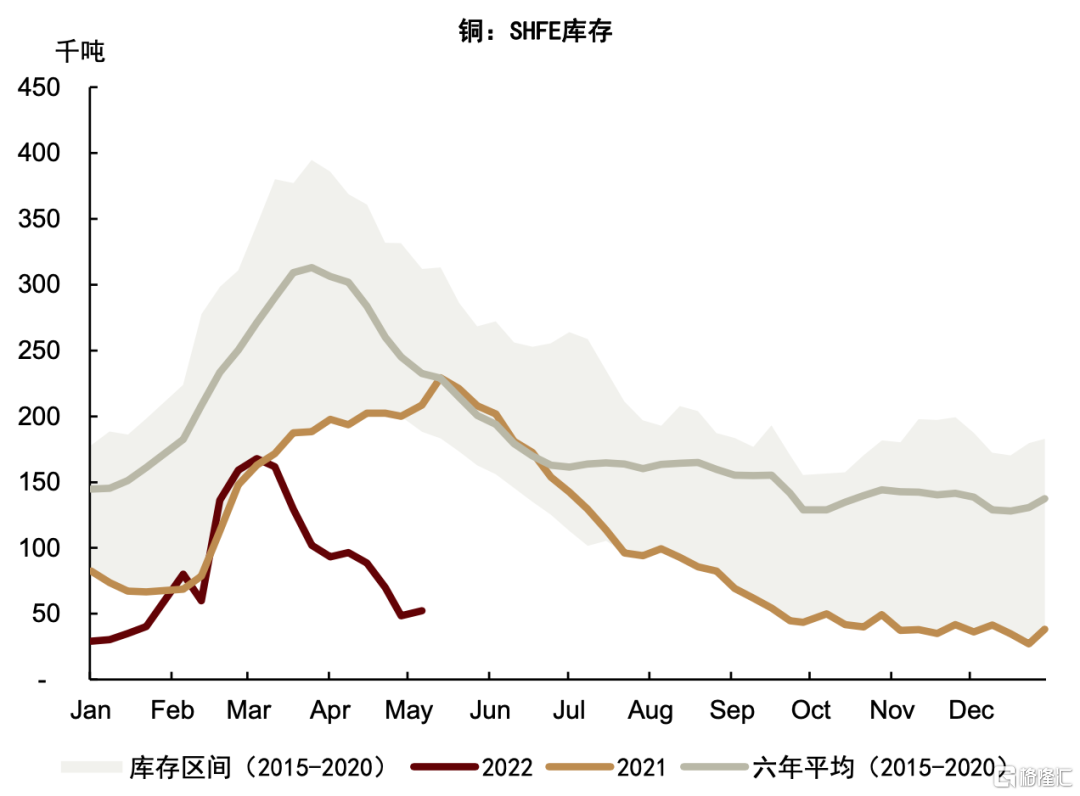

图表: 铜 SHFE 库存

资料来源:SHFE,中金公司研究部

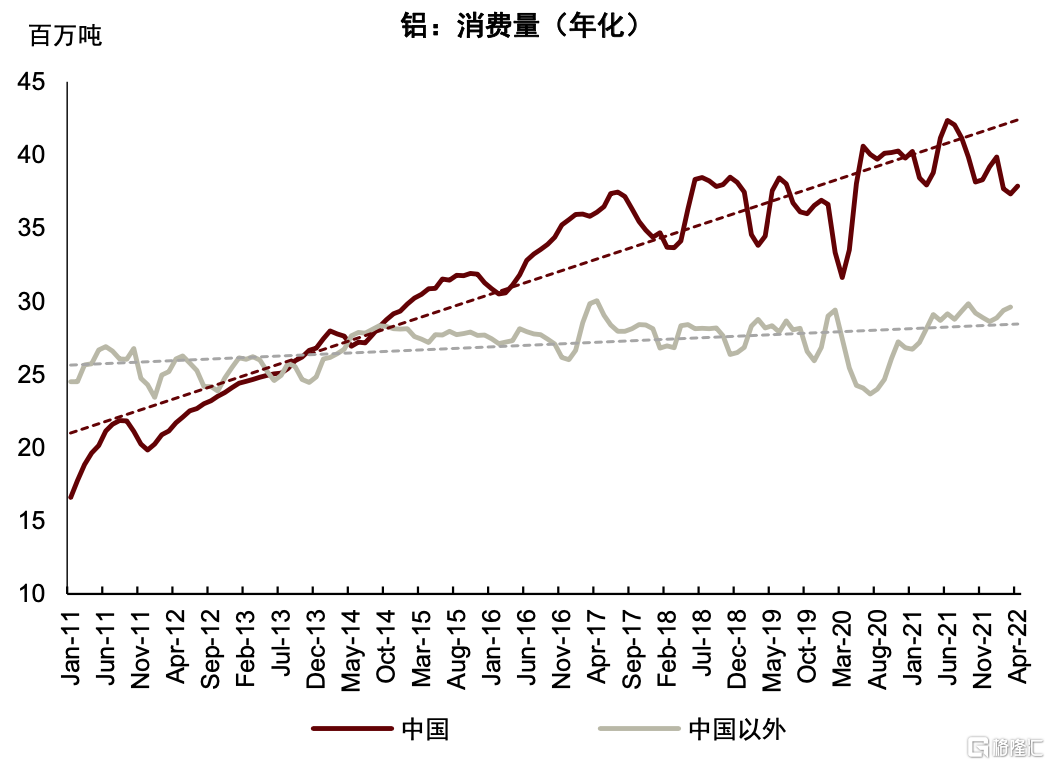

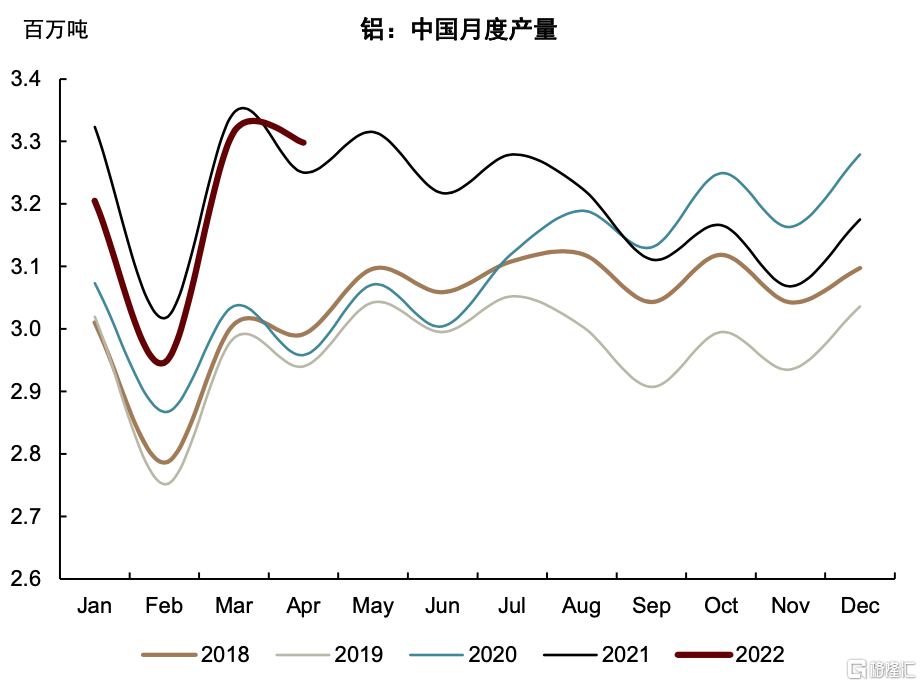

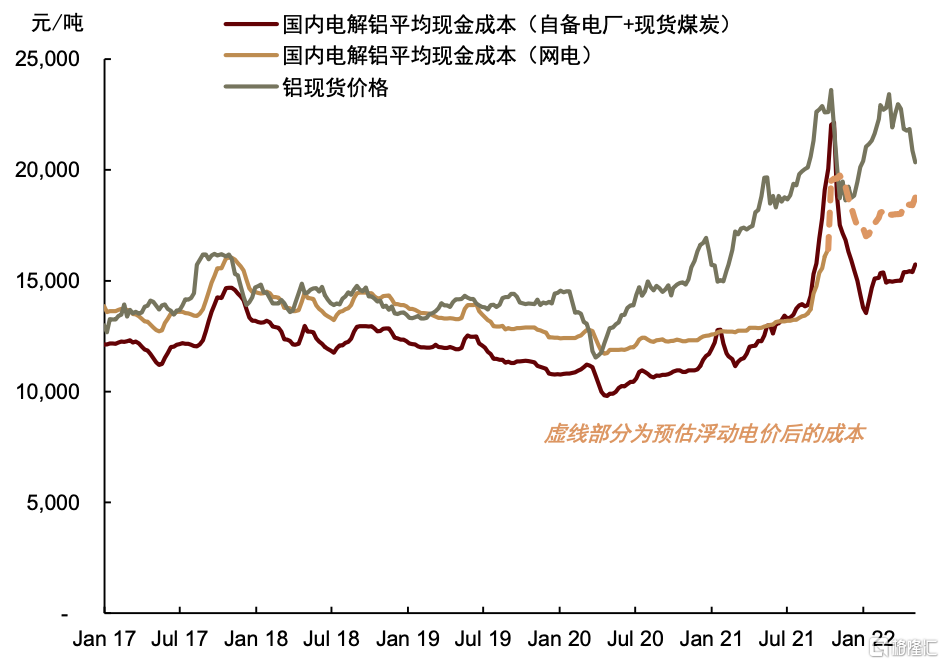

铝下游需求受扰动叠加供给复产提速,价格急跌接近成本线。二季度至今,国内外铝价快下跌,主要由于国内需求受地产和疫情拖累,旺季预期落空,年初至四月国内铝表观消费量同比下降约3%,而供给端云南地区产能复产速度超预期,3月份全国电解铝产能利用率回升至86%,达到过去9个月内的高点,市场过剩预期浓厚,催化价格下跌。向前看,我们认为需求和供给端都存在一定的不确定性。一方面,全国不同区域内疫情反复对物流的影响短期内仍将持续,另一方面,铝价急跌后,部分高电价地区电解铝厂现金利润压缩较快,或将影响下半年新增产能投放进度。整体上,电解铝市场供需仍然呈现“外紧内松”的局面,仍需留意西欧产能作为边际生产者的减产风险。

图表: 铝表观消费量

资料来源:LME,SHFE,SMM,IAI,中金公司研究部

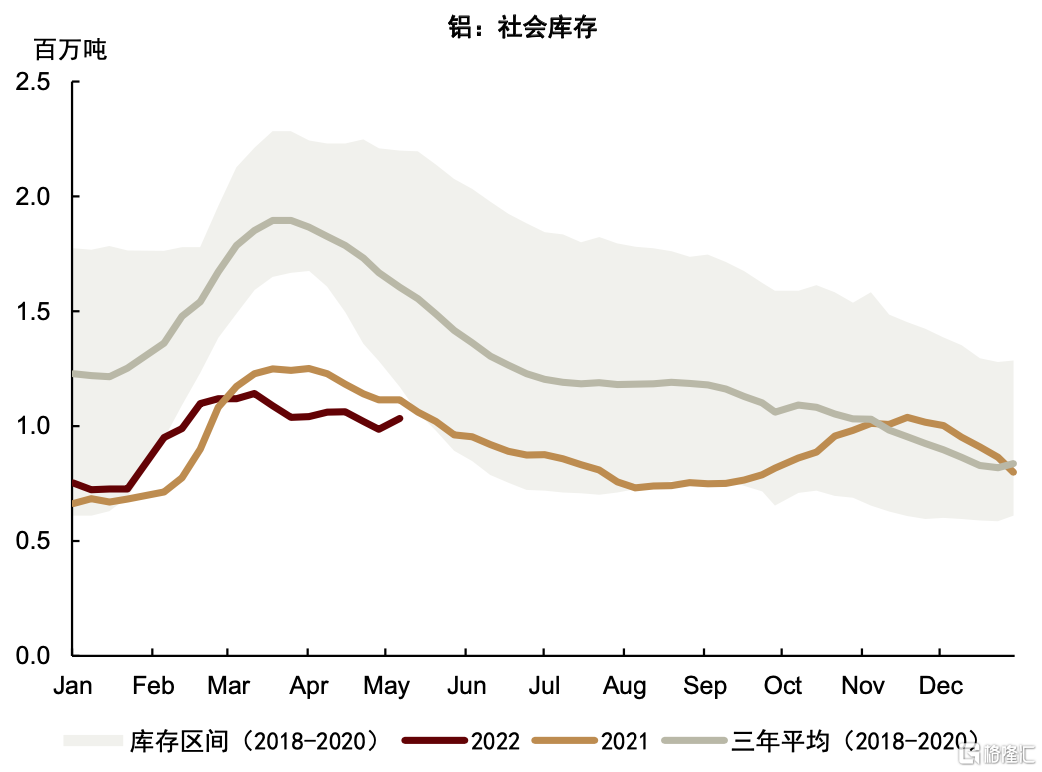

图表: 铝社会库存

资料来源:SMM,中金公司研究部

图表: 中国电解铝产量

资料来源:SMM,中金公司研究部

图表: 国内电解铝成本

资料来源:Woodmac,中金公司研究部

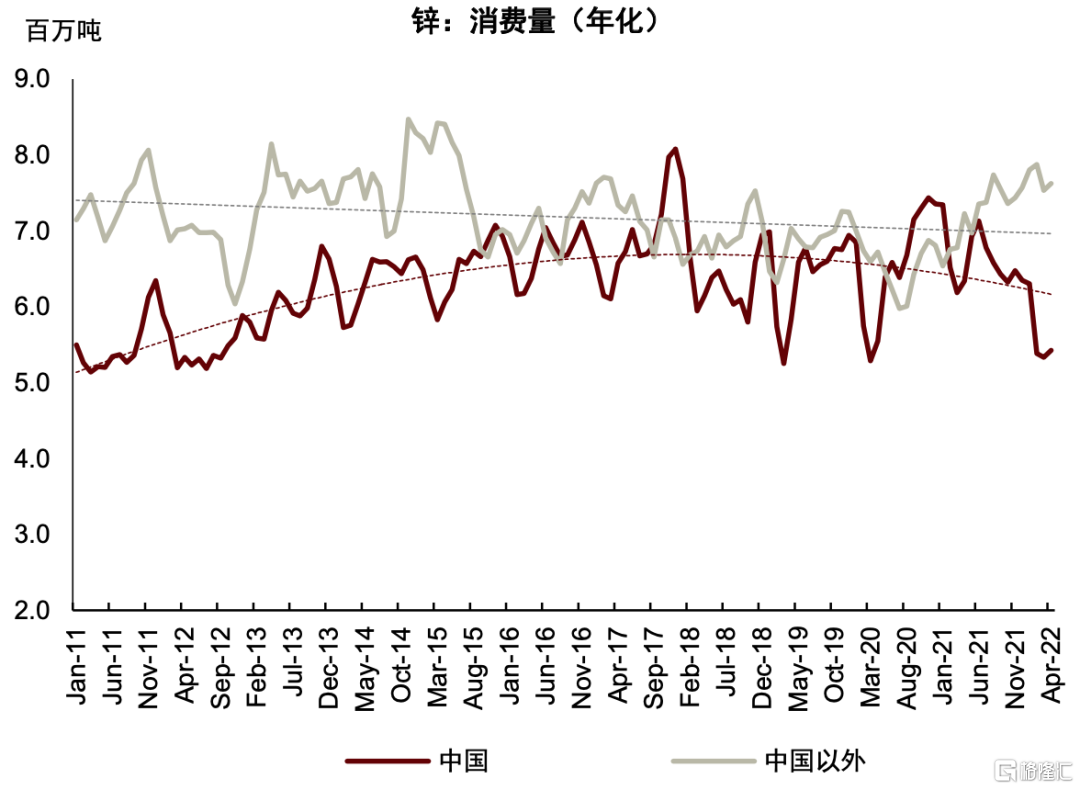

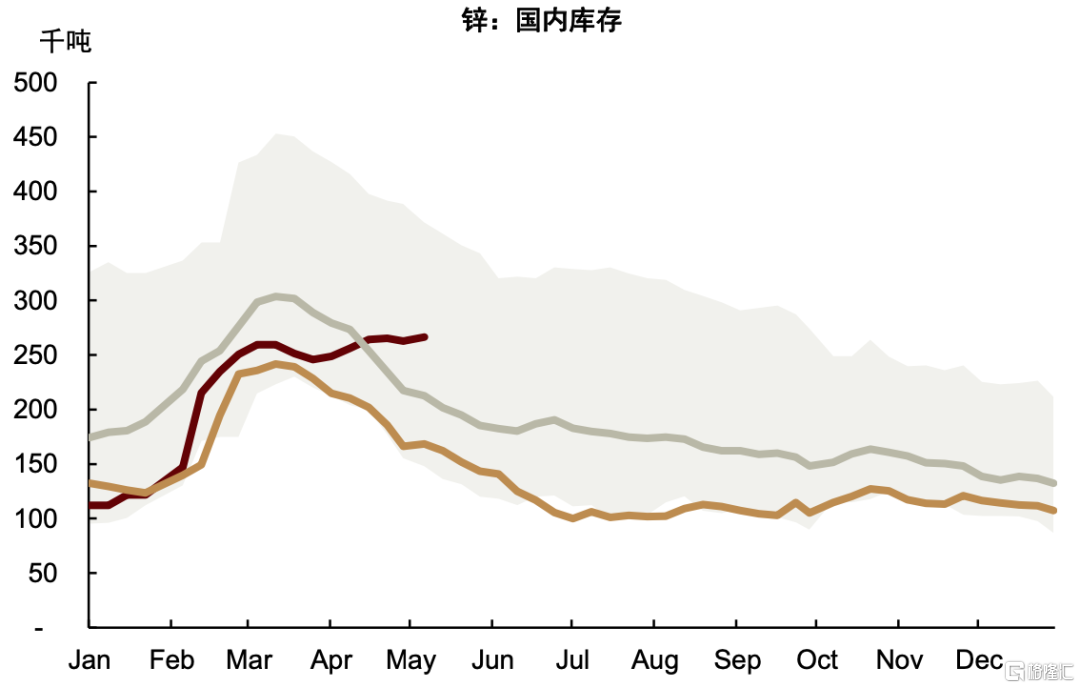

年初至今,国内锌市场延续供需双弱局面。供给端,进口矿亏损导致相应冶炼产能开工了受原料约束,今年前四个月国内锌产量累计同比下降2%达到197万吨,一季度进口量同比下降约72%仅有3.7万吨,但国内社会库存近期持续反季节性累库,旺季预期落空,年初至四月国内表观消费量累计同比降幅约13%。国内锌的终端消费中,基建以及非住宅建筑占比约51%,尽管今年市场对基建发力期待较高,但从商品的基本面来看,国内锌的需求尚未出现超季节性的表现,微观层面,年初至今中国镀锌钢产量同比降低10%(Mysteel)。向前看,我们认为供需双弱的局面短期内难以改变,海外供给仍有减产风险,而国内基建对锌下游需求的利好兑现仍然存在不确定性。

图表: 锌表观消费量

资料来源:SMM,IZLSG,LME,中金公司研究部

图表: 锌社会库存

资料来源:Mysteel,中金公司研究部