本文来自: 宏观亮语 ,作者:解运亮团队

前言:4月以来,人民币汇率加速贬值,但外资却并未出现大幅流出。哪类外资受人民币汇率影响更大?为何近期人民币大幅贬值而外资仍能保持较强定力,甚至出现回流?本篇将做出解答。

报吿正文

人民币大幅贬值,为何北上仍在流入?

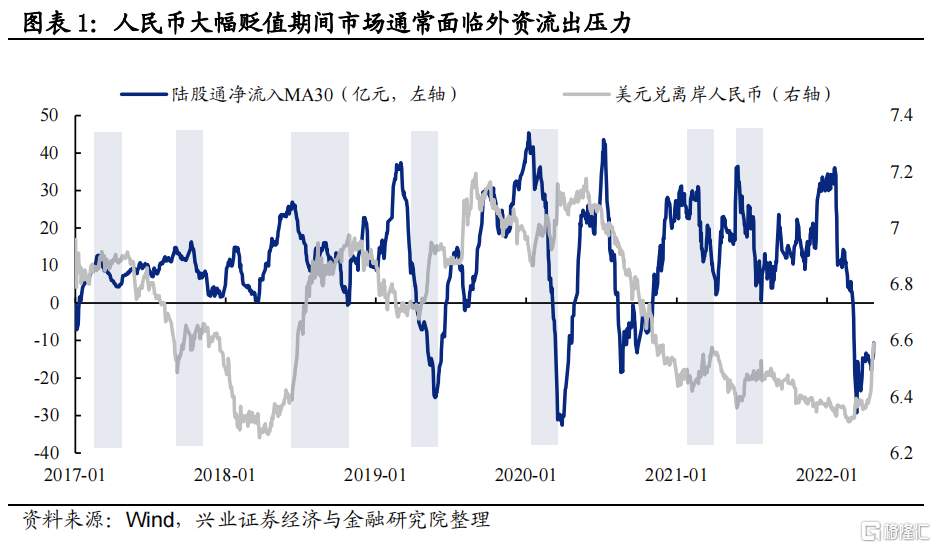

人民币汇率是影响北上资金的重要因子之一,二者在多数时间呈现出较强的负相关性。从过去几年情况看,人民币汇率的升贬的确对北上资金流入节奏有着直接影响,尤其是当人民币汇率出现较大幅度的单边变化时,二者之间存在较为明显的负相关性,而日常的汇率双向小幅波动则影响有限。这背后逻辑在于人民币的大幅升值进一步提升了以人民币计价的资产溢价,吸引外资流入,而贬值时资产溢价回落,市场则通常会面临外资流出压力。

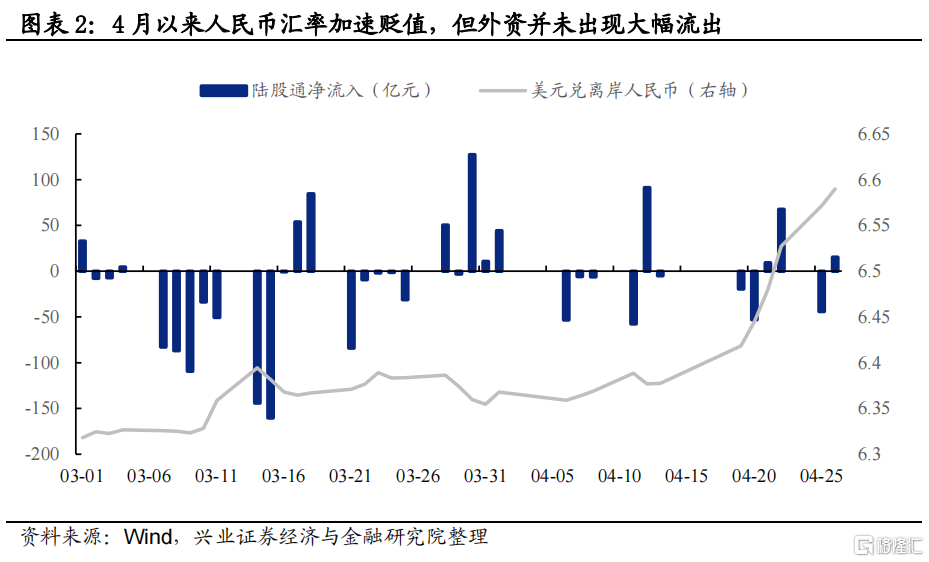

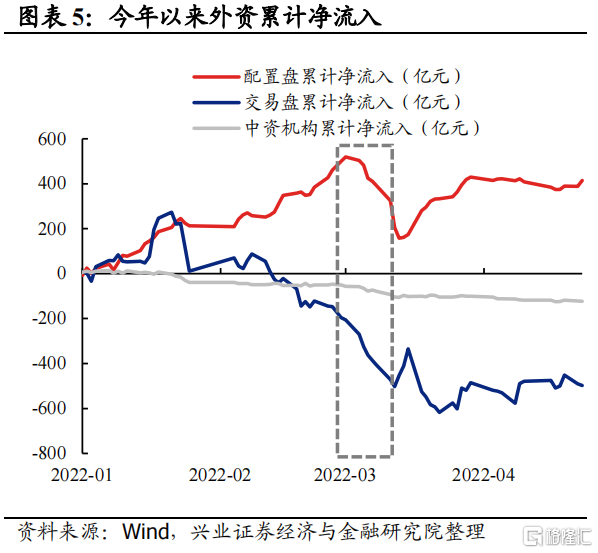

4月以来,人民币汇率加速贬值,但外资却并未出现大幅流出。美元兑离岸人民币汇率由4月初的6.37大幅回落至4月26日的6.59,贬值幅度达3.5%,但期间外资却并未出现大幅流出,尤其是上周单周贬值幅度就达到了2.35%,而北上却实现小幅净流入4.4亿元,4月以来总体净流入规模也到达了26.9亿元。

为何本轮人民币大幅贬值,但外资却仍在流入?我们认为主要有两点原因:

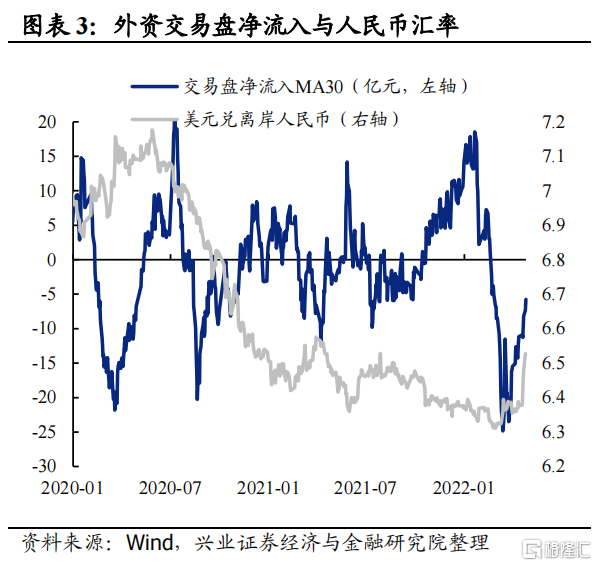

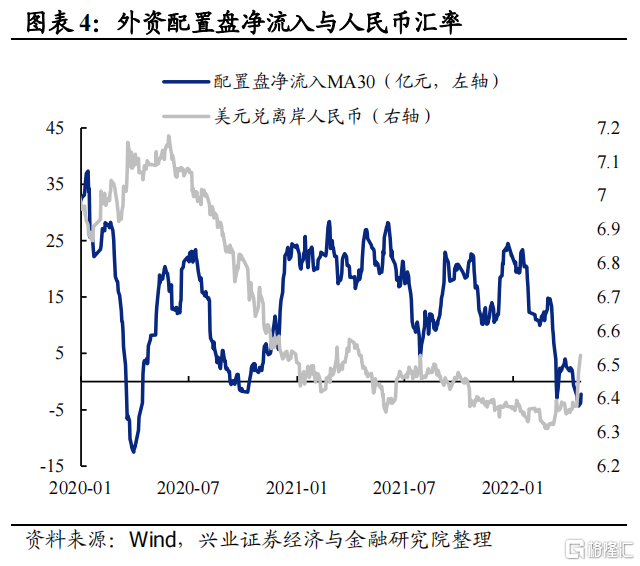

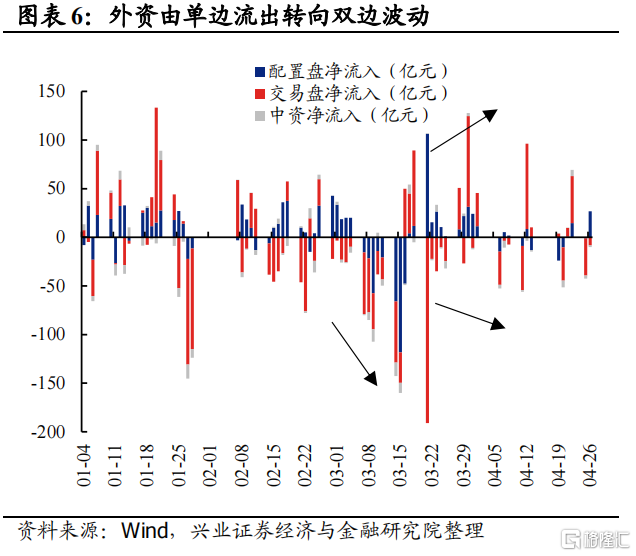

(1)从外资结构拆分的角度看,与人民币汇率负相关性更强的交易型外资近期也并未大幅流出,总体仍维持流入。交易型外资和配置型外资与人民币汇率变动之间均呈现出负相关性,但由于交易型外资对短期因素敏感性更高,因此与人民币汇率的负相关性相较配置型外资而言也更强。但近期人民币汇率大幅贬值,交易型外资却并未出现大幅流出,总体仍维持流入,是支撑外资在本轮人民币汇率贬值过程中依然保持流入的重要原因之一。

(2)3月受美联储加息、俄乌冲突,尤其是SEC强化对中概股审计监管的影响,外资一度大幅流出,但随着海外投资者对于中美监管博弈的担忧缓解,叠加近期市场大幅调整至低位,虽然面临人民币贬值扰动,外资仍保持了较强定力,甚至出现回流。3月受美联储加息、俄乌冲突,尤其是SEC强化对中概股审计监管的影响,外资一度大幅流出,其中3月2日-3月16日北上资金连续11个交易日减仓达678.8亿元,除交易型外资外,配置属性较强的外资“长钱”也罕见地大幅流出,在3月7日-16日,配置盘连续8天减仓A股,区间累计净达流出361.6亿。而随着海外投资者对于中美监管博弈的担忧缓解,叠加近期市场大幅调整至低位,配置性价比进一步提升,虽然面临人民币贬值扰动,但外资仍保持了较强定力,甚至出现回流。

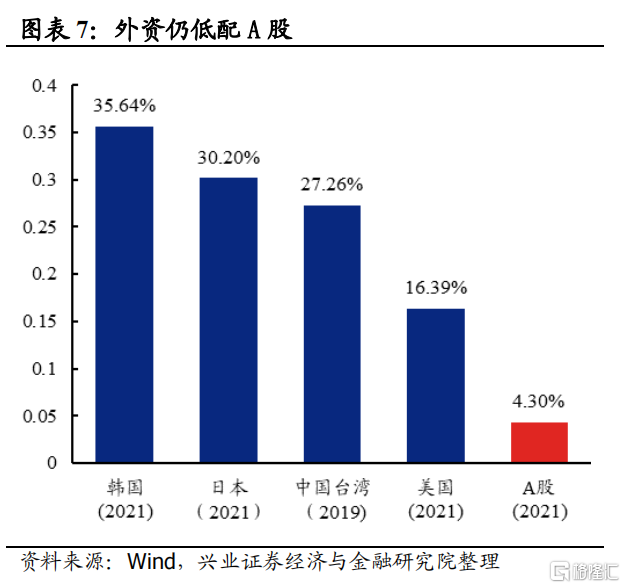

总结来看,人民币虽近期面临较大贬值压力,但无需过度担忧外资的大幅流出,外资流入A股仍是长期趋势。短期看,在经历了3月恐慌性流出后,当前海外投资者对中美监管博弈等担忧逐步缓解,叠加市场已进一步调整至低位,外资从而能保持较强定力,甚至出现回流,近期人民币汇率贬值并不构成主要制约。而从中长期看,中美名义利差虽出现倒挂但实际利差仍维持较高水平,叠加外资仍低配A股等,外资流入A股仍是长期趋势。

风险提示

1、历史经验可能存在失效风险;2、不同区间统计可能存在结论差异风险