本文来自格隆汇专栏:国泰君安证券研究所,作者:国君非银金融团队

本报吿导读

2021年,券商零售业务和机构业务的高增长带来盈利的大幅提升;财富管理产业链与场外衍生品则分别是零售与机构业务增长的主要动力。

摘要

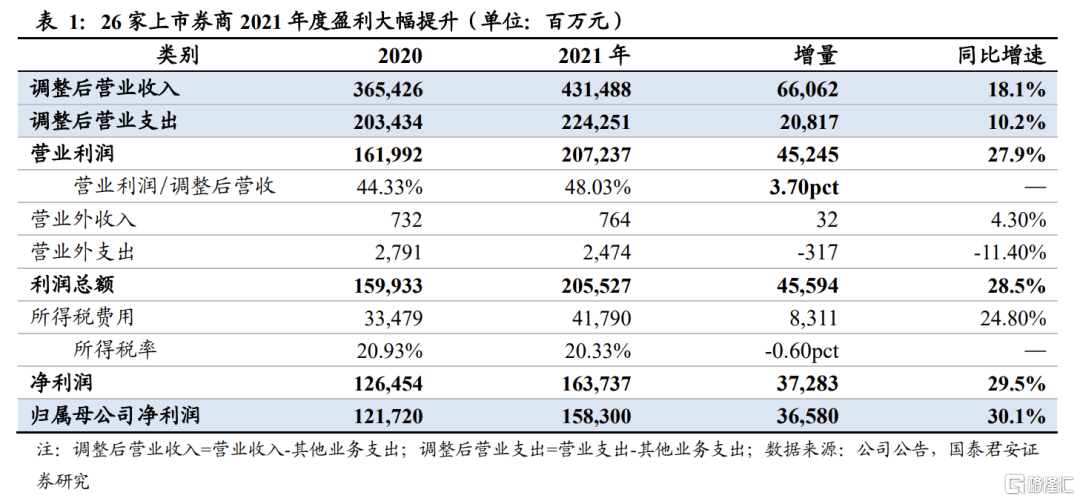

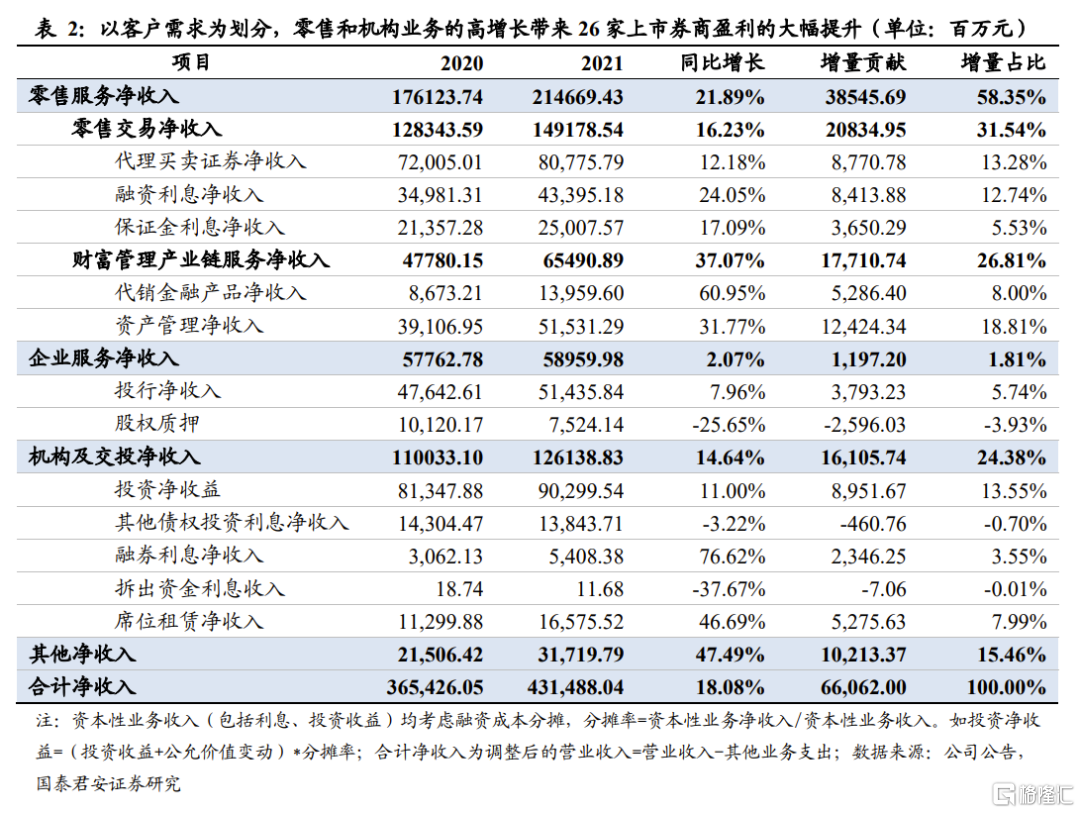

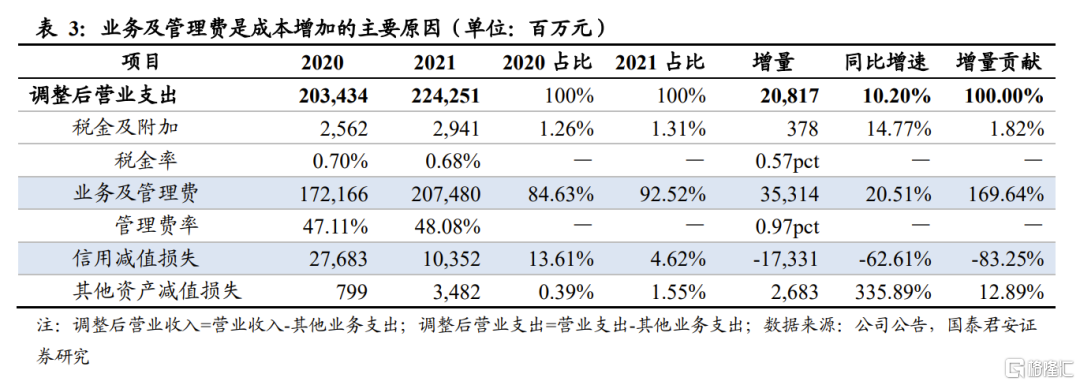

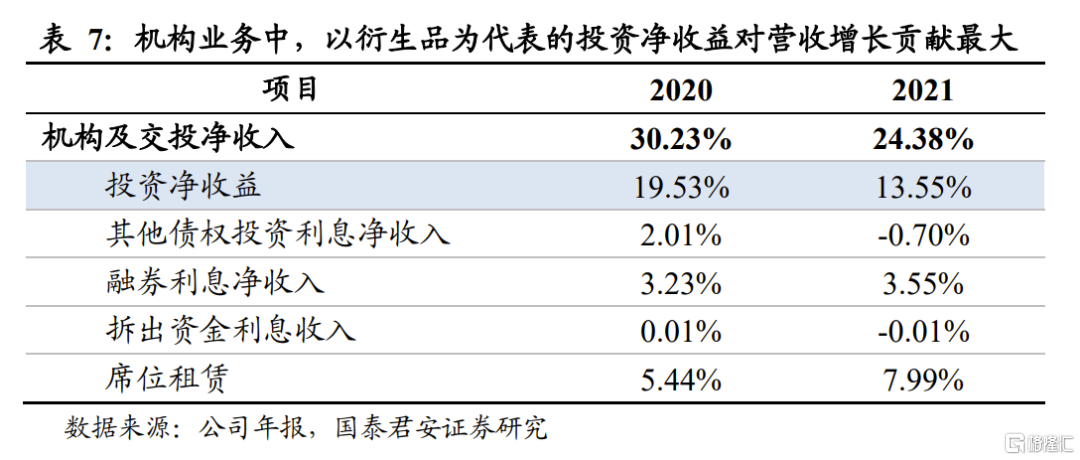

2021年,券商零售业务和机构业务的高增长带来盈利的大幅提升。1)券商整体经营情况向好,盈利大幅增长。截至4月4日,26家已披露2021年年报的上市券商合计实现归母净利润1583.00亿元,同比提升30.1%。2)券商盈利提升来自于营收的高增长,零售业务和机构业务是主要驱动力。26家上市券商合计实现调整后营业收入4314.88亿元,同比增长18.10%;归母净利润率36.69%,同比提升3.37pct;从营业收入来看,以客户需求为划分,零售业务是主要驱动力,增量贡献占比58.35%;机构业务成为新的增长亮点,增量贡献占比24.38%。从营业支出来看,26家上市券商调整后的营业支出同比增长10.20%至2242.51亿元;其中,业务及管理费同比增长20.51%至2074.80亿元;信用减值损失大幅下滑至83.25%至103.52亿元。

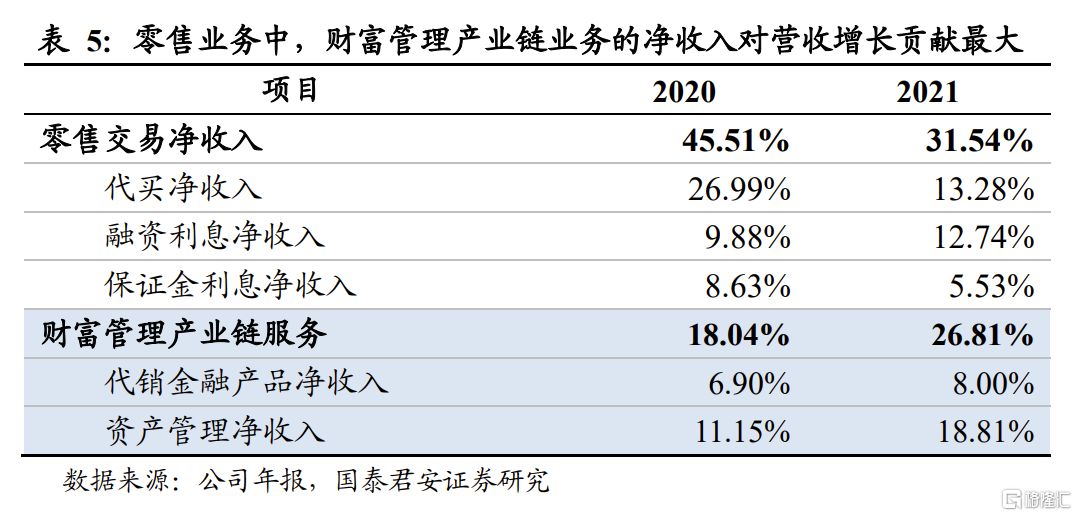

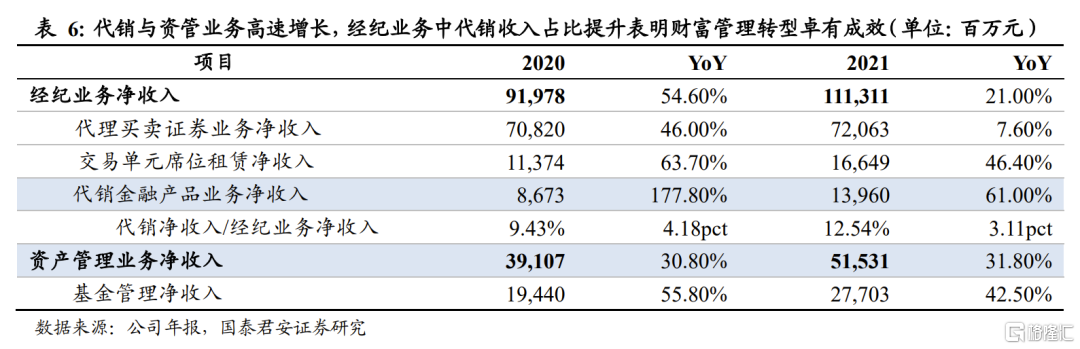

零售客户:财富管理产业链业务是零售业务高增长的新动力。财富管理产业链业务在零售客户收入中贡献最大,增量贡献占比26.8%,同比增长8.77pct。其中,代销金融产品净收入139.60亿元,同比大增61.0%,营收增量贡献8.0%(同比+1.1pct),资产管理净收入515.31亿元,较去年增长31.8%,营收增量贡献18.8%(同比+7.7pct)。受益于市场行情与居民理财需求增长,资产管理行业迎来黄金发展期,带动券商代销金融产品规模与资产管理规模快速上升。

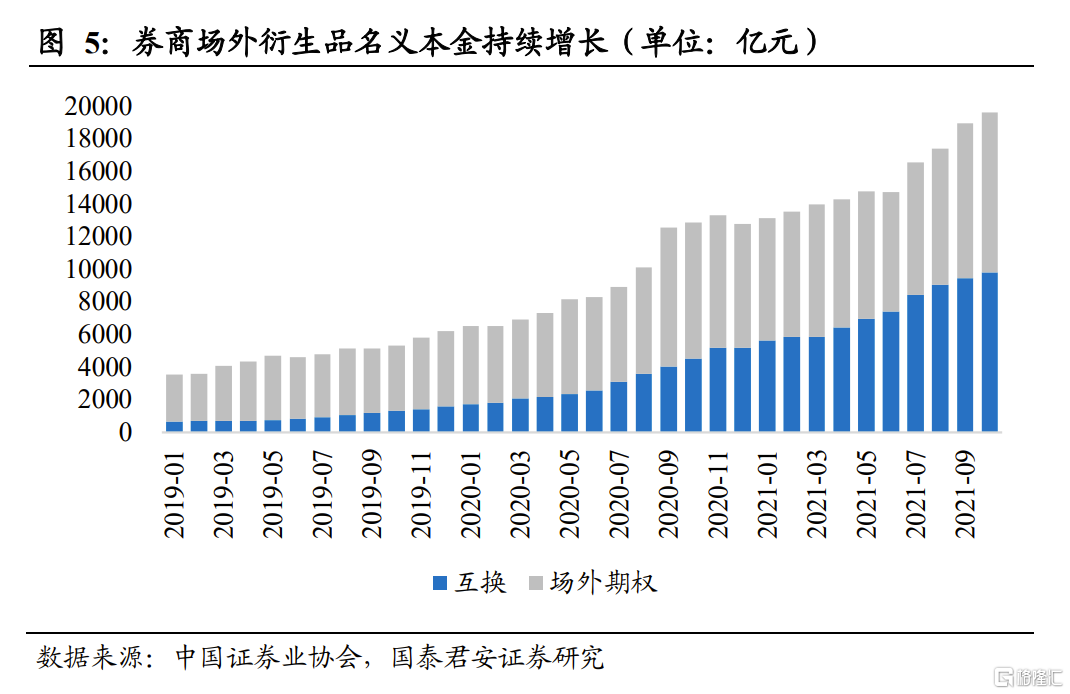

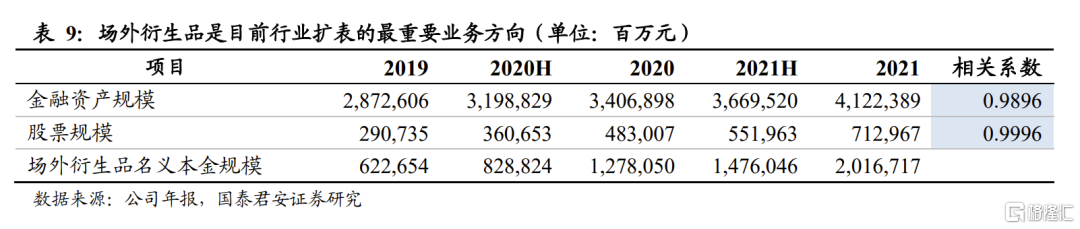

机构客户:场外衍生品业务是机构服务收入高增长的重要引擎。以场外衍生品业务为代表的资本中介业务带来的投资净收益对机构服务增量贡献占比高达13.55%。受权益市场波动下行和债券市场持续震荡的影响,券商行业金融资产投资收益率同比微降0.62pct,而金融资产规模同比增长12.3%至4.12万亿元是推动投资净收益增长的主因。高涨的投资收益背后也反映出机构资本中介业务越来越成为券商投资收益增长的重要驱动力。

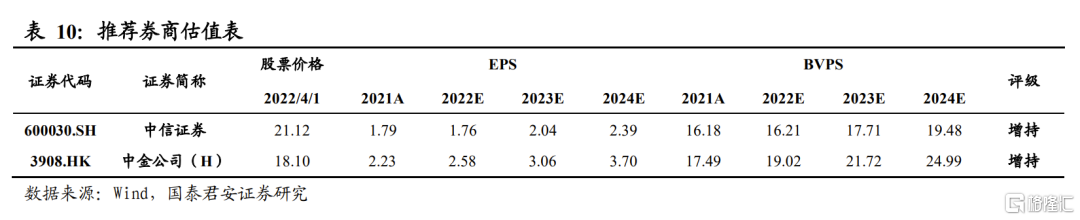

投资建议:机构业务是2022年的主要看点。我们认为,具备机构业务竞争优势的券商更能享受由机构业务带来的盈利超预期;头部券商的机构业务收入贡献远高于行业平均,预计资本将成为机构业务2022年核心竞争力,推荐头部券商中率先通过配股解决资本瓶颈的中信证券和机构业务具备竞争优势的中金公司(H)。

风险提示:市场波动率加剧、市场大幅下行。

01

业绩综述:2021年,零售业务和机构业务的高增长带来券商盈利的大幅提升

2021年,券商整体经营情况向好,盈利大幅提升。证券业协会数据显示,全行业140家证券公司实现净利润1911.19亿元,同比增长21.32%;截至4月4日,26家已披露2021年年报的上市券商合计实现归母净利润1583.00亿元,同比提升30.1%。

券商盈利大幅提升的主要原因来自营业收入的高增长。中国证券业协会数据显示,全行业140家证券公司实现营业收入5024.10亿元,同比增长12.03%;截至4月4日,26家已披露2021年年报的上市券商合计实现调整后营业收入 4314.88亿元,较2020年增长660.62亿元,同比增长18.10%;归母净利润率36.69%,较2020年的33.33%提升3.37pct。可以看出,券商盈利提升来自于营收的高增长与归母净利润率的提升,其中营收的高增长是主要原因。

从营业收入来看,2021年,零售业务和机构业务的高增长带来盈利的大幅提升。1)零售业务是2021年券商营收增长的主要原因。受益于市场向好与居民财富管理需求增长,2021年,零售业务同比增长21.89%至2146.69亿元,整体营收增量贡献占比为58.35%。其中,零售交易净收入同比增长16.23%至1491.79亿元,增量贡献占比为31.54%;财富管理产业链服务净收入同比大增37.07%至654.91亿元,增量贡献占比为26.81%。2)机构业务成为新的增长亮点。2021年,机构业务贡献了券商营收增长的24.38%,同比增长14.64%至1261.39亿元。其中,投资净收益同比增长13.55%至903.00亿元,增量贡献占比为13.55%;席位租赁净收入同比增长7.99%至165.76亿元,增量贡献占比仅次于投资净收益,为7.99%。

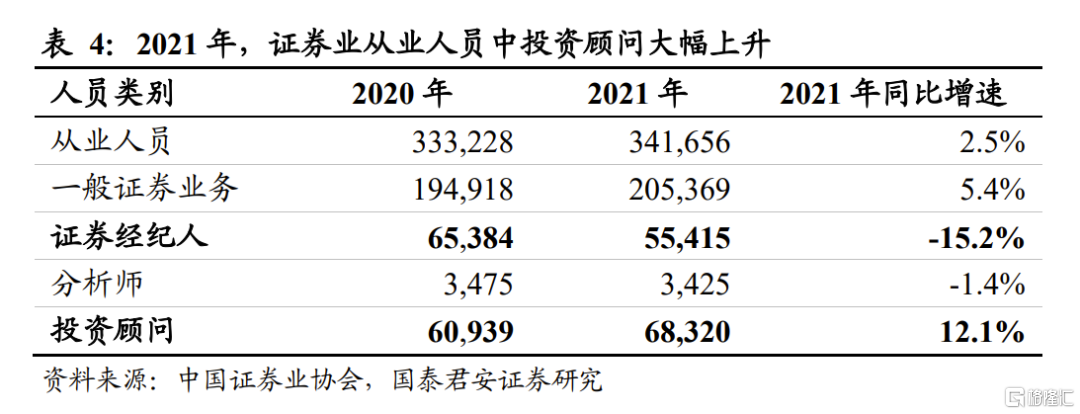

从营业支出来看,2021年,员工成本增加带动业务及管理费提升,信用减值损失大幅降低。2021年,26家上市券商调整后的营业支出同比增长10.20%至2242.51亿元。其中,1)业务及管理费同比增长20.51%至2074.80亿元,主要为员工成本增加。为更好适应财富管理转型趋势,各家券商均积极加大投顾人员招聘与培养,2021年,证券从业人员增长2.5%至34.17万人,证券经纪人下降15.2%至5.54万人,成本更高的投资顾问人数增长12.1%至6.83万人,远高于全行业2.5%的人员增速。2)信用减值损失大幅下滑至83.25%至103.52亿元,有力带动营业支出下降。融资融券、约定购回、股票质押式回购等资本中介业务的风险下降使得券商信用减值损失大幅下降,如中信证券2021年买入返售金融资产计提信用减值损失为8.99亿元,相比前年65.81亿元的信用减值已大幅改善。

02

零售客户:财富管理产业链业务是零售业务高增长的新动力

财富管理产业链业务在零售客户收入中贡献最大,是推动2021年券商零售业务高增的主要动力。进一步拆解零售业务收入构成,可发现财富管理产业链业务净收入占比最大,贡献了26.8%的营收增长,同比增长8.77pct。其中,代销金融产品净收入139.60亿元,同比大增61.0%,贡献了调整后营收增量的8.0%(同比+1.1pct),资产管理净收入515.31亿元,较去年增长31.8%,贡献了调整后营收增量的18.8%(同比+7.7pct)。此外,代销金融产品净收入占经纪业务收入比重从2020年的9.43%提升3.11pct至2021年的12.54%,足可见过去一年各大券商的财富管理转型卓有成效。

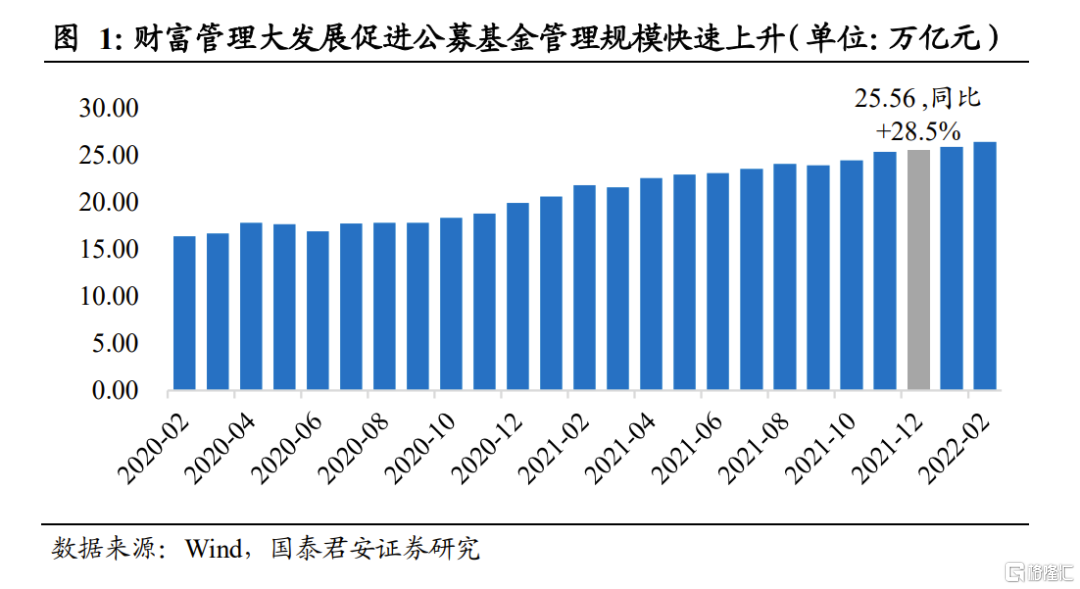

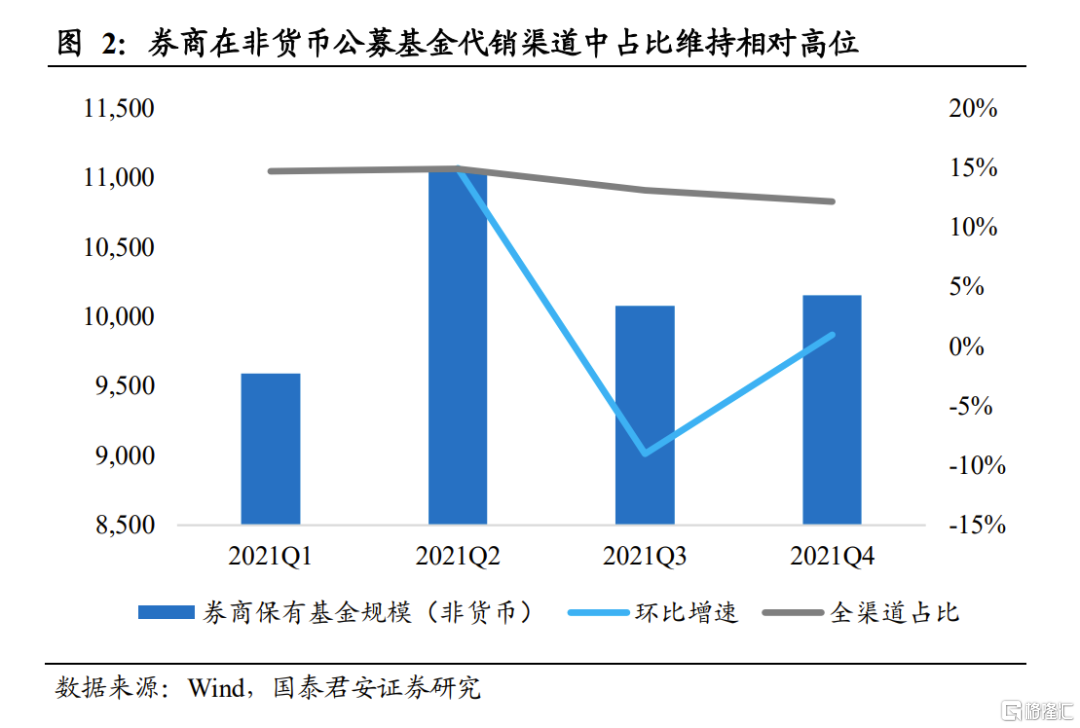

随着居民理财需求增长,公募基金行业迎来巨大的发展机遇,带动券商代销金融产品规模与资产管理规模快速上升。截至2021年末,我国市场公募基金规模净值达25.6万亿元,同比增长28.5%,券商资产管理业务进入黄金发展期。此外,2021年,券商在非公募基金代销渠道中保持相对高占比,与第三方代销机构一同抢占银行市场份额,代销收入不断攀升。

03

机构客户:场外衍生品业务是机构服务收入高增长的重要引擎

驱动2021年券商机构客户业务增长的主要力量则是以场外衍生品业务为代表的资本中介业务带来的投资净收益。对机构业务收入构成进一步拆解,我们发现投资净收益是贡献营收增长的主要力量,占比高达13.55%。

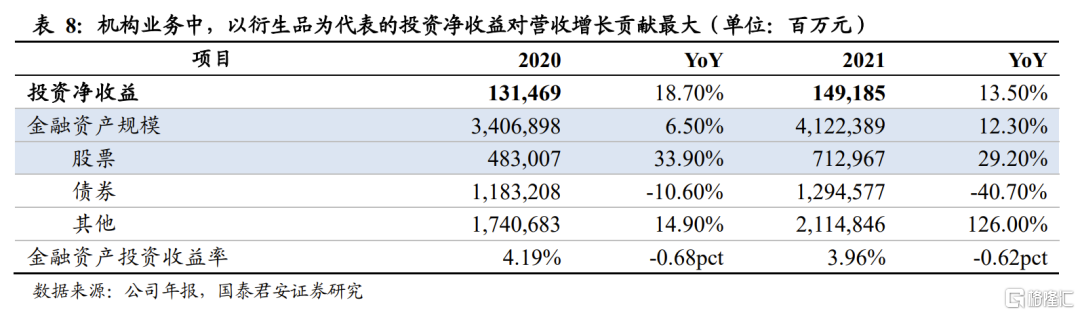

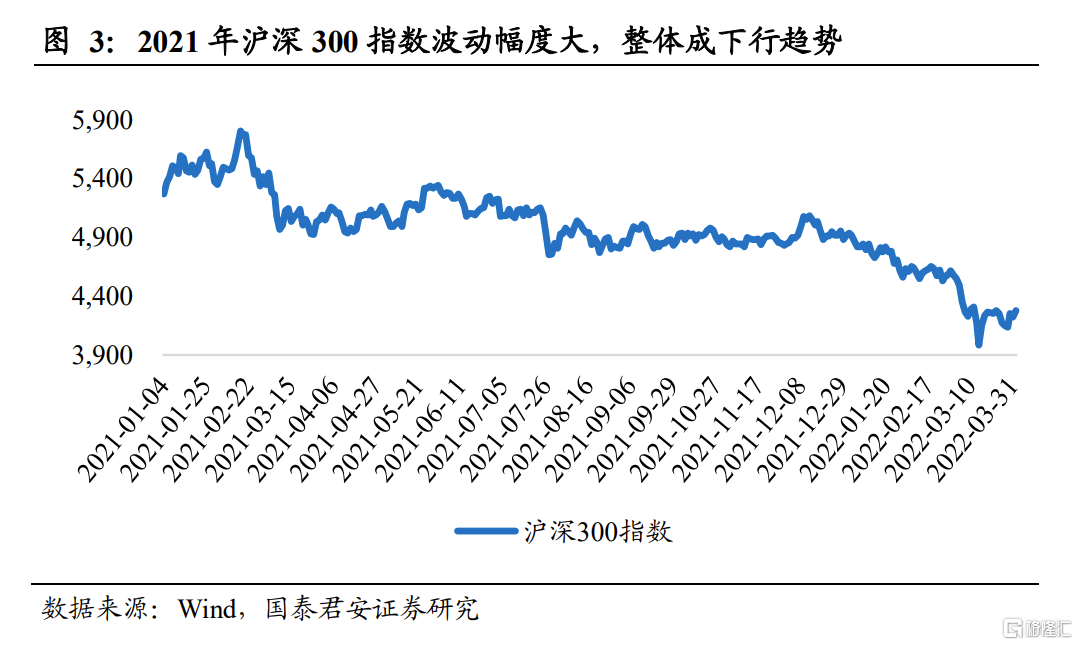

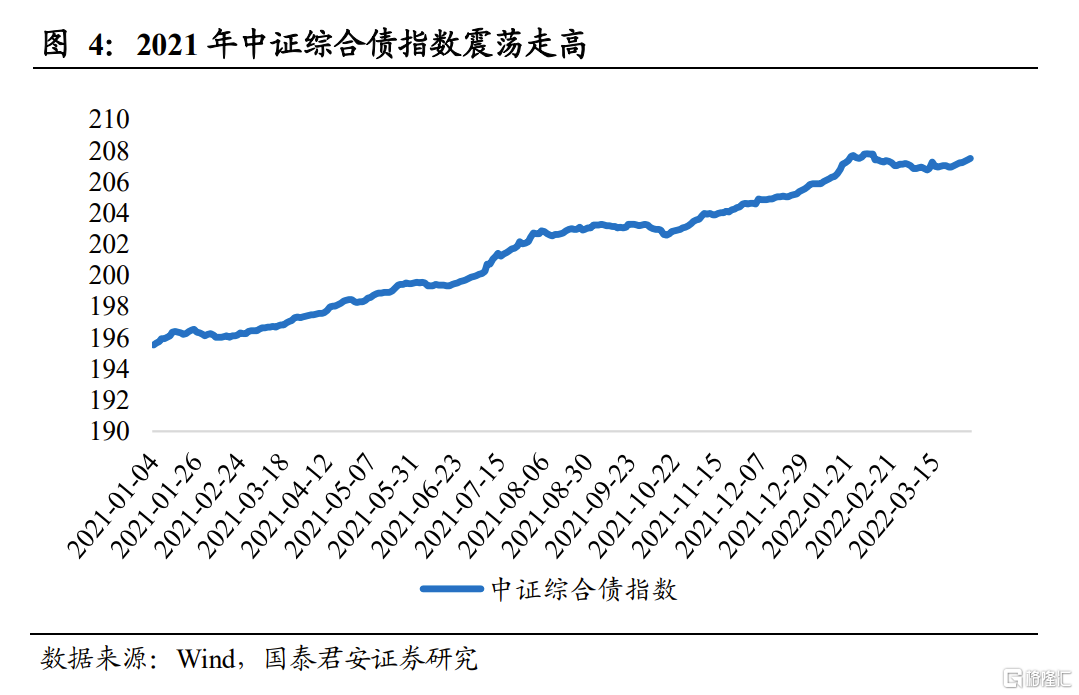

投资净收益的增长主要由股票类资产规模的扩张带来。受权益市场波动下行和债券市场持续震荡的影响,券商行业金融资产投资收益率同比微降0.62pct,而金融资产规模同比增长12.3%至4.12万亿元是推动投资净收益增长的主因。高涨的投资收益背后也反映出机构资本中介业务越来越成为券商投资收益增长的重要驱动力。

以衍生品业务为代表的资本中介业务的兴起,带动了券商金融资产扩张,进而推动了投资业务收入增长。近年来,场外衍生品工具愈发丰富,场外衍生品业务高速发展,规模不断扩大。2021年,场外金融衍生品累计新增规模合计8.40万亿元,同比上升80.8%。机构化进程超预期到来的客需型业务的快速发展带动券商金融资产增长,是推动上市券商金融资产规模扩张的重要原因。

04

投资建议:机构业务是2022年的主要看点

我们认为,2022年,具备机构业务竞争优势的券商更能享受由机构业务带来的盈利超预期。居民增配标准化金融资产将带动机构资产管理规模的增长,从而进一步推动机构综合金融服务需求提升,成为行业增长看点。头部券商的机构业务收入贡献远高于行业平均,预计资本将成为机构业务2022年核心竞争力,因此推荐头部券商中率先通过配股解决资本瓶颈的中信证券和机构业务具备竞争优势的中金公司(H)。

风险提示

1)市场波动率加剧;

2)市场大幅下行。