作者 | 明野

数据支持 | 勾股大数据(www.gogudata.com)

大家好,我是明野!

今天我们先来探讨一个问题,明年“茅指数”和“宁指数”哪个会更好?然后再说下明天要重点关注的一个东西。

关于“茅指数”和“宁指数”哪个更好的问题,首先从增速上说,茅指数明年利润大约还能保持20%多的同比增速,指数的整体估值,大概在30-35倍之间,那宁指数呢,宁指数明年利润增速市场预估为50个点不到,估值大概在90左右。可以看到,从PEG的角度,两者其实也差不多。

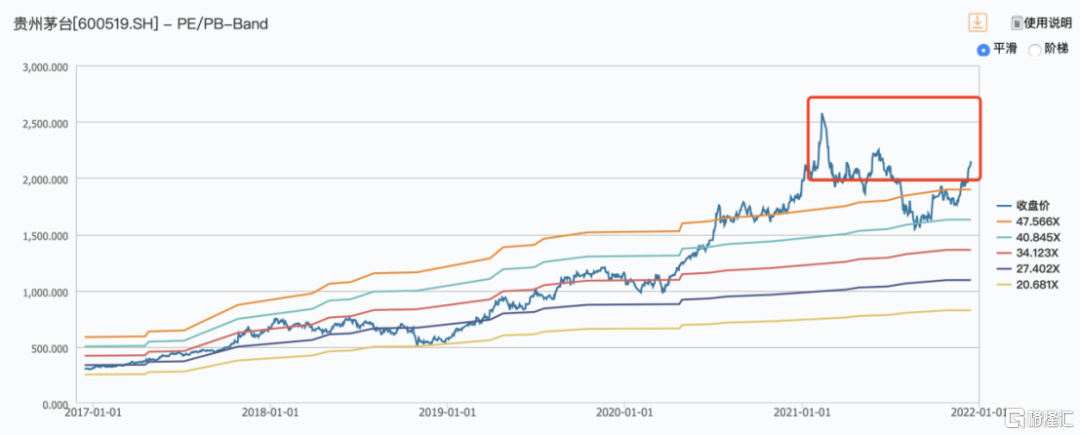

但是看历史估值,就比较有意思,茅指数的估值,在回调了一年之后,依然处在历史最高的分位数水平,原因就在于今年年初把估值拔的太高太高了,即使回调了一年,依然要“还债”。而宁指数离历史最高分位数,还有20%的空间。

随便举几个例子

当然,这个只是从现有指数组成比较静态的数据去看问题。动态看问题,“茅指数”的估值是不是会未来就一直保持这个水平,这个我们可以深入思考下。另外,其实明年要关注的“宁指数”大概率不会是今年的“宁指数”,这边的意思,只是代表了成长产业方向,明年肯定是有新方向的。

要关注的问题,是明天MLF的量和价的问题,基本上,MLF不降,周一的LPR也不会降,那么短期宽信用预期就算落空了。然后明天晚上大后天的凌晨,还有美联储的议息会议,且行且看吧。

下面说下设备行业最近的情况

一、锂电设备

当前国内锂电产线仍为劳动密集型产线,自动化率提升将抬高单条产线成本目前国内一条产线(1GWH)的设备投资成本为2亿元人民币,我们长期的假设是2025年会降低到1.5亿元。但是海外产线投资成本一般到3-4亿元,一方面海外设备的价格更高,另外海外的整线设备自动化率更高。

国内目前现存设备1GWH产线对应工人在500人左右,主要在上下料、搬运码垛、组装和检测环节,对标海外产线一般单条产线对应10人。随着欧洲锂电厂商扩产节奏加快,和国内锂电设备自动化率提升,单位产线的投资成本可能提升到3-4亿元

综上,未来5年的全球锂电设备投资额可能是985亿元的4倍左右,至少是1800亿元,最多可能是3940亿元。而先导智能可能是里面最大的一个赢家。

二、光伏设备

在现有技术打到天花板的情况下,HJT电池必将成为未来的主流。HJT的问题是成本高:

银浆:截止到2020年,HJT的银耗约240mg,而TOPCon的银耗只有约150mg。银浆直接拉开了HJT和TOPCon的成本差。根据业内最新的测算数据,TOPCon电池的银浆成本占比为16%,而HJT达到了25%。进口低温银浆的价格在6500元/kg以上,而国产价格在5000-5500元/kg左右,目前常州聚和、苏州晶银已经实现小批量生产,随着规模的提升,价格很可能被打到5000元/kg之下,与高温银浆平价。

新技术:通过多主栅技术,可将HJT银耗降至160mg,基本与TOPCon拉平了。除此之外,还可以用更便宜的铜代替部分银,达到降低成本的作用,这便是前一段时间比较热的银包铜技术。通过这一技术,HJT的银耗可以进一步降至106mg。值得注意的是,银包铜是低温工艺,无法应用在TOPCon电池上,目前适合TOPCon电池的是电镀铜工艺,但该工艺还停留在实验室阶段,相比之下,银包铜技术已经导入产业了。

根据CPIA的数据,2020年HJT电池双面低温银浆消耗量已经同比下滑了超25%,今年及未来估计会以更快的速度下降。

设备:PECVD是HJT产线中价值量最高的设备(价值量占比达到50%),一台进口PECVD设备的价格约4.8亿/GW,而国产价格不到进口的一半,仅2亿/GW。

目前HJT设备成本已经降至5亿/GW左右,随着后期规模的提升,HJT设备成本还有望进一步下滑。HJT降成本路径清晰且推进的很快,这也就意味着HJT的成本劣势可能超预期填平。根据华晟新能源的测算,到2022年,HJT电池的单位成本有望降至0.65元/W,届时将完全有能力和PERC电池正面竞争。

根据浙商证券的预测,未来五年,HJT设备行业的复合增速将超80%。

1、清洗制绒:国产设备商主要是捷佳伟创、北方华创。目前捷佳伟创已形成清洗制绒供货能力,通威、中威、金石能源的HJT生产线均有采用捷佳伟创的清洗制绒设备。

捷佳伟创:设备性能与外资品牌差距正不断缩小。国产设备价格便宜,一台国产的330MW的清洗制绒设备价格约500万元,对应1GW产线设备投资额约1500万元,约为进口设备价格的37%,具备较强的性价比优势。

2、PECVD:由于外资PECVD设备是内资价格的近2倍,近年来新投的HJT产线普遍采用内资设备,主要设备商是迈为、理想、钧石,捷佳伟创积极布局PECVD设备。

三、电站设备

国网和南网积极推动新型电力系统构建,南网于近日发布“十四五”电网发展规划,投资额约6700亿元,较“十三五”增速在20%以上;此外,电网投资呈现“逆周期性”,经济压力下电网投资边际向好。在多重因素共同催化下,“十四五”期间电网投资有望较“十三五”增长10%以上。

1)配电网:“十三五”期间接近1.5万亿元,“十四五”期间考虑分布式电源接入、电动汽车并网需求,CAGR有望达到7%;2)电网信息化:数字化电网发展带动电网信息化投资复苏,CAGR有望保持15%左右的水平,年均投资额500亿元左右;3)抽水蓄能:电网调峰能力建设和抽水蓄能规划带动项目“十四五”期间密集投资建设,CAGR或达到20%;4)特高压及其他投资:总体保持稳定,与“十三五”期间投资额接近持平。

在用电侧,充分挖掘柔性负荷资源的调控能力、提升用电质量为重点发展方向,因此我们看好新一代智能电表、需求侧响应终端、智能充电桩以及智慧能源管理的发展空间。

1)电网自动化/二次设备/信息化龙头国电南瑞;

2)一次设备综合供应商思源电气;

3)低压电器和能源管理解决方案提供商正泰电器、良信电器。