作者 | 明野

數據支持 | 勾股大數據(www.gogudata.com)

大家好,我是明野!

今天我們先來探討一個問題,明年“茅指數”和“寧指數”哪個會更好?然後再説下明天要重點關注的一個東西。

關於“茅指數”和“寧指數”哪個更好的問題,首先從增速上説,茅指數明年利潤大約還能保持20%多的同比增速,指數的整體估值,大概在30-35倍之間,那寧指數呢,寧指數明年利潤增速市場預估為50個點不到,估值大概在90左右。可以看到,從PEG的角度,兩者其實也差不多。

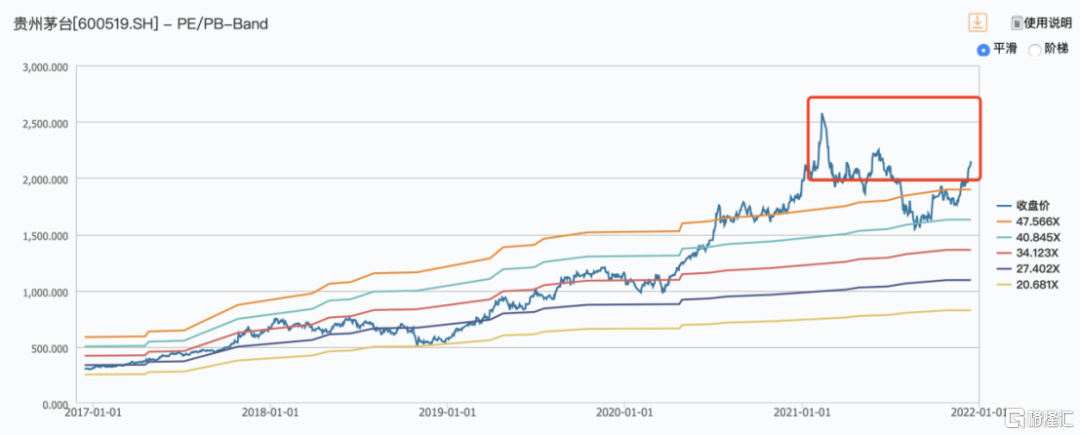

但是看歷史估值,就比較有意思,茅指數的估值,在回調了一年之後,依然處在歷史最高的分位數水平,原因就在於今年年初把估值拔的太高太高了,即使回調了一年,依然要“還債”。而寧指數離歷史最高分位數,還有20%的空間。

隨便舉幾個例子

當然,這個只是從現有指數組成比較靜態的數據去看問題。動態看問題,“茅指數”的估值是不是會未來就一直保持這個水平,這個我們可以深入思考下。另外,其實明年要關注的“寧指數”大概率不會是今年的“寧指數”,這邊的意思,只是代表了成長產業方向,明年肯定是有新方向的。

要關注的問題,是明天MLF的量和價的問題,基本上,MLF不降,週一的LPR也不會降,那麼短期寬信用預期就算落空了。然後明天晚上大後天的凌晨,還有美聯儲的議息會議,且行且看吧。

下面説下設備行業最近的情況

一、鋰電設備

當前國內鋰電產線仍為勞動密集型產線,自動化率提升將抬高單條產線成本目前國內一條產線(1GWH)的設備投資成本為2億元人民幣,我們長期的假設是2025年會降低到1.5億元。但是海外產線投資成本一般到3-4億元,一方面海外設備的價格更高,另外海外的整線設備自動化率更高。

國內目前現存設備1GWH產線對應工人在500人左右,主要在上下料、搬運碼垛、組裝和檢測環節,對標海外產線一般單條產線對應10人。隨着歐洲鋰電廠商擴產節奏加快,和國內鋰電設備自動化率提升,單位產線的投資成本可能提升到3-4億元

綜上,未來5年的全球鋰電設備投資額可能是985億元的4倍左右,至少是1800億元,最多可能是3940億元。而先導智能可能是裏面最大的一個贏家。

二、光伏設備

在現有技術打到天花板的情況下,HJT電池必將成為未來的主流。HJT的問題是成本高:

銀漿:截止到2020年,HJT的銀耗約240mg,而TOPCon的銀耗只有約150mg。銀漿直接拉開了HJT和TOPCon的成本差。根據業內最新的測算數據,TOPCon電池的銀漿成本佔比為16%,而HJT達到了25%。進口低温銀漿的價格在6500元/kg以上,而國產價格在5000-5500元/kg左右,目前常州聚和、蘇州晶銀已經實現小批量生產,隨着規模的提升,價格很可能被打到5000元/kg之下,與高温銀漿平價。

新技術:通過多主柵技術,可將HJT銀耗降至160mg,基本與TOPCon拉平了。除此之外,還可以用更便宜的銅代替部分銀,達到降低成本的作用,這便是前一段時間比較熱的銀包銅技術。通過這一技術,HJT的銀耗可以進一步降至106mg。值得注意的是,銀包銅是低温工藝,無法應用在TOPCon電池上,目前適合TOPCon電池的是電鍍銅工藝,但該工藝還停留在實驗室階段,相比之下,銀包銅技術已經導入產業了。

根據CPIA的數據,2020年HJT電池雙面低温銀漿消耗量已經同比下滑了超25%,今年及未來估計會以更快的速度下降。

設備:PECVD是HJT產線中價值量最高的設備(價值量佔比達到50%),一台進口PECVD設備的價格約4.8億/GW,而國產價格不到進口的一半,僅2億/GW。

目前HJT設備成本已經降至5億/GW左右,隨着後期規模的提升,HJT設備成本還有望進一步下滑。HJT降成本路徑清晰且推進的很快,這也就意味着HJT的成本劣勢可能超預期填平。根據華晟新能源的測算,到2022年,HJT電池的單位成本有望降至0.65元/W,屆時將完全有能力和PERC電池正面競爭。

根據浙商證券的預測,未來五年,HJT設備行業的複合增速將超80%。

1、清洗制絨:國產設備商主要是捷佳偉創、北方華創。目前捷佳偉創已形成清洗制絨供貨能力,通威、中威、金石能源的HJT生產線均有采用捷佳偉創的清洗制絨設備。

捷佳偉創:設備性能與外資品牌差距正不斷縮小。國產設備價格便宜,一台國產的330MW的清洗制絨設備價格約500萬元,對應1GW產線設備投資額約1500萬元,約為進口設備價格的37%,具備較強的性價比優勢。

2、PECVD:由於外資PECVD設備是內資價格的近2倍,近年來新投的HJT產線普遍採用內資設備,主要設備商是邁為、理想、鈞石,捷佳偉創積極佈局PECVD設備。

三、電站設備

國網和南網積極推動新型電力系統構建,南網於近日發佈“十四五”電網發展規劃,投資額約6700億元,較“十三五”增速在20%以上;此外,電網投資呈現“逆週期性”,經濟壓力下電網投資邊際向好。在多重因素共同催化下,“十四五”期間電網投資有望較“十三五”增長10%以上。

1)配電網:“十三五”期間接近1.5萬億元,“十四五”期間考慮分佈式電源接入、電動汽車併網需求,CAGR有望達到7%;2)電網信息化:數字化電網發展帶動電網信息化投資復甦,CAGR有望保持15%左右的水平,年均投資額500億元左右;3)抽水蓄能:電網調峯能力建設和抽水蓄能規劃帶動項目“十四五”期間密集投資建設,CAGR或達到20%;4)特高壓及其他投資:總體保持穩定,與“十三五”期間投資額接近持平。

在用電側,充分挖掘柔性負荷資源的調控能力、提升用電質量為重點發展方向,因此我們看好新一代智能電錶、需求側響應終端、智能充電樁以及智慧能源管理的發展空間。

1)電網自動化/二次設備/信息化龍頭國電南瑞;

2)一次設備綜合供應商思源電氣;

3)低壓電器和能源管理解決方案提供商正泰電器、良信電器。