機構:興業證券

評級:買入

目標價:1.77 港元

投資要點

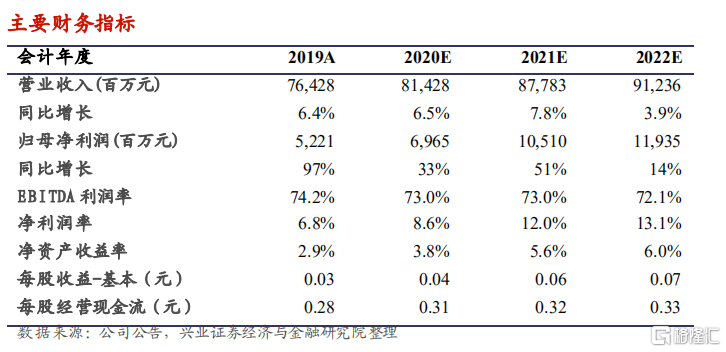

三季度歸母淨利同比增 長 17.8%,塔類站均租户穩定增長。中國鐵塔前三季度營業收入 602.2 億元(人民幣,下同)(+5.6%),EBITDA 440.2 億元(+5.4%),EBITDA 率為 73.1%,同比下降 0.2pcts;歸母淨利潤 45.6 億元(+17.8%)。公司前三季度淨利潤率為 7.6%(+0.8pcts),第三季度淨利潤率為 7.8%;前三季度營收增長同比分別為 4.2%、5.4%、7.2%,隨 5G基站建設速度和規模的加大,呈現加速提升。

塔類站址 202 萬座,租户數 333.6 萬户,塔類站均租户數提升至 1.65。公司塔類站址較 2019 年底增加 2.6 萬座,租户數達到 333.6 萬户,站均租户數 1.65 户/站,較 2019 年底增加 0.03 户/站。2020 年前三季度公司完成 34.5萬個 5G 基站站址交付,97%以上 5G 需求通過共享已有站址資源完成。根據工信部的統計,2019 年全國 4G 基站總數達 544 萬站, 5G 宏基站預計需要達到 4G 的 1.2-1.5 倍,整個 5G 週期宏基站總數將超過 650 萬站,為長期增長提供支撐。

公司多點支撐業務格局加速形成,收入結構長期有望改善。公司前三季度塔類業務收入 548.0 億元(+5.6%),室分業務收入 26.3 億元(+36.9%),跨行業及能源業務收入 26.1.億元(+92.8%);公司整體非塔類業務收入(包括室分業務和跨行業及能源業務收入)佔比從去年同期的 5.7%提升到8.7%,“一體兩翼”戰略加快形成,營收結構長期有望改善。

投資建議:放眼整個 5G 建設週期,公司未來的站址數伴隨 5G 建設浪潮仍將保持穩定增長。我們採用 DCF 法進行估值,保守假設融資成本和投資現金流,下調目標價 4%至 1.77 港元,對應 2020 年 EV/EBITDA 為 6.1,距離 10 月 23 日收盤價有 37.2%的空間,維持“買入”評級。

風險提示:1)運營商資本開支下降;2)5G建設不及預期;3)產品價格調整。