作者:方振 董廣陽 於芝歡

來源:華創食飲

主要觀點

事項

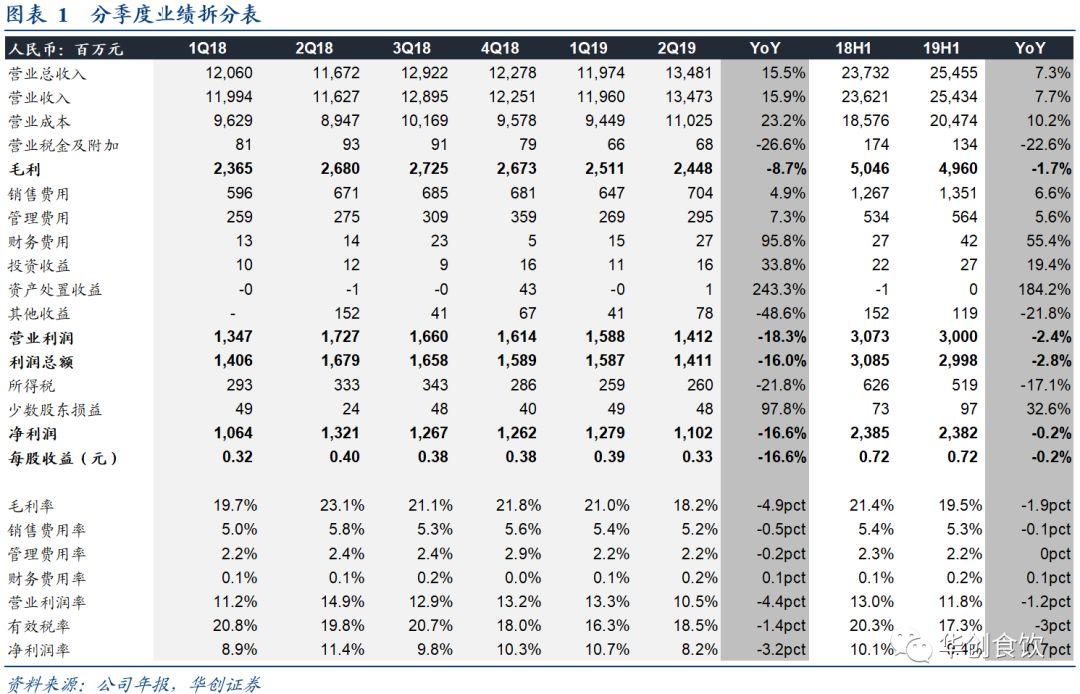

業績回顧:19H1業績略低預期。雙匯發佈2019年半年報,19H1公司實現營收254.55億元,同比+7.26%,歸母淨利 23.82億元,同比-0.16%,每股盈利0.72 元。單季度看,19Q2實現營收134.81億元,同比+15.50%,歸母淨利11.02億元,同比-16.58%。

評論

二季度屠宰量回落,頭均利潤維持高位。19H1屠宰業務實現營收150.39億元(對外交易/內轉分別127/23億元,同比分別+10.07%/-3.24%),豬肉價格上行帶動收入同比+7.79%。19H1公司屠宰生豬857.79萬頭,同比+3.67%,頭均利潤96元/頭,同比+62.15%,相比之下,19H1行業生豬定點屠宰量11.1億頭,同比-9.0%,公司市佔率持續提升;生鮮肉外銷量約74萬噸,同比-3.0%,豬瘟疫情致需求下滑,但單價提升11.1%至20.2元/公斤。單二季度屠宰量385萬頭,同比-11.6%,頭均利潤75元/頭,同比+26.1%,保持高位。

肉製品提價效果明顯,成本上漲致盈利承壓。19H1肉製品實現營收119.03 億,同比+4.21%,銷量同比約+1.1%,噸價約1.48萬元,同比+3.1%,噸價提升主要來自於產品提價,成本上漲拉低毛利率3.66pcts至26.33%,經營利潤率為 16.3%。其中19Q2 收入 60.4 億元,同比+4.3%,銷量同比基本持平,噸價同比+4.3%,經營利潤率16.1%,持續下行。成本上漲背景下,下半年預計公司將進一步通過提價、提升產品結構、進口豬肉及凍肉等方式對衝成本上行。

未來展望:屠宰看行業整合,肉製品關注經營改善。19 H2 預計豬價將進一步上漲,屠宰量預計仍將承壓,中長期視角,豬瘟致中小屠宰廠出清,龍頭市佔率有望進一步提升。肉製品下半年盈利仍將受制於成本上漲,但公司堅持穩“高温、上低温、中式產品工業化”戰略,持續優化產品結構,並通過提價平抑成本波動,改善盈利,肉製品業務經營改善帶來的邊際變化及彈性值得持續關注。

盈利預測、估值及投資建議

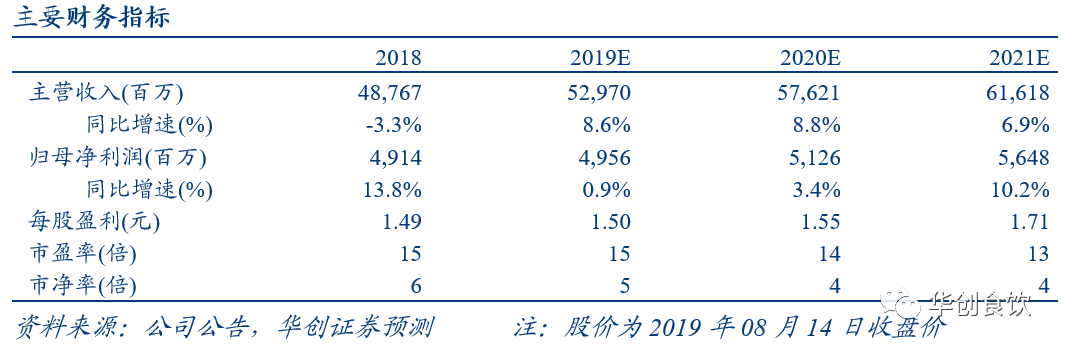

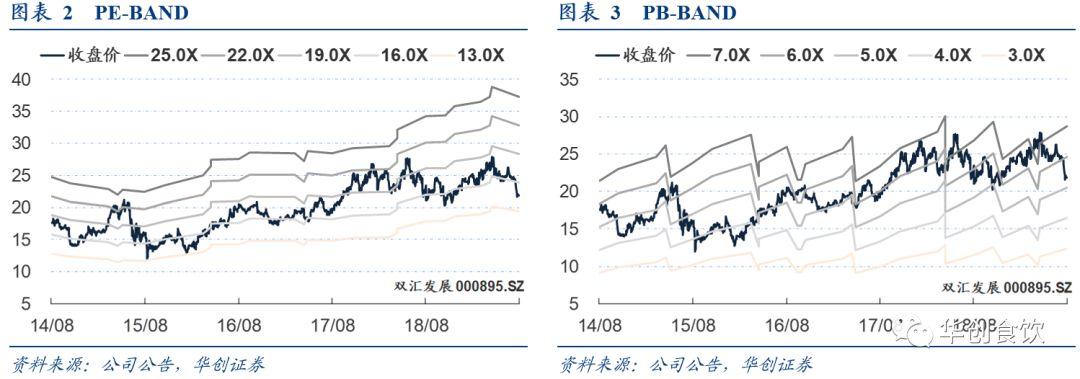

成本上漲致公司業績低預期,長期看屠宰行業加快整合趨勢不改,肉製品經營改善趨勢不變。我們下調2019-2021年EPS預測至1.50/1.55/1.71元,對應增速為0.9%/3.4%/10.2%,目前股價對應PE為15/14/13倍,下調目標價至23.25元,對應20年15X估值。下調評級至“推薦”。

風險提示

生豬價格波動;非洲豬瘟疫情超預期;肉製品轉型速度不及預期等。