机构:兴业证券

评级:买入

目标价:17.37 港元

投资要点

2Q19业绩:营收符合预期,毛利低于预期,盈利大超预期。2Q19同程艺龙实现收入15.91亿元(YoY+21%),符合我们预期(YoY+20.4%);毛利润仅增8.92%至10.31亿,毛利率由2Q18的71.8%下降到64.7%,低于预期。此外,由于销售费用下降,经调整净利润为3.46亿元人民币,同比增长60%,Non-IFRS净利率由16.4%升至21.7%,略超我们预期(20.1%)。

MPU增长强劲,下沉策略彰显。2Q19,公司MAU为1.81亿,(YoY+15.4%),MPU达2770万人(YoY+53.9%),用户付费率提高至15.3%;公司约有85.5%的注册用户居于非一线城市,约有61.5%的新增MPU来自三线及以下城市(2018Q2:55.8%)。同时,GMV再创新高达413亿,同比增长42.9%。

在线住宿:交叉销售率升至23%,因业务主动调整,分销渠道收入占比滑至8%。19Q2,公司住宿预订服务收入为5.534亿,同比增加25.5%(18Q2:4.41亿),收入占比也由2Q18的33.5%升至34.8%,其中2Q19的平台增速超过40%;此外交叉销售率已达23%;分销渠道业务占比在下滑至8%。

我们认为,公司将继续主动调整分销业务,预计年底将下滑至5%以下

在线交通:因12306官方上线候补抢票+季节性因素需求减弱,Takerate下滑明显。我们估算1Q19整体交通业务的Takerate为4%左右,其中机票>4%,2Q整体交通Takerate滑至2.7%,其中机票约3.5%,我们预计2H交通Takerate将继续承压,下调该业务收入预测,但2H增值需求有望回升,预计截至4Q,Takerate或将回至3.5%以上。

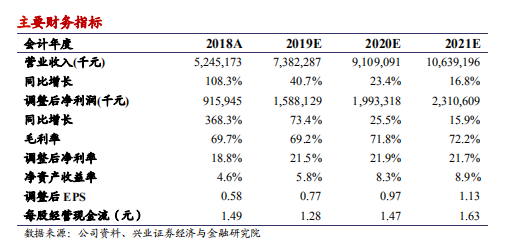

投资建议:我们看好公司高于行业的增速和较强的盈利能力,但考虑到交通Takerate下滑的风险,我们将19/20年收入由76.3/97.7亿下调至73.8/91亿,调整后净利润为15.9/19.9亿,基于DCF重估目标价为17.37港元(原目标价:19.83港元),对应19/20年22/18倍PE,维持“买入”评级。目前公司PE为14.5x。

风险提示:1)行业政策风险;2)自然灾害、政治等突发事件风险;3)行业竞争激烈,标品进入门槛较低;4)公司供应商集中度高。