机构:中信证券

评级:买入

目标价:6.56港元

核心观点

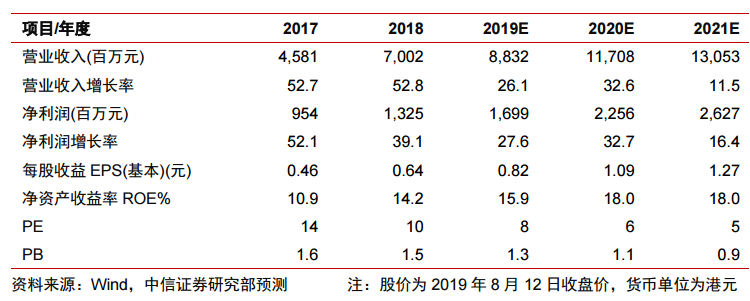

2019H1业绩符合预期。建造服务收入占比下滑6个百分点至53%,收入质量上升;生物质综合利用升级,危废&土壤等工业环保布局已见成效;维持2019~2021年EPS预测分别为0.82/1.09/1.27港元,目标价6.56港元,维持“买入”评级。

▍上半年业绩0.39港元,符合预期。公司2019H1实现营业收入42.41亿港元,同比增长35%;实现EBITDA13.69亿港元,同比增长33%;归母净利润8.13亿港元,同比增长26%,折算基本每股收益0.39港元。H1业绩占我们全年预测的47.8%,符合预期。此外,公司计划派发中期股息0.08港元。

▍各领域齐头并进,盈利质量稳步提升。生物质运营项目达到24个,上半年上网电网16.5亿千瓦时,同比增长52%;运营危废项目17个,设计危废处置能力184万吨/年,同比增长107%;环境修复业务拓展顺利,在执行项目达到15个,涉及合同金额人民币4.25亿元。建造、服务、财务收入均录得不俗表现,上半年分别增长19%/57%/48%,其中建造工程收入在营收占比下降6个百分点至53%,收入质量延续前期的上升趋势。期间费用方面,管理及财务费用率分别下滑0.1/0.7个百分点,彰显管理效率。

▍生物质业务升级进展顺利,工业环保持续突破助推公司转型。公司在传统生物质领域积极向热电联产模式升级,H1蒸汽产量达到35.3万吨(+153%),明显快于同期发电量增长。公司工业环保布局初见成效,H1危废处理量增长19%至8.2万吨,在执行的土壤合同约4.3亿元,贡献新的业绩增长点。考虑到公司强大的市场拓展能力、丰富的项目储备、充裕的在手资金,我们预计公司危废&土壤修复领域将延续高增态势,推动公司成为工业环保领域新龙头。

▍风险因素。在建&筹建项目执行进度低于预期;生物质原料供给不足或价格上升;宏观经济波动致使公司工业废物量及毛利率变动幅度超预期。

▍盈利预测及估值。考虑上半年业绩符合预期,维持2019~2021年EPS预测0.82/1.09/1.27港元,当前股价对应P/E分别为6/5/4倍。公司凭借资源、模式、管理三大壁垒铸就竞争优势,生物质及危废密集投产助业绩高增,环境修复业务增长迅速且收入结构持续优化确定性高。参考可比公司给予2019年8倍目标P/E,对应目标价为6.56港元,维持“买入”评级。