机构:招商证券

评级:推荐

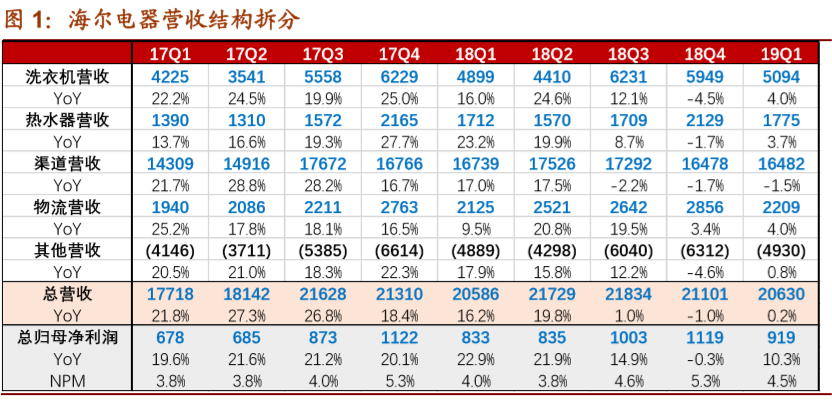

主业回暖,终端将逐渐向出货端传导。洗衣机和热水器是海尔电器旗下两大 家电业务板块。洗衣机板块自 18H2 以来,行业内销出货增速明显放缓,2019 年 1-4 月洗衣机内销出货甚至出现同比下滑;直至 19.5-6 月,行业整体景气 有所复苏,内销出货量+8%/+7.2%(产业在线)。海尔洗衣机 Q2 销售情况 也有所改善,内销出货+0.8%/+6.9%;终端销售(中怡康线下) +11.8%/+4.6%, 终端改善早于出货。热水器方面,2019.6 零售量同比增速也已转正,海尔 5-6 月单月零售量 YoY+12.8%/+6.8%,领先于行业更早复苏。

1)洗衣机:18Q4、19Q1 海尔洗衣机业务收入 YoY-4.5%/+4%;19Q2,据 中怡康,海尔洗衣机市占率在 32%+,较去年同期提升 1.8pct; 4-6 月 ASP+3% /+8%/+9%,持续上涨,量价层面均呈良好趋势。

2)热水器:18Q4、19Q1 热水器收入 YoY-1.7%/+1.7%;19Q2,据中怡康, 海尔热水器月度平均市占率在 20%+,较去年同期提升 1pct+,竞争对手 A.O. 史密斯份额同期则同比下降;但 ASP 层面,海尔 Q2 均价 YoY-4.4%,故销 额层面预计 Q2 也仅为小幅改善。

3)分销&物流:分销、物流业务趋稳,对盈利影响有限;Q2 黑电、空调销售 景气弱,或将影响分销业务收入。依 2018 年报海尔电器分部收入、利润占比 初步测算,洗衣机/热水器/渠道分销/物流利润率分别为 9.8%/12.1%/1.9% /4.4%,物流、分销对公司盈利能力的影响有限。

更强的盈利能力,向好的经营趋势。2014-2018 年,海尔电器依托较高的产 品定位,持续优化产品结构,实现盈利能力的改善:毛利率从2014年的14.7%, 提高到 2018 年的 17.8%;净利率也由 3%提高到 4%;19Q1 在加大的经营压 力下仍然实现 4.5%的净利率,YoY+0.5pct。

估值优势显著。公司 Q1 总营收合计增长 0.2%,归母净利增长 10.3%,预计 Q2 收入端可能受黑电、空调的渠道业务而有所拖累;但考虑到零售端改善在 H2 将进一步向出货端传导,全年业绩仍然值得期待。据 wind 保守预计 19 年 净利润 41~42 亿(+8~10%),当前市值约 479 亿,18 年报账面净现金 190 亿,扣除现金后 19 年 PE 估值仅约 7x。

风险提示:消费品景气下行超预期、地产景气下行超预期