作者 |萬連山

數據支持 | 勾股大數據(www.gogudata.com)

最近關於日本的重大新聞不少。

首先是日債,30年、40年國債利率分別飆升至2.999%、3.336%,雙雙創歷史新高,且連續多日無人出價。

這些異常現象,標誌着日本正遭遇自1999年基準國債制度建立以來,最嚴峻的信任危機。

其次,自1991年以來,日本首次失去全球最大債權國地位。

5月27日,日本財務省公佈數據,截至2024年底,日本對外淨資產餘額再創新高、達到533.05萬億日元,同比增長12.9%,但仍被德國以3.95萬億美元超過。

作為歐洲火車頭,德國2024年商品貿易順差高達2487億歐元,輻射“歐洲單一市場”超過5億消費者,並吸引了整個歐盟約40%的跨境投資。

很明顯,並不是日本弱,而是去年的德國太強。

所以5月27日,日本財務大臣加藤勝信在採訪中表示:

“鑑於日本的淨外部資產也一直在穩步增長,不應僅憑這一排名被視為日本的國際地位發生重大變化的標誌。”

但是,任何經濟活動都不是單一事件。

在債務問題越來越引人關注、加息預期越來越強的形勢中,日本的對外投資真的能獨善其身?

01

邏輯變了,趨勢卻沒變

日本曾經是怎麼成為全球最大債權國,並保持這一地位長達33年之久的?

話題開始之前,需要先簡單説明什麼叫外匯。

簡單來説就是出口國為進口國提供產品,得到的報酬。

但這個報酬,並不能直接用於本國。

比如,國內長期流行這樣的論調:

又援助非洲兄弟幾百億美元,又花那麼多錢去買美債,又……這些錢,為什麼不拿去資助西部貧困地區,為什麼不去提高全民醫療福利?……

問題是,無論是對外援助、還是買美債,花的都是外匯;而扶貧、提高福利,花的是本國貨幣。

兩者其實並不是一回事。

同樣,日本生產了十台汽車,10萬美元出口給美國。

這10萬美元,與其説是錢,不如説是美國打的欠條。日本人不能直接拿欠條投資國內,但可以憑欠條去借債者家裏兑換等價值的物資。

所以,日本為什麼能連續32年蟬聯全球最大債權國,為什麼中國、德國、日本如今是最大的三個債權國?

最重要的,就是因為強大的製造業、出口經濟繁榮,手中的外匯(借條)最多,但這些借條又不能直接用於國內,最終大部分都成了海外資產。

當然,具體到日本,原因並不是這麼簡單。

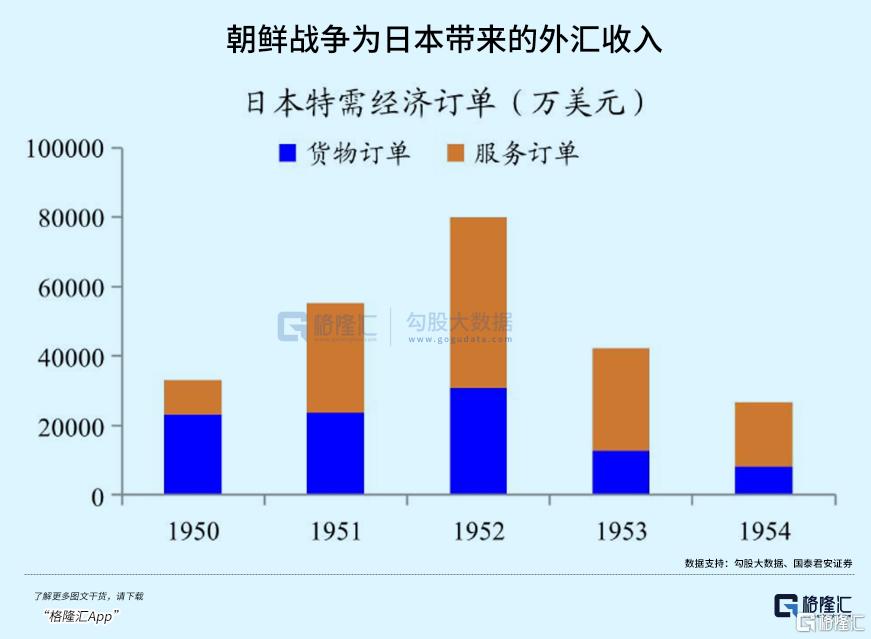

第一個關鍵的時間節點是1950年。

半島戰爭爆發後,日本順勢成為美軍補給基地,被勒令提供海量工業、軍事物資。

突如其來的巨大需求就像偉哥,數以億美元計的特需訂單帶來大量外匯,使本已痿掉的日本製造業一下子支稜了起來。

同時,因為第二次產業轉移的發生,日本迅速完成再工業化。

其二次崛起的速度之快、力度之猛,均遠超世界預計。

以最具説服力的汽車工業為例。

1955年,日本汽車工業體量幾乎為0;1961年,超過意大利,成為世界第五;1966年,超過英國,成為世界第三;1968年,超過西德,成為世界第二;1980年,取代美國成為世界第一,產量突破1000萬輛,全球佔比超過30%。

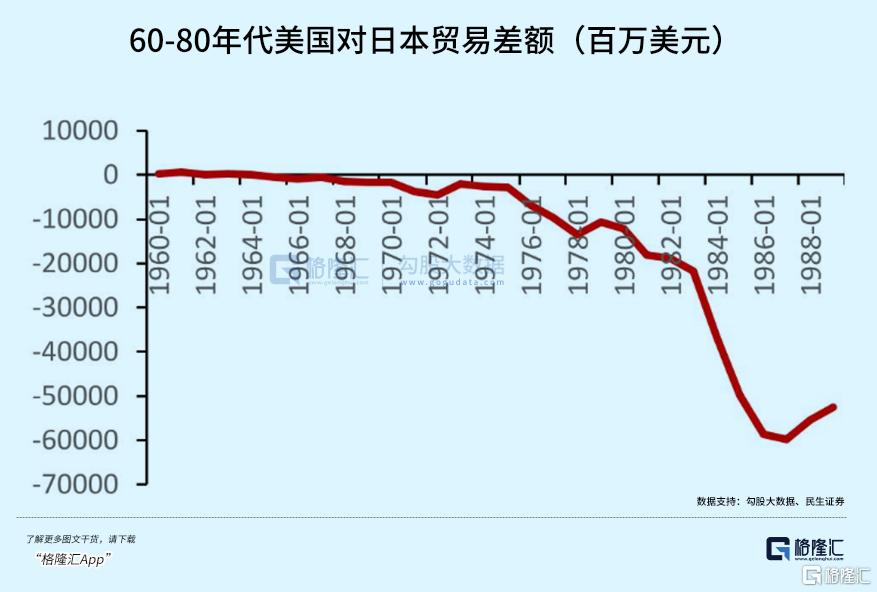

彼時,美國汽車基本被趕出了日本市場。而在太平洋另一邊,日本汽車在美國的市場份額,卻超過20%。

正如上面所説,出口擴大、外匯越賺越多,對海外的投資額也必然越來越大,這是理所當然的事情。

如下圖所示,1970-1985年,日本對外直接投資從3.6億美元增長至64.4億美元,投資流量佔全球比重從2.5%增長至10.4%。

如果説這段時間的增長是正常的,那麼1985-1990年,5年內對外投資突然翻了8倍以上達到507.7億美元,迅速成為全球最大債權國,肯定就不正常。

原因現在所有人都能説上一些。

廣場協議後,日元瘋狂升值,日本人突然變得空前富裕,在全世界瘋狂燒錢、到處買買買,日本對外投資規模迅速躍居世界第一。

1985-1990年,日本企業總共進行了21起500億日元以上的巨型海外併購案,其中有18起的併購對象是美國公司。

但是,這其中存在一個問題。

曾經,日本擴大海外資產規模的主要途徑,是通過消耗外匯;而1985年後,日本對外出口額明顯縮減,即便考慮到日元兑美元升值的影響,明顯也不可能單憑外匯把對外投資擴大那麼多。

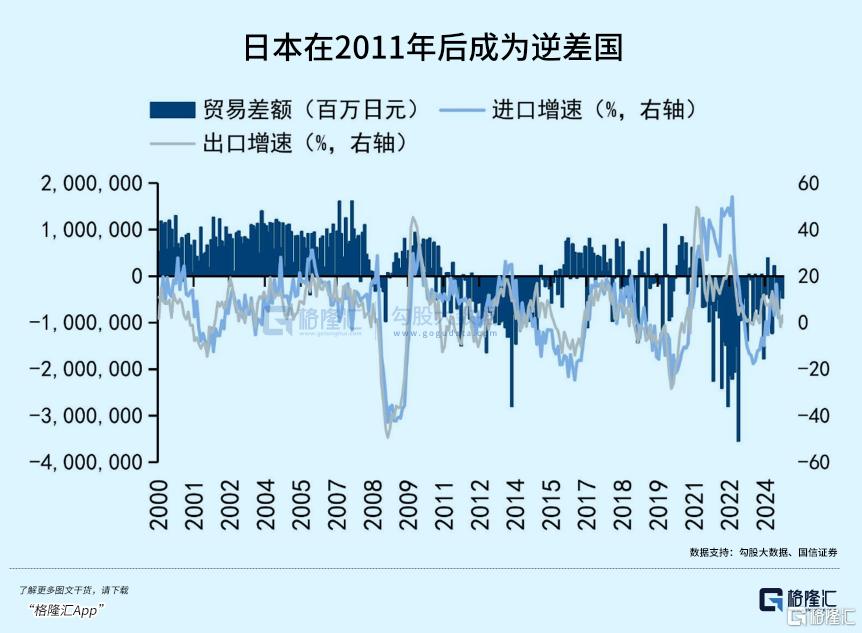

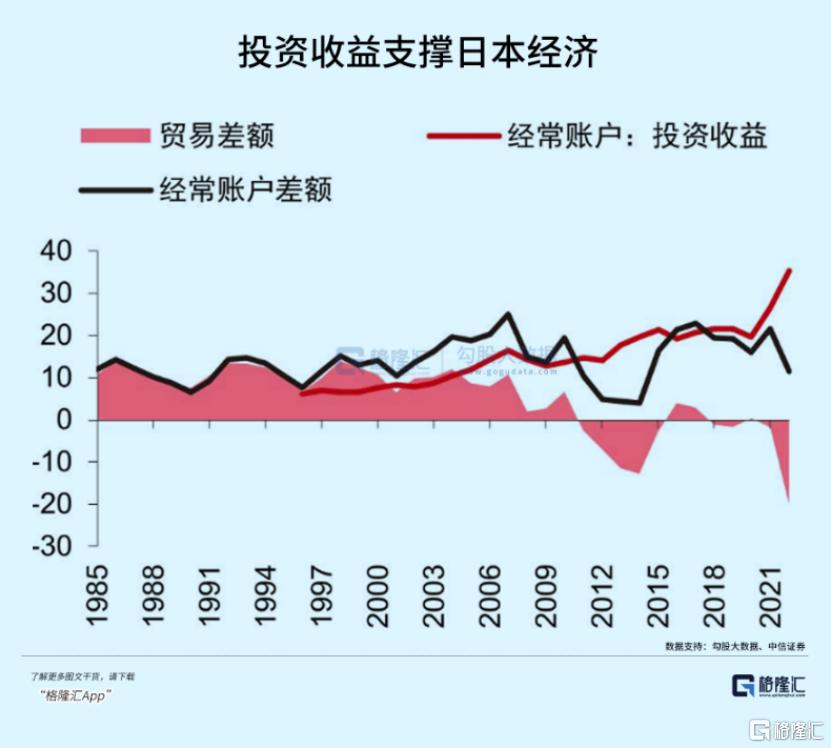

更關鍵的是,2011年後,日本的貿易差額轉負,已經不再是一個出口型國家。

那麼作為一個進口型國家,在2011-2023年的這十餘年裏,憑什麼能保持對外資產不斷提高、並一直保持最大債權國的地位呢?

這不僅不合邏輯,也正是日元不正常的地方。

02

不正常的貨幣

還是那個經典的問題。

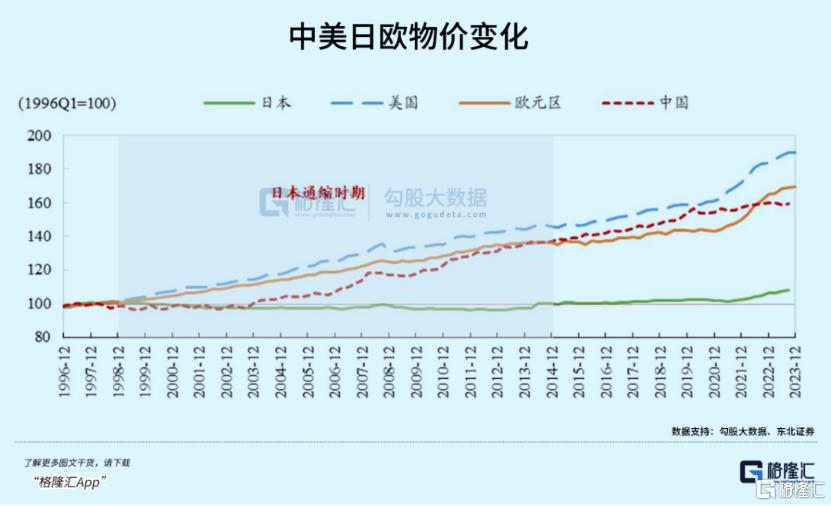

近20餘年,全球絕大部分經濟體都在大量印鈔,各國物價也都有明顯的上升。

主要經濟體中,只有日本的物價幾乎沒有變化。

比如吉野家的牛肉蓋飯,1990年一碗賣400元。到2024年,同樣一碗蓋飯,三十多年過去,售價也不過是423日元。

甚至,這還是升價後的結果,2022年的售價反而只有362日元,比30年前還低。

……

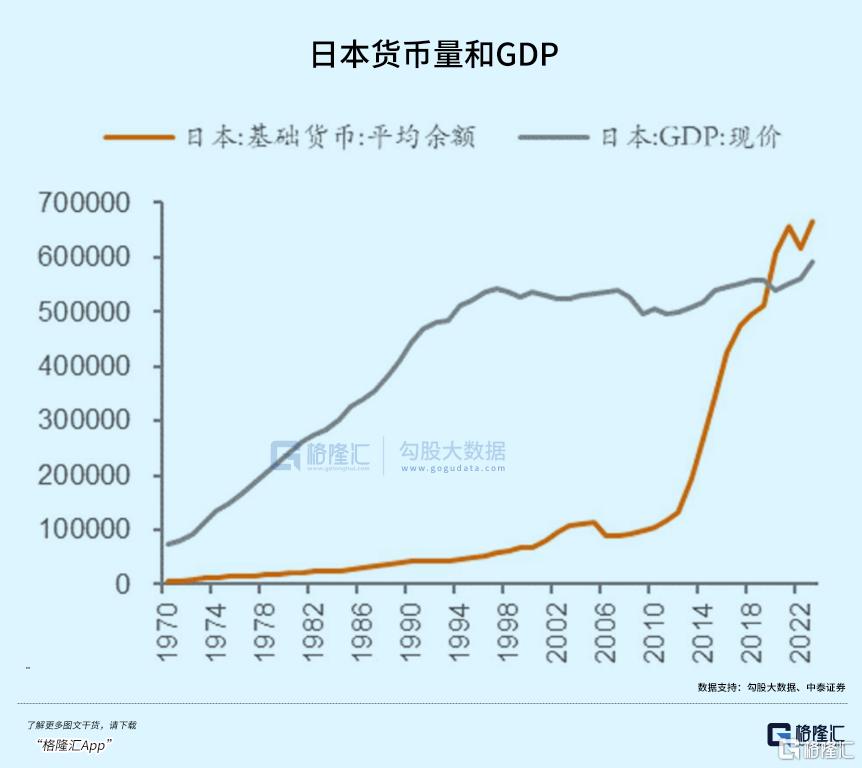

問題是,日本長期維持着超低利率,放水力度幾乎冠絕全球。

按照最簡單的邏輯關係:商品價格=貨幣量/商品數量。

日本人口這些年變化不大,可以視為商品數量基本不變。

既然商品價格也沒變,只能説明,流通在日本社會的貨幣總量也幾乎沒有變化。

那這麼多年印的這麼多日元,都去哪了?

最直接的一點,很可能就是上面所説的,拿去對外投資了。

當然,也正如上文所説。外匯不能直接用於投資國內,日元同樣不能直接投資海外。

中間必須經歷的一道環節,就是經典的全民炒匯。

日本外匯市場,創造了全世界35%-40%的零售外匯交易量,無數人通過0利率、甚至負利率拼命借出日元,用這些錢買入美元。

到手的這些美元,可以等着美元升值、日元繼續貶值,再換回日元,以此完成套利。

也可以拿去投資海外資產。

泡沫經濟破裂後,由於日本股市進入長達20年的熊市,日本人在國內的投資渠道鋭減。

在這樣的背景中,日本人對海外投資的熱情雖然不如1991年之前,但增長依然非常可觀。

1996-2023年,日本對外投資規模翻了8倍以上,連續33年成為“全球最大對外淨資產國”,也因此有“海外再造一個日本”的説法。

更關鍵的是,在此期間,日元相對美元長期貶值,使得他們在海外的資產估值,換算成日元就長期上升。

所以,所謂失去的三十年,其實也是日本人在海外大賺的三十年。

這套玩法的前提,是日元的利率足夠低,日本國內乃至全世界的投機者,才有足夠的熱情去無風險套利。

這也是日元為什麼被公認為避險貨幣的重要原因。

但是,如果長期的低利率環境無法維持了,會怎麼樣?

毫無疑問,日本民間非常富有;但日本政府、乃至整個社會,其實也並沒有那麼寬裕。

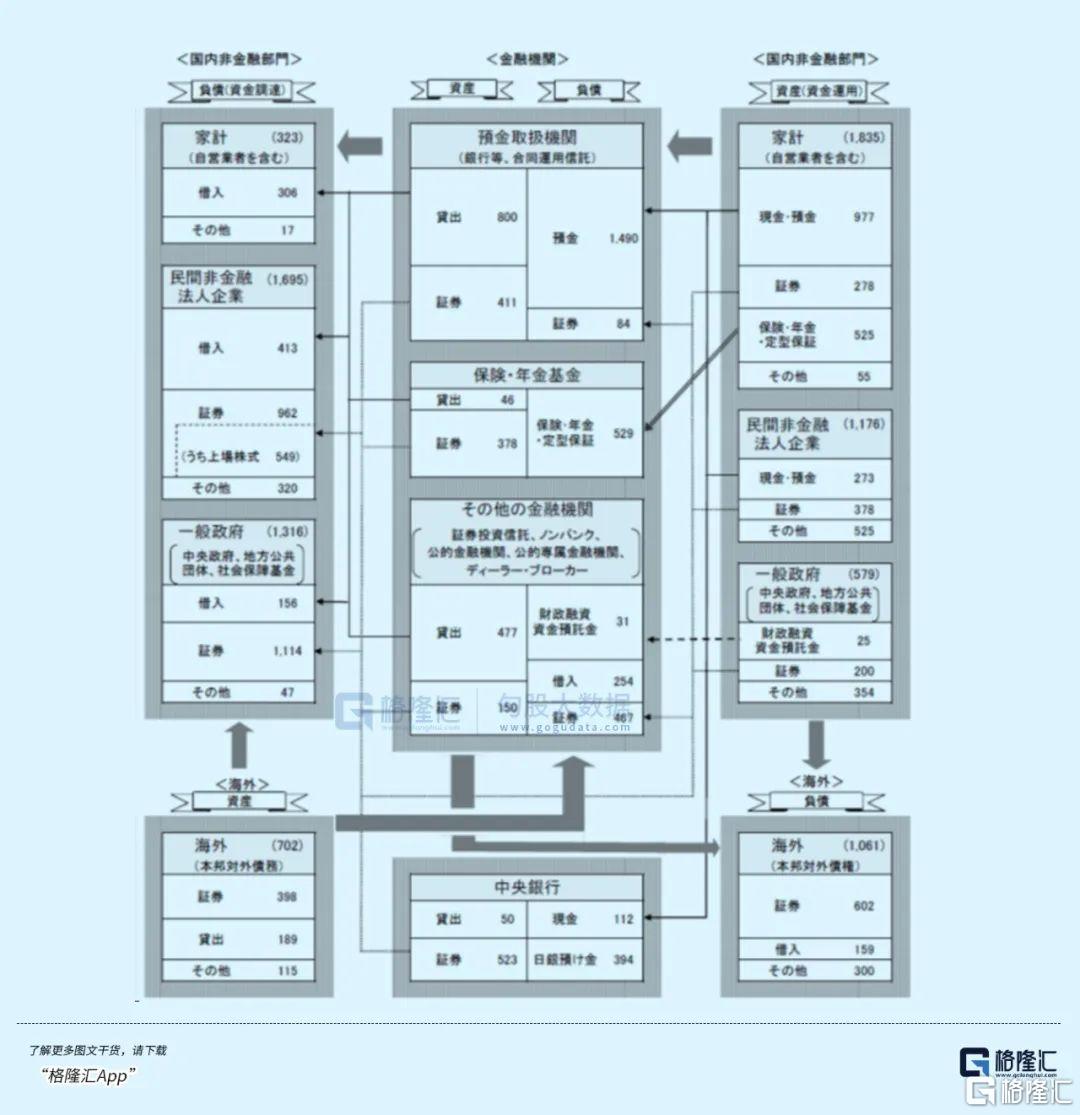

下面這張圖,是日本銀行的資金循環統計,以及各個部門的金融資產和負債結餘。

民間非金融法人企業負債1695萬億日元,資產1176萬億日元,淨負債519萬億日元。

一般政府部門,負債1316萬億日元,資產579萬億日元,淨負債737萬億日元。

中央銀行持有523萬億日元證券,基本都是國債。

僅僅只看這三部分,民間企業和政府的淨負債就接近1800萬億日元,遠遠超出533萬億美元的淨資產。

以這個角度看,日本海外資產雖然龐大、冠絕全球三十多年,但流入其中的日元其實只是一小部分。

債務才是大頭。

如果非要選一個,保大還是保小?

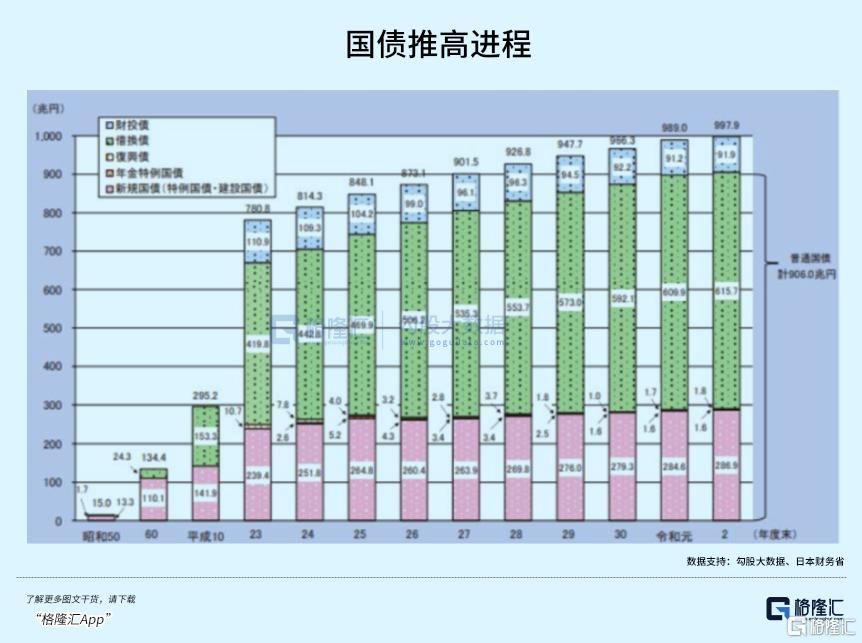

據IMF的數據,2024年日本國債佔GDP的比重為234.9%;而按照日本財務省的測算,則高達260%。

雖然迄今為止,日本還沒有出現類似希臘的債務危機,日本主權債務評級穩定,在國際市場上也很受歡迎。

同時,日債的海外持有者佔比僅為13%,優於法國的55%、德國48%、美國的35%、英國的29%……更不必説曾經希臘的71%。

但這並不意味着,能忽視其潛在風險。

隨着國債規模不斷擴大,日本已經深陷以債養債的惡性循環。

從2012年開始,借換債佔年度國債發行額的比例一直為止在60%以上。

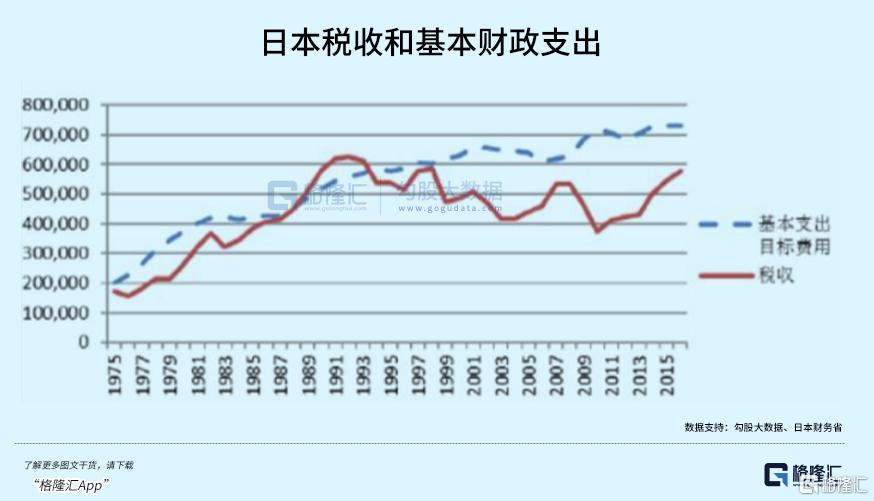

之所以如此,是因為其赤字率太高,掙的錢遠遠不夠花。

從90年代開始,日本政府的支出就長期高於税收收入。

尤其在長達8年的安倍經濟學時代,日本主張大規模投資公共事業,重點關注社會保障和人才教育。

問題是,對社會的投資短期內很難收回成本,乃至根本收不回成本。

財政支出大幅上升的同時、收入卻沒有明顯上升,這一增一減,完全靠國債來彌補。

更關鍵的是,這種趨勢,近年來越來越惡化。

在龐大的財政支出中,醫療、養老等社會福利佔比非常重。

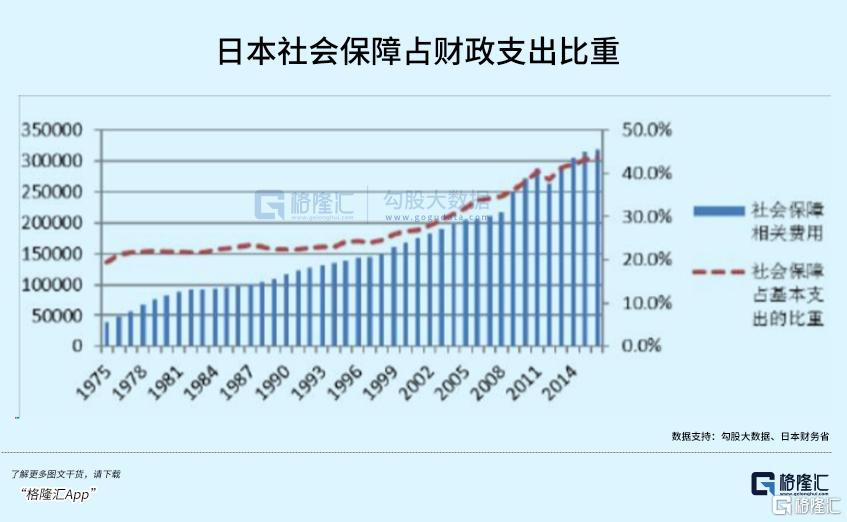

作為全世界最典型的深度老齡化、少子化國家,1990-2015年,社會保障支出佔財政支出的比例,從17.5%飆升至32.7%。

二與此同時,少子化帶來的勞動力萎縮,也使得在沒有重大技術變革的情況下,日本國內缺乏持續增長的動力。

也就是説,在可預見的未來,糟糕的財政狀況大概率無法扭轉,只會越來越差。

換句話説,即對債務的依賴越來越高。

雖然目前為止的觀點是,內債不是債,靠印鈔就能解決。

那這句話的前提有兩個,第一,日本人還願意繼續買債;第二,以債養債的比例不能過高。

但從2022年至今,日本國債多次出現零成交的現象,很明顯民眾對持債的熱情大幅降低。

同時,早在2012年,日本政府以債養債的比例就超過了60%。

如果這個比例繼續提高,極端一點達到100%……那麼,日元這種貨幣存在的意義是什麼?它真的還能代表財富嗎?

不論是為了提高税收,還是緩解債務壓力,似乎都很有必要給日元來一刀。

03

好死不如賴活着

5月27日,植田和男發表公開講話,明確表示若經濟數據持續改善,日本央行將進一步調整貨幣政策。

官員們的講話一向都比較委婉,實際上的意思就是接下來加息的概率很大。

市場也因此對日本央行加息的預期升温。

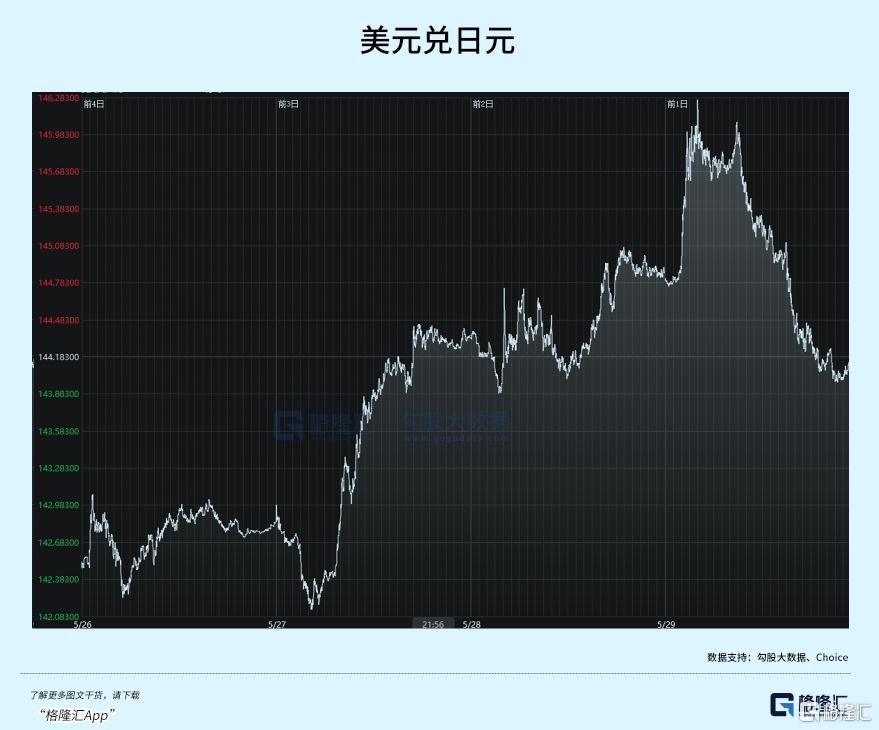

但是,與其餘貨幣加息對應上升不同。日元加息預期升温,迎來的是匯率短線暴跌。

5月27-29日,美元兑日元匯率一度上升超過2.9%。

這正是日元的不正常,所必然導致的不正常結果。

海外債權的持續擴大,依靠的是長年低利率維持的無風險套利環境。

一旦日元加息,日元與其他貨幣的利差變小,將直接導致日本國內、乃至全世界的投機者們再也無法躺着賺錢。

比如外匯市場的神祕組織渡邊太太們,她們借貸日元的熱情將大幅下降,甚至還會爭先外匯兑換成日元還給銀行。

同時,和匯市的性質類似,大家是借日元債兑換成美元、再去投資海外。日元加息後,海外資產相對以日元計算的估計,不一定能繼續維持長期上升的趨勢。

一個長期做無風險買賣的人,一旦他的生意突然變得有風險,你覺得他會怎麼做?

面對巨大的不確定性,及時收手、保住本金觀望才是大多數人的選擇。

所以更多人會和渡邊太太們一樣,加速拋售海外資產兑換成本幣,把日元還給銀行。

……

雖然這兩大市場裏的日元,只佔過去這麼多年印出的小部分。但相比現如今在社會上流通的日元體量,足以造成巨大的衝擊。

隨着海量貨幣以前所未有的速度回到日本社會,流動性陡然增加,物價將會加速上升,貨幣加速貶值。

對日本政府以及大量企業而言,持有日元債務的成本實際上會降低,相當於賴掉一部分賬。

同時,貨幣短期貶值,對缺乏活力的日本經濟而言,同樣是利大於弊。

過去20多年,日本其實是發達國家中去工業化最不明顯的國家。

在很多高端製造領域,日本依然是全球最強,這一點眾所周知。

這意味着,雖然日本現在是逆差國,但日本企業、日本市場,依然很依賴出口。

日元越便宜,日本貨就更便宜,有利於出口。

此外,以日元計價日本土地、房產乃至任何資產,都將變得更便宜,以吸引本國以及全世界的投資者抄底。

過去日本股市為什麼這麼被外資看好?很大程度上是因為資產被低估。

現在,日本加息後,貨幣在短時間內加速貶值,就是在加強這個邏輯。

而企業的收入增加,代表日本政府的税收也將增長。

也就是説,短期的貶值,不僅能賴掉部分債務,還能緩解爆表的赤字率。

當然,這是有代價的。

對日本民眾而言,他們該如何面對幾十年不曾經歷過的物價上升週期呢?

站在宏觀視角,民生問題或許只算是疥癬之疾,可以不必從源頭去解決,替代手法有很多。

比如:直接發錢。

從2023年開始,日本政府不僅推出能源補貼政策,如對每升汽油補貼42日元,對每家的電費也進行補貼……

還明確要求企業大幅升薪。

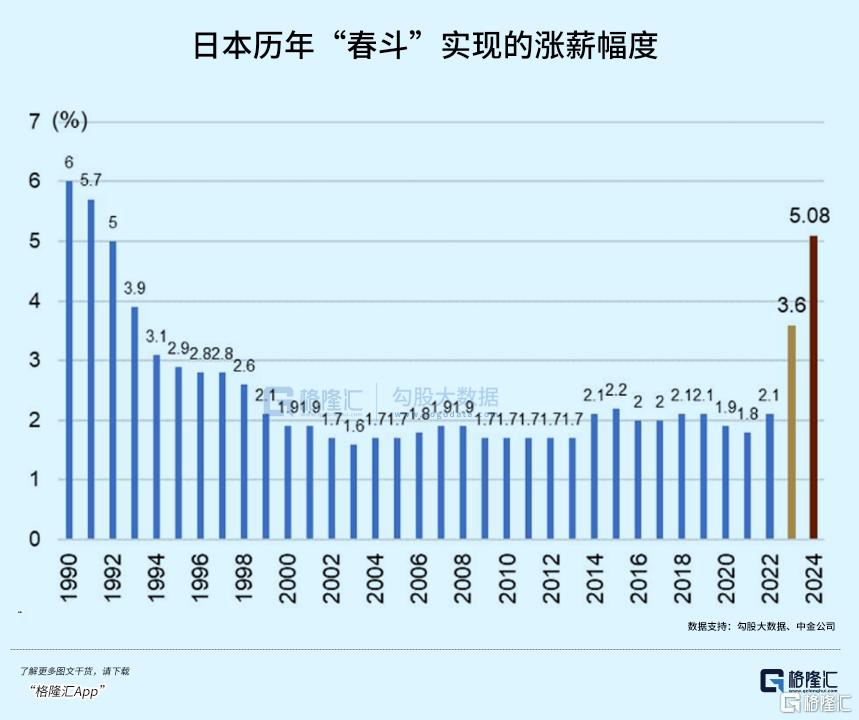

看下圖,2023年,日本平均升薪幅度3.6%,2024年達到5.08%,已經回到90年代初期的水平。

2025年,這種趨勢更加明顯。

據日本工會中央組織聯合公佈的2025年春鬥第4次加薪統計結果,目前3115個工會的平均升薪5.37%。

預計到今年底,將達到預期的6%。

不論懷着怎樣的心思,至少表面上,上至政府下至民間,整個日本社會確實在齊心協力對沖現在、以及未來日元貶值將對居民生活造成的負面影響。

這些舉措,都是為了對沖日元貶值對居民生活的負面影響。

很明顯,減輕債務壓力、促進經濟增長的誘惑力實在太大了……而作為代價的民生和匯率壓力,似乎仍在掌控之內。

這是一顆毒藥丸,但至少現在很甜。(全文完)