本文來自格隆匯專欄:中金研究,作者:劉政寧 張文朗等

歐央行6月會議上調通脹預測,並計劃開啟漸進而持續的加息,態度偏“鷹”[1]。根據表述,歐央行計劃於7月加息25個基點,並可能於9月加息50個基點。除此之外,歐央行還可能在9月之後進一步加息,此舉或使歐元區吿別“負利率”時代。我們認為歐央行“偏鷹”的一個原因是為了避免美聯儲的覆轍,面對不斷上升的通脹和經濟下行壓力,加息雖顯無奈,但也是必須做出的決定。隨着歐央行加息臨近,海外央行集體緊縮的格局將愈發凸顯,這將增加全球經濟下行壓力,加大金融市場波動。

歐央行大幅上調通脹預測,同時下調經濟增長預期。

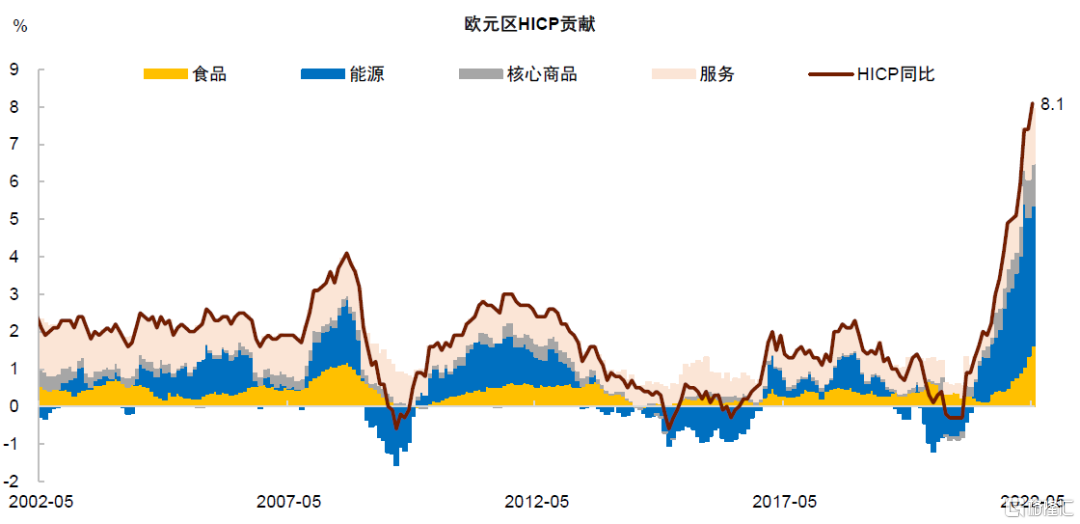

根據歐央行決議,2022/23/24年HICP通脹率預測分別上調至6.8/3.5/2.1%,高於3月的預測。核心HICP通脹率預測分別上調至3.3/2.8/2.3%,同樣高於3月的預測。歐央行認為,由俄烏事件引發的能源和食品價格上漲仍是通脹的主要來源,但通脹壓力也在向其他商品和服務領域擴散,另外工資通脹和通脹預期也都出現了抬升跡象[2]。

經濟增長方面,2022/23/24年GDP增速分別下調至2.8/2.1/2.1%。其中,2022和2023年的增速下調較多,反映歐央行對今明兩年經濟增長的擔憂增多。我們在下半年海外宏觀展望報吿《週期拐點,險灘行舟》中指出,受俄烏事件和通脹衝擊影響,歐元區面臨嚴峻的“滯脹”挑戰,下半年經濟增長壓力或比美國更大。

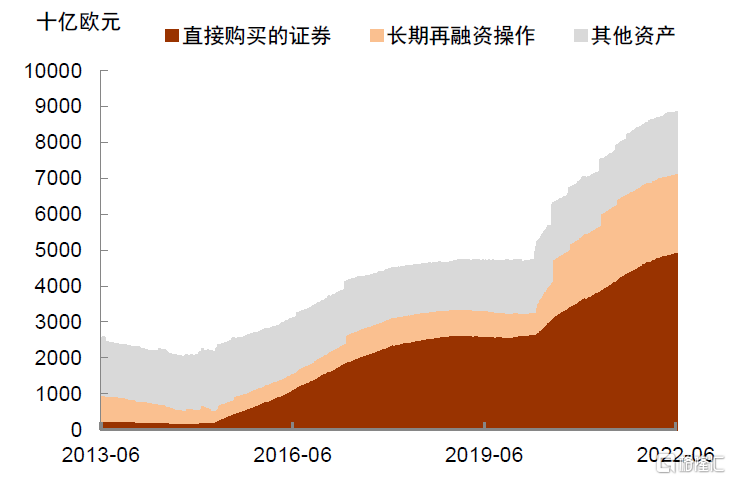

貨幣政策方面,歐央行宣佈將於6月底結束購債,對資產負債表政策的表述調整為更加中性。

歐央行宣佈將於7月1日起終止資產購買計劃(APP)下的淨資產購買,同時會對到期資產的本金進行再投資操作。大流行緊急購買計劃(PEPP)下的到期資產的本金也會進行再投資操作,且再投資將至少持續到2024年。歐央行也調整了對資產負債表政策的表述,此前的表述強調維持“有利的金融條件”(favorable financing condition),現在改為“維持充足的流動性和適度的貨幣政策立場”(to maintain ample liquidity conditions and an appropriate monetary policy stance)。由此可見,歐央行在為貨幣政策轉向中性做準備[3]。

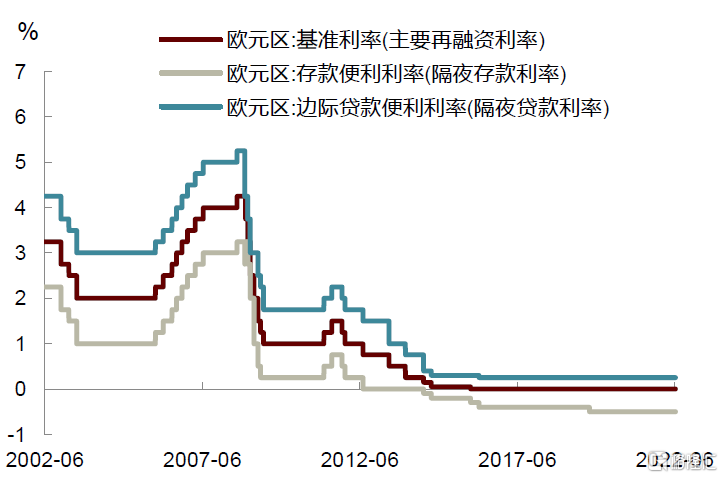

加息方面,歐央行計劃於7月加息25個基點,符合預期。但歐央行還表示,可能於9月提高加息幅度,且在9月之後持續加息,這比我們預期的更“鷹派”。

歐央行的決議指出,如果未來中期通脹預測遲遲不回落或進一步惡化(if the medium-term inflation outlook persists or deteriorates),那麼將會在9月繼續加息,而且加息幅度會更大。我們認為這是暗示可能加息50個基點。此外,歐央行認為在9月之後漸進且持續的加息是合適的(a gradual but sustained path of further increases in interest rates will be appropriate),暗示年內可能還有更多加息。往前看,下半年歐央行還有四次議息會議,分別在7、9、10、12月,假設每次會議都加息,那麼到年底三大關鍵利率有望都轉為正值,歐元區政策利率或將吿別“負利率”時代。

歐央行“偏鷹”或意在避免美聯儲的覆轍。

去年美聯儲因為低估通脹,貨幣政策錯過了退出寬鬆的最佳窗口期,這不僅令其公信力受損,也增加了使美國經濟“軟着陸”的難度,加大了金融市場波動。儘管歐元區的情況與美國不同,但面對不斷上升的通脹壓力,歐央行似乎希望儘早動手壓制通脹,以避免重蹈美聯儲的覆轍。歐央行深知加息會加大經濟下行壓力,但如果必須要在經濟增長與通脹之間“二選一”,那麼還是應該選擇抑制通脹。這是因為上世紀70年代的經驗表明,一旦通脹失控,經濟增長也不可能有好的表現。

海外央行集體緊縮或加大經濟金融波動。

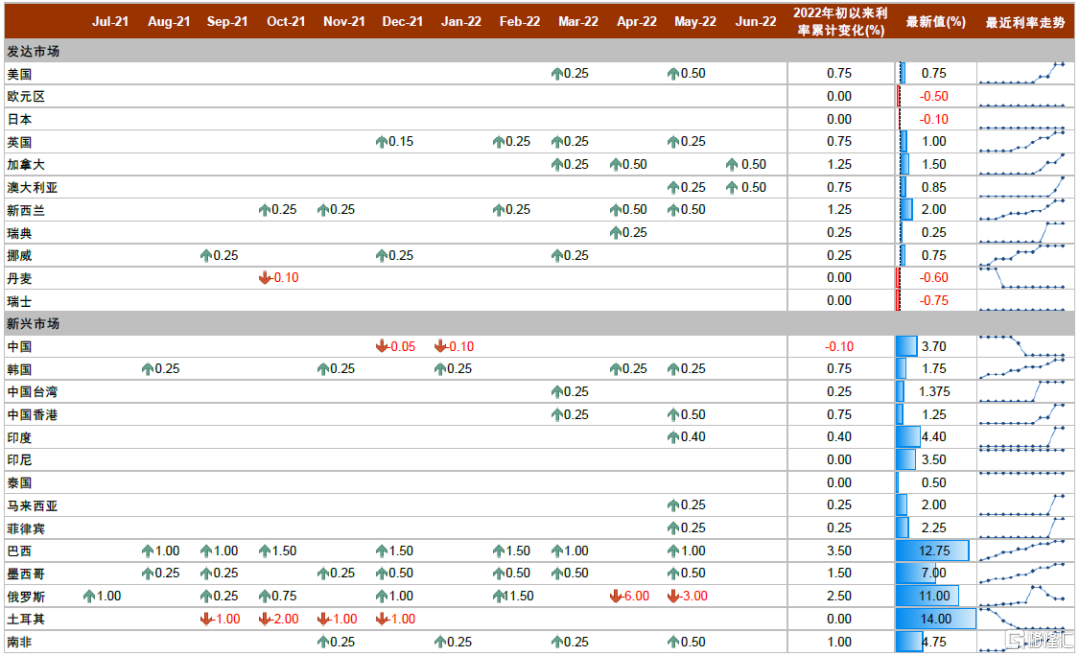

今年以來,許多發達與新興市場國家央行紛紛上調政策利率。6月第一週,加拿大與澳大利亞央行分別宣佈再次加息,且幅度均為50個基點的“大步伐”。供應鏈瓶頸和俄烏衝突帶來的通脹壓力,加上美聯儲加息的外溢風險,使得越來越多的央行開始加入“加息的隊伍”。對於這些央行而言,在其國家的經濟仍有韌性之時儘早打壓通脹,似乎是更為明智的選擇。然而,這種“緊縮共振”可能使全球金融條件同步收緊,全球經濟下行壓力增加,宏觀經濟金融波動加劇。因此,我們認為下半年海外貨幣集體緊縮是一個不可忽視的風險。

圖表1:歐元區HICP通脹率遠高於歐央行2%的目標

資料來源:Haver Analytics,中金公司研究部

圖表2:歐元區資產負債表

資料來源:萬得資訊,中金公司研究部

圖表3:歐元區三大關鍵利率

資料來源:萬得資訊,中金公司研究部

圖表4:全球央行利率情況概覽

資料來源:Bloomberg,中金公司研究部 注:數據截至6月9日