本文來自格隆匯專欄:中金研究,作者:黃文靜 周彭等

2022年5月9日,央行發佈《2022年1季度貨幣政策執行報吿》,報吿中提出中國內部面臨疫情衝擊,貨幣政策將力爭保持信貸總量穩定增長,地產監管的表述也有所放鬆,同時更加關注紓困政策、結構性工具將發揮更大作用。但是央行提出要更加關注發達國家貨幣政策收緊的影響,接下來降低融資成本或更多依靠改革、對政策利率的調整或更加審慎。在防範化解金融風險方面,央行表示將繼續按照市場化、法制化的方式推進。

1.內部疫情衝擊,聚焦紓困與結構政策

疫情衝擊是內部的主變量,貨幣政策將主動應對,聚焦精準紓困。央行在貨幣政策執行報吿中指出,我國當前面臨的三重壓力在近期突出表現為“疫情點多、面廣、頻發,對經濟的衝擊加大”。在此背景之下,央行更加重視穩信貸和松貨幣,在去年4季度報吿中提出的保持貨幣信貸“合理增長”之後,今年1季度報吿明確提出保持貨幣信貸與社會融資規模的“穩定增長”。與此同時,央行還着重強調要落實好穩企業保就業的金融政策,聚焦受疫情影響的困難行業和脆弱羣體,加大對受疫情影響較大的住宿餐飲、批發零售、文化旅遊等接觸型服務業及其他有前景但受疫情影響暫遇困難行業的支持力度、提供差異化服務。

結構性工具“加法”發揮更大作用。央行在專欄1中總結了健全現代貨幣政策框架取得的明顯成效,並專門強調再貸款等貨幣政策工具的創新,指出這是“適應高質量發展的內在需要”、要引導金融機構落實新發展理念。往前看,央行強調增加支農支小再貸款額度、用好普惠小微貸款支持工具、2000億元科技創新再貸款、400億元普惠養老再貸款(初選浙江、江蘇、河南、河北、江西為試點)、新增1000億元碳清潔利用再貸款,強化產業鏈供應鏈核心企業金融支持,全力做好糧食安全和重要農產品產銷的金融保障,做好煤炭等能源供應的金融服務,加大對物流航運循環暢通的金融支持,加大對有效投資等金融支持。

2.外部聯儲緊縮,降成本更多靠改革

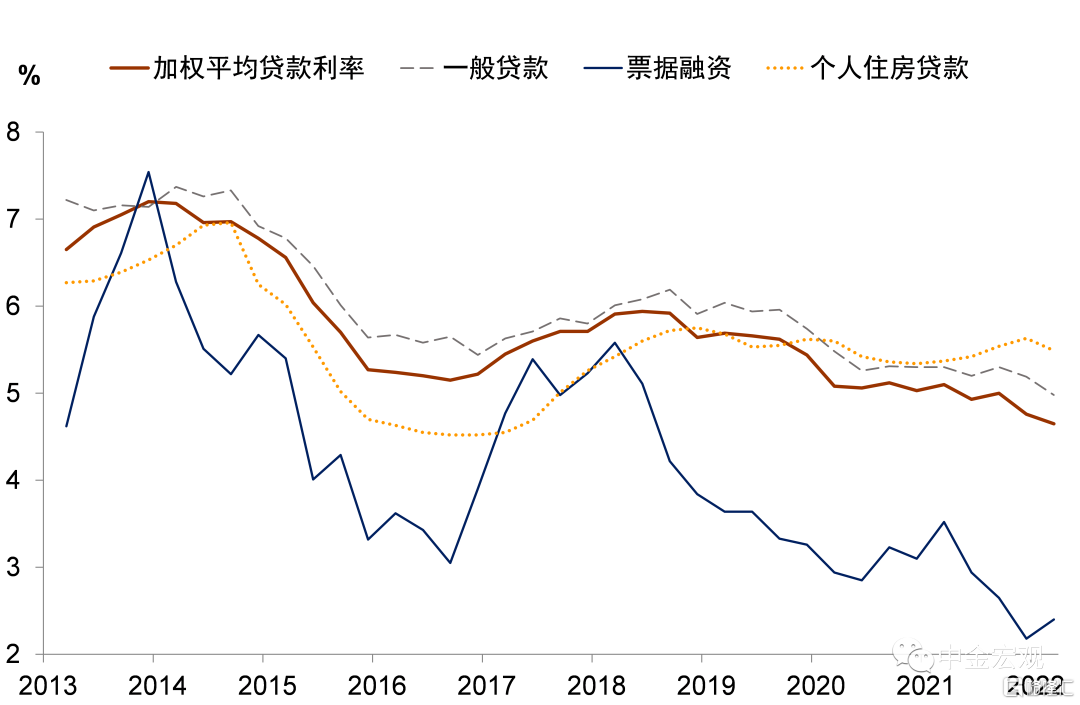

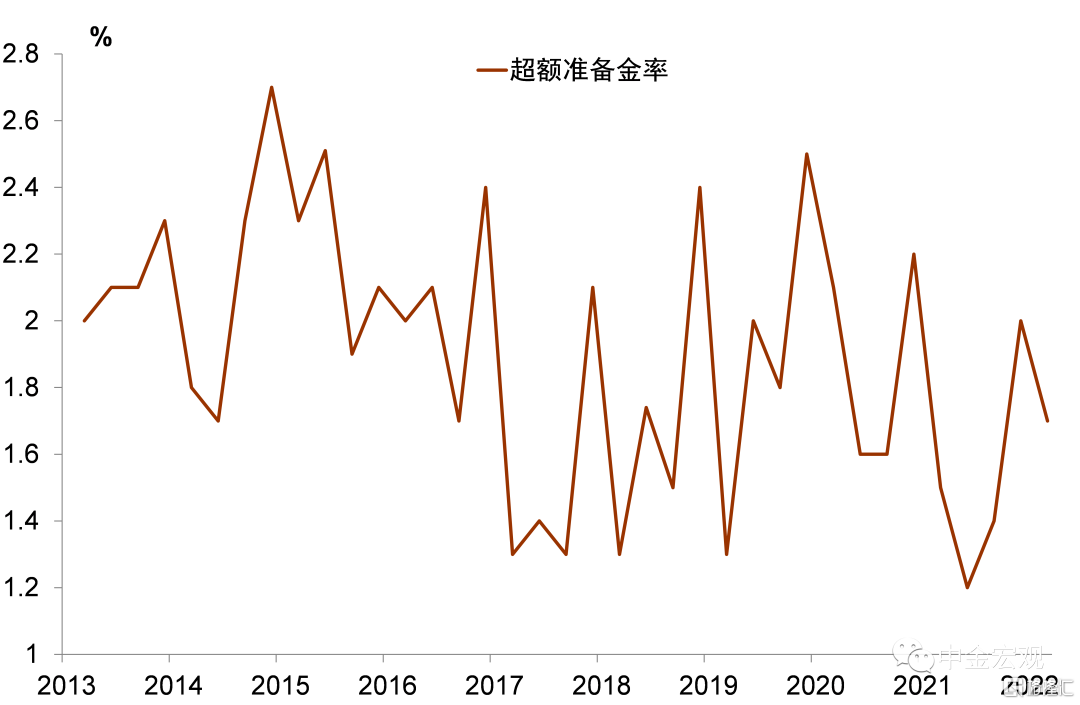

聯儲緊縮是外部的主變量,央行對政策利率的調整或更審慎,緩解利率約束更多通過市場化改革。央行在《健全現代貨幣政策框架》專欄中提出,調節貨幣供應的長效機制是調節銀行的資本、流動性和利率三大約束。永續債緩解了銀行的資本約束,今年以來靠前發力的降準降息、上繳利潤、再貸款、OMO使得3月底銀行超儲率為1.7%,同比轉升0.1個百分點,流動性約束亦不大。而未來利率約束或主要通過改革來緩解。央行明確指出,發達國家貨幣政策收緊的外溢效應已顯現,全球金融市場出現動盪,未來要密切關注發達國家貨幣緊縮的影響。同時,相較4季度,央行在“推動降低企業綜合融資成本”前刪掉了“有力”,並淡化了“引導企業貸款利率下行”的要求,而強調“發揮存款利率市場化調整機制作用,釋放貸款市場報價利率改革效能”。由於政策利率下調對匯率有較強的信號效應,央行對政策利率的調整或將更加審慎,而依靠市場自發調降存貸利率或成未來一段時間降成本的主要方式。

央行指導建立存款利率市場化調節機制,有利於穩定負債成本,促進終端貸款利率下行。回顧存款利率市場化的進程,2015年10月存款利率管制放開,由自律機制成員銀行在上限內自主確定利率;2021年6月央行優化自律機制上限形成方式,由“基準利率×倍數”(上浮20%-55%)改為“基準利率+基點”,到2022年3月新發生定期存款加權平均利率為2.37%,較改革前下降12bp,其中中長期降幅更大,2、3、5年期定存利率較改革前下降18、43和45bp。但由於實際執行中,很多銀行定期存款與大額存單利率接近上線,阻礙了市場利率的有效傳導,2022年4月央行指導利率自律機制建立存款利率市場化調整機制,成員銀行參考10年期國債收益率和1年期LPR合理調整存款利率,促進存款利率進一步市場化,緩解銀行利差壓力。這一指導是柔性的,但央行在MPA考核中給以適當激勵。國有行和大部分股份行已於4月下旬下調了1年期以上定期存款和大額存單利率,部分地方法人機構也有下調。4月最後一週,全國新發生存款加權平均利率為2.37%,較前周下降10bp。

3.監管:邊際松地產,總體防風險

房地產監管表述有所放鬆。今年1季度,房地產銷售與新開工同比降幅均達到兩位數,疫情衝擊下雪上加霜。央行在“實施房地產金融監管”之前增加“穩妥”二字,同時也將去年4季度的滿足“住房者合理需求”明確為政治局會議中的 “支持各地從當地實際出發完善房地產政策、支持剛性和改善性住房需求”。

但防範化解金融風險總體態勢不改。央行在2個專欄中均提到風險防範,金融控股公司監管是重要的一個抓手,其核心目的在於規範金融綜合經營和產融結合,尤其是防止部分企業通過控制金融機構的方式套取資金,形成風險傳染。隨着金控公司監管的逐步落地實施,中國將實現各企業實業板塊與金融板塊的隔離,金控集團將被要求保持充足的資本水平。同時,防範化解金融風險也取得新成效,在對4398多家銀行業金融機構開展評級,結果顯示大部分機構在安全邊界內,高風險機構連續6個季度下降,較峯值壓降過半。

此外,金融穩定立法,風險處置機制再進一步。央行在專欄4再度討論了4月6日發佈的《金融穩定法》草案徵求意見稿,涉及風險防範、化解、處置、法律責任等諸多方面:

►誰來統籌,誰來擔責?金融穩定工作將由國家金融委統籌,有關金融管理部門和地方、存款保險基金和各行業保障基金管理機構一起形成金融穩定合力。在具體風險防範和處置方面,將遵循市場化、法治化原則,壓實金融機構及其主要股東、實際控制人的主體責任,壓實地方政府的屬地和維穩責任,壓實金融監管部門的監管責任,人民銀行發揮最後貸款人作用。

►處置資金從何來,如何用?金融風險處置過程中,將按照以下順序使用資金資源:股東及實際控制人、市場化資金、行業保障基金、地方政府、金融穩定保障基金。金融保障基金的資金來源為金融機構、金融基礎設施等主體籌集的資金以及國務院規定的其他資金。我們認為,這或有利於降低市場主體的道德風險。金融穩定保障基金與既有的存款保險基金和行業保障基金雙層運行,我們認為,前者側重於重大風險處置,後者定位常規金融風險處置。

►做好與已有法律的銜接。《金融穩定法》作為金融風險防範化解和處置的專門法,從跨行業、跨部門的角度對金融穩定製度作出統籌安排,側重於應對重大金融風險,總體並未超出現有的監管範疇和力度,而是把以往規章制度中與金融風險密切相關的、重大原則性的內容,上升為法律層面的系統規定。例如,風險防範方面,針對實際問題,明確了對金融機構的主要股東、實際控制人的市場準入和監管要求。風險處置措施方面,參考國際準則新増了整體轉移資產負債,設立過橋銀行和特殊目的載體,暫停終止淨額結算等處置措施,以更好地滿足重大金融風險處置需要。法律責任方面,明確相關法律法規已有處罰規定的,依據相關法律法規處罰;未作處罰規定的,適用《金融穩定法》處罰;對於新創設的罰則,在處罰種類、標準等與《證券法》等法律基本保持一致。

圖表1:一季度貸款利率延續下行趨勢

資料來源:CEIC,中金公司研究部

圖表2:一季度銀行超儲率季節性下降,但同比上升

資料來源:CEIC,中金公司研究部

圖表3:貨幣政策執行報吿表述對比

資料來源:中國人民銀行,中金公司研究部