本文来自:盒饭财经,作者:若然

做好投资,是否应该具备历史视野?

答案是,需要。

2020年伊始,全球经济在新冠肺炎疫情的席卷下,进入一种极端不确定性的时代。在这样的大环境下,一些素来以“高大上”面貌出现的投资人群体,出现了压力和焦虑之下的集体迷失。早期投资遍地是黄金的年代悄然逝去,取而代之的是不确定性投资时代正扑面而来,这里充斥着错失、错投,甚至对独角兽投资的患得患失。

但如果将这些变化放到更长的历史周期中来看,却存在着永恒和普遍的规律。在一个周期中,从一个极端到另一个极端的变化是常态,而不是例外。

那么,2022年及以后,整个世界秩序会如何变化?在不确定性的经济周期中,如何收起焦虑,做好投资决策呢?

投资界教父级人物瑞·达利欧继《原则》之后,又在今年推出了原则系列第二本新书《原则:应对变化中的世界秩序》,他认为,世界秩序如何变化,在历史中已有答案。

作为一位资产管理者,瑞·达利欧考察了过去500年来以荷兰、英国、美国、中国为代表的全球主要经济力量兴衰交替的历史,试图从中总结出若干规律,并利用这些规律对未来进行预测,以指导自己的投资实践。

他认为,世界秩序会按照一定规律发生周期性的变化,并在厘清世界历史上传奇大国兴衰的过程中,提出了三大周期:长期债务和资本市场周期、内部秩序和混乱周期、外部秩序和混乱周期,以及决定一个国家财富和权力的8个决定因素,并预判了人类社会发展下一个大风险点将在5年之后出现,误差为2-3年。

在经济与投资方面,达利欧发现在财富和权力大起大落的大周期中,最重要的驱动因素是债务和资本市场周期。从投资者的角度来看,可以将其称为“投资大周期”,财富可能会以意想不到的方式进行再分配。

由于篇幅有限,我们今天只重点拆解其中的2~3个小章节,即如何理解大周期,以及如何从大周期的角度思考投资。

敲黑板划重点:这是一篇值得收藏的干货,请全神贯注地阅读。

01 三个大周期

理解当前发生的一些重要事件,就需要了解这些事件和相关问题背后的三大因素。瑞·达利欧梳理出了改变人类命运的3个大周期。

1.长期债务和资本市场周期

瑞·达利欧认为,在我们的一生中,没有哪个时刻像现在这样,如此多债务的利率都处于极低甚至负水平。货币和债务资产的价值受到供需状况的质疑。2021年,有超过16万亿美元的债务的利率为负,并且很快需要增发巨额债券来填补赤子。

2.内部秩序和混乱周期

瑞·达利欧认为,在近80年,财富、价值观和政治差距从未像现在这么巨大。而这些历史研究告诉我们,当财富和价值观差距巨大且经济衰退时,人们会为如何分配财富发生严重冲突。那么,当下一次经济衰退到来时,民众和决策者将如何对待彼此?如果贫富差距越来越大,会对未来产生什么影响?

3.外部秩序和混乱周期

瑞·达利欧认为,在近80年,美国第一次遇到了真正的对手(苏联曾只是美国的军事对手,但从来不是重要的经济对手)。现在中国已经在许多方面成为美国的竞争对手,并在很多方面以更快的速度变得更加强大。如果这种趋势继续下去,那么中国将在许多重要方面超过美国,而这些方面会决定一个大国的主导地位。中国至少将成为一个旗鼓想到的对手。那么这些冲突和由此导致的世界秩序变化将会如何演变,对我们会产生什么影响?

为了了解这些因素及其综合影响,瑞·达利欧分析了过去500年所有主要帝国及其货币的兴衰,着重关注三大帝国:美国和美元、大英帝国和英镑、荷兰帝国和荷兰盾。另外还有6个大国:德、法、俄罗斯、日本、中国和印度。

通过研究各个帝国、各个时代的案例,瑞·达利欧发现重要帝国通常延续大约250年(上下误差150年),帝国内部的经济、债务和政治大周期持续50~100年。

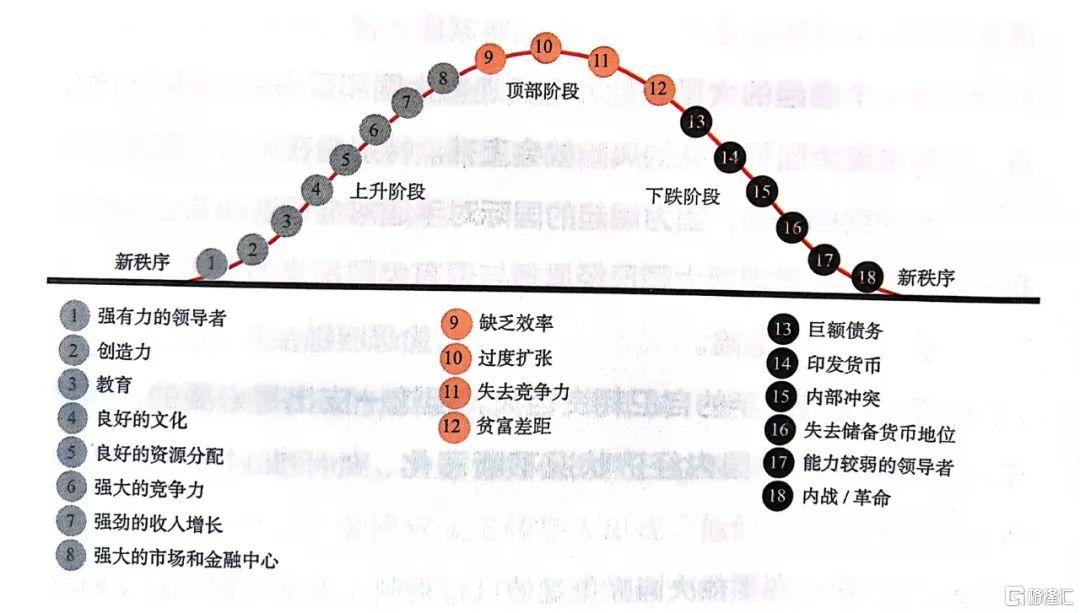

从总体上看,瑞·达利欧认为国家兴衰将分为三个阶段:

上升阶段是新秩序建立之后的繁荣建设时期。在这个阶段,国家的基本面较为强劲,因为债务水平相对较低;财富、价值观和政治差距相对较小;人们通过有效合作来创造繁荣;具备良好的教育和基础设施;拥有强有力且有能力的领导者;一个或多个世界主要大国主导着和平的世界秩序……

顶部阶段以各种形式的过度状况为特征。如高负债;财富、价值观和政治差距巨大;教育水平和基础设施不断下滑;国家内部不同群体之间发生冲突;过度扩张的国家受到新兴对手的挑战,引发国家之间的争斗……

下跌阶段则是一个痛苦的阶段,充满各种争斗和结构性重组,从而导致严重冲突和巨大变革,推动内部和外部新秩序的建立,为下一个新秩序和繁荣建设时期埋下了种子。

理解了什么是大周期,以及在大周期下,整个世界是如何运转的,视角放的更大之后,我们再来看看如何从大周期的角度思考投资。

02 如何从大周期的角度思考投资?

通过研究过去 500 年以来的历史,瑞·达利欧发现在财富和权力大起大落的大周期中,最重要的驱动因素是长期债务和资本市场周期。

从投资者的角度来看,瑞·达利欧将其称为“投资大周期”。

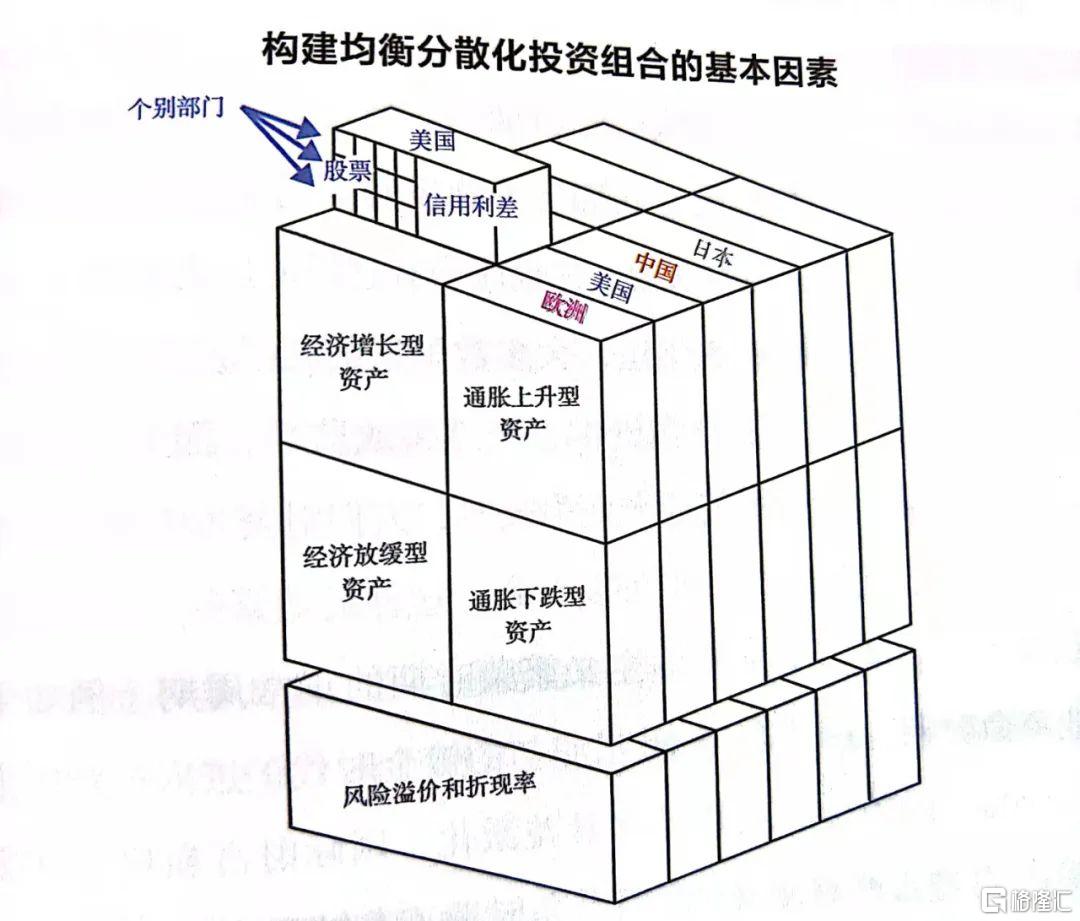

其中的一个重要原则是:所有市场都是由以下4个决定因素驱动的:经济增长、通胀、风险溢价和折现率。因为所有的投资都是以当前的一次性支付换取未来的支付。这些未来的现金支付取决于经济增长、通胀、风险溢价(即投资者相对于持有现金所愿承担的风险)和决定投资的当前价值(所谓的“现值”)的折现率。这4个决定因素的变化驱动投资回报的变化。

政府通过财政和货币政策影响这些因素。因此,政府目标与当前形势的相互作用成为周期的驱动因素。例如,如果经济增速过慢和通胀过低,央行就会创造更多的货币和信贷,由此产生购买力,拉动经济增长,通胀也会在一段时间后出现上升。如果央行限制货币和信贷供应,相反的情况就会发生:经济和通胀双双放缓。

为了影响市场回报和经济形势,中央政府与央行的职责有所不同。中央政府可以征税和支出,其决定政府资金的来源和去向,但不能创造货币和信贷。央行可以创造货币和信贷,但不能决定货币和信贷是否流入实体经济。中央政府和央行的这些行动影响商品、服务和投资资产的买卖,推动它们的价格上涨或下跌。

在瑞·达利欧看来,每项投资都以自身的方式反映了这些驱动因素,从未来现金流的角度来看,这是合乎逻辑的。每一项投资资产都是一个投资组合的组成部分,而投资者面临的挑战是,如何根据这些驱动因素妥善地构建投资组合。例如,当经济增速高于预期时,在其他条件不变的情况下,股票价格将会上涨;而当经济增速和通胀率高于预期时,债券价格将会下跌。瑞·达利欧的目标是,将这些基本因素纳入投资组合的战略决策中,基于当前和未来的世界形势(影响这 4 个决定因素),构建具有良好分散性和战术倾斜的投资组合。这些基本因素适用于国家、环境偏好、单个行业和公司等不同层面。

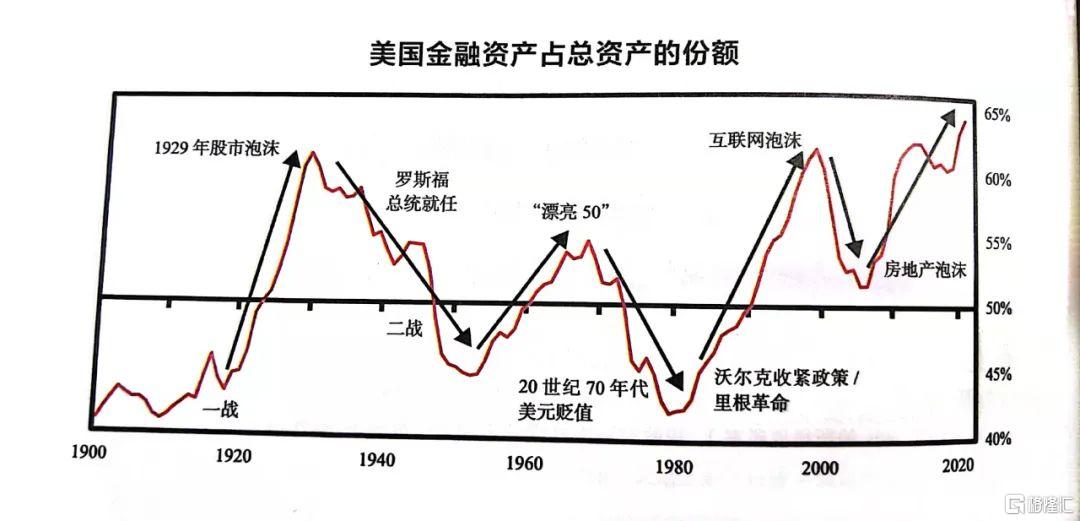

下图显示将这一概念用于均衡配置投资组合的情况。通过这个视角,可以考察当前形势的历史、市场的历史以及投资组合的表现。

根据对大周期的理解进行逻辑推理,把视线往前推几十年,考察一下不同国家的不同情况,我们会得到极其不同的见解。

瑞·达利欧认为,在1945年之前的35年里,大多数国家的几乎所有财富都被摧毁或者没收。一些国家的许多资本家被杀害或监禁,因为当资本市场,资本主义以及旧秩序的其他方面失灵时,人们对资本家感到愤恨。我们从过去几个世纪的历史中可以看到,这种极端繁荣、极端萧条的周期经常发生。从资本和资本主义繁荣时期的正常周期(例如第二次工业革命时期、19世纪末20世纪初的镀金时代)进入过渡时期(例如1900—1910年,内部冲突日益激化,国际财富和权力冲突不断升级),再进入严重冲突和经济萧条时期(类似于 1910—1945年的情况)。我们还可以依据兴衰时期背后的因果关系推断,当前美国的情况更接近于周期后期的衰落和重组阶段,而不是周期早期的繁荣和建设阶段。

03 资本主义和市场大周期

大约1350 年之前,基督教和伊斯兰教都禁止有利率的贷款(犹太教也是如此),因为它引发严重问题。出于人类的本性,人们的借款往往超过自身偿还能力,导致借贷双方关系紧张,经常发生暴力冲突。

由于缺乏贷款,人们使用“硬”货币(黄金和白银)。大约一个世纪后,在探险时代,为了获取更多的财富,探险家们在世界各地收集金银和其他硬资产。当时,人们通过这种方式积累了大量财富。探险家与其资助者平分收益。这是一种有效的激励型致富机制。

今天我们所知的贷款炼金术最早出现于约 1350 年的意大利。之后,贷款规则改变了,新的货币类型也出现了,即现金存款、债券和股票(与现在的股票十分接近)。财富变成了兑现金钱的承诺(瑞·达利欧称之为“金融财富”)。

随着金融财富的发明和增长,货币不再受到与黄金和白银挂钩的限制。由于货币和信贷及消费能力所受的限制少了,创业者就会经常这么做:他们先想出创建公司的好主意,然后就去借款,或通过发行股票出售公司的一部分所有权,再将得到的资金用于购买所需的东西。他们之所以能这样做,是因为对未来支付的承诺变成了以日记账分录形式的货币。

无论是过去还是现在,创造新型货币都很神奇。那些能够创造和使用货币的人(银行家、企业家和资本家)变得很富有,也很有权势。”

金融财富不断扩展,一直持续到今天。金融财富规模变得如此庞大,以至硬通货(黄金和白银)和其他有形财富(例如财产)变得相对不重要。当然,金融财富的承诺越多,无法兑现承诺的风险就越大。这就是为什么存在典型的债务/货币/经济大周期。如今,金融财富大大超过实物财富。

还需要记住的是,纸币和金融资产(如股票和债券,它们本质上是对未来支付的承诺)没有太大用处,只有用它们买到实物财富才有用。

信贷发放后,购买力是为了换取支付承诺而产生的。因此从短期来看,信贷刺激经济增长,但从长期来看,信贷抑制经济增长。这就形成了周期。纵观历史,获得金钱的欲塑(通过借款或发行股票)和储蓄金钱的欲望(通过贷款或购买股票进行投资)一直存在共生关系。这推动了购买力的增长。最终,支付承诺远远超过支付能力,导致债务违约、经济萧条和股市崩盘等危机。

在这种情况下,无论是象征的还是真实的,银行家和资本家都会遭到处决,因为太多的财富和生命被摧毁。为了缓解危机,政府会印发法定货币。(政府可以发行货币,但货币没有内在价值)

04 如何从投资者的角度看大周期的整体格局?

在瑞·达利欧看来,投资风险是无法赚取足够的钱来满足需求。它不是用标准差来衡量的波动率,而标准差几乎是用来衡量风险的唯一标准。

瑞·达利欧认为,大多数投资者面临的三大风险是,投资组合将无法提供支出所需的回报,投资组合将面临破产,以及很大一部分财富会被收走(例如,通过高税收)。

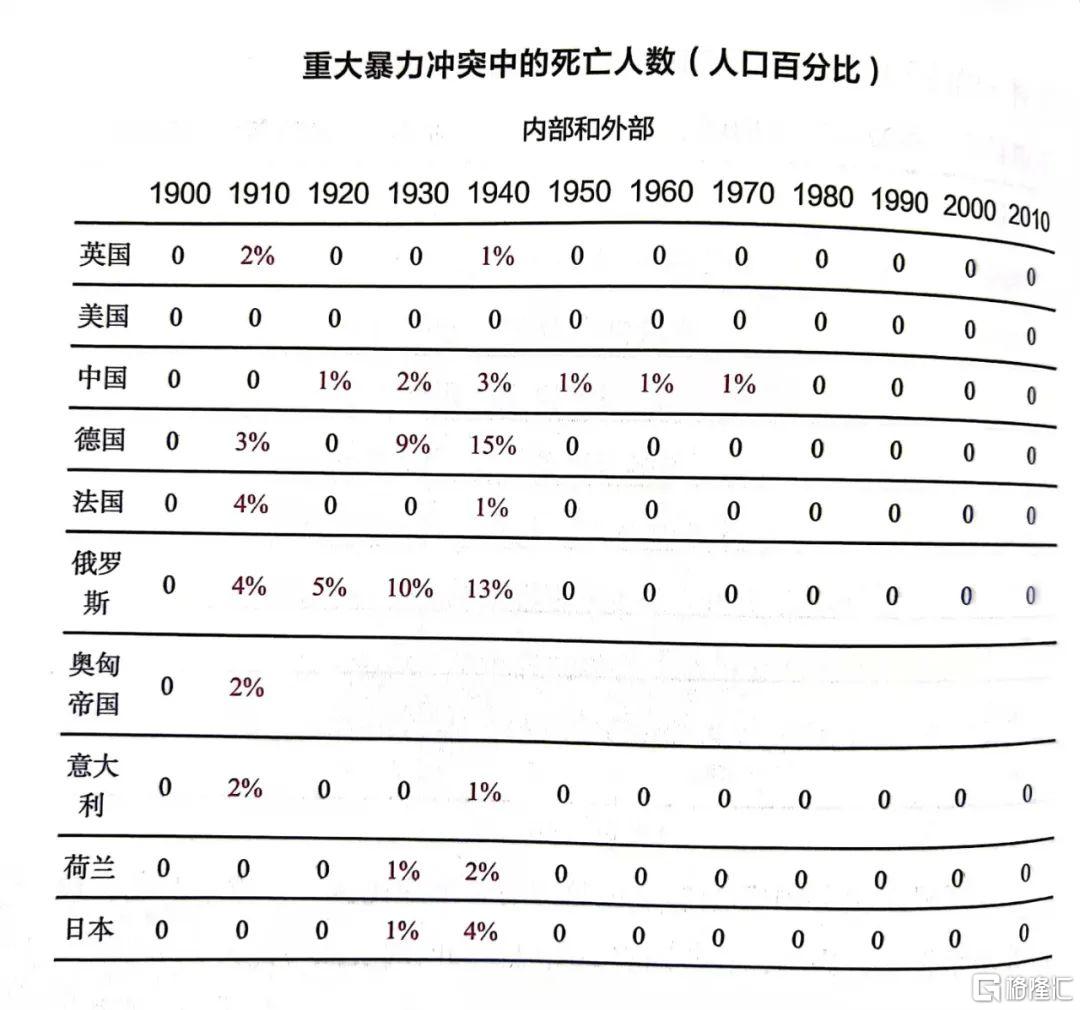

为了进行宏观分析,瑞·达利欧想象自己回到 1900年,考察从那以后在每 10 年里他的投资表现并选择了10个国家进行研究,即美、英、日、德、法、荷兰、意大利、俄罗斯、中国、奥地利-匈牙利。

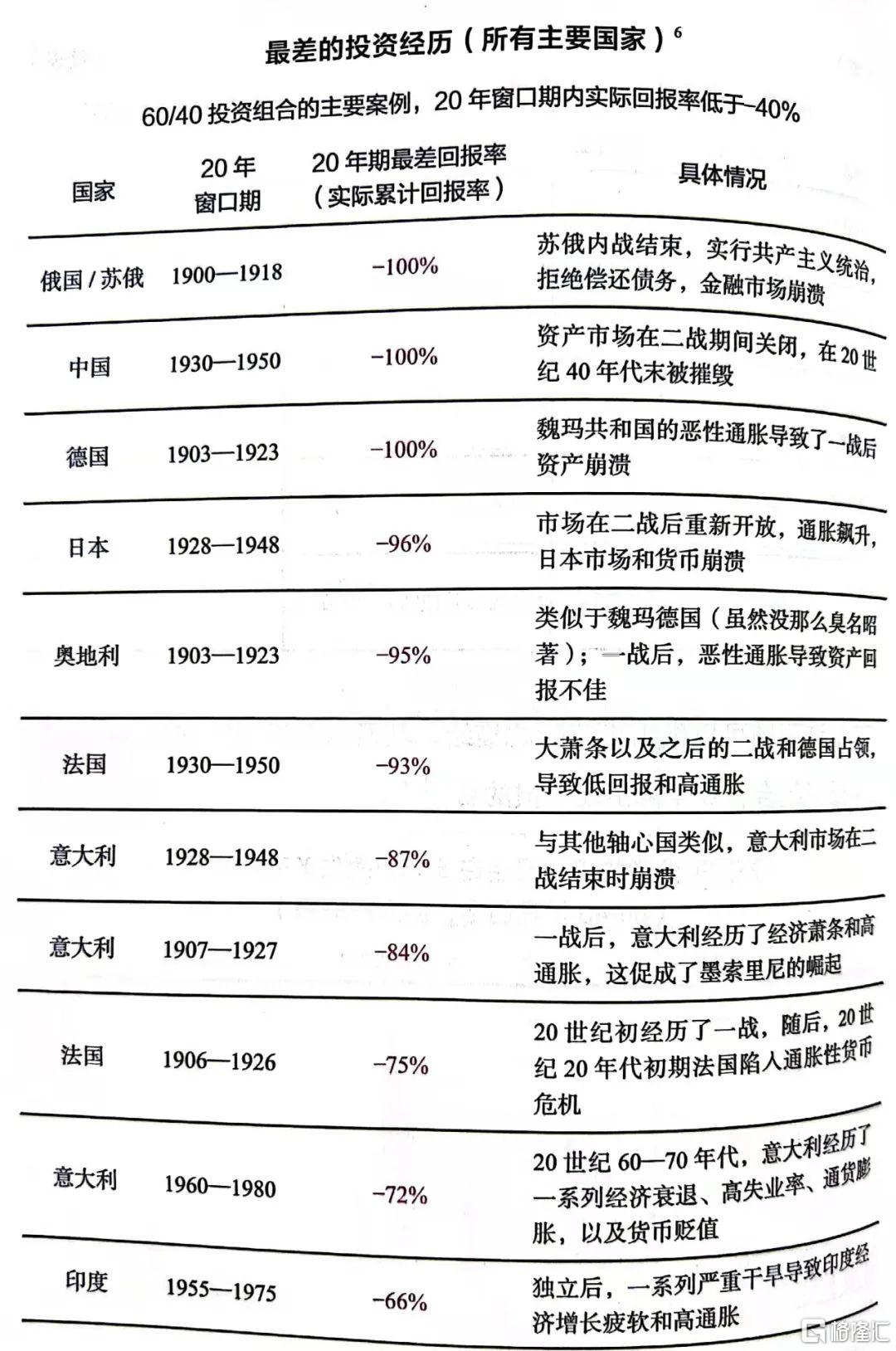

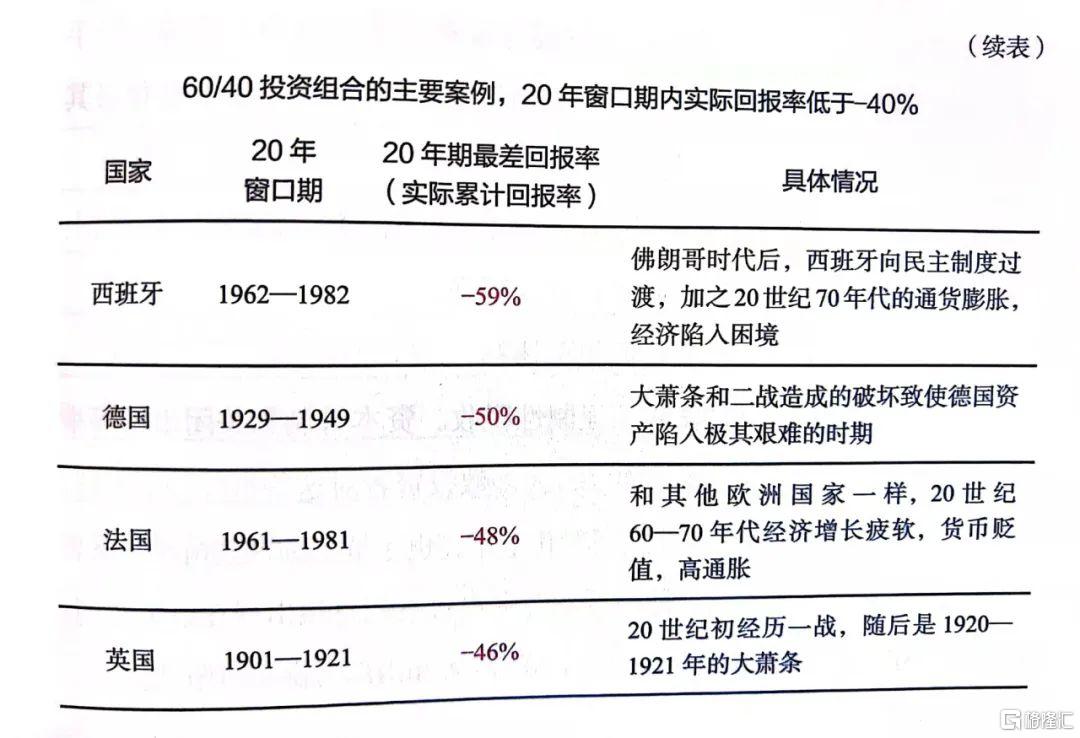

他发现,这10个国家中,有 7 个国家至少经历过一次几乎所有财富都全部消失。即使是那些没有经历过财富全部消失的国家,也经历了几个糟糕的10 年,资产回报几乎摧毁了它们的财务。其中有2个发达国家(德国和日本),在两次世界大战中损失了几乎所有财富和许多生命。

下面这张表更详细地显示了主要国家中最糟糕的投资案例。美国、加拿大和澳大利亚是仅有的没有经历过持续损失期的国家。

人们往往认为,在一战爆发前的几年,战争的到来一定很容易预见到,但事实并非如此。在一战前的大约 50 年里,世界主要大国几乎没有发生冲突,世界经历了最伟大的创新和前所未有的生产率增长,由此创造了巨大的财富和繁荣。在一战之前的 50 年里,全球出口增长了好几倍,全球化达到新的高峰,各国之间的往来空前密切。美国、法国、德国、日本和奥匈帝国迅速崛起,技术进步突飞猛进,英国仍然在世界上占据主导地位,俄国正在迅速实现工业化,只有中国明显处于下行态势。

当时,欧洲大国之间的紧密联盟被视为维护和平与权力平衡的一种手段。1900 年之前,除了财富差距和怨恨情绪日益加剧、债务变得极其庞大外,形势似乎一派大好。

1900—1914年,贫富悬殊和债务问题恶化,国际紧张局势加剧,导致最差投资回报时期的到来。

但这比仅仅是糟糕的投资回报,更糟糕。

此外,国家实施财富没收、强制性税收、资本管制和关闭市场等举措对财富产生了巨大的影响。如今,大多数投资者对这些事件并不了解,而且认为不太可信,因为即便往回看几十年,也了解不到这些情况。最严重的财富没收案例出现在以下时期:在经济恶化或发生战争的同时,贫富差距巨大和内部财富斗争激烈。

下图显示主要国家在不同时期关闭股市的比例。在战争时期,股市关闭很常见,而有些国家关闭股市的时间长达一代人。

在1900 年之后的所有周期中,糟糕的时期都同样糟糕。雪上加霜的是,在这些时期,国家内部和外部的财富和权力斗争使许多人丧生。

在大势不好时,大多数投资者在股价接近低点时卖出,因为他们需要现金,也出于恐慌。同样,当形势大好时,投资者通常在股价接近高点时买入,因为他们有充足的资金,蜂拥投入狂热的牛市中。因此,大多数投资者的回报率低于上述的市场回报率。最近的一项研究显示,2000—2020年,美国投资者的年回报率比美股大盘低 1.5%左右。

05 回顾资本市场大周期

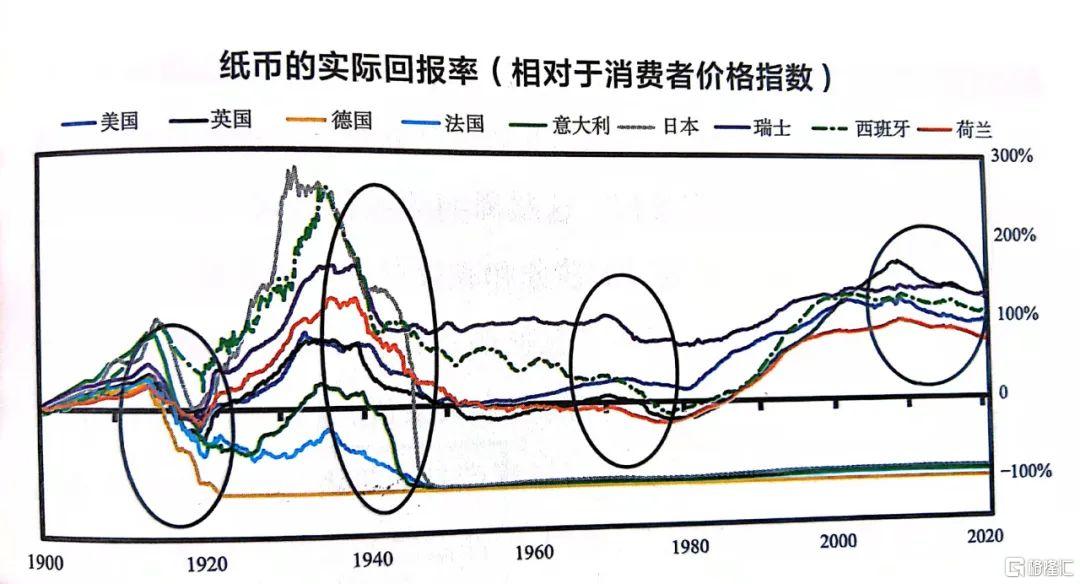

如前所述,在周期的上行阶段,债务增加,金融财富和负债增速超过实物财富增速,最终,债务人无法兑现对未来支付的承诺。这导致了“银行挤兑”型债务问题的出现。在这种情况下,央行不得不印钞,设法缓解债务违约和股市下跌的局面。央行印钞将导致货币贬值,使金融财富价值相对于实物财富价值下跌,直到金融资产的实际价值(经通胀调整后)低于实物资产的水平。这时,周期重新开始。

在周期的下行阶段,金融资产相对于实物资产的实际回报处于负值,同时经济陷入困境,这是周期的反资本、反资本主义阶段,这种状况一直持续,直到到达另一个极端。

从上面两张图可以看到,当金融财富大大超过实物财富时,走势就会逆转,金融财富(特别是现金和债券等债务资产)的实际回报将会十分糟糕。原因有二:首先,政府只有让利率和债权人的回报率处于低位且不佳,才能为负债过多的债务人提供救济;其次,政府设法通过继续增加债务来刺激经济增长。

在这个阶段,政府将增印的货币用于减轻债务负担,创造新的债务以增加购买力。这使得货币相对于其他财富贮藏手段及商品和服务贬值。最终,金融资产的价值降至低于实物资产的价值,就会达到另一个极端,促使走势发生逆转,回归和平与繁荣,周期进入上升阶段,金融资产重新获取出色的实际回报。

投资者需要经常自问的一个重要问题是,你得到的利息金额是否足以弥补你所面临的货币贬值风险。

在周期的上升阶段,股票、债券和其他投资资产会随着利率的下降而上升,因为在其他条件不变的情况下,利率下降会导致资产价格上升。此外,向金融体系注入更多资金会增加对金融资产的需求,从而降低风险溢价。由于利率处于低位,而且更多资金进入金融体系,这些投资的回报率提升,它们显得更有吸引力,但与此同时,利率和金融资产的未来预期回报率都在下降。未偿债权相对于可兑换实物越多,风险就越大。这些风险应该由更高的利率来补偿,但情况通常不是这样。因为当时的形势似乎大好,人们对债务和资本市场危机的记忆已经淡去。

这些情况对投资有何影响?投资的目的是以一种财富贮藏手段储存资金,以便今后将其转化成购买力。投资是一次性地支付未来的款项。

设想一下这样一个情形。如果你今天投资 100 美元,你需要等多少年才能收回本金,开始获得超出本金的回报?在美国,如果你投资日本、中国和欧洲的债券,你可能分别需要等待大约 45 年、150 年和 30 年,才能拿回本金(你的名义回报可能很低,甚至为零)。欧洲的名义利率为负,这种情况下你可能永远也拿不回本金了。因为你试图储存购买力,所以你必须考虑通胀因素。如果你投资美国和欧洲,那么你可能永远无法收回你的购买力(在日本,你需要250年以上)。

事实上,在这些实际利率为负的国家,未来的购买力几乎肯定会大幅缩水。与其得到低于通胀的回报,为什么不去购买那些回报将与通胀持平甚至更高的东西?瑞·达利欧预期这些投资将获得比通胀高得多的回报。

总之,瑞·达利欧认为在1945年建立世界新秩序之前的几年里,国家进行根本性变革和结构性重组,经历了一段极为艰难的时期,这是大周期末期过渡阶段的典型特征。虽然从旧秩序到新秩序的过渡充满痛苦,但更大的力量与其抗衡,之后迎来的是欣欣向荣的上升阶段。但鉴于这些情况在历史上发生过多次,无法确定未来将会发生什么,因此只有制定出应对这些情况和自身过失的策略,才能进行投资。