本文來自格隆匯專欄:國君策略陳顯順,作者: 國泰君安策略團隊

本報吿導讀

我們維持觀點不變,由分母端風險評價下降驅動的拉昇行情逐漸開啟。配置上,中盤藍籌領漲、大盤藍籌跟隨,看好券商/新能車/電子/醫藥/新興消費等行業機會。

摘要

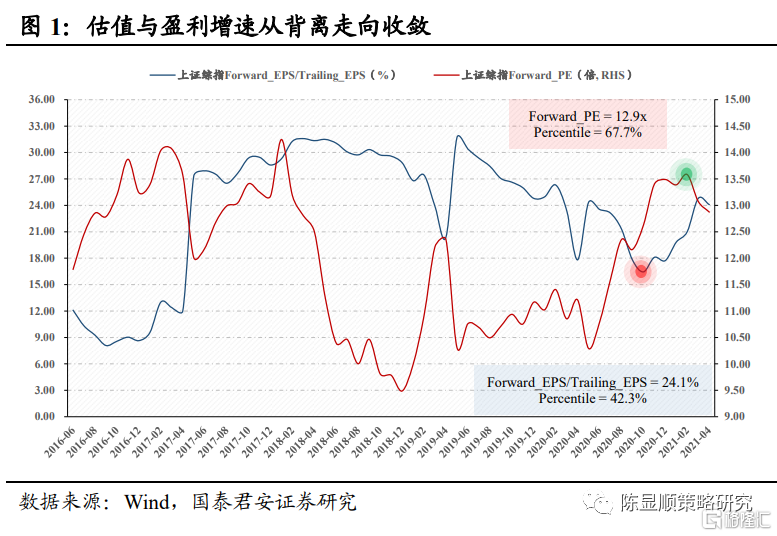

大勢研判:拉昇的力量在積聚。國君策略於5月下旬提出“震盪不長久,此後是拉昇”觀點,並指出分母端風險評價下行是本輪行情的核心驅動,我們維持觀點不變。近兩週以來,上證指數累計上漲3.02%,在走出震盪中樞期間幾度突破3600點。宏觀層面,疫苗接種率逐步提升,全球經濟將從錯位復甦走向共振繁榮,由供需裂口所致的通脹預期頂點在即。同時,我們看到微觀市場交易結構已顯著改善,一方面,估值與盈利增速從背離走向收斂,單一的交易因素對股價的推升作用減弱;另一方面,微觀擁擠度下降,資金籌碼壓力改善。在通脹預期緩和、存量結構改善背景下,市場向上拉昇的力量正在進一步積聚。

短期海外節奏將會形成擾動,風險評價下降仍是中期趨勢。風險評價是投資者對不確定性或風險程度的估計,根據國君策略構建的風險評價指數,顯示當前風險評價正處於顯著下行通道。海外方面,美國5月ADP就業超出市場預期,疊加補貼陸續收緊及服務業修復的背景,就業與通脹的實質表現或加速觸發美聯儲Taper信號。國內方面,近期央行上調外匯存款準備金率,並非貨幣政策收緊信號,而是減緩人民幣升值節奏。在人民幣匯率相對強勢背景下,國內流動性易松難緊。因此,儘管短期內海外節奏或對市場形成一定擾動,但中長期來看,經濟增長預期、流動性預期、通脹預期以及政策預期從不確定性邁向確定,將有力驅動風險評價下行。

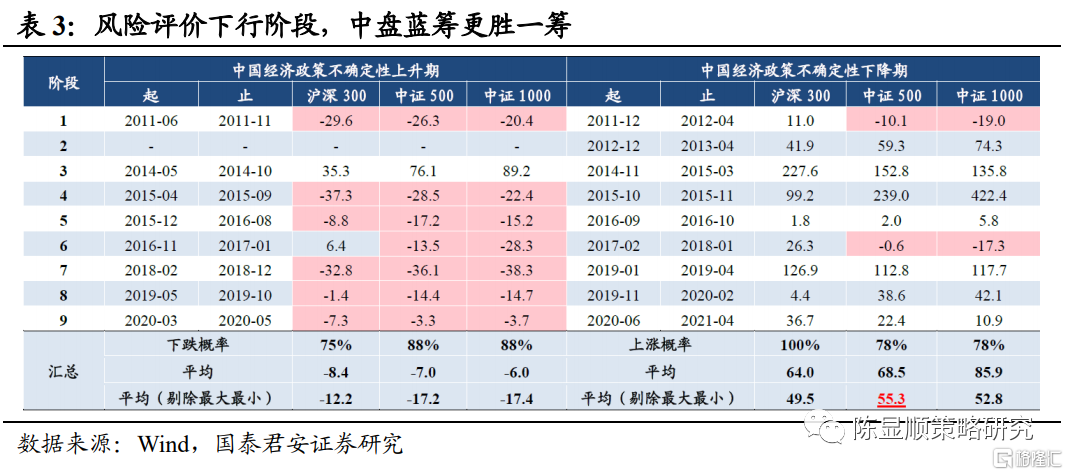

選股思路:風險評價下行,中盤藍籌領跑,大盤藍籌跟隨。風險評價下行本質上是不確定邁向確定的過程,選股思路便在於尋找不確定到確定、邊際改善最大的股票類別。由於市場風險偏好仍處中低水平,藍籌股仍將是投資重點,但大盤藍籌與中盤藍籌表現有別:1)中盤藍籌領跑。隨着中盤盈利大幅改善,其經營穩定預期快速抬升,風險評價邊際顯著下行。事實上,基於近10年以來經濟政策不確定性指數覆盤來看,風險評價下行期間中盤藍籌相對優勢表現突出。2)大盤藍籌跟隨。當前以公募基金重倉股為代表的大盤藍籌,微觀市場交易結構惡化問題得到了顯著改善,重回我們的投資視野。考慮大盤業績雖有改善但幅度較小,且其風險評價本身較低,風險評價下行邊際貢獻有限,未來將是跟隨行情。

風險評價下行,買從不確定到確定邊際改善大的品種。按照風險評價對於行業配置的受益先後程度,重點推薦:1)風險評價下行,首推券商/銀行;2)科技成長起點:新能源車/電子/計算機/軍工/醫藥;3)後疫情時代復甦加速:國貨消費/新興消費/高端消費;4)碳中和下週期新機遇:建材/鋼鐵/建築工程;5)成本受制預期邊際緩和下中游製造超跌反攻:家電/機械。

1

拉昇的力量在積聚

大勢研判:拉昇的力量在積聚。國君策略於5月下旬提出“震盪不長久,此後是拉昇”觀點,並指出分母端風險評價下行是本輪行情的核心驅動,我們維持觀點不變。近兩週以來,上證指數累計上漲3.02%,在走出震盪中樞的同時幾度突破3600點,我們的邏輯正在逐步兑現之中。宏觀層面,疫苗接種率逐步提升,全球經濟將從錯位復甦走向共振繁榮,由供需裂口所致的通脹預期頂點在即。同時,我們看到微觀市場交易結構已顯著改善,一方面,估值與盈利增速從背離走向收斂,單一的交易因素對股價的推升作用減弱;另一方面,微觀擁擠度下降,資金籌碼壓力改善。在通脹預期緩和、存量結構改善背景下,市場向上拉昇的力量正在進一步積聚。

2

短期海外節奏或有擾動,風險評價下降

短期海外節奏將會形成擾動,風險評價下降仍是中期趨勢。風險評價是投資者對不確定性或風險程度的估計,根據國君策略構建的風險評價指數,顯示當前風險評價正處於顯著下行通道。海外方面,美國5月ADP就業超出市場預期,疊加補貼陸續收緊及服務業修復的背景,就業與通脹的實質表現或加速觸發美聯儲Taper信號。事實上,近期紐約聯儲宣佈出售SMCCF亦有所反映。國內方面,近期央行上調外匯存款準備金率,並非貨幣政策收緊信號,而是減緩人民幣升值節奏。在人民幣匯率相對強勢背景下,國內流動性易松難緊。因此,儘管短期內海外節奏或對市場形成一定擾動,但中長期來看,經濟增長預期、流動性預期、通脹預期以及政策預期從不確定性邁向確定,將有力驅動風險評價下行。

3

中盤藍籌領跑,大盤藍籌跟隨

選股思路:風險評價下行,中盤藍籌領跑,大盤藍籌跟隨。風險評價下行本質上是不確定邁向確定的過程,選股思路便在於尋找不確定到確定、邊際改善最大的股票類別。由於市場風險偏好仍處中低水平,藍籌股仍將是投資重點,但大盤藍籌與中盤藍籌表現有別:1)中盤藍籌領跑。隨着中盤盈利大幅改善,其經營穩定預期快速抬升,風險評價邊際顯著下行。事實上,基於近10年以來經濟政策不確定性指數覆盤來看,風險評價下行期間中盤藍籌相對優勢表現突出。2)大盤藍籌跟隨。當前以公募基金重倉股為代表的大盤藍籌,微觀市場交易結構惡化問題得到了顯著改善,重回我們的投資視野。考慮大盤業績雖有改善但幅度較小,且其風險評價本身較低,風險評價下行邊際貢獻有限,未來將是跟隨行情。

4

行業配置:券商領頭,成長接力

風險評價下行,買從不確定到確定邊際改善大的品種。按照風險評價對於行業配置的受益先後程度,重點推薦:1)風險評價下行,首推券商(東方財富)、銀行(江蘇銀行);2)科技成長起點:新能源車(贛鋒鋰業/億緯鋰能/孚能科技/先導智能)、電子(立訊精密/芯源微/全志科技)、計算機(天陽科技)、軍工(中航沈飛)、醫藥;3)後疫情時代復甦加速:國貨消費、新興消費、高端消費;4)碳中和下週期新機遇:建材(旗濱集團)、鋼鐵(華菱鋼鐵)、建築工程(中鋼國際);5)成本受制預期邊際緩和下中游製造超跌反攻:家電(海信視像)、機械。

5

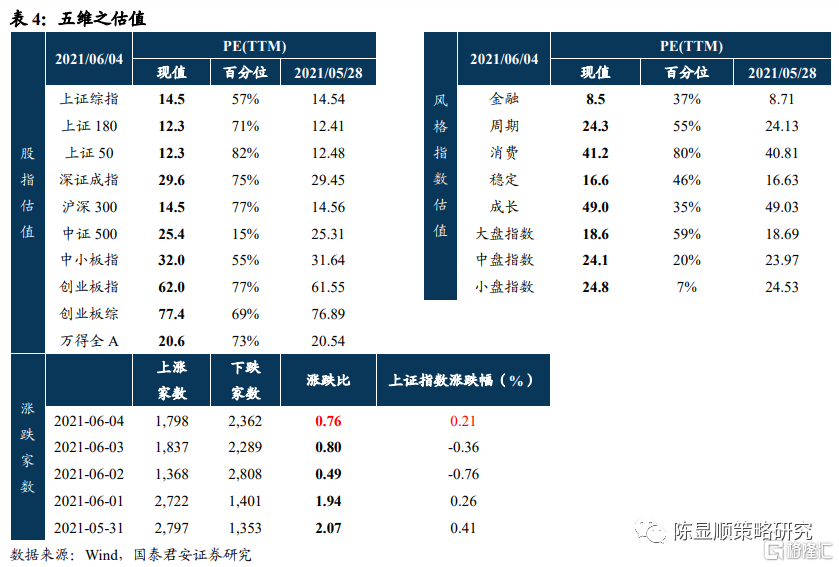

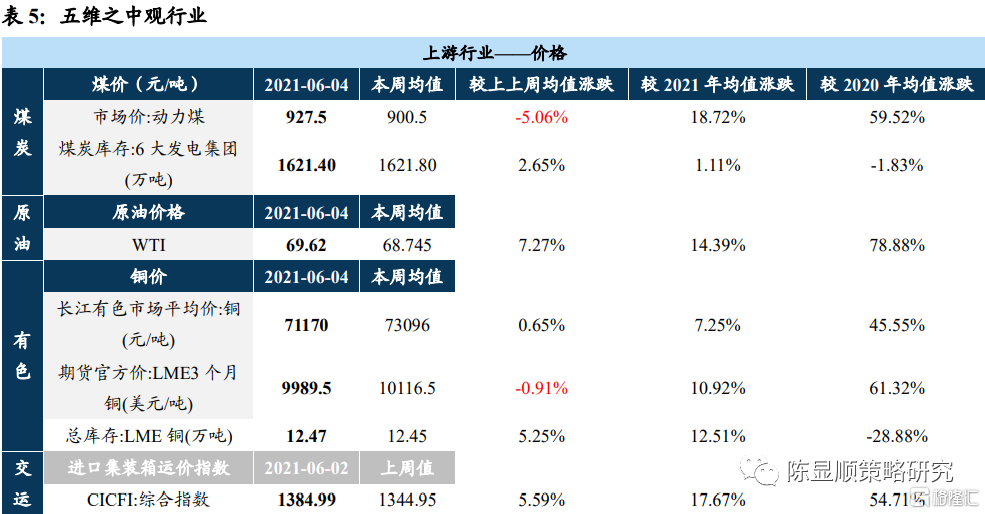

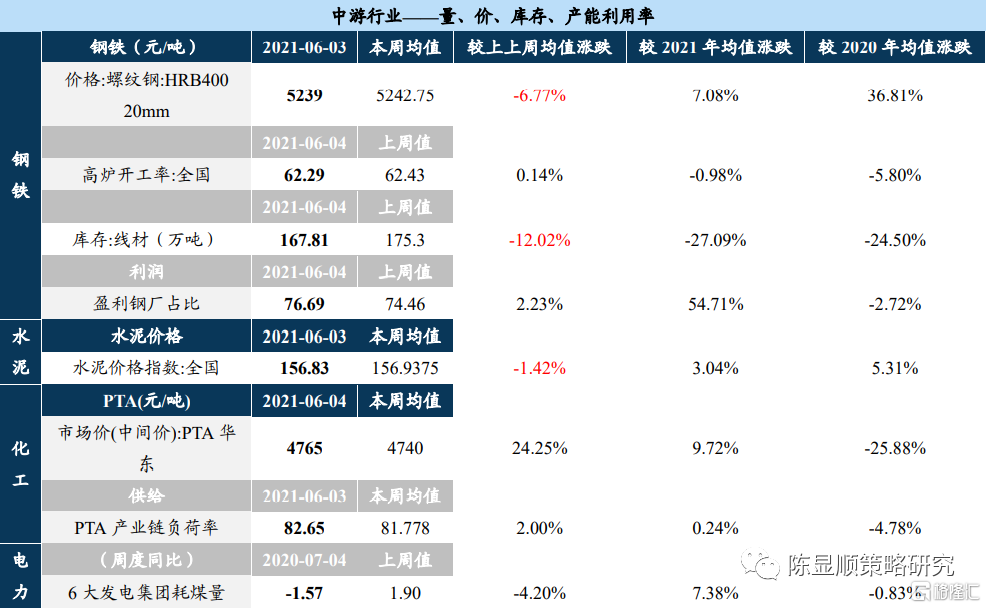

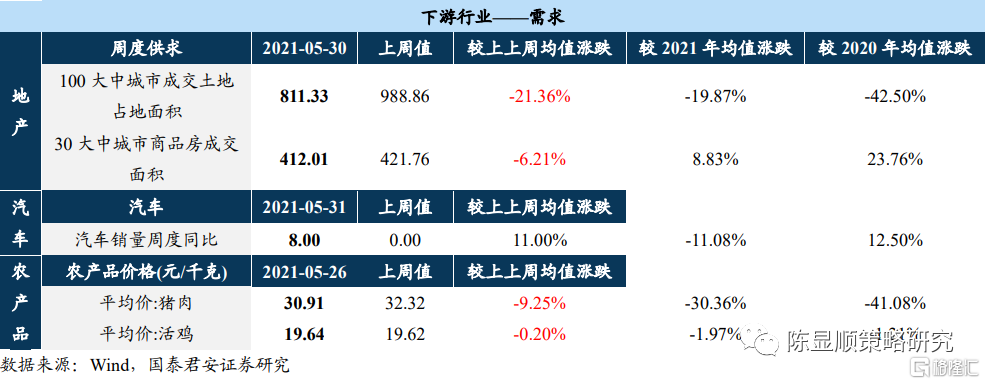

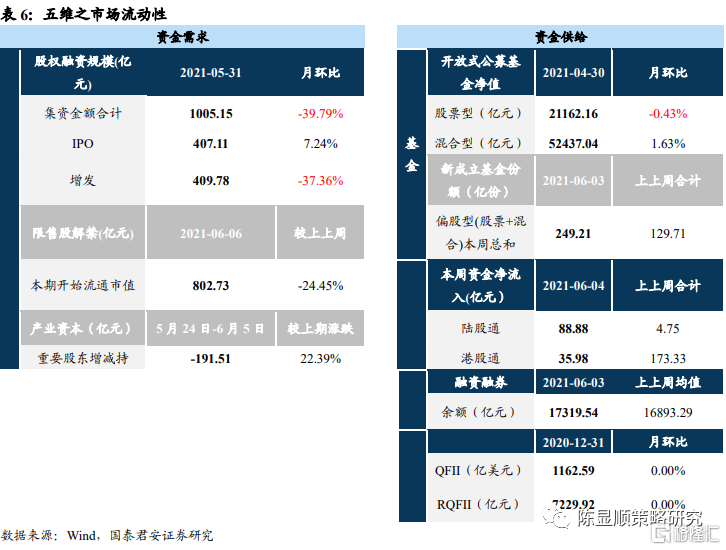

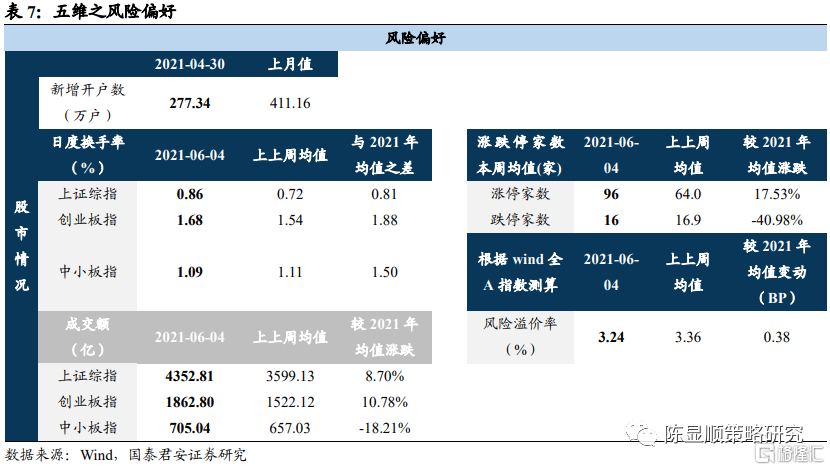

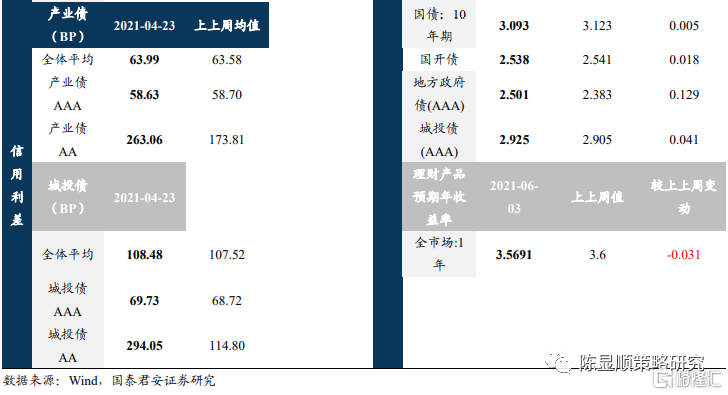

五維數據全景圖