作者 | 707的牛

數據支持 | 勾股大數據

來源 | 格隆匯研究(ID:glh_tushuocaijing)

最近竣工後周期板塊的表現都不咋地,特別是恆大事件爆出來之後。多數B端的公司開始殺估值,當然這裏麪包括了明年流動性收緊,這類企業賬面現金流不會好看的預期。市場的看多邏輯由B端逐漸轉向C端,但是定製家居公司卻跟隨市場回調。隨着竣工節奏繼續加速,家居公司是存在反轉預期的。

1、家居板塊行情分化

以前定製家居行業的三大龍頭分別是:歐派,索菲亞,和尚品宅配;從今年的市場表現和業績增長來看,顯然不是這樣的,前三的公司是歐派,索菲亞,和志邦;而且尚品宅配數字化的基因並沒有在這輪競爭當中顯示出優勢。

定製家居公司在品牌方面沒有太多的差異度,業績增長更多來自於產品結構和渠道銷售的不同。因此板塊個股基本上是同漲同跌,不過力度有所不同。

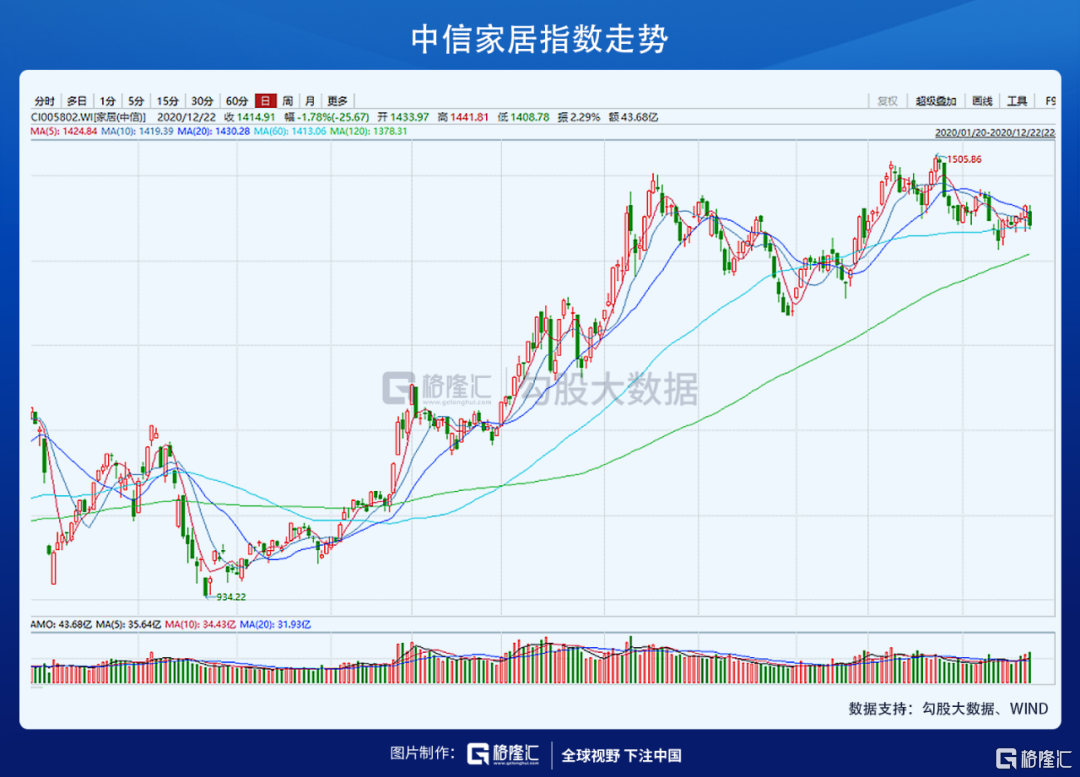

中信家居指數從4月份反彈以來,漲幅接近50%。家居板塊的這波行情更多的是跟隨市場反彈,和工地樓盤復工好轉帶來行業基本面的改善。近期板塊裏面的多數公司又開始回調,並且處於震盪階段。

板塊裏面的多數公司開始回調,包括11月份全國傢俱零售額的數據也不太樂觀,168億元,同比下滑2.2%;1-11月份銷售額1409億元,同比下滑7.9%,增速較1-10月份有所好轉。

其實,全國傢俱零售數據的修復來自於兩方面,線上和線下,這裏面是沒有計算工程渠道的銷售額的。線下主要是各類家居品牌專賣店和宜家這類家居賣場,可能門店的恢復情況沒有預期的那麼好。

但是線上渠道的銷售成交數據是大超預期的。先看定製裏面的兩大品類,櫥櫃和衣櫃。天貓上的成交數據,衣櫃類11月銷售額7.35億元,同比下降21.0%,1-11月累計銷售額35.23億元,累計同比下滑42.8%;而整體櫥櫃11月銷售額9.53億元,同比上升87.1%,2020年1-11月累計銷售額38.68億元,累計同比上升66.3%。

這一切需求反彈的背後,都是行業景氣週期刺激消費在回暖,畢竟竣工數據改善真的非常明顯,特別是5月份。

2、竣工數據又反彈了

除了生鮮超市和藥店以外,居家隔離期間對線下零售,復工復產都是致命打擊。而以經銷零售為主的定製家居公司,一季度全部虧損,即使有營收的季節性,但疫情的殺傷力也可見一斑。

零售業務都很慘,疫情控制之後首先復甦的肯定是工程業務。市場的邏輯其實也非常簡單,在精裝修政策背景下,2020年必須交付的商品房只能提前,不能推遲,各大房企也會紛紛向家居公司下訂單;但是零售端的成交可以受到購房者的主觀意願而被推遲。

體現在竣工數據上,之前採用的都是全國商品房住宅的累計竣工面積,同比增速的下滑幅度一直在收窄,從2月份的同比-24.3%的增速提升到11月份的-5.8%。雖然竣工在加快,數據在效果上不是很明顯,所以把每個月的竣工數據拆分開,看單月的數值和增速情況,效果可能更加直觀。

那麼,通過跟蹤每月的竣工面積之後,2020年5月份的竣工面積增速是6.2%的增長,但到了11月份的時候,單月增速反彈到6.1%的正增長。毫無疑問,後面的竣工增速都是正增長,很有可能增速還會加快。

其實,疫情的爆發完全打亂了竣工節奏,使得整體的竣工週期後移一個季度,10,11月份可以明顯看到竣工數據在反彈,因此不要質疑竣工週期就此結束了,同時定製家居公司還有機會。

3、首選頭部公司

總體來説,定製家居公司關注三家公司就夠了,歐派,志邦和索菲亞。即使現在精裝修的邏輯被房企三道紅線打斷,但是工程渠道的拓展肯定是未來的趨勢。

先看索菲亞。衣櫃業務佔比80%,櫥櫃業務佔比11%,大宗業務佔比11%。雖然索菲亞當前存在一些不足,但是大宗業務佔比一直在提升,同時公司內部經銷商改革存在一定的邊際改善,目前估值方面有優勢。

2020年Q3索菲亞營收增長17%,扣非淨利潤增速28%,三季度業績改善超市場預期,説明內部問題正在改善,公司也存在估值修復的機會,值得長期關注。

二是歐派家居。歐派是所有定製家居個股中質地最好的,產品結構均勻,是真正做到了全屋定製的企業。2021年估值30X左右,估值雖然比其他貴一點,但不算高,畢竟是全品類的公司,業績波動的區間會更小,同時櫥櫃業務佔比46%,大宗佔比16%,都不算低。

現在行業情況剛剛出現改善,2019年就達到了20%左右,預計2021年歐派的增速還會加快,可以達到20%,對應30倍估值不算貴。

最後就是志邦家居。產品結構剛好與索菲亞相反,櫥櫃營收佔比72%,衣櫃佔比25%。同時大宗佔比23%,這兩塊佔比雙高。近5年公司衣櫃業務體量快速增長,從0.22億元增長至7.34億元,將近30倍的增量,説明櫥櫃向衣櫃導入流量的效果非常明顯。

公司的大宗業務佔比正在逐年提升,並且大宗業務的毛利率在一路上升,高達42%,零售渠道也只有37%;説明志邦擁有較強的議價能力和成本管控能力,並沒有為搶佔市場而犧牲價格。這完全得益於公司對客户結構做出的調整,是可以給出市場溢價的。

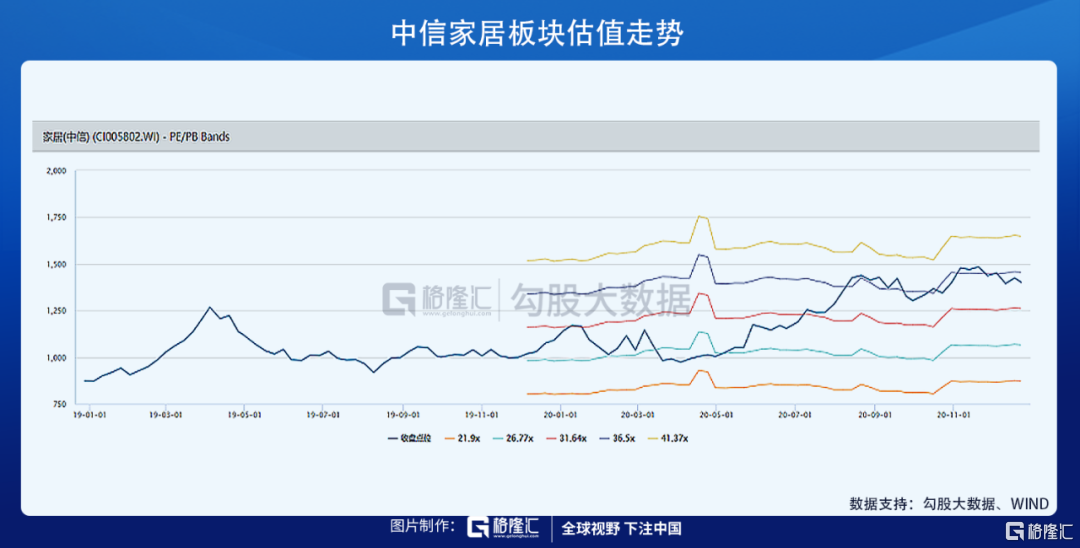

醫藥股和消費股有大資金抱團,經過一輪又一輪的大漲之後,估值實在不便宜了。而精裝修政策驅動和竣工週期加快好轉的前提,給投資地產後產業鏈的家居板塊提供了充足的確定性。目前,部分公司經過回調之後,估值位於合理水平,並不是高位。

同時多數公司的業績也才剛開始好轉,有市場預期存在,但遠遠還沒有到即將兑現的程度。這時候就應該選擇業績持續性和彈性大的公司,也就是我反覆説過的大宗業務和櫥櫃業務佔比雙高的企業。

格隆匯聲明:文中觀點均來自原作者,不代表格隆匯觀點及立場。特別提醒,投資決策需建立在獨立思考之上,本文內容僅供參考,不作為實際操作建議,交易風險自擔。