作者:遊家訓、普紹增

來源:電新產業研究

◾公司發佈2019年半年報:報告期內,收入、歸上淨利潤、扣非後歸上淨利潤分別為13.74、2.81、2.43億元,分別同比增長16.69%、72.66%、60.11%。業績高增長,超預期。業績高增長主要系國內上一輪智能電錶逐步進入更新期,公司國內業務收入、盈利能力提升明顯,預計未來幾年來,基於泛在電力物聯網技術的新一代智能電錶需求有望逐年增長。海外業務中,公司深耕海外市場多年,已逐步實現了向解決方案、項目開發商的轉變,有望實現比較高速的增長。考慮到公司報表質量、盈利能力提升,上調至“強烈推薦-A”評級,目標價19-20元。

摘要

1.業績高增長,超預期:2019年上半年公司收入、歸上淨利潤、扣非後歸上淨利潤分別為13.74、2.81、2.43億元,分別同比增長16.69%、72.66%、60.11%。其中Q2收入、歸上淨利潤、扣非後歸上淨利潤分別為8.48、2.04、1.76億元,分別同比增長24.53%、80.11%、67.79%,業績高增長,超預期。

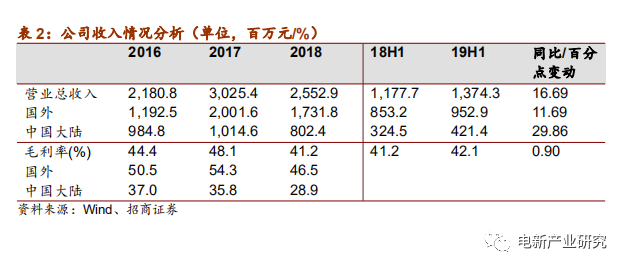

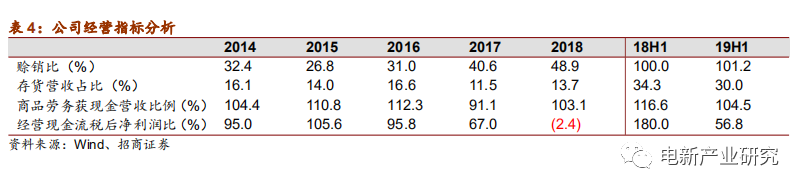

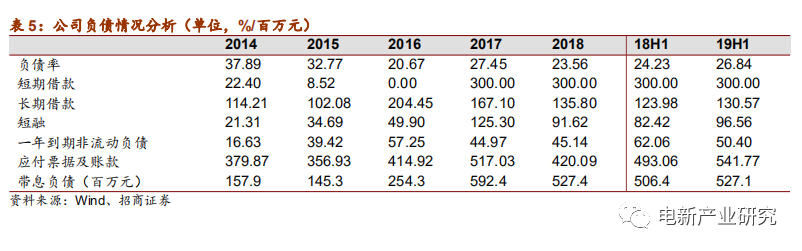

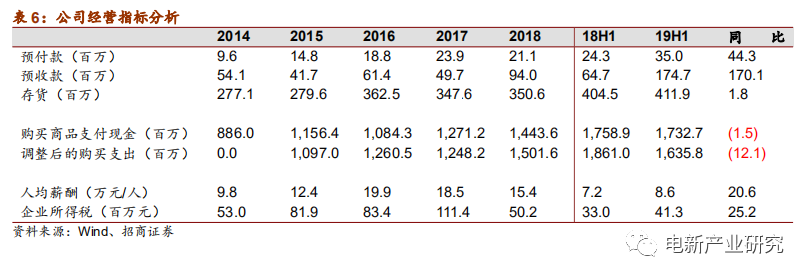

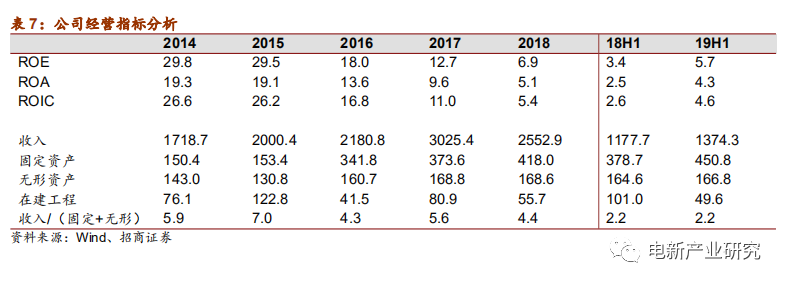

2.盈利能力快速恢復,報表整體質量提升:2019年上半年公司綜合毛利率達42.11%,同比上升0.9個百分點,其中Q2毛利率為44.70%,同、環比分別上升3.46、6.78個百分點,公司毛利率在18年4季度、19年1季度降到過去幾年的低點,目前隨訂單質量提升已經恢復到良好水平。同時,上半年公司經營淨現金流達1.59億元,同比增長近300%,預付、預收賬款分別同比增長44.3%、170.1%,先行指標表現表現良好。整體看公司報表質量在提升。

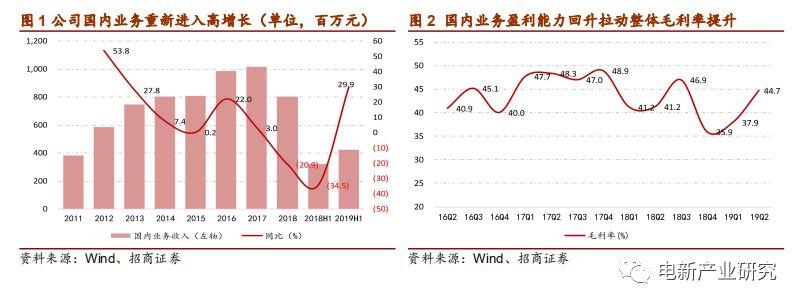

3.國內電錶進入更換週期,拉動公司國內業務高速增長:報告期內,公司國內市場實現收入4.21億元,同比增長29.86%,主要系國內第二批智能電錶輪換已經開始,預計未來幾年來,基於泛在電力物聯網技術的新一代智能電錶需求有望逐年增長。

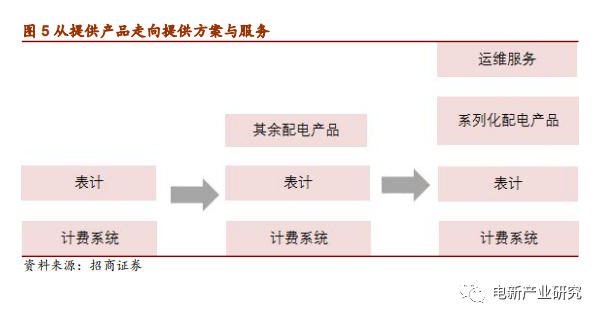

4.從產品銷售走向項目開發與解決方案,海外業務的銷售與業務效率可能繼續提高:公司的海外業務,不僅是產品銷售,也是項目開發,這有別於國內表計企業將競爭重點集中在成本控制上的模式。公司未來可能針對客户需求與特點,通過解決方案拓展新的有附加值的軟件產品或服務,進而提升海外業務點的產值與效率。公司已經開始在海外探索電力設施運維等後端服務產業,也將貢獻新增量。

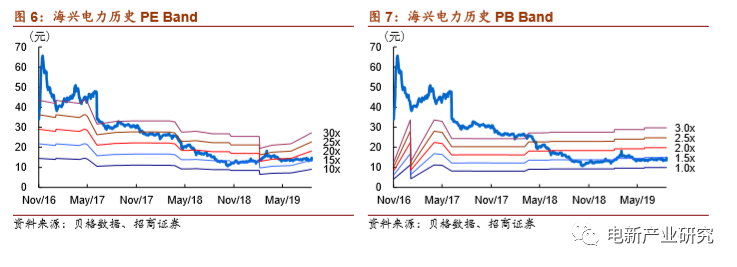

5.投資建議:考慮到公司報表質量、盈利能力提升,上調至“強烈推薦-A”評級,目標價19-20元。

風險提示:海外子公司管理風險,國內智能電錶招標量不及預期。

1.業績高增長,超預期

中報業績高增長,超預期:公司發佈2019年半年報,報告期內,收入、歸上淨利潤、扣非後歸上淨利潤分別為13.74、2.81、2.43億元,分別同比增長16.69%、72.66%、60.11%。其中Q2收入、歸上淨利潤、扣非後歸上淨利潤分別為8.48、2.04、1.76億元,分別同比增長24.53%、80.11%、67.79%。

盈利能力快速恢復,報表整體質量提升:2019年上半年,公司綜合毛利率為42.11%,同比上升0.9個百分點,其中Q2毛利率為44.70%,同、環比分別上升3.46、6.78個百分點,公司毛利率在18年4季度、19年1季度降到過去幾年的低點,目前隨訂單質量提升已經恢復到良好水平。

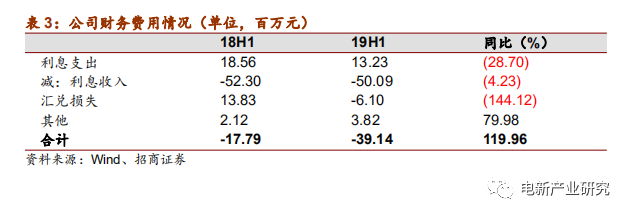

2019年上半年,公司銷售、管理、財務費用率分別為9.63%、13.25%、-2.85%,同比分別下降1.16、1.71、1.34個百分點。綜合影響下,上半年公司淨利率達20.41%,同比上升6.64個百分點,其中,Q2淨利率達22.93%,同、環比分別上升7.53、9.65個百分點。

Q2公司銷售商品受到的現金達7.86億元,經營活動產生的淨現金流達1.46億元,與收入、淨利潤比值分別達92.7%、71.6%,收入質量顯著提升。同時,上半年公司預付、預收賬款分別同比增長44.3%、170.1%,先行指標表現表現良好。整體看公司報表質量在提升。

國內電錶進入更換週期,拉動公司國內業務高速增長:報告期內,公司國內市場實現收入4.21億元,同比增長29.86%,主要系國內第二批智能電錶輪換已經開始,預計未來幾年來,基於泛在電力物聯網技術的新一代智能電錶需求有望逐年增長。

海外市場實現收入9.53億元,同比增長11.69%,公司是我國智能電錶產品最大的出口企業,產品覆蓋全球90多個國家和地區,公司海外業務解決方案與定製能力漸顯,藉助產品與市場延伸,海外業務有望延續穩健增長。

2.國內智能電錶逐步進入更新期,拉動公司國內業務高增長

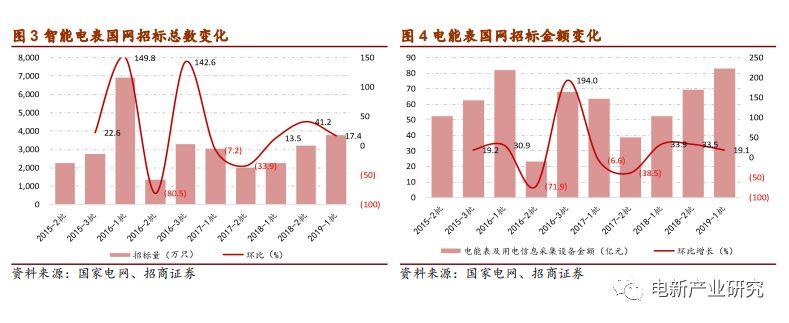

上一輪改造的智能電錶逐步進入更新期,智能電錶需求逐步開始復甦:智能電錶產品服役壽命一般為8-10年,國網在2009-2015年完成了智能電錶改造項目,總計約4.8億隻,目前該批電錶開始逐步進入更換週期。

2019年5-6月,國網第一批智能電錶招標量約為3800萬隻,同、環比分別增長65.7%,17.4%,招標金額達82.91億元,同、環比分別增長59%,19%,增長顯著。

受益於國網業務,公司國內業務收入、盈利能力均開始提升:2019年上半年受益於國網智能電錶招標起量,公司國內業務實現收入4.21億元,同比增長29.80%,同時,國網業務盈利能力較好,上半年,公司綜合毛利率為42.11%,同比上升0.9個百分點,其中Q2毛利率為44.70%,同、環比分別上升3.46、6.78個百分點。

3.從產品銷售轉向項目開發與解決方案,海外業務產值與效率可能繼續提高

公司的海外業務不只是產品銷售,也是項目開發:國內電錶的主要客户電網公司規模大又集中經營,在表計、計費系統方面高度統一和標準,對錶計產品的硬件、軟件都有非常詳細規範的要求。因此,國內電錶企業主要是成本控制和精益化生產的競爭。

與國內電網設備分開招標不同,海外市場尤其發展中國家,往往需要設備商提供一整套解決方案,並且地區之間需求差別很大,僅憑單一市場的經驗積累及複製無法滿足市場需求,表計企業需要結合其特點與要求,進行相應的系統、產品設計,甚至還要參與其後端的管理與服務。

公司的產品面會更廣泛:公司傳統主業以提供產品為主,包括單相智能表、三相智能表、導軌表等表計產品,在此基礎上,發展了集中器、採集器、專變採集終端等用電系統產品,以及配變終端、變壓器監測終端等配網系統產品。

未來,公司可能拓展SCADA、DMS等配套高附加值軟件系統,進一步提高系統能力。

風險提示

1、海外子公司管理風險:目前公司在印尼、巴西、南非、巴基斯坦、祕魯、孟加拉國等10多個國家與地區設立了工廠或子公司。隨着海外業務的進一步擴張,未來公司仍可能以控股、參股等多種方式增加對外投資。海外公司所在國的政策環境、人文環境、語言環境等因素,會增加公司對海外公司的管控難度。

2、國內智能電錶招標量不及預期:目前2019年第一批國網智能電錶招標量增長良好,受益於此,公司收入、盈利能力明顯提升,如果後續智能電錶招標量不及預期,則可能影響公司業績增長。

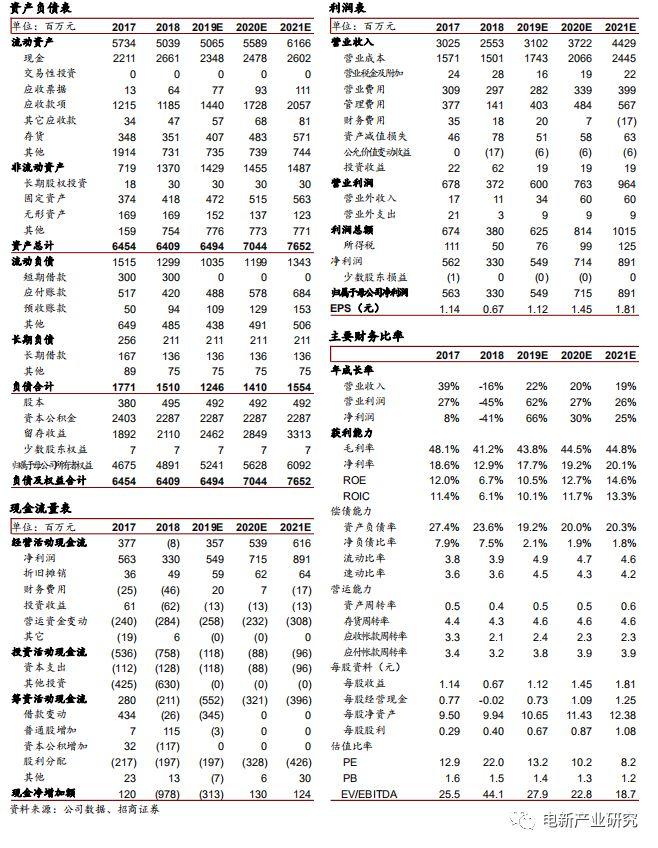

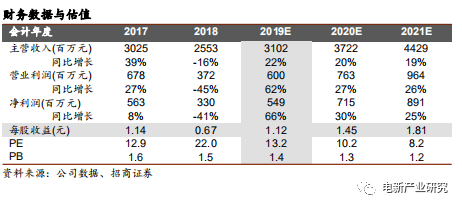

附:財務預測表