格隆匯獲悉,7月16日,華電新能源集團股份有限公司(簡稱“華電新能”,證券代碼:600930)在上海證券交易所主板上市,保薦人是中金公司和華泰聯合證券,聯席主承銷商包括中信證券等4家機構。

華電新能此次上市,發行價為3.18元/股,今日盤中股價最高觸及10.17元/股,最大升幅219.81%,兩次觸發臨停;截至下午收盤,公司股價為7.18元/股,升幅125.8%,市值約2942億元。

公司上市發行市盈率為15.56倍,低於所屬行業最近一個月平均靜態市盈率,也低於同行業可比公司2024年扣非後靜態市盈率平均水平。公司本次初始公開發行股票數量為 49.69億股,發行股份佔公司發行後總股本的比例約為 12.13%(超額配售選擇權行使前),全部為公開發行新股,不設老股轉讓。

募資金額方面,超額配售選擇權行使前,公司募集資金總額為158.01億元,超額配售選擇權全額行使後,募集資金總額為181.71億元,成為A股年內募資規模最大的IPO項目。募資將投向風光大基地項目、就地消納負荷中心項目、新型電力系統協同發展項目、綠色生態文明協同發展項目。

公司實際控制人為中國華電集團有限公司,其通過直接及間接的方式合計控制公司83.43%股權。

華電新能專注於風力發電、太陽能發電項目的開發、投資及運營,業務覆蓋全國31個省。2022年、2023年和2024年(簡稱“報吿期”),風力發電業務營業額佔比均在67%以上,太陽能發電業務較低。

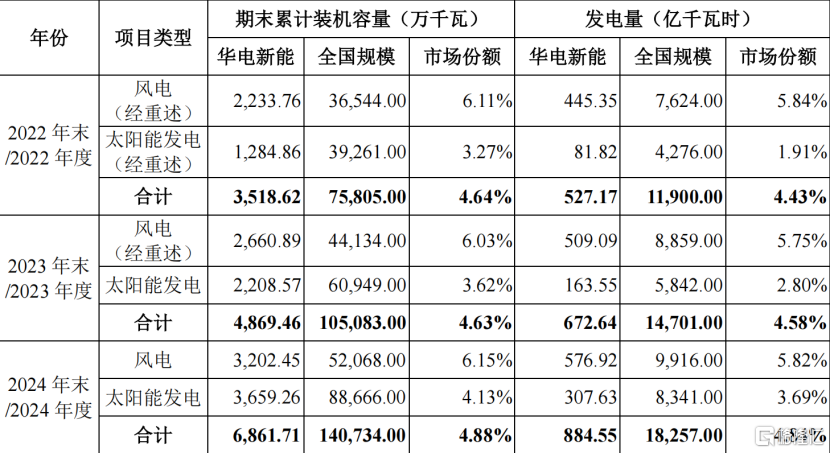

截至2024年末,公司控股發電項目總裝機容量達6861.71萬千瓦,其中風電3202.45萬千瓦,佔市場份額6.15%;太陽能發電3659.26萬千瓦,佔市場份額4.13%。

公司市場地位,圖片來源招股書

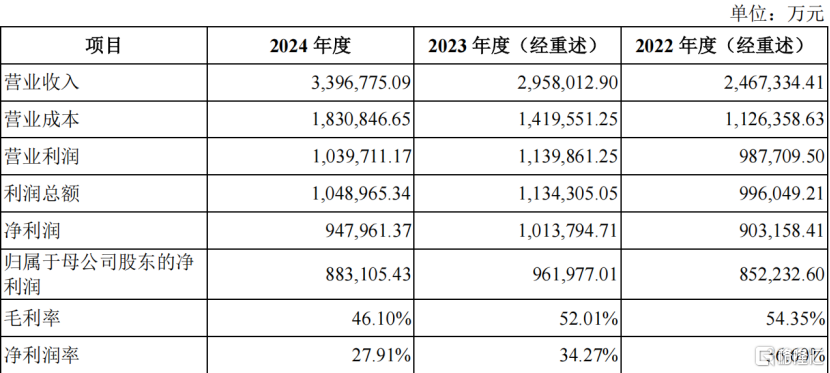

業績方面,報吿期內,華電新能的營業收入分別約246.7億元、295.8億元、339.7億元;歸母淨利潤受補貼政策調整影響波動較大,約85.2億元、96.2億元、88.3億元,2024年淨利潤同比有所下降;綜合毛利率則為54.35%、52.01%、46.10%,主要受風力發電業務毛利率波動水平影響。

2025年一季度,華電新能實現營業收入96.28億元,同比增長16.19%,歸母淨利潤29.22億元,同比增長5.89%。

報吿期內經營成果,圖片來源招股書

值得注意的是,華電新能存在可再生能源補貼政策變化的風險。根據當前補貼核查進展及政策理解,公司對涉及“項目併網”“裝機容量”“年度規模”的77個項目,按謹慎原則衝減補貼收入或不計入,並對相關資產計提減值,合計影響9.35億元,其中衝減收入5.87億元、計提減值3.48億元。

由於補貼核查仍在進行中,合規項目將分批公示,結果存在不確定性。若後續行業政策出現重大不利調整,可能導致補貼單價、電量變動,或引發處罰、補貼回款變化,進而對公司財務及經營成果產生影響。

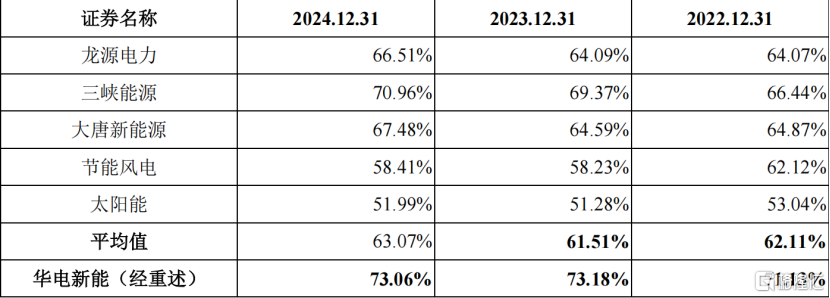

此外,華電新能還面臨負債及利率變動的風險。報吿期各期末,公司合併資產負債率分別為71.13%、73.18%和73.06%,處於較高水平;而同行平均值為62.11%、61.51%、63.07%。作為資本密集型企業,公司項目建設資金需求大,債務資金主要來自銀行貸款、發行債券等,若債務籌資不及預期,可能影響項目建設。

資產負債率,圖片來源招股書