白酒行業突發消息!

今日白酒股股價集體走低。消息面上,公務接待工作餐不得提供高檔菜餚、不得提供香菸,不上酒。

有分析師表示,2012年八項規定出臺後,白酒行業受到重挫,第二輪白酒牛市結束,進入深度調整期,因此市場對禁酒令有一定的恐慌,實際上類似文件每年都會頒佈,目前中國白酒消費中政務消費的比例已經很低。

此外,有消息稱,茅臺今年股東大會前的晚宴與往年有不同:往年爲晚宴餐敘,今年改爲自助餐;往年餐桌上均擺放飛天茅臺或相關係列酒,今年不提供酒水,改爲茅臺生態農業開發的藍莓複合果汁。

知名投資人林園現身茅臺晚宴,林園表示:“跟着茅臺吃香的喝辣的,不會吃虧。今年來茅臺參加股東大會,感覺好像人更多了,大家都還是有熱情。”

早在幾年前,林園表示茅臺都是以前買的,沒有繼續買入的打算。

最近林園再度發聲,他認爲茅臺當前的增長幅度仍在樂觀預期內,此後10年至20年間將繼續保持當前增速,最近還在買茅臺的股票,不會減倉只會加倉。

林園一直是股東茅臺長期股東,2003年買入貴州茅臺,此後便長期持有,堅持分紅再買入。林園曾對媒體公開表示,自己在2003年至2005年間持續增持茅臺股票,成本均價僅23元每股。

2024年貴州茅臺每股分紅達51.506元,遠高於林園此前的買入價格。

林園在去年11月27日在貴州茅臺2024年第一次臨時股東上表示:“我當年最初買茅臺的成本才23元/股,而這次中期分紅,每股就派發了23.88元的現金紅利,這遠遠超出了我當年的買入成本。這樣的分紅力度,不僅讓我這樣的老股東感到欣慰,更讓廣大中小股東看到了茅臺的誠意和實力。”

貴州茅臺2001年上市,發行價31.39元每股,自上市以來股價漲幅超325倍,上市以來累計派現3361億元。

格隆博士在去年對話林園時,林園提到終身持有茅臺,死了都不會賣。

1

中國減持美債!國際機構下調美國評級

美債市場大變動!

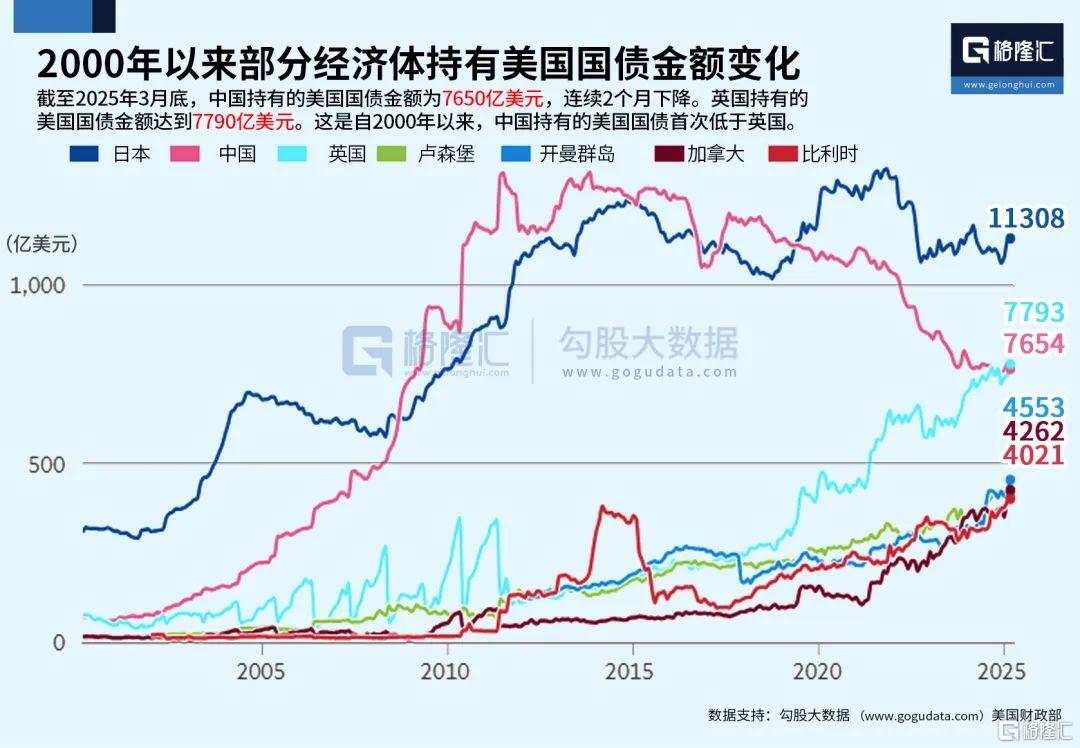

美國財政部公佈3月份數據,中國拋售美債,英國超過中國成爲美國國債的第二大債主。

3月中國持有的美國國債減少,創下了近年來新低。

回溯歷史,中國持有美債規模的高點是2013年11月,曾到過1.3萬億美元。與歷史峯值相比,中國美債持倉金額已下降近6000億美元。

3月份,美債前三大海外債主中,中國減持,日本、英國增持。其中,日本增持至11308億美元,目前仍爲美國國債最大的海外持有國。

中國減持189億美元美債至7654億美元,英國增持289億美元至7793億美元,這是二十多年來英國美債持倉規模首次高於中國。

3月,中國總體大約賣出276億美元的美國國債長期債券,並部分購入了相對短期的債券,總體持有量下降。外媒報道稱,這是自2023年2月以來最大的長期美債賣出量。

過去很長一段時間以來,中國一直是美國國債的最大持有人,2019年被日本超越。2021年至2024年上半年,中國總體上減持美國國債,此後持有量一直低於1萬億美元,維持在8000億美元左右。

中國外匯儲備投資的多樣化趨勢仍然在繼續。

2024年4月前,中國央行連續18個月增持黃金,此後增持步伐放緩。直到2024年11月以來,中國央行再度連續第6個月增持黃金。

3月正值本輪美債市場動盪前夕,4月份特朗普關稅政策一度引發美債信用危機,美國國債市場出現大幅異常波動,市場紛紛猜測是否與美債持有國大幅拋售有關。

值得一提的是,各國持有美債的數據公佈,通常有時間延遲,未來幾個月的數據動向也備受關注。

近日,國際信用評級機構穆迪宣佈下調美國主權信用評級,將美國政府的長期發行人和高級無擔保評級從Aaa下調至Aa1,同時將評級展望從“負面”調整爲“穩定”。

此前另外兩大國際機構惠譽和標普也已下調美國評級,加上此次穆迪的下調,意味着美國已經失去三大評級機構中的“最後一個AAA評級”。

穆迪在聲明中指出,10多年來美國政府債務規模擴張與利息支付比率的增加,其水平明顯高於評級相似的主權國家。

新聞稿寫道:“雖然我們承認美國在經濟和金融方面具有顯著優勢,但這些優勢已不足以完全抵消財政指標的惡化。”

2

"做多黃金"一度成爲最擁擠的交易

在創下近六個月最大單週跌幅後,金價出現反彈。

5月19日早盤,現貨黃金價格直線拉昇,站上3240美元/盎司,漲幅擴大至1.3%。

狂飆的金價迎來急剎車,國際金價劇烈波動。自4月22日國際金價創出歷史新高開始,截至5月16日的16個交易日,COMEX黃金較前高已最多回調超11%,從3509.9美元上方一度跌至3123.3美元。

國內品牌金飾單克價格回落至千元下方。有網友發帖稱,“我好像抄了個頂”、“虧麻了”、“天塌了”、“求支招”…

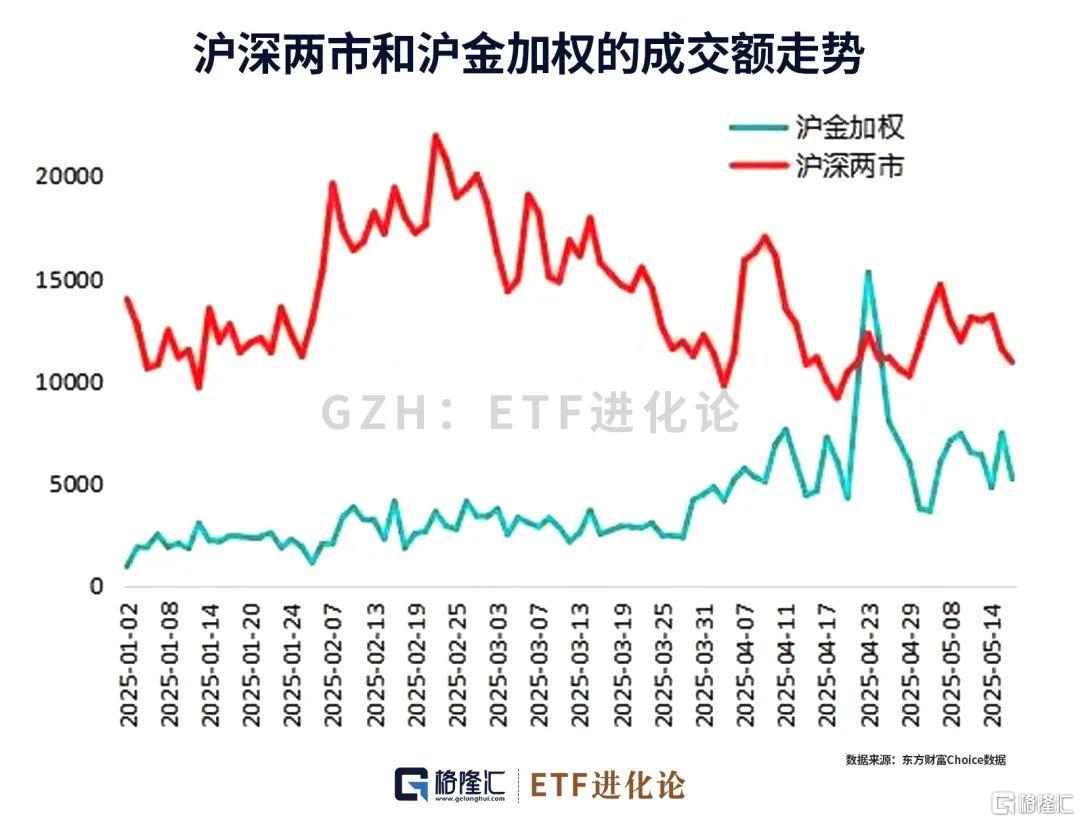

金價創下新高後的兩個交易日,滬金加權指數成交額超過滬深兩市(股市)成交額。

4月23日,滬金加權指數的成交額高達1.53萬億元,當日滬深兩市(股市)兩成交額爲1.23萬億元。

4月24日,滬金指數成交額繼續過萬億,爲1.22萬億元,再度超過滬深兩市的成交額。

5月16日,滬金指數的成交額爲5193億元,較峯值時萎縮約66%。

根據CFTC數據顯示,4月黃金非商業淨多頭頭寸達到了歷史峯值38.2萬手,較五年均值高出47%。

美銀髮布的5月基金經理調查顯示,基金經理普遍認爲黃金自2008以年來最被高估的資產,58%認爲黃金是當前最擁擠交易。

近三年黃金價格開啓瘋漲模式,COMEX黃金2023年漲13.45%,2024年漲27.39%,今年最高一度漲超30%。

黃金具有較爲複雜的屬性,包括金融屬性、避險屬性、商品屬性和貨幣屬性四個方面。

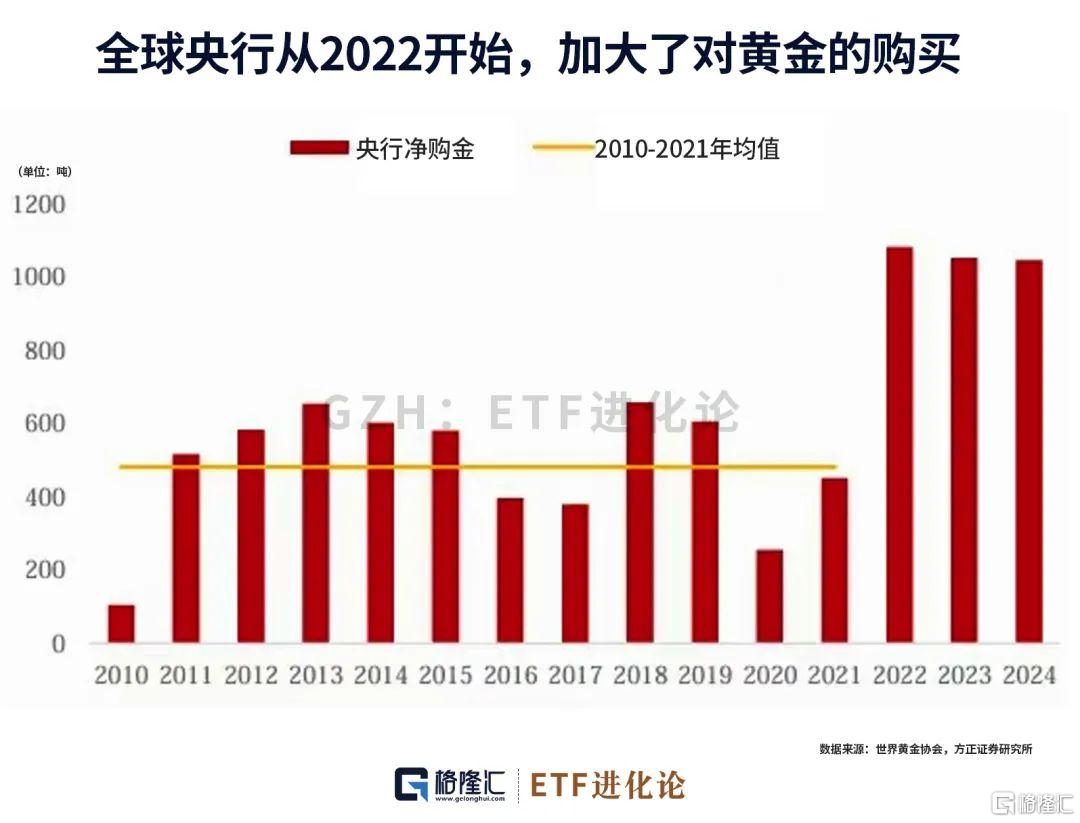

近年來黃金價格持續上漲,全球央行的購金需求成爲金價上漲的重要支撐。

從數據來看,2010-2021年,全球央行淨購金平均值僅爲481.36噸,2022年央行淨購金達到了1080噸,2022-2024年全球央行淨購金平均值達到了1058.48噸。

黃金長期的核心邏輯就是美元信用危機。黃金與美元天然存在替代效應,當美元走弱時,黃金的價格往往會提高,這表現爲黃金和美元之間的“蹺蹺板”效應。

3

私募魔女減持銀行、配置黃金

有媒體報道,私募魔女近日減持銀行、配置黃金,其在5月11日的月報中提到:

“過去一年多時間,我們一直持有超過10%的銀行股,近期已經減倉大部分,後續擇機進一步減倉到0。在當前的背景下,組合中增加一部分黃金配置是有戰略意義的。

首先,美元體系加速衰落,中短期看,沒有任何一種貨幣可以替代美元的儲備地位,其它國家大概率會繼續減少美元儲備,增加黃金儲備;美元計價的黃金5-10年左右的維度,幾乎必然上漲。”

4月22日以來,伴隨國際金價下跌,黃金相關ETF迎來調整。

截至上週五,4月22日以來,黃金股ETF跌超11%,黃金ETF、上海金ETF跌超7%。

黃金ETF下跌中,超82億元資金在買入。其中,易方達黃金ETF淨流入額23.49億元;博時黃金ETF基金流入額19.46億元;富國金ETF、華安黃金ETF吸金超5億元;天弘上海金ETF、黃金ETF華夏資金淨流入額均超4億元。

(本文內容均爲客觀數據信息羅列,不構成任何投資建議)

對於金價巨震,國際大行花旗率先下調了黃金未來展望。5月12日,花旗發佈報告,將未來三個月黃金目標價從每盎司3500美元大幅下調至3150美元,降幅高達10%。

方正證券研報稱,當前黃金價格本身已經處於較高位,同時近期隨着關稅等外部事件暫緩,短期內可能引發部分投資者高位獲利了結或央行放緩黃金購買節奏,進而引發黃金價格出現階段性回調;但從中長期角度看,在美元信用下降、美聯儲降息週期開啓、全球央行持續增加購金的背景下,黃金在短期調整後有望繼續維持長期上行趨勢。