10年前朋友聚會,主要談買房;5年前朋友聚會,主要談IPO、併購;1年前朋友聚會,主要討論買美股,買跨境ETF;現在朋友聚會,都在討論買黃金。

在世界秩序重構中,追捧黃金成為新共識。在關税戰助推下,Comex黃金一度登上3509.9美元/盎司。

本週,國際金價出現巨震,國際機構對黃金最新看法出現大分歧。

野村證券最新研究顯示,三大關鍵指標同時發出警報信號,黃金可能面臨大幅回調。

美銀全球策略師Michael Hartnett最新建議投資者:逢高賣出美股,逢低買入國際股票與黃金。

這一年,世界究竟發生了什麼?

1

機構瘋狂出逃,散户跑步進場?

在特朗普的一通操作下,今年以來美國家庭股票財富已蒸發約6萬億美元。

美股一直是美國居民的核心資產。截至2024年底,美國家庭總資產中金融資產佔比約 67.8%(包括股票、債券、現金等),非金融資產(主要為房地產)佔32.2%。

儘管遭遇罕見暴跌,但美國散户越跌越買,跑步進場。

摩根大通數據顯示,4月3日標普500指數暴跌近5%,成為有史以來最強勁的買入日,散户買入了價值超過45億美元的股票和ETF。散户每月淨購買股票500億美元,而且幾乎沒有中斷。

德意志銀行的數據顯示,ETF和共同基金追蹤的股票通常由家庭持有,在4月初的一週內記錄了約500億美元的資金流入,這是今年最大的一次。

美股這波大跌中,摩根大通的報吿顯示,今年迄今對沖基金淨套現1萬億美元。

高盛的對沖基金客户在4月3日和4月4日賣出的股票,比近15年來任何連續兩個交易日都多。

雖然機構投資者瘋狂出逃美股,到大機構也虧錢了,就連一向穩健的挪威主權基金也遭遇罕見爆虧。

挪威政府全球養老基金披露了一季度的盈利情況,虧損400億美元,約合人民幣2900億人民幣。這家全球最大的主權基金一季度的虧損幅度,創下2023年三季度以來的最大跌幅。

不僅僅是挪威主權基金,其他大型基金一季度也出現了爆虧,包括美國的養老金也難以倖免。

過去幾年美股被大幅超配。2025年初外國投資者持有美國股市的份額達到了創紀錄的18%。這意味着外資超配美股,稍有風吹草動就可能全面動搖美股的估值中樞。

而特朗普上台後飄忽不定的政策令美股根基發生了動搖,許多大型機構不得不重新審視未來是否進一步減少美股的投資比例,或者分散增持亞太市場。

挪威主權財富基金CEO坦根早在1月22日,更是直言表示,未來幾個月逆向投資者應該考慮賣出美國科技股和私人信貸,同時買入中國資產。

當前巨量外資的流向,牽動着美股的未來走向。

美銀的資金流數據顯示,近期所有地區股票市場均獲得流入,其中歐洲34億美元、新興市場10億美元、日本10億美元。

不過,美股市場罕見出現8億美元的流出,黃金則是流入33億美元。

2

我們正在見證一場歷史性轉折?

與美股頹勢形成鮮明對比的是,今年以來黃金一路多次創下歷史新高。

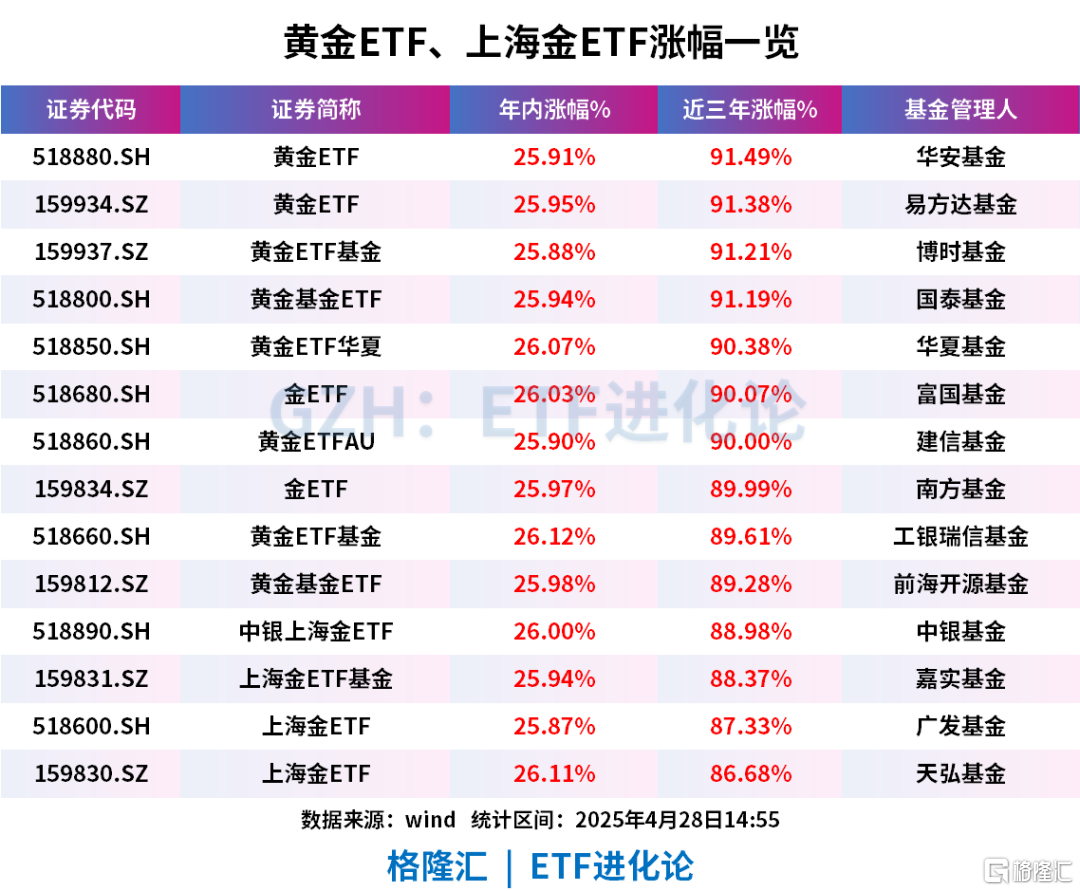

近三年,黃金ETF飆升90%,成為市場表現最好的ETF。

(本文內容均為客觀數據信息羅列,不構成任何投資建議)

以過去20年的口徑計算,黃金的年化收益率一舉超過股神巴菲特。

4月以來,超531億元資金淨流入黃金ETF;年內超731億元資金淨流入黃金ETF;其中,年初至今,華安黃金ETF淨流入額超240億元,易方達黃金ETF、國泰黃金ETF淨流入額超百億。

隨着黃金持續飆升,資金從美股撤出的風聲也不絕於耳。

摩根大通的市場調查顯示,市場普遍不看好美股,認為美國經濟衰退風險加劇,最被看好的資產類別是現金。

當前數據顯示,如果越來越多的資金從美股撤出,不再超配美股,我們或將見證一場全球資金流向的歷史性轉折。

以3月初以來的口徑估算,外資大幅拋售美股約630億美元。高盛集團表示,其中最大的拋售方來自歐洲。

資金從美股流向其他地區,尤其是新興市場和歐洲。同時,資金的溢出效應使得黃金價格堅挺。

近日美銀全球策略師Michael Hartnett更是直言,投資者逢高賣出美股,逢低買入國際股票與黃金。

Hartnett認為,過去推動美國市場繁榮的幾大支撐“低利率+超30萬億美元全球政策刺激+9%的美國政府赤字+人工智能浪潮”,正在走向消亡。

Hartnett預測:美元資產持續貶值是最清晰的主題,黃金價格飆升正是這一趨勢的明顯信號,美元貶值趨勢將有利於大宗商品、新興市場和國際資產(中國科技、歐洲/日本銀行)。

不過也有機構發出預警,認為黃金將出現大回調。

野村證券認為黃金市場可能即將迎來一波技術性回調,且調整幅度或相當可觀,其邏輯基於三大關鍵指標同時發出警報信號:

1.經濟放緩指標:"美聯儲綜合預期資本開支指數"最近跌破-4,當該指數跌破-4時,黃金在隨後2個月的表現往往不佳。

2.資金流:GLD在兩週內經歷了超過歷史95%水平的資金流入,隨後又出現了同樣超過歷史95%水平的單日資金流出。

這種大進大出模式在歷史上共出現過9次,前8次幾乎都精準預示黃金將迎來回調,且最差表現通常集中在接下來的2個月內。

3.技術面:黃金交易價格已高出200日移動平均線25%以上,野村描述為"相當荒謬"的過熱水平,這種與長期趨勢線的過度偏離,歷史上往往意味着市場需要修正。

3

中信證券:“國家隊”未曾減持ETF,應充分相信國家維護資本市場穩定的決心

最近主動基金回暖了,一季度偏股混合型基金指數取得單季度4.65%的收益率,相比滬深300跑贏5%,為2022年以來首次。

隨着主動基金表現好轉,中金估算一季度主動偏股型基金淨贖回831億元,較四季度淨贖回2614億元明顯改善,也是近兩年較低的季度淨贖回規模。

此外,主動型基金權益倉位維持高位,但A股倉位下降而港股上升。

A股市場波動加大,市場交易量先升後降。

今年以來影響A股兩大核心變量:一是DeepSeek改寫全球科技敍事,二是特朗普就任後關税政策頻繁變化。前者成為A股春季行情催化,後者引發4月市場劇烈波動。

4月以來為應對關税衝擊,國家隊的持續出手穩定了市場波動。匯金、誠通等國有金融機構連續增持ETF,4月單月淨流入2375億元,其中寬基ETF貢獻主要資金流入。

最近,中信證券一封研報總結了國家隊的持倉情動向,迴應了市場的傳言。

公募基金2023Q4-2025Q1季度的數據顯示,匯金持有的ETF份額未曾出現環比淨減少。因此,諸如“匯金通常在市場階段性上升後賣出”等傳言與實際情況完全不符。

不僅如此,2024年2月以來匯金公司增持的範圍也在不斷擴大。

其中,2024年年末主要持有滬深300、上證50、中證1000、中證500等寬基ETF,較2024年年中分別增加3191億元、408億元、258億元、381億元,合計超4000億元。科創50ETF也出現較為明顯的增持,2024年末較2024年中提升104億元,其中57億元來自於增持。

進入2025年二季度,4月份以來,匯金持有的ETF獲明顯的資金淨買入,同時結構上更加均衡。

根據ETF基金日度公佈的份額數據測算,2025年二季度4月7日-4月21日期間,滬深300ETF、上證50ETF、中證500ETF、中證1000ETF、創業板ETF、科創50ETF超額主動買入額合計1269億元。

中信證券表示,“國家隊”未曾減持ETF,應充分相信國家維穩決心。

在國家隊等大型機構的持續增持下,截至2025年4月,全市場ETF規模首次突破4萬億元大關(去年9月26日突破3萬億元關口)。

中信證券認為,A股也是貿易戰當中的關鍵環節,應充分相信國家維護資本市場穩定的決心。