本文來自格隆匯專欄: 樊繼拓 作者:樊繼拓/張穎鋭

核心結論

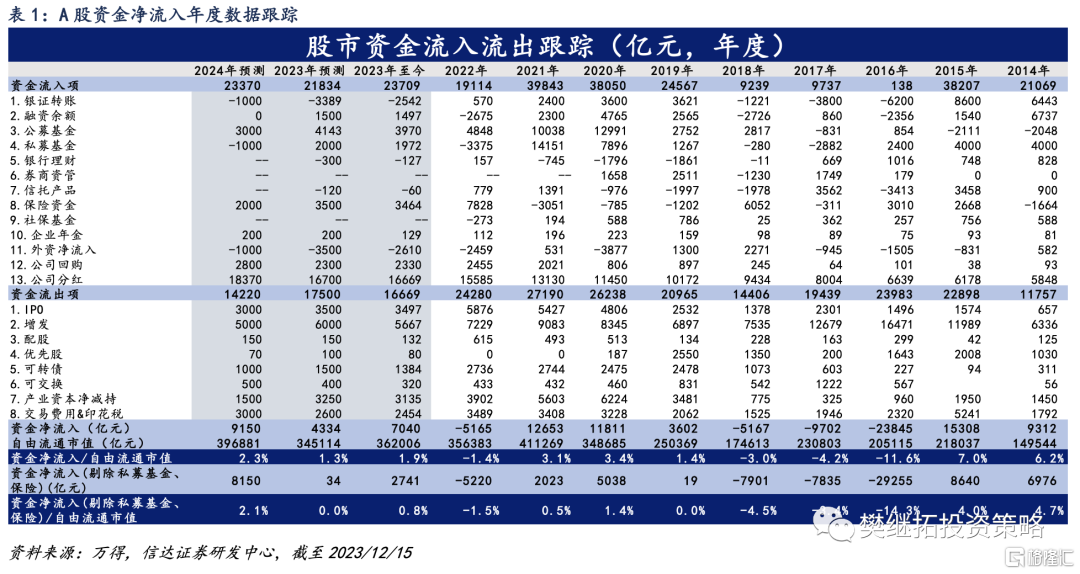

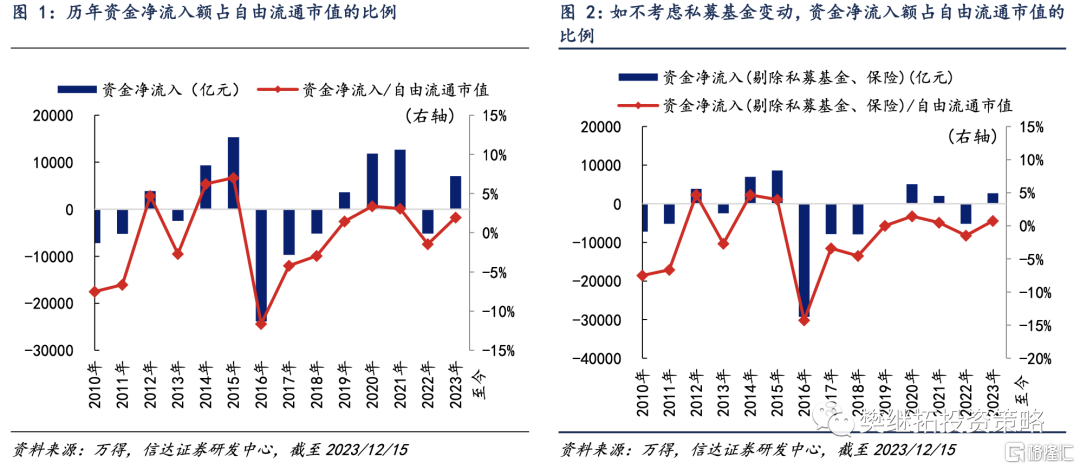

年初以來,資金格局呈現緊平衡。1)據信達證券的不完全統計,截至2023年12月15日,A股實現資金淨流入7040億元,較2022年的淨流出明顯轉好。此外考慮到私募基金、保險、公募基金等資金流入項可能存在重複計算,信達證券保守計算剔除私募基金與保險的資金淨流入彙總情況,其佔自由流通市值的比例為0.0%,呈現緊平衡,同樣相較2022年明顯好轉。2)從各分項數據來看,2023年資金面的好轉主要源於股權融資項目的收斂;此外,融資餘額小幅回暖、私募基金倉位降幅放緩等也帶來了資金流入項目的邊際改善。

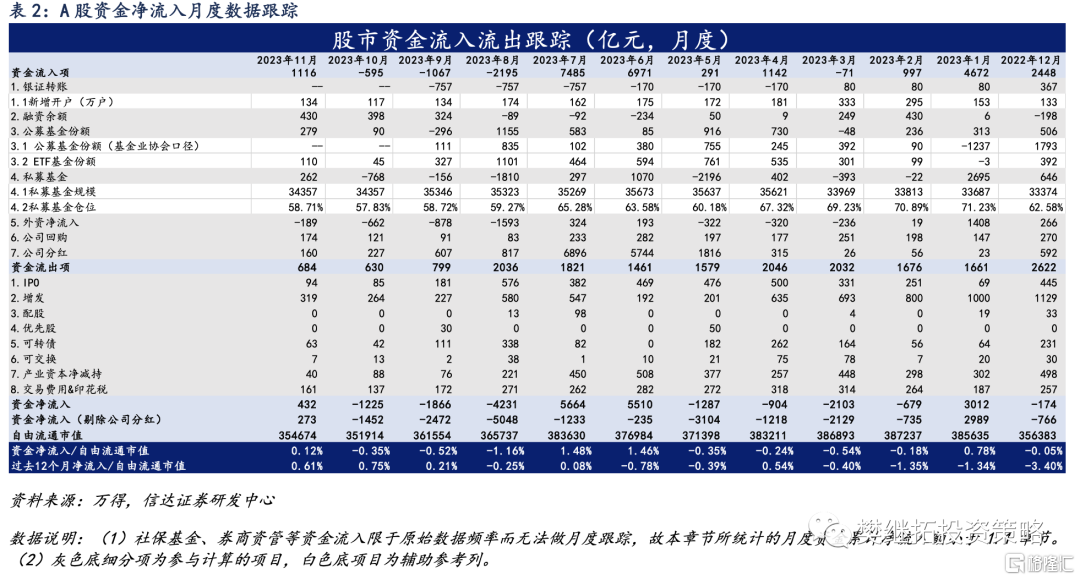

今年11月的資金格局環比繼續改善。1)今年11月,A股月度資金淨流入佔自由流通市值的比例為0.12%,相較10月的-0.35%明顯改善。2)從分項上來看,今年11月資金淨流入的改善主要源於私募基金倉位的小幅回升。11月私募基金倉位為58.71%,相較10月環比提升0.88pct,是7月以來的首次回升。此外,股權融資、產業資本減持等資金流出項目的金額維持低位。

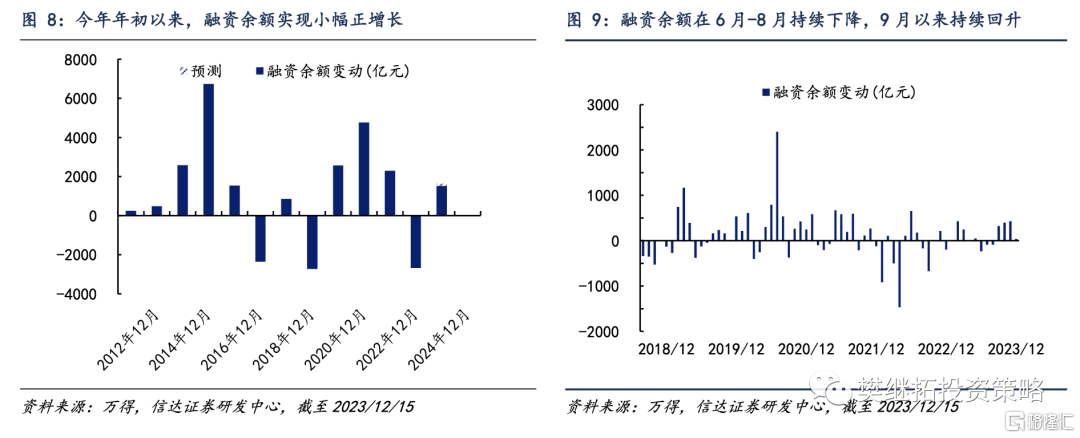

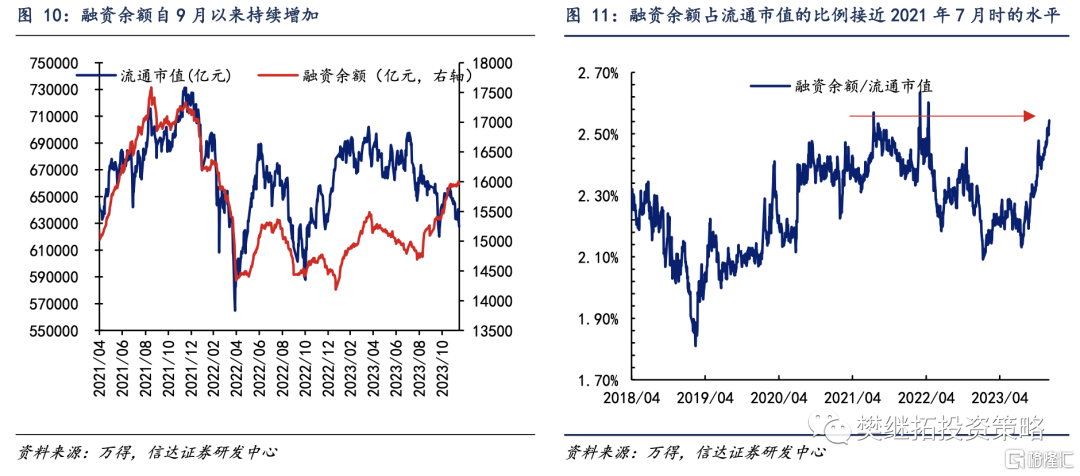

融資餘額環比持續增加,佔流通市值之比創年內新高。1)融資餘額今年11月相較10月環比增加430.42億元(前值為增加397.67億元),融資餘額在6月-8月持續減少,9月-11月連續回升。2)9月初以來,A股流通市值震盪下跌,而同期融資餘額則持續走高,這主要得益於兩融業務保證金比例的調降以及兩融標的的擴容等。

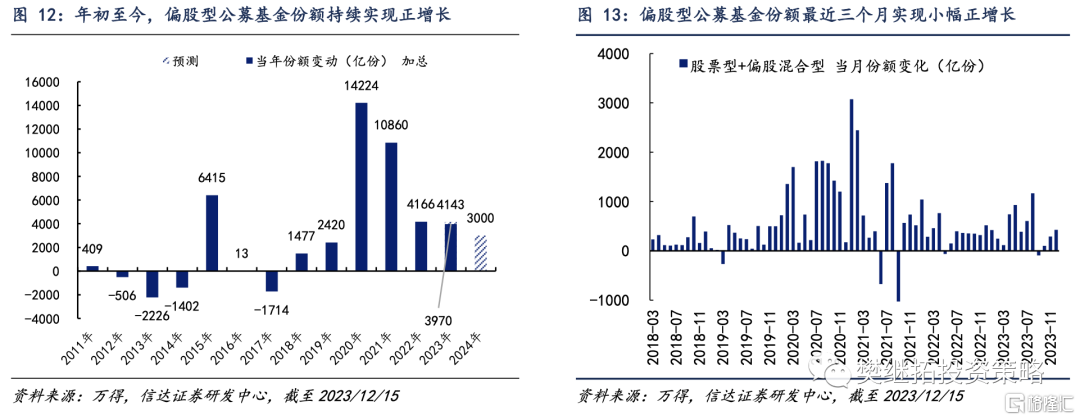

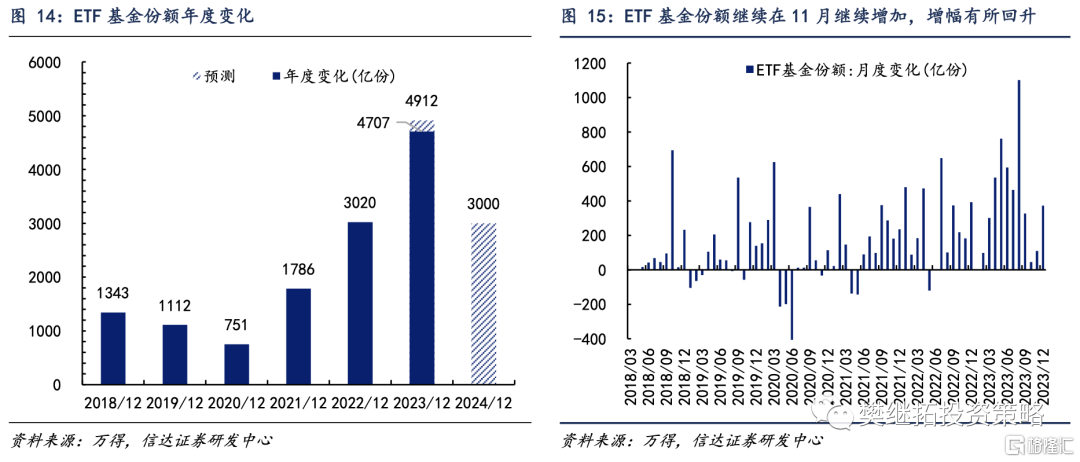

ETF基金份額11月增幅回升。1)11月股票型ETF基金份額110.10億份,是連續第17個月正增長,且增幅相較上個月有所擴大。2)年初以來,截至11月底,股票型ETF基金份額累計增加4706.86億份。如按月份折算為全年,信達證券預計全年股票型ETF基金份額有望增加4911.50億份,遠高於2018年-2022年全年的水平。

私募基金倉位在11月環比回升,為過去四個月以來首次。11月私募基金倉位的最新讀數58.71%,環比增加0.88pct;較去年底下降3.87pct。

近三月股權融資規模降至歷史低位。1)今年11月的股權融資規模為483.02億元,較10月的403.94億元環比略有增加,但年內來看融資規模仍低於多數月份。2)截至2023年12月15日,年初以來股權融資規模合計11079.94億元,月均股權融資規模963.47億元。從歷史數據來看,2020年、2021年、2022年月均股權融資規模分別為1389.71億元、1514.84億元、1407.40億元。2023年股權融資規模月均水平低於2020-2022年。

正 文

總覽:2023年全年資金呈現緊平衡

1.1 年度層面上,股權融資項目明顯收斂、融資餘額小幅回暖

據信達證券的不完全統計,年初至2023年12月15日,A股實現資金淨流入7040億元,較2022年的淨流出明顯轉好。A股資金淨流入額與自由流通市值的比例為1.9%。此外考慮到私募基金、保險、公募基金等資金流入項可能存在重複計算,信達證券保守計算剔除私募基金與保險的資金淨流入彙總情況,其佔自由流通市值的比例為0.0%,呈現緊平衡,同樣相較2022年明顯好轉。

從各分項數據來看,2023年資金面的好轉主要源於股權融資項目的收斂;此外,融資餘額小幅回暖、私募基金倉位降幅放緩等也帶來了資金流入項目的邊際改善。

1.2 月度層面上,11月私募基金倉位回升帶動資金面轉好

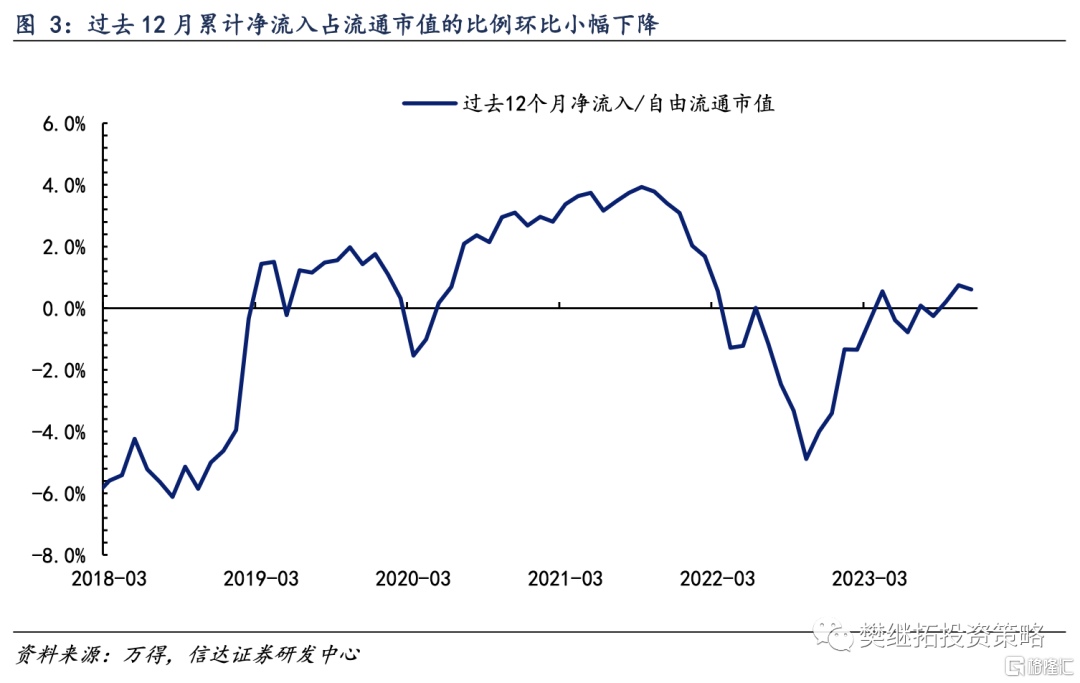

今年11月,A股月度資金淨流入佔自由流通市值的比例為0.12%,相較10月的-0.35%明顯改善。相較歷史同期,今年11月的資金淨流入佔流通市值的比例好於2019年-2021年,差於2018年和2022年。截至今年11月底,過去12個月累計淨流入佔自由流通市值的比例為0.61%,較今年10月的0.75%小幅下降。

從分項上來看,今年11月資金淨流入的改善主要源於私募基金倉位的小幅回升。11月私募基金倉位為58.71%,相較10月環比提升0.88pct,是7月以來的首次回升。此外,股權融資、產業資本減持等資金流出項目的金額維持低位。

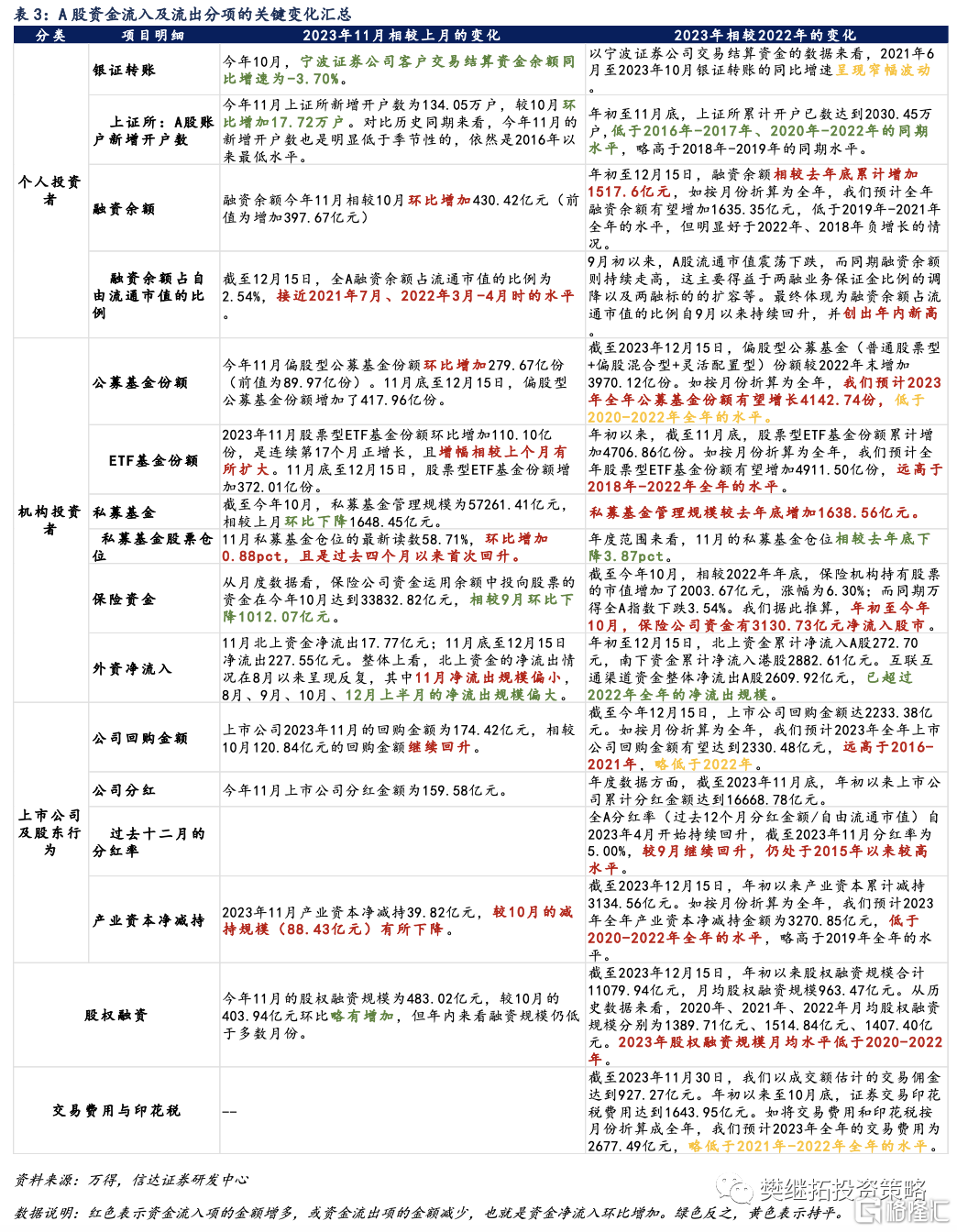

1.3 A股資金流入及流出分項的關鍵變化彙總

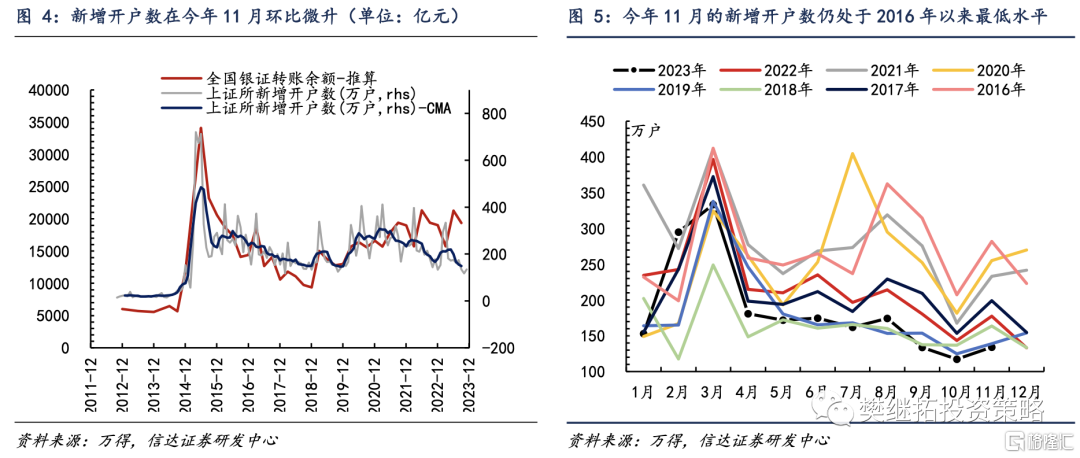

11月新增開户數環比下降,為過去七年來最低水平

新增開户數方面,今年11月上證所新增開户數為134.05萬户,較10月環比增加17.72萬户。歷年11月的新增開户數存在季節性回升(主要源於十一假期的存在導致交易日偏少),不過對比歷史同期來看,今年11月的新增開户數也是明顯低於季節性的,依然是2016年以來最低水平。

年初至11月底,上證所累計開户已數達到2030.45萬户,低於2016年-2017年、2020年-2022年的同期水平,略高於2018年-2019年的同期水平。

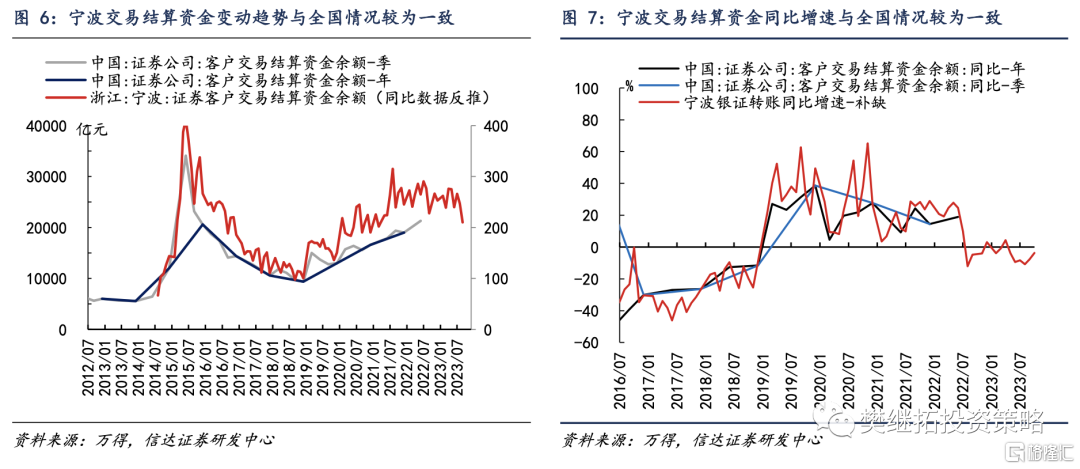

銀證轉賬方面,全國證券公司客户交易結算資金餘額最新數據截至2022年6月。從歷史數據來看,寧波證券公司客户交易結算資金餘額與全國的變動趨勢較為一致。以寧波證券公司交易結算資金的數據來看,2021年6月至2023年10月銀證轉賬的同比增速呈現窄幅波動。今年10月,寧波證券公司客户交易結算資金餘額同比增速為-3.70%。

融資餘額環比持續增加,佔流通市值之比創年內新高

融資餘額方面,2023年11月融資餘額環比繼續回升。融資餘額今年11月相較10月環比增加430.42億元(前值為增加397.67億元),融資餘額在6月-8月持續減少,9月-11月連續回升。截至2023年12月15日,融資餘額較11月底繼續回升,回升了37.80億元。

年初至12月15日,融資餘額相較去年底累計增加1517.6億元,如按月份折算為全年,信達證券預計全年融資餘額有望增加1635.35億元,低於2019年-2021年全年的水平,但明顯好於2022年、2018年負增長的情況。

融資餘額佔流通市值的比例自9月以來持續回升,並創出年內新高。9月初以來,A股流通市值震盪下跌,而同期融資餘額則持續走高,這主要得益於兩融業務保證金比例的調降以及兩融標的的擴容等。截至12月15日,全A融資餘額佔流通市值的比例為2.54%,接近2021年7月、2022年3月-4月時的水平。

ETF基金份額增幅回升,私募倉位低位回升

4.1 偏股型公募基金份額在11月的增幅擴大

截至2023年12月15日,偏股型公募基金(普通股票型+偏股混合型+靈活配置型)份額較2022年末增加3970.12億份。如按月份折算為全年,信達證券預計2023年全年公募基金份額有望增長4142.74份,低於2020-2022年全年的水平。

從月度數據來看,今年11月偏股型公募基金份額環比增加279.67億份(前值為89.97億份)。11月底至12月15日,偏股型公募基金份額增加了417.96億份。

2023年11月股票型ETF基金份額環比增加110.10億份,是連續第17個月正增長,且增幅相較上個月有所擴大。11月底至12月15日,股票型ETF基金份額增加372.01億份。

年初以來,截至11月底,股票型ETF基金份額累計增加4706.86億份。如按月份折算為全年,信達證券預計全年股票型ETF基金份額有望增加4911.50億份,遠高於2018年-2022年全年的水平。

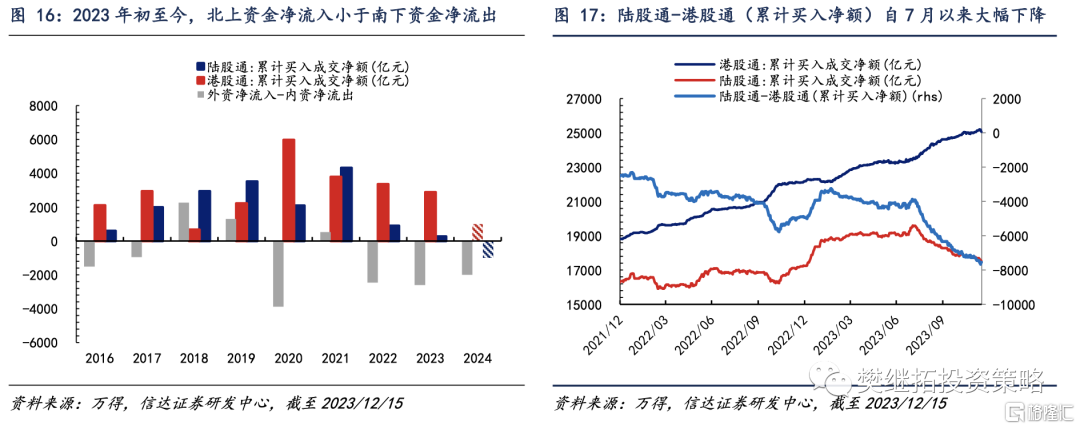

4.2北上資金延續淨流出,12月上半月流出幅度擴大

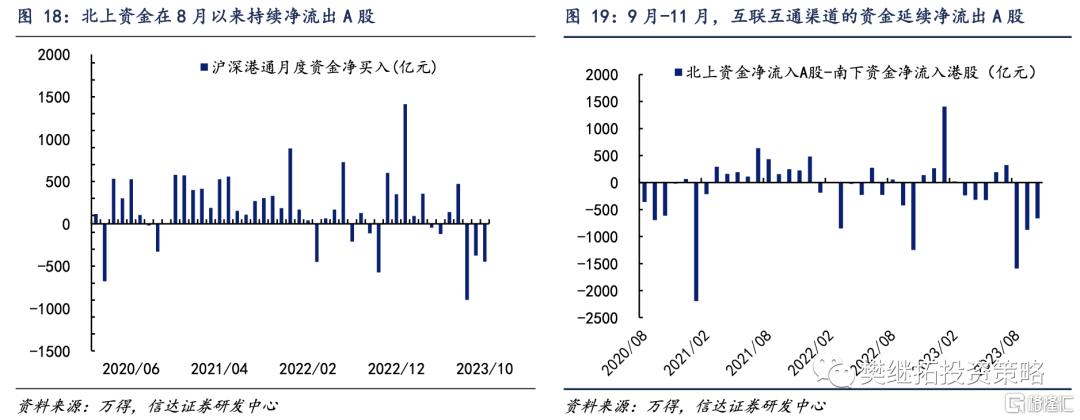

年初至12月15日,北上資金累計淨流入A股272.70元,南下資金累計淨流入港股2882.61億元。互聯互通渠道資金整體淨流出A股2609.92億元,已超過2022年全年的淨流出規模。

從月度數據來看:

11月北上資金淨流出17.77億元;11月底至12月15日淨流出227.55億元。整體上看,北上資金的淨流出情況在8月以來呈現反覆,其中11月淨流出規模偏小,8月、9月、10月、12月上半月的淨流出規模偏大。

11月南下資金淨流入港股170.98億元;11月底至12月15日淨流入60.46億元。相較於6月53.03億元的淨流出,南下資金在7月-11月持續回暖。

11月北上資金淨流入A股-南下資金淨流入港股的差值為-188.74元,較10月661.75億元的淨流出有所改善。

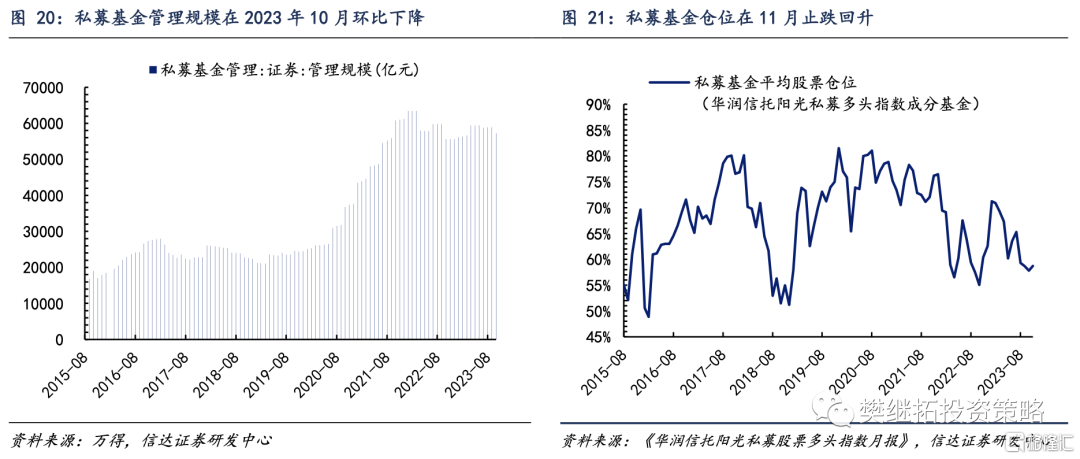

4.3 私募基金倉位在11月環比微升,為過去四個月以來首次

管理規模方面,截至今年10月,私募基金管理規模為57261.41億元,相較上月環比下降1648.45億元,較去年底增加1638.56億元。

股票倉位方面,私募基金股票倉位在11月見底回升,為過去四個月以來首次。11月私募基金倉位的最新讀數58.71%,環比增加0.88pct;較去年底下降3.87pct。

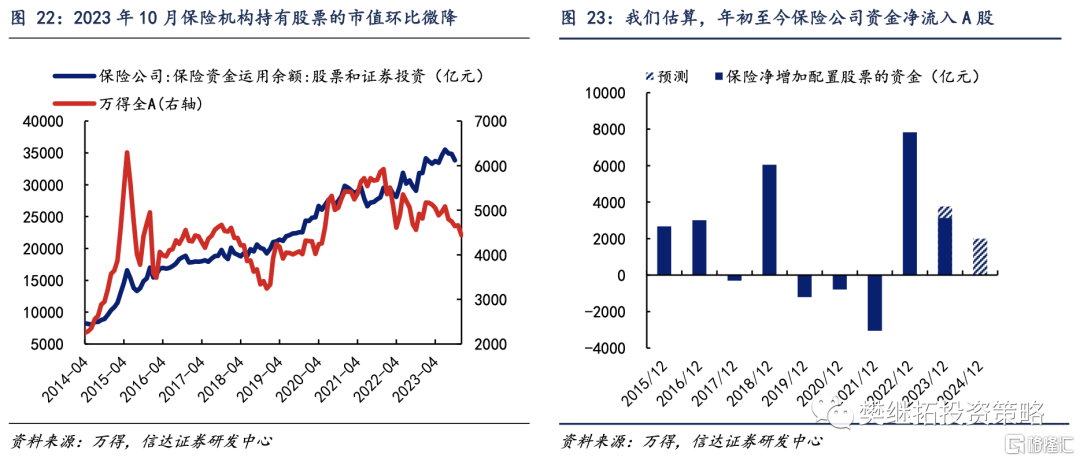

4.4 保險機構10月持有的股票市值環比繼續下降

從年度數據來看,截至今年10月,相較2022年年底,保險機構持有股票的市值增加了2003.67億元,升幅為6.30%;而同期萬得全A指數下跌3.54%。信達證券據此推算,年初至今年10月,保險公司資金有3130.73億元淨流入股市。

從月度數據看,保險公司資金運用餘額中投向股票的資金在今年10月達到33832.82億元,相較9月環比下降1012.07億元。

產業資本淨減持規模連續四月不足100億元

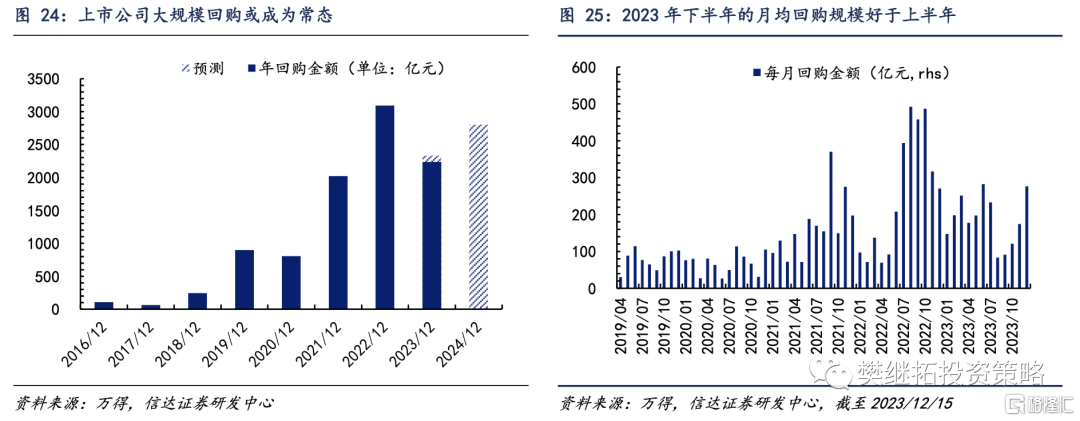

5.1 年初以來上市公司月均回購規模好於多數年份

截至今年12月15日,上市公司回購金額達2233.38億元。如按月份折算為全年,信達證券預計2023年全年上市公司回購金額有望達到2330.48億元,遠高於2016-2021年,略低於2022年。

從月度數據來看,上市公司2023年11月的回購金額為174.42億元,相較10月120.84億元的回購金額繼續回升;11月底至12月15日的回購金額為276.62億元。整體上看,2023年下半年的月均回購規模好於上半年。

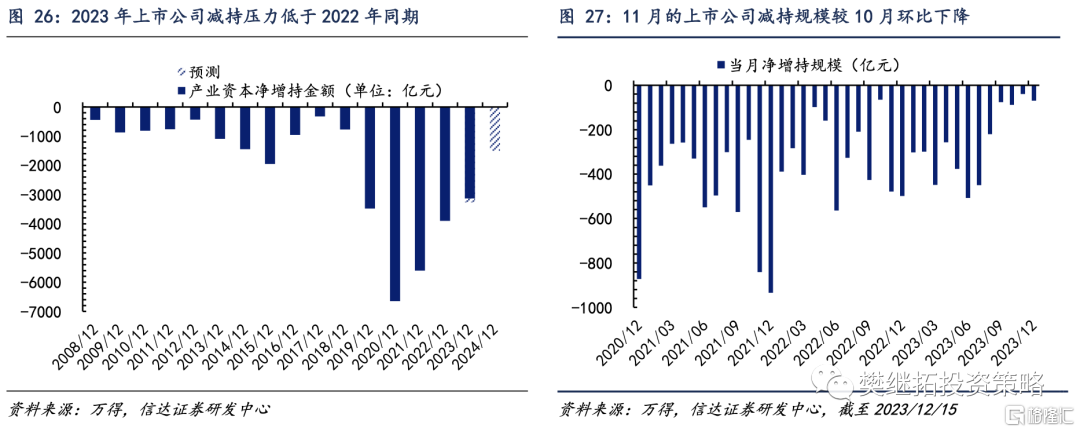

5.2 年初以來上市公司月均淨減持規模略高於2022年

從年度層面上來看,截至2023年12月15日,年初以來產業資本累計減持3134.56億元。如按月份折算為全年,信達證券預計2023年全年產業資本淨減持金額為3270.85億元,低於2020-2022年全年的水平,略高於2019年全年的水平。

從月度層面上來看,2023年11月產業資本淨減持39.82億元,較10月的減持規模(88.43億元)有所下降。

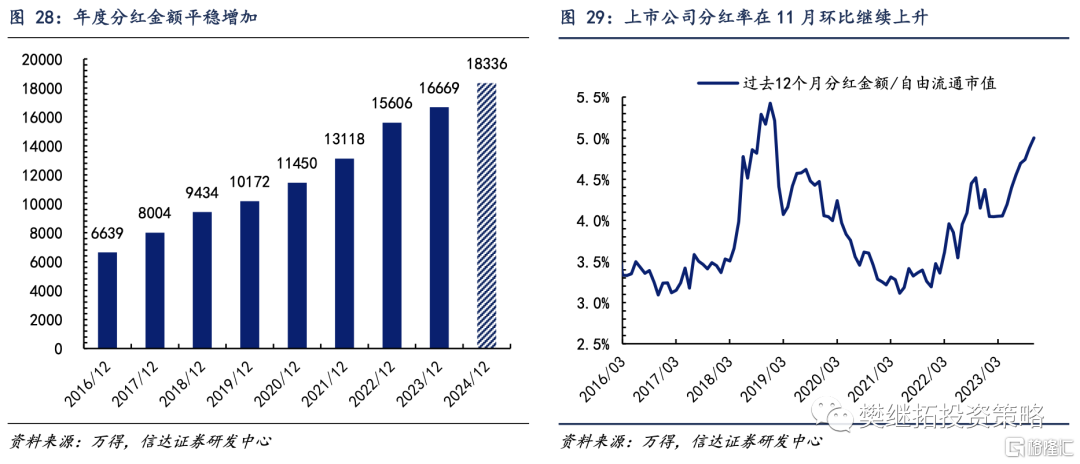

5.3上市公司分紅率環比繼續上升,處於2015年以來較高水平

月度數據方面,今年11月上市公司分紅金額為159.58億元。年度數據方面,截至2023年11月底,年初以來上市公司累計分紅金額達到16668.78億元。

由於上市公司分紅金額存在明顯的季節性,一般集中在第二、第三季度,信達證券更關注分紅率。從歷史情況來看,上市公司年度分紅金額的增幅較為平穩,分紅率主要受A股自由流通市值變動的影響。亦即,股市上升時,分紅率大概率走低;股市下跌時,分紅率大概率被動走高。全A分紅率(過去12個月分紅金額/自由流通市值)自2023年4月開始持續回升,截至2023年11月分紅率為5.00%,較9月繼續回升,仍處於2015年以來較高水平。

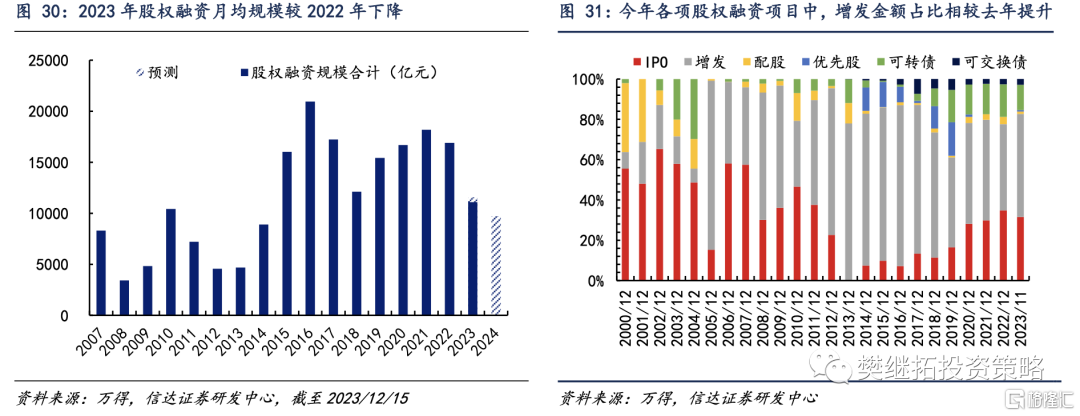

年初以來股權融資月均規模低於過去四年

今年11月的股權融資規模為483.02億元,較10月的403.94億元環比略有增加,但年內來看融資規模仍低於多數月份。

截至2023年12月15日,年初以來股權融資規模合計11079.94億元,月均股權融資規模963.47億元。從歷史數據來看,2020年、2021年、2022年月均股權融資規模分別為1389.71億元、1514.84億元、1407.40億元。2023年股權融資規模月均水平低於2020-2022年。

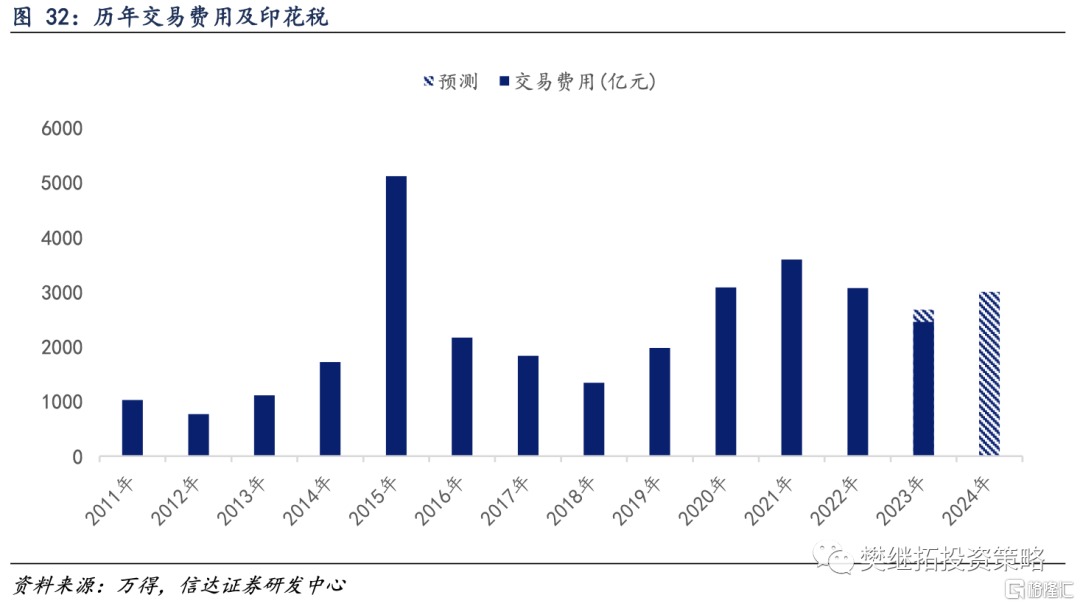

截至2023年11月30日,信達證券以成交額估計的交易佣金達到927.27億元。年初以來至10月底,證券交易印花税費用達到1643.95億元。如將交易費用和印花税按月份折算成全年,信達證券預計2023年全年的交易費用為2677.49億元,略低於2021年-2022年全年的水平。

風險因素:部分數據的公佈存在時滯;部分項目的估計與實際情況有偏差。

注:本文源自信達證券2023年12月22日發佈的《近三月股權融資規模降至歷史低位——資金跟蹤專題》,分析師:樊繼拓 S1500521060001