長假歸來,市場並沒有出現節前普遍期盼的開門紅。

早盤滬指較為恐慌,一度大跌1.2%,後震盪走高,最終仍然下跌0.44%。板塊上,汽車、電子、煤炭升幅居前,旅遊、影視、酒店、房地產跌幅居前。

全市場來看,一共有3456家公司下跌。全天成交7698億元,較節前略有擴大,但市場整體情緒依舊是比較悲觀的。

由於香港天氣原因,滬深港通渠道在下午2點開放。但短短1小時內,北向資金淨流出了74.6億元,略顯誇張。

從8月以來,在2個多月的時間內,北向資金累計流出超1200億元,超越過去幾次大幅流出的歷史紀錄。

外資究竟為何不計成本地跑跑跑?要觸達什麼條件,才會停止流出,企穩迴流?

01

我們首先來看一下外資調倉動向。

8月初至今,外資減倉TOP3行業分別為白酒、光伏、銀行,額度分別為236.2億元、124.5億元、105.9億元。

白酒中,減持靠前的包括貴州茅台、五糧液、山西汾酒、瀘州老窖,額度分別為108.3億元、87.96億元、21.9億元、8.39億元。

每一次外資大幅集中流出,必定會包括白酒在內的食品飲料,因為這是外資持股市值最大的行業賽道。外資減持白酒,更多的是交易盤,而不是配置盤。

不可否認的是,當前整個白酒還在去庫之中,動銷也不算太好,業績增長壓力凸顯。但把時間拉長看,相比其他眾多行業,白酒業績仍然是很有韌性的。尤其是茅瀘汾,未來幾年還能保持雙位數增長,實屬不易。

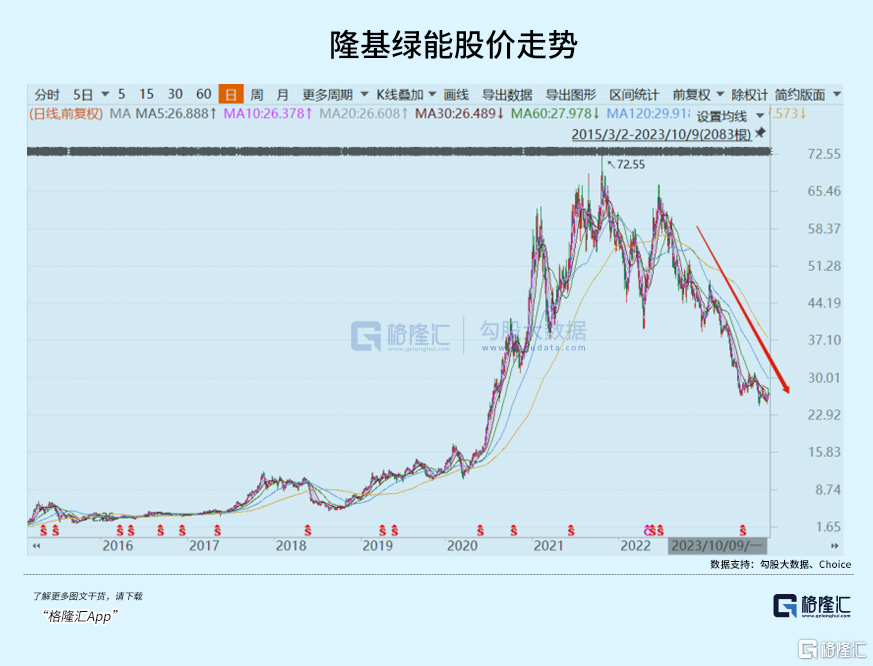

光伏中,外資減倉隆基綠能高達66億元。該龍頭較2021年11月曆史高位大幅暴跌逾60%。

股價跌幅如此之大,源於戴維斯雙殺。一方面,在此前火熱的新能源行情中,內外資機構集中抱團賽道龍頭,導致估值泡沫化,而後出現估值迴歸。另一方面,伴隨着光伏行業大規模擴產,其產業鏈價格一跌再跌,以致於基本面出現了惡化。

銀行中,外資減持招商銀行73億元,平安銀行25億元。過去很多年,外資對招行都是青睞有加,因為它是銀行板塊中成長性最好的龍頭之一。

但招行的成長性還是發生了一些深刻變化。自從原行長田惠宇被查之後,招行過去高速發展零售業務的戰略有一些改變,要更大力度支持實體經濟(對公業務),那麼業績成長性必然打折扣。

此外,宏觀大勢也決定了銀行業增長不如以前了。一個是信貸規模增速大方向是向下走,信貸利差不斷收窄,盈利能力受到傷害。另一個是信貸結構也發生了變化。過去佔比很高的房貸業務,利差大,壞賬低,但未來這塊沒有什麼增量蛋糕了,且存量房貸蛋糕還因為央行指導降低利率也減少了一些。

看個股層面,外資流出靠前的除了前面提到的茅台、五糧液、招行、隆基外,還包括邁瑞醫療、中國平安、寧德時代、伊利股份、中信證券,減倉金額分別為60.6億元、53.4億元、47.4億元、37.4億元、28.6億元。

增倉方面,排名TOP3分別為藥明康德、中際旭創、工業富聯,額度分別為38億元、14.9億元、14.4億元。這三大龍頭除了藥明在期間上升14%外,其餘兩家均大跌逾17%。

縱觀過去外資歷次大幅集中流出A股的行業,一旦迴流,往往也會是重點加倉的行業。

02

外資持續流出A股,主要源於內外兩個方面。

內部,外資前期對於經濟二次探底(尤其是7月)以及地產違約、信託違約風險事件有過恐慌與擔憂。

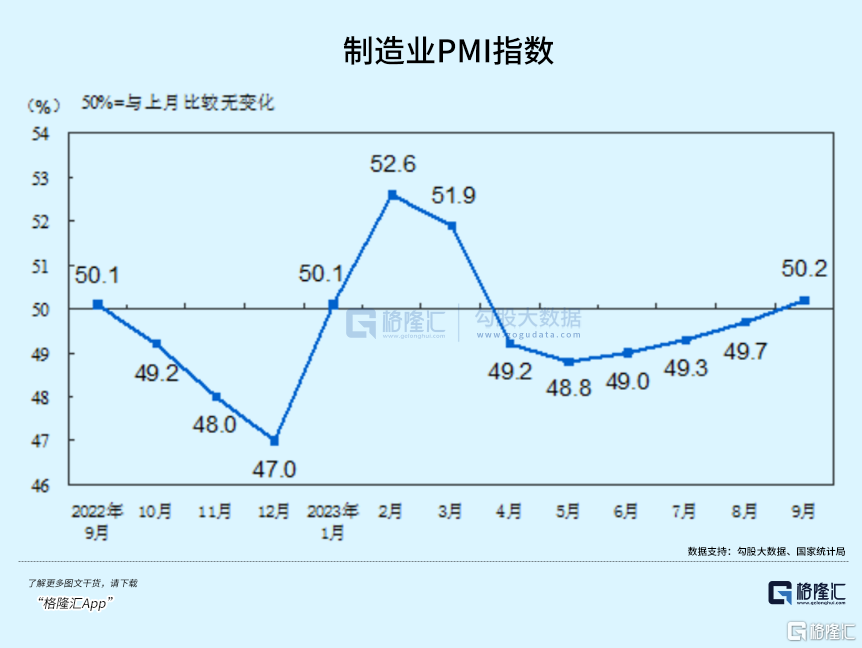

不過,當前這部分擔憂應該大幅緩解了。宏觀經濟伴隨着貨幣、財政、產業等一攬子政策出台後出現了較為明顯的企穩跡象。這從製造業PMI、工業企業利潤、社融信貸等指標均能反饋。

不過,一部分外資對於長期增長故事仍然有顧慮,覺得地產引擎拿掉之後,經濟的復甦修復可能是短暫的,或者説復甦斜率很低。當然,這完全可能被證偽。

外部因素對外資的影響頗大。由於美國就業市場持續緊俏、通脹粘性十足以及經濟增長韌性強,導致市場不斷校正對於美聯儲維持緊縮貨幣的預期。

美元指數從7月中旬的99.5一路攀升至當前的106.4,累計升幅高達6.5%。10年期美債收益率從5月初的的3.4%一路飆升至當前的4.73%,累計升幅高達133BP。

這對全球資金的虹吸效應是比較明顯的。

其實,外資對於中國資產的配置比例是比較低的。截止2021年末,美國投資者總計持有11.9萬億美元風險敞口的外國企業股票,其中中國大陸8755億美元,佔比7.3%,不及日本、英國和加拿大。

在外資眼中,中國並不是“無足輕重”的投資市場。當有更多選擇時,流出一部分似乎也説得過去。並且,外資投資大A還要考慮匯率問題。尤其是對於做中短期的交易盤而言,投資收益率不確定,而匯率損失是相對確定的話,更易做出流出選擇。

要觸達什麼條件,外資才會企穩迴流?我認為主要有兩種情形。

第一,宏觀經濟持續復甦,且強度不弱,且出現估值底,跌不動了。

9月份,製造業PMI已經回升至50.2%,進入經濟擴張區間。那麼這意味着連續4個月出現改善,能夠坐實經濟觸底復甦的大邏輯。

但期待復甦斜率很高,恐怕也不太現實。從國慶假期的旅遊零售數據、房地產市場成交數據看,弱復甦依然是基準假設。

在這樣的宏觀背景下,A股估值足夠便宜,也能夠讓外資產生分歧,集中流出大概率也就會結束。

當前,以滬深300為首藍籌白馬估值其實是比較低了,來到5年來15%估值分位數。倘若再度下探,估值更便宜,相信配置盤外資不會視而不見,會伴隨一些抄底行為。

第二,美債收益率、美元指數出現大拐點,開啟回調之路。

今年是否再度加息以及明年降息節奏,均要取決於接下來的宏觀數據,包括非農就業、失業率、CPI、PCE等等。如果一些重要的數據開始證明美國通脹、或者美國經濟沒有預期那麼強,那麼可能讓市場調整對於聯儲貨幣政策的預期。當然,美債收益率也將會相應變化。

當前,美國經濟確實也出現了一些疲軟跡象。其中,工商業貸款增速已經為0,居民貸款增速大幅下滑至5%。另外,美國成屋銷售創下20年來最低水平,美國民眾消費者信心指數連續2個月下跌,超額儲蓄預估在年底消耗殆盡。

不過,美債利率是否繼續上衝以及什麼時候拐頭,均無法預料。因為11月或12月是否加息以及什麼時候降息都只能走一步看一步,根據數據不斷進行修正。

另值得注意的是,美國國債供需層面本身就存在一些失衡現象。這是美債利率的一個強支撐力。

當前,海外央行不接美債了,美聯儲也在持續縮表,僅僅依靠美國國內投資者,會捉襟見肘。要知道,據彭博社預計,下半年中長債將淨增6000億,短債將淨增2000億,2024年中長債繼續飆升1.7萬億。

以上兩種情況發生其一,外資會有較大概率企穩迴流,助力A股走出一波紮紮實實的修復行情。

03

國內經濟基本面在改善,央行貨幣政策也很寬鬆,且市場估值也比較低了。按理説,市場早應該進行一波估值修復。

但現在的掣肘主要是外圍因素,即美聯儲貨幣政策。

接下來要謹防黑天鵝的發生。聯儲將高利率維持的時間越長,越容易發生金融市場流動性危機或經濟增長的非線性失速。在國慶假期間,原油暴跌逾12%,黃金持續暴跌,美債大幅飆升,其實這可以看成是一次小型的流動性衝擊。

除此之外,現在又多了一個風險,即巴以衝突會不會升級。

目前看,有升級的苗頭。第一,黎巴嫩真主黨已經向以色列發射火箭彈了。第二,以色列獲得了歐美多國的口頭支持,集結軍隊,似乎有對加沙地面打擊的可能。

更為誇張的是,美國國防部長奧斯汀下令包括大量艦艇和戰機在內的“福特”號航母戰鬥羣駛往地中海東部,號稱隨時準備對以色列進行支援。

但巴以衝突擴大似乎也還有距離。第一,除了黎巴嫩外,其餘中東國家均隔岸觀火,沒有軍事行動。第二,由於美國眾議院議長被罷免,目前眾議院處於癱瘓狀態,且烏克蘭方面嗷嗷待哺,美國對於以色列的實質性支持可能會很慢。

乾柴烈火的中國股市,只欠東風。只希望東風降臨不要讓股民們等待太久。現在的這種陰跌狀態,真的很煎熬與痛苦。(全文完)