今年,中國股票市場表現確實拉胯。創業板指已經創下1年來新低,現價逼向去年4月最低點。滬指尚可,今年累計上升3.7%,但指數有些失真,有中特估大票苦苦撐盤。

港股作為離岸市場,就像被拋棄的孩子一樣,恒指高點回撤20%,恒生科技指數回撤25%,雙雙進入技術性熊市範疇。

面對這行情,股民惱火,基民也不好過。一位基民苦中作樂,寫了一段文言文:

吾入此基,已一年有餘,身心俱疲,方知搬磚為正道。憶往昔,日日搬磚不得有閒,雖苦役,但日有盈餘,體乏而心寬矣,夜亦可寐然,天有不測風雲,人有旦夕禍福。一日忽而得知有此一神基,升勢兇猛,勢不可擋,吾甚喜,世間竟有此致富良基,故棄磚而滿倉入錢財終散盡乎。

01

為何股市會如此邋遢?

現實弱,預期也弱。

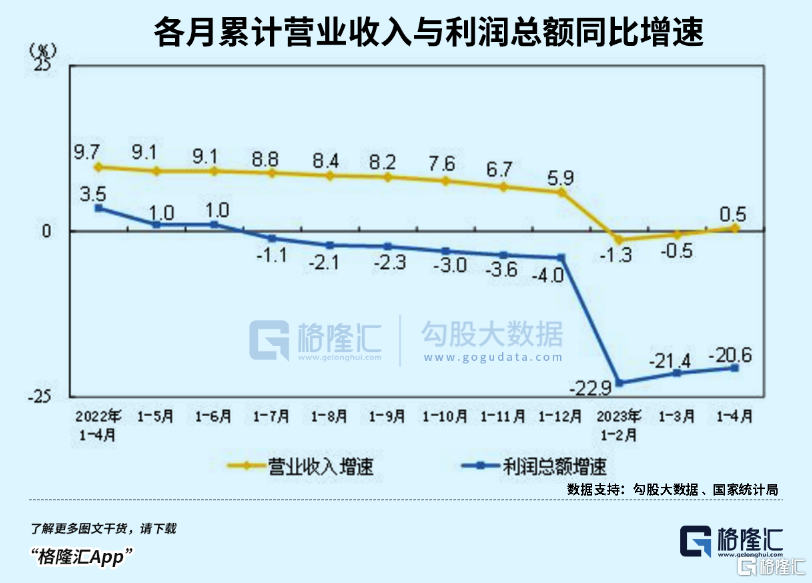

今年前4月,規模以上工業企業營收為41.07萬億元,同比增長0.5%。而利潤總額為20328.8億元,同比下降20.6%。要知道,2022年工業行業佔全國各行業累計增加值的比重高達33%,遠超批發零售業、金融業、農林牧漁、建築業、房地產業等個位數佔比。

工業品上游對應着大宗商品,有一些壓力釋放,下游對應着消費者,但需求偏弱,導致工業品價格下降,即PPI轉負,對於盈利傷害不小。

從工業行業經營數據側面反應,A股大多上市公司可能均面臨這樣的尷尬局面——增收不增利,對於估值的壓制會比較明顯。

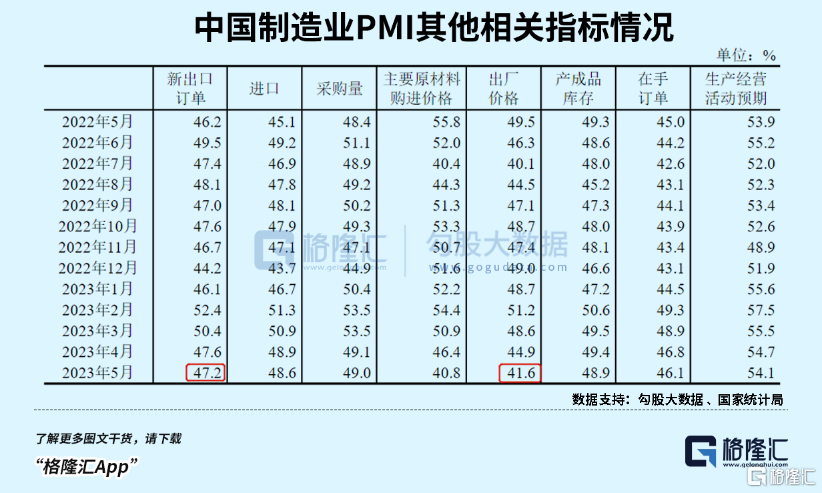

再看國家統計局公佈的最新5月份PMI數據。製造業PMI為48.8%,比上個月下降0.4個百分點,低於預期的49.4%。這是連續3個月下降,且創5個月新低。

分企業規模看,大型企業PMI為50%,較上月略升0.7%。而中小企業雙雙下滑至少1.1個百分點。從分類指數看,新訂單指數為48.3%,比上月下降0.5個百分點,表明製造業市場需求繼續回落。

另外,新出口訂單為47.2%,較4月繼續下滑0.4個百分點。可見在海外主要經濟體在持續加息與高通脹的背景下,對於實體經濟的衝擊開始逐步顯現。接下來,歐美經濟體可能還會陷入衰退,新出口訂單可能還會繼續下降,拖累國內經濟復甦。

此外,5月主要原材料購進價格大幅下滑5.6個百分點,主要是因為全球大宗商品處於持續下降通道之中。5月出廠價格也僅有41.6%,創下多年新低(刨除2022年7月的40.1%)。

從PMI數據來看,5月份宏觀經濟表現仍然壓力較大。現在,金融市場一直期待政策來進行逆週期調節。但政策定力十足,4月底召開的政治局會議就已定調了。

Why?

過去很多年,一旦經濟承壓,政策多半會開啟逆週期調節,最好用的手段之一便是通過基建來託底,穩固定投資。然而,疫情三年,對政府的資產負債表衝擊不小。並且房地產增速往下走,沒有太多的賣地收入,財政支出很多又是剛性的,對基建像往常一樣大規模投入,亦或是大搞財政刺激,其實不太現實了。今年我們也看到了,基建增速也下來了。

政策還有一把好手,就是通過貨幣政策來刺激。央行出來的是基礎貨幣,從去年開始上游貨幣供給就很充裕,但下游實體經濟依舊比較飢渴。主要是因為房地產作為過去很多年信用擴張的渠道,發生了深刻變化,導致貨幣乘數下降了,流動性傳導不那麼流暢了。

並且,對於經濟的底層邏輯,已經從過去的“發展”轉變為“發展”與“安全”並重,也意味着實體經濟戰略選擇的轉折。過去靠房地產老路拉動經濟增長的模式已經走入了尾聲,未來要依靠高端製造業、現代農業化等新型增長引擎。

這也意味着政策的目標函數不僅僅是“增長”了,而是兼顧“安全”。安全有很多方面的含義,包括經濟安全、糧食安全、地緣安全等等。以上也解釋了為何政策會很有定力。

當然,如果今年外圍加速出現衰退,那麼內外需都承壓明顯的話,短期政策應該還是會出台的。當目前看,還沒有到哪一步,市場預期政策還是比較弱的。

這樣一來,多個市場持續承壓下跌。

02

面對現在的行情,股民遭遇巨大壓力。而基民同樣難熬,虧損將是普遍現象。

遙想2021年2月及以前,白酒、醫藥等熱門板塊的基金賣爆了,日光基隨處可見。當時喊出的口號是“只輸時間,不輸錢”。然而,2年多過去了,中證白酒指數暴跌34%,中證醫療指數暴跌54%。

去年,163家公募基金中僅有3家的主動權益基金獲得正收益,主動權益基金的平均收益為-20.47%。今年以來,基金收益也是一言難盡。

基民大虧,基金公司可是躺賺的,兩者利益訴求並不一致。

在市場冷淡的時候,基金規模不大,努力去踩熱點和風口,猛堆炒作,把基金淨值做上去。有了靚麗的歷史業績,加之一些板塊和概念處在風口,那麼基金公司就會大力宣傳該基金經理及旗下基金。於是,一個個網紅就出來了。

在市場喧囂的時候,基金公司狂發基金產品,大肆籠絡基民,增厚其管理規模。甚至有一些網紅基金經理旗下基金,很從幾十億搞到了幾百億,乃至上千億。

規模膨脹後,管理費躺賺。而這個時候,往往又是行業板塊估值泡沫的時候,用不了多久開始估值回撤,基民被套,但又不太願意賣出,基金公司卻可以繼續坐收漁利。

其實,站在基金公司利益的角度看,市場多套套基民或許並不是壞事,因為它們知道你不會割肉,那麼不就可以多收收管理費了麼。

不過現在,基金生態也正在發生一些變化。

近日,招銀理財一隻權益類公募產品(與股票型基金相似),提出累計淨值低於1元不收固定管理費。雖然理財子公司降低費率並不是件新鮮事,但此前多為“階段性”費率調整,而這種隨產品淨值調整產品費率的情況是比較罕見的。

説白了,該只基金不能為基民賺到錢,就不收費,賺到錢了就收取費用。那麼,兩者利益是趨同的,考驗的是基金經理真實操盤水平,跟之前玩套路賺管理費是完全不同的玩法。

招銀理財開了一個口子,未來會不會有更多的銀行理財子公司,乃至基金公司跟進,拭目以待。

但對於東方財富而言可就不友好了。過去很多年,東方財富的估值水平遙遙領先於其他券商,給的估值溢價特別高。主線邏輯是市場看重了基金業務的持續高速增長。

這塊業務30%來源於申贖費,沒有什麼想象力。佔比70%的是基金尾傭收入,即基金公司管理規模*管理費用率*返傭比例。管理規模會保持持續增長,但增速較前幾年大擴張會下滑。但管理費用率遭遇了不小變化。

2022年9月16日,國務院辦公廳引發《關於進一步優化營商環境降低市場主體制度性交易成本的意見》。其中,明確提到:鼓勵證券、基金、擔保等機構進一步降低服務收費,推動金融基礎設施合理降低交易、託管、登記、清算等費用。

除了政策客觀環境,還有基金行業主觀上的降費大趨勢。首先,行業二八分化越來越明顯,中小規模基金公司有動機打費率價格戰。其次,基金為基民創造的投資回報率持續下降,自然也會加劇其費率的下調。

現在好了,市場出現了“不盈利不收費”的公募基金商業形態,也算是變相降低了管理費用率。如果有對手跟進,對於東財其實是很不利的。

此外,返傭比例也呈現下降趨勢,因為基金行業越來越集中化,規模越大的基金公司越強勢,返傭比例越低。基於以上邏輯的一些變化,東財股價遭遇了大幅回撤,幅度達到48%。

但一切,對於廣大的基民而言,確實是一個實實在在的進步。

03

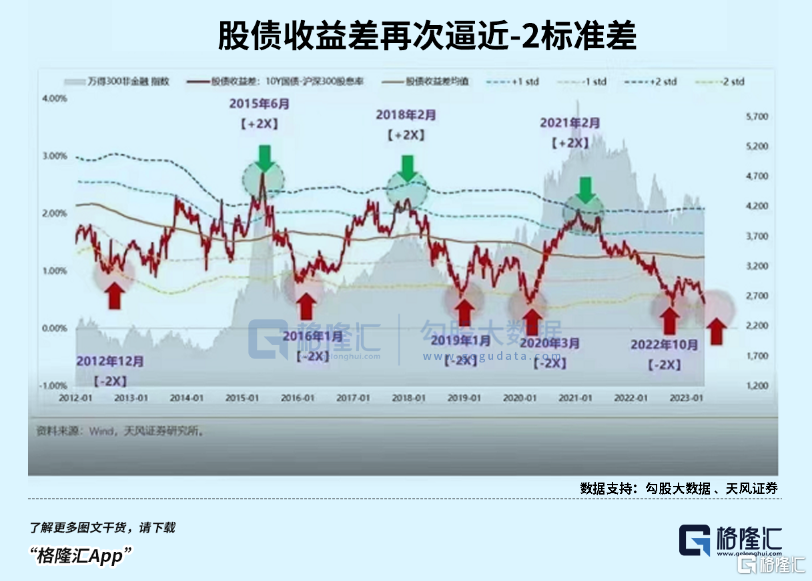

當前,股債收益差回到歷史低點,跟2016年1月、2019年初、2020年3月底、2022年10月底極其相似。股債收益差逼近負值低點,表明股票相對於無風險利率的收益越好,也就表示股票越低估,投資性價比更高。

有人看到市場的極度悲觀,有人看到一致情緒背後的機會。接下來,熬吧!可能真的熬不了多久了。(全文完)