本文來自格隆匯專欄:中金研究,作者:羅凡、楊冰、陳健恒

2023年1季度,固收+及純債產品均出現“反彈”,但資金追升入市的熱情有限,債基仍處於22Q4贖回潮的下半場。偏純債類基金合計在管規模站穩6萬億元,狹義固收+合計在管規模約1.4萬億元。雖然資金入市有限,但管理人整體對於股債市場仍較偏積極。當前基金整體槓桿仍在抬升,固收+對於大類權益資產的暴露處於2021年以來高位,純債基金繼續深耕短久期信用利差策略。

固收+規模小幅略縮,偏純債類基金在管規模站穩6萬億元

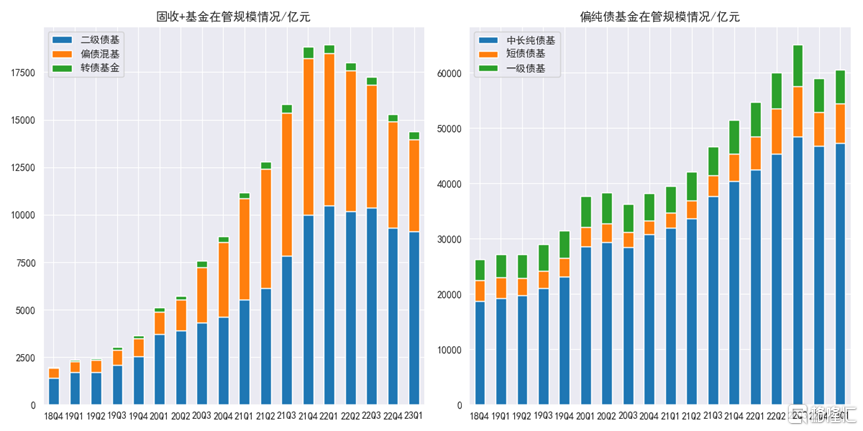

固收+及純債產品均出現“反彈”,但資金追升入市的熱情有限,債基仍處於22Q4贖回潮的下半場。2023年一季度,固收+及純債產品整體表現不弱。二級債基、偏債混基和純債基金分別平均收升1.75%, 1.60%與0.94%。然而,就公募規模而言,中長期純債基仍有贖回擾動。偏純債類基金當前在管規模與22Q4差距甚微,合計管理規模為6.05萬億元。而固收+規模甚至進一步縮減,當前狹義固收+基金合計管理規模約1.44萬億元。

圖表1:固收+及純債基金規模情況

資料來源:Wind,中金公司研究部

具體來看:

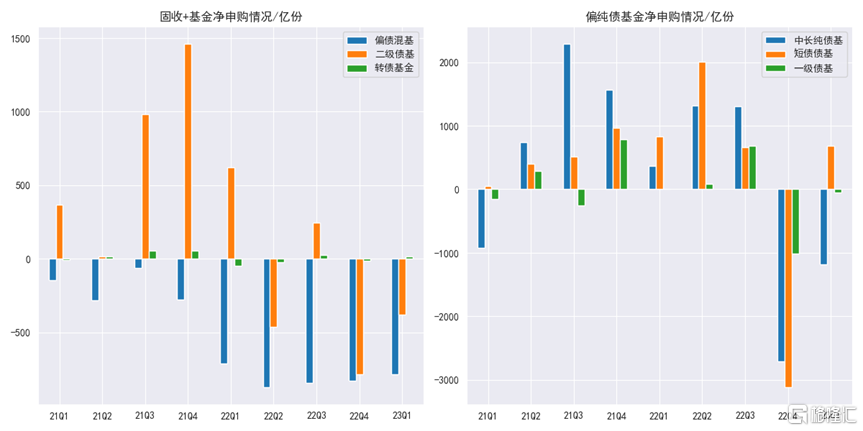

1) 債基淨贖回逐步企穩,淨申購產品佔比抬升:對於固收+和純債基金而言,贖回壓力期已過。23Q1二級債基淨贖回380億份,一級債基淨贖回54億份,純債基金淨贖回1186億份,均環比有改善。轉債基金與短債基金在23Q1獲小幅淨申購。落到個體層面,產品壓力也明顯改善,淨申購基金比例明顯提升。目前純債基金淨申購產品比例55.4%,短債基金51.2%,二級債基33.7%, 一級債基41.5%。

圖表2:固收+基金及純債基金淨贖回情況

資料來源:Wind,中金公司研究部

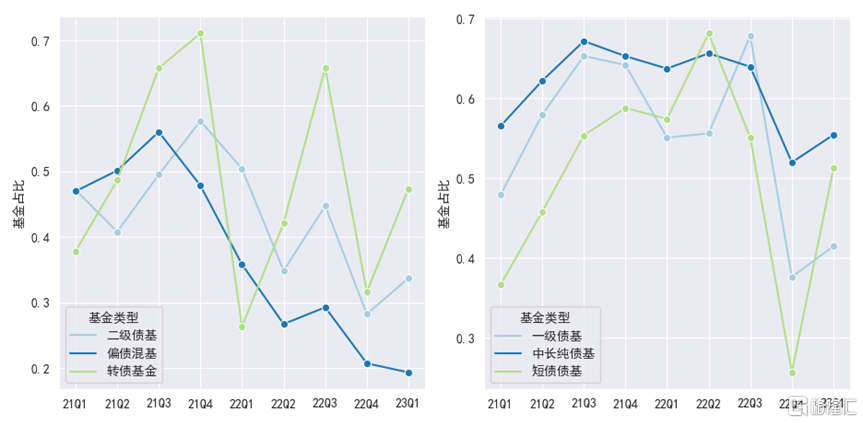

圖表3:基金淨申購的產品比例明顯改善

資料來源:Wind,中金公司研究部

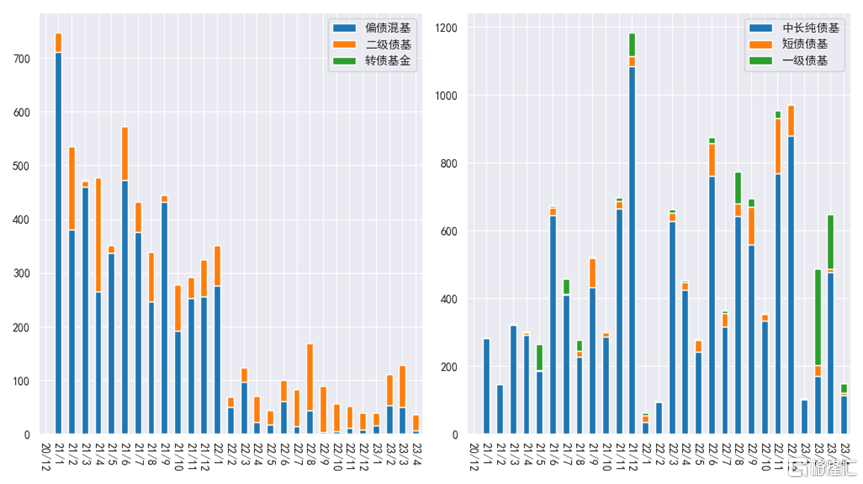

2) 新發雖然乏力,但週期影響或是主要因素:固收+基金新發整體偏弱,但已相對好於去年同期。純債基金髮行雖仍相對乏力,但 a)一級債基受益於混合估值法債基成立而有一輪發行小高潮,相關品種的市場需求大;b)中長期純債基金或主要受委外資金投放週期影響,整體新發或定製承接需求回温一般,我們認為二季度往後展望或能更積極。

圖表4:各類型債基新發均有限(單位:億份)

資料來源:Wind,中金公司研究部;注:上圖2023年4月新發數據截至2023年4月21日

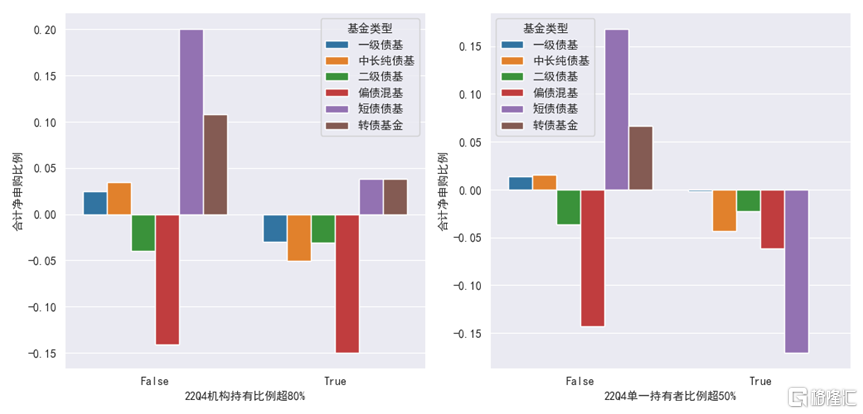

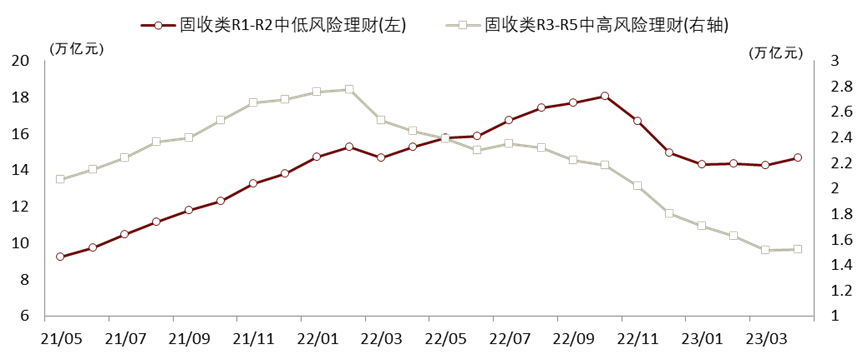

3) 市場“反彈”下,機構資金積極性改善偏慢:我們觀測到23Q1債基的贖回與基金表現相關性較弱,這次贖回主要是延續22Q4的狀態,持有人自身避險或流動性需要是主要考量。尤其是機構資金的贖回意願會更強烈,非機構資金的彈性更大。我們假定22Q4機構持有比例超過80%,或者單一持有者比例超過50%定義為機構户。可以看到,相較於“機構户”,非“機構户”對於債市和轉債的接受度在抬高,相關產品整體有淨申購。展望二季度,我們認為隨着理財整體規模在今年三月逐步企穩,機構資金的積極性或能有明顯改善。

圖表5:機構的贖回意願相較“非機構”更大

資料來源:Wind,中金公司研究部

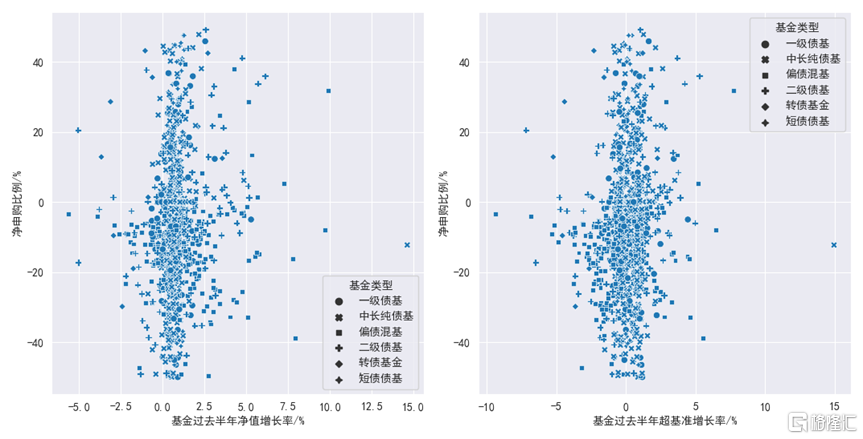

圖表6:固收+業績與申贖關係弱

資料來源:Wind,中金公司研究部

圖表7:固定收益類理財規模情況

資料來源:Wind,中金公司研究部

雖然新進資金有限,但基金觀點仍偏積極

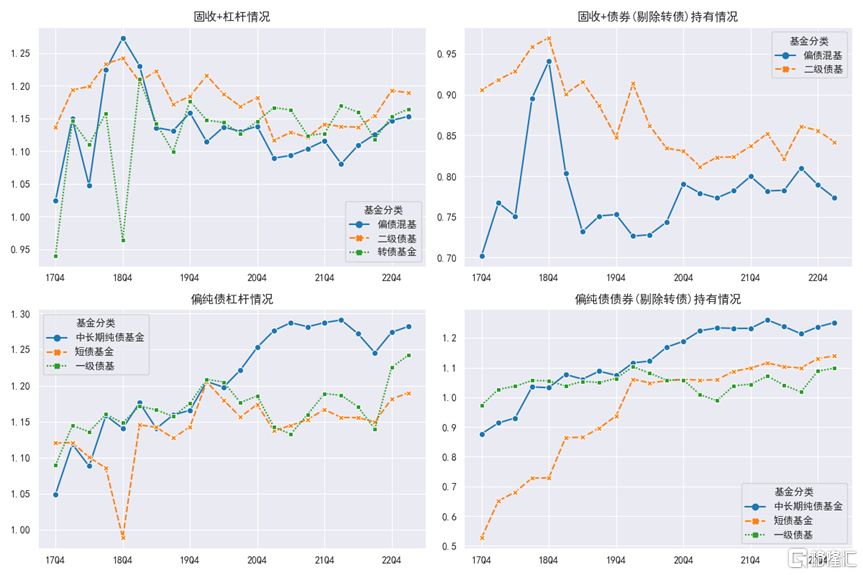

雖然資金入市相對有限,但是管理人整體對於股債市場仍較偏積極。當前基金整體槓桿仍在抬升,固收+對於大類權益資產的暴露處於2021年以來高位,而純債基金在一季度或主要深挖短債票息機會。具體來看,

圖表8:基金整體仍在加槓桿

資料來源:Wind,中金公司研究部

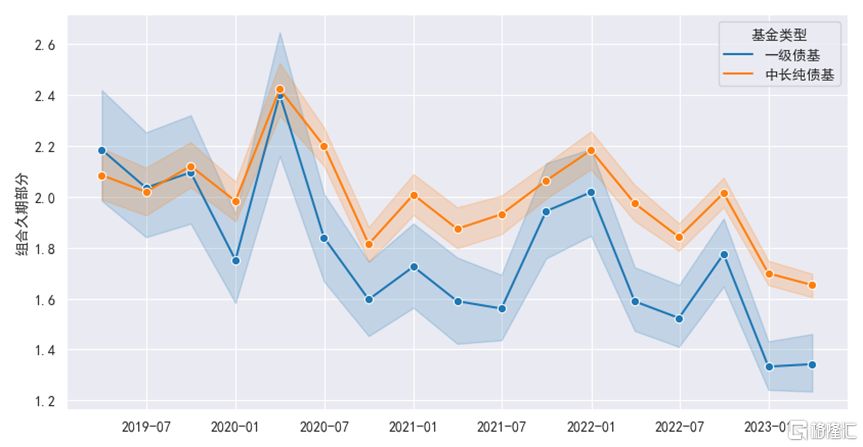

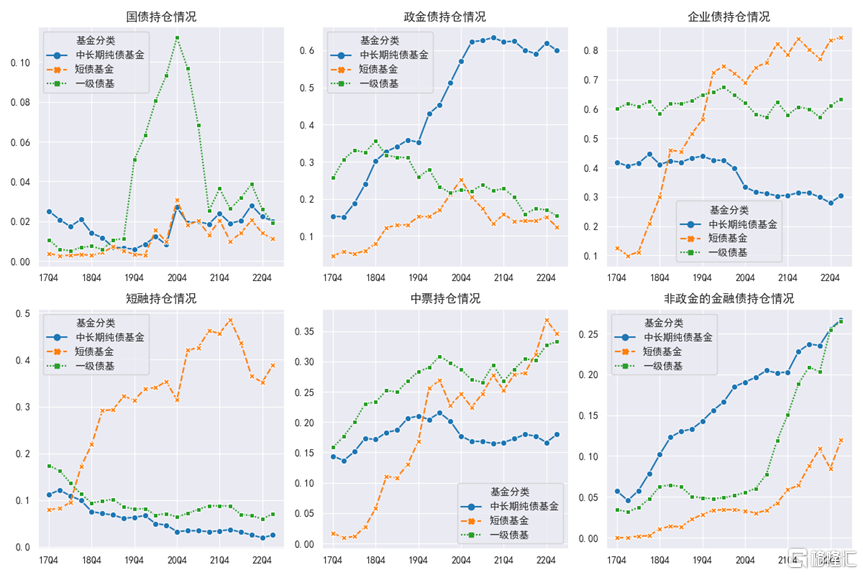

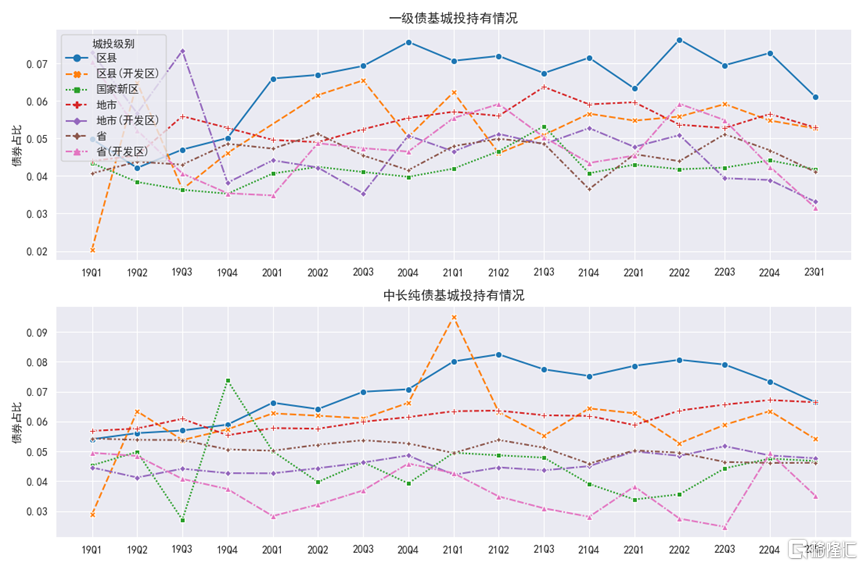

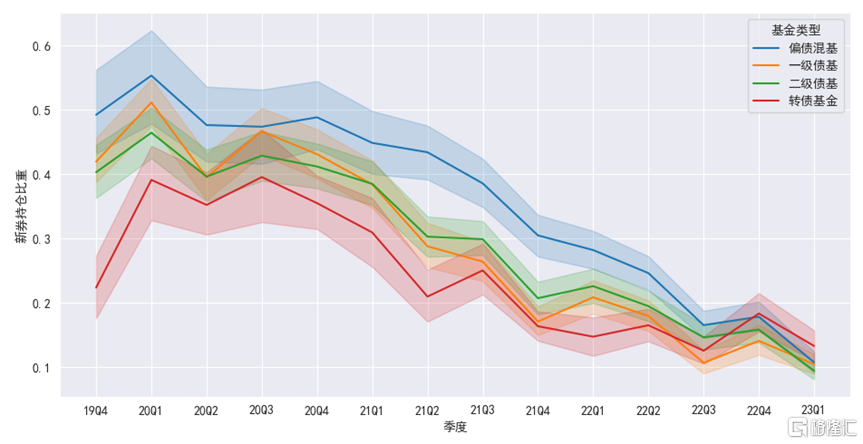

1) 債基深挖短久期信用債機會,對銀行及券商金融債暴露抬升:低久期、高槓杆,深挖信用利差機會是23Q1債基的主旋律。具體來看,23Q1債基整體久期沒有明顯變化,當前一級債基久期中位數在1.18年,中長期純債基金久期在1.5年,整體處於歷史較低水平。而具體持倉層面,企業債、中票等持倉整體回暖,非政金的金融債持倉也進一步走向歷史高位。而針對城投,重倉券層面城投債的暴露有所降低,但不能排除非重倉券中的城投成色。

圖表9:純債基金久期變化情況

資料來源:Wind,中金公司研究部

圖表10:純債基金具體持倉情況

資料來源:Wind,中金公司研究部

圖表11:純債基金的城投債持倉情況

資料來源:Wind,中金公司研究部;注:上圖中城投債持倉佔比計算方式為,將存量市值5億元以上基金重倉券依照wind債券分類進行計算,計算城投債持有比例,然而計算持有比例均值

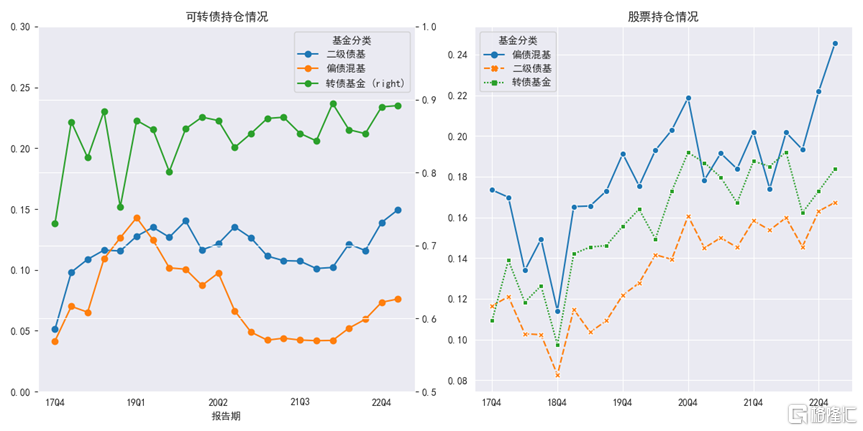

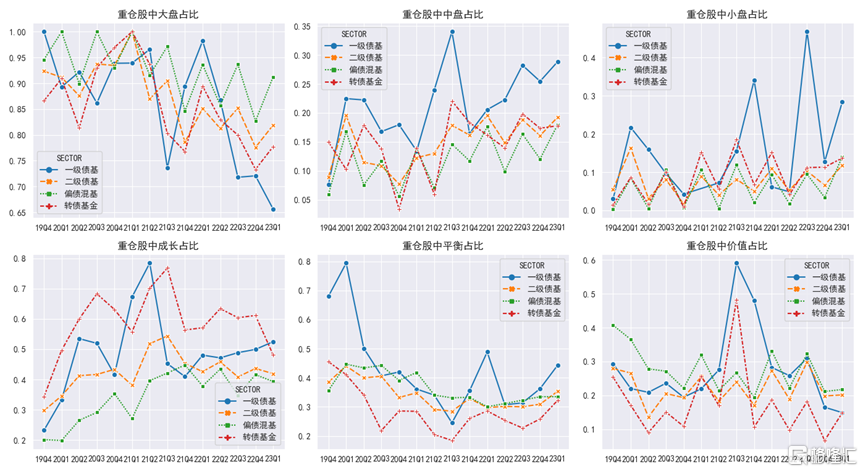

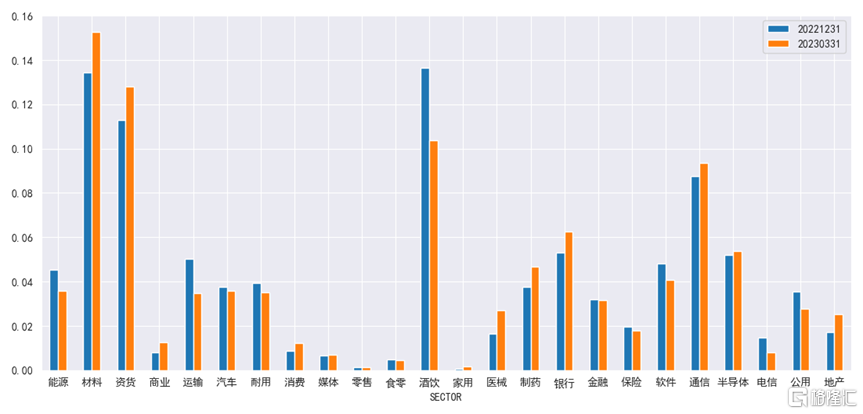

2) 固收+基金對股市的風險暴露創歷史極值:從各類資產的合計持倉來看,固收+基金對股市的暴露已處於近年最高位。當前,二級債基合計股票持倉佔比16.7%,偏債混基裏股票佔比達24.6%,均處於2017年以來的極值。具體風格暴露層面,固收+在經歷了前2個月的小票行情後整體更趨均衡。而行業層面,固收+主要加倉材料、資貨、通信TMT板塊,對於酒飲等消費板塊有一定剋制。

圖表12:固收+基金轉債和股票持倉

資料來源:Wind,中金公司研究部

圖表13:固收+重倉股風格情況

資料來源:Wind,中金公司研究部

圖表14:固收+基金的股票行業暴露情況

資料來源:Wind,中金公司研究部

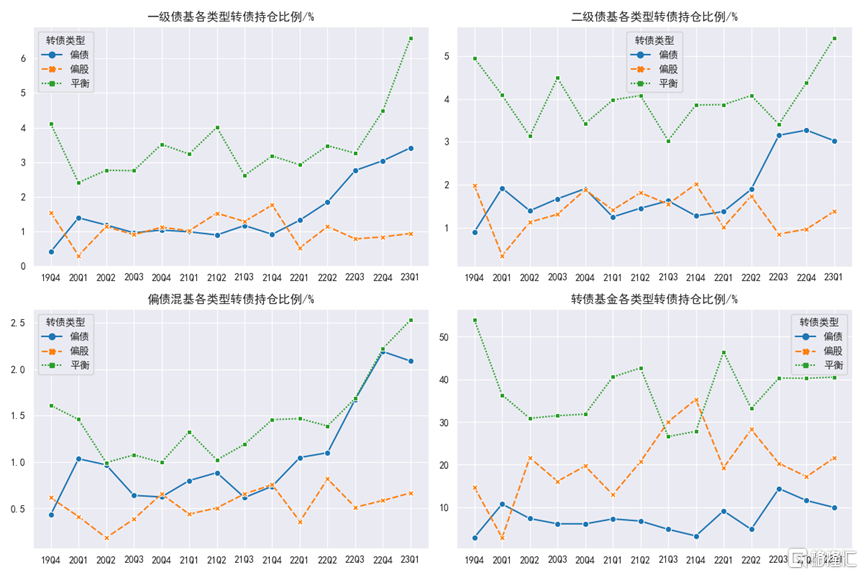

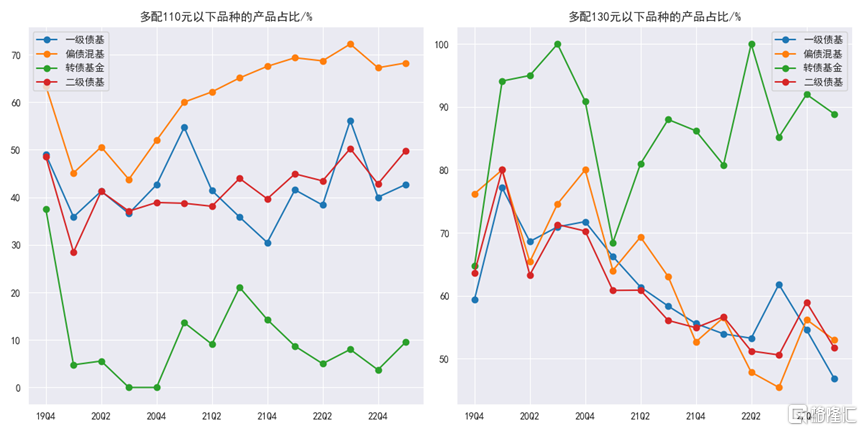

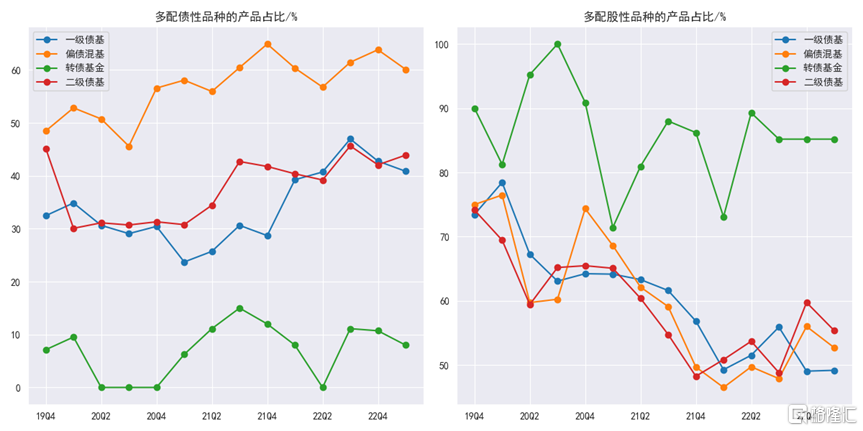

3)對債性轉債的迴避,與新券“情結”的減弱:在高估值環境下,相較股票,固收+基金對轉債增配熱情有限。23Q1固收+普遍增配股性品種和平衡型品種。而同時,市場對新券(非轉股期個券)的持有熱情也逐步退坡。

圖表15:固收+主要增配轉債中的平衡和偏股品種

資料來源:Wind,中金公司研究部

圖表16:分價位段的轉債配置情況

資料來源:Wind,中金公司研究部

圖表17:分股債性的轉債配置情況

資料來源:Wind,中金公司研究部

圖表18:固收+基金中非轉股期品種的持倉佔比

資料來源:Wind,中金公司研究部

風險:基金重倉券信息有限,大類資產出現超預期擾動

注:本文摘自中金公司2023年4月24日已經發布的《站在贖回潮下半場的債基——固收+及純債基金23Q1季報點評》,報吿分析師:楊冰SAC執業證書編號:S0080515120002;羅凡 SAC執業證書編號:S0080522070003;陳健恒SAC執業證書編號:S0080511030011