近日,沃太能源股份有限公司(以下簡稱“沃太能源")遞交了首次公開發行股票並在科創板上市招股説明書(申報稿),保薦人為中信證券。

沃太能源自成立以來專注於儲能產品的研發、生產和銷售,主要產品包括户用儲能系統及部件和工商業儲能系統及部件。根據中國能源研究會儲能專委會中關村儲能產業技術聯盟發佈的《儲能產業研究白皮書2022》,2021年度,公司在中國儲能系統提供商的海外市場出貨量排名中位列第三。根據全球知名市場調研公司IHS Markit出具的報吿,按發貨容量計算,2021年度公司在全球户用儲能市場的佔有率排名第六。

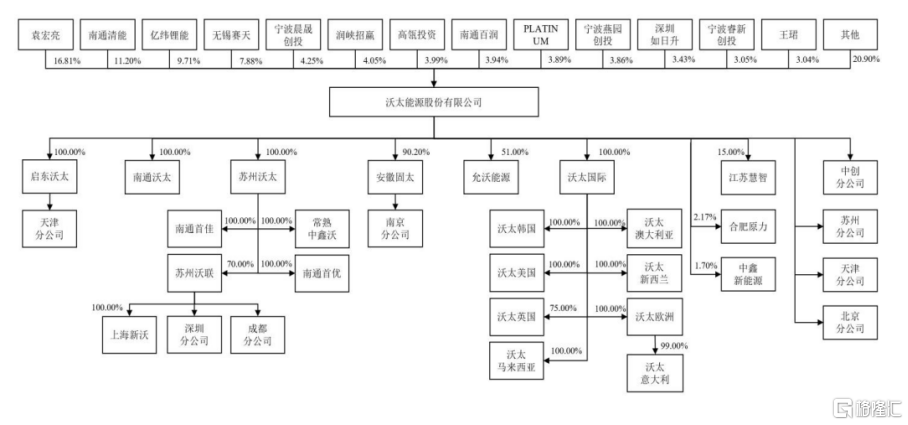

截至招股説明書籤署日,袁宏亮為公司的控股股東及實際控制人。袁宏亮直接持有公司16.8057%的股權,南通清能、南通千泓和南通萬澤分別持有公司11.1992%、2.5912%、1.4495%的股權,袁宏亮作為南通清能、南通千泓和南通萬澤的執行事務合夥人,通過三個持股平台間接控制公司15.2399%的股權,合計控制公司32.0456%的股權。

股權結構圖,圖片來源:招股書

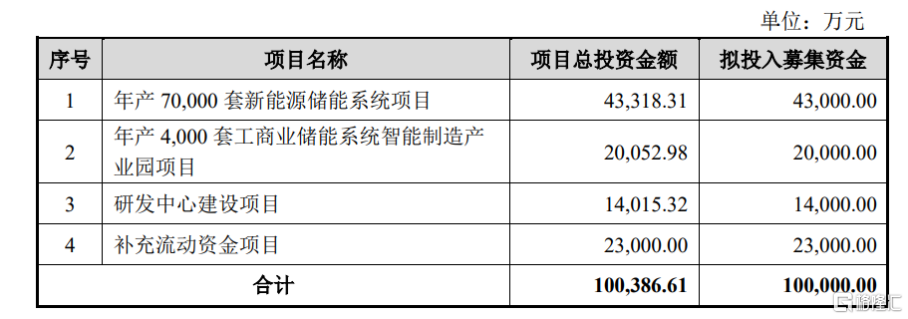

本次IPO擬募集的資金主要用於年產70,000套新能源儲能系統項目、年產4,000套工商業儲能系統智能製造產業園項目、研發中心建設項目、補充流動資金項目。

募資使用情況,圖片來源:招股書

主營業務毛利率存波動

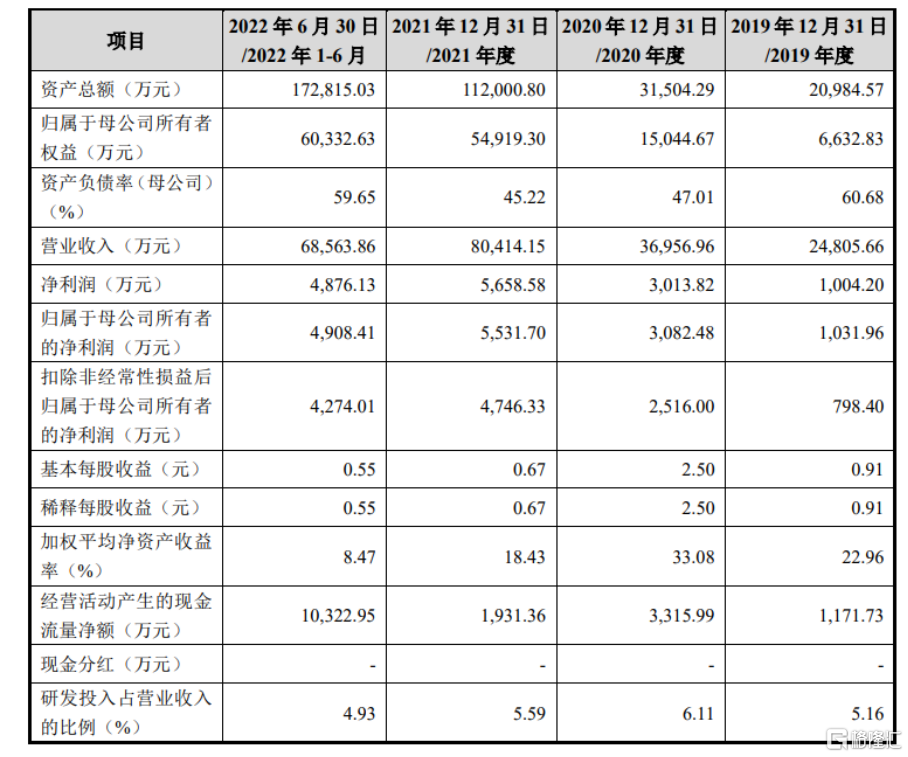

報吿期內,沃太能源實現營業收入分別為2.48億元、3.70億元、8.04億元、6.86億元,淨利潤分別為1004.20萬元、3013.82萬元、5658.58萬元、4876.13萬元。

基本面情況,圖片來源:招股書

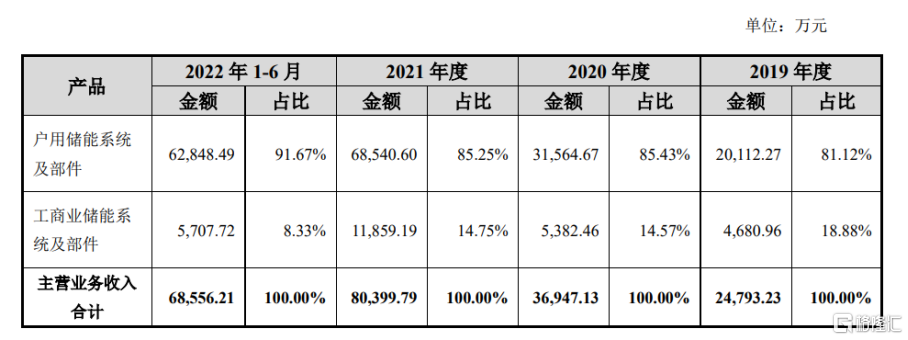

具體來看,公司主要產品包括户用儲能系統及部件和工商業儲能系統及部件,其中户 用儲能系統及部件銷售收入佔比保持在80%以上。

公司主營業務收入構成,圖片來源:招股書

可以看出,沃太能源的主要銷售收入來自於户用儲能系統及部件,報吿期內銷售收入佔同期主營業務收入比重分別為81.12%、85.43%、85.25%、91.67%,是公司最主要的業務板塊。若未來公司無法滿足户用儲能市場新的市場需求,公司可能難以維持在全球户用儲能市場的競爭優勢和市場地位,進而對經營業績產生不利影響。 此外,近年來全球户用儲能市場高速發展,如果未來市場增速放緩,公司經營業績可能面臨增速下降甚至下滑的風險。

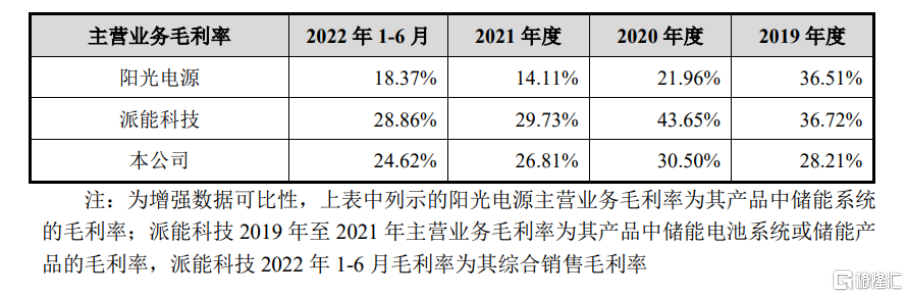

報吿期各期,公司主營業務毛利率分別為28.21%、30.50%、26.81%、24.62%,其變動趨勢與派能科技一致,但毛利率低於派能科技,主要系派能科技銷售的儲能電池系統中所使用的電芯由其自身生產,而公司所使用的電芯來自於外採,生產成本較高,拉低了公司產品毛利率。

公司主營業務毛利率與同行業可比公司對比,圖片來源:招股書

報吿期各期末,公司應收賬款淨額分別為5270.52萬元、7315.85萬元、 3.04億元、3.65億元。報吿期內,沃太能源的應收賬款規模增長較快,如果公司不能對應收賬款實施有效的催收和管理,或者客户經營情況發生重大不利變化,導致應收賬款回收較慢甚至發生壞賬,或將對其生產經營造成消極影響。

同時,隨着經營規模擴大,公司存貨賬面價值呈現快速增加趨勢。報吿期各期末,公司存貨賬面價值分別為8610.22萬元、8876.94萬元、2.44億元、5.65億元,佔同期總資產比重分別為41.03%、28.18%、21.83%、32.68%。

事實上,電化學儲能行業屬於技術密集型行業,隨着行業技術水平的不斷提高,市場對產品的要求也不斷提升,沃太能源需要根據行業發展趨勢和市場需求不斷進行技術升級和創新。 報吿期內,公司研發費用分別為1280.17萬元、2258.75萬元、4492.53 萬元、3382.79萬元,佔同期營業收入比重分別為5.16%、6.11%、5.59%、4.93%,還有進一步提升的空間。

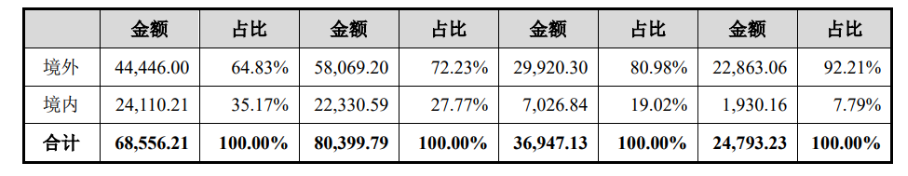

依賴境外銷售

目前,沃太能源的產品以境外銷售為主,主要銷往德國、澳大利亞、英國等多個國家和地區。報吿期各期,公司來自境外的主營業務收入佔同期主營業務收入比重分別為 92.21%、80.98%、72.23%、64.83%。儘管比例呈現降低趨勢,但依舊維持在較高的水平。

受制於複雜的國際經濟形勢,各國的貿易政策會隨着國際政治形勢的變動和各自國家經濟發展階段而不斷變動,國際貿易政策存在一定的不確定性。若公司主要境外客户所在國家或地區未來提高其進口商品關税或頒佈其他限制性政策,可能導致公司產品市場競爭力降低,不利於公司保持市場地位,進而對經營業績帶來負面衝擊。

分地區主營業務收入分析,圖片來源:招股書

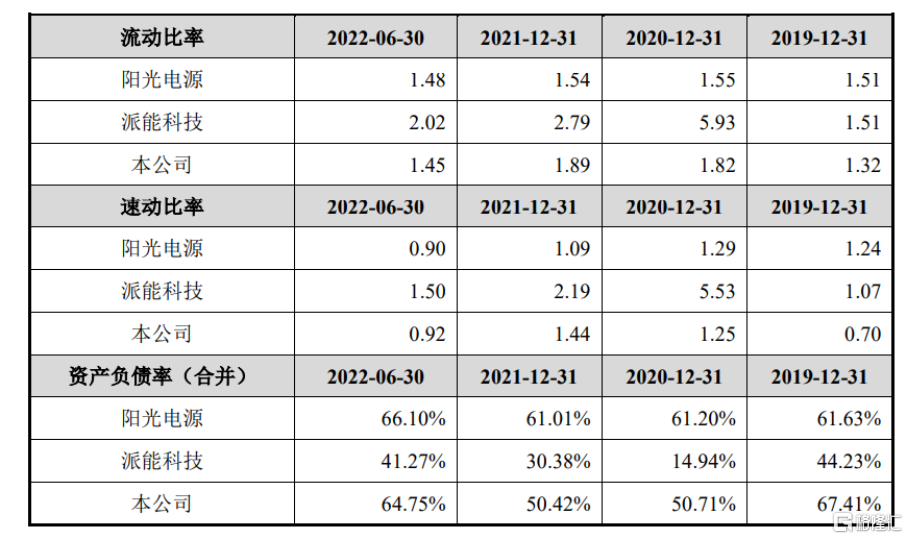

報吿期初,沃太能源由於整體經營規模較小,且進行了部分貸款融資以滿足生產經營規模逐步擴大下的日常營運資金需求,故與同行業上市公司比較,流動比率和速動比率較低,資產負債率較高。其中,2020年末,公司流動比率和速動比率與陽光電源較為接近,但低於派能科技。2021年度,公司流動比率和速動比率繼續有所上升,資產負債率持續下降。

同行業可比公司償債能力指標比較分析,圖片來源:招股書

結語

整體來説,為順應技術的發展趨勢和市場的需求導向,沃太能源需要以現有儲能產品研發和生產能力為基礎,繼續更新迭代和豐富產品線,持續研製生產和銷售適用於全球各類市場不同應用場景的儲能產品,進而提升自身的市場競爭力。