本文來自格隆匯專欄:中金研究,作者:林英奇、許鴻明等

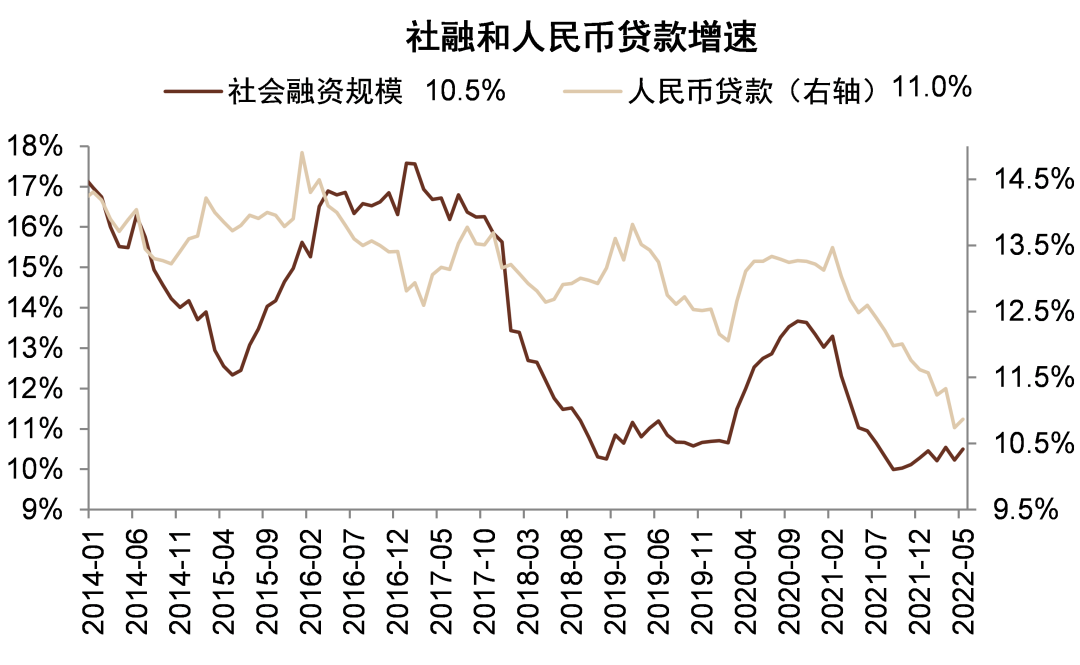

5月新增貸款1.89萬億元,同比多增3920億元,高於市場預期的1.5萬億元;貸款存量同比增長11.0%,較上月上升0.1個百分點。5月新增社融2.79萬億元,同比多增8378億元,高於市場預期的2.5萬億元,主因政府債券和貸款多增。社融存量增速10.5%,較上月上升0.3個百分點。

評論

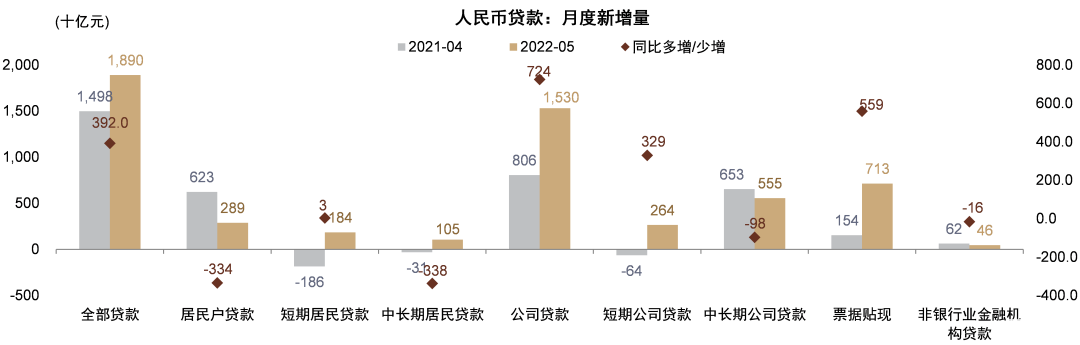

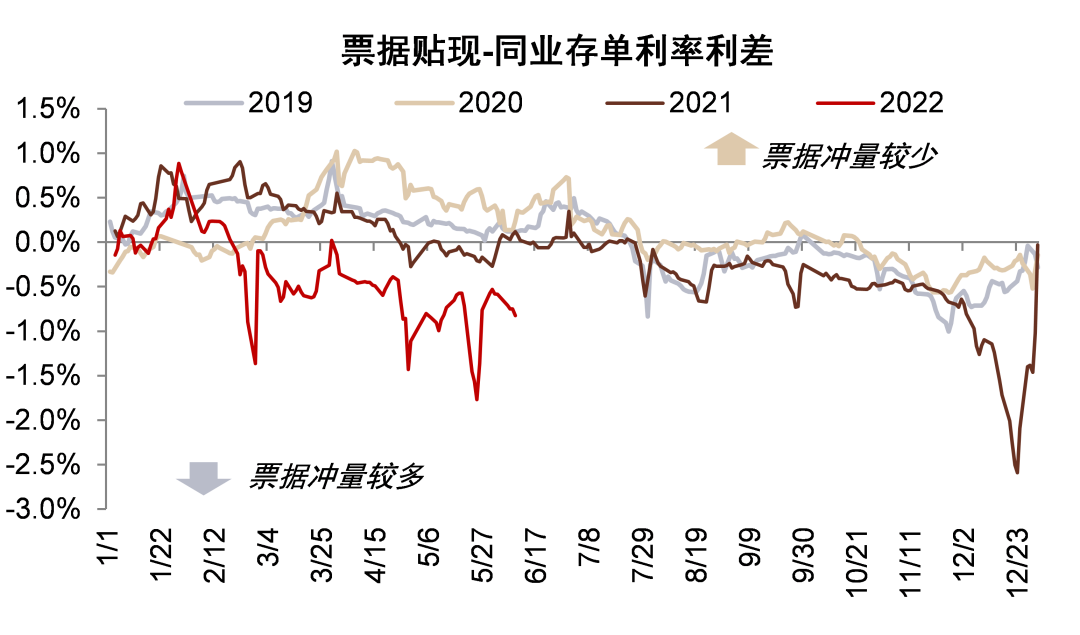

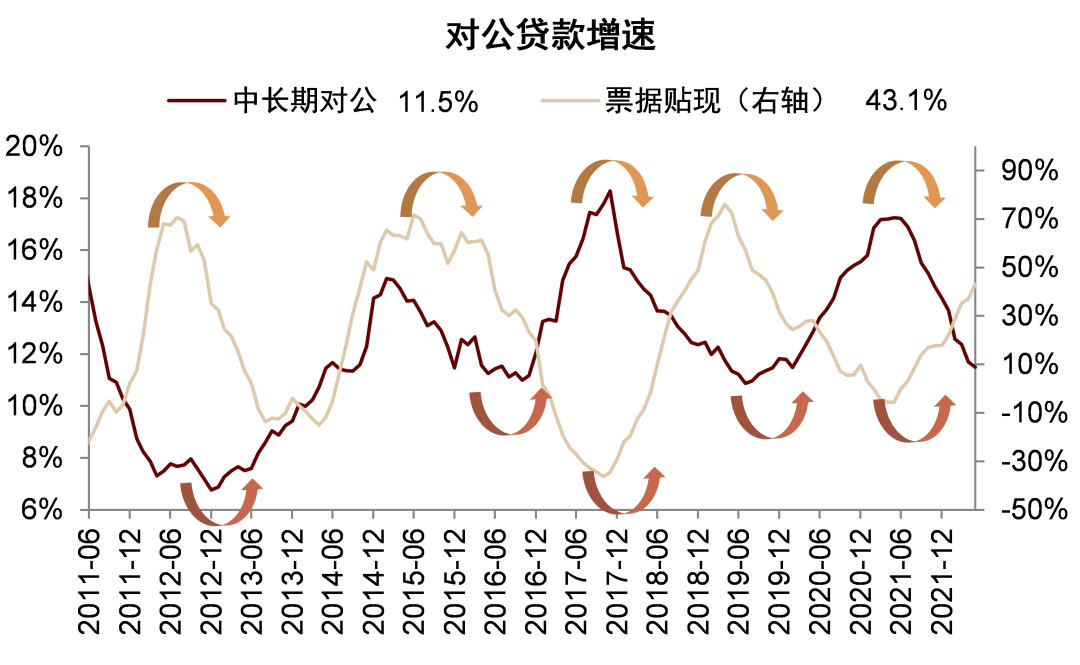

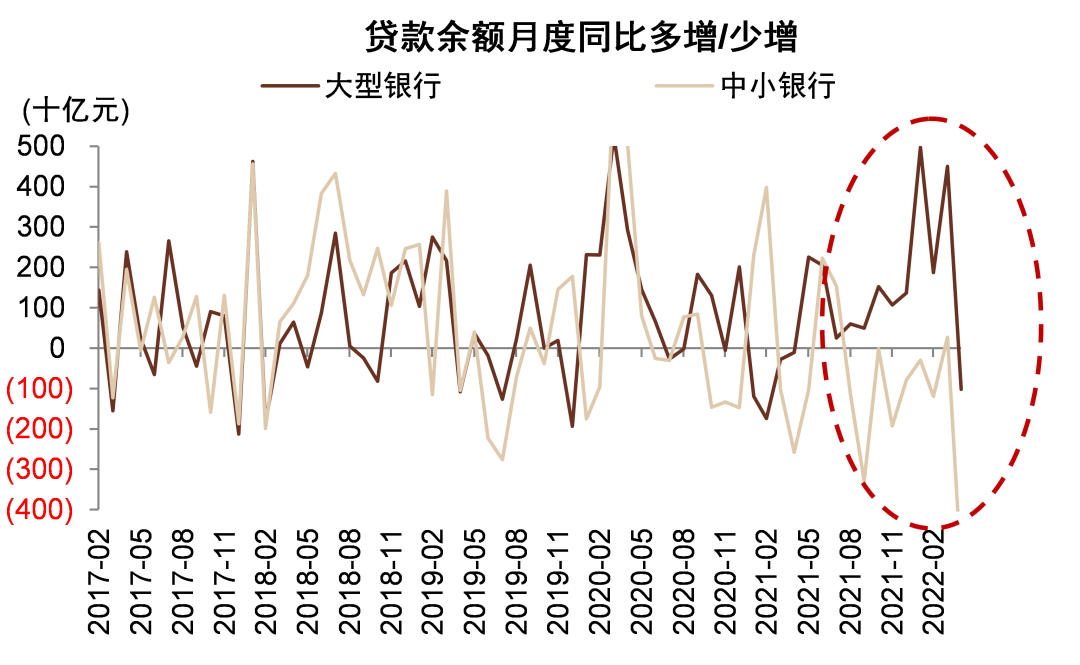

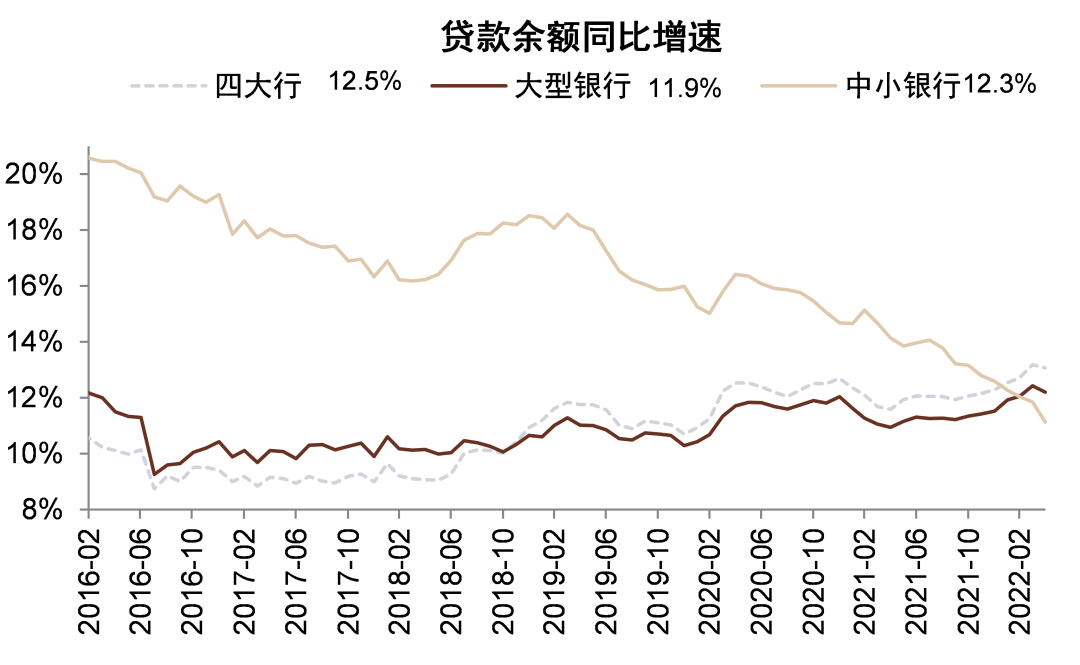

政策加力和疫情緩解推動5月金融超預期。5月23日人民銀行召開貨幣信貸形勢分析會[1],提出“全力以赴穩住經濟基本盤”,政策信號明確。我們認為5月下旬票據貼現利率低位反彈,可能表明貸款投放加速。5月新增人民幣貸款同比多增3920億元,其中公司貸款多增7243億元是主要貢獻,居民貸款少增3344億元。具體看:1)對公貸款中,對公中長期貸款同比少增977億元,顯示企業投資需求仍然較弱,但相比4月少增3953億元有所緩解;票據貼現和短期貸款同比多增5591/3286億元,體現衝量現象以及企業短期資金週轉需求。2)居民貸款中,中長期貸款新增1047億元,相比4月淨減少314億元轉正,但仍同比少增3379億元,主要由於按揭利率下調及購房門檻放鬆託底,但需求仍然偏弱;短期貸款新增1840億元,相比4月的淨減少1856億元轉正,同比小幅多增34億元,主要由於疫情緩解、消費恢復。

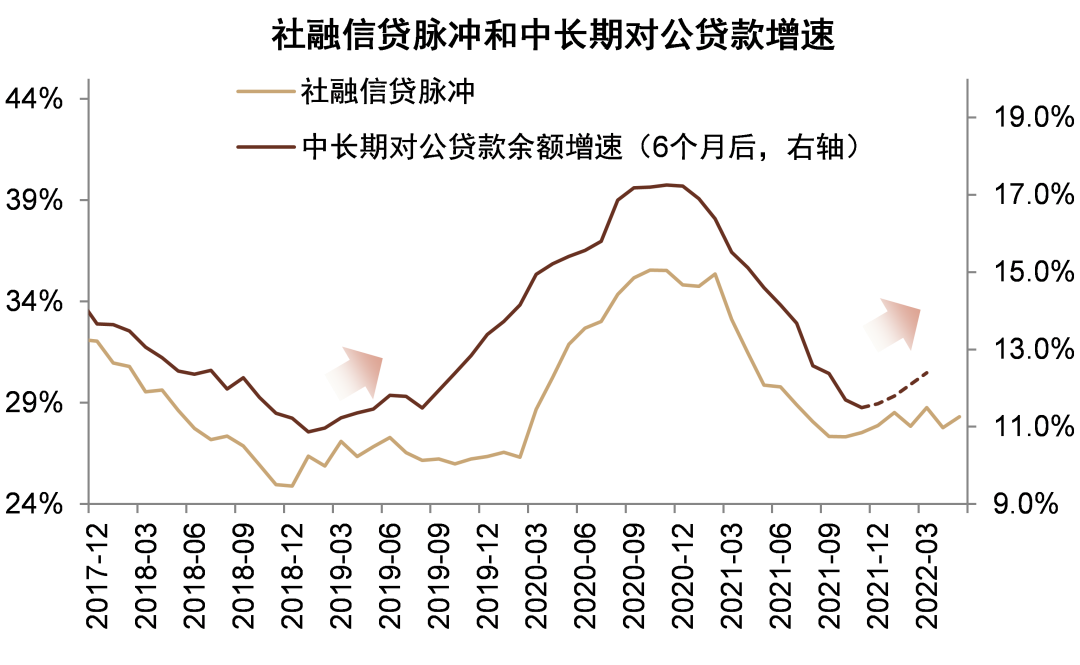

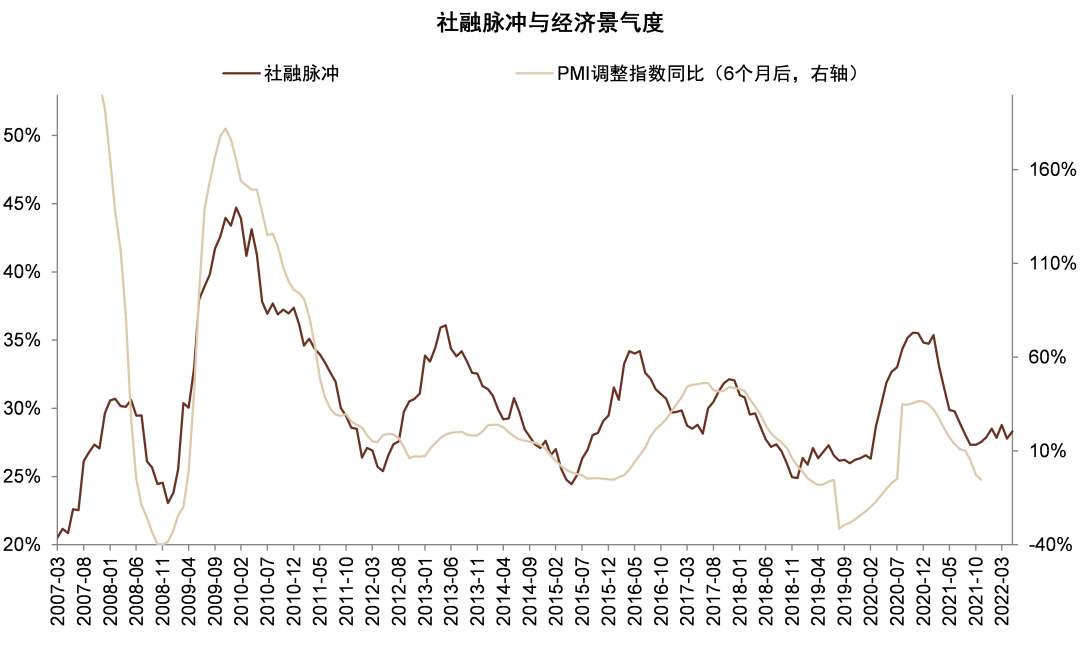

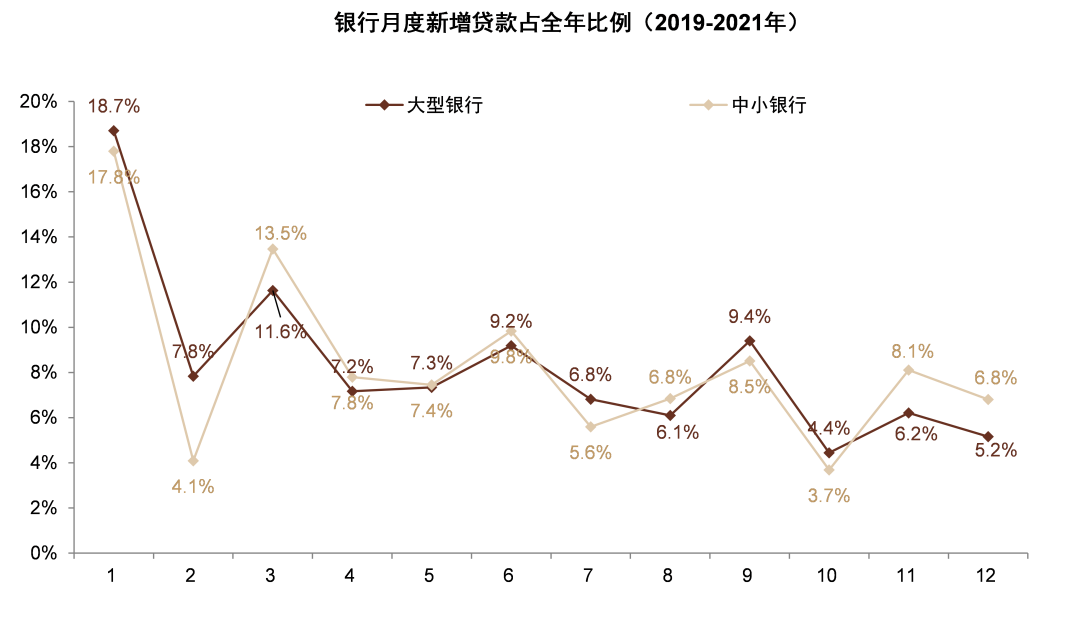

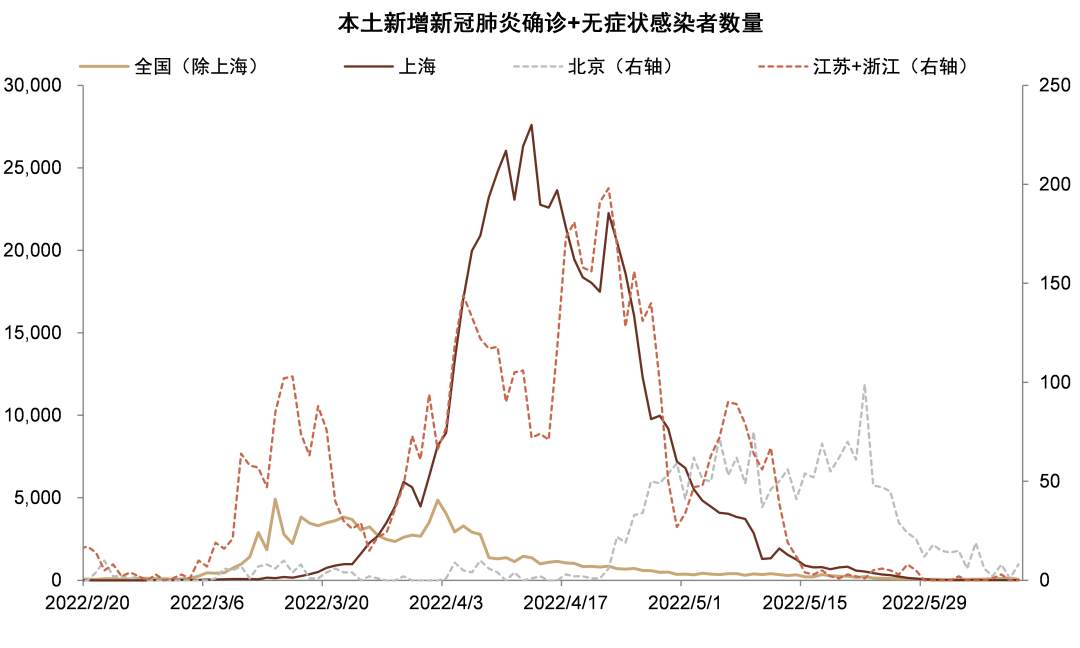

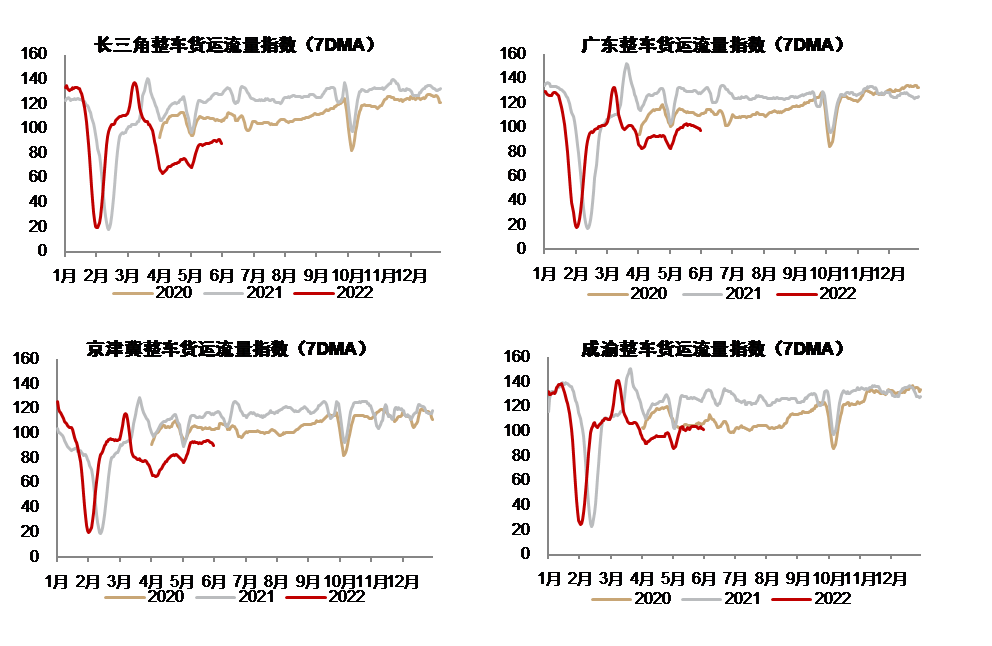

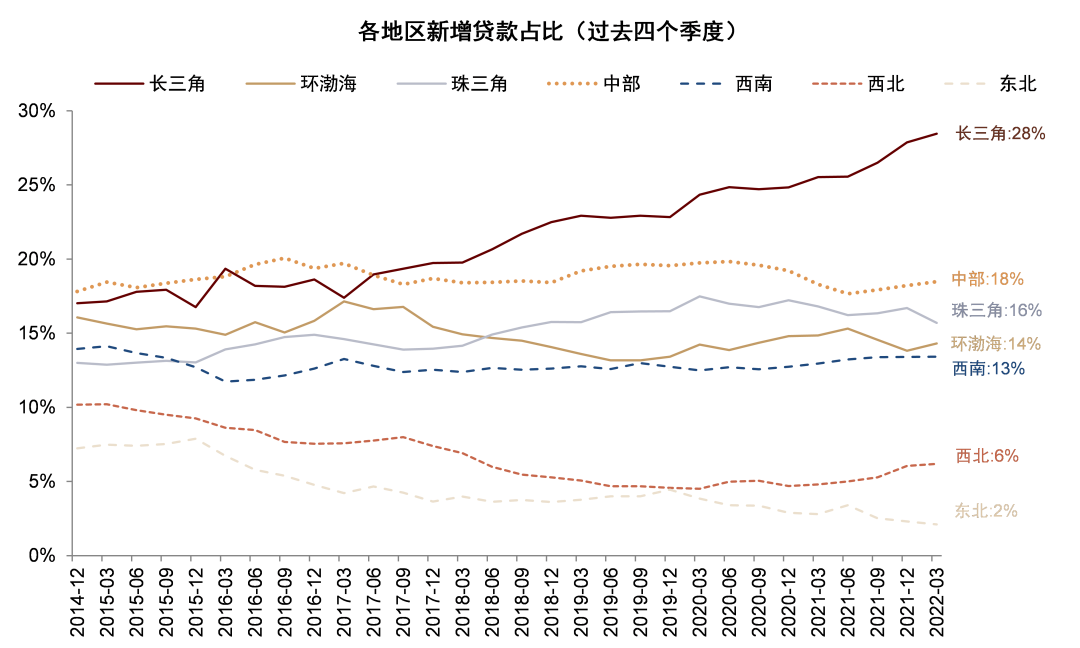

預計6月信貸投放仍較穩健。今年1/3月信貸大幅多增後,2/4月信貸明顯低於預期。5月信貸快速投放可能預支6月部分需求,但我們預計6月信貸投放仍較穩健,原因包括:1)4-5月通常為投放淡季,6月季末為投放旺季,投放量一般環比提升;2)疫情衝擊緩解,整車貨運量等指標表明江浙等地區復工復產加快,企業融資需求逐步恢復;3)去年4季度以來的穩增長政策效果逐步顯現,歷史經驗看社融脈衝領先經濟預期和企業中長期貸款增速約6個月,4Q21以來社融脈衝企穩,表明經濟預期可能於6-7月逐漸回暖,資本開支需求上升。

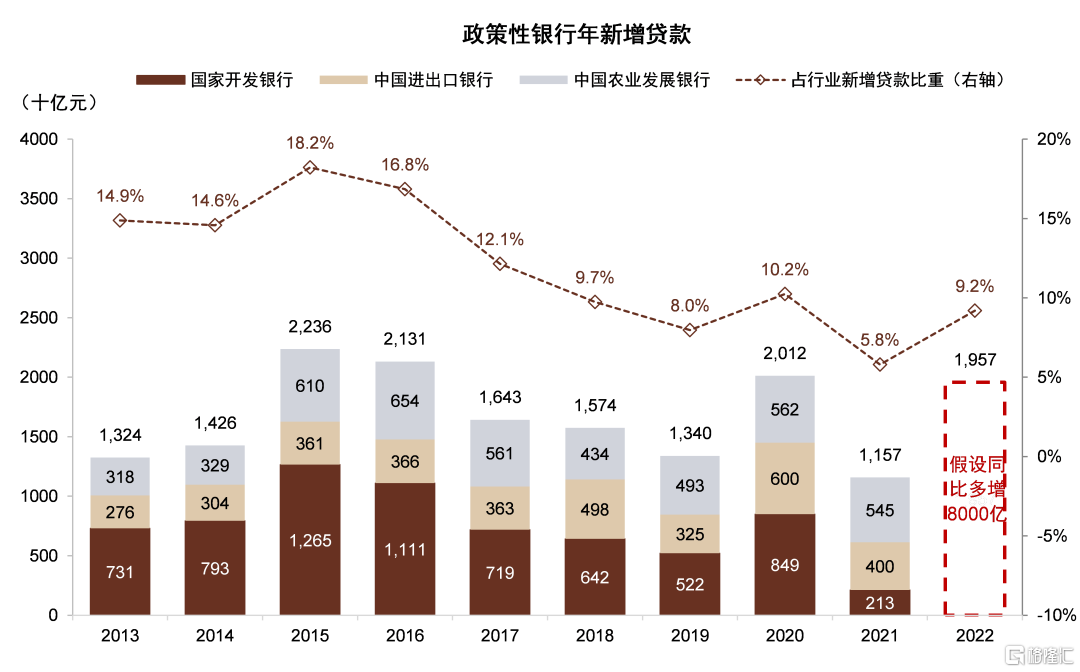

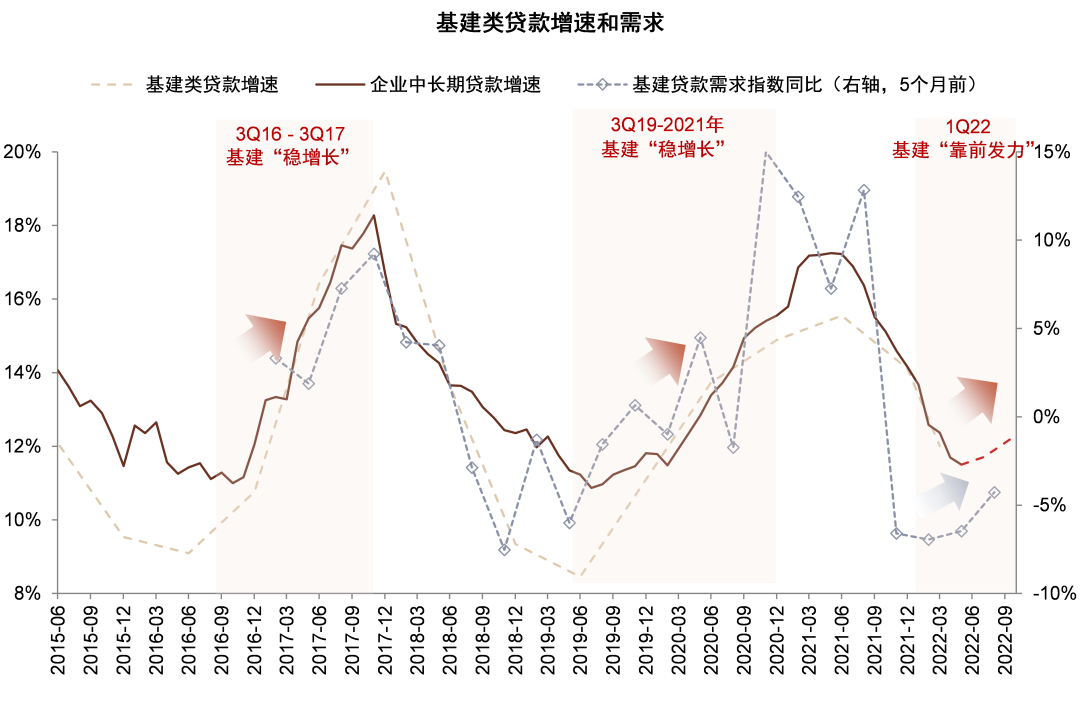

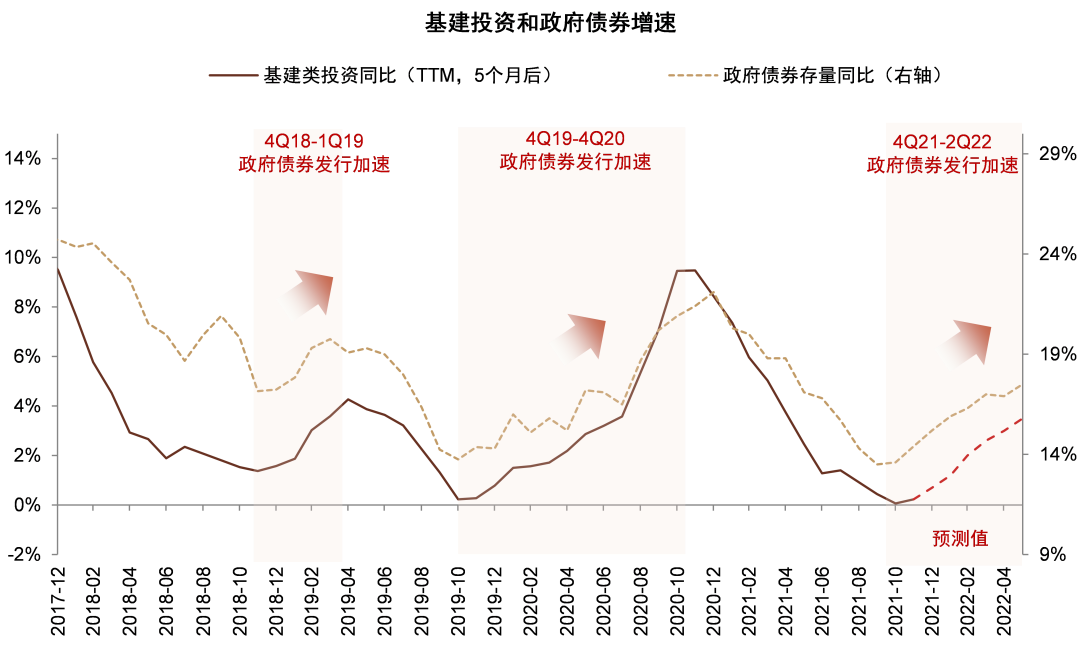

政策性金融發力,基建貸款增速有望回升。6月1日國常會提出調增政策性銀行8000億元信貸額度支持基礎設施建設。假設政策性銀行2022年貸款相比2021年多增8000億元,則貸款增量能夠達到2.0萬億元,約佔全年銀行業新增貸款9.2%,相比2021的5.8%明顯提升,起到跨週期調節作用。此外,4Q21政府債券發行提速,基建投資增速在2022年4月已見底,4Q21基建類貸款需求恢復表明基建貸款增速可能在2022年6-7月出現回升。

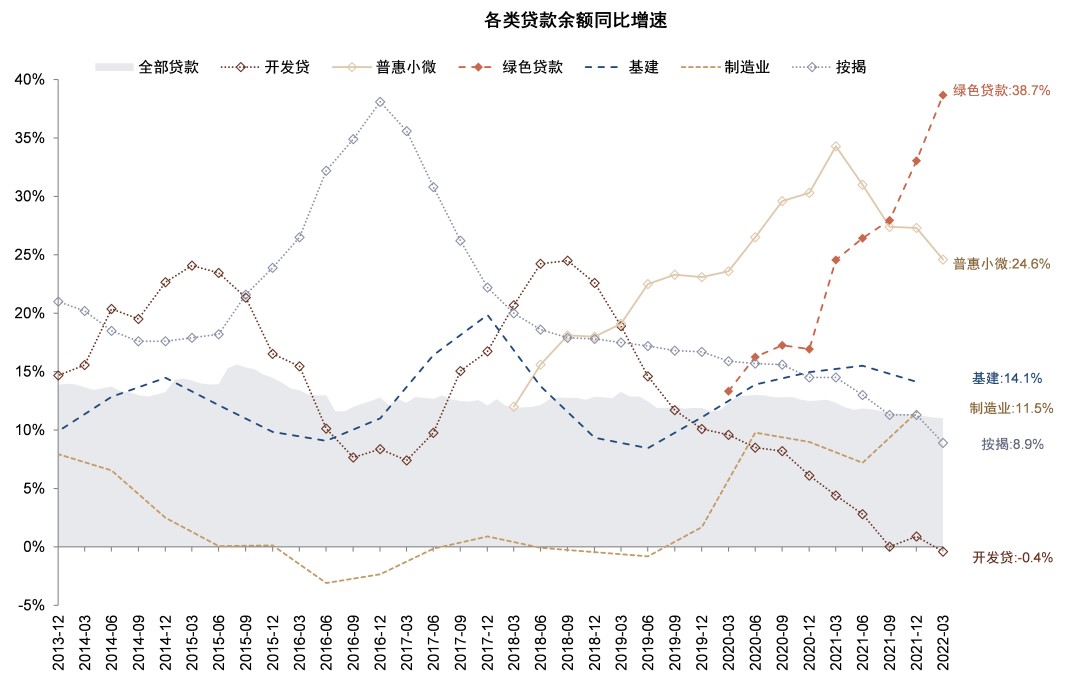

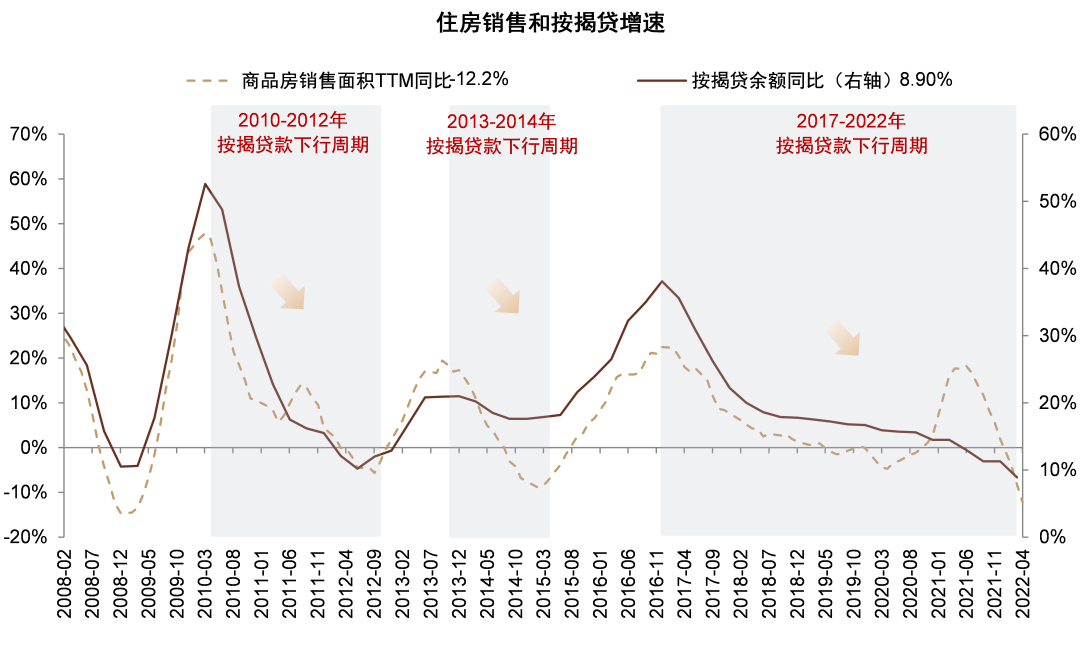

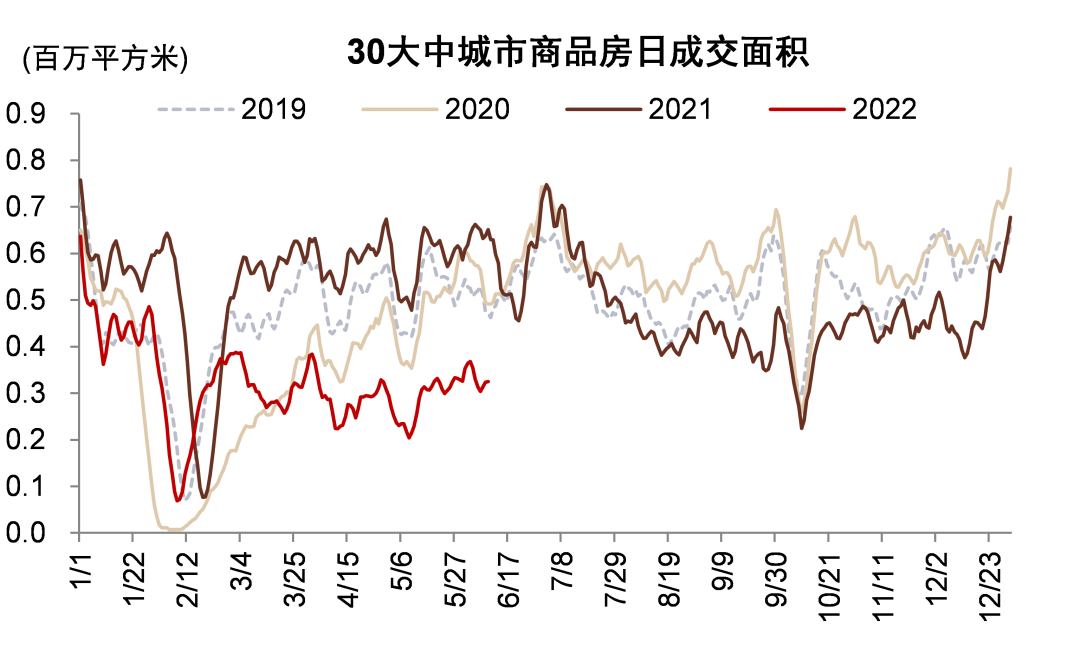

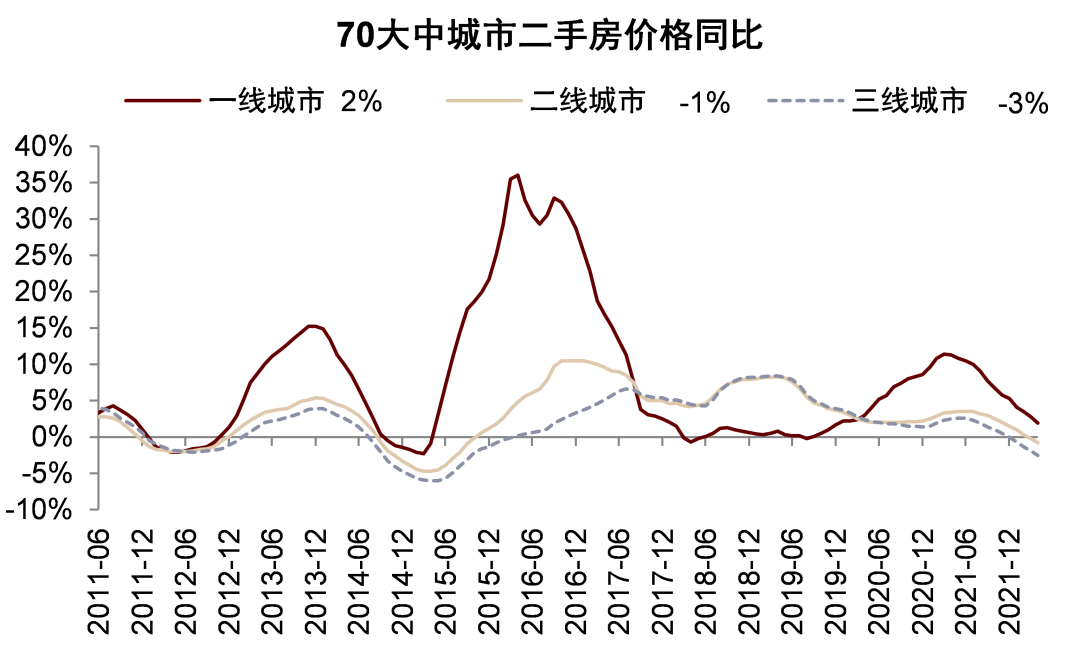

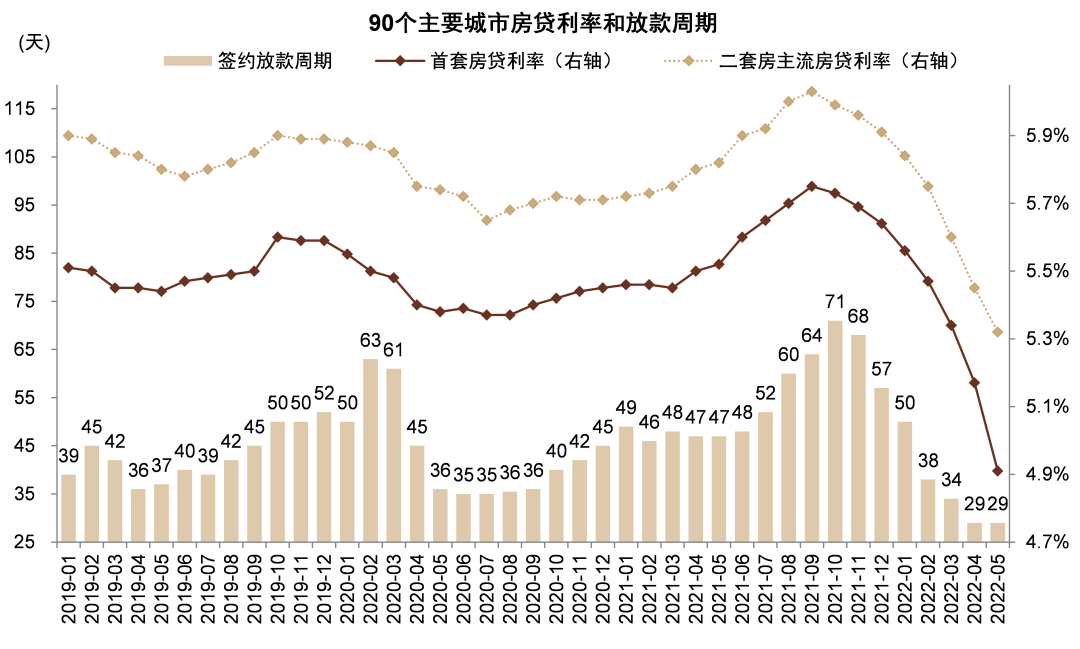

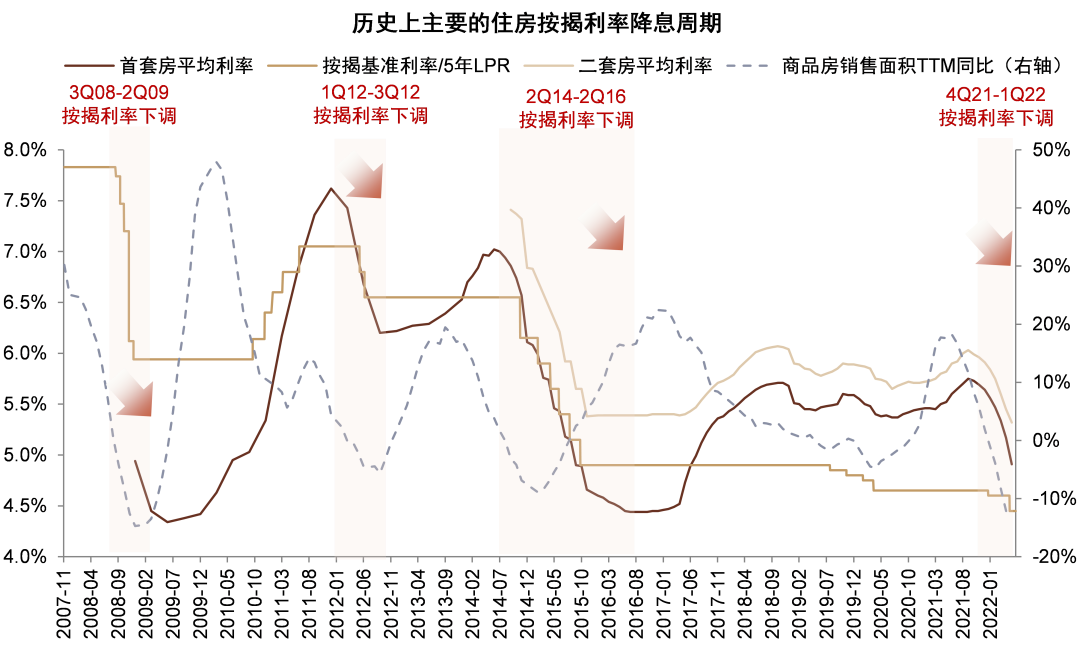

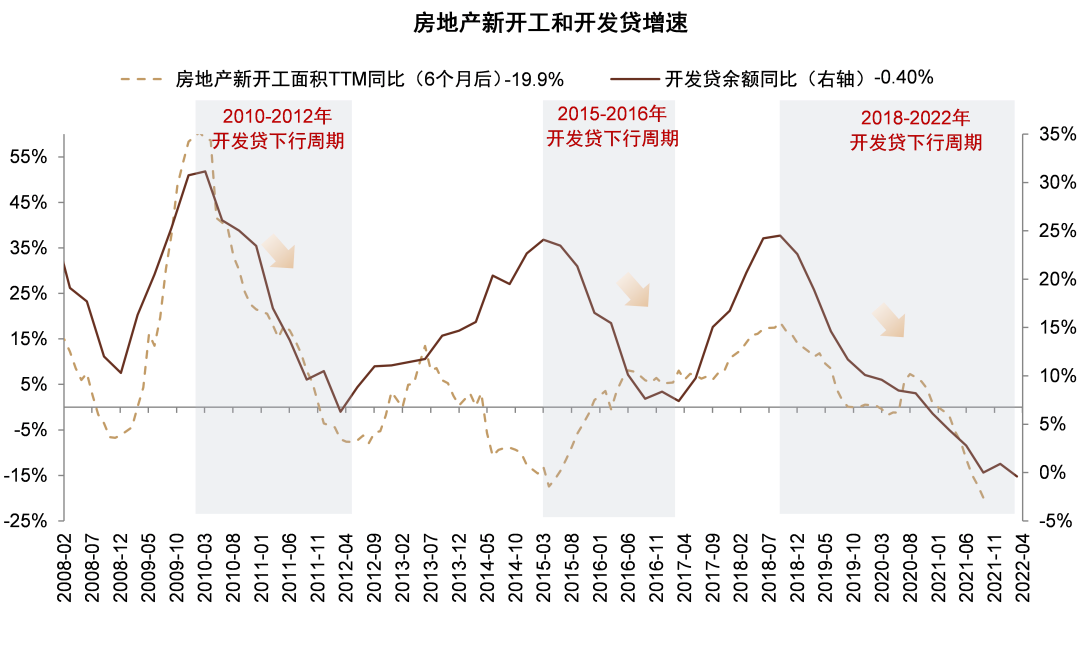

房地產貸款增速有望止跌。2021年9月以來主要城市按揭平均利率已下調約80bps,5月按揭利率下限下調20bps和LPR下調15bps為利率下調進一步打開空間。房地產放鬆政策刺激下5月中下旬以來住房銷售環比回升,5月居民中長期貸款從淨減少轉正,我們認為按揭貸款增速下滑趨勢有望緩解。對公房地產貸款方面,儘管銀行風險偏好仍然較低,開發貸“穩存量”以及併購貸投放加速有望使得貸款增速企穩在0%左右。

風險

經濟增速下滑超預期,疫情影響大於預期。

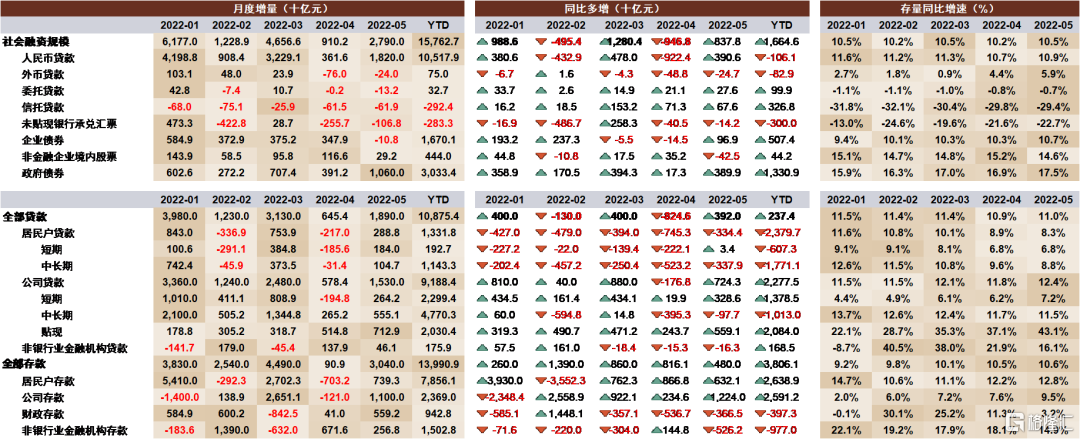

圖表1:2022年5月社融和存貸款數據

資料來源:萬得資訊,中金公司研究部

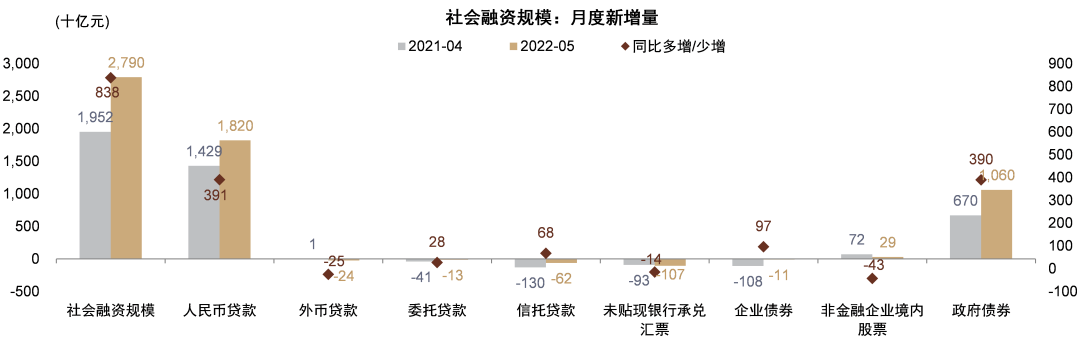

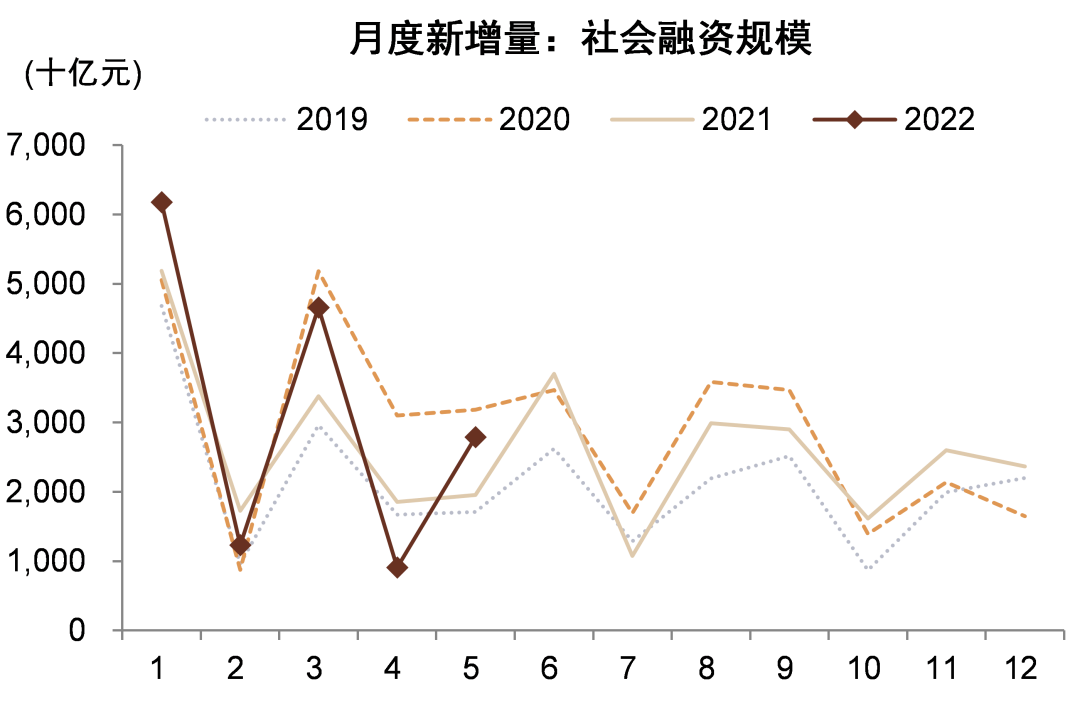

圖表2:5月新增社融2.79萬億元,同比多增8378億元

資料來源:萬得資訊,中金公司研究部

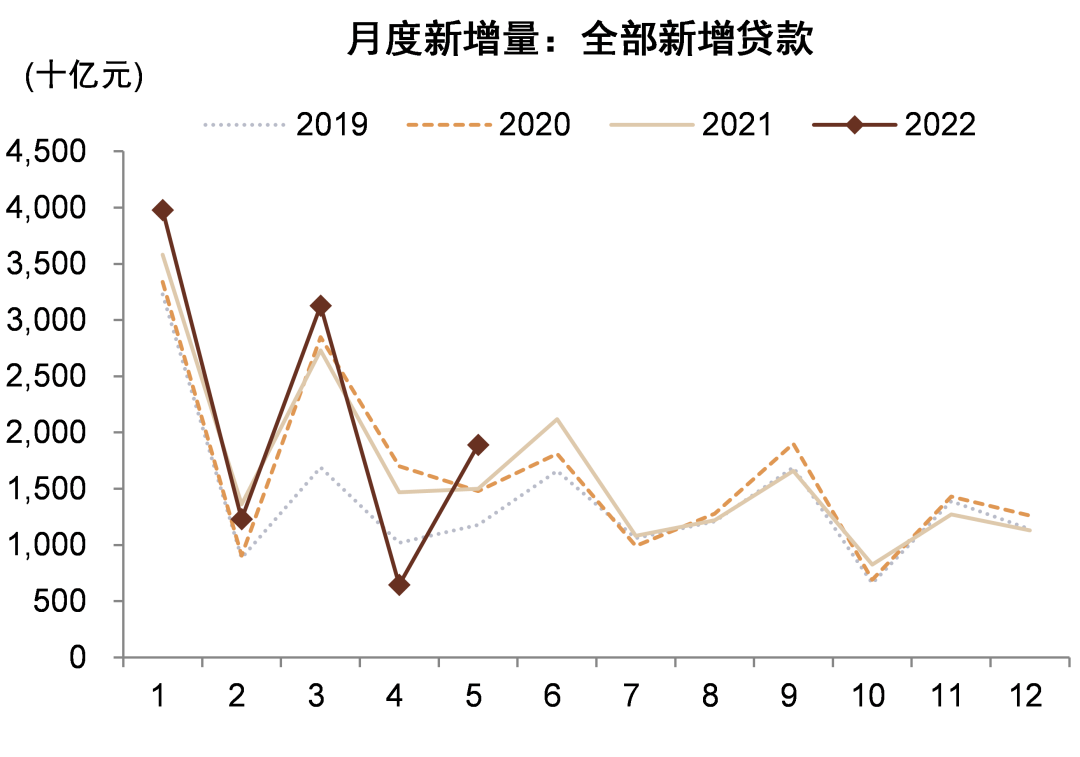

圖表3:5月新增信貸1.89萬億元,同比多增3920億元

資料來源:萬得資訊,中金公司研究部

圖表4:5月社融/社融中貸款增速同比增長10.5%/11.0%,較上個月上升0.3/0.1ppt

資料來源:萬得資訊,中金公司研究部

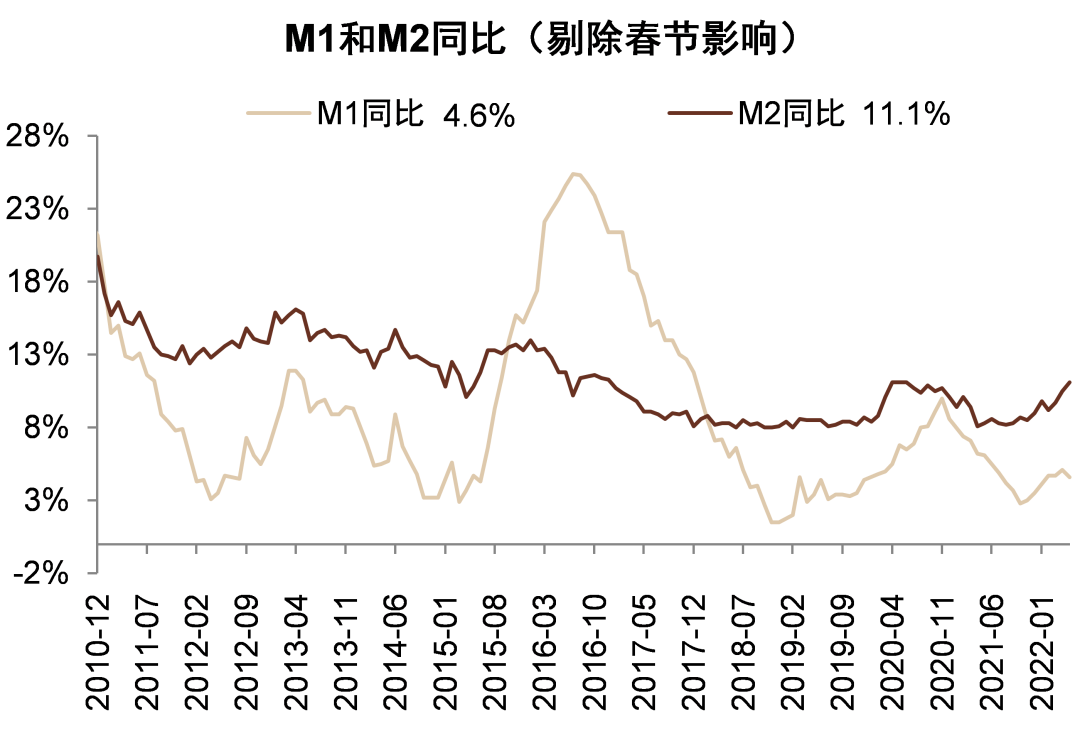

圖表5:5月M1/M2同比增長4.6%/11.1%,較上月下降0.5/上升0.6個百分點

資料來源:萬得資訊,中金公司研究部

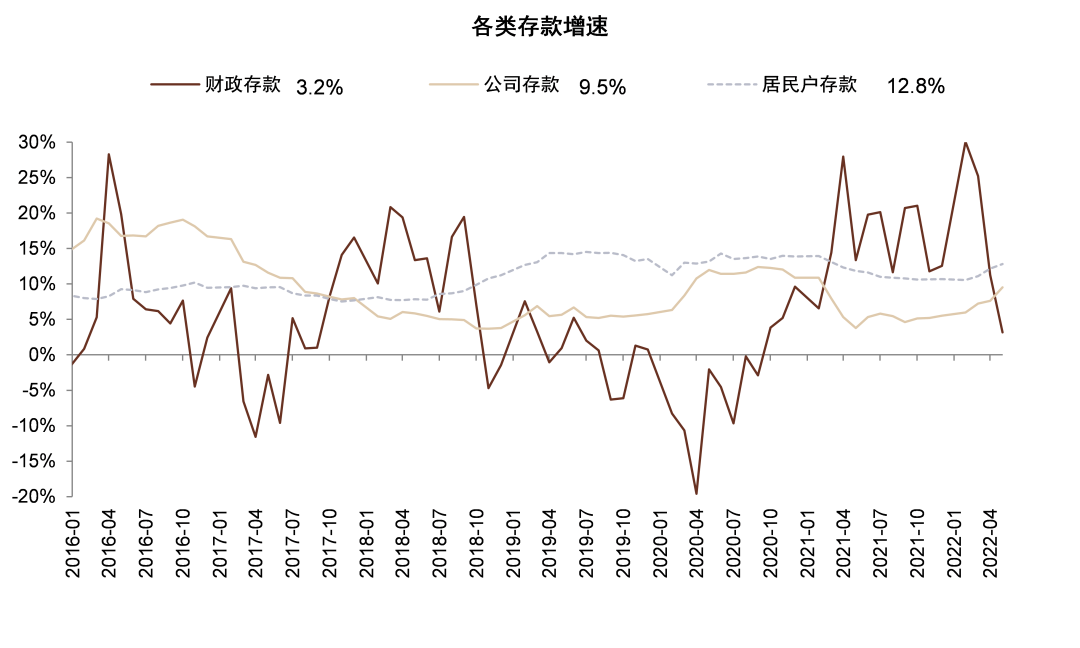

圖表6:M2增速較高可能由於財政支出加快

資料來源:萬得資訊,中金公司研究部

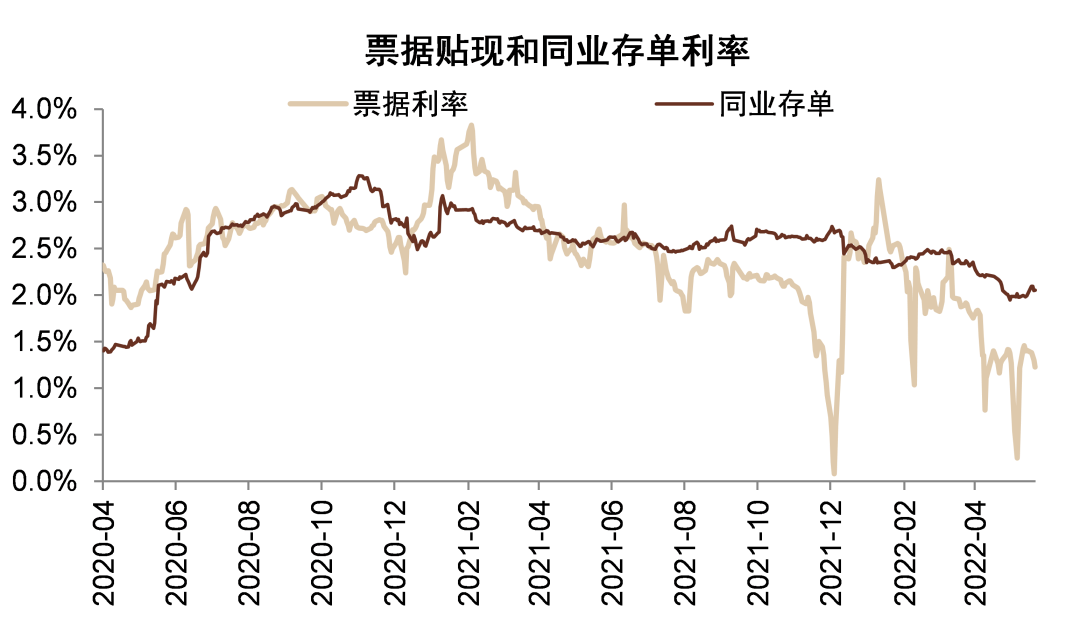

圖表7:2022年5月底票據貼現利率明顯回升…

資料來源:萬得資訊,中金公司研究部

圖表8:…票據利率與同業存單利差收窄

資料來源:萬得資訊,中金公司研究部

圖表9:中長期貸款增速下降,票據衝量

資料來源:萬得資訊,中金公司研究部

圖表10:我們預計6-7月中長期對公貸款增速有望企穩回升

資料來源:萬得資訊,中金公司研究部

圖表11:4月大型銀行和中小銀行新增貸款同時出現同比少增

資料來源:萬得資訊,中金公司研究部

圖表12:2020年下半年以來中小銀行貸款增速下滑、大型銀行貸款增速保持穩定

資料來源:萬得資訊,中金公司研究部

圖表13:假設政策性銀行2022年貸款相比2021年多增8000億元,新增貸款量能夠達到2.0萬億元,約佔全年新增貸款9.2%

資料來源:公司公吿,萬得資訊,中金公司研究部

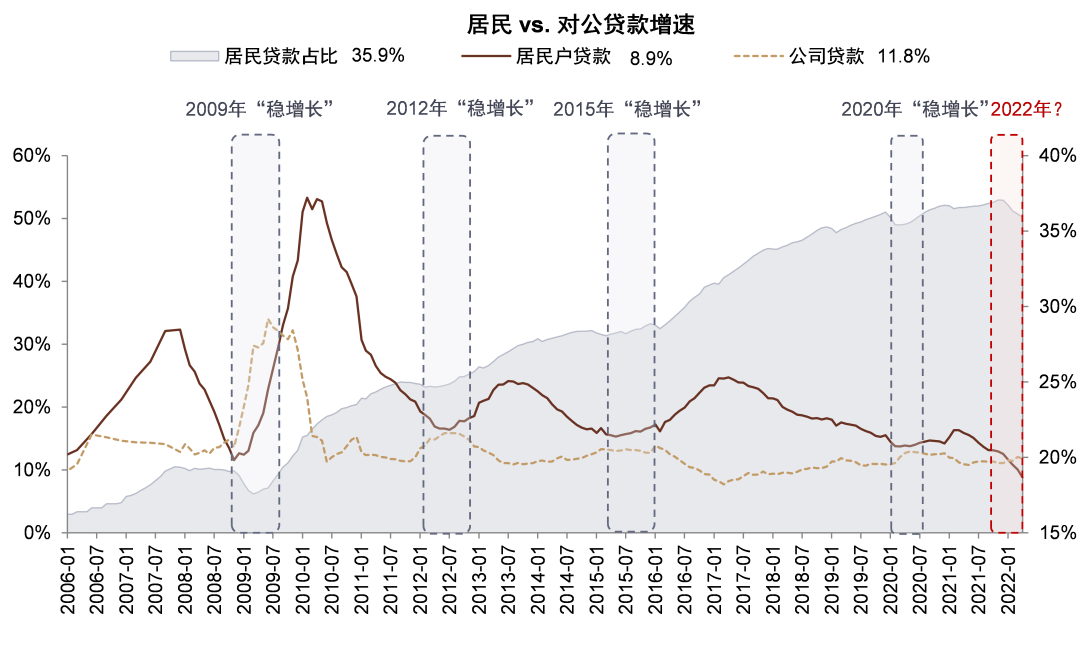

圖表14:2022年2月以來對公貸款增速2009年以來首次超過居民貸款,體現政策“託底”

資料來源:萬得資訊,中金公司研究部

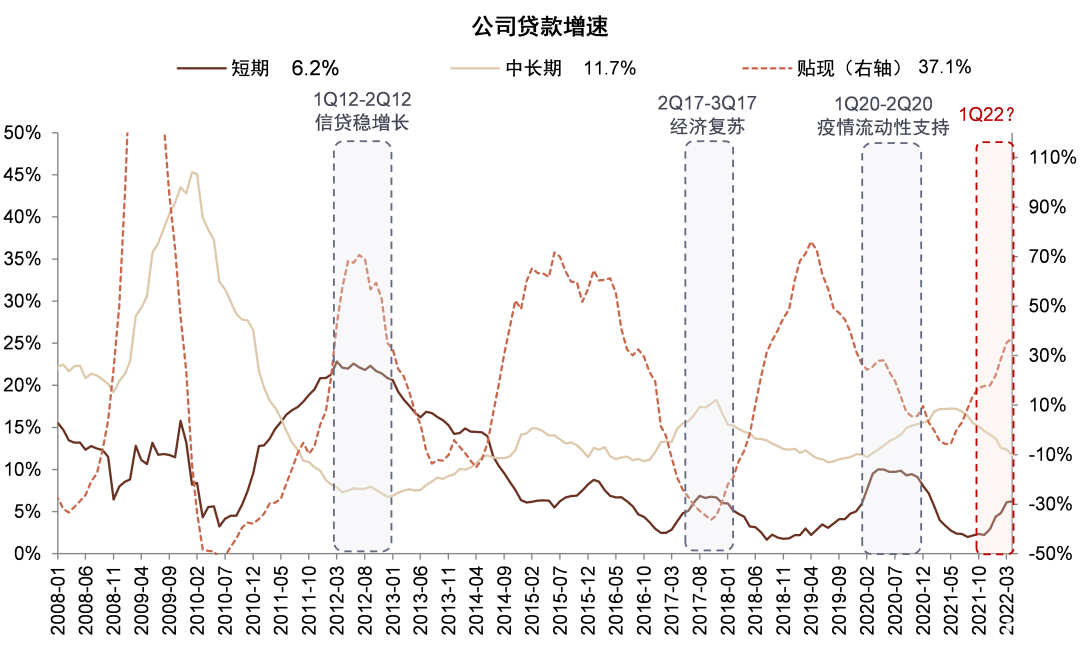

圖表15:短期貸款和票據貼現增速上升,對公貸款增速下降,體現企業資本開支意願較低

資料來源:萬得資訊,中金公司研究部

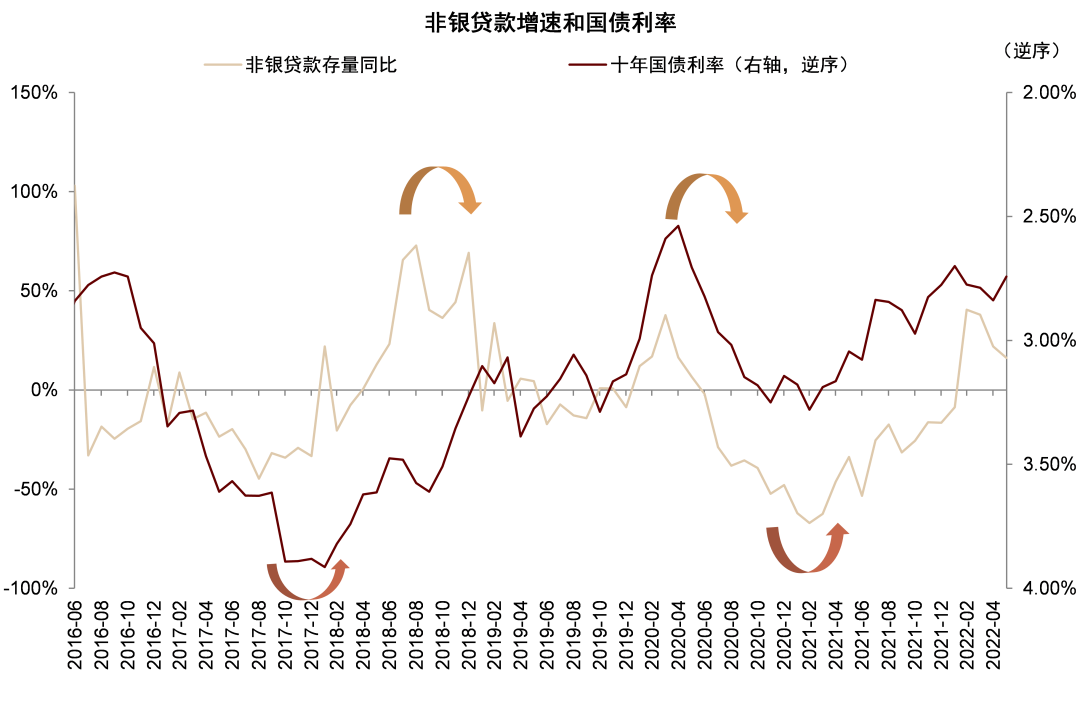

圖表16:非銀貸款增速下滑可能與利率週期相關

資料來源:萬得資訊,中金公司研究部

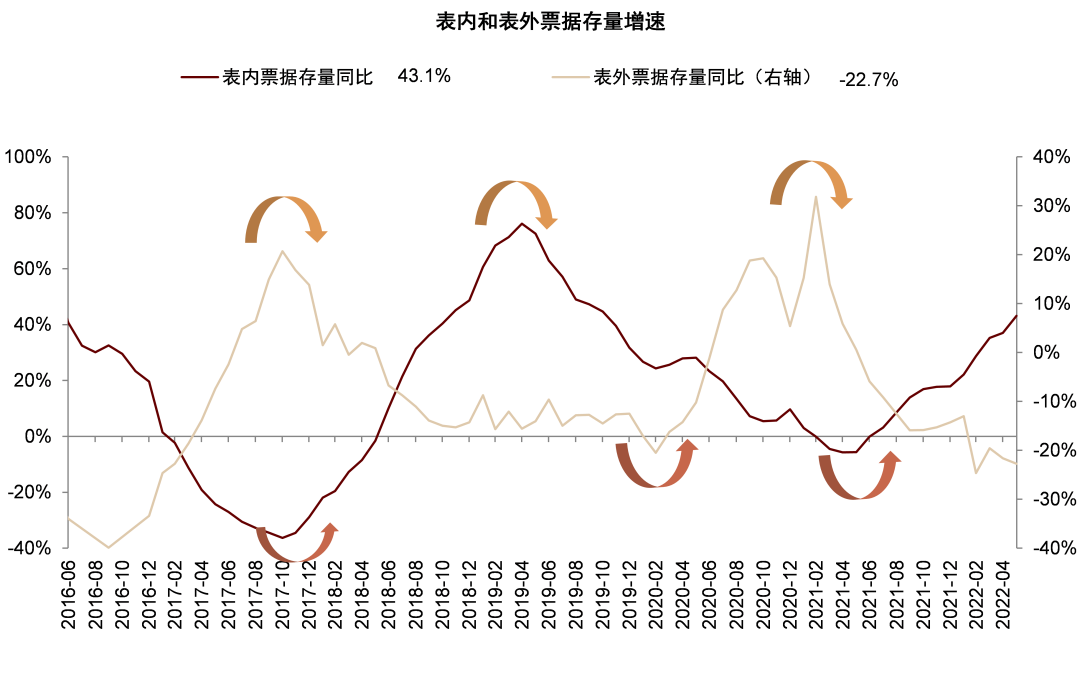

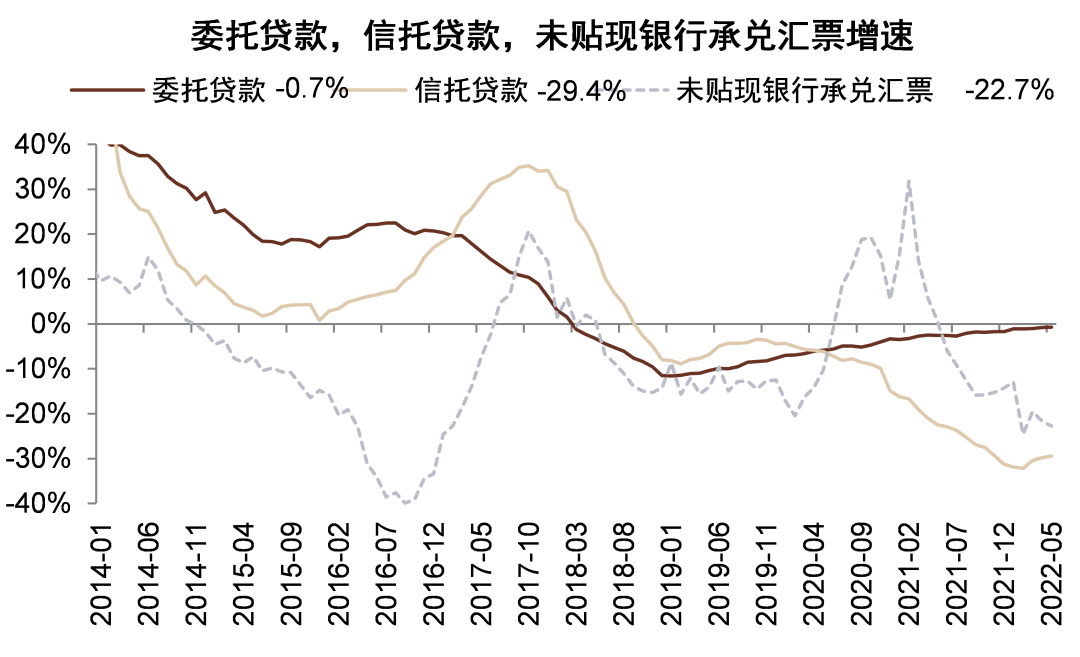

圖表17:表內和表外票據增速呈現此消彼長的關係

資料來源:萬得資訊,中金公司研究部

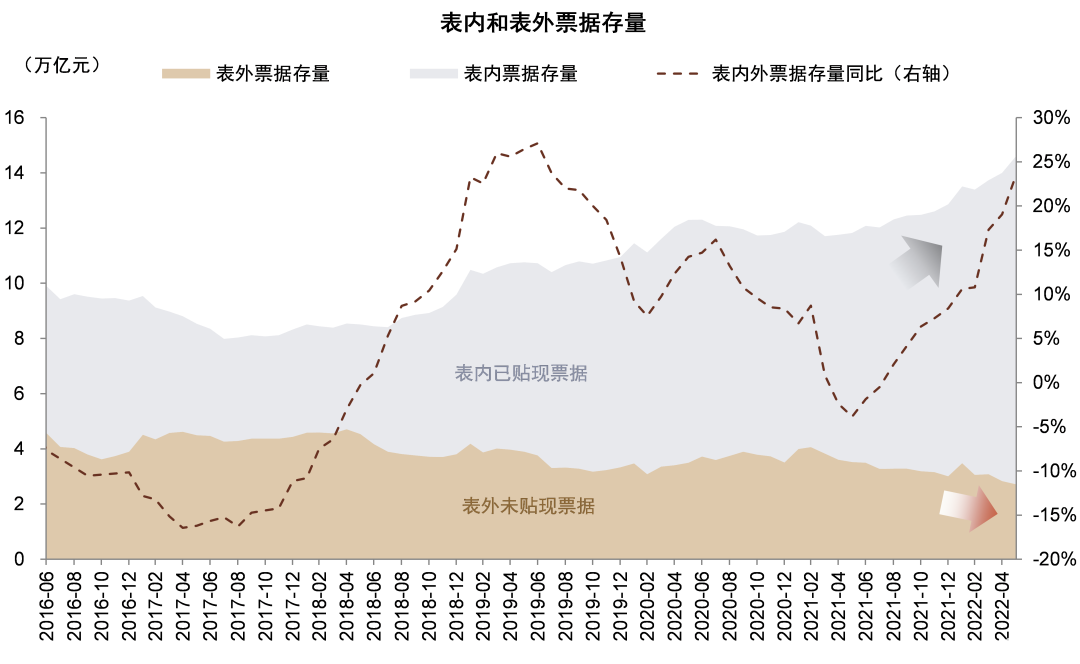

圖表18:表內和表外票據合併,票據存量增速繼續上升

資料來源:萬得資訊,中金公司研究部

圖表19:社融脈衝見底,經濟預期可能逐步企穩回升

資料來源:萬得資訊,中金公司研究部

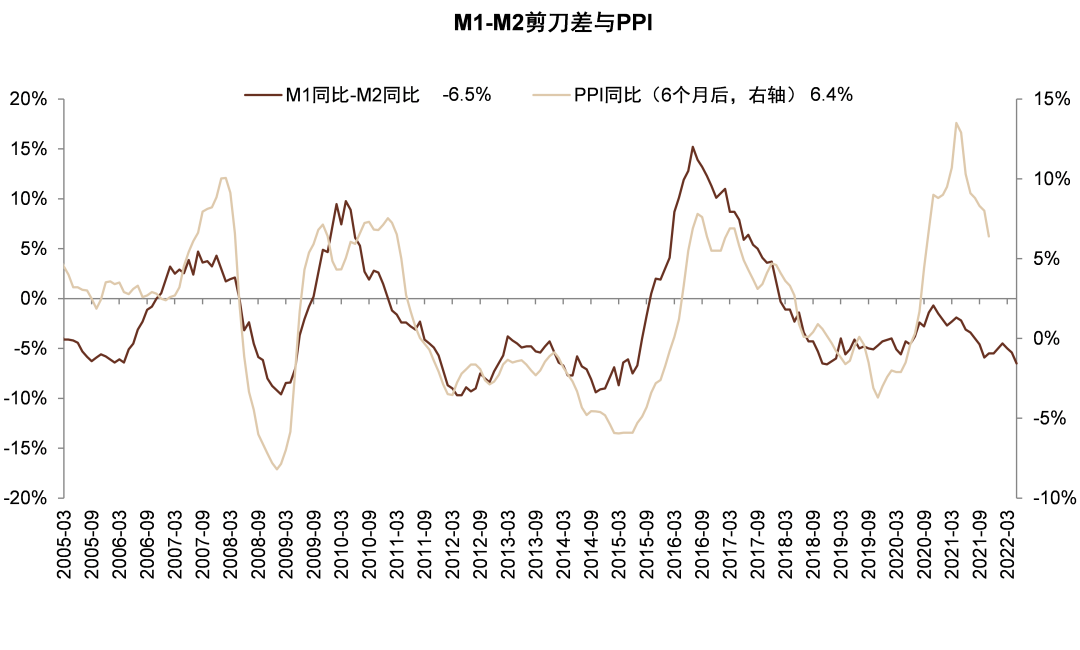

圖表20:M1-M2剪刀差有所下行,主要由於M2增速較快

資料來源:萬得資訊,中金公司研究部

圖表21:一般4-5月是銀行信貸投放淡季

資料來源:公司公吿,萬得資訊,中金公司研究部

圖表22:5月下旬長三角疫情得到明顯控制

資料來源:萬得資訊,中金公司研究部

圖表23:5月以來長三角、京津冀等地區貨運量明顯恢復,但仍低於往年同期水平

資料來源:萬得資訊,中金公司研究部

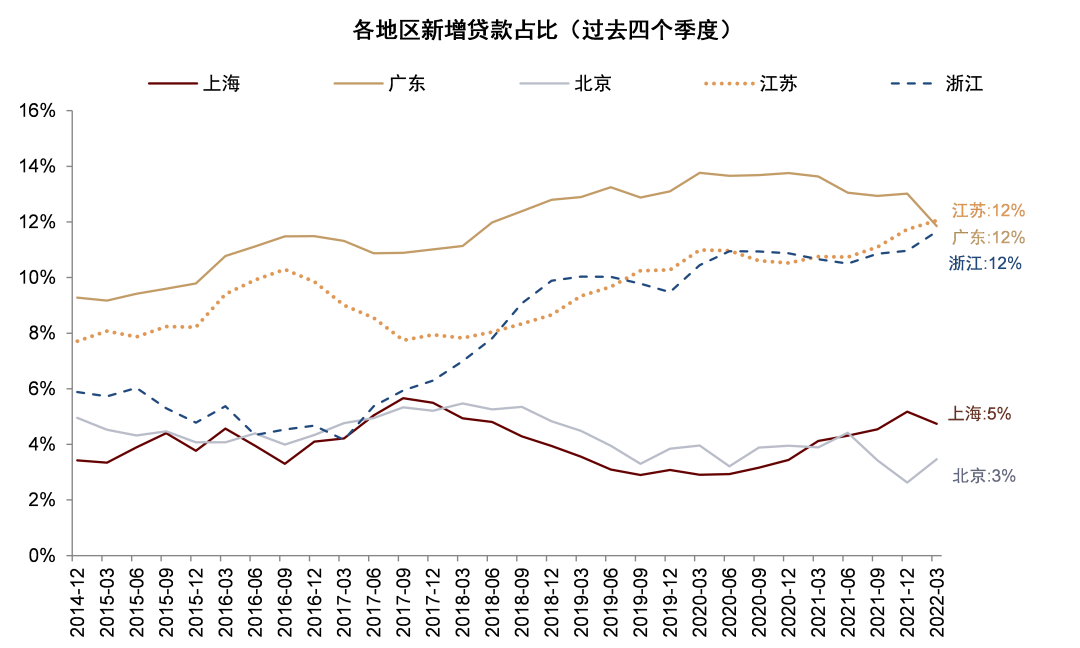

圖表24:受到疫情影響的長三角地區新增貸款佔全國28%...

資料來源:萬得資訊,中金公司研究部

圖表25:…其中江蘇/浙江/上海佔12%/12%/5%

資料來源:萬得資訊,中金公司研究部

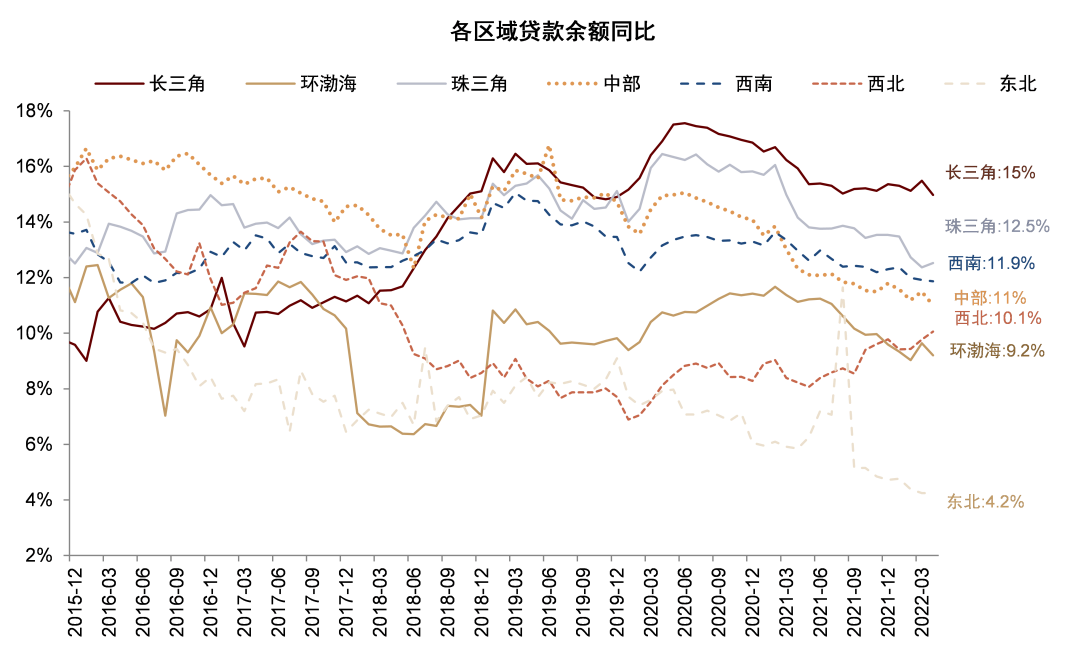

圖表26:長三角和珠三角地區貸款增速顯著高於其他地區

資料來源:萬得資訊,中金公司研究部

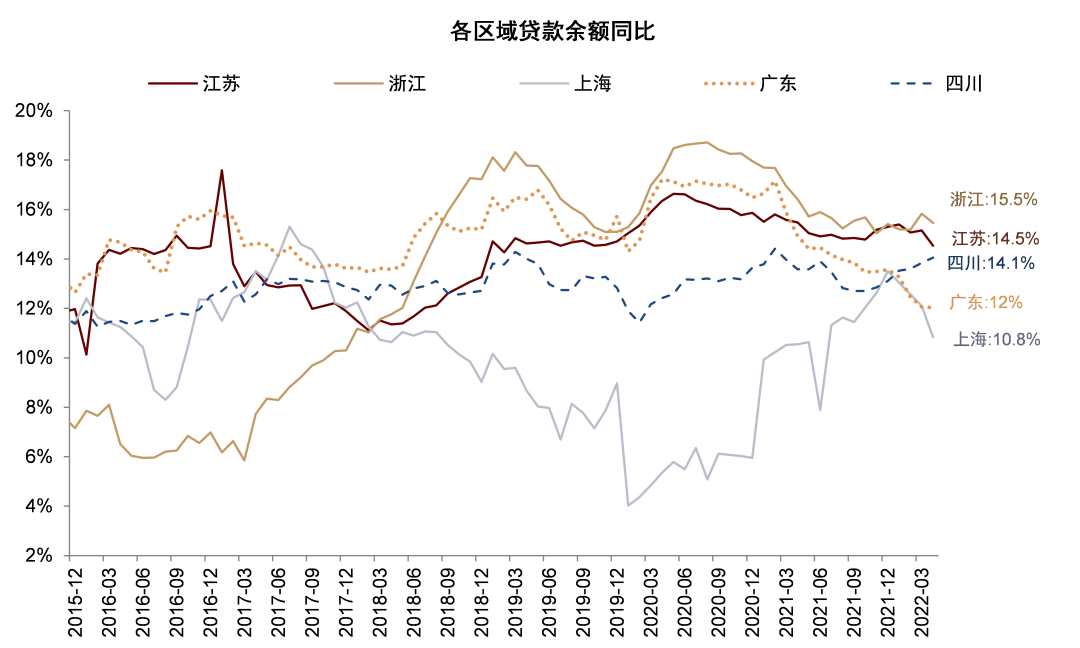

圖表27:2022年4月江浙滬和廣東貸款增速有所下滑,四川貸款增速繼續上升

資料來源:萬得資訊,中金公司研究部

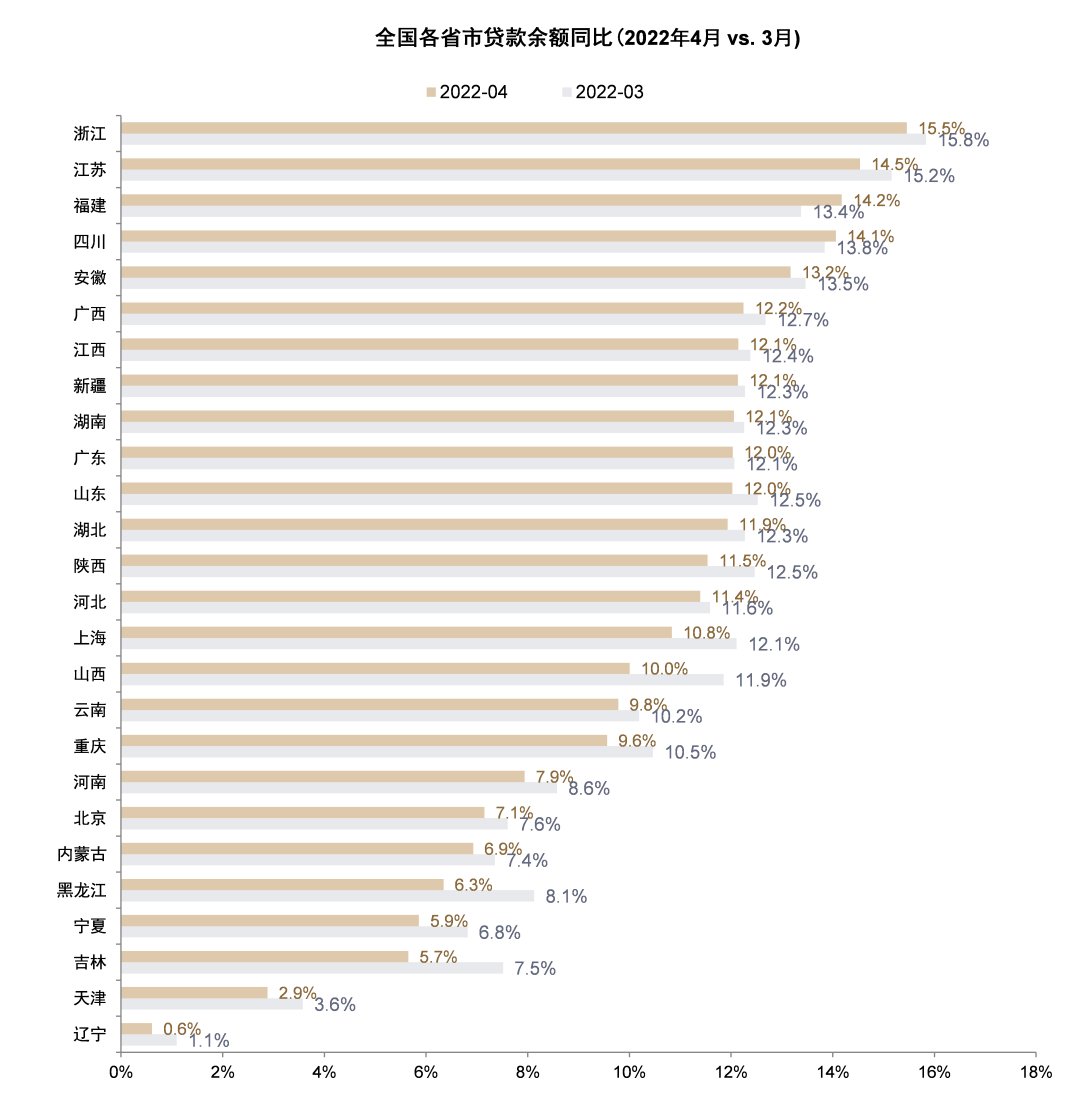

圖表28:大多數省份4月貸款增速相比3月有所下降

資料來源:萬得資訊,中金公司研究部

圖表29:基建貸款需求領先基建類貸款增速約5個月,4Q21以來基建類貸款需求恢復表明基建類貸款和企業中長期增速可能在2022年6-7月出現回升…

資料來源:萬得資訊,中金公司研究部

圖表30:政府債券發行領先基建投資TTM增速約5個月,2021年10月政府債券發行提速,基建投資增速已在2022年4月出現回升…

資料來源:萬得資訊,中金公司研究部

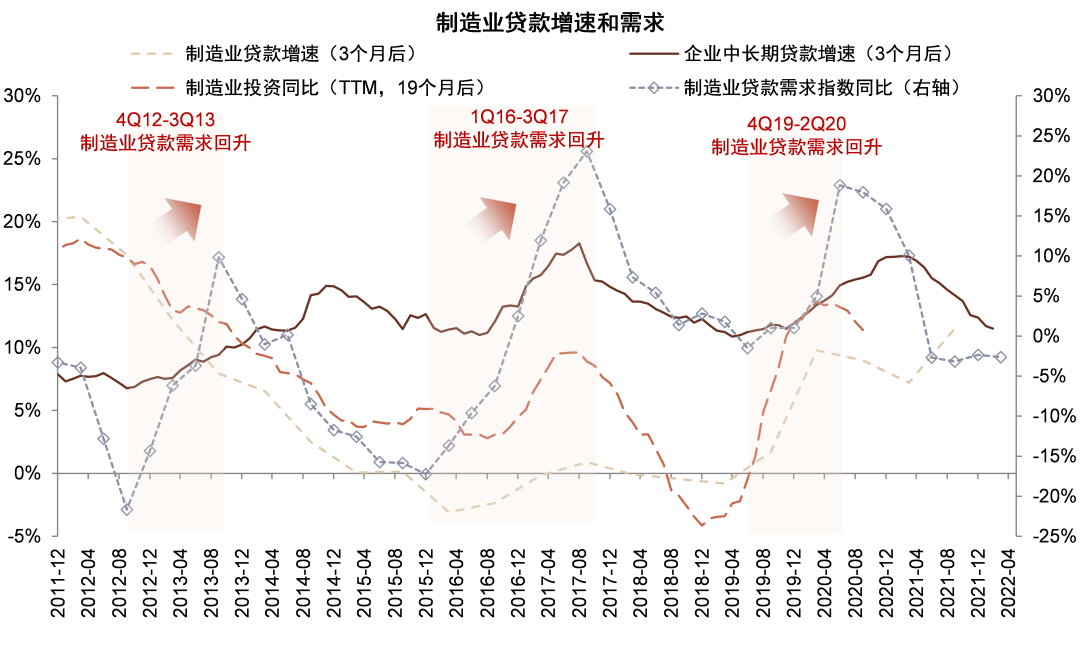

圖表31:製造業貸款需求領先製造業貸款增速約3個月,1Q22製造業貸款需求仍然偏弱表明製造業貸款增速可能仍然偏低

資料來源:萬得資訊,中金公司研究部

圖表32:貸款增速繼續分化

資料來源:萬得資訊,中金公司研究部

圖表33:按揭貸款增速進一步創歷史新低

資料來源:萬得資訊,中金公司研究部

圖表34:2022年5月房地產成交面積環比有所恢復

資料來源:萬得資訊,中金公司研究部

圖表35:2021年下半年以來房價漲幅放緩,二三線城市房價進入負區間

資料來源:萬得資訊,中金公司研究部

圖表36:房貸利率和放款週期已降至2019年以來最低水平

資料來源:萬得資訊,中金公司研究部

圖表37:當前住房按揭利率距離歷史低位仍有40-50bps下調空間

資料來源:貝殼研究院,萬得資訊,中金公司研究部

圖表38:房地產開發貸款增速跌至負區間

資料來源:萬得資訊,中金公司研究部

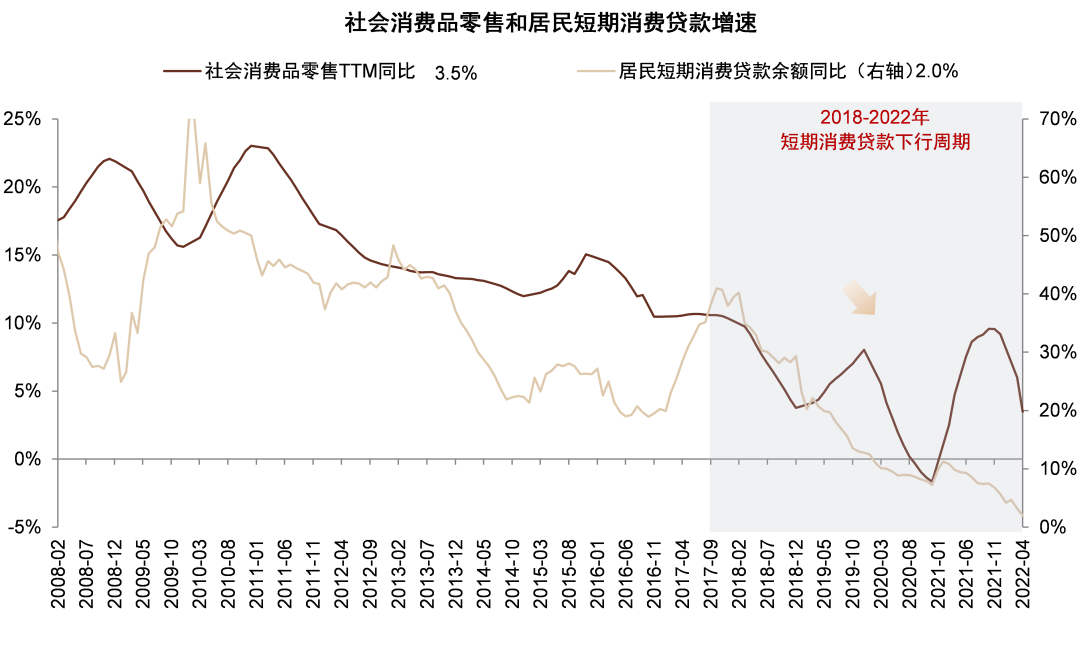

圖表39:4月消費類貸款增速繼續下滑

資料來源:萬得資訊,中金公司研究部

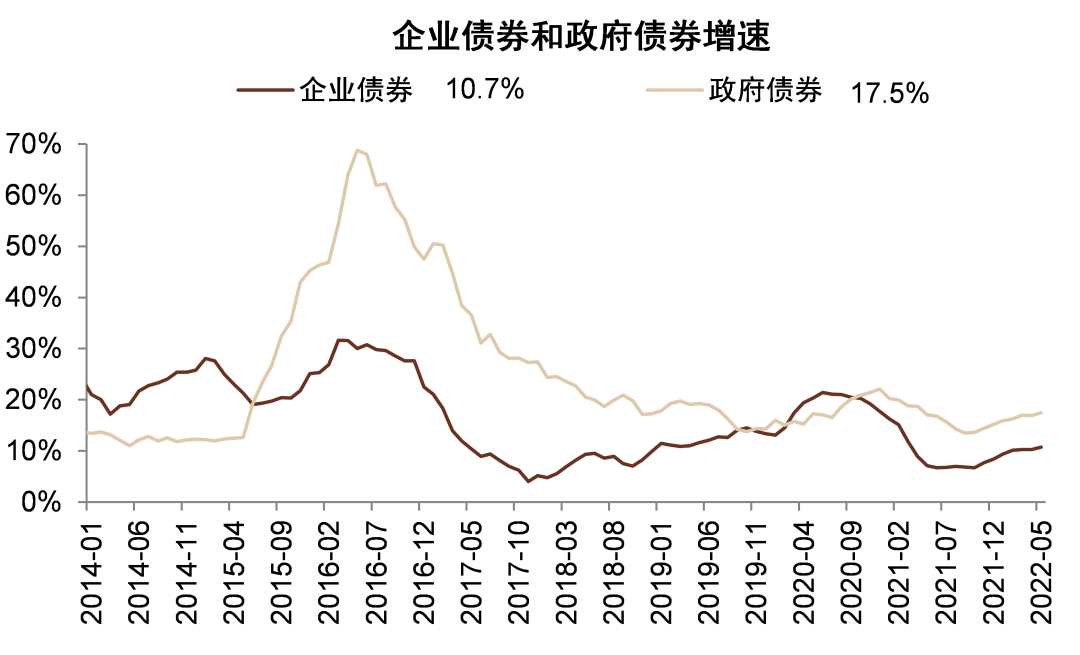

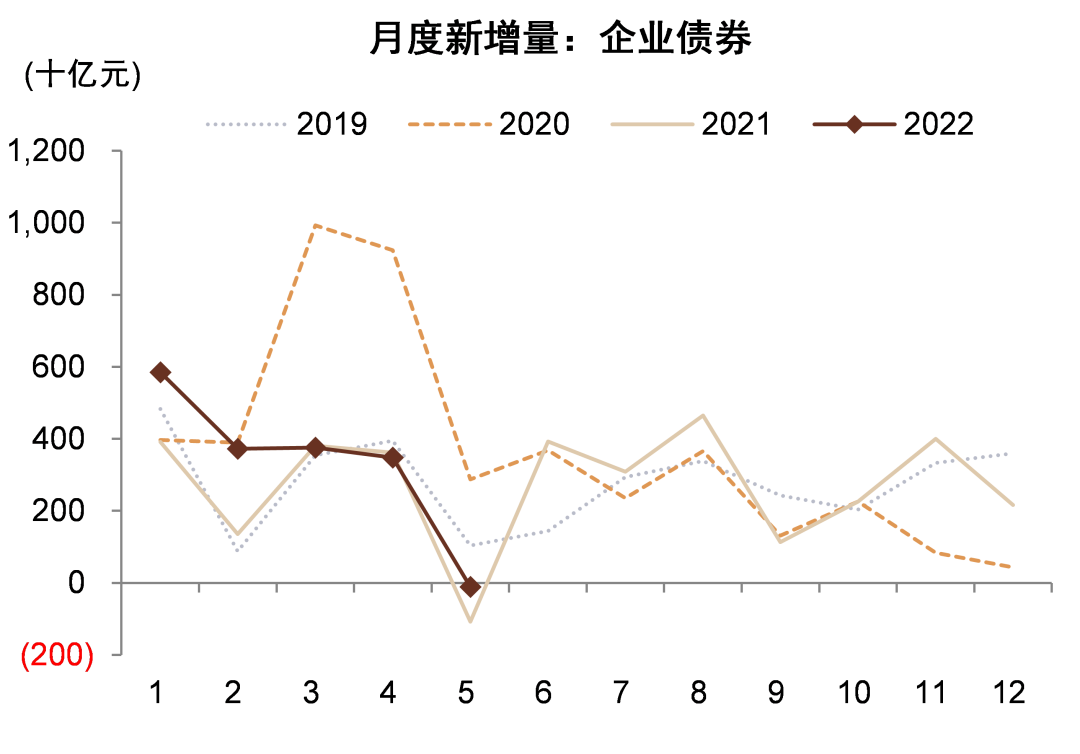

圖表40:企業債券、政府債券同比增速繼續回升

資料來源:萬得資訊,中金公司研究部

圖表41:非標資產同比增速有所回升

資料來源:萬得資訊,中金公司研究部

圖表42:5月新增社會融資規模高於去年同期

資料來源:萬得資訊,中金公司研究部

圖表43:5月全部新增貸款高於去年同期

資料來源:萬得資訊,中金公司研究部

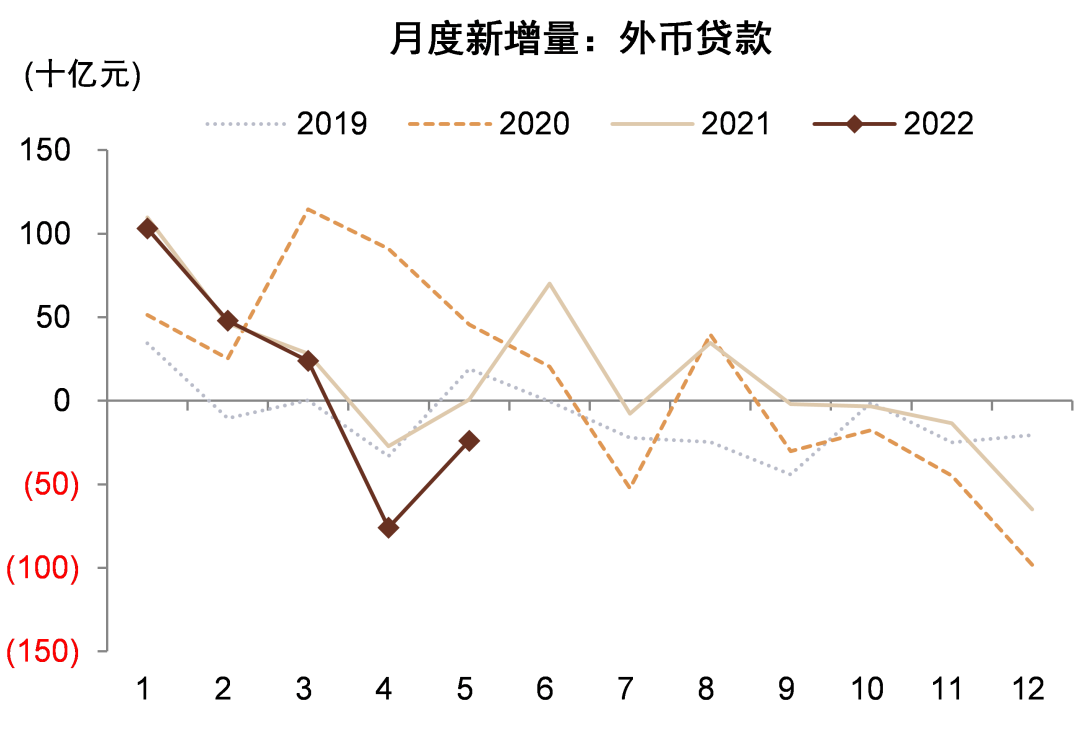

圖表44:5月新增外幣貸款低於去年同期

資料來源:萬得資訊,中金公司研究部

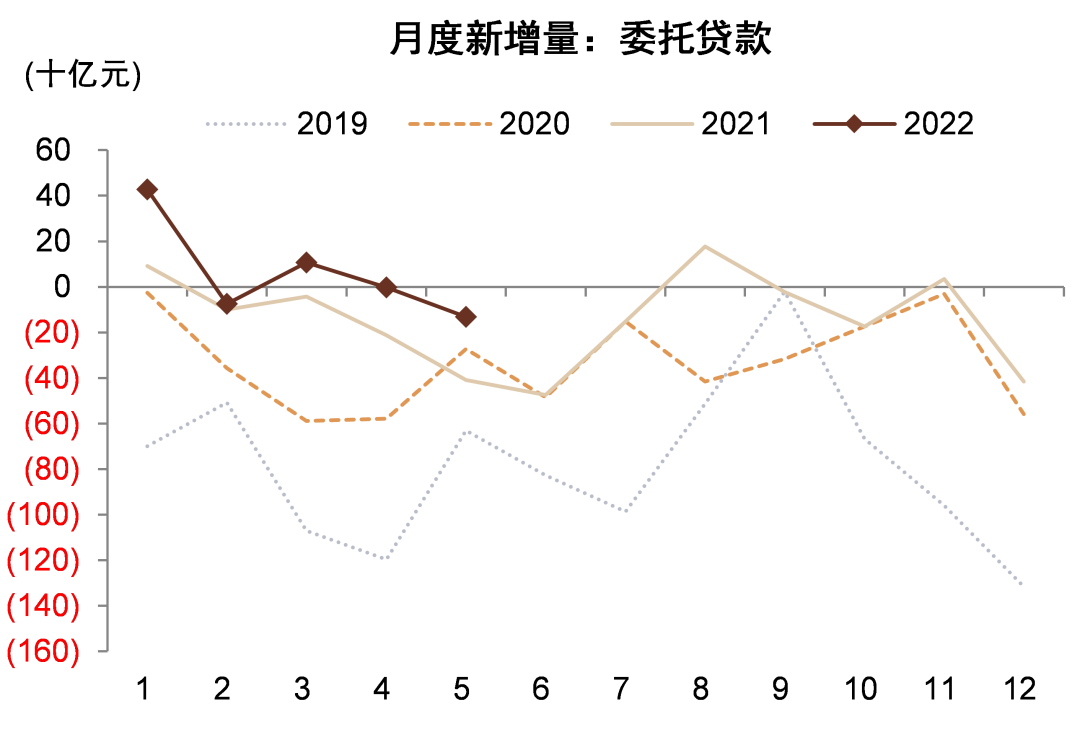

圖表45:5月新增委託貸款高於去年同期

資料來源:萬得資訊,中金公司研究部

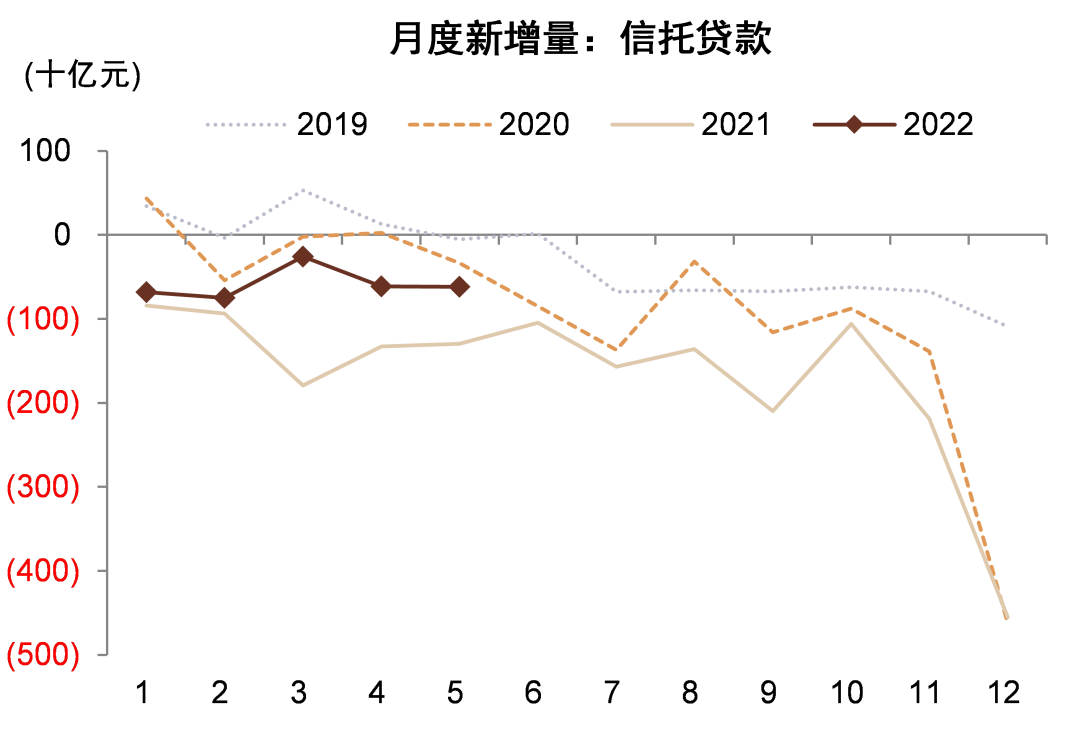

圖表46:5月新增信託貸款高於去年同期

資料來源:萬得資訊,中金公司研究部

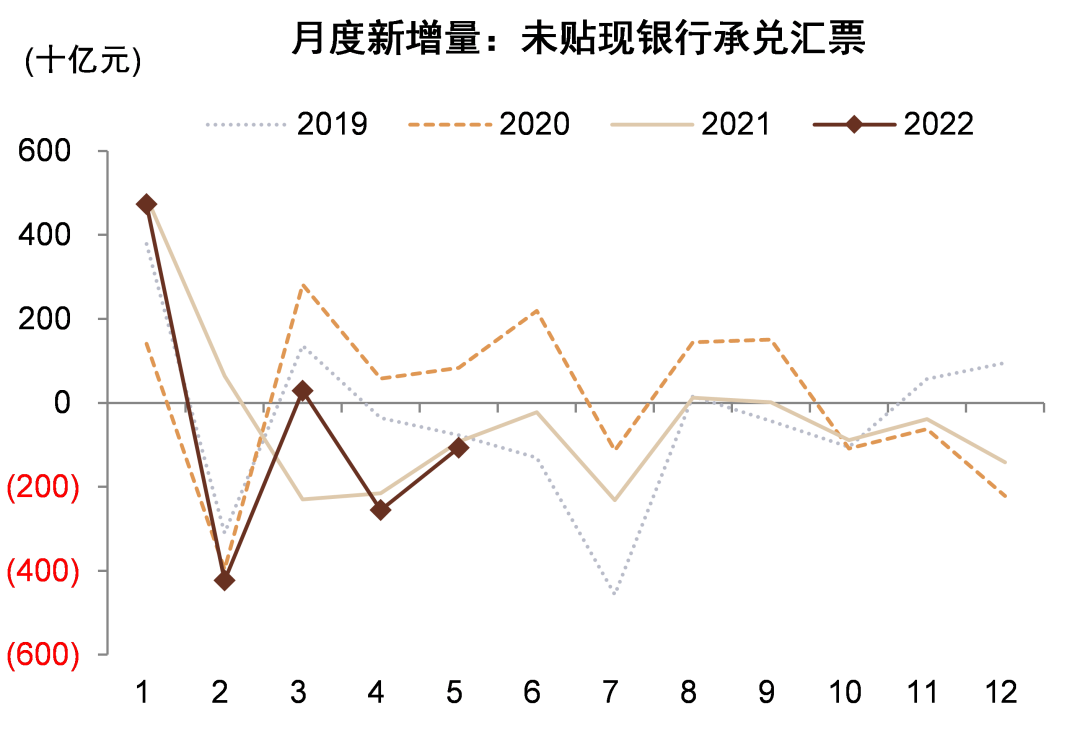

圖表47:5月新增未貼現銀行承兑匯票基本與去年同期持平

資料來源:萬得資訊,中金公司研究部

圖表48:5月新增企業債券高於去年同期

資料來源:萬得資訊,中金公司研究部

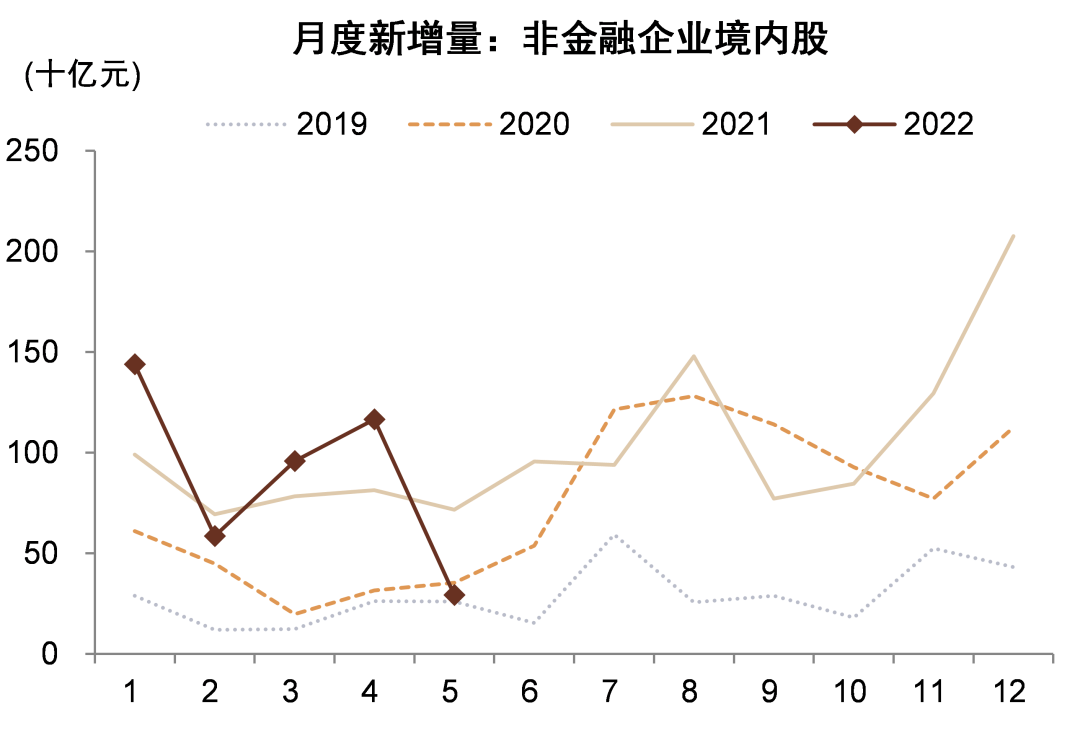

圖表49:5月新增非金融企業境內股票低於去年同期

資料來源:萬得資訊,中金公司研究部

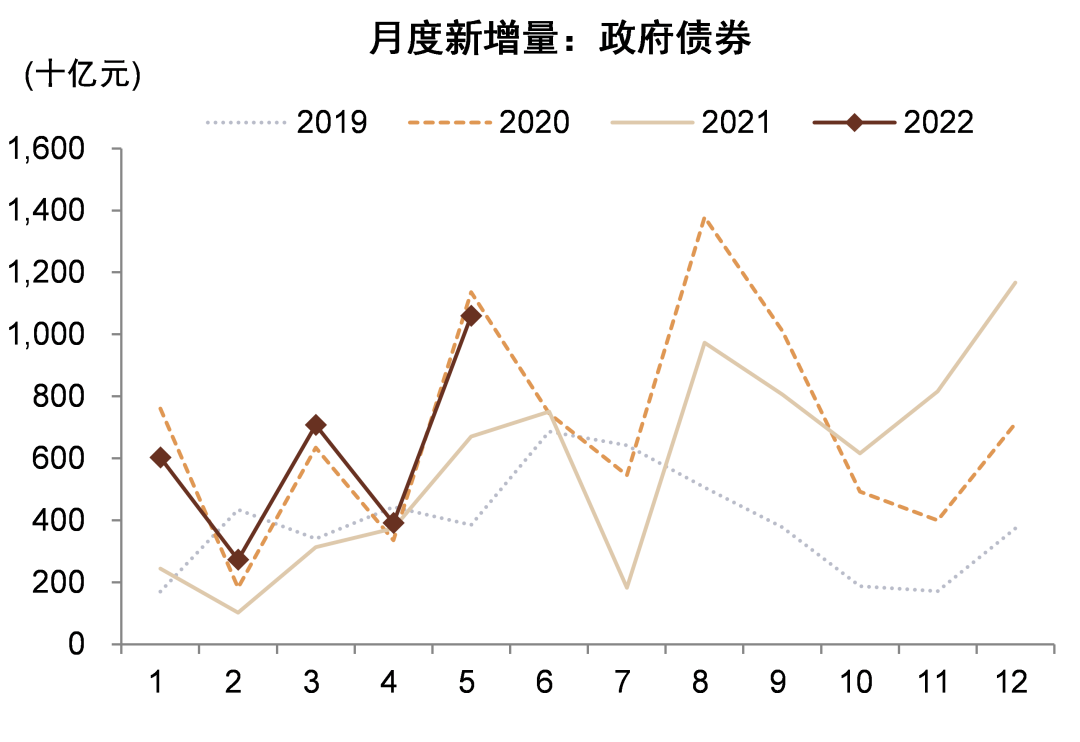

圖表50:5月新增政府債券高於去年同期

資料來源:萬得資訊,中金公司研究部

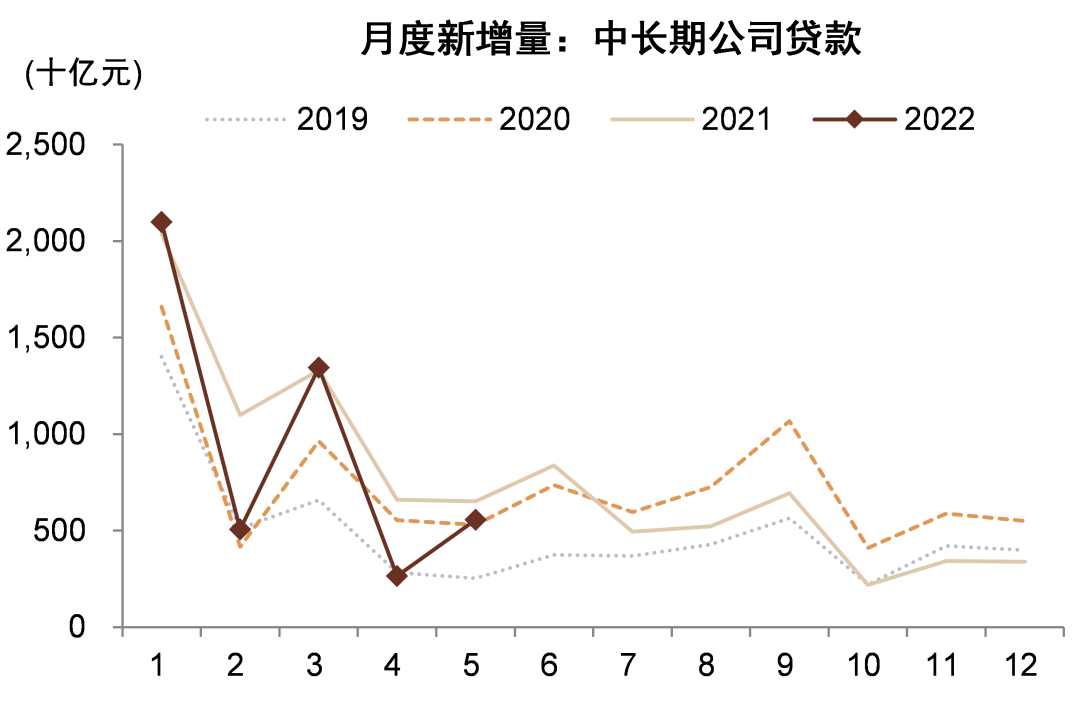

圖表51:5月新增中長期公司貸款低於去年同期

資料來源:萬得資訊,中金公司研究部

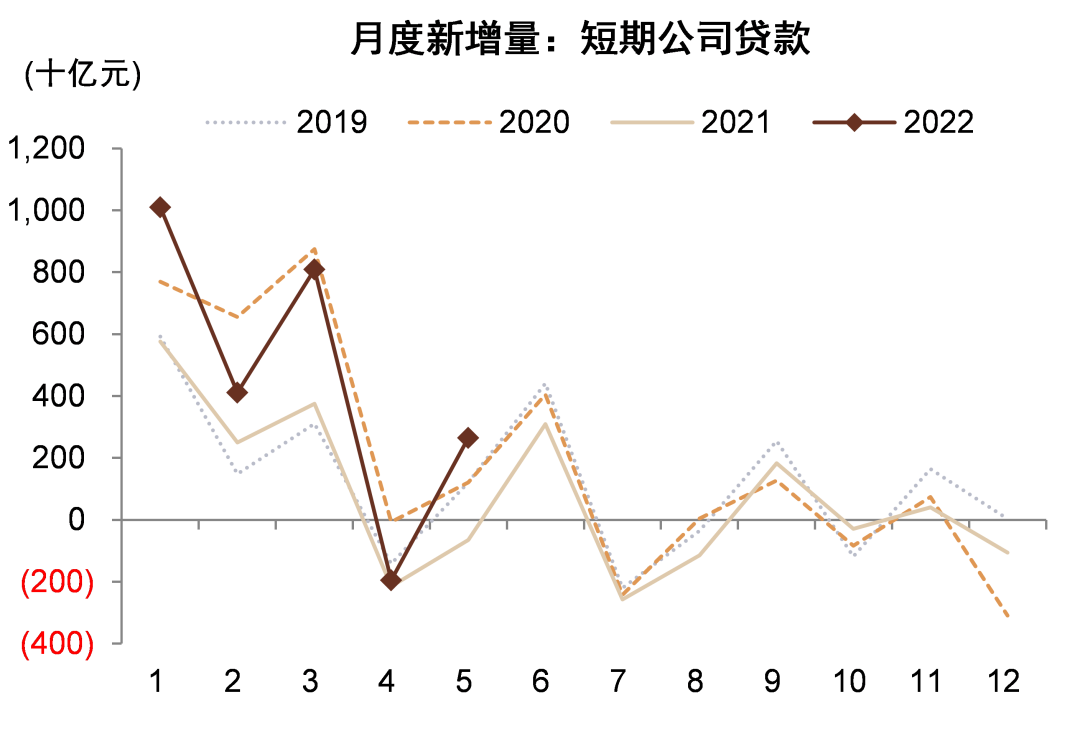

圖表52:5月新增短期公司貸款高於去年同期

資料來源:萬得資訊,中金公司研究部

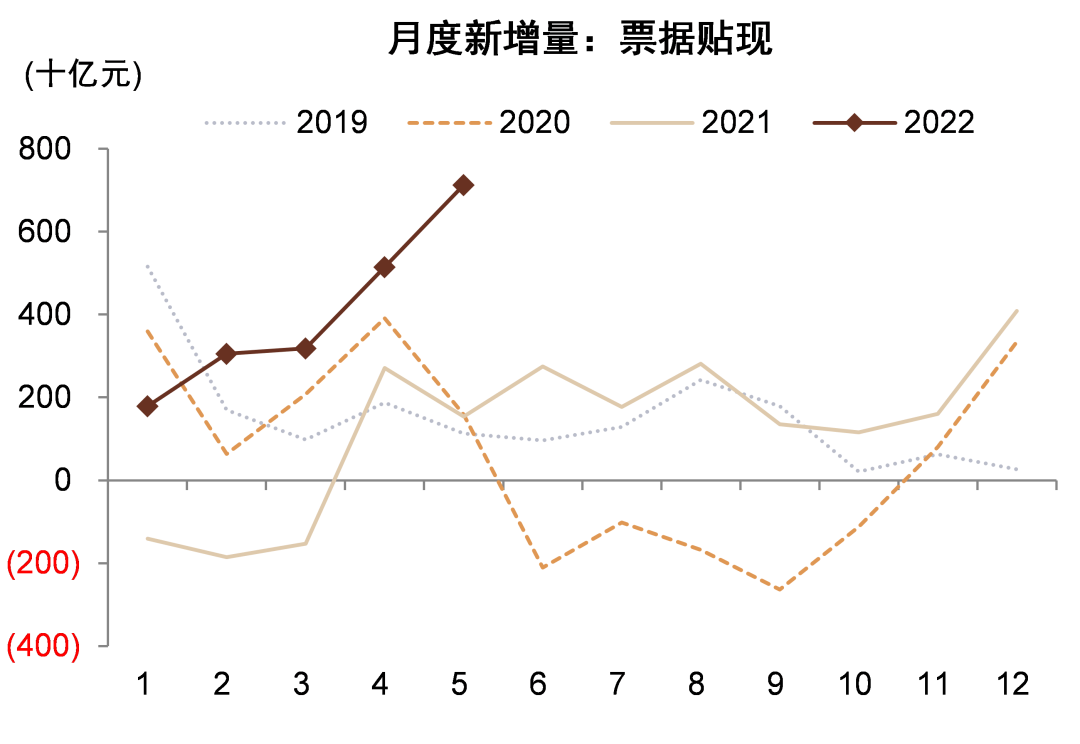

圖表53:5月新增票據貼現高於去年同期

資料來源:萬得資訊,中金公司研究部

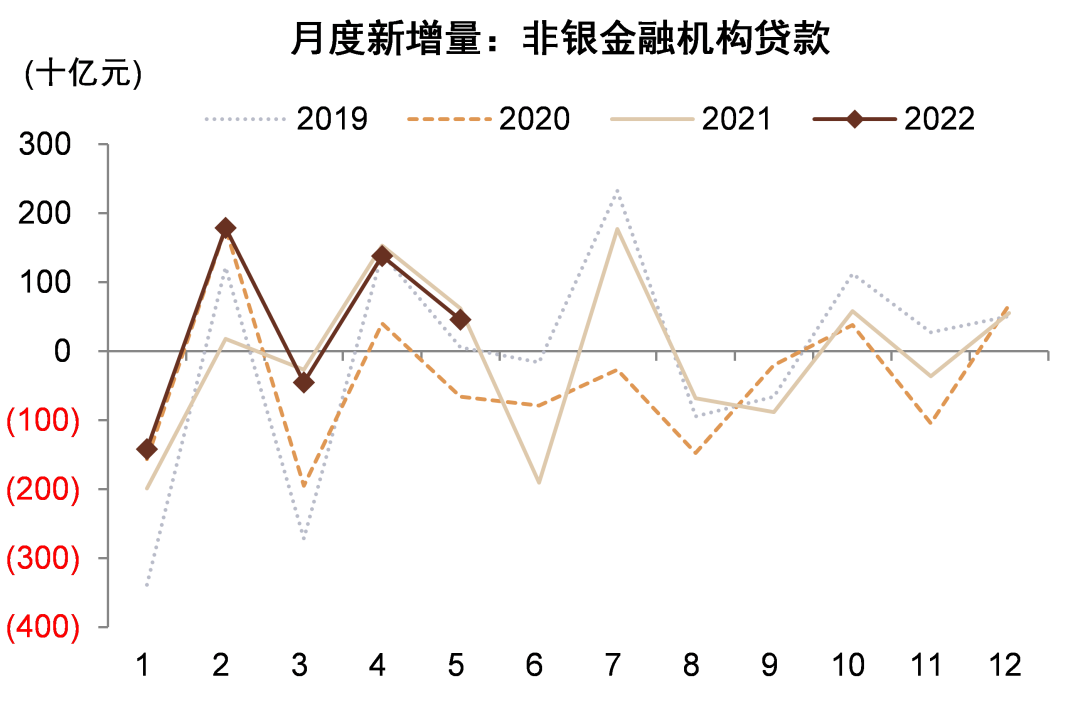

圖表54:5月新增非銀金融機構貸款基本與去年同期持平

資料來源:萬得資訊,中金公司研究部

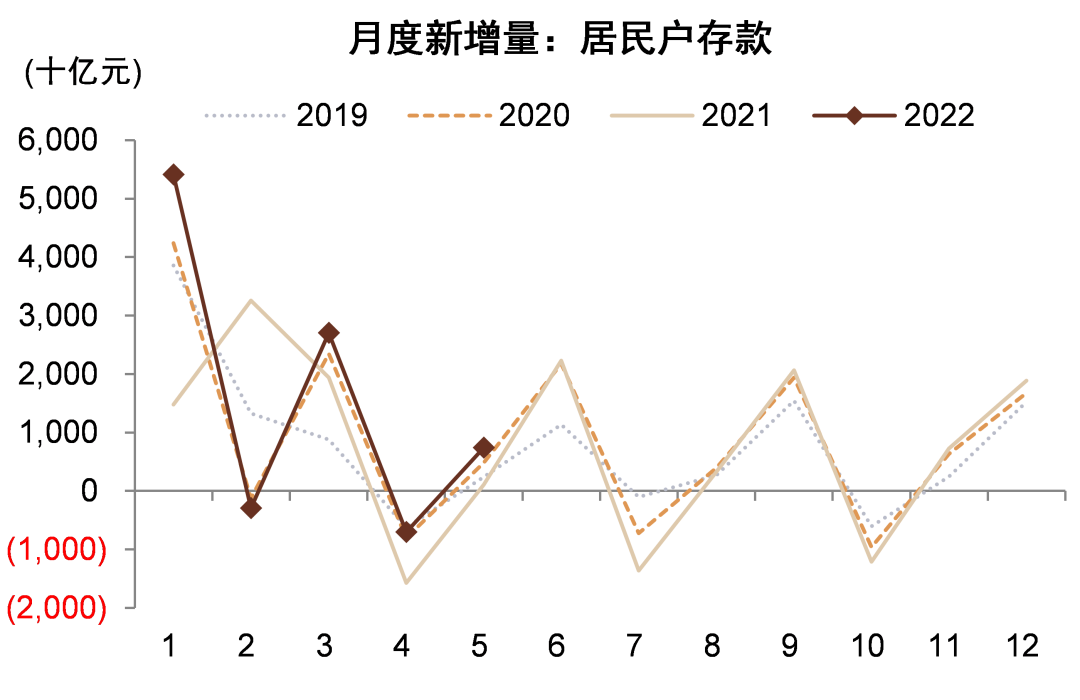

圖表55:5月新增居民户存款高於去年同期

資料來源:萬得資訊,中金公司研究部