本文來自格隆匯專欄:廣發宏觀郭磊 作者:郭磊

摘要

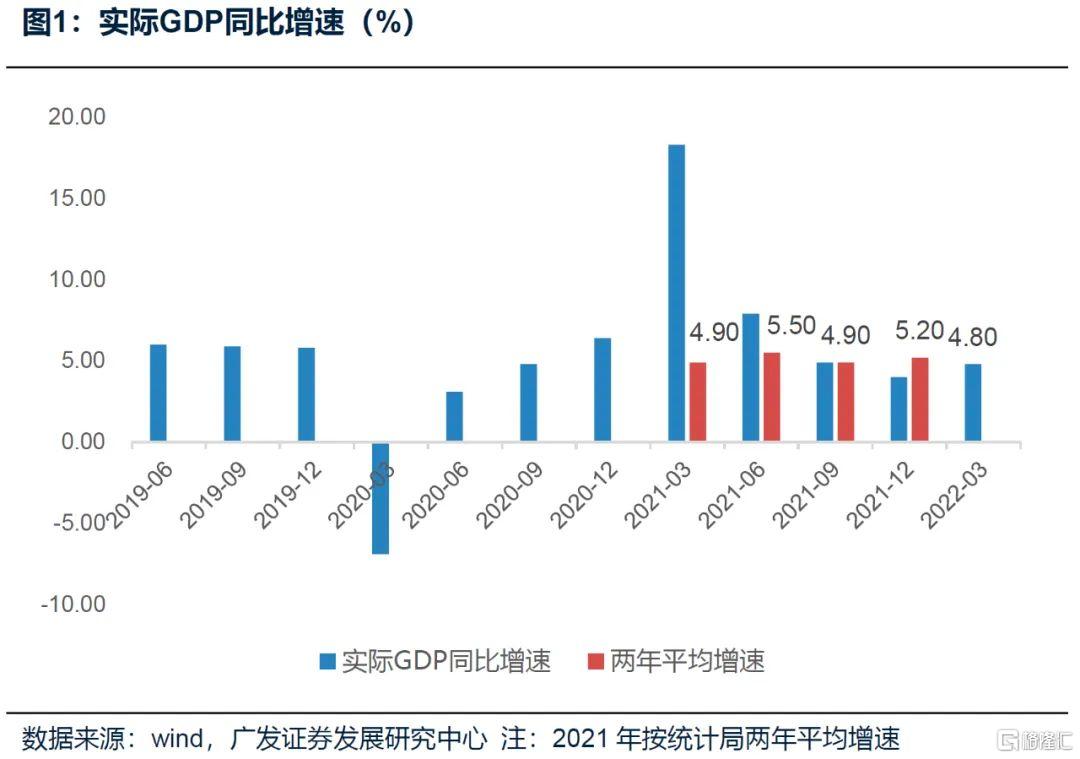

第一,一季度GDP同比增長4.8%,基本符合預期。在前期報吿中,我們假設1-2月7.5%的工業增加值增速對應GDP增速6.0%左右;假設3月GDP全國佔比8%的省市影響幅度為15%(3月影響並非全月),其他區域為2%,則一季度合併GDP同比為4.7%左右。3月3.5%、一季度5.0%的用電量增速和GDP數據亦大致匹配。用這樣一個框架去粗略遞推,則4月疫情的延續會導致二季度GDP繼續存在壓力。

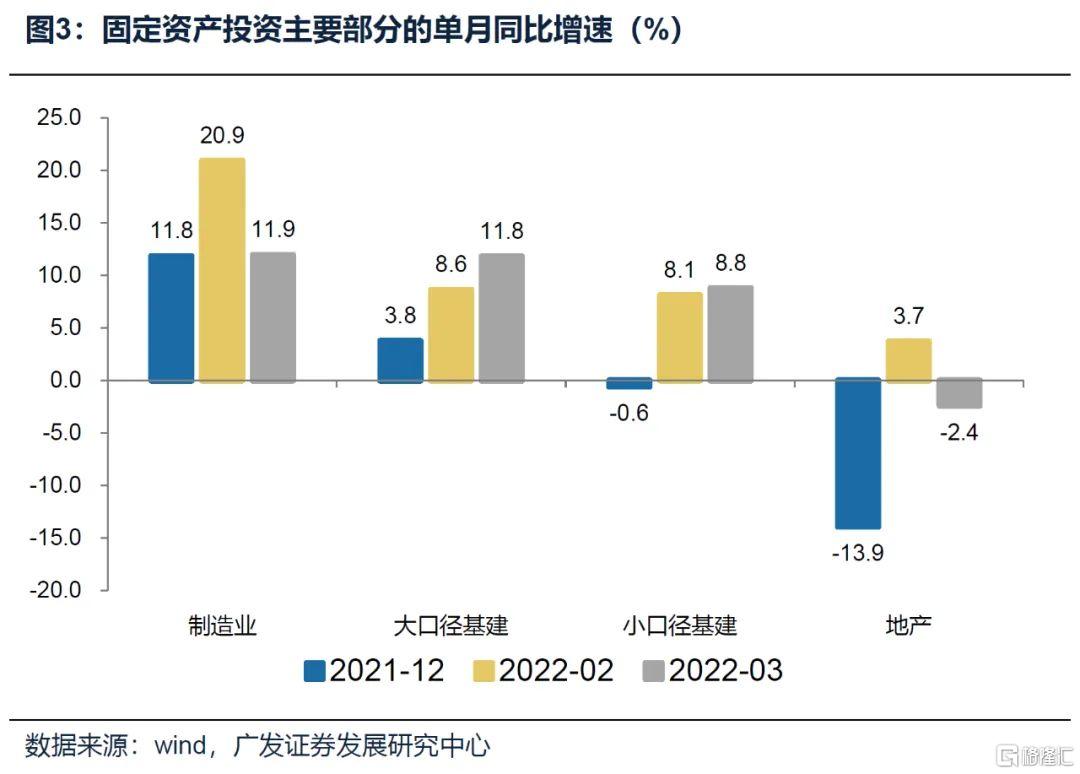

第二,從3月單月數據來看,拖累因素之一是疫情影響下的廣義消費,社零、服務業生產指數分別為-3.5%、-0.9%的同比增長;拖累因素之二是地產系,地產銷售、新開工、地產投資單月增速分別為-17.7%、-22.2%、-2.4%;支撐因素之一是出口,工業表現大致中性,其中出口交貨值10.8%的同比可能形成一定帶動;支撐因素之二是基建,一季度基建增速高達10.5%,其中3月單月應該在11.8%左右。

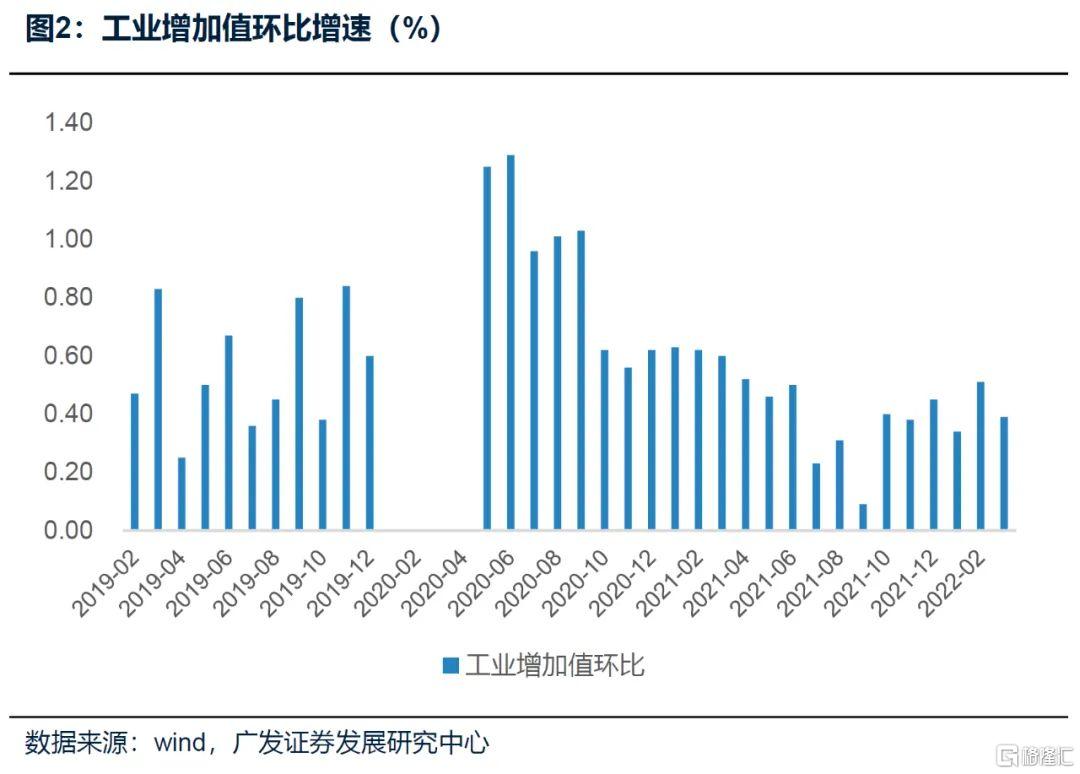

第三,我們再進一步看各個分項領域。3月工業增加值同比5.0%,高於去年四季度月均的3.9%,這其中可能包含着基數低的貢獻;從環比看,3月為0.39%,略低於去年四季度均值的0.41%、今年1-2月均值的0.43%。從主要工業品產量同比來看,水泥、粗鋼繼續負增長,但降幅有所收窄;有色金屬產量由負轉正;原煤、化纖等同比加速;微型電子計算機在負增長區間持平,智能手機略有加速;金屬切削機牀、工業機器人等同比增速回落;汽車同比由正轉負,回落幅度較大。

第四,3月社零環比季調為-1.9%。2020年以來,社零出現過四次環比負增長。第一次是2020年1-2月湖北疫情,1月和2月環比季調分別為-9.4%和-4.5%;第二次是2021年1月冀黑吉三省疫情,消費環比季調為-1.4%;第三次是2021年7月,南京等地疫情、鄭州等地汛情,消費環比季調為-0.1%。本輪疫情算是對於消費的影響幅度較大的一次。從限額以上商品看,預防性儲備的影響下糧油食品、藥品增速反而有所加快;社交距離縮短,服裝鞋帽、金銀珠寶、化粧品是降幅最大的領域;在基本面和渠道雙約束下,汽車和地產系可選消費品亦回落明顯。

第五,3月固定資產投資單月同比6.6%左右,其中基建、地產、製造業估計分別在11.8%、-2.4%、11.9%左右。基建投資繼續走高是主要亮點;但地產投資的拖累亦逐漸明顯。站在全年GDP目標的角度來看,由於疫情影響下消費比預期要弱,經濟均衡所需要的固定資產投資增速也略高於前期理解;但一季度固定資產投資的9.3%比預期要高,客觀來看,這會減輕後續壓力。以全年固定資產投資5.5%作為目標倒推,後續三個季度投資要完成同比4.7%。這一增速在基建後續平均增速6%、製造業7%、地產-1.5%的中性假設下大致能夠實現;如果地產後續投資增速更低,比如-4.5%,則基建和製造業後續投資增速分別到7%和8%才行。由於地產仍在下行趨勢中,基建數據會受財政節奏影響,製造業會受庫存週期影響,不易持續高速,這一目標仍需付出努力。

第六,3月地產數據在結構上有待進一步清晰。1-2月地產投資增速偏高,除原材料價格影響外,我們可以理解為施工端的影響,比如保障房;或是偏高的土地購置費增速的影響(1-2月同比是11.3%),它是現金收付制而非權責發生制。3月施工面積亦進入雙位數負增長;那麼地產投資-2.4%的增速可能是繼續受土地購置部分的影響,這一點有待3月土地購置費數據公佈後驗證。不過純從邊際趨勢來説,3月銷售、新開工、施工、竣工、土地購置面積均落在雙位數負增長區間,PPI亦在同比回落中,房地產開發資金來源同比為-23.0%,跌幅進一步擴大;如果將地產投資理解為量、價、資金三部分的影響,目前的地產投資增速並未完全反映現狀,後續較大概率會有一個增速中樞的繼續下修。

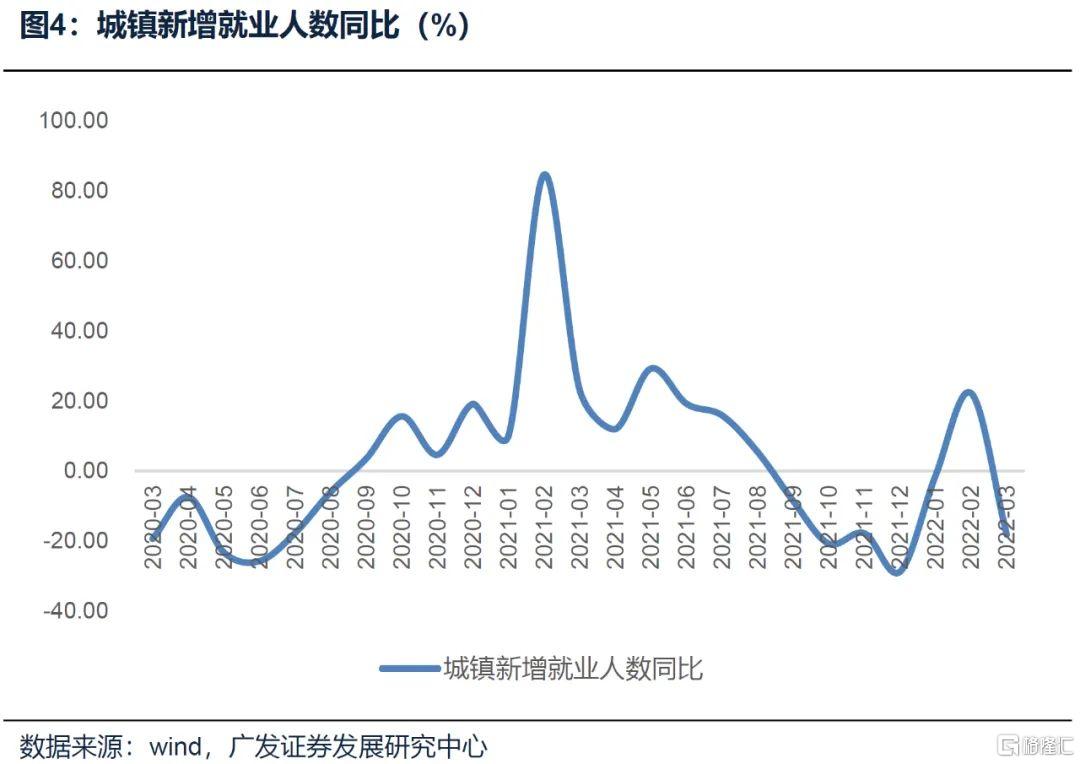

第七,就業壓力短期明顯加大。3月城鎮新增就業人數同比為-18.1%,低於1-2月的10.1%。這一同比在去年三四季度逐步下行,今年年初穩增長背景下反彈明顯,3月疫情衝擊下再度回落。3月城鎮調查失業率為5.8%,屬於2020年6月以來最高。其中16-24歲調查失業率絕對值較高(16.0%),部分反映今年畢業生就業壓力;25-29歲調查失業率同比變化較為明顯,主要是3月以來疫情的影響。

第八,回看一季度以來的宏觀面,全球無風險收益率上行、俄烏衝突、區域疫情、中國經濟穩增長是四大主線索。從WIND全A走勢來看,1月的權益市場調整包含第一條線索的擾動;2月底至3月中旬的調整包含第二條線索的擾動;4月初以來的調整包含第三條線索的擾動。當前疫情走勢仍是影響宏觀定價的關鍵因素,如後續疫情得到有效控制,則經濟再度進入常態化階段;同時3-4月將大概率形成企業盈利的谷底之一,宏觀面將過渡為第四條線索主導。從調查失業率已經高於年度目標來看,政策毫無疑問將繼續佈局穩增長。屆時“疫情底+穩增長”的宏觀定價邏輯將較目前更為清晰,它對於股債都將帶來廣泛影響。

正文

一季度GDP同比增長4.8%,基本符合預期。在前期報吿中,我們假設1-2月7.5%的工業增加值增速對應GDP增速6.0%左右;假設3月GDP全國佔比8%的省市影響幅度為15%(3月影響並非全月),其他區域為2%,則一季度合併GDP同比為4.7%左右。3月3.5%、一季度5.0%的用電量增速和GDP數據亦大致匹配。用這樣一個框架去粗略遞推,則4月疫情的延續會導致二季度GDP繼續存在壓力。

2022年一季度名義GDP同比9.0%,實際GDP同比4.8%。其中一二三產業實際GDP同比分別為6.0%、5.8%、4.0%。

在前期報吿《3月BCI數據及本輪疫情對經濟的影響》中我們曾對GDP做過一個估算,2022年1-2月工業增加值同比7.5%,2021年四季度以來工業增加值增速/實際GDP增速波動在119-134%之間,我們按其均值的125%,則一季度GDP同比為6.0%。對於3月,我們假設8%的GDP所涉及的區域對GDP的影響幅度為15%;其它區域影響幅度為2%,則一季度合併GDP為4.7%左右。如果按照同樣方法,則二季度GDP會繼續受到影響。4月深圳疫情已基本控制;但上海所受影響可能較3月更大。

從3月單月數據來看,拖累因素之一是疫情影響下的廣義消費,社零、服務業生產指數分別為-3.5%、-0.9%的同比增長;拖累因素之二是地產系,地產銷售、新開工、地產投資單月增速分別為-17.7%、-22.2%、-2.4%;支撐因素之一是出口,工業表現大致中性,其中出口交貨值10.8%的同比可能形成一定帶動;支撐因素之二是基建,一季度基建增速高達10.5%,其中3月單月應該在11.8%左右。

2022年3月社會消費品零售總額同比增長為-3.5%、服務業生產指數同比為-0.9%。

2022年3月工業增加值同比增長5.0%,出口交貨值同比增長10.8%;同期出口同比增長14.7%。

2022年3月房地產銷售、房地產新開工、房地產投資同比增長分別為-17.7%、-22.2%、-2.4%。

2022年3月固定資產投資同比增6.6%,低於1-2月的12.2%,一季度固定資產投資累計同比為9.3%。

我們再進一步看各個分項領域。3月工業增加值同比5.0%,高於去年四季度月均的3.9%,這其中可能包含着基數低的貢獻;從環比看,3月為0.39%,略低於去年四季度均值的0.41%、今年1-2月均值的0.43%。從主要工業品產量同比來看,水泥、粗鋼繼續負增長,但降幅有所收窄;有色金屬產量由負轉正;原煤、化纖等同比加速;微型電子計算機在負增長區間持平,智能手機略有加速;金屬切削機牀、工業機器人等同比增速回落;汽車同比由正轉負,回落幅度較大。

3月水泥產量同比-5.6%,較1-2月的-17.8%降幅收窄;粗鋼產量同比-6.4%,較1-2月的-10.5%降幅收窄。

3月有色金屬產量同比為3.1%,高於1-2月的-0.5%。3月原煤產量同比為14.8%,高於1-2月的10.3%;化纖產量同比5.8%,高於1-2月的3.0%。

3月微型電子計算機產量同比-3.9%,持平於1-2月;智能手機產量同比3.1%,高於1-2月的0.8%。

3月金屬切削機牀、工業機器人產量同比分別為3.6%、16.6%,低於1-2月累計的7.2%和29.6%;汽車產量同比-4.9%,低於1-2月的11.1%。

3月社零環比季調為-1.9%。2020年以來,社零出現過四次環比負增長。第一次是2020年1-2月湖北疫情,1月和2月環比季調分別為-9.4%和-4.5%;第二次是2021年1月冀黑吉三省疫情,消費環比季調為-1.4%;第三次是2021年7月,南京等地疫情、鄭州等地汛情,消費環比季調為-0.1%。本輪疫情算是對於消費的影響幅度較大的一次。從限額以上商品看,預防性儲備的影響下糧油食品、藥品增速反而有所加快;社交距離縮短,服裝鞋帽、金銀珠寶、化粧品是降幅最大的領域;在基本面和渠道雙約束下,汽車和地產系可選消費品亦回落明顯。

消費的同比受基數影響較大,縱向不太可比;以環比來觀測相對更為合理。統計局會隨樣本量的擴張,不斷滾動更新環比季調結果,我們在此統一用原始公佈時候的數據版本:

[1]2020年1月和2月消費環比季調分別為-9.4%和-4.5%;[2]2021年1月消費環比季調為-1.4%;[3]2021年7月消費環比季調為-0.1%;[4]2022年3月消費環比季調為-1.9%。

2022年3月糧油食品、藥品同比增速分別為12.5%(1-2月為9.3%)、11.9%(1-2月為9.1%)。

2022年3月服裝鞋帽同比增速為-12.7%(1-2月為4.8%);金銀珠寶同比增速為-17.9%(1-2月為19.5%);化粧品同比增速為-6.3%(1-2月為7.0%)。

2022年3月傢俱同比增速為-8.8%(1-2月為-6.0%);家電同比增速為-4.3%(1-2月為12.7%)。3月汽車同比為-7.5%(1-2月為3.9%)。

3月固定資產投資單月同比6.6%左右,其中基建、地產、製造業估計分別在11.8%、-2.4%、11.9%左右。基建投資繼續走高是主要亮點;但地產投資的拖累亦逐漸明顯。站在全年GDP目標的角度來看,由於疫情影響下消費比預期要弱,經濟均衡所需要的固定資產投資增速也略高於前期理解;但一季度固定資產投資的9.3%比預期要高,客觀來看,這會減輕後續壓力。以全年固定資產投資5.5%作為目標倒推,後續三個季度投資要完成同比4.7%。這一增速在基建後續平均增速6%、製造業7%、地產-1.5%的中性假設下大致能夠實現;如果地產後續投資增速更低,比如-4.5%,則基建和製造業後續投資增速分別到7%和8%才行。由於地產仍在下行趨勢中,基建數據會受財政節奏影響,製造業會受庫存週期影響,不易持續高速,這一目標仍需付出努力。

在報吿《投資率在中期如何打平》中,我們曾經做過一個粗略的測算:在同比增速製造業5.7%、基建6%、地產2%的假設下,固定資產投資增速可以到5.0%。在製造業7%、基建6%、地產2%的假設下,固定資產投資可以到5.5%。當時理解這個式子的主要難點在地產投資。

從一季度情況來看,開年9.3%的固定資產投資增速比預期要高,可能一則是因為2021年絕對值基數的影響被低估;二則是因為基建、地產都比預期增速要高。

但同時,消費數據比預期壓力要大,一季度社會消費品零售總額同比只有3.3%,疫情在繼續影響4月。所以對於固定資產投資來説,要達到經濟均衡增速所需要的增速要高於前期理解的最低5.0%。

我們以全年5.5%的固定資產投資倒推,則後續三個季度需要完成4.7%。

我們的粗略測算顯示,在後續基建平均增速6%、製造業7%、地產-1.5%的假設下,4.7%的固定資產投資可以實現;但如果地產投資更低,比如-4.5%,則基建和製造業投資分別需要7%、8%才能夠成立。

3月地產數據在結構上有待進一步清晰。1-2月地產投資增速偏高,邏輯上,除原材料價格影響外,我們可以理解為施工端的影響,比如保障房;或是偏高的土地購置費增速的影響(1-2月同比是11.3%),它是現金收付制而非權責發生制。3月施工面積亦進入雙位數負增長;那麼地產投資-2.4%的增速可能是繼續受土地購置部分的影響,這一點有待3月土地購置費數據公佈後驗證。不過純從邊際趨勢來説,3月銷售、新開工、施工、竣工、土地購置面積均落在雙位數負增長區間,PPI亦在同比回落中,房地產開發資金來源同比為-23.0%,跌幅進一步擴大;如果將地產投資理解為量、價、資金三部分的影響,目前的地產投資增速並未完全反映現狀,後續較大概率會有一個增速中樞的繼續下修。

3月銷售面積同比增長-17.7%(1-2月-9.6%);地產新開工面積同比-22.2%(1-2月-15.6%);地產施工面積同比-21.5%(1-2月1.8%);地產竣工面積同比增長-15.5%(1-2月-9.8%);地產土地購置面積同比增長-41.0%(1-2月同比-42.3%)。

3月房地產開發資金來源同比為-23.0%(1-2月為-17.7%)。

就業壓力短期明顯加大。3月城鎮新增就業人數同比為-18.1%,低於1-2月的10.1%。這一同比在去年三四季度逐步下行,今年年初穩增長背景下反彈明顯,3月疫情衝擊下再度回落。3月城鎮調查失業率為5.8%,屬於2020年6月以來最高。其中16-24歲調查失業率絕對值較高(16.0%),部分反映今年畢業生就業壓力;25-29歲調查失業率同比變化較為明顯,主要是3月以來疫情的影響。

3月城鎮新增就業人數122萬人,同比為-18.1%。這一指標在去年二三四季度同比分別為19.7%、3.9%、-22.2%,今年1-2月回升至10.1%,3月同比再度回落。

2022年1-3月城鎮調查失業率分別為5.3%、5.5%、5.8%;其中16-24歲調查失業率分別為15.3%、15.3%、16.0%;25-29歲調查失業率分別為4.6%、4.8%、5.2%。以同比消除季節性之後,25-29歲調查失業率在3月上升比較明顯,應主要來自於疫情衝擊。

3月本地户籍、外來户籍人口調查失業率環比上行分別為0.1、0.7個點。

回看一季度以來的宏觀面,全球無風險收益率上行、俄烏衝突、區域疫情、中國經濟穩增長是四大主線索。從WIND全A走勢來看,1月的權益市場調整包含第一條線索的擾動;2月底至3月中旬的調整包含第二條線索的擾動;4月初以來的調整包含第三條線索的擾動。當前疫情走勢仍是影響宏觀定價的關鍵因素,如後續疫情得到有效控制,則經濟再度進入常態化階段;同時3-4月將大概率形成企業盈利的谷底之一,宏觀面將過渡為第四條線索主導。從調查失業率已經高於年度目標來看,政策毫無疑問將繼續佈局穩增長。屆時“疫情底+穩增長”的宏觀定價邏輯將較目前更為清晰,它對於股債都將帶來廣泛影響。

在前期報吿《年初以來宏觀面四大線索及其邊際變化》中,我們對這樣一個分析框架做了詳細闡釋。從最新的情況來看,四條線索都仍有不確定性,有待於進一步明朗化。

其中疫情是目前階段最主要的定價線索,它同時影響經濟基本面和資金風險偏好。如後續疫情得到有效控制,經濟將再度進入常態化階段,市場對於企業盈利的下修也會有一個結束,宏觀面將過渡到穩增長邏輯的主導的階段。

核心假設風險:宏觀經濟變化超預期,外部環境變化超預期。