本文來自:堯望後勢,作者:張啟堯 胡思雨

核心觀點

回顧:2021年11月起判斷風格向金融地產等穩增長方向切換。2022年3月13日週報判斷“最恐慌的時候過去,未來一個月市場迎來階段性修復窗口”。

展望:“政策底”+“市場底”已現,“小高新”+“大金融”“啞鈴型”配置

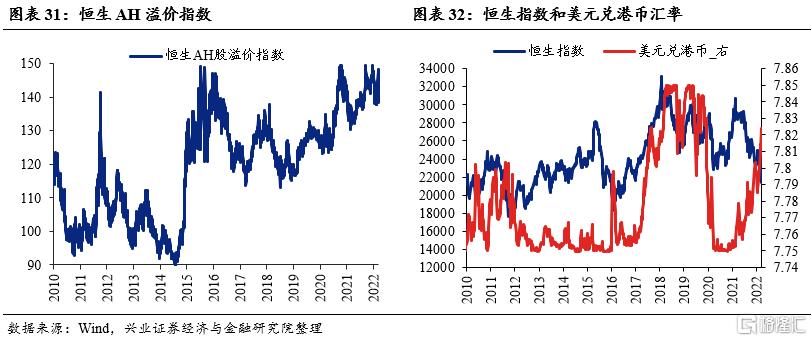

金融委會議“對症下藥”、穩定信心,“政策底”已然明朗。俄烏衝突後,近期市場再度大跌,最主要原因就是全球大國對立下,對地緣政治博弈以及中美監管衝突的擔憂快速升温,導致中概股崩盤、港股大跌、外資大幅流出,進而衝擊A股。針對市場關注的主要問題,本次金融委會議均給出明確部署,有助提振市場信心:1)會議多次強調“保持資本市場平穩運行”,並要求“積極出台對市場有利的政策,慎重出台收縮性政策”、“對市場關注的熱點問題要及時迴應”;2)對於中概股,會議表示目前中美雙方監管機構溝通已取得積極進展,正在致力於形成具體合作方案。並明確“中國政府繼續支持各類企業到境外上市”;3)對於港股,以及對港股影響較大的互聯網監管,會議強調“內地與香港兩地監管機構要加強溝通協作”,同時要求“穩妥推進並儘快完成大型平台公司整改工作”、“促進平台經濟平穩健康發展”。4)關於房地產企業,會議要求“及時研究和提出有力有效的防範化解風險應對方案,提出向新發展模式轉型的配套措施”。5)對於經濟,會議要求“切實振作一季度經濟,貨幣政策要主動應對,新增貸款要保持適度增長”,後續貨幣、信用均有放鬆的空間和動力。

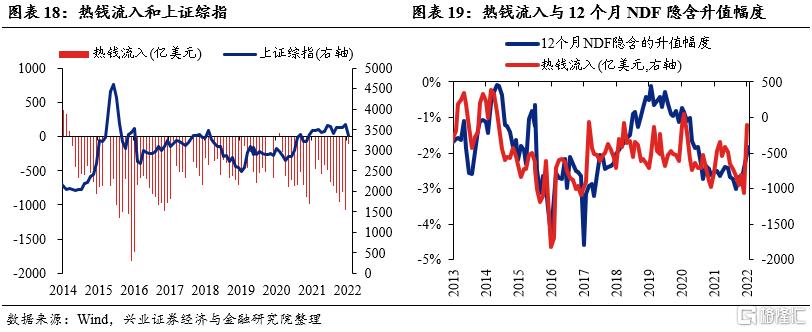

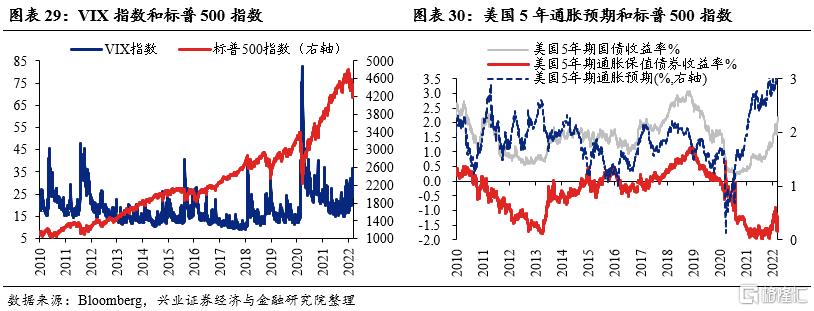

同時,來自外部的三大風險均有望改善。1)此前外資一度大幅流出。但我們認為隨着中美監管機構以及領導層的溝通對話,內外資的恐慌情緒均有所緩解,後續外資尤其配置盤的流出壓力也大概率放緩。2)美聯儲3月加息25bp,美股上漲顯示“靴子落地”。儘管3月16日美聯儲議息會議如期加息25bp,並大幅前移點陣圖至年內加息7次,並將2022年底聯邦基金利率預期上調至1.9%,釋放超出市場預期的鷹派信號,但當天美股仍強勢收漲。本週標普500、納斯達克指數更分別大漲6.2%和8.2%。顯示風險偏好正快速修復。3)近期全球大宗商品價格大幅回落,市場此前對於全球陷入滯脹危機的擔憂也在消退。

因此我們認為:隨着國內政策暖意持續釋放,貨幣、信用均有望寬鬆,同時海外滯脹、加息、外資流出、中概股監管等風險均有望緩解,市場底部已經出現,將迎來修復窗口。

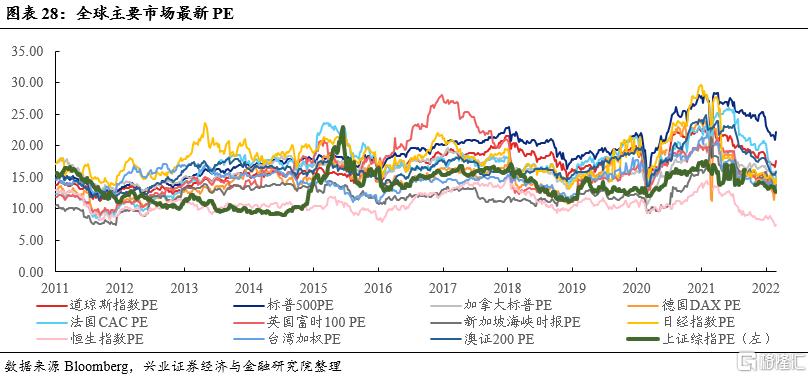

操作策略上,一方面,科技成長無論估值或擁擠度壓力均顯著改善,情緒修復窗口底部配置業績確定性方向(光伏、半導體、儲能等);另一方面,“穩增長”方向明確,銀行地產等仍有修復空間。兩會、金融委會議不斷釋放“穩增長”信號,“外亂內穩”的格局確定,國企地產、基建、銀行、券商等板塊兼具安全性與政策驅動。對於科技成長,結合我們在《“新半軍”擇時框架》中提出的十大指標,相關板塊已進入底部區域。當前可以沿着業績確定性強的光伏、風電、半導體等板塊做跌深反彈,同時也可在底部區域,立足中期的景氣趨勢和盈利增速,自下而上尋找“小高新”。

投資策略:“小高新”+“大金融”“啞鈴型”配置:一方面,在調整較多的醫藥、計算機、“新半軍”中自下而上尋找符合“小高新”特徵的標的;另一方面,關注受益於“穩增長”預期的金融地產、新老基建等板塊。長期,繼續聚焦科技創新的五大方向。1)新能源(新能源汽車、光伏、風電、特高壓等),2)新一代信息通信技術(人工智能、大數據、雲計算、5G等),3)高端製造(智能數控機牀、機器人、先進軌交裝備等),4)生物醫藥(創新藥、CXO、醫療器械和診斷設備等),5)軍工(導彈設備、軍工電子元器件、空間站、航天飛機等)。

報吿正文

“政策底”+“市場底”已現,把握修復窗口

回顧:2021年11月起判斷風格向金融地產等穩增長方向切換。2022年3月13日週報判斷“最恐慌的時候過去,未來一個月市場迎來階段性修復窗口”。

展望:“政策底”+“市場底”已現,“小高新”+“大金融”“啞鈴型”配置

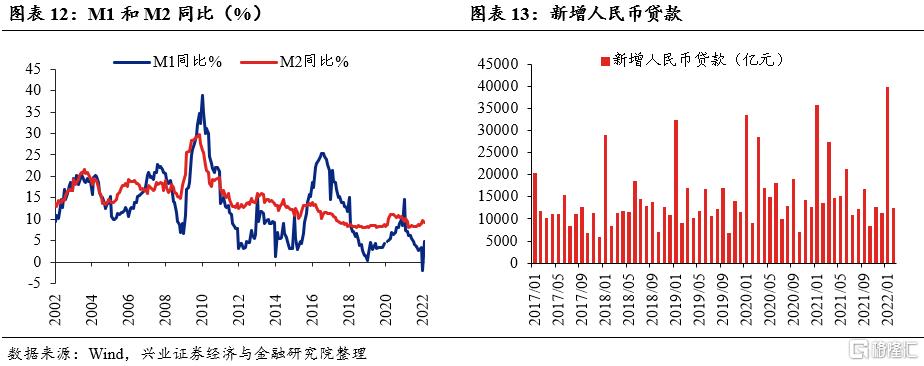

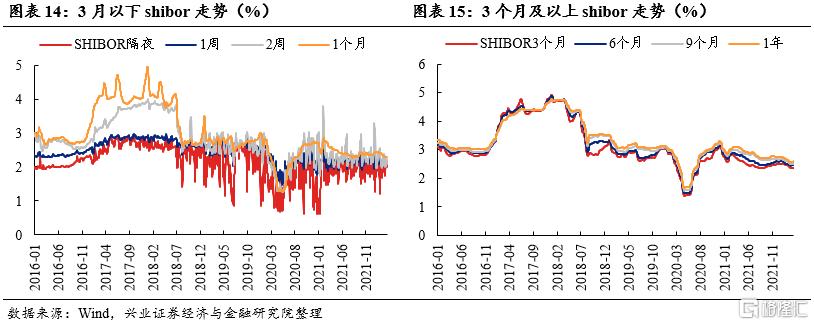

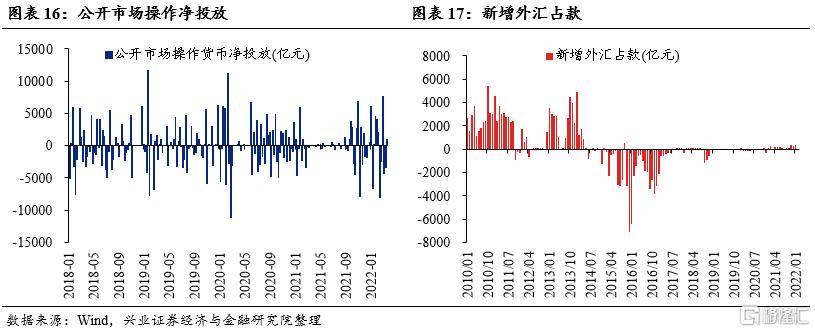

金融委會議“對症下藥”、穩定信心,“政策底”已然明朗。俄烏衝突後,近期市場再度大跌,最主要原因就是全球大國對立下,對地緣政治博弈以及中美監管衝突的擔憂快速升温,導致中概股崩盤、港股大跌、外資大幅流出,進而衝擊A股。針對市場關注的主要問題,本次金融委會議均給出明確部署,有助提振市場信心:1)會議多次強調“保持資本市場平穩運行”,並要求“積極出台對市場有利的政策,慎重出台收縮性政策”、“對市場關注的熱點問題要及時迴應”;2)對於中概股,會議表示目前中美雙方監管機構溝通已取得積極進展,正在致力於形成具體合作方案。並明確“中國政府繼續支持各類企業到境外上市”;3)對於港股,以及對港股影響較大的互聯網監管,會議強調“內地與香港兩地監管機構要加強溝通協作”,同時要求“穩妥推進並儘快完成大型平台公司整改工作”、“促進平台經濟平穩健康發展”。4)關於房地產企業,會議要求“及時研究和提出有力有效的防範化解風險應對方案,提出向新發展模式轉型的配套措施”。5)對於經濟,會議要求“切實振作一季度經濟,貨幣政策要主動應對,新增貸款要保持適度增長”,後續貨幣、信用均有放鬆的空間和動力。

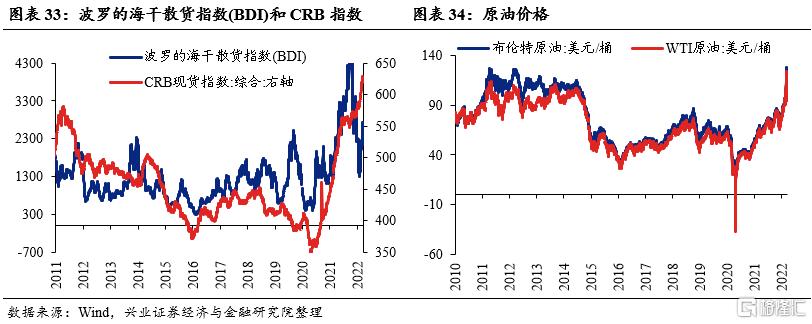

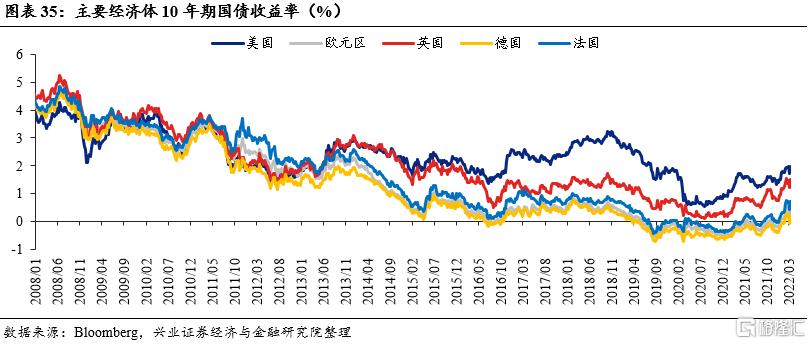

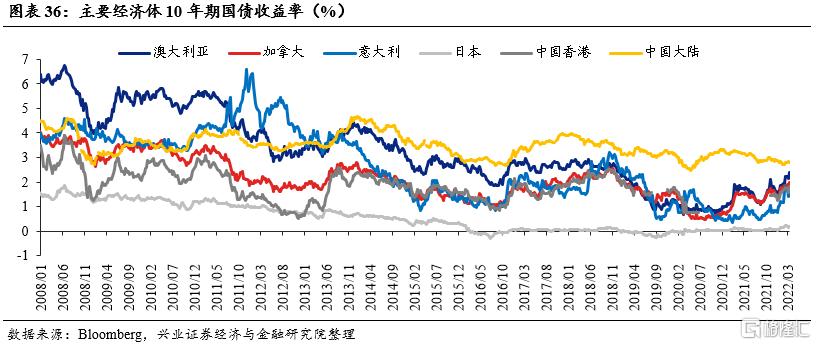

同時,來自外部的三大風險均有望改善。1)此前外資一度大幅流出。但我們認為隨着中美監管機構以及領導層的溝通對話,內外資的恐慌情緒均有所緩解,後續外資尤其配置盤的流出壓力也大概率放緩。2)美聯儲3月加息25bp,美股上漲顯示“靴子落地”。儘管3月16日美聯儲議息會議如期加息25bp,並大幅前移點陣圖至年內加息7次,並將2022年底聯邦基金利率預期上調至1.9%,釋放超出市場預期的鷹派信號,但當天美股仍強勢收漲。本週標普500、納斯達克指數更分別大漲6.2%和8.2%。顯示風險偏好正快速修復。3)近期全球大宗商品價格大幅回落,市場此前對於全球陷入滯脹危機的擔憂也在消退。

因此我們認為:隨着國內政策暖意持續釋放,貨幣、信用均有望寬鬆,同時海外滯脹、加息、外資流出、中概股監管等風險均有望緩解,市場底部已經出現,將迎來修復窗口。

操作策略上,一方面,科技成長無論估值或擁擠度壓力均顯著改善,情緒修復窗口底部配置業績確定性方向(光伏、半導體、儲能等);另一方面,“穩增長”方向明確,銀行地產等仍有修復空間。兩會、金融委會議不斷釋放“穩增長”信號,“外亂內穩”的格局確定,國企地產、基建、銀行、券商等板塊兼具安全性與政策驅動。對於科技成長,結合我們在《“新半軍”擇時框架》中提出的十大指標,相關板塊已進入底部區域。當前可以沿着業績確定性強的光伏、風電、半導體等板塊做跌深反彈,同時也可在底部區域,立足中期的景氣趨勢和盈利增速,自下而上尋找“小高新”。

投資策略:“小高新”+“大金融”“啞鈴型”配置:一方面,在調整較多的醫藥、計算機、“新半軍”中自下而上尋找符合“小高新”特徵的標的;另一方面,關注受益於“穩增長”預期的金融地產、新老基建等板塊。長期,繼續聚焦科技創新的五大方向。1)新能源(新能源汽車、光伏、風電、特高壓等),2)新一代信息通信技術(人工智能、大數據、雲計算、5G等),3)高端製造(智能數控機牀、機器人、先進軌交裝備等),4)生物醫藥(創新藥、CXO、醫療器械和診斷設備等),5)軍工(導彈設備、軍工電子元器件、空間站、航天飛機等)。

本週A股市場回顧

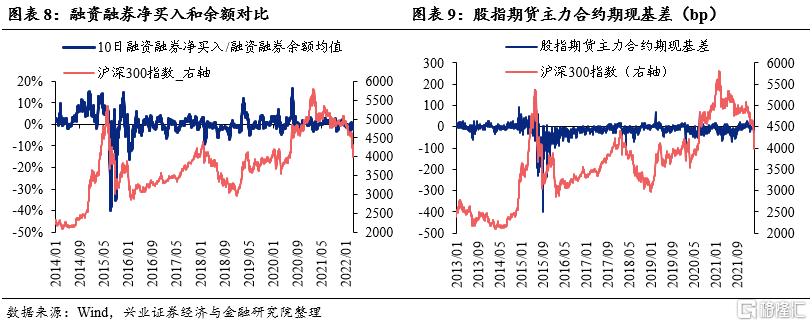

A股資金面跟蹤

A股盈利和估值

海外市場跟蹤

風險提示

關注全球資本回流美國超預期,中美博弈超預期等。