本文來自格隆匯專欄:中金研究,作者:鄭宇馳、張文朗 彭文生

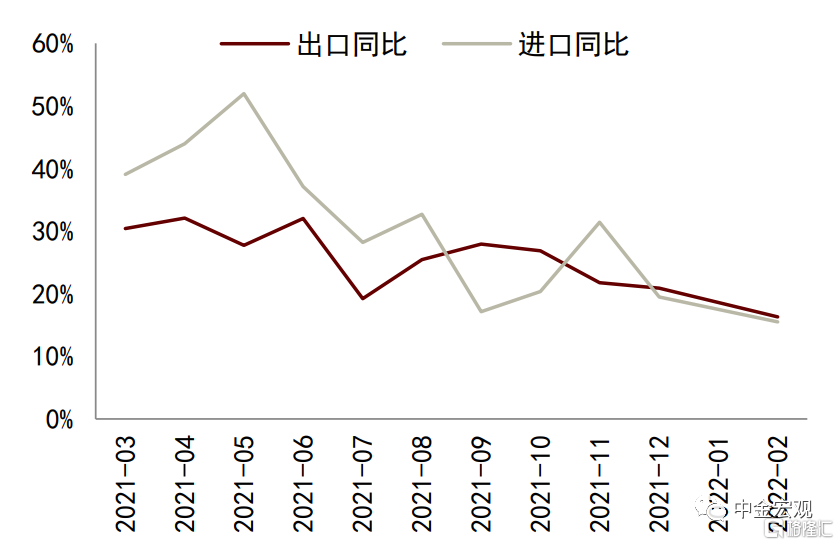

2022年1-2月出口(美元計價,下同)同比增長16.3%(2021年12月同比20.9%),進口同比增長15.5%(2021年12月同比19.5%),出口高於市場預期、進口低於市場預期(Bloomberg一致預期分別為14%、17%)。貿易順差1160億美元(2021年1-2月為971億美元)。Omicron對於需求的影響較小,海外開放態勢持續。全球供應鏈緊繃狀態有所改善,但Omicron病毒衝擊下仍然不暢。我們估計2022年1-2月相對於2021年12月的出口同比增速4.6個百分點的回落幅度中,價格和數量各貢獻了50%左右。展望未來,出口短期仍較強,但需關注俄烏衝突對於全球經濟的負面影響。

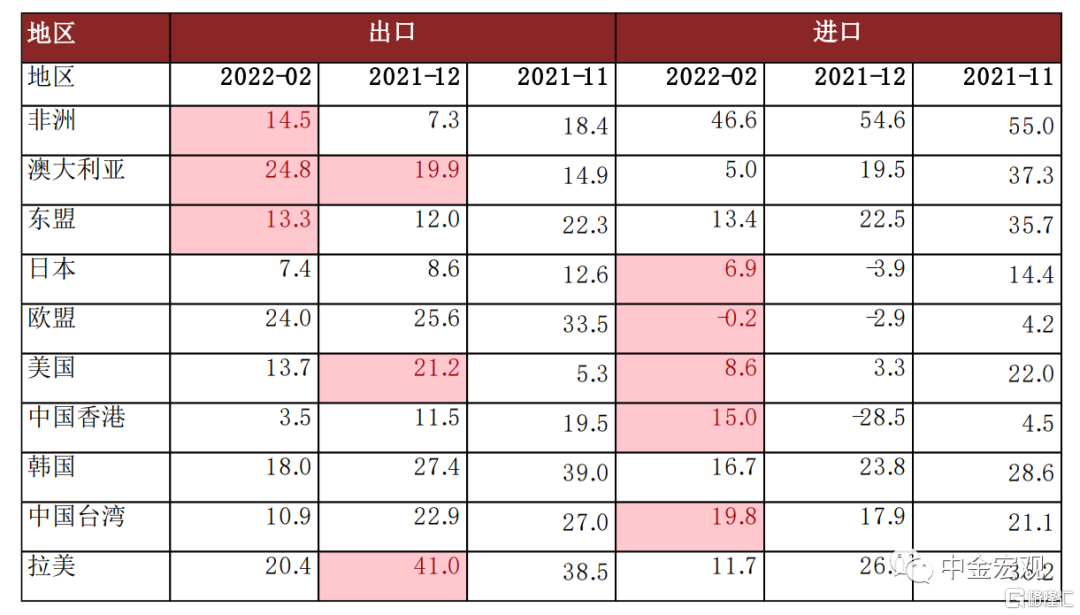

Omicron對於需求的影響較小。雖然出口同比增速有所下滑,但考慮到不斷抬高的基數,出口絕對金額仍然較強。從環比來看,1-2月平均出口值較2021年12月下滑20%,與季節性相似的2019年1-2月一致。2022年1-2月全球經濟普遍遭受了Omicron病毒的影響,其中歐美經歷了病例數快速上升到快速下降,而日韓以及新興市場的病例數快速上升則大多集中於2月。整體來看,Omicron對於需求端的影響可控,2022年1-2月全球綜合PMI分別為51.1%、53.4%,雖然較2021年12月的54.3%有所下行,但仍然維持在較高水平。分區域來看,歐盟、美國同比分別為24%、14%,較2021年12月的26%、21%有所下滑,其中美國下滑較多更多反映了去年底供應鏈擁堵狀況下的對美國提前出口有所消退。

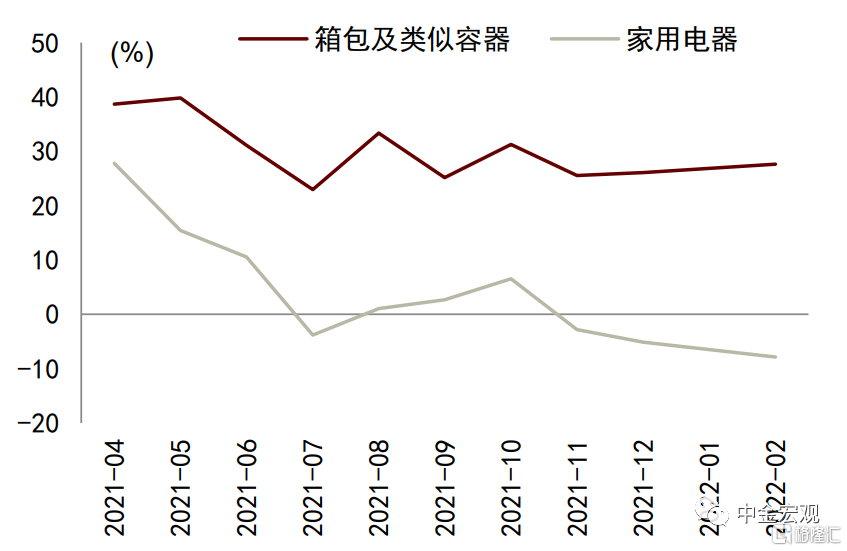

海外開放態勢持續。Omicron對於發達國家整體開放趨勢影響較小,這一點從出口結構中也可以得到印證。2022年1-2月,對應海外出行需求的箱包出口數量同比+28%,較2021年12月的26%繼續上升,而對應居家消費的家用電器出口數量同比-8%,較2021年12月的-5%進一步下降。

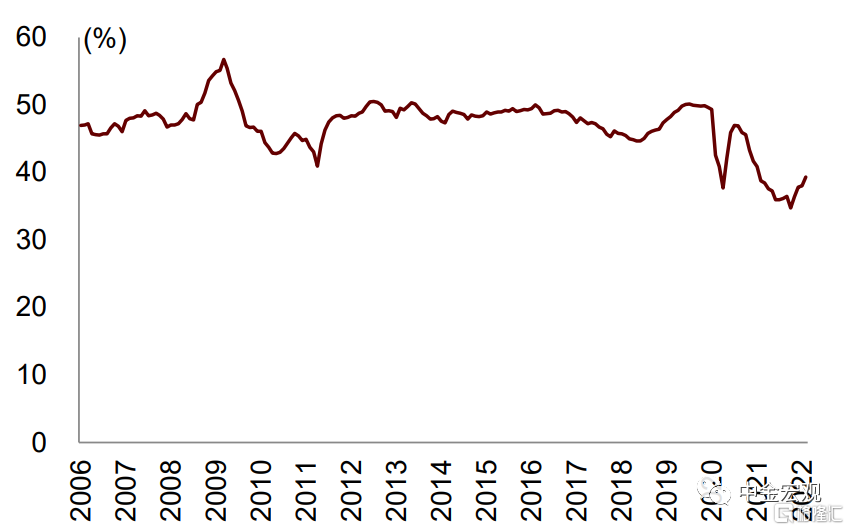

全球供應鏈緊繃狀態有所改善,但Omicron病毒衝擊下仍然不暢。雖然近期全球供應鏈緊繃態勢有所緩解,2月全球製造業PMI供應商配送時間為39.3%,為連續第4個月邊際改善(2021年10月低點為34.7%),美西港口擁堵狀況也有所改善,但供給方面仍然受到Omicron病毒的較大擾動。1-2月進料加工貿易進出口同比為6.3%,顯著低於一般貿易進出口的19%;集成電路進口數量增速保持低位,1-2月同比-4.6%(2021年12月為-3.5%)。

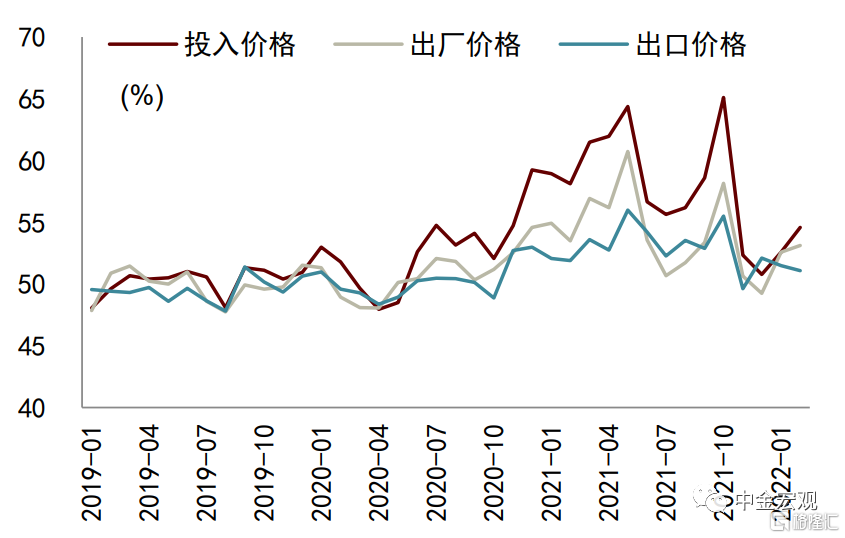

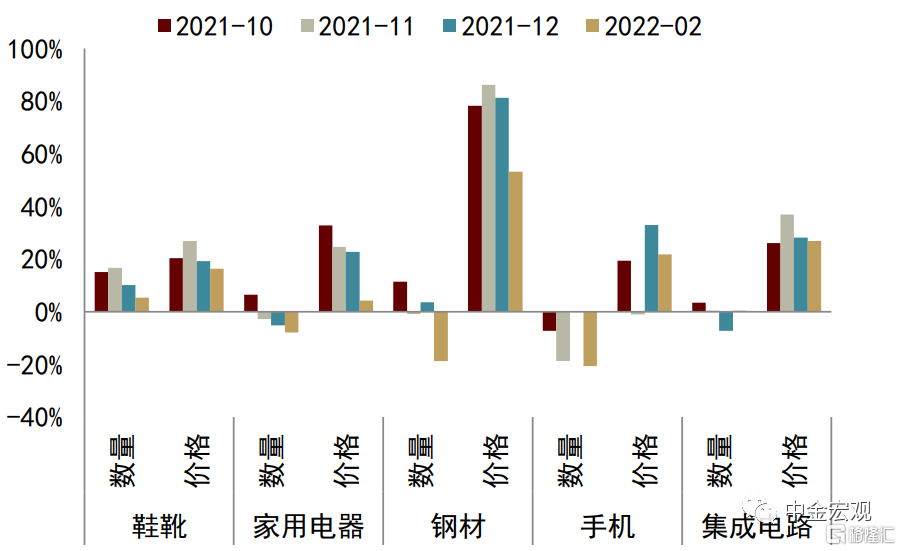

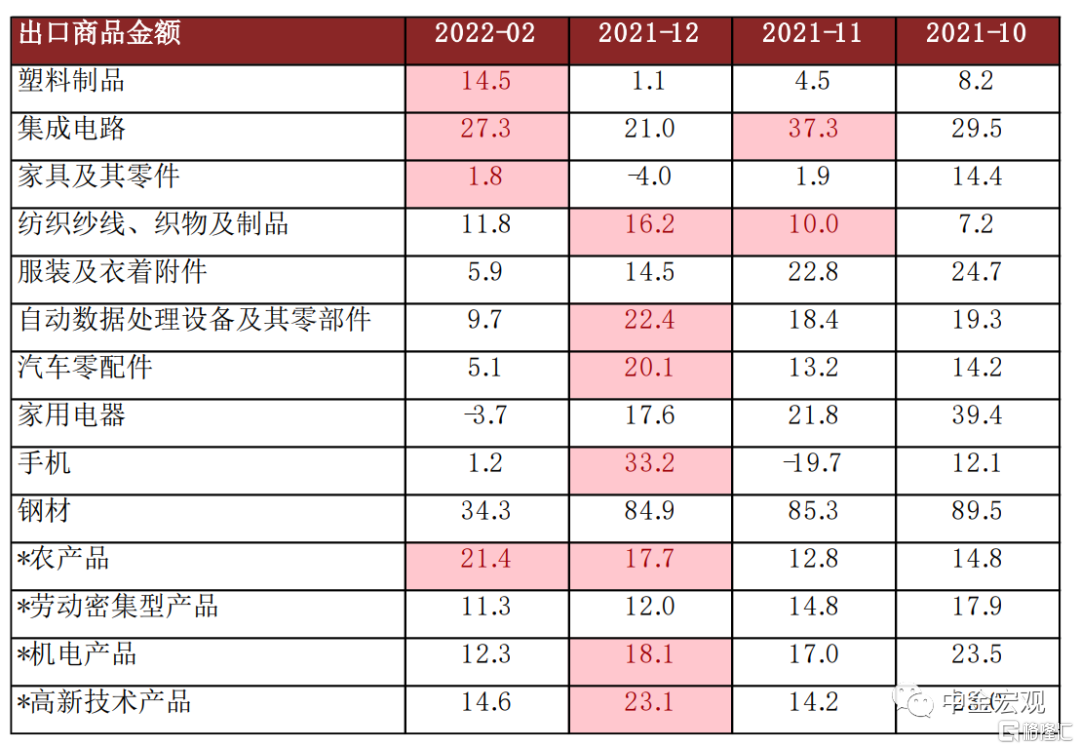

出口價格同比增速下降,我們估計或貢獻同比增速回落的一半。從主要出口產品來看,鞋靴、家電、鋼材、手機、集成電路的出口價格同比增速皆有所下降。從主要商品價格和數量同比增速與出口價格和數量指數的歷史對應關係來看,我們估計2022年1-2月相對於2021年12月的出口同比增速4.6個百分點的回落幅度中,價格和數量各貢獻了50%左右。中期來看,以油價為代表的原材料價格大幅上漲預計難以完全傳導到出口價格上。一方面,中國出口以製成品為主,原材料只佔出口比重的一部分;另一方面,部分同質化較高的勞動力密集型產品提價能力較低,產業鏈和企業可能被迫消化部分原材料價格上漲成本,企業利潤或進一步受到擠壓,這種現象對於中小出口企業來説或更為普遍。從財新制造業PMI來看,出口價格指數一般要低於整體出廠價格指數,更要低於投入價格指數。

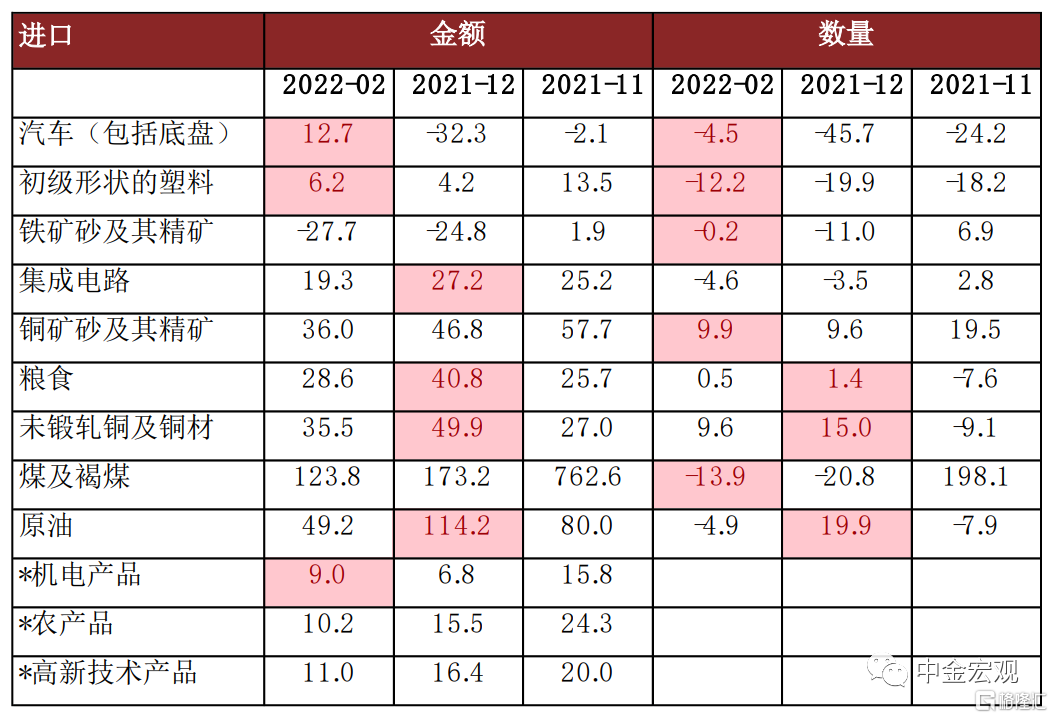

中國內需漸企穩。穩增長政策逐漸發力,帶動大部分原材料進口數量同比增速改善,1-2月塑料、鐵礦、銅精礦、煤進口同比數量增速皆有所改善,分別為-12%、-0.2%、9.9%、-14%,而2021年12月分別為-20%、-11%、9.6%、-21%;原油進口數量保持低位,同比-5%(2021年12月為20%)。機牀進口數量同比+2%(2021年12月為-22%),或顯示製造業投資保持高增。汽車進口數量同比-5%(2021年12月-46%),主要或因缺芯狀況有所改善。

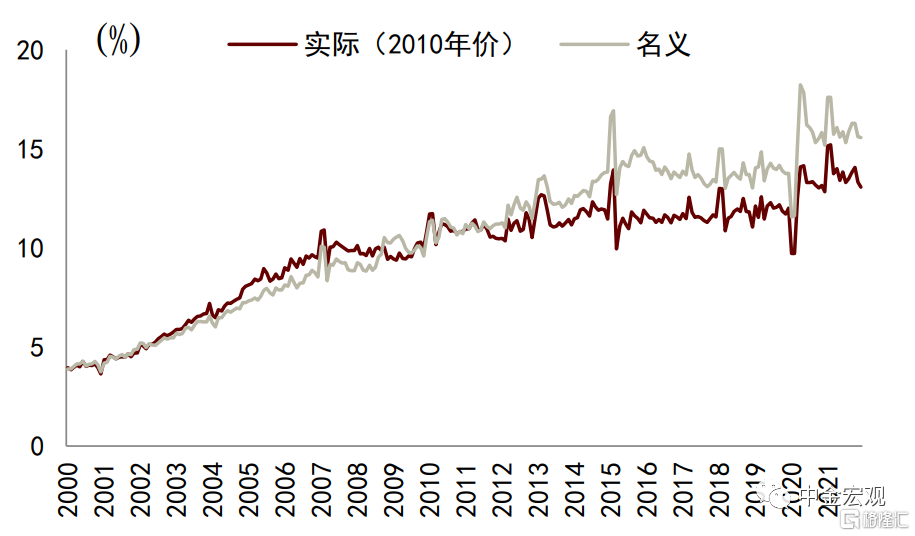

展望未來,出口短期仍較強,但需關注俄烏衝突對於全球經濟的負面影響。向前看,我們預計出口短期動能仍較強,而隨着基數進一步抬升,中國出口增速或逐漸回落,但是回落速度不但取決於俄烏衝突導致的原材料價格上漲對全球經濟造成的負面影響有多大,而且取決於疫情影響下,海外商品消費佔比、中國出口份額佔比的回落幅度有多大。目前俄烏衝突對於全球經濟(尤其是歐洲經濟)影響的不確定性仍然較高,對此我們需要保持密切關注。

圖表1:出口和進口同比增速

資料來源:萬得資訊,中金公司研究部

圖表2:箱包和家電出口數量同比

資料來源:萬得資訊,中金公司研究部

圖表3:全球製造業PMI供應商配送時間

資料來源:Markit,中金公司研究部

圖表4:中國出口份額

資料來源:CPB,中金公司研究部

圖表5:財新PMI價格分項指數

資料來源:Markit,中金公司研究部

圖表6:主要出口產品數量和價格同比

資料來源:萬得資訊,中金公司研究部

圖表7:對主要地區出口和進口的同比增速(單位:%)

資料來源:萬得資訊,中金公司研究部

圖表8:主要商品出口金額的同比增速(單位:%)

注:*代表大類商品,或包括本表中已列名的有關商品

資料來源:萬得資訊,中金公司研究部

圖表9:主要商品進口的同比增速(單位:%)

注:*代表大類商品,或包括本表中已列名的有關商品

資料來源:萬得資訊,中金公司研究部